Как зарегистрироваться в качестве плательщика НПД

Для регистрации плательщиков налога на профессиональный доход ФНС разработала специальное приложение «Мой налог». Его можно бесплатно скачать через магазин приложений Google play или AppStore. Для регистрации таким способом надо отсканировать паспорт и загрузить свою фотографию.

Если у вас есть доступ к Порталу Госуслуг или к личному кабинету налогоплательщика-физлица, то можно пройти регистрацию на сайте ФНС.

На следующем шаге вам надо принять правила пользования приложением и согласиться на обработку персональных данных.

На последнем шаге надо нажать кнопку «Согласен», после чего вас автоматически поставят на учет, как плательщика налога на профдоход.

Еще один вариант регистрации – через банк, который осуществляет информационный обмен с ФНС. Сейчас в этот перечень входят Альфа-Банк, Сбербанк, АК Барс Банк, КИВИ Банк, Рокетбанк, Просто|Банк, Веста Банк. Просто зайдите на сайт такого кредитного учреждения или позвоните на горячую линию банка.

Предупреждение для индивидуальных предпринимателей: НПД нельзя применять одновременно с льготными налоговыми режимами (УСН, ЕНВД, ЕСХН, ПСН). Если вы работаете на таких системах налогообложения, то для перехода на самозанятость надо подать заявление о снятии с учета в этом качестве. Если этого не сделать в течение месяца, регистрация плательщика НПД будет аннулирована. Кроме того, ИП в этом случае теряет право на спецрежим и автоматически переходит на общую систему налогообложения.

Из-за неправильных чеков от самозанятых снимут расходы

Когда самозанятый обязан выставить чек

Самозанятый должен выставлять чек по каждому поступлению денег и на каждую сумму. А, в налоговую базу эти денежные средства попадут по итогам месяца.

Если самозанятый вернул в организацию оплату или аванс, бухгалтерии нужно скорректировать налоговую базу.

Письмо ФНС от 28.12.2021 № СД-4-3/18371@.

Письмо ФНС от 20.02.2019 № СД-4-3/2899@.

Если самозанятый не вернул деньги, но чек аннулировал

Если самозанятый аннулировал чек, но деньги не вернул, у организации сохраняется право на признание расходов при условии, что чек соответствует требованиям статьи 14 Закона № 422-ФЗ.

Письмо ФНС от 28.10.2021 № ПА-4-20/15213@.

Работнику не может быть предоставлен соцвычет, если услуги от купит у самозанятого

По расходам за свое обучение и расходам на фитнес работник можно подать документы на социальный вычет.

Если за свое обучение или фитнес-услуги он платил самозанятому, не зарегистрированному в качестве индивидуального предпринимателя, то социальный вычет ему не положен.

Трудовые отношения с самозанятым, расходы и вычеты

ФНС продолжает свою работу по выявлению схем подмены трудовых отношений гражданско-правовыми. Характерные черты подмены трудовых отношений гражданско-правовым договором с самозанятым приведены в нескольких письмах ФНС.

Что налоговики проверяют в договоре с самозанятым

При проведении камеральных проверок налоговики должны собирать доказательства, подтверждающие перечисленные обстоятельства:

- выполнение работником лично работ определенного рода, а не разового задания заказчика;

- отсутствие в договоре конкретного объема работ (значение для сторон имеет сам процесс труда, а не достигнутый результат);

- ежемесячная оплата труда в установленном размере;

- в течение календарного года размер вознаграждения не меняется;

- договор предусматривает подчинение работника внутреннему трудовому распорядку, установлена дисциплинарная ответственность за его несоблюдение;

- договоры носят не разовый, а систематический характер и заключаются на год или до окончания календарного года;

- договоры возлагают материальную ответственность на фактического исполнителя работ;

- из условий договора следует, что его исполнение контролирует работодатель;

- после того, как работодатель прекращал им платить, индивидуальные предприниматели прекращали деятельность и снимались с учета;

- ИП или самозанятый исполнял работы инструментами, оборудованием компании, с использованием её материалов и на её территории;

- централизованное предоставление отчетности в налоговый орган по телекоммуникационным каналам в один период либо по доверенности сотрудниками компании.

Письмо Минфина РФ №03-11-11/76444 от 21.09.2021

Письмо Управления ФНС по г. Москве №20-21/152119@ от 11.10.2021

Письмо ФНС от 15.04.2022 № ЕА-4-15/4674@

Письмо ФНС от 16.09.2021 № АБ-4-20/13183@.

Самозанятому можно работать онлайн из заграницы

Место ведения своей деятельности плательщик НПД может определить самостоятельно.

Применять НПД может гражданином, зарегистрированный по месту жительства в России, находящийся и имеющий постоянное место жительства за границей и осуществляющий деятельность онлайн.

Письмо Управления ФНС по г. Москве от 11.10. 2021 г. № 20-21/152119@

Калькулятор минимального дохода для самозанятых

Как мы отмечали выше, минимальная сумма заработка самозанятого (заявителя или члена его семьи) при назначении единого пособия теперь зависит от длительности нахождения в данном статусе в течение РП.

- Если период самозанятости составлял 12 месяцев, то за весь РП доход не должен быть менее 38484 рублей, если заявление подается в 2024 году.

-

Если заявитель не весь РП находился в статусе самозанятого, то минимальная сумма будет уменьшена в пропорциональном отношении к количеству месяцев в статусе самозанятого:

Таблица — Минимальная сумма дохода от самозанятости для единого пособия в 2024 году

Количество месяцев регистрации в качестве самозанятого Минимальный проход дохода от самозанятости, руб. 1 3207 2 6414 3 9621 4 12828 5 16035 6 19242 7 22449 8 25656 9 28863 10 32070 11 35277 12 38484

Во внимание принимается общий доход от самозанятости в течение всего РП, независимо от того, какая сумма была заработана в каждом отдельном месяце. Так, в одном его вообще могло не быть, а в другом могут быть сразу 2 МРОТ — и этого будет достаточно

Кто не может быть самозанятым

Налог на профессиональный доход был создан для физических лиц и индивидуальных предпринимателей, которые собираются получать доход от самостоятельного ведения деятельности или использования своего имущества.

Однако НПД могут применять далеко не все предприниматели. Так статус самозанятого запрещает:

- получать в год больше 2,4 миллионов рублей;

- реализовывать подакцизные и маркированные товары;

- перепродавать товары (кроме личных вещей) и имущественные права;

- добывать или реализовывать полезные ископаемые;

- вести посредническую деятельность;

- доставлять товары с приемом платежей в пользу других лиц;

- применять другие режимы налогообложения;

- вести предпринимательскую деятельность, облагаемую НДФЛ.

Существует перечень доходов, к которым не применяется НПД. Например, это доходы от:

- продажи недвижимости и транспорта;

- передачи имущественных прав на недвижимость (кроме аренды или найма жилья);

- реализации долей в уставном капитале, паев в паевых фондах кооперативов и ПИФов, ценных бумаг и производных финансовых инструментов;

- выполнения услуг и работ по ГПД, в которых заказчиком выступает нынешний или бывший работодатель. Бывшим считается работодатель, от которого самозанятый уволился менее двух лет назад.

Также не могут применять НПД госслужащие. НПД для них разрешено только в случае аренды жилых помещений.

Может ли налоговая «вычислить» теневой доход?

По привычке некоторые самозанятые «утаивают» часть своего дохода, не показывая его в приложении «Мой доход».

Таких больше всего интересует: может ли налоговая квалифицировать полученные на карту деньги как доход и доначислить налоги, и, соответственно, и штрафы?

Отвечаем кратко: может. Но это чрезвычайно сложно. А вот о сложностях расскажем поподробнее.

Рассказываем о сложности установления теневого дохода.

Проверка доходов самозанятых осложнена отсутствием у фискалов всевластных полномочий.

Да, налоговики видят почти все счета, которые открыты у гражданина. Ведь с 2017 года все банки обязаны направлять им информацию об открываемых и закрываемых счетах. Но движение по счетам у ИФНС никак не отражается.

Обратите внимание: любой гражданин, подключенный к личному кабинету налогоплательщика, может проверить, какие счета видит налоговая. В принципе, там есть информация о вкладах, которые человек открывал в банках с давно отозванной лицензией

Для получения сведений о движении денежных средств по счетам налоговый орган должен направить соответствующий запрос в банк. А если счета открыты в разных банках — во все эти банки. То есть в каждый банк. При этом такой запрос должен быть обоснован. Например, проведением налоговой проверки конкретного гражданина.

А сейчас этого фактически фискалам в отношении самозанятых граждан делать запрещено.

Подозрения остаются подозрениями. Еще недавно (в год начала пандемии и выпуска писем ФНС 2019 г. о недопустимости проверочных мероприятий в отношении самозанятых) налоговики разработали ноу-хау схему.

Тем, у кого ИФНС находила более трех-четырех объектов недвижимости в собственности, фискалы массово рассылали «письма счастья». В них они почти в ультимативной форме заявляли, что гражданин подозревается в укрытии налогов, так как…сдает свою недвижимость в аренду.

Все имущество гражданина, о котором известно налоговой, отражено в вашем личном кабинете налогоплательщика. И это создает вам проблемы?

Гражданину предлагалось заявить полученный от сдачи в аренду доход либо объяснить использование указанных объектов недвижимости. Можно сказать, что схема дала свои результаты:

- Некоторые пугались, заявляли доход и уплачивали 13%, так как еще не были самозанятыми.

- Иные игнорировали «письма счастья».

- Еще часть арендодателей оправдывались, «отписываясь» об отсутствии у них дохода и неиспользовании ранее купленных квартир по назначению вовсе.

К счастью, практика «презумпции нарушителя» массово наблюдалась только в период 2019-2020 гг. В настоящее время, если и имеются факты использования указанной «ноу-хау схемы», то массового характера не носят.

Реальной массовой проверки имущества владельцев недвижимости не последовало. Но могло. Пока же подозрения чаще так и остаются подозрениями.

Нет четкого алгоритма квалификации получаемых самозанятым сумм.

Да, если в одну и ту же дату гражданин получает одну и ту же сумму в течение длительного времени, есть все основания заподозрить получение им завуалированной зарплаты или арендной платы. Однако те же самые суммы могут оказаться помощью родственника (да, такими регулярными и одинаковыми!) или же формой взаимодействия при совместном погашении кредитных обязательств перед банком (часто встречаются между супругами, в том числе бывшими).

Налоговики отслеживают такие одинаковые взносы. И берут гражданина «на заметку». Но при наличии статуса самозанятого такие риски резко снижаются. Отличить профессиональный доход самозанятого от личного без тщательной налоговой проверки при отсутствии алгоритма квалификации получаемых человеком сумм нереально.

И все же есть методики проверки дохода самозанятого.

Как самозанятому правильно сформировать чек и предоставить его клиенту? Спросите юриста

Сейчас данный налоговый режим не очень хорош для некоторых видов деятельности — например, для тех, кто занимается перевозками грузов и пассажиров

Игорь Самохвалов/ПГ

Необходимо рассмотреть возможность ограничения видов деятельности, для которых может применяться налог на профессиональный доход, чтобы этот режим не вступал в конфликт с другими налоговыми режимами для малого и среднего бизнеса. Такую точку зрения высказал замдиректора Департамента налоговой политики Минфина Виталий Прокаев на круглом столе в Совете Федерации «О ходе проведения эксперимента по установлению специального налогового режима «налог на профессиональный доход».

По словам Прокаева, у этого налога есть положительные характеристики, но у Минфина возникают вопросы в части его применения с точки зрения налогоплательщиков. Он также рассказал, что в Департамент налоговой политики приходит много писем о том, что сейчас налоговый режим не очень хорош для некоторых видов деятельности — например, для тех, кто занимается автомобильными перевозками грузов и пассажиров.

«Они связаны с операторами, которые взимают у них плату, но при этом доход, с которого они платят налог, у них учитывается в целом», — отметил Прокаев.

В департаменте, по его словам, сделали вывод, что режим НПД должен быть ограничен в применении. «Все-таки, когда мы вводили этот режим, мы говорили, что это либо дополнительный заработок относительно основной работы, или сложная ситуация и у человека нет возможности работать полный рабочий день… Либо твоя квалификация тебе позволяет оказывать услуги населению — например, репетиторство, занятия, лекции по скайпу…То есть, когда мы это вводили, подразумевалось, что это услуги физлица физлицу», — отметил представитель Минфина.

Хотя в законе, по его словам, есть расширение, согласно которому самозанятые могут оказывать услуги не только физическим лицам, но и юридическим, и там ставка 6 процентов вместо 4. «Но у нас в Департаменте все больше складывается мнение, что этот режим надо некоторым образом сужать, чтобы он использовался определенными людьми. А для других видов деятельности есть другие виды режимов — например, упрощенная система налогообложения, патентная система», — подчеркнул Прокаев.

И чтобы режим НПД не входил в конфликт и в некую конкуренцию с другими режимами, которые прописаны для малого и среднего предпринимательства, все-таки нужно сузить его применение, уверен замдиректора департамента

При этом надо иметь в виду, что этот режим не работает на пенсионное обеспечение самозанятых, обратил внимание он

«Потому что плательщик этого налога не является плательщиком страховых взносов. И на тот момент, когда он применяет этот режим, у него не формируются пенсионные накопления и обязательства, что впоследствии может сказаться довольно плачевно для того лица, которое довольно долго сидит на этой системе», — отметил Прокаев.

Более того, по словам Прокаева, появляется много запросов о переводе даже рабочих специальностей на НПД. «К нам обращаются крупнейшие организации нашей страны и спрашивают, а могут ли у нас работать работники на режиме НПД, чтобы за них не платить страховые взносы», — заключил он.

Может ли самозанятый привлекать помощников

Официально нанимать сотрудников на работу самозанятый права не имеет, а вот пользоваться услугами помощников может. Например, если того требует один из этапов производства.

Кто платит НДФЛ за физлицо. Однако деталей того, как именно оформляются отношения при ГПХ заказчика-самозанятого с физлицами касательно налоговых последствий никто чётко не разъясняет, поэтому ответы юристам приходится искать в разных документах. В частности, сходу не совсем понятно, кто же именно должен платить НДФЛ по договору подряда — исполнитель или заказчик?

Различия здесь связаны с тем, является плательщиком НПД обычным физлицом, либо ИП на НПД. Если заказчик — это ИП, то тогда (по пункту 9 статьи 2 закона № 422-ФЗ) именно он должен выступать налоговым агентом по НДФЛ. То есть при выплате вознаграждения физлицу по договору ГПХ индивидуальный предприниматель должен удержать с него НДФЛ и перечислить его в бюджет, а также отчитаться об этом в налоговую.

Если же плательщик НПД не имеет предпринимательского статуса, то, согласно статье 23 НК, он не будет являться налоговым агентом при выплате вознаграждения физлицу по договору ГПХ. То есть физлицо должен уплатить НДФЛ за себя сам и самостоятельно отчитаться об этом в налоговую по форме 3-НДФЛ.

Нужно ли платить страховые взносы за физлицо. Другой вопрос — нужно ли плательщику НПД при работе с физлицами по договору ГПХ уплачивать страховые взносы в бюджет и сдавать отчеты в налоговую. Ответ следующий: да, должен. И в случае, если плательщик НПД — это индивидуальный предприниматель, и в случае, если это физлицо (в соответствии с подпунктом 1 пункта 1 статьи 419 НК). То есть, нанимая другого гражданина, не являющегося самозанятым или ИП, сам самозанятый должен платить за него страховые взносы и сдавать отчетность в налоговую. А для того, чтобы сдавать такие отчеты, придется заранее зарегистрироваться как плательщик страховых взносов, подав в налоговую инспекцию заявление установленной формы КНД 1112525.

Что советуют юристы. Хотя договоры ГПХ официально одобрены, юристы советуют вообще избегать подобного формата. Так как на практике договора гражданско-правового характера часто вызывают у проверяющих органов лишние подозрения в том, что за ГПХ стоят трудовые отношения. А если на трудовых отношениях попадется самозанятый, который права на них не имеет, то его лишат и права на НПД, и заставят со всех полученных доходов уплатить НДФЛ. В том числе ответственность разделят и его заказчики. Причем, в этих отношениях плательщик НПД может быть признан и как работник, и как работодатель.

Продавать сыр и сдавать в аренду гараж: какой бизнес нельзя вести самозанятым

Самозанятым работать проще, чем ИП: легче зарегистрироваться, не нужно использовать онлайн-кассу и сдавать декларации. Кроме этого, самозанятые, даже со статусом ИП, освобождены от уплаты страховых взносов, а налоговые ставки для них ниже, чем на других спецрежимах. Но есть виды деятельности, которые для самозанятых недоступны, — рассказываем о них в этом материале.

Перепродавать чужие товары

Самозанятые не могут приобретать чужие товары, чтобы потом их перепродавать и зарабатывать на разнице между оптовой закупкой и розничной продажей.

Закон разрешает им продавать только товары собственного производства. Например, изготовленную своими руками мебель или испеченные торты

Продавать подакцизные и маркируемые товары

Самозанятым запрещено торговать подакцизными товарами: алкоголем, сигаретами, моторным маслом. То же самое касается товаров, которые подлежат обязательной маркировке для защиты от подделок: например, постельного белья, сыров или обуви

Работать по договорам поручительства, комиссии и агентским договорам

Самозанятый не может подписывать договор с заказчиком на то, чтобы действовать от его имени: например, заключать сделки или продавать товары.

Еще под режим самозанятости не подпадает деятельность адвокатов, медиаторов, оценщиков, нотариусов, арбитражных управляющих: с этих доходов придется платить 13% НДФЛ

Сотрудничать с нынешним или бывшим работодателем

Самозанятые не могут сотрудничать с заказчиками, с которыми у них заключен трудовой договор, а также с теми заказчиками, с момента увольнения от которых прошло менее 2 лет. Эти доходы облагаются НДФЛ.

При этом можно совмещать самозанятость в одном месте с работой по трудовому договору в другом. Например, преподаватель может работать в школе за зарплату и параллельно заниматься частным репетиторством. С зарплаты отчислять НДФЛ будет его работодатель, а с доходов от репетиторства самозанятый будет платить НПД самостоятельно

Добывать и продавать полезные ископаемые

Самозанятые не могут добывать полезные ископаемые: например, песок или камень в карьере. Для этого нужно зарегистрировать ИП или ООО и получить лицензию

Заниматься любой деятельностью, для которой нужны работники

Самозанятым запрещено нанимать работников по трудовому договору. За это налоговая может аннулировать статус и доначислить НДФЛ со страховыми взносами.

Но закон не запрещает самозанятым заключать договор ГПХ. Например, самозанятый юрист может заключить договор подряда с программистом на разработку сайта. Или заказать что-то у самозанятого или ИП. Главное, чтобы договор ГПХ не содержал признаков трудовых отношений

Больше полезного — в рассылке про бизнес

Раз в две недели мы отправляем рассылку для владельцев бизнеса и самозанятых. Делимся в ней последними новостями для бизнеса, полезной аналитикой и исследованиями, кейсами других предпринимателей из разных сфер

Зачем нужен режим самозанятости

Режим самозанятости впервые появился в России 1 января 2019 года. Тогда он был доступен только для Москвы и области, Калужской области и Татарстана. Список регионов постепенно расширялся, и в октябре 2020-го в него вошла вся страна.

Стать самозанятым очень просто, а налоги там небольшие — 4 % с платежей физических лиц и 6 % с платежей юридических лиц. Больше ничего отдавать государству не надо. Вести отчетность тоже очень легко. Выполнять все операции можно через приложение в смартфоне, и это не труднее, чем делать переводы в банковском приложении.

Почему государство создало такие замечательные условия? Естественно, не просто по доброте душевной. Самозанятость — способ вывести людей из теневой экономики. И надо сказать, что это тот способ, который давно напрашивался.

До появления этого режима любому, кто работает сам на себя, приходилось открывать ИП. С кучей отчетности и вот этим вот всем. И ведь одно дело заниматься бухгалтерией, когда у тебя большие прибыли. И совсем другое, когда просто дома волосы стрижешь, или там иногда логотипы рисуешь за недорого. И твой доход равен средней зарплате по региону, но при этом стажа нет, а сложностей куча.

И такая тактика дала свой эффект. Больше половины нынешних самозанятых, по данным налоговой, это люди, которые раньше числились безработными. И ведь вряд ли столько человек на самом деле жили совсем без доходов, а с появлением нового налога вдруг решили начать работу на дому. То есть речь идет о массовом переходе в легальный статус.

Приложение «Мой налог» — для чего оно нужно и как с ним работать

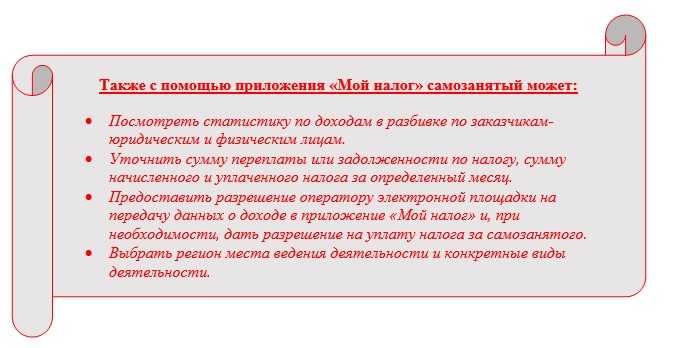

Приложение «Мой налог» — рабочий инструмент плательщика НПД. Это приложение создано для взаимодействия самозанятого и ФНС. С его помощью можно:

Отчитаться в ФНС о полученном доходе.

В приложение необходимо вносить только тот доход, который получен от деятельности на НПД. Иные поступления, не относящиеся к самозанятости, не указывайте.

Если данные в «Мой налог» поступают от оператора электронной площадки, то дублировать повторно этот доход в приложении не нужно.

Чтобы внести доход в приложение, на главном экране нажмите оранжевую кнопку «Новая продажа» и заполните небольшую форму, указав в ней наименование товара или услуги, ее стоимость и данные о заказчике (покупателе).

Сформировать чек.

Все самозанятые обязаны выдавать по оказанным им услугам чек. Формируется он в приложении «Мой налог».

После того как данные об оказанной услуге (приобретенном товаре) и заказчике (покупателе) будут внесены в блок «Новая продажа», необходимо нажать кнопку «Выдать чек».

Сформированный чек можно направить заказчику (покупателю) разными способами: на электронную почту, в мессенджер, по смс или на бумаге, предварительно распечатав его.

Чек самозанятый обязан выдать в момент расчета (если он произведен наличными либо переводом на карту) или до 9 числа следующего месяца (если оплата произведена безналичным способом: с расчетного счета на расчетный счет).

Выдать счет на оплату.

Выставлять счета на оплату самозанятый не обязан. Но по просьбе заказчика или покупателя может это сделать.

Счет формируется так же, как и чек. На главном экране необходимо нажать оранжевую кнопку «Новая продажа», затем внести в форму данные об услуге или товаре, его стоимость, информацию о заказчике (покупателей). После чего нажать кнопку «Выдать счет».

Скачать справки о доходе и о постановке на учет.

Если самозанятому необходимо подтвердить свой статус, узнать дату постановки на учет или получить информацию о доходе, он может скачать соответствующую справку в приложении «Мой налог».

Чтобы получить справку, необходимо перейти в раздел «Прочее» (крайняя правая кнопка в нижнем меню на главном экране) и нажать на четвертую кнопку сверху «Справки». После этого потребуется выбрать вид справки: о постановке или о доходах, а также год, за который формируется документ.

Сформированную справку можно направить по почте, в мессенджер или по смс, сохранить на телефон и впоследствии распечатать. Этот документ подписан усиленной квалифицированной цифровой подписью и имеет юридическую силу. Он может быть представлен в государственные и коммерческие структуры в качестве документа, подтверждающего статус самозанятого и его доход за выбранный период. Дополнительное заверение справок в ИФНС не требуется.

Вступить в отношения добровольного страхования с СФР.

Чтобы подать заявку на заключение договора с Социальным фондом России, необходимо перейти в раздел «Прочее», затем нажать на пятую кнопку сверху — «Пенсионное страхование».

После согласия пользователя система направит его на сайт СФР, где он сможет подать заявку на заключение договора.

Ранее предлагалось внести изменения в приложение и сделать доступным заключение договора добровольного страхования с ФСС. Но пока поправки в закон о самозанятых, касающиеся предоставления им возможности получать оплату по больничным листам и в связи с материнством, приняты не были, и когда это произойдет — неизвестно.

На момент написания статьи ФНС планирует выпустить серьезное обновление приложения «Мой налог». В него хотят заложить возможность формирования и направления самозанятым в адрес заказчика не только чека, но и полного пакета документов: счета, договора и акта выполненных работ. Об этом рассказал глава ФНС.

Самозанятый не уплатил налоги

Еще налоговая легко может проверить, уплатил ли самозанятый все налоги со своего профессионального дохода.

Обратите внимание: приложение «Мой налог» уже снабжено функцией автоматического расчета налога от суммы заявленного дохода. При этом учитывается разница ставок 4% и 6% в зависимости от того, для кого самозанятый выполнял услугу — для юридического лица или гражданина

При этом учитывается разница ставок 4% и 6% в зависимости от того, для кого самозанятый выполнял услугу — для юридического лица или гражданина.

Также зачтется и бонус на уплату налога. Он предоставляется каждому самозанятому при регистрации.

Более того, «пропустить» срок уплаты налога или же неправильно рассчитать сумму к уплате сложно. Ведь приложение не раз напомнит и о сроке уплаты, и о сумме в специально направляемом самозанятому уведомлении.

Можно настроить автоматическую уплату налога в самом приложении, «привязав» к нему банковскую карту.

Также налоговая проверяет организации на предмет, не подменяются ли трудовые отношения договорами ГПХ с самозанятыми. Но это уже проверки юридических лиц, не граждан.