Кто производит и куда начисляются?

Соответствующие сборы на медицину должны оплачивать:

- самозанятые граждане – за себя;

- работодатели (компании, предприятия, индивидуальные предприниматели) – за нанятых сотрудников;

- ИП, самозанятые граждане и лица, занятые частной практикой (к примеру, арбитражные управляющие, оценщики) – за себя.

Самозанятые граждане не могут нанимать персонал, поэтому сборы на медицину оплачивают только за себя.

Если у ИП имеются сотрудники, предпринимателю понадобится вносить в фонд платежи не только за себя, но и за каждого сотрудника.

Платить взносы необходимо за всех сотрудников, с которыми заключён договор (гражданско-правовой либо трудовой).

При расчёте страхового сбора не учитываются следующие суммы:

- выходные пособия;

- единовременные выплаты, предоставляемые в чрезвычайной и иной ситуации;

- государственные пособия (по безработице, временной утрате работоспособности, беременности и родам).

Если у вас имеется расчётный счёт, оформите платёжное поручение, чтобы банк успешно перечислил сбор по ОМС.

Соответствующие коды также позволяют определить, в каком случае оплачивается непосредственно сам сбор, а когда погашают пени или штраф за несвоевременное внесение денег.

Ниже перечислены основные КБК для страховых взносов на обязательное медицинское страхование.

|

Код по сбору для ОМС |

Для работодателей с сотрудниками |

Для ИП (оплата сбора за себя) |

|

непосредственно взнос |

182 1 02 02101 08 1013 160 | 182 1 02 02103 08 1013 160 |

| штрафные санкции | 182 1 02 02101 08 3013 160 |

182 1 02 02103 08 3013 160 |

|

пени |

182 1 02 02101 08 2013 160 |

182 1 02 02103 08 2013 160 |

Коды по ОМС для физлиц и организаций отличаются. Любая ошибка может привести к начислению штрафных санкций.

Если коды были перепутаны, сотрудники ФНС не будут их корректировать, пока вы самостоятельно не уведомите орган о наличии опечатки. Рекомендуется сделать это до окончания срока оплаты страховых взносов, предусмотренного законом.

Пониженные тарифы страховых взносов

Льготные тарифы для отдельных категорий страхователей сохранены. В 2023 году определены несколько групп льготников, которые получили право платить налоги с зарплаты в 2023 году по сниженным ставкам (смотрите сравнительную таблицу в процентах):

| Категория | Тариф до 2023 года | Тариф с 2023 года |

| СМП | 15% сверх МРОТ | 15% сверх МРОТ |

| ИТ-компании, резиденты ТОСЭР, резиденты порта Владивосток, резиденты ОЭЗ в Калининградской обл., Участники СЭЗ в Крыму | 7,6% | 7,6% |

| Социально ориентированные НКО, благотворительные организации | 20% | 7,6% |

| Участники «Сколково», создатели научно-технических проектов, создатели мульфильмов | 14% | 7,6% |

| Члены летных экипажей | 0,0% | 0,0% |

Для каких субъектов предусмотрено снижение страховых взносов

В первом обращении к россиянам 25.03.2020, посвященном мерам по борьбе с распространением коронавирусной инфекции, президент озвучил идею снизить страховые взносы с 30 до 15% для всех микропредприятий.

Изменения, основанные на поручениях президента правительству, были изложены в федеральном законе от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую…». Согласно ему возможность уменьшить страховые взносы с 30 до 15 процентов есть у всех представителей малого и среднего бизнеса.

Критериями для попадания в реестр субъектов МСП, публикуемый на сайте налоговой инспекции, являются:

- средняя численность работников: для микропредприятий — до 15 человек, для малых предприятий — до 100, для средних — до 250;

- годовой доход: для микропредприятий — не более 120 млн руб., для малых — не более 800 млн руб., для средних — не более 2 млрд руб.;

- по структуре уставного капитала компании или по доле владения прочими юридическими лицами: 25% или 49% в зависимости от категории владельца.

Сниженные ставки действуют с 1 апреля 2020 года. Законом № 102-ФЗ оговорен их срок — до 31 декабря 2020 года (ст. 6). В соответствии со ст. 2 изменения будут внесены в НК РФ, а с 1 января 2021 года указанные ставки будут действовать бессрочно. О том, какими они будут по каждому виду соцстрахования, выясним далее.

Советуем прочитать

Пониженные тарифы страхвзносов в 2022 году

В 2022 году субъекты МСП в сфере общепита получили новые льготы по страхвзносам, при условии, что они соответствуют критериям, указанным выше по коду ОКВЭД, среднесписочной численности, размеру доходов и среднего заработка.

Иные компании, включенные в реестр МСП, имеют право применять пониженные тарифы. Их размер — 15% с выплат сверх МРОТ (аа. 17 п. 1 ст. 427 НК). А в пределах лимита страхвзносы считаются по стандартной ставке 30%.

Для перехода на льготные тарифы страхвзносов субъекты МСП не подают заявление. Кроме того, право на сниженные тарифы не зависит от кода ОКВЭД, указанного в реестре МСП (Письмо ФНС от 12.08.2020 г. № СД-4-3/12972). Для использования права необходимо лишь быть включенным в реестр МСП.

Расчет страхвзносов для этих плательщиков производится таким образом:

|

Часть зарплаты в пределах МРОТ |

Часть зарплаты свыше МРОТ |

|

|

Тариф взносов для субъекта МСП |

|

|

|

Общий размер тарифов по страхованию |

30% в пределах МРОТ |

15% с суммы зарплаты свыше МРОТ |

СФР: взносы «на травматизм» (ВнТ)

Несмотря на многочисленные изменения, появление СФР и применение ЕНП, оплачивать взносы на травматизм нужно в том же порядке, что и раньше. Сумма должна вноситься отдельной платежкой, и в этом кроется единственное различие, так как раньше страховые взносы относились к ФСС, теперь к СФР. Уплата взносов на травматизм осуществляется каждый месяц за предыдущий не позднее 15-го числа с учётом выходных и праздничных дней.

Скидки, надбавки, тарифы сохранились в прежнем размере: в зависимости от класса проф. риска уплачиваемая сумма варьируется от 0,2% до 8,5%. Показатель считают на основе:

- количества несчастных случаев на предприятии на 1000 работающих;

- отношение суммы страхового обеспечения к начисленной сумме взносов;

- среднее количество дней нетрудоспособности для одного страхового случая.

Тарифы страхового обеспечения в 2020 году

Общепринятые тарифы, которые установлены для большинства страхователей не изменились. Так, в 2020 году страхователи обязаны уплачивать на пенсионное обеспечение — 22%, на ВНиМ — 2,9%, ФФОМС — 5,1%. А вот платежи на травматизм колеблются от 0,2% до 8,5%, в зависимости от вида деятельности компании.

Отчисления в ФФОМС, сколько процентов 2020 платят льготники? В сравнении с 2017 годом перечень льготных категорий страхователей не изменился.

Рассмотрим все льготные категории в таблица ставок страховых взносов в 2020 году:

|

Категория льготника |

ОПС |

ВНиМ |

ОМС |

|---|---|---|---|

|

Сколковцы |

14 |

||

|

Фирмы на УСН, в том числе и ИП, с доходом менее 79 мнл. руб. в год |

20 |

||

|

Фармкомпании и ИП на ЕНВД |

20 |

||

|

Компании- упрощенцы, занимающиеся благотворительностью |

20 |

||

|

Некоммерческие организации, кроме гос. и мун. Учреждений, на УСН, деятельность которых связана с медициной, образованием, культурой, спортом, социальными программами |

20 |

||

|

Компании, занимающиеся IT разработками и технологиями, а также субъекты ведущие технико-внедренческую деятельность |

8 |

2 |

4 |

|

Фирмы, получившие статус резидентов порта «Владивосток», территории ОСЭР |

6 |

1,5 |

0,1 |

|

Хрозсубъекты на ПСН, кроме сдачи помещений в аренду в сфере общественного питания |

20 |

||

|

Компании, ведущие туристско-реакриационную деятельность |

8 |

4 |

2 |

|

Экономические субъекты, применяющие на практике результаты разработок интеллектуальной деятельности, которые созданы бюджетными учреждениями образования |

8 |

2 |

4 |

Взносы ИП за себя в 2023 году

Сейчас фиксированные страховые взносы ИП платят отдельно на пенсионное и медицинское страхование. С 1 января 2023 года страхователи будут перечислять страховые взносы единым платежом — в новом фонде распределят сумму по направлениям самостоятельно. Размер взносов в 2023 году составит 45 842 рубля.

При доходах свыше 300 000 рублей придётся уплачивать 1% от этой суммы. Эти отчисления будут дополнительными к основной фиксированной сумме, но засчитывать их будут на пенсионное страхование. Максимальная сумма взносов, которую ИП должен перечислить с дохода свыше 300 000 рублей, составляет 257 061 рубль, а с учётом фиксированных взносов — 302 903 рубля.

Сроки уплаты взносов не изменятся:

- не позднее 31 декабря — для взносов на пенсионное и медицинское страхование;

- не позднее 1 июля следующего года — для взносов на пенсионное страхование с дохода свыше 300 000 рублей.

Размер взносов в 2021 году

Размер тарифов для начисления платежей на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять по общим тарифам или вправе применять пониженные тарифы);

- от категории сотрудника, в пользу которого производятся выплаты;

- предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять платежи по общим ставкам (ст. 426 НК РФ):

- на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере — руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии.

- на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере —- рублей. Сверх превышения взносы не платятся;

- на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ). В таблицах представлены тарифы.

Что изменится в кадровом делопроизводстве

1. Поскольку с 2023 года за работников по договорам ГПХ необходимо уплачивать дополнительные взносы, нужно будет внести эту информацию в бланки договора подряда.

2. Иностранцы без статуса временно пребывающего высококвалифицированного работника теперь включены в систему обязательного медицинского страхования и при трудоустройстве не должны предъявлять полис ДМС.

3. Работодатели не обязаны будут выдавать справку уволившемуся работнику о начисленных доходах и страховых, если он устраивается на новую работу.

Эти сведения будут в базе Соцфонда. Пока не ясно, нужно ли будет новому работодателю подавать запрос в фонд, чтобы узнать сколько сотрудник получал с начала года на предыдущем месте работы, или сведения будут отправляться работнику автоматически в электронном виде после увольнения.

Данные о выплатах и начисленных взносах работника с начала года необходимы работодателю, чтобы рассчитать больничные и определить, вписывается ли его доход в предельную базу по страховым отчислениям или нет.

4. С 2023 года нужно выплачивать больничные за первые три дня болезни подрядчикам по гражданским договорам. Если подрядчик работает по нескольким контрактам, то за выплатой пособия по болезни за первые три дня может обратится к любому из работодателей.

В связи с этим, нужно разработать бланк заявления на выплату больничных для таких работников, с указанием, что к другим работодателям за пособием он не обращался.

Чем вызваны нововведения

В 2023 году вступают в силу два важных изменения в порядке администрирования страховых взносов:

- фонды пенсионного и социального страхования (ПФР и ФСС) объединяются в единый Социальный фонд России (СФР);

- организации и индивидуальные предприниматели станут рассчитываться с бюджетом через единый налоговый платёж (ЕНП).

Сразу скажем, что для малых и средних предприятий эти изменения не несут увеличения фискальной нагрузки. Что же касается крупных работодателей, то им за работников придётся платить больше. Причина – резкий рост предельной базы по взносам.

А теперь рассмотрим все изменения и свежие новости подробнее.

Опытный бухгалтер выполнит все требования законодательства

Условия для снижения страховых взносов с 30% до 15%

Федеральный закон от 01.04.2020 N 102-ФЗ понизил ставки страховых взносов для малых и средних предприятий. Как и говорил ранее президент РФ Путин В.В. в своем обращении к гражданам, применять сниженную ставку необходимо не ко всей зарплате, а исключительно к той ее части, которая превысила МРОТ, установленного федеральным законом.

Поясним наглядно, что это значит:

| Вид взноса | Тарифы взносов, применяемые к части зарплаты, не превышающей МРОТ (12 130 руб.) |

Тарифы взносов, применяемые к части зарплаты, превышающей МРОТ (> 12 130 руб.) |

| На ОПС с выплат в пределах базы (1 292 000 руб.) |

22% | 10% |

| На ОПС с выплат сверх базы (1 292 000 руб.) |

10% | 10% |

| На ОСС на случай ВНиМ с выплат в пределах базы (912 000 руб.) |

2,9% | 0% |

| На ОСС на случай ВНиМ с выплат сверх базы (912 000 руб.) |

0% | 0% |

| На ОМС | 5,1% | 5% |

Иначе говоря, та часть месячной заработной платы сотрудника, что не выше МРОТ, облагается по-прежнему — по «стандартным» тарифам, а часть, превышающая МРОТ, — по сниженным.

Новые правила расчета страховых взносов действуют с 01.04.2020 (п. 2.1 ст. 427 НК РФ). Снижение страховых взносов направлено на поддержку среднего и малого бизнеса.

Что изменится с 2023 года?

- Вместо отдельных тарифов взносов в ФСС, ФОМС, ПФР теперь оплату нужно выполнять по единому тарифу в Социальный фонд России.

- Установлен единый круг застрахованных лиц.

- Введена единая предельная база – 1 917 000 рублей, тарифы рассчитываются в процентах от этой суммы.

- Обновился перечень облагаемых выплат в него вошли, в частности, вознаграждения по ГПД и авторским договорам. Подрядчики вошли в число застрахованных лиц: новые правила распространяются, в том числе на временно пребывающих иностранцев, пособия по беременности и родам.

- Взносы теперь нужно платить единым платежом. В то же время, обновлённым законодательством предусмотрен вариант оплаты ЕНП отдельными платежками. Для этого необходимо ежемесячно отправлять в налоговую платежи и уведомления, на основе которых происходит распределение ЕНП по налогам.

- Продлены сроки подачи отчётности, оплаты всех взносов, кроме ВнТ.

https://youtube.com/watch?v=NmcT7wg-RX8%26pp%3DygUx0J_RgNC-0YbQtdC90YIg0L7RgtGH0LjRgdC70LXQvdC40Lkg0LIg0KTQpNCe0JzQoQ%253D%253D

Как сделать расчет страховых взносов при снижении ставок

Разберем, как рассчитать платежи по страховым взносам при снижении ставок, на практическом примере.

За май 2020 года в ООО «СтройПроектМонтаж» была начислена заработная плата:

- ведущему инженеру Владимирову К. В. — 50 000 руб.

- уборщице Смирновой Г. В., принятой на полставки, — 11 000 руб.

Необходимо рассчитать величину взносов к уплате в бюджет за май с зарплаты работников.

Организация является субъектом среднего предпринимательства и включена в соответствующий реестр ФНС, в связи с чем она имеет право уменьшить страховые взносы с 30 до 15% при превышении месячной зарплаты каждого работника над величиной МРОТ.

С зарплаты Владимирова в части, не превышающей МРОТ, т. е. 12 130 руб., сумму взносов нужно посчитать по стандартным ставкам 22, 5,1 и 2,9%:

- на ОПС = 12 130 × 22% = 2668,60 руб.,

- на ОМС = 12 130 × 5,1% = 618,63 руб.,

- на ВНиМ = 12 130 × 2,9% = 351,77 руб.

С суммы превышения зарплаты ведущего инженера над МРОТ используются новые ставки 10, 5 и 0%. То есть с 37 870 руб. (50 000 — 12 130) взносы будут рассчитаны следующим образом:

- на ОПС = 37 870 × 10% = 3 787 руб.

- на ОМС = 37 870 × 5% = 1 893,50 руб.

- на ВНиМ = 37 870 × 0% = 0.

Зарплата Смирновой не превышает МРОТ, поэтому взносы с нее считаются в обычном порядке:

- на ОПС = 11 000 × 22% = 2 420 руб.,

- на ОМС = 11 000 × 5,1% = 561 руб.,

- на ВНиМ = 11 000 × 2,9% = 319 руб.

Итого за май по организации нужно заплатить

- на ОПС =2668,60 +3787 + 2420 = 8875,60 руб.,

- на ОМС = 618,63 + 1893,50 + 561 = 3073,13 руб.,

- на ВНиМ = 351,77 + 0 + 319 = 670,77 руб.

***

Российское законодательство обеспечило снижение страховых взносов для малого бизнеса и субъектов среднего предпринимательства в сложных экономических условиях. Начиная с 1 апреля текущего года указанные организации и ИП имеют право исчислять страховые взносы с вознаграждений в пользу физлиц по льготным ставкам: 10% — на ОПС, 5% — на ОМС и 0% — на ВНиМ. Однако эти ставки можно будет применять не ко всему доходу физлица, а лишь к той части, которая по итогам месяца превысит величину МРОТ.

Еще больше материалов по теме — в рубрике «Страховые взносы».

Как рассчитать отчисления с учетом изменений?

Чтобы с 1 апреля 2020 года правильно рассчитать размер страховых взносов, необходимо следовать следующему алгоритму:

- Шаг 1. Рассчитать суммарный начисленный доход по конкретному сотруднику с начала года.

- Шаг 2. Сравнить суммарный доход с предельной базой для взносов.

- Шаг 3. Если превышения нет, то берется зарплата за расчетный месяц, из нее выделяется часть, равная МРОТ, и часть, превышающая МРОТ.

- Шаг 4. Часть ЗП в пределах МРОТ облагается по стандартным тарифам (22, 5.1 и 2.9 процентов). Часть ЗП свыше МРОТ облагается по пониженным ставкам (10, 5 и 0 процентов).

- Шаг 5. Если превышение есть, то к превышающей сумме применяются пониженные тарифы — 10, 5 и 0 процентов.

Актуальные размеры предельных баз для 2020 года такие:

- пенсионное обеспечение — 1 292 000 руб.;

- медицинское обеспечение — не установлено ограничений;

- нетрудоспособность и материнство — 912 000 руб.

При неполном рабочем дне, неделе

Для работника, работающего на неполной ставке, в трудовом договоре прописывается размер оплаты труда за полностью отработанный месяц и размер ставки.

Заработная плата для такого сотрудника считается с учетом отработанного времени и установленного оклада (тарифа).

Ниже на примере даются пояснения.

Примеры расчета отчислений с зарплаты в 2020 году

Пример 1:

Иванову за апрель 2020 года начислена зарплата 43500 руб. Предприятие относится к субъектам малого предпринимательства.

Расчет:

МРОТ в 2020 года = 12 130 руб.

- На ОПС = 12130 * 22% + (43500 — 12130) * 10% = 5805,60.

- На ОМС = 12130 * 5.1% + (43500 — 12130) * 5% = 2187,13.

- На ВНиМ = 12130 * 2.9% + (43500 — 12130) * 0% = 351,77.

- Общий взнос = 5805,60 + 2187,13 + 351,77 = 8344,50.

Также суммарный взнос можно рассчитать так = 12130 * 30% + (43500 — 12130) * 15% = 8344,50.

Пример 2:

Петров работает на полставки. Его оклад согласно трудовому договору за полную ставку составляет 21500 руб. За май 2020 года ему начислено 10750 руб.

Расчет:

Так как начисленная зарплата за май 2020 в размере 10750 меньше МРОТ = 12130, то для расчета нужно брать стандартные ставки — 22, 5.1 и 2.9 процента.

- На ОПС = 10750 * 22% = 2365.

- На ОМС = 10750 * 5.1% = 548,25.

- На ВНиМ = 10750 * 2.9% = 311,75.

- Общий взнос = 10750 * 30% = 3225.

Пониженные тарифы для МСП в 2021 году продлены.

Общий процент отчислений по страховым взносам в 2021 году остался на прежнем уровне – 30%, из которых 22% — взносы в Пенсионный фонд, 2,9% — взносы в Фонд социального страхования, 5,1% — взносы в Фонд медицинского страхования.

Однако с 1 января 2021 года были продлены пониженные взносы для малого и среднего бизнеса, принятые из-за ограничений в связи с коронавирусом. Напомним, согласно статье 5 № 102-ФЗ, субъекты малого и среднего бизнеса получили право с 1 апреля до 31 декабря 2020 году платить страховые взносы по пониженным тарифам. В конце 2020 года был принят новый закон, внесший изменения в пункт 2.1 статьи 427 НК РФ, продливший пониженные тарифы для МСП на 2021 год.

Согласно пункту 2.1 статьи 427 НК РФ, часть выплаты за месяц, не превышающая МРОТ, для субъектов МСП облагается взносами по обычным ставкам. Остальная часть, то есть превышающая МРОТ, — по пониженным.

С 1 января 2021 года минимальный размер оплаты труда (МРОТ) повысился и составляет 12 792 руб. — против 12 130 руб. в 2020 году.

Пониженные ставки для МСП:

- 10% — взносы в ПФР;

- 0% — взносы в ФСС;

- 5% — взносы в ФОМС.

Пониженные ставки страховых взносов в 2020 году: сводная таблица (без учета коронавируса)

| Кто может применять |

Ставки взносов, % |

||

|---|---|---|---|

|

ПФР |

ФСС |

ФОМС |

|

| Некоммерческие компании на УСН с деятельностью в области культуры, здравоохранения, образования, науки |

20 |

||

| Благотворительные организации на УСН |

20 |

||

| Предприятия, работающие в ИТ-индустрии: разработчики программного обеспечения, тестировщики, установщики и продавцы компьютерных программ |

8 |

2 |

4 |

| Наниматели членов экипажей российских судов | |||

| Предприятия-резиденты Сколково |

14 |

||

| Изготовители мультфильмов, видео- и аудиопродукции |

8 |

2 |

4 |

| Резиденты свободной экономической зоны в Крыму и Севастополе |

6 |

1,5 |

0,1 |

| Предприятия, ведущие деятельность на территориях опережающего экономического развития |

6 |

1,5 |

0,1 |

| Резиденты порта Владивосток |

6 |

1,5 |

0,1 |

| Резиденты свободной экономической зоны в Калининградской области |

6 |

1,5 |

0,1 |

Отчетность по страховым взносам: необходимые документы

В 2020 году часть контролирующих полномочий по проверке отчетности (правильность начислений и контроль над исполнением выплат по взносам) переданы ФНС, которая ведет учет налоговых средств. Это привело к некоторым изменениям в подготовке и сдаче документов работодателями. В частности, появился новый отчет, но при этом отменен ряд документов, необходимых для сдачи в предыдущие годы.

Так, форму РСВ-1 заменяет единый документ для ФНС, где указывают расчеты по соответствующим взносам, за исключением медицинских программ и взносов за травматизм, которые остаются в ведении ФСС (отчетность формируется по форме 4-ФСС). ПРФ принимает документ по форме СЗВ-М и отчетность о страховом стаже сотрудников, что также стало нововведением 2020 года.

Плательщик обязан сдать надзорным ведомствам следующие документы:

- форму единого расчета для ФНС, куда включены социальные и пенсионные взносы;

- расчет по форме 4-ФСС по взносам на травматизм для ФСС;

- отчет по форме СЗВ-СТАЖ, СЗВ-М и ОДВ-1 по пенсионному страхованию в ПФР.

Ошибки в применении новых тарифов с 1 апреля и примеры расчета

Ошибка 1. Без учета страховых взносов за каждый месяц отдельно.

Для правильного расчета с учетом снижения тарифов с 30 до 15% необходимо взять начисленный доход за каждый отдельный месяц, сравнить его с минимальной заработной платой и выбрать подходящий размер тарифа — стандартный или пониженный.

При расчете страховых взносов не допускается суммирование доходов за два, три и более месяцев. Это приведет к искусственному увеличению размера дохода и необоснованному уменьшению размера установленных взносов.

Пример расчета:

Заработная плата сотрудника 12 130 руб. (т.е равняется минимальной заработной плате).

Общий взнос на апрель 2020 года = 12130 * 30% = 3639.

На май 2020 года = 12130 * 30% = 3639.

Июнь 2020 = 12130 * 30% = 3639.

Итоговая зарплата за период с апреля по май 2020 года = 12130 + 12130 + 12130 = 36390.

Ошибка 2. Применяйте пониженную ставку ко всем начислениям.

Ставки снижены только для той части заработной платы, которая превышает размер минимальной месячной заработной платы. То есть с 1 апреля 2020 года часть заработной платы, равная федеральной минимальной заработной плате, будет облагаться стандартной ставкой взносов, а более высокая часть — новой сниженной ставкой.

Пример расчета:

Заработная плата на апрель 2020 года — 20000 рублей в месяц.

Ошибка 3. Для работающих неполный рабочий день при выборе подходящей ставки ориентируйтесь на размер заработной платы за полный рабочий день.

Принимая решение о применении пониженных ставок, необходимо учитывать не размер вознаграждения, установленный трудовым договором по полной ставке, а размер вознаграждения, который фактически рассчитывается с учетом продолжительности работы.

Пример расчета:

Работник работает по совместительству, заработная плата по полной ставке по трудовому договору = 24 000 руб.

За апрель 2020 года списано 12000 рублей. — размер дохода меньше минимальной заработной платы, а это значит, что применяется стандартный процент.

Общий взнос за апрель = 12000 * 30% = 3600.

Пониженные тарифы страхвзносов в 2022 году

В 2022 году субъекты МСП в сфере общепита получили новые льготы по страхвзносам, при условии, что они соответствуют критериям, указанным выше по коду ОКВЭД, среднесписочной численности, размеру доходов и среднего заработка.

Иные компании, включенные в реестр МСП, имеют право применять пониженные тарифы. Их размер — 15% с выплат сверх МРОТ (аа. 17 п. 1 ст. 427 НК). А в пределах лимита страхвзносы считаются по стандартной ставке 30%.

Для перехода на льготные тарифы страхвзносов субъекты МСП не подают заявление. Кроме того, право на сниженные тарифы не зависит от кода ОКВЭД, указанного в реестре МСП (Письмо ФНС от 12.08.2020 г. № СД-4-3/12972). Для использования права необходимо лишь быть включенным в реестр МСП.

Расчет страхвзносов для этих плательщиков производится таким образом:

|

Часть зарплаты в пределах МРОТ |

Часть зарплаты свыше МРОТ |

|

|

Тариф взносов для субъекта МСП |

|

|

|

Общий размер тарифов по страхованию |

30% в пределах МРОТ |

15% с суммы зарплаты свыше МРОТ |

Данные виды взносов рассчитываются с заработной платы и иных выплат, начисленных по каждому сотруднику ежемесячно на последнее число месяца исходя из базы для исчисления страховых взносов. А уплачиваются не позднее 15-го числа следующего календарного месяца.

Страховые взносы на ОПС, ОМС, на случай ВНиМ уплачиваются в ИФНС по месту нахождения организации, а страховые взносы на травматизм — в Фонд социального страхования.

В случае неуплаты страховых взносов работодатель несет налоговую, административную и уголовную ответственность.

Порядок исчисления и уплаты страховых взносов

ИП платят взносы за себя до 31 декабря отчетного года. Остальные работодатели, независимо от организационно-правовой формы, делают взносы ежемесячно 15 числа, при этом оплата идет за предыдущий месяц.

В 2022 году новые ставки страховых взносов, сниженные относительно предыдущих лет, применяются к некоторых сферам производства и разработок. Бухгалтерам компаний, относящимся к этим категориям или работающим в компаниях, деятельность которых пострадала от пандемии, нужно быть особенно внимательными при расчете платежей.

При расчете суммы страховых взносов по ставке каждому работнику, бухгалтер должен учесть:

- статус работодателя: ИП, МиСП;

- вид деятельности;

- гражданство работника;

- заработную плату или иное вознаграждение работника;

- доходы застрахованного физлица за текущий год.

Новые облагаемые выплаты и пособия

С 1 января 2023 года расширен перечень облагаемых выплат по страховым взносам. Теперь страхователи будут исчислять взносы по общему тарифу со следующих выплат персоналу:

- вознаграждений по гражданско-правовым договорам за оказание услуг или выполнение работ, авторского заказа – в 2022 году с этих выплат не платили взносы ВНиМ и на травматизм;

- выплат постоянно проживающим высококвалифицированным специалистам и временно пребывающим иностранцам – в 2022 году выплаты не облагались взносами на ОМС;

- выплат студентам, если работодатели привлекали к труду студенческие отряды – с 2023 года с выплат придется платить взносы по единому тарифу 30%.

Кто администрирует платежи

Напомним, что с 2017 года Федеральная налоговая служба является администратором платежей, которые в дальнейшем зачисляются на счета таких фондов, как Пенсионный (ПФР), Социального страхования (ФСС) и Обязательного медстрахования (ФФОМС). Это надо учитывать и при формировании платежных поручений и квитанций с учетом реквизитов Налоговой

Важно не ошибиться и с указанием КБК

Взносы в ПФР и ФФОМС, а также в ФСС на случай временной нетрудоспособности и в связи с материнством администрируются ФНС. Только взносы «на травматизм», то есть на случай травмы на производственном объекте или возникновения профзаболевания, уплачиваются по-прежнему в ФСС. Порядок отчетности, уплаты и размеры отчислений теперь регулируются главой 34 НК РФ.

Итак, несмотря на то, что в платежке в поле 104 «Назначение платежа» вы укажете КБК, начинающийся с цифр 182 (это код Налоговой службы), в дальнейшем деньги поступят в ФОМС; процент отчисления 2020 г. зависит от ряда обстоятельств.

Способ 4. Внедрить ИП управляющего в качестве единоличного исполнительного органа

Суть: Руководство организацией может осуществлять ИП управляющий или управляющая компания, которые работают по УСН. Страховые взносы за них не нужно платить. Основание: статья 42 ФЗ «Об ООО», ФЗ «Об акционерных обществах».

В любой организации есть орган управления. Обычно это генеральный директор, которого называют единоличным исполнительным органом. Вместо него управление могут осуществлять ИП управляющий, либо управляющая компания (УК). Такой способ управления подходит ООО и АО.

Пример. ООО руководит генеральный директор. Его зарплата 180 000 руб. В год 2 160 000 руб.

В месяц страховые взносы за него составляют 180 000 * 30,2% = 54 360 руб. В год 652 320 руб.

2 160 000 + 652 320 = 2 812 320 руб. В такую сумму обходится компании гендиректор.

ООО заключило договор управления с ИП управляющим, который работает на УСН 6%. Вознаграждение управляющего за год составило 2 500 000 руб. С этой суммы он заплатит налог по ставке 6%. Взносы ИП платит за себя сам. Налог он уменьшит на сумму взносов.

Экономия для ООО: 2 812 320 — 2 500 000 = 312 320 руб.

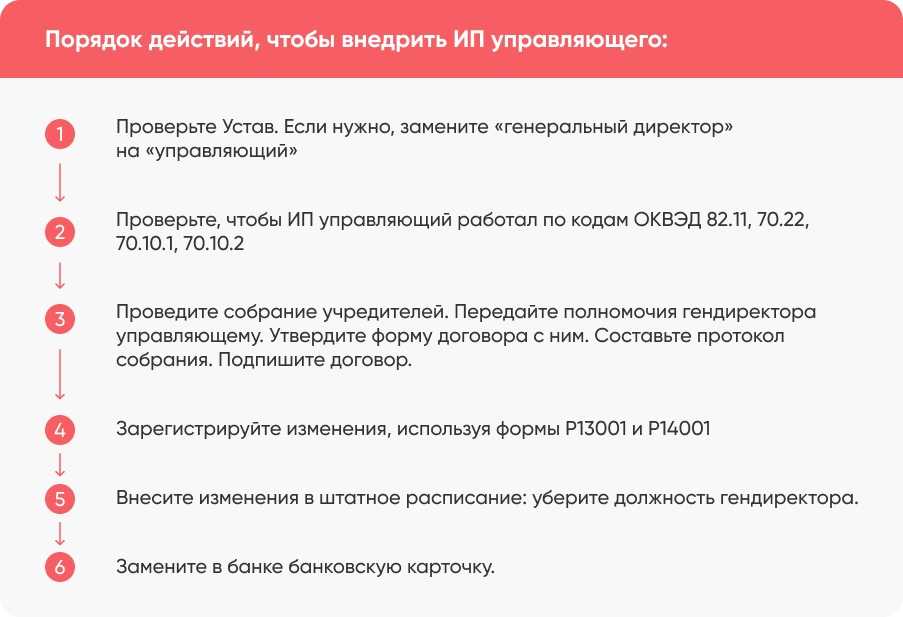

Если хотите внедрить ИП управляющего вместо гендиректора, рекомендуем такой порядок действий:

Гендиректор получает фиксированную зарплату, независимо от показателей компании. Вознаграждение ИП управляющего напрямую зависит от моржи. Поэтому ему выгодно улучшение финансово-хозяйственных показателей ООО. Если управляющий получает необоснованно высокое вознаграждение, а показатели организации при этом не растут, тогда у налоговиков возникнут сомнения в целесообразности такой замены. Поэтому внедрение управляющего ИП либо УК должно быть экономически обосновано и нести пользу компании.

Важно. Вознаграждение ИП управляющего — это не зарплата

Вознаграждение не должно быть фиксированным: оно зависит от проделанной работы. Обязательно включите это условие в договор. Не давайте проверяющим органам оснований для переквалификации договора управления в трудовой договор.

Расчёт суммы взносов

Страховые взносы за месяц считаются по простой формуле: База * Тариф. База складывается из всех выплат, которые производятся конкретному физическому лицу, подлежащих обложению страховыми взносами. Есть необлагаемые суммы – они перечислены в статье 422 НК РФ. Все прочие выплаты за месяц складываются и умножаются на тариф.

В 2022 году действуют такие предельные размеры базы:

- для пенсионных взносов – 1 565 000 рублей;

- для социальных взносов на временную нетрудоспособность и материнство (ВНиМ) – 1 032 000 рублей.

С 2023 года будет применяться единая предельная база для пенсионных и социальных взносов, размер которой Правительство должно утвердить до конца текущего года.

Тарифы по страховым взносам «на травматизм»

Страховые взносы «на травматизм» рассчитываются по тарифам (от 0,2 до 8,5%), которые зависят от класса профессионального риска (ст. 21 Закона № 125-ФЗ).

При этом порядок определения основного вида деятельности для целей установления тарифов по взносам «по травматизму» определен Постановлением Правительства РФ от 01.12.2005 № 713 (далее – Порядок определения вида деятельности).

В связи с созданием Социального фонда России (далее – СФР) в данный документ Минтрудом будут внесены соответствующие поправки (сейчас они на стадии утверждения). В частности, планируется, что страхователи для подтверждения основного вида деятельности в 2023 году не позднее 17 апреля 2023 года должны подать в СФР соответствующее заявление и справку-подтверждение основного вида экономической деятельности (п. 3 Порядка определения вида деятельности). Основным видом деятельности, как и раньше, будет признаваться тот вид деятельности, по которому получена большая выручка за прошлый год (п. 9 Порядка определения вида деятельности).

Дополнительные взносы в пфр за вредные условия труда 2022

/ / Дополнительные страховые взносы уплачиваются без учета предельной величины базы для начисления страховых взносов, которая определена Федеральным законом № 173. Следует отметить, что Федеральным законом от 24.07.2022 № 212-ФЗ установлена возможность освобождения плательщиков от уплаты указанных дополнительных взносов.

Дополнительные тарифы в пф рф вредные условия труда в 2022 году

С 2022 года введен дополнительный тариф страховых взносов в Пенсионный фонд России для работодателей, имеющих рабочие места с вредными и опасными производствами. Дополнительные тарифы применяются в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ, указанных в пунктах 1 и 2-18 части 1 статьи 30 Федерального закона от 28.12.2022 № 400-ФЗ «О страховых пенсиях».

Класс зависит от тяжести и силы влияния химических, биологических, микроклиматических воздействий. Изменения, введенные законом, позволяют унифицировать процедуру проведения экспертизы или оценки трудовых условий.

- Пониженные (организуются за счет льгот работодателя, если он относится к одной из соответствующих категорий граждан).

- Дополнительные (организуются за счет льгот).

- Базовые (определяются ежегодно, если база была превышена, то дополнительно начисляется 10% тарифа).

Дополнительные страховые взносы 2022

Если по итогам спецоценки условия труда признаны вредными или опасными, то работодатели в отношении выплат работникам, имеющим право на досрочную пенсию, должны применять дополнительные тарифы.Если работы, на которых занят сотрудник, признаны вредными или опасными, но при этом выполнение таких работ не дает право на получение досрочной пенсии, то начислять страховые взносы по дополнительным тарифам не нужно.

Акция месяца 8- На предприятии имеются профессии, которые внесены Список 2 льготного пенсионного обеспечения: электрогазосварщик и маляр маляр-подготовщик. Должно ли делать предприятие отчисления в Пенсионный фонд, если по результатам аттестации рабочих мест и проведенной спецоценке рабочих мест установлен 2 допустимый класс условий труда на этих рабочих местах? На рабочем месте маляра в г. Отчислений мы не делали.

Помимо общих для всех работодателей страховых взносов, некоторым необходимо еще уплачивать дополнительные. Эта обязанность распространяется на:. Дополнительные тарифы страховых взносов дифференцированы. Если выплаты на пенсионное обеспечение производятся на основании п. Тариф изменится после того, как компании закончат специальную оценку условий труда. В зависимости от установленного класса и подкласса опасности сейчас действуют следующие ставки:

Обращаем внимание, что пересмотреть тариф можно только в отношении рабочих мест, прошедших проверку

Также важно понимать, что взносы по новым правилам рассчитывают с зарплат, выплаченных после утверждения отчета об оценке

Дополнительные взносы в ПФР за вредные условия труда

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

Прежде всего, по результатам СОУТ следует определить, необходимо ли перечислять допвзносы в ПФР за тяжелые условия труда в 2022 г. Также нужно учитывать продолжительность работы в таких условиях в каждом конкретном месяце.