Счет-фактура с НДС

Правила оформления счета-фактуры в 2019-20120 годах в сравнении с 2018 годом существенно не изменились. Однако с октября 2017 года изменился порядок заполнения данных об адресах продавца и покупателя. Также в форму счета-фактуры были добавлены дополнительные реквизиты, а именно идентификационный номер государственного контракта (указывается при наличии), графа «Код вида товара» (для товаров, вывозимых в ЕАЭС), уточнено название графы, в которой указывается информация о таможенной декларации.

Счет-фактура выписывается исполнителем при осуществлении ряда коммерческих сделок, таких как:

Счет-фактура имеет ряд реквизитов, которые должны быть заполнены обязательно, хотя есть ряд случаев, когда они могут не заполняться.

Узнать, когда и какие реквизиты могут быть не заполнены в счете-фактуре, можно из статьи «Какие обязательные реквизиты у счета-фактуры в 2019 году?».

С общими особенностями заполнения счета-фактуры с октября 2017 года можно ознакомиться в статьях

В хозяйственной деятельности случается, что покупатель отказывается от отгруженного ему товара полностью или частично.

Как в этом случае оформить счет-фактуру, читайте в статье «Заполняем счет-фактуру на возврат товара поставщику».

Каждый исполнитель несет обязательство представить счет-фактуру в определенный срок.

Узнайте, в какой срок надо предъявить клиентам счет-фактуру, чтобы не нарушить законодательные нормы, из статьи «Какой срок выставления продавцом счета-фактуры продавцом в 2019-2020 годах».

«Скачать бланк счета-фактуры» — такой поисковый запрос вводят в интернете не только начинающие свою профессиональную деятельность специалисты, но и бухгалтеры со стажем. На просторах интернета можно отыскать множество ресурсов, которые предлагают электронные формы счета-фактуры. Но, увы, далеко не все из них содержат достоверную информацию.

Стандартные вопросы, возникающие у бухгалтеров, обычно звучат так: «Нужно ли ставить печать на счете-фактуре?», «Можно ли использовать факсимиле на счете-фактуре вместо реальных подписей ответственных лиц?»

Подробный ответ на 1-й вопрос вы найдете в нашей статье «Ставится ли печать на счете-фактуре (нюансы)?».

По поводу 2-го вопроса ранее возникало множество споров между компаниями и представителями налоговых инспекций. С одной стороны, применение аналогов подписей (факсимиле) на документах первичного учета разрешено положениями Гражданского кодекса РФ. Однако налоговые органы, считая счет-фактуру ведущим обоснованием сумм косвенного налога при его возмещении, указывают на нормы НК РФ, которые использование аналогов подписей на счетах-фактурах не допускают. Конец спорам и судебным тяжбам положил Минфин России в 2015 году, разместив 2 официальных письма.

Узнайте позицию Минфина России по поводу проставления факсимиле на счетах-фактурах из нашей статьи «Можно ли использовать факсимиле на счетах-фактурах?».

Современные коммерческие отношения между предприятиями часто подразумевают деление стоимости поставленных товаров, работ и услуг на 2 части: авансовый платеж и конечный остаток. Это необходимо для соблюдения договорных обязательств каждой из сторон сделки. Счет-фактура может быть выставлен как на полную сумму, определенную, например, по договору, так и на авансовый платеж.

При предъявлении исполнителем счета-фактуры на аванс имеются некоторые особенности его заполнения, с которыми вы можете ознакомиться в нашей статье «Правила выставления счета-фактуры на аванс в 2019-2020 годах» .

Если коммерческая деятельность налогоплательщика осуществляется с привлечением посредника, то в этом случае особенности выставления счетов-фактур во многом зависят от того, от чьего имени действует посредник.

Познакомиться с особенностями заполнения счетов-фактур в случае, если в сделке участвует посредник, можно в статьях:

На практике продавцы при составлении счетов-фактур не редко допускают ошибки.

Узнать какие ошибки повлекут за собой отказ в вычете налога, а какие можно не исправлять читайте в статьях:

Не так давно предприятия получили возможность выставлять корректировочный счет-фактуру при необходимости внесения изменений в документ, например, в случае колебания цены продукции, ее количества. В отличие от обычного бланка счета-фактуры корректировочный документ дополняется некоторыми деталями.

На нашем сайте вы можете скачать самую актуальную форму корректировочного счета-фактуры с примером его заполнения в удобном формате Excel.

Счет-фактура, как и любой документ, имеет свой срок и порядок хранения. Познакомиться с ними можно в статье «Какой срок хранения счетов-фактур?» .

Заполнение бланка счет-фактуры без НДС

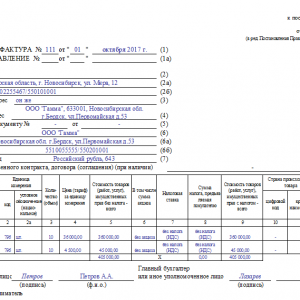

Бланк документа утвержден Правительством РФ (№1137 от 26.12.2011 г.). В 2017 году произошло разделение на 3 периода применения различных форм бланков: до 1 июля 2017 г., с 1 июля до 30 сентября 2017 г., с 1 октября 2017 г.

Оформление заголовочного блока бланка счета-фактуры без НДС производится аналогично обычному бланку и содержат сведения:

Оформление заголовочного блока бланка счета-фактуры без НДС производится аналогично обычному бланку и содержат сведения:

- номер и дата документа;

- наименование продавца и его местонахождение;

- ИНН продавца, КПП;

- название грузоотправителя;

- наименование грузополучателя и его адрес;

- номер и дата составления платежного документа;

- информация о покупателе (наименование, юридический адрес, ИНН, КПП);

- валюта, используемая при расчетах, ее код.

Далее в таблице перечисляется наименование продаваемого товара, количество, его стоимость. Различием в оформлении от обычного счета-фактуры является заполнение граф для указания размера налоговой ставки и величина налога на добавленную стоимость (графы 7 и 8), в данных графах фиксируется запись «Без налога (НДС)», которая может быть отпечатана при помощи компьютера, проставлена штампом или написана ручкой.

В завершении документ подписывается директором компании и главным бухгалтером, факсимильное проставление росписей не разрешается.

Когда еще продавец может составить счет-фактуру без НДС

Коммерческие компании или индивидуальные предприниматели могут оформить документ по своей инициативе для предъявления покупателю в следующих моментах:

- осуществление операций без начисления НДС, их перечень достаточно большой и закрытый – в этом случае ставится ставка 0%, формулировка “без НДС” не пишется;

- компания использует такие системы налогообложения, как УСН, ЕСХН, ЕНВД, ПСН.

В перечисленных моментах покупатели не должны осуществлять формирование счет-фактуры, но этот документ может попросить покупатель. Идя навстречу своему клиенту предприятие выписывает бланк без ставки налога.

Просьба контрагента в первом случае непонятна. Налог не выделяется, возмещение покупателю не осуществляется. Это может быть связано с особенностями ведения документации или непониманием ситуации в целом.

Во второй ситуации можно попытаться объяснить покупателю отсутствие надобности данного документа. Но если покупатель проявляет настойчивость в прошении о выдаче ему документа, то лучше ему счет-фактуру выдать. При ее оформлении у продавца обязанность по оплате налога не возникает.

В правильно составленной счет-фактуре, где 7 и 8 поле содержит информацию «без НДС», налоговое бремя у продавца отсутствует. В налоговую инспекцию декларацию по НДС предоставлять нет надобности.

Регистрация счета-фактуры без НДС в книге покупок и продаж

Выписанный бланк, где в графах 7 и 8 указано “без НДС” в книге продаж и книге покупок регистрировать нет необходимости.

Но субъекты, освобожденные от выплаты НДС (по ст. 145 НК РФ), при поступлении авансовых платежей обязаны составлять счета-фактуры без НДС.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Образец оформления

Вопросы и ответы

Вопрос 1: Поставщик предъявил нам счет-фактуру с пометкой без НДС. Что нас с ним делать, нужно ли регистрировать в Книге покупок?

Ответ: Нет, не нужно. Счет-фактура без НДС не регистрируется в книге покупок. Поставщик предъявил данный документ, потому что, видимо, освобожден от налога по ст.145 НК РФ. По данному основанию налог не доначисляется, однако обязанность по выставлению счета-фактуры сохраняется.

Вопрос 2: Наша компания совершает операции, освобожденные от налога по ст.149. Можно ли покупателю предъявить счет-фактуру без налога?

Ответ: Освобождение по ст.149 не обязывает продавцом оформлять подобный документ. Однако также и не запрещает. Если продавец по какой-то причине желает оформить счет-фактуру с указанием “без налога”, то он сделать это может, однако никакой необходимости в этом нет.

Как воспользоваться правом на освобождение?

Если плательщик налога, проанализировав свою деятельность за прошедшие месяцы, обнаруживает соответствие критериям освобождения от НДС, прописанным в 145 статье, то следует предпринять следующие действия:

- Заполнить типовой бланк уведомления о своем праве (его форма утверждена Федеральным Законом №58-ФЗ от 29 июня 2004г.);

- Направить заполненное уведомление в налоговую – до двадцатого числа месяца, с которого компания смогла воспользоваться этим правом, двадцатое число сюда включается;

- Подготовить выписки из баланса (для юридических лиц), книги учета доходов и расходов (для ИП), книги продаж и приложить их к уведомлению при передаче документации в ФНС. Формы выписок указанных документов не регламентированы законодателями.

Передать обозначенные документы можно путем личного посещения налоговой службы. Также можно передать документацию через Почту России, оформив заказное письмо с описью и уведомлением о вручении.

Если все перечисленные действия и условия налогоплательщиком соблюдены, то он может пользоваться правом освобождения от налога на протяжении 1 года (или до того момента, когда условия будут нарушены). На протяжении всего этого периода сохраняется обязанность выставлять клиентам счета-фактуры без НДС.

Если по окончании года компания по-прежнему может воспользоваться освобождением от НДС, то нужно опять сообщить о своем праве налоговому органу – не позднее двадцатого числа следующего месяца. Перечень документов аналогичен первичному уведомлению.

Риски, возникающие между сторонами:

В соответствии со ст.705 ГК РФ — риск случайной гибели или случайного повреждения материалов, оборудования, переданной для переработки (обработки) вещи или иного используемого для исполнения договора имущества несет предоставившая их сторона, риск случайной гибели или случайного повреждения результата выполненной работы до ее приемки заказчиком несет подрядчик. При просрочке передачи или приемки результата работы риски, предусмотренные в пункте 1 настоящей статьи, несет сторона, допустившая просрочку.

В договоре указывают

- В договоре подряда обязательно должен быть указан предмет договора – результат, который другая сторона договора подряда хочет получить в результате выполнения этого договора. Таким образом, предметом договора подряда должны быть не работы или услуги, а именно их конечный результат, который заказчик принимает и оплачивает.

- Цена работ по договору подряда обычно определяется при его заключении. Любое изменение цены договора должно быть оформлено дополнительным к договору подряда соглашением между сторонами договора. В противном случае заказчик может отказаться платить за работу более высокую цену, чем это было установлено при заключении договора подряда.

- Также в договоре подряда указывается срок выполнения работ и представления их результатов для приема и оплаты. Если речь идет о поэтапной сдаче работ, то в договоре указываются промежуточные сроки сдачи промежуточного результата.

- Также при заключении договора подряда составляется и смета на работы. Составление сметы позволяет определить, что договор подряда является таковым, то есть его целью является производство в результате работ по договору определенного продукта, который и должен быть оплачен в соответствии со сметой, прилагающейся к договору подряда.

- В договор подряда могут включаться и другие условия. Какие именно – решают лишь стороны договора подряда, однако наличие в договоре подряда существенных условий обязательно. Именно они отличают договор подряда от других сходных договоров, например, об оказании каких-либо услуг.

Нужно ли выставлять счет фактуру без ндс

Неправильные действия могут привести к тому, что компания будет обязана заплатить НДС даже в том случае, когда могла бы избежать дополнительных трат. По этой причине эксперты советуют заранее изучить ряд актуальной информации, которая поможет предпринимателю минимизировать вероятность возникновения ошибок. Применение по закону Чтобы ознакомиться с нюансами применения счёта-фактуры при расчетах НДС, необходимо изучить Письмо МНС РФ № ВГ-6-03/404. В нем сообщается, что счет-фактура – это документ, который выступает основанием для принятия предъявленных сумм налога к вычету или возмещению. Бумага имеет утвержденную форму. Кроме того, существуют правила ведения журналов учета счетов-фактур. Если документ был составлен или выставлен с нарушением установленных правил, он не может быть использован для получения вычета или возмещения налога.

Счет-фактура — это основной документ по НДС

Для покупателя — плательщика НДС необходимо, чтобы продавец оформил счет-фактуру, так как на основании именно этого документа он получает право на применение вычета по данному налогу (п. 1 ст. 169 НК РФ). При этом оформление счета-фактуры не является подтверждением факта передачи товаров или услуг — для этих целей служит исключительно товарная накладная или акт приема-передачи работ (услуг, имущественных прав). Сам же счет-фактура, в рамках бухгалтерского и налогового законодательства, не признается первичным документом, поскольку не обладает всеми признаками такового, указанными в законе «О бухгалтерском учете» от 06.12.2011 №402-ФЗ и НК РФ. Кстати, этот факт признает и само финансовое ведомство (письмо Минфина РФ от 25

.06.2007 г. № 03-03-06/1/392).

Так как счета-фактуры дают право на вычет по НДС, обязательно нужно проверять их на ошибки, т.к. налоговики пристально проверяют эти документы.

Как правильно должен быть заполнен счет-фактура, читайте здесь.

Все выписанные и полученные счета-фактуры учитываются в книге продаж и покупок или же в специальных журналах учета счетов-фактур.

На основании этих документов по итогам каждого квартала заполняется декларация по НДС.

С 2015 годажурналыучета счетов-фактур лицам, которые осуществляют посредническую деятельность, приходится еще и дублировать в электронном варианте, так как для посредников установлена обязанность по ежеквартальной пересылке журналов в ИФНС по электронным каналам связи.

Все плательщики НДС обязаны выписывать счета-фактуры при совершении операций, облагаемых этим налогом (п.3 ст. 169 НК). Счета-фактуры заполняются по форме, утвержденной Постановлением Правительства РФ от 26.12.2011 № 1137. Документ может быть оформлен как в электронном виде, так и на бумаге.

ВНИМАНИЕ! О применении электронных счетов-фактур необходимо договориться с покупателем (п.1 ст. 169 НК РФ)

Кроме того налогоплательщики на ОСНО с октября 2014 года получили право не выписывать счета-фактуры неплательщикам НДС (спецрежимникам и освобожденным от уплаты НДС по ст. 149 НК РФ). Правда, для этого необходимо предварительно зафиксировать данную договоренность в письменной форме. При этом при оформлении первичных документов с таким контрагентом продавец должен выделить сумму НДС, равно как и покупатель при заполнении платежного поручения.

При продаже товаров или предоставлении услуг населению счета-фактуры также не выписываются. Основанием для этого служит норма, прописанная в п. 7 статьи 168 НК.

Неплательщики НДС должны выписывать счета-фактуры в следующих случаях:

- если выступают в качестве налогового агента;

- если выполняют посреднические операции.

В этих случаях неплательщики налога на добавленную стоимость подают декларации по НДС и самостоятельно уплачивают налог в бюджет.

Лица, освобожденные от уплаты налога на добавленную стоимость (основания освобождения перечислены в статье 145 НК), вправе выставить счет-фактуру, в которой сумма налога не выделяется. При этом на документах проставляется (штампом или другим способом) пометка «Без НДС» — об этом говорится в пункте 5 статьи 168 НК.

Для чего необходим счёт-фактура?

В соответствии со счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Форма предоставления счёт-фактуры может быть:

- в бумажном виде;

- в электронной форме (по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур).

В случае допущения ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать:

- продавца;

- покупателя товаров (работ, услуг);

- имущественных прав;

- наименование товаров (работ, услуг);

- стоимость;

- налоговую ставку;

- сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны:

- порядковый номер и дата составления счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика (налогового агента) и покупателя;

- наименование и адрес грузоотправителя и грузополучателя;

- номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

- наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

- количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии);

- цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

- стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо иным лицом, уполномоченным доверенностью от имени индивидуального предпринимателя, с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

Счет-фактура, составленный в электронной форме, подписывается усиленной квалифицированной электронной подписью руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, индивидуального предпринимателя.

Согласно при реализации товаров (работ, услуг) налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, счета-фактуры составляются без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп “Без налога (НДС)”.

При оформлении счёта-фактуры продавец осуществляет следующую бухгалтерскую проводку:

| Дебет | Кредит | Разъяснение |

| 90.3 | 68/НДС | Начисление НДС |

Покупатель, осуществляющий уплату НДС, на основании полученного счёта-фактуры оформляет следующие бухгалтерские проводки:

| Дебет | Кредит | Разъяснение |

| 19 | 60.1 | Входящий НДС |

| 68/НДС | 19 | Заявление налога к вычету |

Заказчик на УСН, исполнитель на ОСНО

Организации на УСН, при получении документов с НДС, могут включить в расходы полностью всю сумму, включая НДС.

Пример расчета. Заказчик — организация «СпецСтройМонтаж», работающая на УСН, заключила договор на ремонт офисного помещения с подрядчиком на ОСНО ООО «Ремонт Инвест». Сумма договора составила 240 000 рублей, в том числе НДС — 40 000 рублей. Кроме того, ООО «Ремонт Инвест» закупила материалов на 120 000 рублей, из них НДС — 20 000 рублей. Прочие расходы — зарплата строителям и страховые взносы составили 75 000 рублей.

Рассмотрим, как выглядят проводки у ООО «Ремонт Инвест»:

| Корреспонденция счетов | Корреспонденция счетов | Сумма, рублей | Содержание операции |

|---|---|---|---|

| Дебет | Кредит | ||

| 60 | 51 | 120 000 | Оплата материалов |

| 10 | 60 | 100 000 | Оприходованы материалы |

| 19 | 60 | 20 000 | Отражен НДС по материалам |

| 68/НДС | 19 | 20 000 | Сумма НДС за материалы к вычету |

| 51 | 62 | 240 000 | Поступила оплата по договору от ООО «СпецСтройМонтаж» |

| 62 | 90-1 | 240 000 | Выполнены работы по ремонту офиса |

| 90-3 | 68/НДС | 40 000 | Начислен НДС |

| 90-2 | 20 | 175 000 | Списана стоимость выполненных работ 100 000 рублей + 75 000 рублей |

| 90-9 | 99 | 25 000 | Прибыль от выполненных работ (240 000 рублей — 40 000 рублей — 175 000 рублей) |

Кто платит НДС

Поскольку подрядчик использует основную систему налогообложения, он выставляет счета на оплату и заключает договора с НДС. Это не зависит от того, какую систему налогообложения использует заказчик — УСН или ОСНО. НДС — возвратный налог, он автоматически включается в цену и оплачивается заказчиком. Заказчик платит НДС подрядчику, а тот — перечисляет его в бюджет по итогам отчетного периода. До 25-го числа подрядчик на ОСНО обязан сдать декларацию и заплатить налог в бюджет.

Заказчик, который использует УСН с объектом «Доходы минус расходы» не сможет возместить НДС. Зато может включить всю сумму полностью, включая НДС, в расходы. В нашем примере это сумма 240 000 рублей.

При заключении договора на выполнение работ, генеральный подрядчик может использовать соисполнителей или субподрядчиков. Если заключается договор на оказание услуг, ситуация прямо противоположная — субподрядчик оказывает услуги лично, если только в договоре прямо не указано на привлечение исполнителей.

Упростите работу с контрагентами!

Воспользуйтесь онлайн-сервисом для выставления счетов и формирования документов

Получить доступ

Счет-фактура без ндс: кто оформляет, регистрация, заполнение

- ИНН компании;

- полное наименование организации на русском языке;

- субъект РФ, в котором находится организация.

На печатях филиалов в дополнение к обязательным данным указывается наименование структурного подразделения. Нюансы применения печатей должностными лицами фиксируются в распорядительных документах организации.

Использование воспроизведения оттиска или подписи с помощью механического копирования не допускается. Согласно пункту 3 статьи 168 НК РФ, организация обязана выставить покупателю счет-фактуру не позднее 5 дней с момент отгрузки товара или оказания услуг.

Существенные условия договора подряда

К существенным, то есть таким, без согласования которых договор подряда будет считаться незаключенным, относятся условия о предмете и сроке выполнения работ.

Под предметом договора в отношениях подряда понимают описание вида работ, объекта, на который они направлены, и необходимый результат. Если заказчик передает подрядчику вещь для обработки, то и она должна быть определена.

Сроки выполнения работ для договора подряда имеют особенное значение. Согласно ст. 708 ГК РФ в договоре надо указать сроки начала и сроки окончания работ, а по согласованию сторон — и промежуточные сроки, т.е. завершения отдельных этапов работ. По общему правилу подрядчик несет ответственность за нарушение сроков выполнения работы, если только договор не будет предусматривать иное.

Как правильно указать сроки работ в договоре подряда? Лучше всего указывать конкретные даты, например: «Подрядчик обязан выполнить работы по настоящему договору в срок с 10 марта 2015 года по 25 мая 2015 года включительно». Если срок окончания работ точно установить невозможно, то формулировка может быть такой: «Срок выполнения работ по настоящему договору составляет 90 (девяносто) рабочих дней, начиная с 10 марта 2015 года».

Сроки выполнения значительного объема работ могут быть оформлены не в тексте договора, а в виде графика (календаря) работ, который будет являться приложением к договору подряда.

Указание конкретных сроков выполнения работ выгодно, прежде всего, заказчику, а вот подрядчик может настаивать на том, что не может определить сроки при заключении договора. Как быть в этом случае, можно ли указать, например, только срок окончания работ? Нет, ВАС РФ признает договоры подряда, в которых не указан срок начала работ, незаключенными (определение от 9 июля 2010 г. № ВАС-8415/10).

В некоторых случаях подрядчик может настаивать на том, чтобы привязать срок начала работ к сроку внесения заказчиком аванса или совершения им какого-то другого действия. Информационное письмо ВАС РФ от 25.02.2014 № 165 позволяет такой способ установления сроков начала работ.

А вот привязывать срок окончания работ к действию заказчика нельзя. Например, нельзя определять этот срок датой подписания заказчиком акта сдачи-приемки работ без претензий. В этом случае отсрочка оплаты заказчиком работы становится, по сути, бессрочной, поэтому коллегия судей ВАС РФ признает такое условие договора подряда недействительным (ничтожным).

Если в ходе выполнения договора подрядчик видит необходимость в дополнительных работах или по другой причине превышает первоначальную стоимость работ, то он должен сообщить об этом заказчику. Заказчик может не согласиться на это повышение и отказаться от договора, в этом случае он должен оплатить выполненную часть работ. Подрядчик тоже может отказаться от исполнения договора, если в ходе выполнения работ существенно возрастет стоимость материалов, оборудования, услуг третьих лиц, а заказчик не согласится на рост расценок.

Кроме этих условий стороны могут согласовывать любые другие условия, которые посчитают важными для себя, в частности, рекомендуем обязательно прописать распределение рисков по договору подряда, т.к. они могут обернуться большими финансовыми потерями.

Напоминаем, что отсутствие в любом договоре существенных условий ведет к риску признания его незаключенным. В частности, для подрядчика это невозможность:

- потребовать от заказчика оплаты работы, предусмотренной договором;

- предъявить к заказчику штрафные санкции за нарушение договорных условий;

- потребовать взыскания убытков, причиненных такими нарушениями.

Но при этом — если подрядчик сдаст работы, а заказчик их примет, то к отношениям сторон суд будет применять положения о подряде, даже если существенные условия согласованы не будут. В данном случае считается, что наличие соглашения сторон подтверждают действия заказчика по приему результата работ.

Счет-фактура для ИП без НДС

Этот счет используется при необходимости организациями, выполняющими работы долгосрочного характера, начальные и конечные сроки выполнения которых обычно относятся к разным отчетным периодам (строительные, научные, проектные, геологические и т.п.).

В вашем случае, этот счет применять нельзя, так как снятие электрокардиограммы с использованием специального медицинского оборудования и программных средств не носит долгосрочного характера.

На наш взгляд, в ситуации, изложенной в вопросе, имеет место аванс.

Для обобщения информации о расчетах с покупателями и заказчиками Планом счетов предусмотрен счет 62 «Расчеты с покупателями и заказчиками», для учета авансов полученных, рекомендуется использовать субсчет 62.2 «Авансы полученные».

Зачет суммы предоплаты отражается проводкой Дт 62.2 «Авансы полученные» Кт 62.1 «Расчеты с покупателями за оказанные услуги».

Признание выручки от оказания услуг, рекомендуется отражать проводкой Дт 62.1 «Расчеты с покупателями за оказанные услуги» Кт 90.1 «Выручка» (эта проводка делается при выставлении расчетного документа – в Вашем случае, акта выполненных работ).

После устного уточнения, от главного бухгалтера получена информация о том, что на осуществление данного вида деятельности, Организацией получена лицензия, на оказание услуг по диагностике, профилактике и лечению, непосредственно оказываемые населению в рамках амбулаторно-поликлинической (в том числе доврачебной) медицинской помощи, включая проведение медицинской экспертизы.

Этот вид услуг включен в перечень, утвержденный Постановлением Правительства РФ «Об утверждении перечня медицинских услуг по диагностике, профилактике и лечению, оказываемых населению, реализация которых независимо от формы и источника их оплаты не подлежит обложению налогом на добавленную стоимость» № 132 от 20.02.01

В соответствии с пп. 2 п. 2 ст. 149 НК РФ, не подлежат налогообложению услуги, оказываемые населению, по диагностике, профилактике и лечению независимо от формы и источника их оплаты по перечню, утверждаемому Правительством РФ.

В соответствии с пп. 1 п. 3 ст. 169 НК РФ, при совершении операций, признаваемых объектом налогообложения в соответствии с главой 21 НК РФ, в том числе не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 настоящего Кодекса, налогоплательщик обязан составить счет-фактуру.

Таким образом, на основании вышеизложенного, мы считаем, что договор на оказание услуг, в Вашей ситуации, не предполагает каких-то особенностей.

Марченко О.В. аудитор ЗАО АФ «Бизнес-Аудит» тел. 225-69-58

Главная → Бухгалтерские консультации Кто должен выставлять счета-фактуры с пометкой «Без налога (НДС)» Счета-фактуры с пометкой «Без налога (НДС)» должны выставлять только те компании, которые применяют освобождение от НДС по ст. 145 НК РФ п. п. 3, 5 ст. 168 НК РФ, Письмо Минфина от 26.05.2015 N 03-07-14/30264. В книге продаж такой счет-фактура регистрируется в общем порядке Письмо ФНС от 29.04.2013 N ЕД-4-3/7895@. Когда не надо выставлять счета-фактуры с пометкой «Без налога (НДС)» Счет-фактуру с пометкой «Без налога (НДС)» не надо выставлять: если вы совершаете операции, не облагаемые НДС согласно ст. 149 НК РФ пп. 1 п. 3 ст. 169 НК РФ, Письма Минфина от 15.02.2017 N 03-07-09/8423, от 07.11.2016 N 03-07-14/64908. Например, не надо выставлять счет-фактуру на проценты по денежному займу пп. 15 п. 3 ст. 149 НК РФ.

Особенности счета-фактуры без ндс в 2017-2018 годах (образец)

Если предприниматель меняет внешнюю форму бумаги, это не должно нарушать существующую последовательность расположения данных и показателей. Чтобы минимизировать вероятность ошибок, рекомендуется использовать утвержденную форму документа. Не все графы счета-фактуры заполняются в каждом конкретном случае. Если необходимая информация для внесения в соответствующие поля отсутствует, в них ставятся прочерки. Например, графа 6 заполняется только организациями, которые платят акцизы по данным операциям. Если компания не попадает под данное понятие, в графе ставится прочерк.

Кто оформляет счет-фактуру без НДС

Образец

счета

должен быть заполнен

в ряде случаев по желанию или требованию

клиента, но иногда составление этого

документа является обязательным. К

примеру,

бумага оформляется

без обложения

платежом в необязательном порядке, если

лицо применяет специальный режим,

например, УСН, ПСН, ЕНВД. Также не требуется

в обязательном порядке оформлять

плательщикам, осуществляемым действия

согласно статье 149 НК.

В

обязательном порядке оформляется

документ плательщиками, у которых есть

освобождение, согласно статье 145, если

они реализуют продукцию, либо получили

аванс от покупателя.

Как оформляется счет-фактура без НДС?

Документ «Счет-фактура без НДС» должен быть оформлен на специальной форме, которая предоставляется налоговыми органами. Счет-фактура без НДС заполняется продавцом и дальше передается покупателю.

Графы документа должны быть заполнены следующей информацией:

- Наименование и адрес продавца.

- ИНН и КПП продавца.

- Наименование и адрес покупателя.

- ИНН и КПП покупателя.

- Дата и номер счета-фактуры.

- Строки с указанием наименования, количества и стоимости товаров (услуг), без НДС.

В случае, если контрагент является неплательщиком НДС, то в соответствующих графах счета-фактуры должны быть указаны наименование контрагента, ИНН и КПП контрагента.

Организация или предприниматель должен оформить счет-фактуру без НДС в соответствии с правилами и требованиями налогового законодательства.

В каком формате выставлять счёт-фактуру

В любом — бумажном или электронном в формате xml (принимается только такой). Электронный вариант счёта-фактуры приравнивается к бумажному, если продавец передал его через оператора ЭДО и подписал КЭП.

Важно. Оператор ЭДО должен быть подтверждён в ФНС

Посмотреть перечень можно на сайте налоговой службы.

Обычно налогоплательщик сам выбирает формат счёта-фактуры, но есть исключение: товары, которые подлежат прослеживаемости. Например, это холодильники, мониторы и телевизоры, детские коляски и автопогрузчики (полный перечень лежит тут). Для операций с такими товарами подойдёт только электронный формат счёта-фактуры.

Порядок заполнения счёта-фактуры без НДС

В 2019 году произошло много изменений в нормативной базе бухгалтерского и налогового учёта, которые необходимо применять.

ИП на ОСН и специальных режимах с 1 января 2019 года освобождены от ведения регистров, которые дублируют информацию, отражаемую в Книге покупок и продаж. Однако по-прежнему все Журналы регистрации предоставляются теми, независимо от системы налогообложения, кто оказывает посреднические и аудиторские услуги или являются застройщиком, а также заключают договора комиссии и агентские.

Данная обязанность указана в статье 174 Налогового кодекса РФ.

Подробно порядок заполнения, который регламентирует содержание следующей информации:

- порядковый номер и дату составления счётов-фактур;

- полное наименование и ИНН поставщика и покупателя;

- наименование и количество отпущенных товаров или оказанных услуг;

- стоимость, в рублях РФ, за одну единицу и всей партии;

- ставка налога, действующая на дату проведения операции;

- сумма налога, подлежащая перечислению в бюджет;

- информация об отправителе и получателе груза;

- если отпуск производился по авансовому платежу необходимо указать дату и номер платёжного документа;

- единица измерения товаров. При оказании услуг не указывается.