Пример расчета налога для ИП на УСН «Доходы» 6%

Особенности выбора налоговой базы УСН для разных видов бизнеса

Выше я уже приводил примеры, когда какая база налога эффективнее, но это всё приблизительно. Без расчётов тут в любом случае не обойтись. И тем не менее, можно дать некоторые общие рекомендации, которые хотя бы помогут начать думать в нужном направлении.

Рассмотрим, например, торговлю. Как правило, прибыль получается за счёт большого оборота. Наценка при этом может быть минимальна. В этом случае доля расходов будет велика, так как нужно закупать товар. Если же, к примеру, вы товар покупаете за 100 рублей, а продаёте за 1 000, то при такой наценке доля расходов будет небольшой, что в ряде случаев позволит выбрать базу «доходы». Хотя на самом деле я тут рассмотрел только затраты на закупку товара, а ведь есть ещё и прочие расходы. С другой стороны, в торговле стоит ориентироваться именно на наценку. Как именно зависит выгода применения той или иной налоговой базы УСН от наценки я тут считать не буду — просто нет желания, но сами можете подсчитать, если интересно. В общем, я направление мысли указал, а дальше сами.

Другой случай: производство. Тут всё уже зависит не только от наценки, но и от себестоимости продукции. Чтобы снизить долю расходов, нужно понизить себестоимость выпуска. Параллельно также можно повысить цену продажи. Но в отличие от торговых предприятий, у производителя больше возможностей влиять на процесс, так как торговец не может изменить себестоимость. Опять же задумайтесь над тем, какую базу налога выбрать, если у вас производственное предприятие.

Что касается наценки, то когда у вас МНОГО видов товара/продукции, может потребоваться отдельно просчитать варианты для каждого вида. Например, есть товар с наценкой 90% (доходы существенно больше расходов), но его доля в общей массе, к примеру, всего 20%. Таким образом, нужны более сложные расчёты.

Ну и третий случай: консультационные услуги. Тут вроде бы и расходов нет почти никаких. С другой стороны, расходы на рекламу могут быть очень значительными, а со временем возрастать ещё больше (качественная реклама стоит дорого). Так что тут тоже не всё так однозначно.

Пример

ИП без работников на УСН Доходы заработал за 2024 год 918 000 рублей. Страховые взносы при таком доходе составят: 49 500 рублей + 6 180 рублей дополнительный взнос (918 000 – 300 000) * 1%). Дополнительный взнос надо уплатить позже, в период с января до 1 июля 2025 года, потому что по новым правилам эти суммы можно учесть только в том периоде, когда они фактически подлежат оплате (прежний порядок допускал учет взносов в текущем году, то есть в 2024).

Предприниматель платил взносы за себя не одной суммой в конце года, а по частям каждый квартал, хотя в 2024 году требование уплаты взносов в отчетном периоде для уменьшения аванса уже не действует. В таблице приведены суммы доходов и уплаченных страховых взносов нарастающим итогом с начала года (статья 346.21 НК РФ).

|

Отчётный (налоговый) период |

Доход за период нарастающим итогом, руб. |

Взносы ИП за себя нарастающим итогом, руб. |

|---|---|---|

|

Первый квартал |

113 000 |

6 500 |

|

Полугодие |

274 000 |

16 000 |

|

Девять месяцев |

570 000 |

33 600 |

|

Календарный год |

918 000 |

49 500 |

Сделаем расчёт УСН на основании этих данных:

- Авансовый платеж за первый квартал: 113 000 * 6% = 6 780 р. Уменьшаем его на сумму уплаченных страховых взносов, получаем, что перечислить в бюджет надо только 6 780 – 6 500 = 280 р. Заплатить их надо не позже 28-го апреля.

- Считаем авансовый платеж за полугодие: 274 000 * 6% = 16 440 р. Отнимаем взносы, уплаченные за полугодие и аванс за первый квартал: 16 449 – 16 000 – 280 = 160 р., которые надо доплатить не позднее 28-го июля.

- Авансовый платеж за девять месяцев составит 570 000 * 6% = 34 200 р. Уменьшаем эту сумму на все уплаченные взносы и авансы: 34 200 – 33 600 – 280 – 160 = 160 р. Перечислить аванс надо успеть до 28-го октября.

- Считаем по итогам года, сколько предпринимателю надо доплатить до 28 апреля за вычетом уплаченных авансов и взносов: 918 000 * 6% = 55 080 – 49 500 – 280 – 160 – 160 = 4 980 р.

Таким образом, благодаря возможности учитывать уплаченные за себя страховые взносы, для ИП из нашего примера налоговые платежи за год составили всего (280 + 160 +160 + 4 980) 5 580 рублей, а не 55 080 рублей, из расчета (918 000 * 6%). Налог уменьшен почти полностью.

Новые правила УСН с 2022 года

На 2022 год запланирован запуск пилотного проекта, предусматривающего плавную смену налоговых режимов для организаций общественного питания. Речь идет о слете с упрощенки на ОСНО при превышении предельных ограничений по численности сотрудников и объему выручки.

Компании, которые примут участие в пилотном проекте, получат право не платить НДС, если их объем годовой выручки не превысит 2 миллиарда рублей.

Кроме того, для этих фирм сохранится возможность применять пониженные тарифы страховых взносов в размере 15% даже в том случае, если численность сотрудников вырастет до 1500 человек. Напомним, в настоящее время порог составляет всего 250 человек.

Власти субъектов РФ вправе снижать налоговые ставки по УСН. Для объекта обложения «доходы» ставку могут понизить до 1 %, а в Крыму и Севастополе – вплоть до нуля.

На объекте «доходы минус расходы» снижать ставку упрощенного налога разрешено до 5 процентов, а в Крыму и Севастополе – до 3%. Например, для объекта «дохода» ставка УСН 2022 года в Москве составляет 10 %, Санкт-Петербурге – 7 %.

Во многих субъектах России действуют налоговые каникулы для ИП на УСН до 2024 года и освобождены от налога вновь зарегистрированные предприниматели, работающие в определенных сферах деятельности. Уточняйте по своему региональному законодательству.

Право на нулевую ставку налога на УСН в 2022 году есть у предпринимателей в производственной, социальной, научной сфере, сфере бытовых услуг населению, а также при сдаче внаем помещения для временного проживания. Доходы от льготного вида предпринимательства должны составлять не менее 70 процентов всех доходов ИП.

Еще в 2020 году официально были установлены нерабочие дни с сохранением зарплаты. И, если всем компаниям сразу разрешили списывать расходы на оплату труда в нерабочие дни при исчислении налоговой базы по прибыли, по УСН компаниям развернулась дискуссия. Которая как обычно упиралась в закрытый перечень статьи 346.16 НК РФ.

В течение 2021 года все прояснилось. Минфин дал необходимые разъяснения в середине 2021 года в письме от 16.06.2021 № 03-11-06/2/47346.

Расходы на зарплату сотрудников за нерабочие дни можно учесть в составе УСН-расходов.

Фиксированные суммы взносов ИП не привязаны к объему его личного дохода. С дохода от предпринимательской деятельности свыше 300 тыс. рублей, дополнительно в бюджет уплачивается 1% от превышения.

Страховые взносы ИП на УСН за самого себя за 2022 год составляют:

- на пенсионное страхование ИП 34 445 руб. + 1% с доходов, превышающих 300 000 руб.

- на медицинское страхование ИП 8 766 руб.

ИП на УСН «доходы» может учесть суммы уплаченного страхового взноса за себя и работников в качестве налогового вычета. Размер вычета составляет 100% от налога УСН для ИП без работников, и не более 50% от налога УСН для ИП с наемным персоналом.

УСН для ООО в 2022 году

Анонсировано, что ФНС будет еще тщательнее рассматривать лиц, которые подписывают декларации и расчеты. Если это фигура символическая, отчетность скорее всего не примут независимо от СНО.

Декларацию сочтут непредставленной, если она подписана:

- скончавшимся на момент подачи документа лицом;

- дисквалифицированным лицом (по делу об административном правонарушении);

- человеком, относительно которого в ЕГРЮЛ есть заметка о недостоверности данных;

- неуполномоченным сотрудником.

Также будут проблемы, если отчет подается юридическим лицом, которое, согласно ЕГРЮЛ, прекратило существование любым способом.

На УСН обязательно нужно сохранять документы, которые обосновывают расходы. Не требуется подтверждать лишь цифры, не имеющие значения при начислении налога. Часть расходов на «доходной» упрощенке отражаются в КУДиР, а именно те, на которые можно сократить налоговую нагрузку (страховые взносы, торговый сбор).

Информация хранится пять лет.

В России пять систем налогообложения, которые отличаются размером налогов и количеством отчётности. Упрощённая система или УСН — самая распространённая среди небольшого бизнеса. Она подходит почти всем и делает жизнь предпринимателя проще: один налог заменяет несколько, отчитываться нужно раз в год и есть способы платить меньше.

О других системах и выгоде каждой из них мы рассказали в статье «Как выбрать систему налогообложения».

Из налога можно вычесть страховые взносы за ИП и сотрудников. Для этого соблюдайте два главных правила:

- ИП без сотрудников может уменьшить налог полностью, а ИП с сотрудниками и все ООО — только наполовину.

- Налог уменьшают только те взносы, которые вы заплатили в том же периоде, за который считаете налог. Например, 18 марта вы заплатили 10 тысяч рублей страховых взносов. На эту сумму вы уменьшите налог УСН за I квартал.

О нюансах уменьшения налога читайте в статье «Как уменьшить сумму налога на УСН».

Почему на УСН 6% не считают расходы

Итак, с доходами на УСН всё ясно, но ведь ни один бизнес не обходится без расходов. Можно ли учитывать произведённые расходы и за счёт этого уменьшать налог к уплате? Нет, нельзя. Если вы выбираете УСН Доходы, то никакие расходы не уменьшают налогооблагаемый доход. Если же доля расходов в выручке в вашем бизнесе высокая, то работать на УСН 6 процентов будет невыгодно.

Но несмотря на невозможность учитывать расходы, у варианта УСН 6 процентов есть серьёзное преимущество. В этом случае можно уменьшать не налоговую базу (сумму, с которой рассчитывают налог), а сам рассчитанный налог за счёт уплаченных страховых взносов.

Условия применения УСН: актуальные лимиты и требования

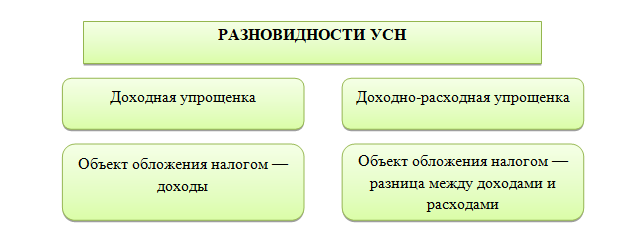

Какой бывает УСН

УСН бывает двух видов. В первом объектом

налогообложения выступают доходы организации или предпринимателя (УСН «доходы»). Второй вариант

УСН — «доходы минус расходы». Оба типа УСН подразумевают выплату одного основного налога.

Разберёмся подробнее.

УСН «доходы»

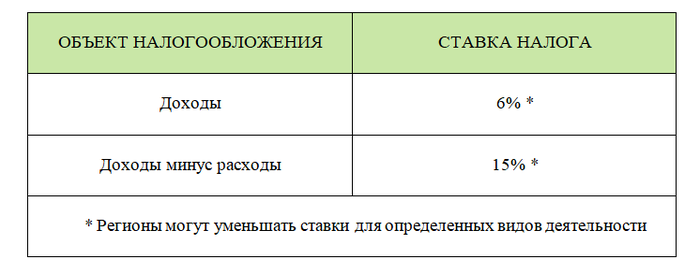

Если предприятие выбирает объектом налогообложения доходы, то ставка налога

составит 6 %.

Доходы — это поступления от

предпринимательской деятельности. К ним относятся:

- доходы от продажи товаров или оказания услуг;

- процент на остаток на расчётном счёте;

- штрафы и пени от партнёров за нарушенные условия договора;

- подарки и другое имущество, полученное бесплатно;

- возмещение ущерба от страховой;

- другие доходы, указанные в , НК РФ.

Первый вариант: «Доходы»

Первый вариант упрощенной системы налогообложения — это «Доходы». Он предназначен для индивидуальных предпринимателей и организаций, которые имеют менее 100 сотрудников и хотят вести упрощенную бухгалтерию.

Основная идея этой упрощенки заключается в том, что налоги начисляются только на основе доходов, полученных на основании календарного периода, без учета расходов. Это может быть выгодно для тех, кто имеет небольшую базу клиентов и не имеет значительных расходов.

При выборе этого варианта упрощенной системы налогообложения, налоговая база рассчитывается как сумма доходов, полученных на основе календарного периода, умноженных на коэффициент 0,06. Это означает, что налоговая база будет составлять 6% от общей суммы доходов.

В таблице ниже приведены основные параметры и налоговые ставки для этого варианта:

| Периоды | Общие ставки | Ставки для объекта налогообложения |

|---|---|---|

| Первые 2 года | 6% | 6% |

| Следующие 3 года | 15% | 6% |

Однако, при переходе на упрощенку «Доходы», вы должны подтвердить право на применение этой системы путем подачи соответствующих документов в налоговую службу. Также вам придется вести книгу учета доходов и платить авансовые платежи в течение года.

Основные минусы этого варианта упрощенной системы налогообложения включают в себя:

- Ограниченный лимит на уменьшение налоговой базы;

- Необходимость вести дополнительно учет расходов;

- Большая трудоемкость в сравнении с другими вариантами упрощенки;

- Большие авансовые платежи, которые могут быть непосильными для некоторых предпринимателей.

Однако, несмотря на эти минусы, первый вариант упрощенной системы налогообложения может быть выгодным для небольших предпринимателей с низкими расходами и стабильной выручкой.

Как подобрать налоговый тариф

Условия работы по УСН

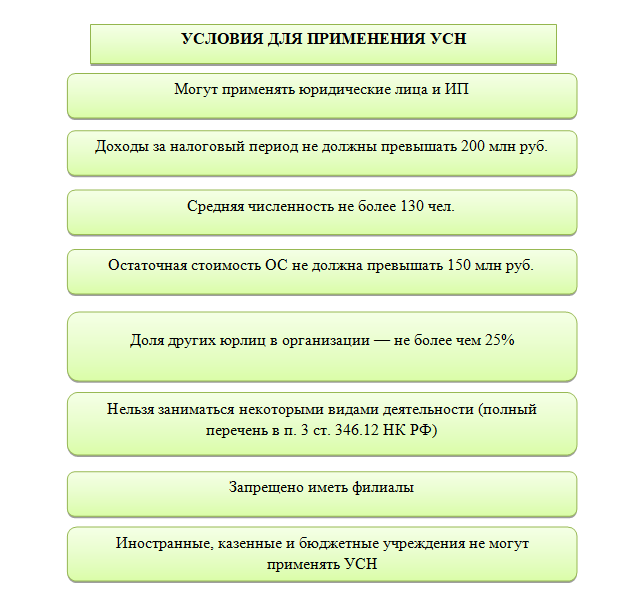

Те, компании и организации, которые работают на «упрощенке», должны помнить о том, что существуют определенные условия, при которых «упрощенец» теряет право применять данный налоговый режим. Это:

- Превышение численности сотрудников. Применять «упрощенку» имеют право только те компании, в которых работает на более 100 человек;

- Превышение по установленному лимиту доходов. То есть, если предприятие получает больше 60 миллионов рублей в год, то оно не имеет права находиться на УСН;

- Доля участия посторонних юридических лиц в ООО, применяющего «упрощенку» не должна быть больше 25%.

- Юридические лица, имеющие филиалы и представительства также не могут работать по упрощенной системе налогообложения.

То есть, если предприятие имеет планы на серьезное развитие бизнеса, то от УСН лучше отказаться.

Страховые взносы для расчёта налога на УСН

Страховые взносы не являются особенностью именно упрощённой системы налогообложения (их платят на всех режимах, кроме НПД и АУСН), но без понимания того, что это за платежи, будет трудно понять дальнейшие расчёты.

Взносы – это перечисления, которые поступают для страхования физических лиц: пенсионное, медицинское, социальное, от травматизма и профзаболеваний. Индивидуальные предприниматели платят взносы за себя, а работодатели – за работников. Тарифы и конкретные суммы взносов устанавливает Налоговый кодекс РФ

- Обязательная сумма взносов ИП за себя в 2024 году составляет 49 500 рублей плюс 1% от суммы годового дохода свыше 300 000 рублей (если он получен). Заплатить обязательные взносы надо до конца текущего года, а дополнительный взнос – до 1 июля года, следующего за отчётным.

- Стандартные тарифы страховых взносов за работников составляют, в общей сложности, от 30,2% до 38,5% выплат работникам. Однако для работодателей-субъектов малого и среднего предпринимательства действуют ставки взносов по выплатам свыше МРОТ. Кроме того, некоторые категории работодателей, например, IT-компании, платят взносы по льготным ставкам.

Право уменьшать налог на УСН на сумму взносов, уплаченных работодателями или ИП за себя, предусмотрено статьей 346.21 НК РФ. Благодаря этой норме упрощенцы платят в бюджет ещё меньше, чем 6% от полученного дохода.

Различия в видах УСН

Внутри УСН есть две разновидности этой системы. Различаются они объектом налогообложения:

Соответственно, к разным объектам налогообложения применяют разные налоговые ставки:

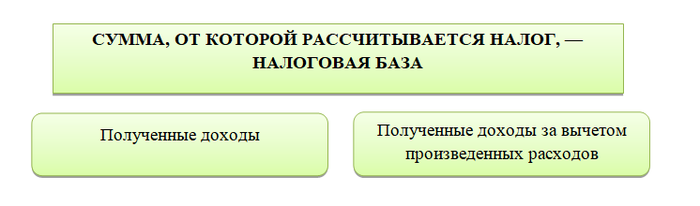

Итак, основное отличие видов УСН заключается в объекте налогообложения, то есть от какой суммы рассчитывается налог:

Но мало знать, как рассчитывать налог

Важно понимать, как корректно рассчитать налоговую базу: что считать доходом и расходом в целях расчета налога и в какой период времени их признавать

Поэтому при ответе на вопрос, как выбрать УСН 6% или 15%, оценивать следует не только предполагаемую сумму налога к уплате, но и временные и трудозатраты на ведение учета при разных видах упрощенки.

Очевидно, что доходно-расходная упрощенка предполагает ведение более сложного учета, так как появляется необходимость учитывать не только доходы, но и расходы.

О ведении бухучета при УСН читайте в статье. А о ведении КУДиР при УСН мы рассказывали здесь.

Чтобы оценить, что лучше — УСН 6% или 15%, опишем общие правила учета доходов и расходов при УСН.

Как рассчитать налог

Организация в результате своей трудовой деятельности, за отчетный год имеет учтенные доходы и расходы.

| Отчетный период | Сумма дохода, руб. | Сумма расхода, подтвержденная документально, руб. | Налоговая база, руб. | Сумма налога к уплате, руб. |

| 1 квартал | 250 000 | 170 000 | (250 000 – 170 000) * 15% = 12 000 | 12 000 |

| Полугодие | 360 000 | 230 000 | (360 000 – 230 000) * 15% = 19 500 | 19 500 – 12 000 = 7 500 |

| 9 месяцев | 550 000 | 420 000 | (550 000 – 420 000) * 15% = 19 500 | 19 500 – 12 000 – 7 500 = 0 (по итогам 9 месяцев, налог не нужно платить) |

| Год | 800 000 | 500 000 | (800 000 – 500 000) *15% = 45 000 | 45 000 – 12 000 – 7 500 = 25 500 |

Рассчитаем, минимальный налог в размере 1% от общей суммы дохода: 800 000 * 1% = 8 000 руб. Минимальный налог меньше, чем налог рассчитанный по ставке 15%, следовательно, налогоплательщик обязан уплатить в бюджет государства налог равный 45 000 руб.

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Ограничения для применения упрощенки

Почему изучить упрощенную систему налогообложения столь важно именно в конце 2020 года? Дело в том, что с 2021 года заканчивает свое существование популярный среди малого бизнеса режим — ЕНВД. Поэтому тем, кто его применял, следует перейти на иной режим

И если у ИП есть выбор (УСН, патент, самозанятость), то для организаций единственным подходящим вариантом становится упрощенка.

Ранее мы писали о том, как перейти с ЕНВД на УСН. А условия применения УСН в 2021 году описаны в статье.

Упрощенка — особая система, по которой исчисляются налоги бизнесмена. Применять ее могут не все хозсубъекты, а лишь те, кто укладывается в определенные лимиты:

Эти ограничения работают как для 6%, так и для 15%. Что выгоднее — УСН 6% или 15%? Этот вопрос бизнесмены должны решить уже в 2020 году, так как уведомление о выборе вида упрощенки нужно подать в налоговую до 31 декабря.

Бланк и образец уведомления вы можете скачать в начале нашей статьи.

Чем различаются УСН 6% и 15%, смотрите ниже.

О смене УСН 6% на УСН 15% мы писали в статье.

Какие выгоды от пониженной ставки может получить предприниматель в регионе

Бизнес будет отдавать государству меньше налогов, если оформит деятельность в регионе с пониженными ставками. Например, по УСН предприятие из республики Коми сможет уплачивать 3 процента при расчете налога с доходов вместо стандартных 6 процентов, а в республике Дагестан – 1 процент.

Чтобы уплачивать налоги по региональным ставкам, индивидуальный предприниматель должен сменить прописку, а ООО – юридический адрес. Затем нужно встать на учет в налоговой в новом регионе, чтобы подавать туда отчетность, уплачивать налоги и авансовые платежи.

Юрлицам стоит быть осторожнее с “переездом”, так как ведение деятельности не по адресу регистрации может грозить бизнесу штрафом и статусом “недостоверной компании”.

В некоторых случаях, чтобы претендовать на пониженную ставку налога на УСН, нужно также подтвердить деятельность в определенных областях или определенную численность работников. Поэтому перед переносом бизнеса нужно тщательно изучить все требования и условия для льгот – в каждом регионе они свои.

Что изменится для бизнеса на упрощенке в 2022 году

- В течение 30 дней после регистрации бизнеса. Подайте заявление о применении УСН вместе с документами на регистрацию.

- С начала нового календарного года. Для этого подайте заявление до 31 декабря.

Если вы зарегистрировали ИП или ООО больше месяца назад, то для перехода на УСН дождитесь следующего года.

Скачать заявление о переходе на УСН

\n\n

Не всем организациям разрешено применять «упрощенку». Запрет установлен для тех, кто открыл филиалы, для банков, страховщиков, бюджетных учреждений, ломбардов, инвестиционных и негосударственных пенсионных фондов, микрофинансовых организация и ряда других компаний.\n\nНельзя переходить на «упрощенку» ООО и ИП, производящим подакцизные товары, добывающим и продающим полезные ископаемые, работающим в сфере игорного бизнеса, либо перешедшим на уплату единого сельхозналога.

\n\n

Есть и другие ограничения:

\n\n

- \n\t

- Доходы компании за 9 месяцев предыдущего года не должны превышать 112,5 млн. руб., умноженных на коэффициент-дефлятор (для всех, кроме вновь созданных). В 2022 году значение коэффициента составляет 1,096. Для перехода на УСН с 2023 года нужно, чтобы доходы за январь-сентябрь 2022 года не превышали 123,3 млн рублей (112,5 млн руб. х 1,096):

\n\t

Доходы ООО и ИП за квартал, полугодие, 9 месяцев или год не должны превышать 200 млн. руб., умноженных на коэффициент-дефлятор. В 2022 году право на «упрощенку» теряется, когда доходы превысили 219,2 млн рублей (200 млн руб. х 1.096).

\n\t

Средняя численность работников организации или предпринимателя не может превышать 130 человек;

\n\t

Остаточная стоимость основных средств у компании или ИП не может быть более 150 млн. руб.;

\n\t

Доля участия в организации других юрлиц не должна превышать 25%.

\n

\n\n

В 2022 году применяют УСН налогоплательщики, подавшие соответствующее уведомление в инспекцию не позднее 31 декабря 2021 года.\n\nЮридические лица и ИП, зарегистрированные в 2022 году, могут стать «упрощенщиками», если подадут уведомление не позднее 30 календарных дней с даты постановки на налоговый учет.\n\nЧтобы применять УСН в 2023 году, следует подать уведомление не позднее 31 декабря 2022 года.

Не всем организациям разрешено применять «упрощенку». Запрет установлен для тех, кто открыл филиалы, для банков, страховщиков, бюджетных учреждений, ломбардов, инвестиционных и негосударственных пенсионных фондов, микрофинансовых организация и ряда других компаний.

Нельзя переходить на «упрощенку» ООО и ИП, производящим подакцизные товары, добывающим и продающим полезные ископаемые, работающим в сфере игорного бизнеса, либо перешедшим на уплату единого сельхозналога.

Есть и другие ограничения:

- Доходы компании за 9 месяцев предыдущего года не должны превышать 112,5 млн. руб., умноженных на коэффициент-дефлятор (для всех, кроме вновь созданных). В 2022 году значение коэффициента составляет 1,096. Для перехода на УСН с 2023 года нужно, чтобы доходы за январь-сентябрь 2022 года не превышали 123,3 млн рублей (112,5 млн руб. х 1,096):

- Доходы ООО и ИП за квартал, полугодие, 9 месяцев или год не должны превышать 200 млн. руб., умноженных на коэффициент-дефлятор. В 2022 году право на «упрощенку» теряется, когда доходы превысили 219,2 млн рублей (200 млн руб. х 1.096).

- Средняя численность работников организации или предпринимателя не может превышать 130 человек;

- Остаточная стоимость основных средств у компании или ИП не может быть более 150 млн. руб.;

- Доля участия в организации других юрлиц не должна превышать 25%.

В 2022 году применяют УСН налогоплательщики, подавшие соответствующее уведомление в инспекцию не позднее 31 декабря 2021 года.

Юридические лица и ИП, зарегистрированные в 2022 году, могут стать «упрощенщиками», если подадут уведомление не позднее 30 календарных дней с даты постановки на налоговый учет.

Чтобы применять УСН в 2023 году, следует подать уведомление не позднее 31 декабря 2022 года.

- Организации финансового сектора (страхование, банковская сфера, инвестиционные фонды).

- Игорный бизнес.

- Ломбарды.

- НПФ.

- Частные адвокаты и нотариусы.

- Организации и ИП, которые применяют единый сельскохозяйственный налог.

- Бюджетные учреждения, микрофинансовые и иностранные организации.

- Производители подакцизных товаров.

Также применять УСН нельзя организациям с филиалами, других обособленных подразделений это не касается. Состав уставного капитала тоже имеет значение. Если доля участи других компаний больше 25 %, упрощенка запрещена. Исключение — НКО и коммерческие организации, у которых учредители потребительские общества и союзы.

Выводы

УСН 6% — одна из самых удобных и выгодных систем налогообложения для компаний из сферы услуг, для некоторых магазинов, для начинающих предпринимателей.

Упрощенцы на 6% намного меньше подвержены камеральным и налоговым проверкам.

Им нет необходимости доказывать правильность оформления и отражения расходов, поскольку при расчете налогов они вообще не учитываются.

Не нужно платить НДС, налог на прибыль, налог на имущество организаций и единый социальный налог, а также вести серьезный бухучет.

В тоже время есть и свои сложности и ограничения: работа с НДС-ными компаниями, ограничения в сфере деятельности, оформление расходов при УСН 15%.

Сомневаетесь, что самостоятельно правильно просчитали все варианты? Проконсультируем, поможем!

Выводы

- Будем считать, что для обоих примеров, стоимость товара и расходы, связанные с ними, одинаковые. В обоих случаях вы купили его за 100 руб. и потратили 40 руб. Добавим уплаченный налог и посчитаем, какую чистую прибыль вы могли бы заработать в Петербурге при разных УСН:

- УСН «доходы» = 100-40-6 = 54 руб.

- УСН «доходы – расходы» = 100-40-4,2 = 55,8 руб.

Как видите, в нашем примере немного выгоднее работать на УСН «доходы – расходы». Однако, чем больше расходов — тем больше документов необходимо вносить, хранить и учитывать. Сложный бухгалтерский учет отнимет больше времени и средств, в случае привлечения квалифицированного бухгалтера.

Каждый бизнес индивидуален: разные цены, поставщики, у кого-то есть сотрудники, а кто-то справляется один, где-то расходы можно учитывать, а где-то это не позволяет закон. Факторов много и их нужно учитывать перед выбором. Мы рекомендуем обсудить вашу деятельность с бухгалтером и на основе его расчетов сделать правильное решение.