Преумножая капитал: учет рублевых депозитов и процентов по ним

С одной стороны «глупо и непродуктивно», с другой «не так страшен чер… Можно ли начислить НДФЛ при переводе с карты на карту или почему неправ Владимир Туров С такой возможность заживут служивые! Сначала получат информацию, чтобы не в пустую время тратить… Прокуроры хотят знать все про счета ИП и юрлиц и вклады «физиков» За эти годы непосильной работы правительство создало условия при которых с малого бызныса можно д…

Что важного сделало Правительство для малого бизнеса Аноним, Вы писали:По моему, 1С 3.0 слишком перегружена. Хотят сделать ее абсолютно универсальной…. Идеальная бухгалтерская программа: какая она? Помогите сделать бухмир лучше А правом первой ночи работников банка еще не надели? Законопроект по данной теме находится…

Идеальная бухгалтерская программа: какая она? Помогите сделать бухмир лучше А правом первой ночи работников банка еще не надели? Законопроект по данной теме находится…

Что такое депозит или о чём пойдёт речь в статье?

С правовой точки зрения речь пойдёт о банковском вкладе, правила которого установлены одноимённой 44-й главой Гражданского кодекса Российской Федерации.

По поводу учёта депозитов в бухгалтерской нормативной базе есть известное противоречие. Согласно Инструкции по применению плана счетов (далее – ИППС) наличие и движение депозитов учитывается на субсчёте 55.3 «Депозитные счета» счёта 55 «Специальные счета в банках»; с другой стороны, пунктом 3 ПБУ 19/02 «Учёт финансовых вложений» депозитные вклады в кредитные организации отнесены к финансовым вложениям:

Однако ИППС прямо не предусмотрено учитывать банковские вклады на специальном счёте 58 «Финансовые вложения», поэтому, не вдаваясь далее в теоретические рассуждения, для учёта депозитов мы будем использовать счёт 55.03 «Депозитные счета». При этом взамен него возможно использование счёта 58 — на порядок оформления операций по банковскому вкладу в 1С Бухгалтерии это никак существенно не повлияет. Вообще, конкретный способ учёта депозитов в организации устанавливается учётной политикой.

Рабочее место финансиста[править]

Учёт операций по кредитным и депозитным договорамправить

Вариант графика гашения займаНачисление по кредитам и депозитамГрафик начисления по кредитным договорамРеестр договоров по кредитам и депозитам

Учёт операций по кредитным и депозитным договорам включается опцией «НСИ и администрирование»/«Настройка НСИ и разделов»/«Казначейство и взаиморасчеты»/«Договоры кредитов и депозитов» (ставка, срок, обеспечение, графики поступлений, оплат и начислений, отслеживание поступлений и оплат по графику в платёжном календаре).

Расчёты по кредитам, займам и депозитам ведётся в справочнике «Казначейство»/«Финансовые инструменты»/«Договоры кредитов и депозитов». В статусе «Действует» возможно формирование кнопкой «Создать на основании»: «Заявка на расходование ДС», «Поступление безналичных ДС», «Приходный кассовый ордер», «Расходный кассовый ордер», «Списание безналичных ДС». В справочнике «Договоры кредитов и депозитов» кнопкой «Создать» в зависимости от «Характера договора» («Кредит или займ полученный», «Депозит», «Займ выданный») создаётся документ «Условия кредита или займа», или «Условия депозита», или «Условия выдачи займа».

В документе «Условия _» на закладке «Основное» на листе «Основное» указывается «Стороны договора» («Организация», «Дебитор»/«Кредитор», «Счёт контрагента» и «Счёт организации»), «Характер договора», «Тип договора». На листе «Расчёты» указывается «Порядок расчётов» («Форма оплаты»), «Параметры договора» («Тип срочности», «Процентная ставка», «Тип комиссии», «Лимиты суммы транша»), «Сроки и суммы» («Используемый график»). На листе «Обеспечение» указывается тип залога. На листе «Учётная информация» указываются перечень статей для отражения доходов и расходов по комиссии, статьи движения денежных средств по учёту основного долга и процентов по нему.

На закладке «Варианты графика» кнопкой «Создать» формируется список графиков платежей, которые должны иметь статус «Утверждён» или «Используется».

- Планирование расходов

Все операции по договорам кредитов и депозитов в статусе «Действует» отражаются в «Платёжном календаре» автоматически. Операции, связанные с расходованием денежных средств планируются с помощью документа «Заявка на расходование денежных средств» с типами операций: «Оплата по кредитам и займам полученным», «Перечисление по договору займа контрагенту».

- Начисления процентов по кредитам и депозитам

Документ доступен после включения опции «НСИ и администрирование»/«Казначейство и взаиморасчеты»/«Управление параметрами казначейства»/«Договоры кредитов и депозитов».

Для отражения начислений процентов по кредитным и депозитным договорам и договорам займа за период используется документ «Казначейство»/«Финансовые инструменты»/«Начисление по кредитам и депозитам», в котором кнопкой «Создать» формируется «Начисления по кредитам и займам полученным», «Начисления по депозитам», «Начисления по займам выданным». В созданном окне «Начисление по кредитам и депозитам» кнопкой «Заполнить» переносится График начисления процентов из кредитного договора партнера.

- Отчёты

Отчёты для анализа оборотов по договорам кредитов и депозитам: «Казначейство»/«Отчёты по казначейству»/«Ведомость расчетов по финансовым инструментам», «Обороты по кредитам и депозитам», «Реестр договоров по кредитам и депозитам», «План-фактный анализ оплат и начислений по договорам», «Сравнение графиков оплат и начислений договоров кредитов, депозитов, займов».

Учет депозитов и процентов по депозитам в «1С:Бухгалтерии 8»

В «1С:Бухгалтерии 8» редакции 3.0 для учета движения средств в валюте Российской Федерации и в иностранных валютах, вложенных организацией в банковские и другие вклады, предназначены счета 55.03 «Депозитные счета» и 55.23 «Депозитные счета (в валюте)».

При необходимости можно использовать и счет 58 «Финансовые вложения», создав для учета депозитов отдельный субсчет.

Начисление процентов по кредитам, займам и депозитам в программе не автоматизировано, такие операции следует отражать вручную документом Операция (рис. 1).

Рис. 1. Начисление процентов по депозиту (без капитализации)

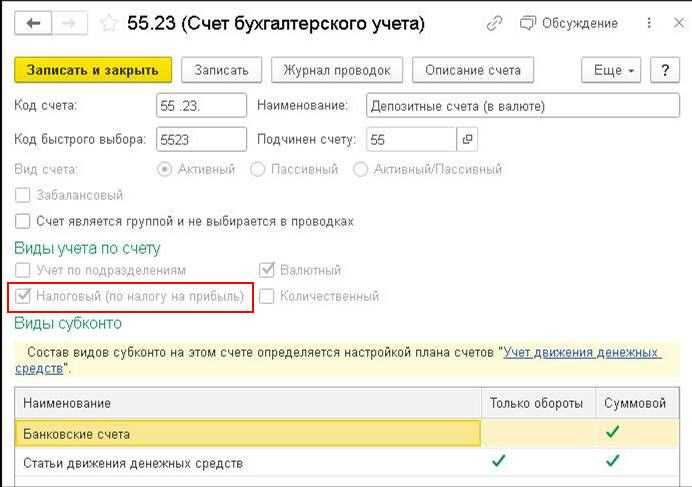

Начиная с версии 3.0.112 в «1С:Бухгалтерии 8» добавлен признак налогового учета для счета 55.23 (рис. 2).

Рис. 2. Депозитные счета (в валюте)

Это позволяет автоматически переоценивать счет 55.23 в соответствии с новыми правилами признания курсовых разниц для целей налогообложения прибыли (Федеральный закон от 26.03.2022 № 67-ФЗ).

Результаты переоценки валютных депозитов учитываются в конце месяца при выполнении регламентной операции Переоценка валютных средств, входящей в обработку Закрытие месяца и отражаются в Справке-расчете переоценки валютных средств (рис. 3).

Рис. 3. Справка-расчет переоценки денежных средств, учтенных на валютном депозите

Что еще нужно знать о депозитах юрлиц?

Чтобы максимизировать доход от вклада, внимательно изучите договор. И не забывайте, что начисленные деньги — это выручка, которую нужно учитывать при расчете налогов.

Договор

Понятие «банковского вклада» описано в главе 44 ГК РФ. В статьях описаны виды вкладов, порядок начисления процентов, обеспечения возврата денежных средств и другие важные моменты.

Организации при открытии депозита изучают договор, в котором описаны условия сотрудничества:

- Вид вклада — до востребования или срочный. В первом случае деньги возвращают по запросу предприятия, во втором — по истечении срока, установленного соглашением.

- Порядок досрочного закрытия депозита. Банкам нельзя препятствовать воле клиента получить свои деньги. Но кредитные организации защищают собственные интересы. Если клиент закрывает вклад раньше срока, по условиям договора доход пересчитывают по ставке 0,01% годовых.

- Процентная ставка. От нее зависит доход организации. На показатель влияют ключевая ставка ЦБ РФ, политика банка, действия конкурентов и другие факторы. В крупных компаниях она обычно на 2-3 п. п. ниже, чем ключевая ставка ЦБ РФ.

- Периодичность начисления процентов. В конце срока действия депозита или ежемесячно, предусмотрена ли капитализация. От этого зависит итоговая доходность.

- Срок вклада. Через сколько месяцев или лет компания получит свои деньги.

- Прочие условия. Комиссия за обслуживание счета, права и обязанности сторон, ответственность за нарушения правил и т.п.

Запросите проект договора у персонального менеджера. Обычно в него включают типовые разделы. Но если сомневаетесь, то покажите юристу — он укажет на спорные моменты.

Необязательно открывать вклад в банке, где зарегистрирован расчетный счет. Компании вправе обращаться в любые кредитные организации.

Налоговый учет

Депозит — это деньги компании, которые переводят на отдельный счет после заключения договора. Когда средства возвращаются, операцию не признают доходом. Она больше подходит под определение «движение денег между счетами организации». Поэтому полученные средства не учитывают в базе по налогу на прибыль.

Проценты по депозиту — это внереализационный доход, который увеличивает базу по налогу на прибыль. С него компания платит в бюджет 20% на общих основаниях.

Если организация применяет метод начисления, проценты по вкладу учитывают в конце каждого месяца. Фактический день начисления банком для БУ не имеет значения. Но если договор заключен в середине месяца, то можно выбрать альтернативный способ — начислить доход по окончанию срока действия вклада.

Организации, которые работают на УСН или применяют кассовый метод, могут учитывать начисленные проценты в день фактического получения дохода.

Если фирма досрочно закрыла вклад и банк пересчитал доход, нужно подать корректировку декларации по налогу на прибыль — как за текущий период, так и за прошлые годы. Но по предыдущим годам есть второй способ — списанный доход признать внереализационными убытками прошлых лет, обнаруженными в текущем году (статья 265 НК РФ).

Доход от процентов по депозиту не влияет на базу по налогу на добавленную стоимость (НДС).

Таким образом, депозит — это специальный счет, на остаток которого начисляют проценты. Полученные средства компании признают в налоговом учёте как внереализационный доход, в бухучёте как прочий доход. В БУ вклад отражают по счету 55.3 или 58.3 — в зависимости от варианта, установленного учетной политикой. Также на состав проводок влияет вид процента по депозиту — простой или сложный.

Проводки по депозитам: размещение, проценты, возврат

Если раскрыть значение этого слова при помощи перевода с латинского, то депозит – это хранение конкретной вещи. В современном понятии таким объектом должна выступать обязательно ценность: денежные средства или ценные бумаги. Одним из распространенных видов депозита есть вклад, отсюда и название «депозитный вклад».

Депозиты могут размещаться в виде инвестиций в банковские учреждения и коммерческие организации. Вкладчиками (инвесторами) являются как обычные граждане, так и предприятия.

Основной характеристикой любого депозита есть:

- Он обязательно должен возвратиться к своему владельцу и это право должно быть гарантировано договором.

- В ходе размещения депозитного вклада его владелец должен обязательно получать выгоду в виде начисления процентов с использования ценностей.

Законодательство РФ все депозиты рассматривает под видом вкладов, поэтому принятые законы и нормативные акты используют именно это наименование и постановляют:

Вклад (или депозит) – ценные бумаги, денежные средства, в иностранной или национальной валюте, размещаемые с целью сохранения или получения прибыли. По первому требованию вкладчика депозит должен быть возращен в соответствии с заключенным договором.

Принимать на хранение депозиты имеют право только банки РФ, имеющие на лицензию на этот вид деятельности и участвующие во всероссийской программе по страхованию вкладов.

Поэтому только банковские учреждения могут гарантировать возврат вложений и своевременное выполнение договоренностей. Партнерство с небанковскими инстанциями считается довольно рискованным, в этом случае вкладчику никто полностью не сможет гарантировать возврат средств.

Счета учета для депозитов

Денежная сумма или депозит, переведенный на счет банка, считается финансовым вложением. Эти инвестиции при размещении отображаются проводками в своем изначальном размере, он равен сумме средств, зачисленных на депозитный счет.

Все денежные средства, которые были помещены на сохранение в виде вклада, могут отображаться на дебетовой части следующих счетов:

- № 55, специальные банковские счета;

- № 55.03, депозитные счета;

- № 58, депозитные вложения.

Учет процентов по депозиту в проводках

Проценты по депозиту, которые начисляются каждый месяц, входят раздел прочих доходов организации. Отображаться в бухгалтерском учете они должны также ежемесячно пока не истечет срок банковского договора. Согласно положению о бухгалтерском учете «доходы организации»:

- Отражение начислений процентов по депозиту проводится по дебету счета № 76 «расчеты с различными кредиторами и дебиторами».

- При создании проводки используется кредит счета № 91 «прочие расходы, доходы» или № 91.01 «прочие доходы».

В налогообложении сумма, размещаемая на депозитном банковском счете, не будет считаться расходом предприятия так же, как не будет расценена доходом при возврате денег вкладчику.

Отображение возврата депозита вкладчику

Если срок размещения депозита подошел к концу, то банк гарантировано возвращает сумму вклада обратно собственнику средств. При этом делается запись обратная поступлению денег при открытии депозит, то есть:

дебет 51 (52) кредит 55.03.

Договора депозитов могут отличаться своими условиями. Есть и такие вклады, по которым проценты выплачиваются после окончания срока действия договора, при возврате основной суммы денежных средств. В таком случае бухгалтерские проводки будут отличаться от тех, когда выплаты производятся каждый месяц.

Учет счета № 55.03 ведется индивидуально для каждого вклада. Так как депозит признан инвестированием, то учет можно вести и на счете № 58 («финансовые вложения»).

Проводки при размещении депозита, начислению процентов и возврате вклада

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ основание |

| 55.

03 |

51 (52) | Перечисление денежных средств с основного или валютного счет на хранение | Размер вклада | Банковская выписка |

| 76 | 91.

01 |

Начисление банковских процентов за пользование депозитных средств | Сумма начисленных процентов | Банковская выписка |

| 51 (52) | 76 | Фактическое поступление процентов по депозиту | Сумма начисленных процентов | Банковская выписка |

| 51 (52) | 55.03 | Возврат денег с депозитного счета | Размер вклада | Банковская выписка |

|

Проводки начисления процентов по депозиту |

||||

| 55.03 | 76 | Перечисление денежных средств с основного или валютного счет на хранение | Размер вклада | Банковская выписка |

| 51 (52) | 55.03 | Поступление процентов от размещения вклада на валютный или расчетный счет | Сумма начисленных процентов за весь период хранения | Банковская выписка |

| 51 (52) | 55.03 | Возврат депозита | Размер вклада | Банковская выписка |

Составление бухгалтерских проводок

|

При принятии решения компанией о размещении «свободных» денежных средств на специальном-депозитном счете в банковской организации, заключается соответствующий договор «О банковском вкладе» между компанией и банком, в соответствии со статьями 834, 835 ГК РФ. В договоре о вкладе указывается следующая информация:

После подписания договора банком отрывается депозитный счет. Зачисление денежных средств происходит с расчетного счета компании.

При открытии депозитного счета операции по вкладу и снятию с этого счета денежных средств будут использоваться следующие бухгалтерские проводки:

| Операция по бухгалтерскому учету | «Дебет» | «Кредит» |

| Внесение-зачисление денежных средств на депозитный счет | «58,(55.3)» | «50, 51, 52 и др.» |

| Снятие денежных средств с депозитного счета | «50, 51, 52 и др.» | «58, (55.3)» |

Данные операции проводятся на основании первичной документации и выписки банка.

Обратить внимание! Вне зависимости от выбранного варианта учета депозитов (на счете 55 в качестве денежных средств или на счете 58 в составе финансовых активов), в отчетности их необходимо отражать как финансовые вложения (п. 41 ПБУ 19/02).

Работа с кредиторской задолженностью на предприятии

Так как кредиторская задолженность – это временно незакрытые обязательства, основной этап работы с ней предполагает ее оплату. Но, помимо этого, в компаниях ведут работу и собственно с самой задолженностью – проводятся анализ, инвентаризация и списание.

Анализ

На этом этапе выявляется, сколько всего должна фирма своим контрагентам, какие виды задолженности у нее есть и в каких пропорциях.

В ходе проведения анализа кредиторской задолженности учитываются:

- вид и срок погашения,

- состав и структура задолженности,

- доля каждого вида в общей сумме долга,

- условия погашения согласно договорам,

- оценка выполнения оплаты в соответствии с планом,

- разработка мер по дальнейшему погашению долгов.

В начале анализа происходит распределение по видам исходя из данных бухгалтерского учета. Выделяют:

- долги поставщикам – суммируются кредитовые остатки по счетам 60, 76;

- налоговые – суммируются остатки по счетам 68, 69;

- банковские – по сальдо на счетах 66, 67;

- прочие – подотчетным лицам, сотрудникам, прочим мелким кредиторам, исходя из кредитового сальдо по счетам 71, 73, 75.

Затем рассчитывается доля каждого вида задолженности в общей ее сумме:

Пример: общая кредиторская задолженность ООО «Лабиринт» равна 300 000 рублей. Долги по налогам 10 000, поставщикам – 200 000 рублей, по банковским кредитам — 90 000 рублей.

Расчет доли в общей задолженности будет такой:

- налоговая – 10 000/300 000 *100% = 3,3%

- поставщикам – 200 000/300 000 * 100% = 66,7%

- банковская – 90 000/300 000 * 100% = 30%

Далее изучаются условия договоров с поставщиками – принимая во внимание наступление последствий несвоевременного погашения, а также степень ответственности, согласно действующему законодательству. Исходя из этого, выставляются приоритеты, чтобы составить график очередности платежей

То есть, выделяется важная задолженность – например, та, по которой компании «светят» крупные штрафы, и она гасится в первую очередь

Исходя из этого, выставляются приоритеты, чтобы составить график очередности платежей. То есть, выделяется важная задолженность – например, та, по которой компании «светят» крупные штрафы, и она гасится в первую очередь.

Кроме того, в ходе анализа в целом используются специальные показатели.

Коэффициент оборачиваемости задолженности – показывает, во сколько раз доходы фирмы превышают ее долги:

Средняя величина рассчитывается исходя из суммы показателей на начало и конец периода, поделенной на 2 (это нужно, потому что в балансе величины отображаются на конкретный момент времени, а выручка считается за период).

Также есть возможность рассчитать средний срок оборота кредиторской задолженности по формуле:

Он показывает, за сколько времени компания может погасить всю свою кредиторскую задолженность, если будет отдавать на это всю свою выручку.

Каких-то «нормальных» значений по этим показателям нет – их нужно сравнивать либо с прошлым периодом (коэффициент оборачиваемости должен расти), либо с конкурентами (он должен быть выше).

Инвентаризация

Исходя из требований «Закона о бухгалтерском учете», инвентаризация кредиторской задолженности проводится перед составлением баланса. Для этого создается комиссия, постоянно действующая или назначенная, согласно приказу. Мы уже писали подробную статью о том, как проводится инвентаризация.

В ходе работы выявляется текущие и просроченные долги. В выводах содержатся предложения по списанию кредиторской задолженности с истекшим сроком.

По итогу составляется акт по форме ИНВ-17, его образец выглядит так:

| «Образец заполнения акта инвентаризации кредиторской задолженности»По форме ИНВ-17 |

Списание кредиторской задолженности

Основанием для списания долгов могут быть два события:

- истек срок выставления исковых требований,

- компания-кредитор была ликвидирована.

Срок исковой давности равен 3-м годам, но может прерываться при взаимодействии с контрагентом, когда направлена претензия, заключено дополнительное соглашение, подписан акт сверки, направлены намерения об изменении сроков погашения задолженности.

Основанием для списания кредиторской задолженности является приказ руководителя, на основании которой бухгалтерия составляет справку с указанием наименования кредитора, документов – оснований для возникновения долга, суммы и причин списания.

Важно: в налоговом учете списанная безнадежная кредиторская задолженность является доходами и включается в категорию внереализационных. То есть, если компания может не платить по этому долгу, налоговая посчитает это доходов – и включит в расчет налога на прибыль

Что будет с вкладами, кредитами и деньгами на Qiwi-кошельках

Как и отметил ЦБ, банк «не являлся значимым кредитором реального сектора экономики». Кредитовались в основном юрлица и ИП, а публичных предложений по вкладам на сайте банка не представлено.

Киви-кошельки. Основной продукт Qiwi — кошельки, которые использовались для оплаты в интернете. С 11:00 21 февраля кошельки нельзя пополнить и нельзя вывести с них деньги.

В оферте, которую подписывают клиенты при открытии кошелька, условий о возмещении и страховании нет. Получается, что кошельки не застрахованы и не приносят дохода. Пользователи электронных кошельков не могут рассчитывать на страховое возмещение от АСВ в размере до 1,4 млн рублей, считает руководитель Аналитического центра Банки.ру Дмитрий Хмелев.

«Поэтому возмещения будут только по вкладам. Пользователям киви-кошельков рекомендую обращаться напрямую в АСВ за разъяснениями», — советует Хмелев.

Центробанк уже подтвердил, что возмещения по системе страхования вкладов по киви-кошелькам не будет: «Средства на электронных кошельках не застрахованы по системе страхования вкладов», — ответили пользователям в официальном Telegram-канале регулятора.

Однако, как заявили в ЦБ, по предварительной оценке собственного капитала банка хватит, чтобы вернуть средства на кошельках: «Возврат этих средств будет проходить уже в ходе принудительной ликвидации или банкротства банка за счет денег, полученных от реализации его активов и иного имущества».

Учитывая, что ликвидация займет не менее года, вернуть деньги в ближайшее время не получится.

Вклады. Что касается депозитных счетов, то их держателям нужно ждать возмещения. Банк — участник системы страхования вкладов, поэтому суммы вкладов будут возвращены в размере 100% остатка средств, но не более 1,4 млн рублей в совокупности на одного вкладчика, включая начисленные проценты по вкладам.

Выплачивать деньги будет АСВ. Подробную информацию о порядке можно узнать по телефону горячей линии — 8 800 200-08-05, а также на сайте, в разделе «Страхование вкладов/Страховые случаи

Кредиты. Заемщики банка обязаны продолжать выплачивать кредиты. До завершения ликвидации платежи по кредитам отслеживает также АСВ. В будущем агентство может передать кредит в другой банк, однако ключевые условия (ставка, срок) договора в этом случае сохраняются.

Депозитный счет организации

Депозит — это специальный банковский счет, на котором юридическое лицо размещает свои денежные средства под определенный процент с целью получить дополнительный доход.

Организация этого не замечает, но банк использует деньги на депозите: выдает займы, проводит операции с ценными бумагами и так далее. То есть для банка депозитные деньги — это инструмент заработка. А за пользование «чужими» деньгами банк начисляет на остаток по депозитному счету проценты, которые приносят компании дополнительный заработок.

Депозитный счет отличается от привычного всем расчетника. Вот основные различия:

- доступ к денежным ресурсам — с расчетного счета деньги можно списать «здесь и сейчас», а с депозитного — только в определенный момент времени в зависимости от договора с банком;

- проценты по вкладу — на расчетный счет проценты практически никогда не начисляются, а депозит открывается именно для получения процентного дохода;

- срок действия — расчетный счет открывают на бессрочный период, а срок депозита строго ограничен договором;

- платежи третьим лица — расчетный счет открывают именно для расчетов с контрагентами, депозит для платежей использовать нельзя.

Что нужно знать

Проверка верности составления договора и прочих правовых аспектов сделки это прерогатива юридической службы. Бухгалтеру интересны только те условия договора, какие влияют на учетное отображение депозита.

Бухгалтера интересуют такие условия в договоре как:

| Период размещения вклада | От срока, на какой открыт депозитный счет, зависит, отображается ли он в краткосрочных или долгосрочных финансовых инвестициях |

| Возможность пополнения | При пополняемом депозите руководством утверждается график денежного перечисления на депозитный счет с целью пополнения. Операции перевода денежных средств должны отражаться в учете |

| Досрочное прекращение договора | По некоторым вкладам при досрочном изъятии пересматривается в сторону понижения процентная ставка. Это требует корректировки учетных данных |

| Правила выплаты процентных начислений | Процентные начисления могут выплачиваться периодически или по закрытии вклада |

| Порядок начисления процентов | Процентная сумма может перечисляться на отдельный счет или суммироваться с основной суммой депозита |

Основные понятия

Депозит представляет собой банковский вклад, который открывается с целью получения дополнительной прибыли. При этом вкладчик открывает специальный счет в банке, пополняет его на желаемую сумму.

Бухгалтерский учет подразумевает отображение всех операций с денежными средствами экономического субъекта. Причем отразить нужно не только ход операций, но и все сопутствующие доходы/расходы.

Проценты по депозиту являют собой прибыль от вложений субъекта. Стало быть, если получены проценты по депозиту, то их должно отображать в учете.

При отражении процентов важно учитывать один из основополагающих принципов бухучета – принцип начислений. Согласно ему операции фиксируются по мере их возникновения, а не по факту оплаты и причисляются к периоду свершения операции

Данный принцип условно можно поделить на принципы:

С какой целью ведется

Денежная сумма, инвестированная для получения процентов, признается вложением финансового характера. На момент размещения эта инвестиция отображается в начальном своем объеме.

Средства, сохраняемые в качестве вкладов, могут отражаться на дебетовых счетах:

Отображение в учетной документации начисленных процентов необходимо для правильного определения полученной прибыли субъекта.

Здесь сказано, что принявшая денежные средства на основании открытия вклада сторона (банк) обязуется вернуть сумму вклада вместе с начисленными процентами в определенном договором порядке.

Законные основания

С учетом данных нормативов проценты по депозитам, период действительности которых превышает длительность отчетного периода, необходимо учитывать в доходах с целью налогообложения прибыли налогоплательщика равномерно на окончание соответствующего отчетного периода.

Пошаговая инструкция

03 июня Организация открыла специальный счет в банке для участия в электронных торгах.

04 июня Организация перечислила 10 000 руб. на этот счет.

10 июня банк по распоряжению электронной площадки заблокировал 5 000 руб. в качестве обеспечения заявки на участие в торгах. Также банк списал комиссию за обработку запроса на блокировку денежных средств 50 руб.

22 июня банк разблокировал денежные средства и списал в пользу электронной площадки сумму 1 200 руб. со счета Организации, т. к. она признана победителем по результатам торгов.

30 июня электронная площадка предоставила акт и счет–фактуру на свои услуги на сумму 1 200 руб. (в т. ч. НДС 20%).

03 июля банк перечислил проценты за пользование денежными средствами на специальном счете Организации.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Перечисление на специальный банковский счет | ||||||

| 04 июня | 55.04 | 51 | 10 000 | Перечисление на специальный банковский счет | Списание с расчетного счета — Перевод на другой счет организации | |

| — | — | 10 000 | Поступление денежных средств на специальный банковский счет | Поступление на расчетный счет — Перевод с другого счета | ||

| Блокировка банком суммы обеспечения заявки | ||||||

| 10 июня | 009.01 | — | 5 000 | Учет выданной суммы обеспечения за балансом | Операция, введенная вручную — Операция | |

| Оплата комиссии банка | ||||||

| 10 июня | 91.02 | 55.04 | 50 | Оплата и учет комиссии банка | Списание с расчетного счета — Комиссия банка | |

| — | — | — | 50 | Расход. Комиссия банка | Отчет Книга доходов и расходов УСН | |

| Снятие банком блокировки суммы обеспечения заявки | ||||||

| 22 июня | — | 009.01 | 5 000 | Списание суммы обеспечения с забалансового учета | Операция, введенная вручную — Операция | |

| Перечисление оплаты оператору электронной площадки | ||||||

| 22 июня | 60.02 | 55.04 | 1 200 | Перечисление оплаты оператору электронной площадки | Списание с расчетного счета — Оплата поставщику | |

| Отражение в учете услуг электронной площадки | ||||||

| 30 июня | 26 | 60.01 | 1 200 | Учет затрат на услуги | Поступление (акт, накладная) — Услуги (акт) | |

| 60.01 | 60.02 | 1 200 | Зачет аванса | |||

| Регистрация СФ поставщика | ||||||

| 30 апреля | — | — | 1 200 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | |

| Отражение в учете банковских процентов | ||||||

| 30 июня | 76.09 | 91.01 | 15 | Отражение в учете банковских процентов | Операция, введенная вручную — Операция | |

| Поступление на счет банковских процентов | ||||||

| 03 июля | 55.04 | 76.09 | 15 | Поступление на счет банковских процентов | Поступление на расчетный счет — Прочие расчеты с контрагентами | |

| — | — | — | 15 | Доход. Проценты банка | Отчет Книга доходов и расходов УСН |

Способы снятия наличных

Рассмотрим самые популярные способы, как снять наличные с расчетного счета компании.

Бизнес-карта

Владелец бизнеса, директор или бухгалтер, кто распоряжается наличными и р/с, могут заказать одну или несколько корпоративных карт. Бизнес-карта выдается к расчетному счету. С её помощью можно получать деньги в любых банкоматах, а также осуществлять безналичные платежи и переводы.

Корпоративные карты бывают именными, но могут быть и без указания владельца. Если учредитель распоряжается расчетным счетом, он может установить на карту лимит, выше которого снять наличные или произвести оплату нельзя. Такая же возможность есть у лиц, имеющих право управления счетом. Доступ к настройкам карты обеспечивается онлайн через интернет-банк или мобильное приложение.

Преимущество использования бизнес-карт:

- круглосуточный доступ к деньгам;

- отсутствует банковская комиссия или она минимальна, если снимать деньги в рамках лимита, установленного по выбранному тарифному плану;

- контроль расходов и вывода наличных с помощью программ дистанционного банковского обслуживания.

Сотрудник, получивший карту и осуществляющий финансовые операции, обязан сохранять документы, подтверждающие целевое расходование средств.

Чековая книжка

Для законного получения наличных можно использовать чековую книжку. Она выдается при открытии р/с по запросу владельца счета. Для получения наличных заполняется страничка из книжки с указанием цели оформления чека — куда пойдут деньги. На чеке обязательны подписи директора и главного бухгалтера. Если это один человек, то чек расписывается два раза. Чек передается операционисту, затем в кассу, где выдаются деньги.

Преимущества чековой книжки:

- высокая степень безопасности. Без личного визита в банк и подписей на чеках деньги со счета не вывести;

- дополнительная проверка. Операционист сверит подпись на чеке и на образце, оформленном при открытии расчетного счета. При малейшем подозрении банк заблокирует операцию для проверки.

При проведении операции с чеком банковскими сотрудниками взимается комиссия. Её размер зависит от условий договора.

По договору займа

Компания имеет право оформить займ у своего учредителя. Взять деньги в долг можно на любые цели, в том числе без их указания. В договоре прописываются условия выдачи заемных средств и способ их возврата. ООО принимает заемные средства по акту, операция отражается в бухгалтерском учете. По истечении срока договора учредитель получает деньги безналичным переводом на любой банковский счет, на карту или наличными в кассе организации. Способ получения должен соответствовать договору займа или дополнительному соглашению, если оно было принято.