Налоговый вычет при рефинансировании ипотеки

Бывает, что на фоне новых предложений взятый вами кредит

выглядит менее привлекательно. В этом случае можно рефинансировать

(перекредитовать) свой заем. Вы получаете кредит на более выгодных

условиях, закрываете первоначальный договор «свежезанятыми»

средствами и продолжаете платить в рамках нового

договора.

Вы можете заключать договоры рефинансирования неограниченное

количество раз. Рефинансирование не ущемляет ваше право на

возврат подоходного налога с процентов по ипотеке.

Вычет предоставляется по обоим договорам.

Главное условие — новый договор должен содержать четкую цель —

рефинансирование первоначального целевого кредита. И что

первоначальный кредит был взят на покупку жилья. Если вы взяли

новый кредит только для того, чтобы погасить старый, налоговый

вычет вам не предоставят.

Для возврата налога на проценты по рефинансированному ипотечному

кредиту добавьте к пакету документов копию действующего кредитного

договора.

Помните, что вы будете иметь право на вычет, если

рефинансирование осуществляет банк, имеющий лицензию Центробанка

России. Но это относится только к налоговому вычету по процентам по

ипотеке. Право на основной вычет при покупке недвижимости

сохраняется независимо от того, на какие деньги вы купили жилье —

на свои, ипотечные или взятые в долг у родственника.

Имущественный вычет: общее понимание

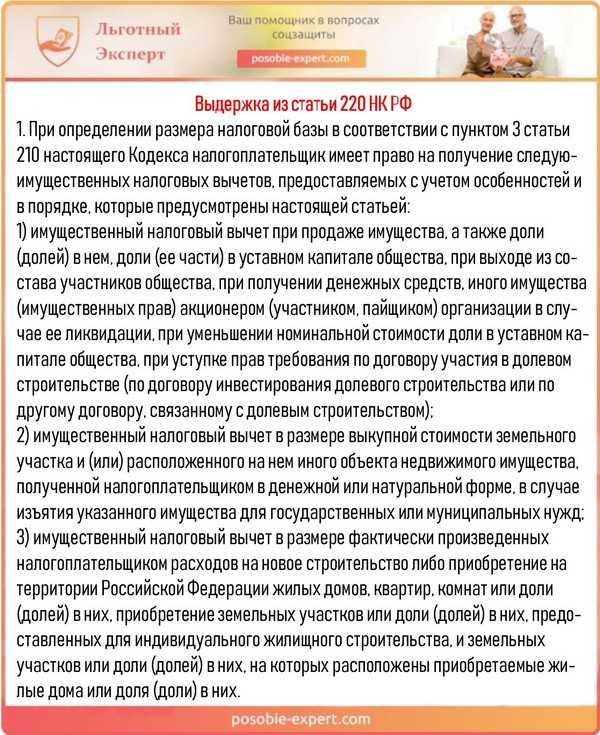

В статье 220 Налогового кодекса России говорится о том, что налогоплательщик вправе рассчитывать на налоговые вычеты, которые влекут за собой затраты на покупку либо строительство жилья, а также расходы на выплату процентов на покупку жилья за счет предоставленного кредита.

Таблица ниже покажет ограничения суммы налогового вычета.

| Ограничение | Сумма |

|---|---|

| Сумма налогового вычета на стоимость приобретаемого жилого имущества | 2 млн. руб. на одного гражданина |

| Максимально допустимый размер ежегодного денежного возврата при приобретении жилой площади | 260 000 рублей |

Выдержка из статьи 220 НК РФ

Эта сумма может выплачиваться на протяжении одного или нескольких лет с перерывами в возмещении. Это зависит от среднего заработка гражданина, а точнее от размера подоходного налога, которой должен каждый год поступать в государственный бюджет.

Возвращается лишь та сумма, которая была выплачена гражданином в качестве НДФЛ в течение года

В качестве примера.

Петров А.А. приобрел жилье за 2,5 млн. рублей в 2013 году по соглашению долевого участия. В 2015 году жилье перешло в собственность гражданина

Средства, которые может вернуть Петров как налоговый вычет, беря во внимание установленные законом ограничения, будут равны 2 млн *13% = 260 тыс. рублей ежегодно.

Но в 2015 году Петров не имел официального заработка, с которого мог бы удерживаться налоговый вычет. Поэтому за это время у него не получится подать 3-НДФЛ.

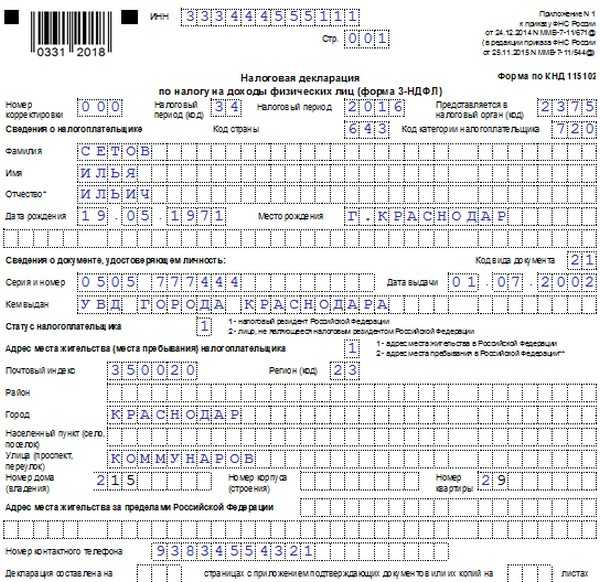

Справка 3-НДФЛ

В 2016 году он подает декларацию на возврат уплаченного налога с дохода. Его зарплата в 2016 году составляла 1 500 000 рублей. Размер уплаченного налога – 180 тысяч рублей. Эта сумма и будет возмещена.

В 2017 году Петров заработал немного, из-за чего не подавал декларацию к возмещению.

В 2018 году суммарный годовой заработок Петрова составил 1 800 000 рублей, и он снова подает декларацию. Сумма налога составила 210 тыс. рублей. Остаток НДФЛ к возмещению – 80 тыс. рублей. В результате ему полагается 260 000 рублей.

Сумма возврата зависит от заработка гражданина

Откуда именно берется имущественный вычет?

Статьей 220 Налогового кодекса РФ определено, что человек, будучи плательщиком налогов, имеет право на возврат денег, связанных с расходами по приобретению либо строительству жилой недвижимости.

Как именно рассчитывается выплата?

Действующим законодательством утверждено правило, согласно которому человек имеет право вернуть себе при покупке жилья (не важно – квартира это или дом) только 260 тысяч российских денежных единиц, что равняется 13% от предельно возможной суммы в 2 млн. российских денежных единиц

Эту сумму может себе вернуть человек как за 12 месяцев, так и в течение пары лет. В некоторых случаях возможны даже перерывы в возмещении. Здесь имеется зависимость от доходов, которые получает человек, а точнее от размера денежных средств, которые конкретный работник направлял в виде налога государственному аппарату.

Важно понимать, что лишь ту сумму НДФЛ, которая была отчислена в течение 12 месяцев, можно возвратить за прошедший год при оформлении декларации на возврат имущественных денег. Чтобы лучше во всем разобраться, есть смысл рассмотреть пример возврата денег

Ситуация такова: Ильина О. В. приобрела жилье за 2 780 000 рублей. Покупка состоялась в 2012 году по официальному ДДУ. В 2014 году было получено официальное Право собственности на квартиру. Какую сумму сможет Ильина О. В. получить с учетом того, что Закон требует высчитывать 13% с суммы, равной 2 000 000 рублей? Расчет будет таковым: 2 000 000 * 13% = 260 000 российских денежных единиц.

Но в 2014 году у Ильиной О.В. не было официального дохода, с которого она могла бы получить официальный законом разрешенный возврат денег. По этой причине за данный год она не смогла требовать от налоговой службы возврата денег.

За следующий, 2015 год Ильина О.В подала декларацию на возврат полагаемых ей 13%. Ее зарплата за весь 2015 год равнялась 1 000 000 рублей. За этот период гражданка уплатила налога на сумму 130 000 российских денежных единиц. Именно эта сума и идет на возмещение.

В 2016 году заработки у Ильиной были очень низкими, поэтому она приняла решение не подавать декларацию и не просить у государства возмещения.

В минувшем 2017 году годовой доход у упоминаемой выше гражданки равнялся 1 200 000 рублей. Поэтому она подала декларацию. В этот период гражданкой была уплачена сумма налога, равная 156 000 рублей. Возмещение составляло 130 000 рублей.

Суть этого правила в том, что в конечном итоге каждый Гражданин получает сумму, не превышающую 260 тысяч рублей.

Кто вправе получить налоговый вычет за проценты по ипотеке

Оформление вычета

Получение имущественной льготы возможно двумя путями: по месту работы и через налоговую службу. При этом в обоих вариантах придется обращаться в обе инстанции. Разница заключается лишь в том, что у работодателя можно начать получать возврат подоходного налога, не дожидаясь конца года. А в ИФНС заявление примут только когда закончится тот календарный год, в котором были траты.

У работодателя

Для оформления льготы по месту работы следует предварительно собрать все документы и взять в ФНС подтверждение того, что налогоплательщик может получить такой вычет. На получение уведомления уйдет время – около трех месяцев налоговая проводит камеральную проверку.

Когда документ будет на руках, с пакетом бумаг нужно подать заявление в бухгалтерию. Вычет начнут считать уже со следующего месяца. С зарплаты перестанут удерживать НДФЛ и будут выплачивать полную сумму дохода до тех пор, пока не закроют всю задолженность по льготе.

Через ФНС

При оформлении в налоговой ситуация немного иная. Там можно получить всю сумму единовременно (при условии, что за год был отчислен эквивалентный налог). Следует собрать полный пакет документов (в том числе справку о доходах за год с места работы), а далее с ним:

- записаться на личный прием;

- либо передать бумаги почтой;

- или с помощью онлайн-сервиса.

После их получения три месяца уйдет на камеральную проверку. Если все будет в порядке, на протяжении месяца деньги будут зачислены на счет, указанный в заявлении. Когда за предыдущий год было перечислено НДФЛ в меньшем количестве, чем положен вычет, остаток будут переносить на следующие года.

В заключение можно сказать, что рефинансирование ипотеки никаким образом не влияет на возможность получения имущественного вычета. Главное, чтобы кредит был целевым и документы это отображали.

Как обстоят дела с вычетом после рефинансирования

После рефинансирования ипотеки вопрос о вычете налога часто возникает у многих владельцев. В этом разделе мы рассмотрим, как обстоят дела с налоговым вычетом после рефинансирования.

Один из главных вопросов, которые интересуют многих, — как получить налоговый вычет после рефинансирования. Чтобы получить вычет, необходимо соблюдать ряд условий. Во-первых, рефинансирование должно быть проведено в банках, имеющих соответствующие лицензии, и проценты по новому займу должны быть уплачены банку. Во-вторых, рефинансирование должно быть проведено на сумму не более максимальной суммы ипотечного кредита, установленной налоговыми правилами для получения налогового вычета.

Если в процессе рефинансирования ваш банк обанкротился или вы решили сменить банк, то вопрос о вычете может возникнуть. В этом случае, чтобы получить вычет, необходимо подтвердить свои расходы на рефинансирование в соответствии с налоговыми правилами. Это может быть сделано путем предоставления банковских документов, подтверждающих вычет.

Оформление налогового вычета после рефинансирования обычно осуществляется в том же порядке, что и при получении вычета при оформлении первичной ипотеки. Необходимо заполнить соответствующую налоговую декларацию и приложить к ней подтверждающие документы о процессе рефинансирования и получении новой ипотеки.

Важно учитывать, что налоговый вычет после рефинансирования может быть предоставлен только за те годы, в которые вы уплачиваете проценты по новому займу. Зачем вычет для супругов может быть предоставлен только одному из супругов

Если в течение периода после рефинансирования вы продали ипотечное жилье, то вопрос о вычете может возникнуть, так как вычет может быть предоставлен только за период владения жильем.

Итак, как видно из представленной информации, обстоят дела с налоговым вычетом после рефинансирования в зависимости от различных факторов, таких как банк, сумма рефинансирования и соблюдение налоговых правил

Важно внимательно изучить правила и проверить свою способность получить вычет, чтобы избежать неприятных сюрпризов во время оформления налоговой декларации

Кто имеет право на возврат НДФЛ при рефинансировании

Требования к лицам для получения вычета при рефинансировании такие же, как и без него. Гражданин должен проживать в стране более полугода, т.е. быть резидентом России, а также иметь доход, с которого удерживается 13% в качестве налогов.

С 2021 года доходами для получения имущественного налогового возврата могут являться:

- официальная зарплата по трудовому договору и договору ГПХ;

- оплата за оказание услуг;

- доход от сдачи недвижимости в аренду;

- доход от продажи или получения в дар имущества (кроме ценных бумаг);

- некоторые иные виды доходов.

ИП на спецрежимах, для которых предпринимательская деятельность это единственный источник дохода, не смогут оформить вычет.

Рефинансирование: что это такое

Ставки по жилищному кредитованию в России постоянно меняются. Особенно сильно колебания прослеживаются при сравнении процентов начала 2010 и конца 2018 годов. Поэтому закономерно, что периодически у заемщиков возникает желание рефинансировать свой кредит. Что же это такое?

Рефинансирование – это по факту перекредитование заемщика на более выгодных условиях в другом банке с целью закрытия имеющегося займа. В итоге:

- Финансовое учреждение получает нового клиента;

- Заемщик снижает кредитную загруженность;

- Первоначальный кредитор получает полностью погашенную сумму займа.

Рефинансирование проводится обычно по следующим причинам:

- Снижение ставок по жилищным кредитам;

- Отзыв лицензии у банка-кредитора;

- Перепродажа кредитного договора (в последнее время это все более распространенная практика);

- Банкротство финансового учреждения.

В первом случае перекредитование будет добровольным. Сам заемщик выбирает подходящий банк, изучает условия по ипотеке и перезаключает договор.

В остальных ситуациях рефинансирование называется вынужденным, так как финансовые учреждения не ставят клиента в известность об изменившихся условиях. Он узнает о них уже по факту и должен соглашаться на предложение по перекредитованию.

Вместо возврата налог?

При перекредитовании целевого займа стоит подготовиться к тому, что вместе с новым кредитом гражданин приобретет право не только на получение налогового вычета, но и обязанность выплатить НДФЛ. По мнению российских законодателей, при получении более выгодного займа налогоплательщик получает некую материальную выгоду (например, экономию на процентах). Она и подлежит стандартному налогообложению.

Вместо вычета налог

Когда могут насчитать налог при рефинансировании ипотеки?

- Снижение процентной ставки до 9% при перекредитовании долларовой ипотеки.

- Рефинансирование валютного займа в рублёвый по льготному курсу вместе со списанием части долга.

- Перекредитование целевого займа по ставке ниже двух третей ставки рефинансирования Центробанка.

- Частичное списание банком долга при реструктуризации ипотечного займа с государственной поддержкой.

- Частичное или полное прощение кредитного долга.

За списанные кредиты гражданину придется заплатить 13%-ный НДФЛ, даже если это не его долги, при этом, если потребитель сэкономил на процентах, то на его выгоду будет начислен налог по ставке 35%.

Что делать в сложившейся ситуации?

Во-первых, изучите свою платежную квитанцию: код, указанный на ней, поможет определиться, каким образом возникла материальная выгода:

- Цифры 2610 обозначают сэкономленные проценты при перекредитовании. В таком случае гражданину стоит обратиться в ИФНС и взять документ, подтверждающий право на имущественный вычет, даже если он был использован. После предоставления документа 35%-ный налог не оплачивается.

- Цифры 4800 обозначают списанный банковский долг, как будто при перекредитовании финансовая организация простила клиенту часть кредита. В такой ситуации начисленный 13%- ный налог придётся оплачивать, но есть возможность вернуть или уменьшить его с помощью социальных вычетов.

Во-вторых, стоит попытаться узнать, каким образом банк оформил процедуру рефинансирования и списания долга, так как налоговая начисляет сумму на основании полученных из банка данных. Для этого необходимо отправить в кредитно-финансовую организацию запрос с просьбой разъяснить процедуру списания и формат начисления материальной выгоды, при этом пусть сотрудники банка укажут, какими нормативно-правовыми актами они руководствовались в данном случае.

В-третьих, обратите внимание на дату своего ипотечного соглашения. Если его заключили до 1 октября 2014 года, то на него распространяется п.65 статьи 217 Налогового кодекса РФ: с января 2016 года действует правило, которое позволяет не платить налог при частичном списании ипотечного долга.. Если банковские сотрудники не предоставят нормального ответа на ваш запрос, откажутся корректировать данные, поданные в ИФНС, если гражданин сам не согласен с приведенными в запросе доводами, то стоит обратиться к налоговому консультанту, так как способов не платить НДФЛ множество, но, учитывая общую запутанность законодательства, знают их только специалисты

В налоговых вопросах можно воспользоваться не только помощью профессиональных юристов, но и самостоятельно изучить НК РФ, комментарии Министерства финансов и судебную практику.

Если банковские сотрудники не предоставят нормального ответа на ваш запрос, откажутся корректировать данные, поданные в ИФНС, если гражданин сам не согласен с приведенными в запросе доводами, то стоит обратиться к налоговому консультанту, так как способов не платить НДФЛ множество, но, учитывая общую запутанность законодательства, знают их только специалисты. В налоговых вопросах можно воспользоваться не только помощью профессиональных юристов, но и самостоятельно изучить НК РФ, комментарии Министерства финансов и судебную практику.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Ответ

Все вопросы и ответы — здесьСм. другие видео на YouTube — здесь

Имущественный вычет при покупке жилья каждому человеку дают один раз с учетом лимита — 2 млн рублей. Вернуть можно 13% от этой суммы, но только в пределах фактически потраченных на квартиру средств, то есть до 260 тысяч рублей. Еще есть вычет по процентам за ипотеку, но для него отдельный лимит — 3 млн рублей. Итого можно вернуть 13% от 5 млн. руб. или до 650 тыс. руб. уплаченного заемщиком НДФЛ-а.

НК РФ дает физическим лицам право получить имущественный вычет по НДФЛ в сумме фактически произведенных ими расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство или приобретение жилья.

Имущественный вычет предоставляется и на погашение процентов по кредитам (займам), полученным от банков (!) в целях рефинансирования (перекредитования) кредитов.

Законом не установлено ограничений в отношении количества кредитов (кредитных договоров), по которым предоставляется вычет, но есть ограничение как раз по количеству объектов недвижимости, в отношении которых имеет право на вычет один и тот же человек (только по одному объекту).

Если в договоре на рефинансирование есть ссылка на предыдущий ипотечный кредит, то ограничений на получение налогового вычета нет. При отсутствии соответствующей ссылки это считается нецелевым использованием, и налоговый вычет получить нельзя

Поэтому, важно проконтролировать, чтобы в договоре была закреплена цель получения денежных средств – перекредитование (рефинансирование) ипотеки

В тему: Когда рефинансировать кредит бессмысленно?

Получение налогового вычета на объекты недвижимости, приобретенные до 1 января 2014 года и после этой даты, производится по разным правилам. Это происходит потому, что в 2014 году в налоговое законодательство были внесены изменения, касающиеся порядка и условий предоставления имущественных вычетов гражданам. В первом случае у гражданина есть право на получение вычета только по одному объекту недвижимости, во втором случае – по нескольким: при условии, что гражданин не использовал право на получение налогового вычета до 2014 года.

Налоговый вычет предоставляется на уплаченные проценты по займам и кредитам после рефинансирования в банке. Вообще любое рефинансирование НЕ в банке лишает ипотечников права на вычет по процентам.

Однако сейчас «ДОМ.РФ» (или АИЖК) рефинансирует ипотеку через дочерний банк, поэтому возможность получить налоговый вычет у клиентов сохраняется.

Основного вычета по расходам на покупку квартиры все это не касается. С ним нет проблем — можно рефинансироваться даже через «Дом-рф», право на вычет не пропадет.

Решающий 2014 год

Имеются отличия в получении имущественного вычета на квартиру либо дом, купленный до 1 января 2014 года и после.

Если недвижимость была куплена до этой даты – размер вычета составит 2 млн. руб. на всех владельцев, но он не должен превышать цену покупаемой жилой площади.

К примеру, если выдан имущественный вычет за недвижимость стоимостью 1,3 млн. руб., купленную до 1 января 2014 года, то приобретая другой недвижимый объект, возможности заявить налоговый вычет на оставшиеся 700 тыс. руб. не будет.

Если квартира покупалась после этой даты, сумма вычета составит 2 млн. руб. на каждого гражданина в совокупности на всю покупаемую недвижимость.

Важно, когда именно приобреталось жилье – до 1.01.2014 или после

К примеру, был получен имущественный вычет за жилую площадь, цена которой составила 1,2 млн. руб. Приобретая другое жилье, гражданин имеет право заявить налоговый вычет на оставшиеся 800 тыс. руб.

Налоговая может влепить 35% налога при рефинансировании ипотеки

Если у вас есть возможность рефинансировать ипотеку или любой кредит, будьте осторожны: у налоговой есть способ начислить вам конских размеров налог.

Дело в том, что налоговая считает, что при рефинансировании у вас может появиться материальная выгода. То же самое, если вам пересчитали валютный кредит по выгодному курсу или если списали часть долга — это тоже выгода. В нашей стране за такую выгоду нужно платить.

Многие заемщики уже получили в этом году уведомления о налоге с материальной выгоды. Заплатить НДФЛ по этому уведомлению придется до 1 декабря. Еще есть время разобраться, должны ли вы платить этот налог и что будет, если не заплатить.

Одному нашему читателю банк пересчитал валютную ипотеку в рублевую по льготному курсу. Курс был настолько льготным, что по закону образовалась та самая «выгода». Сумма выгоды — 438 тысяч. Теперь читателю банк насчитал 57 тысяч НДФЛ и отправил эти данные в налоговую. Если разобраться не получится, эту сумму придется заплатить.

О материальной выгоде

Оформление процедуры рефинансирования имеющегося ипотечного займа выгодно не только возможностью получения налогового возврата. Помимо этого, заемщик также получает:

- сниженную процентную ставку по займу;

- возможность изменения сроков действия договора;

- снижение финансовой нагрузки путем корректировки размеров ежемесячных взносов.

Наибольшую пользу рефинансирование принесет тем гражданам, которые получили свою ипотеку достаточно давно, еще до массового снижения ее стоимости, под процентные ставки в диапазоне 14-20%. Такие заемщики получают самую ощутимую выгоду.

НВ при банкротстве банка

Если ипотека была рефинансирована в банке, который стал банкротом, налоговый вычет сохраняется. Чтобы его оформить, заемщику потребуется собрать некоторые дополнительные бумаги.

Что необходимо предоставить в налоговую службу:

- Первичный договор о кредитовании, который включает график выплаты взносов.

- Данные о переуступке прав требования от кредитора.

- График платежей, составленный новым кредитором.

Если документа о Переуступке заемщик не смог получить, следует обратиться к конкурсному управляющему. Это актуально, если банк стал банкротом. Условия договора о кредитовании не изменяются, если осуществляется процедура переуступки прав. В связи с этим договор об ипотеке с банком, выдавшим заем, остается в силе.

Что нужно для оформления в налоговой

Перед обращением в ФНС потребуется собрать некоторые документы. Если ранее было оформлено рефинансирование, пакет документов может быть значительно увеличен.

При заключении договора о перекредитовании следует обратить внимание на содержание документа

Важно, чтобы было указано, что рефинансируется ипотечный заем, который является целевым, а не другой кредит. Помимо этого, должен быть указан адрес объекта

Помимо этого, должен быть указан адрес объекта.

Какие документы потребуются в налоговой службе:

- Договор о получении кредита (первичный), он должен включать график взносов.

- Справка от первичного кредитора, подтверждающая погашение всех обязательств, включая проценты.

- Договор перекредитования с графиком выплат.

- Справка от вторичного кредитора с указанием реквизитов первичного документа.

Получить налоговый возврат можно только в том случае, если в новом договоре указана цель займа. При нарушении этого пункта вернуть часть денег будет невозможно.

Пример расчета выплаты

Для того чтобы определить, какая сумма причитается заемщику при рефинансировании ипотеки, можно воспользоваться кредитным калькулятором на сайте банка. Он покажет, сколько процентов нужно уплатить за годы действия договора. А уже от этой суммы можно рассчитать 13%, которые и будут составлять налоговый вычет.

Основной вычет

При расчете основного вычета необходимо учесть, что максимальные расходы на покупку жилья не могут превышать 2 млн рублей. Фактическая стоимость недвижимости может быть и больше, но возврат будет происходить только с указанной суммы.

Предположим, что некий Л. приобрел квартиру за 2 млн рублей. В месяц его заработная плата составляет 100 000 рублей, 1,2 млн в год. С этой суммы его работодатель отчисляет НДФЛ в размере 13% — 156 тыс. рублей. Через год Л. вправе подать на имущественный вычет. Сумма будет составлять 156 000 рублей. Если в следующем году его доходы останутся на том же уровне, а максимум налогового вычета на жилье 260 тыс. рублей, то он получит 104 000 рублей основного вычета, остаток НДФЛ пойдет на выплату вычета с процентов. Полный возврат основного вычета НДФЛ займет 2 года.

Или другой пример. Семья К. приобрела жилье за 7 млн рублей. Оба супруга официально трудоустроены и имеют право на вычет. При заработной плате в 50 000 рублей, через год, каждый из них получит возврат в размере 78 000 рублей, всего 156 тысяч. При сохранении уровня доходов полную сумму супруги получат через 4 года после покупки квартиры. Она составит 520 000 рублей на семью.

Если уровень доходов одного из супругов вырастет, то он компенсирует затраты быстрее своей второй половины. А при резком падении зарплаты, на выплату можно не подавать, дождавшись более благоприятного периода.

Процентный вычет

Иначе рассчитывается процентный вычет. Помимо 13% от основного долга, который составляет стоимость жилища, заемщик может получить и 13% от выплаченных процентов.

В целом, сумма, с которой будет сделан возврат, не должна превышать 5 млн рублей: 2 млн на стоимость недвижимости и 3 млн на проценты (в общей сложности 650 тыс. рублей). Процентный вычет можно получать по мере выплаты процентов за ипотеку.

Например, стоимость квартиры 1 млн руб, а ипотека под 15% годовых на 10 лет и будет выплачено 1,5 млн процентов. Налоговый вычет на приобретение квартиры равен 13% от ее стоимости — 130 000 рублей, вычет на проценты — 13% от переплаты по кредиту, то есть 195 тыс. рублей. При доходе заемщика в 20 тыс. рублей в месяц, 240 000 рублей в год, подоходный налог составит 31 200 рублей. Если доход останется на том же уровне, эта сумма и будет ежегодной выплатой налогового вычета. Общая сумма вычета величиной 325 000 рублей будет возвращена за 11 лет.

При расчете компенсации важно учесть, что если квартира была оформлена до 2014 года, то предельный максимум на вычет по процентам не установлен. А вот при открытии ипотечного займа позже этого срока, владельцу квартиры придется довольствоваться процентными выплатами с 3 млн рублей.

Что такое имущественный налоговый вычет

Это некая сумма, которую может получить обратно налогоплательщик при покупке жилья, в том числе и в кредит. В первом случае она рассчитывается как 13 % от стоимости жилья, во втором – как 13 % от стоимости жилья (тела кредита) и 13 % от выплаченных банку процентов. Правда, есть ограничения.

Так, максимальная сумма, с которой вернут 13 % при покупке жилья, составляет 2 миллиона рублей. Если вы приобрели жилье за 15 миллионов, «потолок» возврата все равно не превысит 260 000 рублей. При приобретении жилой недвижимости в кредит максимальная сумма (стоимость недвижимости + проценты), с которой можно получить обратно часть денег, составляет 3 миллиона рублей. А значит, совокупный размер возврата составит не боле 390 000 рублей.

Сохраняется ли имущественный вычет, если произведено рефинансирование ипотеки? Да. Ведь кредит, по сути, передается от одного банка другому, а его целевое назначение остается. Причем, в законе никак не ограничивается количество банков, в которых налогоплательщик может провести перекредитование. Но пакет документов придется каждый раз обновлять.

Сохраняется ли налоговый вычет при рефинансировании ипотеки (имущественный вычет и вычет по процентам)

Итак, можно ли сохранить имущественный вычет при рефинансировании ипотеки? Можно, возврат НДФЛ при рефинансировании ипотеки остается, и после смены банка-кредитора вы по-прежнему можете оформлять документы на вычет. Также вы можете вернуть вычет по процентам. Кстати, раньше такой возможности не было, последние поправки в закон, которые предусматривают сохранение права на возврат НДФЛ в случае перекредитования, вступили в силу сравнительно недавно.

Итак, можно ли сохранить имущественный вычет при рефинансировании ипотеки? Можно, возврат НДФЛ при рефинансировании ипотеки остается, и после смены банка-кредитора вы по-прежнему можете оформлять документы на вычет. Также вы можете вернуть вычет по процентам. Кстати, раньше такой возможности не было, последние поправки в закон, которые предусматривают сохранение права на возврат НДФЛ в случае перекредитования, вступили в силу сравнительно недавно.

Заемщик получает вычет по телу кредита и процентам, которые выплачивает согласно условиям ипотеки по первому договору. Затем, в случае перекедитования процедура переносится на другой банк. Кстати, закон не ограничивает количество банков, в которых заемщик может перекредитоваться по новым, более выгодным условиям.

Одним из важных условий для сохранения возможности получить вычет (во время погашения старого кредита за счет нового займа), является указание цели. В договоре рефинансирования необходимо указать, что заем оформляется для рефинансирования ипотеки.

Выводы

Подведем краткий итог. Если вы обратились в акционерное общество Дом-РФ и взяли там ипотеку, за проценты с этой суммы можно получить налоговый вычет. Если вы хотите рефинансировать свой долг в этом акционерном обществе, право на вычет вы утратите, потому что организация не имеет банковской лицензии. Но у акционерного общества Дом-РФ есть собственный банк Российский Капитал. У него есть банковская лицензия, поэтому рефинансировать свой долг вы можете через этот банк и таким образом продолжить пользоваться правом на налоговый вычет. Если вы не знали эту информацию и уже оформили рефинансирование через Дом-РФ, вам не остаётся ничего, кроме как вернуть сумму процентов, уплаченных до рефинансирования.

Заключение

Ипотечное кредитование для многих является единственным шансом купить собственное жилье. Кредит выдается на много лет вперед, и при подаче заявления заемщики тщательно сравнивают условия предоставления ипотеки. Однако это не гарантирует того, что займ и через какое-то время останется самым выгодным. Рефинансирование позволяет гибко реагировать на новые банковские предложения, переоформлять займы, пользоваться более низкими кредитными ставками и оптимизировать свои расходы.

Рефинансирование не лишает заемщика права на налоговый вычет с уплаченных за пользование кредитом процентов. Следует лишь быть внимательным при оформлении нового договора и убедиться, что в нем ясно прописана цель кредита и есть сведения о предыдущем кредитном договоре. Также можно вернуть уплаченный НДФЛ и при повторном рефинансировании (то есть при третьем переоформлении кредита на один и тот же объект).

В налоговом кодексе нет ограничений по количеству рефинансирующих кредитов, поэтому заемщик может переоформлять свой займ несколько раз и по-прежнему претендовать на получение имущественного налогового вычета.

Предложение месяца

от

7.8%

500 000 — 30 000 000 ₽

от 3 лет до 30 лет

от

7.49%

300 000 — 15 000 000 ₽

от 12 месяцев до 25 лет