Как подтвердить пониженную ставку налога на УСН в регионе

Законы некоторых регионов предусматривают необходимость предоставления документов для применения пониженной ставки. Если такое требование есть, предприятие обязано доказать право на льготу. Например, налоговые органы Удмуртии требуют дополнительно к налоговой декларации вести и сдавать книгу учета доходов и расходов, а также рассчитывать долю дохода от каждого из видов деятельности.

Если в региональном законе не указано о необходимости предоставлять документы, налоговая не может запрашивать их во время камеральной проверки декларации.

Методологи 1C-WiseAdvice регулярно следят за всеми обновлениями законодательства и обеспечивают эффективное управление бухгалтерией. С нами можно получить консультацию по налоговым льготам или перевести свою бухгалтерию на аутсорсинг.

Как разобраться, какие льготы по УСН есть в вашем регионе

Для предпринимателя, работающего на упрощенной системе налогообложения (УСН), важно знать о наличии возможных льгот в своем регионе. Они могут существенно снизить налоговую нагрузку и повысить конкурентоспособность бизнеса

В этой статье рассмотрим, как разобраться в льготах по УСН и где можно найти актуальную информацию.

1. Подробнее изучите законодательство

- Разделы, посвященные налоговым льготам и освобождениям;

- Конкретные виды деятельности, для которых предусмотрены льготы;

- Размеры налоговых льгот и порядок их получения.

2. Обратитесь к налоговым органам

Налоговые органы вашего региона могут предоставить дополнительную информацию о льготах по УСН. Рекомендуется обратиться к ним для получения конкретных ответов на вопросы о налоговых льготах и освобождениях, которые могут применяться к вашей деятельности.

Часто на официальных сайтах региональных органов власти размещается информация о налоговых льготах и освобождениях, действующих в данном регионе. На таких сайтах вы можете найти:

- Актуальные постановления и распоряжения, регламентирующие налоговые льготы;

- Образцы и инструкции по заполнению документов для получения льгот;

- Контакты специалистов, которые могут помочь вам разобраться в вопросах налоговых льгот.

4. Обратитесь к юристам или бухгалтерам

Если вы не справились с поиском информации самостоятельно или хотите быть уверенными в правильности интерпретации законодательства в отношении налоговых льгот, рекомендуется обратиться к профессионалам. Юристы и бухгалтеры, специализирующиеся на налоговом праве, смогут разъяснить вам особенности льготной системы вашего региона и помочь составить документы для получения льгот.

Есть ли региональные ограничения для начинающих ИП?

Для начинающих предпринимателей, которые рассматривают возможность открытия индивидуального предпринимательства (ИП), важно знать, есть ли региональные ограничения или особенности в разных регионах России. Правила могут отличаться в зависимости от того, где вы планируете регистрировать свое предприятие

1. Рекламные ограничения

Некоторые регионы устанавливают ограничения на размещение наружной рекламы, что может затруднить привлечение клиентов для начинающего ИП. Это может быть связано с требованиями к дизайну рекламных конструкций, запретом на определенные виды рекламы или ограничениями на местоположение рекламных объектов.

3. Налоговые ставки

Налоговые ставки могут различаться в разных регионах. Некоторые регионы устанавливают особую налоговую политику для развития предпринимательства и активно поддерживают начинающих ИП, предоставляя льготы или скидки на налоги.

5. Земельные ограничения

В ряде регионов существуют ограничения на использование земельных участков для конкретных видов деятельности. Это может затруднить поиск подходящего места для открытия бизнеса.

Как проверить, положена ли организации льготная ставка по УСН

Некоторые пониженные ставки действуют только на компании из определенных сфер, например, сельское хозяйство, строительство, разработка ПО и IT-решений, наука. В некоторых регионах сниженные налоги также уплачивают компании с определенной численностью сотрудников.

Если вы предполагаете, что ваше предприятие может претендовать на льготную ставку УСН, это можно проверить через сайт ФНС. Для этого нужно выбрать в верхнем разделе сайта свой регион, зайти в раздел, посвященный УСН и перейти в раздел “Особенности регионального законодательства”.

Сервис автоматически покажет информацию, актуальную именно для вашего субъекта федерации со ссылками на документы. Например, в Челябинской области налоговую ставку устанавливает Закон Челябинской области от 25 декабря 2015 года N 277-ЗО «Об установлении налоговой ставки при применении упрощенной системы налогообложения на территории Челябинской области».

Также узнать, какая ставка налога на УСН может применяться к вашему предприятию, можно позвонить или лично прийти в налоговую инспекцию. В государственном органе вас проконсультируют по вопросам применения льгот.

Если вы задумываетесь о “переезде” бизнеса в целях экономии, нужно смотреть ставки УСН по регионам, где планируется регистрация предприятия. Так как уплачивать налоги вы будете именно по ней.

Ответы на часто задаваемые вопросы:

- Правда ли, что перерегистрация в регион означает открытие выездной проверки/увеличивает ее риски?Это не так. В приказе ФНС РФ от 30.05.2017 N ММ-3-06/333 содержится концепция осуществления налоговых проверок, смена адреса как фактор, влияющий на открытие налоговых проверок в этом документе не фигурирует.

- Правда ли, что если ИП сменит регистрацию, то он не сможет получать медпомощь как обычно?Неправда. Так как право на медпомощь никак не связано с пропиской в соответствии со ст. 41 Конституции РФ – каждый гражданин РФ имеет его. Кроме того, вы можете прикрепиться к обычной поликлинике в соответствии с Приказом Минздравсоцразвития РФ от 26.04.2012г N 406н, написав заявление на имя главврача. Процедура простая и быстрая, а отказать вам не имеют права.

- Нужно ли менять номера на автомобиль, если меняешь прописку?Если сам автомобиль не меняется, то нет: в соответствии с ст.19.22 КоАП штраф не предусмотрен. Если вы меняете авто, то нужно. Получить их можно в ближайшей ГИБДД.

- Обязательно ли менять прописку ребенку на льготный регион вместе с собой?Ребенок в соответствии со ст. 20 ГК РФ может быть прописан с любым из родителей. С 14 лет он может быть прописан отдельно. Штрафов за прописку ребенка не вместе с родителем не существует.

- Как часто можно менять прописку у ИП и юрадрес у ООО в целях получения льготы?Законами РФ ограничения не установлены, но практика работы ИФНС показывает, что не чаще, чем раз в 2 года.

- С какого момента наступает право пользования льготой?С момента перерегистрации в соответствии со ст. 83 НК РФ и текстами законов.

- Сниженная ставка применяется в течение всего года или только с момента перерегистрации?В соответствии со ст. 284 НК РФ применяется ставка, действующая на 31 декабря года, т.е. за весь год.

- Можно ли вычитать страховые взносы из авансовых платежей:?В соответствии с письмом Минфина N03-11-11/1047 от 15.01.2020 применение сниженной налоговой ставки не противоречит вычитанию страховых взносов из суммы авансовых платежей. Вы на законных основаниях сможете уменьшить таким образом сумму налога.

- Есть ли в регионах, куда вы предлагаете перерегистрацию, ограничения по видам деятельности?В рекомендуемых нами регионах ограничений точно нет, мы постоянно мониторим ситуацию, поддерживаем связь с налоговыми и администрациями рекомендуемых регионов и актуализируем их перечень.

Получите бесплатные чек-листы для ОСНО и УСН!

Чек-лист для ОСНО:

- Подготовьте полный бухгалтерский отчет за год;

- Составьте бухгалтерскую отчетность в соответствии с требованиями законодательства;

- Рассчитайте налоговую базу и налоговую ставку;

- Заполните налоговую декларацию и отправьте ее в налоговую инспекцию;

- Учтите возможность применения налоговых льгот;

- Проведите анализ эффективности ОСНО для вашего предприятия.

Чек-лист для УСН:

- Определите свою ставку налогообложения;

- Учитывайте льготы для ИП на УСН по многодетности;

- Ведите учет доходов и расходов в соответствии с требованиями УСН;

- Подготовьте упрощенную налоговую декларацию и отправьте ее в налоговую инспекцию;

- Анализируйте экономическую эффективность и удобство учета в системе УСН для вашего бизнеса.

Получение бесплатных чек-листов поможет вам разобраться в особенностях системы налогообложения ОСНО и УСН и принять обоснованное решение о выборе наиболее оптимальной системы для вашего предприятия.

Какие налоги платят при УСН

Все иные налоги организации и предприниматели на УСН платят в общеустановленном порядке (абз.3 п.2 и абз.3 п.3 ст.346.11 НК РФ). Это касается транспортного, земельного, водного и других налогов, сборов и взносов (см. таблицу 1).

Таблица 1 – Налоги, которые должны платить налогоплательщики на УСН

| Наименование налога | Случаи уплаты налога | Организация на УСН | ИП на УСН | Основание |

| Налог на прибыль организаций | При получении доходов в виде прибыли контролируемых иностранных компаний | + | — | п.2 ст.346.11 НК РФ, п.1.6 ст.284 НК РФ |

| При получении доходов в виде дивидендов от других организаций | + | — | п.2 ст.346.11 НК РФ, п.3 ст.284 НК РФ | |

| При получении доходов в виде процентов по государственным и муниципальным ценным бумагам | + | — | п.2 ст.346.11 НК РФ, п.4 ст.284 НК РФ | |

| НДФЛ |

При получении:

|

— | + | п.3 ст.346.11 НК РФ, п.2 ст.224 НК РФ |

| При получении дивидендов от долевого участия в др. организациях | — | + | п.3 ст.346.11 НК РФ, п.1 ст.224 НК РФ | |

| При получении доходов от иностранных лиц | — | + | ст.209 НК РФ, п.1 ст.224 НК РФ | |

|

При получении:

|

— | + | п.3 ст.346.11 НК РФ, п.5 ст.224 НК РФ | |

| НДС | При импорте товаров | + | + | п.2 и п.3 ст.346.11 НК РФ, пп.4 п.1 ст.146 НК РФ, п.1 ст.151 НК РФ |

| При осуществлении операций по договору простого товарищества (совместной деятельности), договору инвестиционного товарищества, концессионному соглашению или договору доверительного управления имуществом | + | + | п.2 и п.3 ст.346.11 НК РФ, ст.174.1 НК РФ | |

| При выставлении счета-фактуры с выделенной суммой НДС | + | + | п.5 ст.173 НК РФ | |

| Налог на имущество | При наличии недвижимых объектов, налоговая база в отношении которых определяется как их кадастровая стоимость | + | + | п.2 и п.3 ст.346.11 НК РФ, ст.378.2 НК РФ |

| Акцизы | При осуществлении облагаемых операций с подакцизными товарами несобственного производства | + | + | ст.179 НК РФ, пп.8 п.3 ст.346.12 НК РФ, п.2 и п.3 ст.346.11 НК РФ |

| Налог на добычу полезных ископаемых | При добыче общераспространенных полезных ископаемых | + | + | ст.334 НК РФ, ст.336 НК РФ, пп.8 п.3 ст.346.12НК РФ, п.2 и п.3 ст.346.11 НК РФ |

| Государственная пошлина | При обращении в уполномоченные органы за совершением юридически значимых действий | + | + | cт.333.17 НК РФ, п.2 и п.3 ст.346.11 НК РФ |

| Транспортный налог | При наличии транспортных средств, зарегистрированных на организацию / ИП | + | + | cт.357 НК РФ, п.2 и п.3 ст.346.11 НК РФ |

| Земельный налог |

При наличии земельных участков:

|

+ | + | ст.388 НК РФ, п.2 и п.3 ст.346.11 НК РФ |

| Водный налог | При пользовании водными объектами | + | + | ст.333.8 НК РФ, п.2 и п.3 ст.346.11 НК РФ |

| Сборы за пользование объектами животного мира и водных биологических ресурсов | При получении разрешения на добычу объектов животного мира, водных биологических ресурсов | + | + | ст.333.1 НК РФ, п.2 и п.3 ст.346.11 НК РФ |

|

Страховые взносы:

|

При выплате вознаграждений сотрудникам, которые облагаются взносами | + | + | пп. «а» и пп. «б» п.1 ч.1 ст.5, ст.7 Закона от 24.07.2009 г. № 212-ФЗ, абз.7, 12 ст.3, пп.2 п.2 ст.17 Закона от 24.07.1998 г. № 125-ФЗ |

|

Страховые взносы в фиксированном размере («за себя»):

|

— | + | п.2 ч.1 ст.5, ст.7, ч.1 ст.14 Закона № от 24.07.2009 г. № 212-ФЗ | |

| Плата за загрязнение окружающей среды | При осуществлении деятельности на территории РФ, связанной с природопользованием | + | + | ст.16.1 Закона от 10.01.2002 г. № 7-ФЗ |

Помимо всего прочего организации и ИП, применяющие упрощенную систему налогообложения, не освобождаются от функций налогового агента.

Налоги ООО на упрощенке

Что могут изменять в регионах

Система налогообложения для индивидуальных предпринимателей, работающих на упрощенной системе налогообложения (УСН) по многодетности, может варьироваться в разных регионах России. В зависимости от местного законодательства, региональные органы могут вносить изменения в условия предоставления льгот и размеры налоговых ставок

Важно быть в курсе текущих правил в своем регионе и своевременно осуществлять необходимые корректировки в документах и бухгалтерии

Возможные изменения в регионах:

Изменение размера налоговой ставки – нормативы для УСН по многодетности могут отличаться от федеральных ставок и зависеть от решений региональных властей

Поэтому важно проверить актуальные налоговые ставки в своем регионе и учесть их при расчетах.

Условия предоставления льгот – региональные власти могут устанавливать дополнительные требования к индивидуальным предпринимателям, чтобы получить право на льготы. Например, могут потребовать подтверждение многодетности от соответствующих органов.

Введение дополнительных льгот – в некоторых регионах могут предусмотрены дополнительные налоговые льготы для индивидуальных предпринимателей, работающих на УСН по многодетности

Это может включать снижение налоговой базы на определенный период или снижение ставки налога.

Уточнение порядка расчета налогов – в регионах могут быть установлены более подробные правила по учету доходов и расходов для индивидуальных предпринимателей, работающих на УСН по многодетности. Важно ознакомиться с местными нормативными актами и соблюдать все требования.

Пример изменений в регионах:

| Регион | Размер налоговой ставки | Дополнительные требования | Дополнительные льготы |

|---|---|---|---|

| Москва | 6% | Подтверждение многодетности от уполномоченного органа | Снижение налоговой базы на 10% в первый год работы |

| Санкт-Петербург | 5% | Подтверждение многодетности от социального учреждения | Снижение ставки налога до 3% для семей с 3 и более детьми |

Важно помнить, что все изменения в регионах должны быть законными и основываться на местных нормативных актах. Чтобы быть в курсе всех изменений и не нарушать законодательство, рекомендуется проконсультироваться с специалистами или обратиться в налоговую инспекцию вашего региона

Налоговые каникулы – 2023-2024

Период налоговых каникул

Налоговые каникулы действуют в 2023-2024 годах для предпринимателей, осуществляющих свою деятельность на основе упрощенной системы налогообложения. Этот период длится с 1 января 2023 года до 31 декабря 2024 года.

Льготы для многодетных семей

- Освобождение от уплаты налогов. Многодетные семьи, имеющие статус индивидуального предпринимателя, будут освобождены от уплаты налогов в течение указанного периода.

- Скидка на страховые взносы. Также для многодетных семей будет предоставлена скидка на страховые взносы в размере 30% в 2023 году и 15% в 2024 году.

Преимущества налоговых каникул

Налоговые каникулы в 2023-2024 годах предоставляют многодетным семьям следующие преимущества:

- Экономия средств. Благодаря освобождению от уплаты налогов и скидке на страховые взносы, многодетные семьи смогут сэкономить значительную сумму денег.

- Поддержка государства. Налоговые каникулы являются одной из форм поддержки многодетных семей со стороны государства, что позволяет создать более комфортные условия для их предпринимательской деятельности.

- Стимулирование предпринимательства. Предоставление льгот для многодетных семей может стимулировать развитие предпринимательства в данной категории населения, способствуя росту экономики и увеличению занятости.

Налоговые каникулы в 2023-2024 годах предоставляют многодетным семьям значительные льготы, включая освобождение от уплаты налогов и скидку на страховые взносы. Это позволяет многодетным семьям сэкономить деньги и получить поддержку от государства. Такие меры способствуют развитию предпринимательства в данной категории населения и создают более благоприятные условия для их деятельности.

⬇️ Кому и в каких случаях снижают ставки

Региональные власти могут назначить условия для получения льготы и временные рамки, когда послабления будут действовать. Среди основных ограничений можно выделить:

- по количеству сотрудников;

- по отдельным видам деятельности;

- наличие или отсутствие у предпринимателя статуса экономически пострадавшего.

- по процентному соотношению дохода от основной деятельности к общей прибыли.

Но бывает и так, что регион не требует выполнения никаких условий и получить льготу могут все без исключения предприниматели.

Приведу несколько примеров по регионам. Республика Карелия готова предоставить льготную ставку УСН 1 процент для ИП, которые считаются резидентами Арктической зоны. А также предпринимателям, работающих в сфере организации отдыха детей при условии, что выручка от этого направления бизнеса составит более 70% от общего дохода (закон Республики Карелия № 384-ЗРК от 30.12.1999).

Чеченская Республика предоставляет льготную ставку по налогам (1%) для предпринимателей на УСН, в бизнесе которых в качестве наемных сотрудников трудятся не более 20 человек (Закон Чеченской Республики № 49-РЗ от 27.11.2015).

Пермский край предоставляет льготную ставку в размере 1% для предпринимателей, деятельность которых относится к научным исследованиям и разработкам, образовательной или деятельности в области здравоохранения и услуг социального значения (Закон Пермского края № 466 от 01.04.2015).

Когда попал под льготы

Когда попал под льготы

Налоговые каникулы: список субъектов РФ

Москва

В Москве предоставляются налоговые каникулы по налогам на имущество организаций и земельный налог. Для новых предприятий в течение 5 лет предусмотрено освобождение от уплаты этих налогов. Это позволяет привлечь новые инвестиции и способствует развитию бизнеса.

Татарстан

В Республике Татарстан налоговые каникулы распространяются на налог на прибыль организаций и налог на имущество организаций. Предприниматели могут быть освобождены от уплаты этих налогов на срок до 10 лет при выполнении определенных условий, например, создание нового предприятия или инвестиции в развитие производства.

Свердловская область

В Свердловской области налоговые каникулы предусмотрены для налога на прибыль организаций и налога на имущество организаций. При соблюдении определенных требований, предприниматели могут получить освобождение от уплаты этих налогов на срок до 7 лет. Эта мера стимулирует развитие предпринимательства и создание новых рабочих мест.

Санкт-Петербург

В Санкт-Петербурге предусмотрены налоговые каникулы для налога на прибыль организаций, налога на имущество организаций и транспортного налога. Эти льготы могут действовать в течение 3-5 лет в зависимости от уровня инвестиций и создания новых рабочих мест.

Приморский край

В Приморском крае могут быть предоставлены налоговые каникулы по налогу на прибыль организаций и налогу на имущество организаций. Для привлечения инвестиций и развития экономики, предпринимателям может быть предоставлено освобождение от уплаты этих налогов на срок до 5 лет.

📅 На какой период устанавливаются льготы

В региональных законах, дающих право предпринимателям на упрощенной системе налогообложения использовать при оплате налогов сниженную ставку, может быть прописан конкретный период действия льгот.

В разгар пандемии некоторые регионы поддерживали бизнес временным снижением ставок, но при этом одним из основных условий для получения льготы было сохранение штата сотрудников до 90% (Так делали Республика Адыгея, Архангельская область, Вологодская область и другие регионы).

В Республике Татарстан ставка в 1% для ИП, чей бизнес развивается в области ИТ и создания ПО, действует до 01.01.2024 года (закон Республики Татарстан № 19-ЗРТ от 17.06.2019).

В Удмуртии послабление для субъектов малого и среднего предпринимательства, имеющих статус социального предприятия, действуют до 01.01.2023 (Закон Удмуртской Республики № 66-РЗ от 29.11.2017).

Как узнать о льготах с помощью сервиса налоговой службы

Узнать о доступных льготах для индивидуальных предпринимателей, работающих по упрощенной системе налогообложения, можно с помощью специального сервиса налоговой службы. Этот сервис позволяет быстро получить информацию о том, какие льготы доступны, и как их оформить.

Сервис налоговой службы предоставляет возможность узнать о льготах следующими способами:

- Онлайн-консультация с специалистами налоговой службы;

- Поиск информации на официальном сайте налоговой службы;

- Получение консультации по телефону;

- Личный визит в налоговую инспекцию.

Примерный список льгот, доступных индивидуальным предпринимателям по упрощенной системе налогообложения:

| Льгота | Описание |

|---|---|

| Льгота 1 | Описание льготы 1 |

| Льгота 2 | Описание льготы 2 |

| Льгота 3 | Описание льготы 3 |

При обращении в налоговую инспекцию рекомендуется иметь при себе следующие документы:

- Свидетельство о государственной регистрации;

- Выписку из ЕГРИП;

- Свидетельство о постановке на учет в налоговом органе;

- Документы, подтверждающие наличие детей (свидетельство о рождении, свидетельство о приеме на учет и пр.);

- Документы, подтверждающие статус индивидуального предпринимателя (договор аренды, товарно-транспортные накладные, акты выполненных работ и пр.).

Важно отметить, что доступные льготы могут меняться в зависимости от законодательства и региональных особенностей. Поэтому рекомендуется периодически проверять информацию на официальном сайте налоговой службы или обращаться к специалистам для получения актуальной информации

Обратившись в налоговую службу и воспользовавшись сервисом, индивидуальные предприниматели смогут получить необходимую информацию о доступных льготах и использовать их в своей деятельности.

Люди также спрашивают

Кто может применять пониженную ставку по УСН?

средняя численность наемных работников, за налоговый период не превышает 15 человек; предельный размер доходов от реализации за налоговый период не превышает 10 процентов от размера дохода, предусмотренного пунктом 4 статьи 346.13 НК РФ, или 15 млн руб., 20 млн руб. с 2021 г.

Как платить меньше налог на упрощенке?

Правило уменьшения налога на взносы заключается в следующем: налог можно уменьшить на взносы, которые уплачены внутри налогового периода. Так, если вы хотите уменьшить налоги за I кв. 2023 года, то взносы нужно уплатить до конца марта, а если хотите уменьшить налог за первое полугодие, то до конца июня.

Можно ли сэкономить на страховых взносах?

1. Ведение бухгалтерии с учетом квалификационных категорий

Одной из возможностей сэкономить на страховых взносах является ведение бухгалтерии с учетом квалификационных категорий. При определенных условиях можно применять сниженные ставки страховых взносов.

3. Использование налоговых вычетов и льгот

Помимо снижения страховых взносов, можно также воспользоваться налоговыми вычетами и льготами. Они позволяют сократить налоговую нагрузку и уменьшить общие затраты на предпринимательскую деятельность.

5. Профессиональная консультация

Для наиболее эффективного сокращения затрат на страховые взносы рекомендуется обратиться к специалисту, имеющему опыт в данной области. Профессиональная консультация поможет разобраться во всех нюансах и выбрать оптимальный вариант.

Можно сэкономить на страховых взносах, если применить соответствующие методы и воспользоваться доступными льготами и налоговыми вычетами

Важно следить за актуальным законодательством и правильно оформлять все документы, чтобы получить максимальную выгоду для своего бизнеса

Как оформить освобождение от налогов и как отчитываться?

Освобождение от налогов для индивидуального предпринимателя, работающего по упрощенной системе налогообложения, может быть получено в случае наличия определенных оснований. В данной статье мы рассмотрим этапы оформления освобождения и способы отчитываться перед налоговыми органами.

Вот основные шаги, которые необходимо пройти, чтобы оформить освобождение от налогов и грамотно вести учет:

1. Получение статуса многодетной семьи

Прежде всего, индивидуальному предпринимателю необходимо получить официальный статус многодетной семьи. Для этого необходимо обратиться в местный отдел социальной защиты населения и подать заявление с приложением необходимых документов, подтверждающих статус многодетной семьи.

2. Составление заявления на освобождение от налогов

После получения статуса многодетной семьи, индивидуальный предприниматель должен составить заявление на освобождение от налогов. Заявление следует подать в налоговый орган, где он зарегистрирован, вместе с необходимыми документами, подтверждающими статус многодетной семьи.

3. Учет освобождения от налогов

После получения решения о выдаче освобождения от налогов, индивидуальному предпринимателю необходимо вести учет освобожденных сумм. Для этого рекомендуется открыть отдельный банковский счет, на который будут поступать деньги без удержания налога.

4. Отчетность

Индивидуальный предприниматель, освобожденный от налогов, все равно должен вести отчетность перед налоговыми органами. Отчетность может быть представлена в виде упрощенной налоговой декларации, которую необходимо подать в установленные сроки.

5. Взаимодействие с налоговыми органами

На протяжении всего периода освобождения от налогов индивидуальному предпринимателю необходимо поддерживать взаимодействие с налоговыми органами и своевременно предоставлять запрошенные ими документы и отчеты. Нарушение данного обязательства может привести к отмене освобождения и штрафным санкциям.

Все вышеперечисленные шаги позволят индивидуальному предпринимателю грамотно оформить освобождение от налогов и свести к минимуму возможные риски и проблемы со стороны налоговых органов.

Моё дело Бюро: качественная юридическая помощь для бизнеса

Почему выбирают нас?

- Опыт и профессионализм. Наша команда состоит из квалифицированных юристов с многолетним опытом работы в различных отраслях права.

- Индивидуальный подход. Мы учитываем особенности каждого клиента и предоставляем решения, которые отвечают его потребностям.

- Эффективность и результативность. Наша задача — помочь клиентам достичь желаемых результатов в кратчайшие сроки.

- Конфиденциальность. Мы гарантируем полную конфиденциальность информации, полученной от клиентов.

Наши услуги

Моё дело Бюро предоставляет широкий спектр юридических услуг, включая:

- Регистрация и ликвидация предприятий.

- Разработка и анализ договоров.

- Представительство интересов клиентов в судебных и арбитражных органах.

- Обеспечение правовой безопасности бизнеса.

- Налоговые консультации.

Клиенты о нас

«Моё дело Бюро — надежный партнер, который помогает моей компании разрешать сложные юридические вопросы. Я всегда получаю качественную поддержку и быстрые решения.» — Иванов И.И., предприниматель

Контактная информация

Если у вас возникли вопросы или вам необходима юридическая помощь, вы можете связаться с нами:

- Телефон: +7 (XXX) XXX-XX-XX

- Email: info@example.com

- Адрес: г. Москва, ул. Примерная, д. 1

| Название услуги | Стоимость |

|---|---|

| Регистрация предприятия | 100 000 рублей |

| Разработка договора | от 10 000 рублей |

| Представительство в суде | от 20 000 рублей |

Ставки и порядок расчета

Льготные ставки УСН в регионах: что это и как их использовать

Государство стремится развивать малое и среднее предпринимательство в регионах. Для этого оно создает комфортные условия для ведения бизнеса, в том числе вводит специальные ставки налога на УСН. Если предприятие работает в регионе, где действуют налоговые льготы, оно может уплачивать от 1 до 5% при расчете налога с доходов вместо стандартных 6%.

Упрощенная система налогообложения (УСН) является одной из систем налогообложения, ориентированной на малый и средний бизнес. Она позволяет предприятиям уплачивать налоги по ставке от 0 до 20% вместо стандартных 20% по общей системе налогообложения.

УСН действует для индивидуальных предпринимателей и организаций с годовым доходом до 150 млн рублей и численностью до 100 человек. В случае превышения установленных лимитов, до 130 сотрудников и 200 млн рублей выручки, применяется повышенная ставка налога.

Региональные ставки УСН устанавливаются в зависимости от региона, сферы деятельности компании и численности сотрудников. Например, IT компании из республики Марий Эл уплачивают 1% налога с доходов и 5% налога на «доходы минус расходы», вместо стандартных 6% и 15%. Подобные условия действуют в более, чем 30 регионах страны.

Ниже приведены примеры регионов, где в 2023 году действуют пониженные ставки УСН:

- Республика Марий Эл: 1% налога с доходов и 5% налога на «доходы минус расходы»

- Другие регионы с пониженными ставками УСН

Льготы предприятиям на УСН доходы минус расходы с ограничениями

Во время пандемии многие регионы приняли соответствующие законы, предоставляющие льготы предприятиям на Упрощенной системе налогообложения (УСН) по доходам минус расходы. Однако большинство мер поддержки были краткосрочными и закончили свое действие в декабре 2020 года.

Список регионов, в которых льготы предоставлялись в связи с пандемией и срок которых истек в 2020-2021 гг:

| Регион |

|---|

| Республика Адыгея |

| Республика Башкортостан |

| Республика Алтай |

| Республика Дагестан |

| Республика Ингушетия |

| Республика Северная Осетия-Алания |

| Республика Тыва |

| Республика Чувашия |

| Краснодарский край |

| Республика Марий Эл |

| Республика Хакассия |

| Ставропольский край |

| Иркутская область |

| Кировская область |

| Камчатский край |

| Севастополь |

| Ульяновская область |

| Тюменская область |

| Псковская область |

| Пензенская область |

| Оренбургская область |

Ряд регионов устанавливает ограничения на льготные ставки в зависимости от вида деятельности предприятия. Чтобы иметь возможность платить меньше налога, предприятию должно заниматься строго определенным перечнем видов деятельности. В ряде регионов требуется, чтобы не менее 70%, а в других – 90% дохода было получено именно от этих видов деятельности.

К видам деятельности, которые позволяют использовать пониженные ставки УСН, относятся:

- Деятельность в области транспорта

- Деятельность в области культуры

- Туристические агентства

- Организация конференций и выставок

- Здравоохранение

- Дополнительное образование

- Негосударственные образовательные учреждения

- Физкультура и спорт

- HoReCa

- Оказание бытовых услуг населению

- Производство печатной продукции и СМИ

- Розничная торговля непродовольственными товарами

Следующие регионы устанавливают ограничения на льготные ставки в зависимости от вида деятельности:

- Республика Бурятия

- Карачаево-Черкесская Республика

- Волгоградская область

- Калужская область

- Ленинградская область

- Ямало-Ненецкий АО

- Ханты-Мансийский АО

- Еврейская АО

- Челябинская область

- Сахалинская область

- Ростовская область

- Пермский край

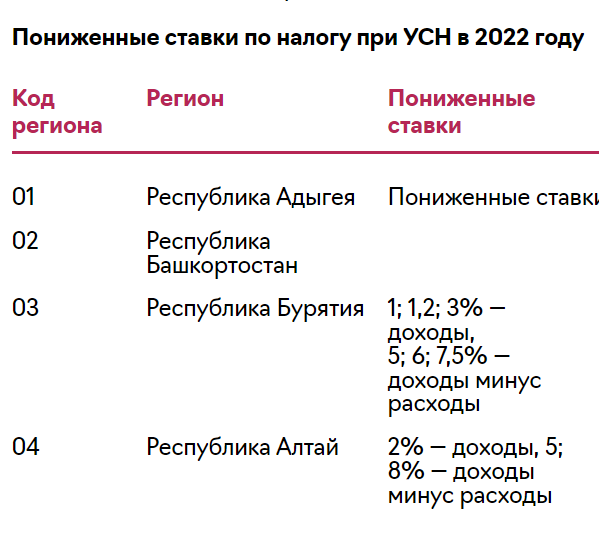

Перечень регионов, в которых применяется пониженная ставка налога УСН

Налоговый кодекс Российской Федерации устанавливает основные ставки налога Упрощенная система налогообложения (УСН). Однако, некоторые регионы имеют право устанавливать свои пониженные ставки. В данной статье представлен перечень регионов, в которых применяется данная льготная ставка.

Перечень регионов с пониженной ставкой налога УСН

- Москва: В столице России пониженная ставка налога УСН применяется для многодетных семей.

- Санкт-Петербург: Во втором по величине городе России также предусмотрена пониженная ставка налога УСН для семей с детьми.

- Свердловская область: В Свердловской области действует пониженная ставка налога УСН, которая применяется для семей, воспитывающих двух и более детей.

- Краснодарский край: В Краснодарском крае предусмотрена пониженная ставка налога УСН для семей, имеющих трех и более детей.

- Республика Татарстан: В Татарстане действует пониженная ставка налога УСН для многодетных семей.

Данный перечень регионов не является исчерпывающим списком, и другие субъекты Российской Федерации также могут предусматривать пониженную ставку налога УСН для многодетных семей. Рекомендуется обращаться к законодательству каждого конкретного региона для получения актуальной информации по данному вопросу.