Как оценить финансовые вложения компании

Если компания ведет хозяйственную деятельность разумно и прибыльно, у нее появляются свободные финансовые ресурсы. Они идут на развитие и расширение производства, торговых операций. Часто свободные денежные средства вкладывают в финансовые инструменты, которые помогают сохранить и приумножить денежные активы. Возникают финансовые вложения компании, которые нужно постоянно анализировать. Ведь меняются ставки, курсы валют, предложения партнеров, рыночные условия. Анализ финансовых вложений необходим, чтобы не отставать от быстро меняющихся рыночных реалий. Как оценить финансовые вложения, рассмотрим в статье.

ЧТО ТАКОЕ ФИНАНСОВЫЕ ВЛОЖЕНИЯ КОМПАНИИ

Согласно п. 2 ПБУ 19/02 «Учет финансовых вложений» финансовые вложения — это активы, способные приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. д.).

К финансовым вложениям организации относятся:

- государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определена (облигации, векселя);

- вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

- предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и др.

К финансовым вложениям нельзя отнести:

- собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи или аннулирования;

- векселя, выданные организацией-векселедателем организации-продавцу при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги;

- вложения организации в недвижимое и иное имущество, имеющее материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода;

- драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные ценности, приобретенные не для осуществления обычных видов деятельности.

В бухучете для обобщения информации о наличии и движении инвестиций организации в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставленные другим организациям займы используется счет 58 «Финансовые вложения»

Это важно знать и финансисту, чтобы правильно оценивать активы компании

Организация должна вести аналитический учет финансовых вложений так, чтобы обеспечить информацию по единицам бухгалтерского учета данных вложений и организациям, в которые осуществлены эти вложения (эмитентам ценных бумаг, организациям-заемщикам и т. д.).

ПРИМЕР 1

Компания «Промметалл» приобрела две облигации ООО «Элизиум-банк» на сумму 2 млн руб. В аналитическом учете компании были отражены данные по приобретенным акциям (табл. 1).

Таблица 1. Данные аналитического учета компании «Промметалл» по приобретенным акциям

Кредиторская задолженность

В бухучете кредиторов делят на те же группы, что и дебиторов. Это логично — компания взаимодействует с одним окружением, но операции производит разные. По одним ей должны денег, по другим — она.

Поставщики и подрядчики. Мы должны им денег, если получили товары или воспользовались услугами с отсрочкой оплаты. Поставщики и подрядчики выполнили свою часть договора — возникла кредиторка. Мы заплатили — кредиторка закрылась.

Покупатели и заказчики. Здесь ситуация обратная: кредиторская задолженность возникает когда они внесли предоплату, а мы ещё не поставили товар или не оказали услугу.

Налоговые органы. Иметь задолженность перед налоговиками — нормальное явление. Налог сначала начисляется — признаётся задолженность перед бюджетом, и только потом оплачивается. Например, НДС начисляется в момент отгрузки товара покупателю, а уплачивается в три приема до 25 числа каждого месяца, следующего за кварталом, в котором была отгрузка.

Государственные внебюджетные фонды. С каждого рубля зарплаты работника работодатель должен заплатить в эти фонды чуть больше 30 копеек. А государство на них обеспечит работнику достойную пенсию, бесплатную медицину и финансовую поддержку в сложных ситуациях. Но это не точно. Как и для налогов, наличие такой кредиторки — норма.

Персонал. В основном задолженность перед персоналом связана с оплатой труда. Кредиторка возникает когда мы уже начислили зарплату, но ещё не выплатили её. Начисляется зарплата, как правило, за месяц. Задолженность появляется в последний день месяца. Выплата у каждой компании происходит в свои сроки, но обычно уже в следующем месяце.

Подотчетные лица. Чаще по расчетам с подотчетными лицами возникает дебиторская, а не кредиторская задолженность. Но иногда подотчетник может потратить больше, чем получил. Например, авиабилет в день покупки стал стоить дороже, чем планировалось при получении денег. В этом случае сотрудник доплачивает разницу из своих денег, а у компании возникает кредиторская задолженность.

Учредители. Мы должны им денег, если компания начислила, но ещё не выплатила дивиденды. Участники общества на общем собрании договорились какую часть прибыли прошлого года распределят между собой. Кредиторка у компании появляется в этот день.

Дочерние и материнская компании. Кредиторская задолженность возникает у того, кто получает активы или услуги первым. Например, материнская компания передала дочерней товары, а оплату ещё не получила. Материнская компания — кредитор, у нее возникает дебиторская задолженность. Дочерняя компания — дебитор, у нее возникает кредиторская задолженность.

Разные кредиторы. Ну, вы помните: для них информация не раскрывается отдельно в силу небольшого объема долгов. Например, если вы снимаете в аренду помещение, и ещё не перечислили арендную плату за прошлый месяц — у вас возникает кредиторка.

В следующем выпуске ликбеза расскажу как работает налог на добавленную стоимость и почему он есть и в дебиторке и в кредиторке. Подписывайтесь на наш блог, скучно не будет!

Принципы бухгалтерского учёта

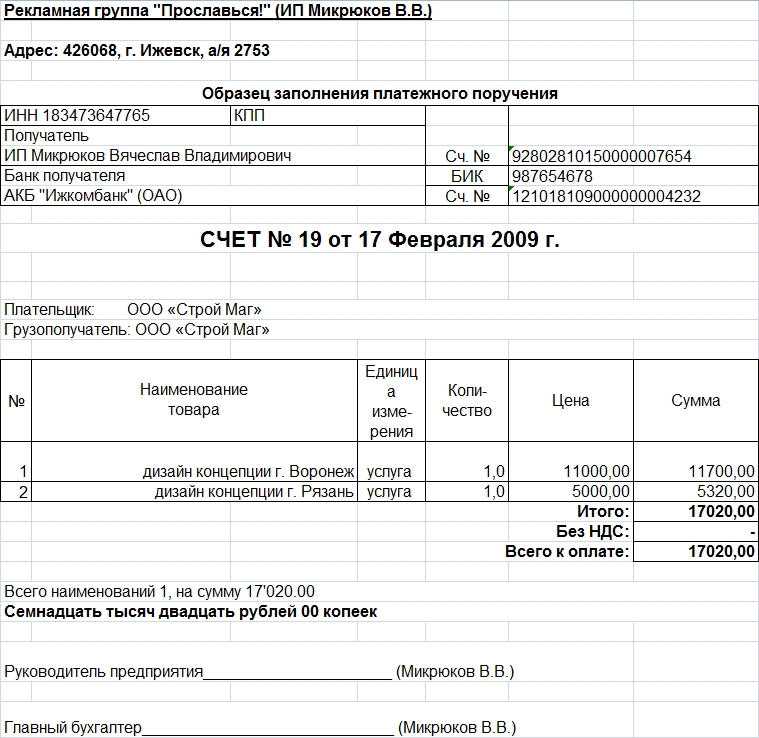

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе. Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко). В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество. В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

ВАЖНАЯ ИНФОРМАЦИЯ! Если организация-составитель счёта заметила ошибку, она вправе исправить её в тексте счёта. Для этого неправильно записанный показатель зачёркивается, и вместо него ставится правильный. Внесённое изменение заверяется руководительской подписью, при необходимости – печатью, и отмечается дата, когда это было сделано. Другие организации вносить исправления в счёт не уполномочены.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Основы бухучета для новичков

Что такое кредиторская задолженность

Ликвидация задолженности

Сотрудники комиссии проводят инвентаризацию задолженности, анализируют ее

Отдельное внимание уделяется всем бухгалтерским счетам, в которых отражается задолженность

Важное значение уделяется документам, свидетельствующим об оказании тех или иных услуг и показывающим отсутствие начислений на счета кредитора

В процессе инвентаризации устанавливаются сроки, суммы задолженности. На основании этого формируется акт на списание. Обязательно составляется два экземпляра – один передается кредитору, другой остается у должника. Документы подписываются каждым членом комиссии.

В процессе инвентаризации устанавливаются сроки, суммы задолженности. На основании этого формируется акт на списание. Обязательно составляется два экземпляра – один передается кредитору, другой остается у должника. Документы подписываются каждым членом комиссии.

Ответственность за злостное уклонение от погашения кредиторской задолженности

Говорить о том, что кредитор не хочет исполнять свои обязательства, можно только после того, как наступит дата исполнения обязательства. Тогда дебиторская задолженность становится просроченной, и можно начинать использовать методы побуждения и даже принуждения к выполнению обязательства. Кредитор, чтобы решить проблему просроченной дебиторской задолженности, может пройти следующий путь.

- Переговоры. Но если дебитор не идет на переговоры и не отвечает на требования или использует уловки, чтобы не выполнять обязательства, то его можно уличить в злостном уклонении от погашения долга, а значит, дело нужно решать в суде.

- Претензионная работа. Иногда обращение в суд возможно только после проведения обязательных процедур досудебного урегулирования. Если не выполнены условия договора поставки, то сначала нужно написать претензию, и только после окончания срока для получения ответа можно писать иск, чтобы получить деньги в счет дебиторской задолженности.

Скачать форму претензии Скачать форму искового заявления - Судебное разбирательство по гражданскому иску.

- Возбуждение уголовного дела по факту злостного уклонения от погашения кредиторской задолженности. Если суд вынесет обвинительный приговор, то должника ожидает наказание в соответствии с нормами ст. 177 УК РФ. Это может быть и штраф, не превышающий 200 000 рублей, до 2 лет принудительных или до 480 часов обязательных работ либо лишение свободы срок до 2 лет.

Угроза уголовного преследования заставляет многих должников платить по счетам.

***

Возникновение дебиторской задолженности у одного лица непременно ведет к возникновению кредиторской задолженности у его контрагента. После выполнения обязательства в полном объеме обе задолженности считаются погашенными. Но если дебитор не сможет погасить долг, тогда кредитор получает право воспользоваться всеми предусмотренными законом и договором способами для получения денег в счет дебиторской задолженности.

***

Больше полезной информации — в рубрике «Кредиты и долги».

Что может увеличить денежные средства в балансе?

Компании могут увеличивать денежные средства за счет роста продаж, сбора просроченных счетов, контроля расходов и финансирования и инвестиций. Данные варианты отражены в таблице ниже.

| Вариант прироста | Характеристика |

| Рост продаж | Рост продаж обычно означает более высокий уровень наличности в балансе. Когда компания осуществляет продажу за наличные, учетные записи должны увеличить счет продаж в отчете о прибылях и убытках и счет денежных средств в балансе. Когда она получает оплату наличными по кредитным счетам, компания переводит суммы с дебиторской задолженности в наличные. Инновационные и качественные продукты, целенаправленный маркетинг и превосходное обслуживание клиентов являются одними из способов последовательного достижения более высоких продаж и получения конкурентного преимущества на рынке. |

| Управление дебиторской задолженностью | Некоторые продажи осуществляются за наличный расчет, а другие в кредит. Баланс дебиторской задолженности в разделе текущих активов баланса содержит неоплаченные кредитные счета. Хотя бизнес может получить большую часть платежей в течение периода выставления счета, некоторые счета просрочены, в то время как другие не подлежат взысканию. Более строгие процедуры кредитного контроля, такие как уменьшение кредитных лимитов для клиентов, которые опоздали в прошлом, или отказ от кредитов клиентам, испытывающим финансовые затруднения, могут сократить количество просроченных счетов и увеличить поток денежных средств. Отправка автоматических напоминаний по электронной почте, отслеживание просроченных клиентов и предоставление скидок на досрочное погашение счетов-фактур – это некоторые из других способов управления дебиторской задолженностью и увеличения денежных средств на балансе. |

| Контроль расходов | Контроллинг расходов увеличивает уровень наличности. Рост продаж является важным, но недостаточным условием для увеличения денежных средств. Например, если увеличение продаж на пять процентов требует увеличения расходов на маркетинг на семь процентов, уровни наличных денег могут фактически уменьшаться, а не увеличиваться. Компании несут переменные затраты, такие как прямые затраты на рабочую силу и сырье. Компании также зафиксировали накладные расходы, такие как зарплата административного персонала и реклама. Ведение переговоров о лучших условиях с поставщиками и корректировка производственных сдвигов для учета растущего или падающего спроса – это способы управления переменными затратами. Оптимизация бизнес-процессов, сокращение командировок и использование подрядчиков вместо штатных сотрудников – вот несколько способов сократить накладные расходы. |

| Финансирование и инвестиционная деятельность | Компании могут увеличить уровень денежных средств за счет финансирования и инвестирования. Финансовая деятельность включает в себя поступления от банковских кредитов и от выпуска акций или облигаций для инвесторов. Для малых предприятий, которые могут не иметь свободного доступа к финансовым рынкам, вливание денежных средств от партнеров-основателей, венчурных капиталистов и инвесторов-ангелов увеличит денежные средства в балансе. Выплата дивидендов и процентов от инвестиций в акции и облигации также увеличивает уровень денежных средств. Продажа избыточных инвестиций в основной капитал, таких как региональные офисы, распределительные центры, избыточное оборудование или неиспользованные автомобили, увеличивает денежные средства на балансе. |

| Другие | Другие способы увеличения денежных средств включают продажу инвестиций в дочерние компании или выделение бизнес-единиц. |

Какие отчеты по дебиторке есть в 1С?

Дебиторская задолженность: виды и их характеристики

Виды дебиторской задолженности:

- Товарная дебиторская задолженность

- Расчетная дебиторская задолженность

- Вексельная дебиторская задолженность

- Займовая дебиторская задолженность

Товарная дебиторская задолженность

Товарная дебиторская задолженность возникает в результате продажи товаров или предоставления услуг на условиях отсрочки платежа. Клиент покупает товар или услугу, а оплата будет осуществляться в определенный срок согласно договору. В этом случае, дебиторскую задолженность представляет сумма денег, которую должен оплатить покупатель.

Характеристики товарной дебиторской задолженности:

- Высокая ликвидность, так как задолженность обычно погашается в течение короткого периода времени

- Риски связанные с невозвратом средств невелики, так как товары уже были переданы покупателю

Расчетная дебиторская задолженность

Характеристики расчетной дебиторской задолженности:

- Средняя ликвидность, так как сроки оплаты могут быть различными

- Риски связанные с невыплатой дебиторской задолженности могут быть выше, так как необходимо принять меры по взысканию задолженности в случае несоблюдения сроков оплаты

Вексельная дебиторская задолженность

Вексельная дебиторская задолженность возникает в случае, когда покупатель обязуется оплатить задолженность посредством выдачи векселя. Вексель — это документ, содержащий безусловное обязательство платить определенную сумму в определенное время.

Характеристики вексельной дебиторской задолженности:

- Ликвидность зависит от срока, указанного в векселе

- Риски связанные с невыплатой дебиторской задолженности могут возрасти, так как необходимо будет предпринять юридические действия для взыскания задолженности, если покупатель не исполнит свое обязательство

Займовая дебиторская задолженность

Займовая дебиторская задолженность возникает в случае, когда покупатель берет займ у коммерческой организации и обязуется вернуть заемные средства в определенный срок.

Характеристики займовой дебиторской задолженности:

- Ликвидность зависит от срока, указанного в займовом договоре

- Риски связанные с невыплатой дебиторской задолженности могут быть выше, так как необходимо будет принять меры по взысканию задолженности, если заемщик не исполнит свое обязательство

Чем отличается кредиторская задолженность от дебиторской

Отличие кредиторской задолженности от дебиторской самое прямое, ведь это полные противоположности. Это явление само по себе естественное и чаще всего безопасное для компании. Если вовремя ее погашать, то никаких проблем она не вызовет. Но если дебиторская задолженность всегда фигурирует в финансовой отчетности организации как некий актив, то кредиторская отражается в бухгалтерском балансе как пассив.

Верно и то, что кредиторская задолженность всегда тесно связана с дебиторской. Ведь если наша компания имеет перед кем-либо обязательства, то другая компания или частное лицо, в отношении которого у нас возник долг, имеет в своем активе обязательства с нашей стороны.

Важно знать:

Кредиторская задолженность – это не только прямой долг по выплате заемных средств. Это любые долги вашей компании перед любыми контрагентами, будь они частными лицами или юридическими.

Важность верного анализа дебиторской и кредиторской задолженности организации

Отношение сроков возврата задолженности предприятия перед поставщиками к оплате продукции покупателем перед ним при верной деятельности должно иметь идентичные показатели. А баланс дебиторской задолженности выше, чем показатели кредитного долга. При этом, чем ниже показатели кредиторской нагрузки у организации, тем выше её финансовые показатели и деловая репутация. Грамотный бухгалтер должен неукоснительно следить за соблюдением баланса кредиторской и дебиторской задолженностей. А руководитель не допускать увеличения процента заёмных средств выше допустимых норм по внутренним порядкам организации.

Отражение показателей дебета и кредита в бухгалтерском балансе

В бухгалтерском балансе по форме 1 отображаются активы компании (её имущество) и пассивы (капитал и средства, позволившие получить имущество). Во втором разделе пункта про активы в строке 1230 показывается дебет. Кредит с короткими сроками возврата отображается в пятом разделе 1520 строки. Заемные средства из кредитов и займов вписывают в четвертый раздел, строку 1410 ( для долгосрочных) и в пятый раздел, строку 1510 (для краткосрочных).

С точки зрения любого бухгалтера финансовая система организации – это баланс задолженностей или, как их часто называют, кредиторских и дебиторских обязательств. Если сумма, заработанная компанией и фактически полученная на счета, превышает сумму, которую компания должна выплатить (в том числе зарплату сотрудникам), то «сальдо» – в плюсе и баланс положительный.

Это значит, что компания может развиваться, покупать новое оборудование, вкладывать средства в развитие новых направлений деятельности, повышение зарплат или просто выплатить бонусы своим акционерам. В обратном случае, когда баланс отрицательный, компания вынуждена будет расплачиваться не только с оборотных средств, но и так или иначе сокращать свои активы в счет долга и, соответственно, регрессировать.

Объекты бухгалтерского учёта: что отражать при учёте

Для оформления продукта необходим брокерский счёт

Между тем, предприятие должно вести аналитический учет по каждому договору с контрагентом. Это утверждение вытекает из Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» (далее – «Закон о бухучете»).

Поэтому весьма продолжительное время в КРСБ числится «положительное» сальдо расчетов, квалифицируемое налоговиками как «переплата».

Непременным атрибутом при ведении бухгалтерской деятельности компании является баланс. Он делится на две части — актив и пассив. Все финансовые операции заносятся в одну из этих частей. Согласно основам бухгалтерского дела, актив обязательно должен равняться пассиву. Классическая структура баланса представлена в таблице ниже.

Структура Актива

Внеоборотные активы:

- Основные средства

- Нематериальные активы

- Финансовые вложения

Искаженная – вопреки основным положениям и смыслу законодательства о налогах и сборах, трактовка налоговиками термина «переплата» является базовой причиной серийного нарушения прав и законных интересов налогоплательщиков, например, при реализации налоговых процедур «зачет излишне уплаченной суммы налога» и «взаимная сверка расчетов».

В связи с сокращением объемов экспорта на рынке экспортеры агропродукции активно обсуждают возможности переориентации своей деятельности и замещения традиционных рынков новыми.

Таким образом, в нашем случае «переплата» – это сумма излишне уплаченного налога или излишне взысканной суммы налога. Следовательно – это налоговое обязательство, в котором налогоплательщик выступает КРЕДИТОРОМ, а бюджет (в лице налогового органа) – ДОЛЖНИКОМ. Строго под таким ракурсом должны оцениваться и исследоваться данные правоотношения.И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

В бухгалтерском учете все хозяйственные операции приходуются в виде бухгалтерских проводок с применением специальных созданных счетов, каждому из которых присвоен уникальный номер.

Если на конец отчетного периода образовалась переплата по фискальным платежам, отраженная как дебетовое сальдо счетов 68 и 69, то эту сумму нужно отразить в разделе II в строке 1230 «Дебиторская задолженность».

Баланс состоит из двух частей: актива и пассива. Части равны между собой — это главное свойство бухгалтерского баланса. Если актив не равен пассиву, говорят, что «баланс не сошелся».

Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Поскольку зачет между статьями активов и пассивов недопустим, то в балансе должна отражаться задолженность с учетом аналитического учета по каждому договору. Игнорирование аналитики «Договоры» приводит к занижению как дебиторской, так и кредиторской задолженности.

В ГИРБО по ИНН, ОГРН, адресу или названию организации можно найти бухгалтерскую отчетность, в том числе баланс, начиная с документов за 2019 год. Это может сделать любой человек — ресурс общедоступный. За плату можно получить экземпляр отчетности, которую сдавали в налоговую. Его в ФНС заверят электронной подписью.

Различие между понятиями дебиторской и кредиторской задолженностей

Кредиторская задолженностьслужит противоположным явлениемдебиторской задолженности. Здесь речь идет о собственном долге компании, который она должна выплатить к определенному сроку.Понятия дебиторской и кредиторской задолженностейне всегда несут на себе негативный оттенок слова «долг». Зачастую это всего лишь принятые, но еще не выполненные обязательства.

Для возникновениякредиторской задолженностинеобязательно брать кредит в банке, а для возникновениядебиторской задолженности– давать деньги в долг. Можно всего лишь заключить договор поставки, расчеты в котором производятся спустя месяц после получения товара. И весь этот месяц у покупателя будет иметься кредиторская задолженность, т. е. обязательство расплатиться по договору.

В то же время у поставщика возникнет дебиторская задолженность, он будет ожидать выплат за поставленный товар в течение месяца. На этом примере видно, что у двух участников сделки возникли разные виды задолженности по отношению к одному обязательству. И пока не настанет срок исполнения обязательства, обе стороны воспринимают такое положение дел как нормальные рабочие отношения.

Определение кредиторской задолженности

Кредиторская задолженность — это сумма денежных средств или услуг, которые должны быть получены организацией от других организаций или физических лиц. В бухгалтерской методике кредиторская задолженность относится к разделу «Кредиторская задолженность и прочие обязательства».

Кредиторская задолженность возникает в результате оказания услуг или поставки товаров, за которые плательщик должен совершить оплату. Это может быть как внутренний, так и внешний долг компании.

Организации имеют кредиторскую задолженность по различным причинам, таким как просроченные платежи, услуги, полученные в кредит, или возвратные платежи. Кредиторская задолженность может быть просроченной, если платеж не был получен в срок, указанный в договоре или счете.

Для контроля за кредиторской задолженностью, организации используют различные методы. Одним из таких методов является система учета и контроля просроченной задолженности. Это позволяет предотвратить нарушение сроков погашения долга и улучшить финансовое состояние компании.

Кредиторская задолженность имеет большое значение в экономической деятельности организаций. Она отражает финансовые отношения между организациями и может быть использована для оценки вероятности погашения долга.

В мире экономики кредиторская задолженность образовывается в результате оказания услуг или поставки товаров и может быть представлена в виде дебиторской задолженности для других организаций или физических лиц.