Как заполняется декларация в 2023 году?

После расчета доходов и расходов следующим шагом является точное и полное заполнение соответствующей формы. Декларация должна быть заполнена полностью, без пробелов и недостающей информации.

Необходимо указать код налогового периода «50», а не «34».

Предприниматель, который платит 6% налога, должен заполнить следующие разделы титульного листа: 1.1 и 2.1.1. Если он также платит торговый сбор, то необходимо заполнить раздел 2.1.2.

Предприниматель, который платит 15% налога, обязан внести данные в следующие разделы титульного листа: 1.2 и 2.2. Если ИП получает целевое финансирование, то также необходимо заполнить раздел 3.

На титульном листе должны быть указаны имя налогоплательщика, ИНН и другая идентификационная информация. В разделе 1.1 следует отразить общую сумму доходов, полученных за налоговый период, а в разделе 1.2 – все понесенные расходы. В разделе 2.1.1 необходимо произвести расчет страховых взносов за себя, если таковой имеется. Все суммы требуется указывать в целых рублях, используя математическое округление.

Подача закрывающей декларации УСН требует от налогоплательщика внимательности и четкого следования инструкциям ФНС. Точное и правильное заполнение поможет избежать проблем и упростит процесс закрытия.

Особенности сдачи отчетности при закрытии предпринимательства

Решение о прекращении предпринимательской деятельности можно принять в любой момент. При этом не имеет значения, работал ли предприниматель непосредственно перед подачей заявления, есть ли у него непогашенные долги. Закрыть ИП можно по следующим схемам:

- путем обращения в подразделение ИФНС, где предприниматель стоит на учете;

- путем прохождения внесудебного или судебного банкротства.

Допускается закрытие ИП по решению налоговой инспекции. Например, это возможно, если предприниматель в течение 15 месяцев не представлял отчетность по налогам и взносам, имеет по ним непогашенную задолженность. Решение о предстоящем снятии с учета публикуется в «Вестнике госрегистрации».

Если ИП или кредиторы не подадут мотивированные возражения в течение 1 месяца, налоговый орган завершит процедуру ликвидации. При этом ранее возникшая недоимка по платежам в бюджет не спишется, так как сохранится за физическим лицом.

Какие документы входят в состав отчетности

Декларация подается, чтобы подтвердить результаты деятельности ИП за предыдущий отчетный период (календарный год). Исходя из схемы налогообложения, на которой работал предприниматель, он будет сдавать:

- декларацию по УСН (нулевую, либо с показателями деятельности);

- декларацию по НДС и НДФЛ при работе на общей схеме налогообложения;

- декларацию по единому сельскохозяйственному налогу.

Нулевая отчетность по УСН при закрытии ИП сдается, если предприниматель не успел начать деятельность, либо не вел ее в течение года. В любых иных ситуациях, в том числе при получении убытка или при применении льготных ставок, сдается стандартная декларация.

Кроме декларирования налоговой базы, у ИП может возникнуть обязанность сдать иные виды отчетных документов, в том числе:

- форму ЕФС-1 для Социального фонда РФ (там указываются сведения о численности персонала, стаже, страховым взносам и т.д.);

- декларацию 6-НДФЛ (там указываются суммы подоходного налога, удержанные с сотрудников и перечисленные в бюджет);

- форму РСВ с указанием данных о расчете страховых взносов (если документ сдается при закрытии ИП, там нужно указать код «0»).

Не сдается декларация и иная отчетность, если предприниматель работал на патенте.

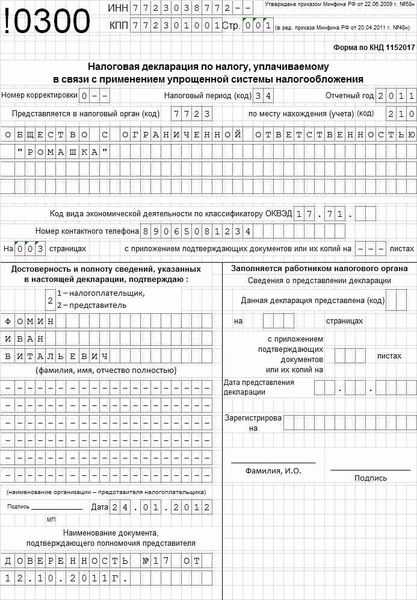

Образец общей декларации по УСН можно скачать у нас на сайте. Точный состав данных в документе зависит от итогов деятельности за год (доходы, расходы), налоговых ставок и вычетов, иных показателей.

Для проверки информации в декларации и правильности расчетов ИФНС может запрашивать дополнительные документы. Например, при работе на упрощенке это может быть книга, где ведется учет доходов и/или расходов.

Декларация по УСН 2021

(724.4 КБ)

Образец декларации ИП с налогообложением УСН

Срок сдачи

Стандартный срок декларирования за предыдущий отчетный период — до 25 апреля следующего года. Но если закрывать ИП, то будут применяться следующие даты представления декларации:

- не позже 25 числа месяца, следующего за месяцем снятия с учета (для отчетности по УСН или ЕСХН);

- не позже 5 дней после закрытия предпринимательства (декларация по НДФЛ для общей схемы налогообложения);

- не позже 25 числа месяца, следующего за месяцем снятия с учета (отчетность по НДС).

Нарушение указанных сроков влечет привлечение к ответственности. Если у ИП нет налоговой базы, размер штрафа составит 1 000 рублей. Если по декларации начислены налоги, за нарушение сроков ее подачи взыщут 30% от суммы, подлежащей уплате в бюджет.

Вам нужна помощь при заполнении декларации ИП? Обратитесь к юристу

Как подать декларацию, если ИП уже закрыто

Сдать отчет после закрытия ИП можно в электронной или письменной форме. Документ передается в налоговую инспекцию одним из следующих способов:

- через личный кабинет на портале ФНС (для этого нужна действующая ЭЦП);

- по почте или через МФЦ;

- лично в клиентскую службу подразделения ФНС.

Документ считается поданным после его регистрации в налоговой инспекции. Поэтому быстрее всего декларация поступит в ИФНС при работе в личном кабинете налогоплательщика.

Обязательства после закрытия ИП

Прекращение деятельности в качестве индивидуального предпринимателя не освобождает от ответственности перед кредиторами. Статья 24 ГК РФ гласит, что гражданину придется отвечать по обязательствам имеющимся имуществом. Это означает, что все долги будут взыскиваться как с физлица — с помощью судебной инстанции или посредством процедуры банкротства. Второй вариант также избирается в ситуации, когда должник не платит на протяжении 3 месяцев. Однако в этом случае 5 лет будет запрещено вести бизнес, в некоторых случаях закрывается и выезд за рубеж. По итогу судебного разбирательства может быть вынесено решение: мировое соглашение, реструктуризация имеющегося долга либо реализация имущества.

Важно исполнить обязательства и перед ПФР. ИП является работодателем для себя, так что нужно вовремя вносить страховые взносы за время пребывания в статусе индивидуального предпринимателя

Оплатить задолженность перед Пенсионным фондом потребуется и после закрытия ИП.

Особенности заполнения отчета: разделы, период в титульном листе

Налоговый период при прекращении деятельности в декларации по УСН определяется следующим образом (п. 3 ст. 55 НК РФ):

- если деятельность прекращается до окончания года, то налоговым периодом считается время с 1 января до даты исключения налогоплательщика из ЕГРЮЛ/ЕГРИП;

- если регистрация ИП/организации и прекращение деятельности произошли в течение календарного года, то налоговый период — это период с даты создания до дня регистрации прекращения деятельности;

- если ИП или организация зарегистрированы в период с 1 декабря по 31 декабря, а деятельность они прекратили до окончания года, следующего за годом регистрации, то налоговым периодом считается промежуток времени с даты создания ИП/организации до даты их исключения из госреестра.

По прекращенной деятельности есть несколько кодов, которые необходимо указывать на титульном листе декларации в графе «Налоговый период»:

- 50, если деятельность организации или ИП прекращается в связи с закрытием (ликвидацией;

- 96, если деятельность на УСН прекращена, но закрытия (ликвидации) не происходит;

- 95, если деятельность на УСН переводится на другой режим.

Заполнение разделов декларации зависит от вида выбранного объекта налогообложения. По объекту «доходы минус расходы» заполняются разделы 1.2 и 2.2. По объекту «доходы» — 1.1 и 2.1.1. Если уплачивался торговый сбор, его необходимо показать в разделе 2.1.2.

Раздел 3 оформляется упрощенцами независимо от выбранного объекта налогообложения в том случае, если они получали целевые средства.

***

При завершении деятельности на УСН, утрате права на упрощенку, ликвидации организации/ИП хозяйствующему субъекту необходимо отчитаться по единому налогу. Сроки сдачи декларации для каждого из перечисленных случаев различаются. Кроме того, будут различаться и коды налогового периода, указываемые на титульнике. А вот порядок внесения остальных данных в отчет не отличается от стандартного.

***

Еще больше информации по теме — в рубрике «УСН».

Где содержатся нормы о реорганизации коммерческих организаций?

- Гражданский кодекс РФ статьи 57-59. Указаны формы реорганизации юридических лиц, а также положения о том, кто принимает решение о проведении процедуры. А также прописаны положения о правопреемниках и обязанности составления передаточного акта.

- ФЗ «Об обществах с ограниченной ответственностью» ст. 51. Данной статьей предусмотрено, что Общества могут быть добровольно реорганизованы в порядке, который предусмотрен данным Федеральным законом.

- Федеральный закон «О защите конкуренции» статья 27.

- ФЗ «Об акционерных обществах» ст. 15. Регламентируется процесс реорганизации АО.

- Федеральный закон № 161-ФЗ.

Упрощённая система налогообложения

Готова новая электронная книга для тех, кто стал самозанятым гражданином. И платит налог НПД (налог на профессиональный доход).

В книге собраны наиболее частые вопросы, которые постоянно задаются самозанятыми на моем блоге.

Я проанализировал все свои статьи, комментарии и выделил своеобразный ТОП-50 вопросов от самозанятых. Собственно, в этой электронной книге я на них отвечаю. В компактном виде, понятным языком.

Книга небольшая, время на чтение составит примерно 1 час. А называется она вот так:

Для ИП и юридических лиц установлены разные сроки подачи отчетности. ИП сдают декларацию раз в год до 30 апреля, а организации должны представить декларацию по УСН не позднее 31 марта. Если эта дата выпадает на нерабочий день, срок откладывается на ближайший следующий рабочий день. В 2022 году сроки следующие:

- для организаций — 31 марта;

- для ИП — 4 мая.

В двух случаях декларацию понадобится сдать раньше: утрачено право на УСН или прекращена деятельность. Организации и предприниматели, которые прекратили работу, отчитываются до 25-го числа месяца, следующего за месяцем прекращения деятельности. А те, кто утратил право на упрощенку, отчитываются до 25 числа месяца, следующего за кварталом, в котором «слетели» со спецрежима.

С начала 2021 года УСН существенно изменилась — ввели переходный период с повышенными ставками. Все эти изменения налоговая учла в новой форме декларации.

Что изменилось:

- новые штрихкоды;

- с титульного листа убрали код ОКВЭД и номер регистрации декларации;

- добавили в разделы 1.1 и 1.2 строку 101, в которой нужно показывать подлежащую зачету сумму налога, уплаченного в рамках патентной системы. Ее заполняют ИП, у которых образовалась переплата за патент в связи с утратой права на его применение. Раньше такую переплату приходилось возвращать по заявлению;

- добавили в разделы 2.1.1 и 2.2 строку для кодов налоговой льготы. Её заполняют те, кто применял пониженную или нулевую ставку налога. Первая часть этой строки предназначена для семизначного кода из Приложения № 6 к порядку заполнения, а вторая — для реквизитов регионального закона, которым введена льгота;

- добавили в разделы 2.1.1 и 2.2 код признака налоговой ставки. Если упрощенец применяет стандартные ставки, то в этих полях он проставляет код «1». Если же лимиты по доходам и сотрудникам превысили базовые ограничения и ставки повышены до 8 и 20%, указывают код «2».

С 1 июля 2022 года планируют в экспериментальном режиме запустить автоматизированную упрощенную систему налогообложения (АУСН). На ней можно будет поработать в Москве, Московской области, Калужской области и Татарстане.

Этот режим доступен только малому бизнесу. Так, численность сотрудников не должна быть больше 5 человек, доход — больше 60 млн рублей в год, остаточная стоимость ОС — больше 150 млн рублей.

Самое интересное, что декларации по УСН на АУСН не будет. Также бизнес освободят от сдачи РСВ, 4-ФСС, СЗВ-СТАЖ и СЗВ-М.

Если не сдать декларацию по упрощенке или сделать это не вовремя, организации и ИП грозит ответственность по ст. 119 НК РФ. Штраф составит 5% от суммы неуплаченного налога за каждый месяц просрочки. При этом штраф не может быть меньше 1 000 рублей и больше 30% от неуплаченного в срок налога. Также руководителя организации и главбуха могут привлечь к административной ответственности: вынести предупреждение или оштрафовать на 300-500 рублей.

Кроме того, за несдачу декларации налоговая может заблокировать расчетные счета организации или ИП.

Компании начислят пени, если:

- авансовые платежи и налог уплачены позже установленного срока;

- авансовые платежи и налог уплачены не полностью;

- в декларации содержатся ошибки, приведшие к занижению налога по УСН, и, как следствие, перед бюджетом образовалась задолженность.

Пеня — это вид санкции за просрочку по уплате налога или за неполную уплату. Пени начисляются в порядке, установленном ст. 75 НК РФ. В случае неуплаты (неполной уплаты) налога в срок ФНС начнет начислять пени со дня, следующего за днем, который установлен крайним для уплаты.

Пени вычисляются исходя из ставки рефинансирования ЦБ РФ:

- Для физлиц и ИП — 1/300 ставки рефинансирования Центробанка за весь период просрочки;

- Для организаций — 1/300 ставки рефинансирования Центробанка за просрочку сроком до 30 календарных дней и 1/150 в период, начиная с 31-го дня просрочки.

В Контур.Бухгалтерии легко сдать декларацию по УСН и заплатить налог. Сервис сам сделает расчеты и заполнит форму.

Отчетность ИП при закрытии в 2021 году — налоги, взносы, декларации

При закрытии ИП важно многое учесть: рассчитать сотрудников, сдать налоговую отчетность, разобраться с кассой и навести порядок в документах. А если у вас есть работники, то процедура усложнится

Но иногда предприниматели допускают некоторые ошибки.

Некоторые предприниматели, закрыв ИП до окончания отчетного периода, забывают сдать налоговую отчетность. При ликвидации ИП возникает обязанность уплатить налоги в течение 15 дней.

Антон Толмачев, управляющий партнер компании «ЮрПартнерЪ», обращает внимание на то, что перед закрытием ИП, помимо сдачи отчетности, прекращения трудовых отношений с работниками и снятия с учета кассовой техники, обязательно нужно прекратить договорные отношения с контрагентами, выплатить им собственные долги и взыскать с них долги, которые они должны ИП. Отношения с контрагентами регулируют различные договоры, как обуславливающие деятельность предпринимателя, например, договор аренды, договор обслуживания техники, договор поставки канцелярских принадлежностей, так и договоры, заключенные с контрагентами по непосредственной деятельности предпринимателя

Отношения с контрагентами регулируют различные договоры, как обуславливающие деятельность предпринимателя, например, договор аренды, договор обслуживания техники, договор поставки канцелярских принадлежностей, так и договоры, заключенные с контрагентами по непосредственной деятельности предпринимателя.

Эксперт рекомендует все договоры, которые прекращающий свою деятельность ИП не хочет «брать» с собой, расторгнуть перед закрытием предпринимательства.

Необходимо выплатить контрагентам собственные долги и взыскать с них долги, которые должны ИП. Как известно, после закрытия ИП все его долги остаются на физическом лице (бывшем ИП). Когда кредитор готов подождать, не обязательно гасить долг перед закрытием. Но вместе с тем взыскать собственные долги еще в момент работы ИП — это обязательное мероприятие (хотя бы потому, что в этом случае большинство споров будут рассматриваться в арбитражном суде, который гораздо компетентнее в спорах, вытекающих из экономических правоотношений).

Законодательство РФ не обязывает ИП иметь печать. Тем не менее ИП никто не запрещает ее иметь.

Только стоит помнить, что после закрытия ИП печать теряет свою юридическую силу, ведь ИП, обозначенный на печати, уже фактически не существует. Поэтому лучше уничтожить печать, чтобы исключить риски ее неправомерного использования третьими лицами.

Важный момент: уничтожение печати оформляется актом, который свидетельствует комиссия. Она может состоять из любых лиц: родственников, знакомых.

Чтобы разобраться с расчетным счетом, заполните заявление по форме, выданной в банке, который открыл счет.

Часто возникают вопросы о том, можно ли не закрывать расчетный счет в связи с прекращением деятельности ИП. Эксперты в большинстве своем сходятся во мнении, что лучше все-таки закрыть, чтобы избежать претензий со стороны банка и налоговых органов.

По словам Антона Толмачева, управляющего партнера компании «ЮрПартнерЪ», помощь специалиста особенно необходима при закрытии ИП с большими оборотами.

Юрист может оградить как от банальных ошибок, например, неправильно заполненного заявления (в этом случае ФНС откажет в закрытии), так и от более серьезных — если перед закрытием не предпринять необходимых действий по увольнению сотрудников, по снятию с регистрации ККТ.

Эксперт предупреждает, что в этом случае ФНС не только откажет в закрытии, но и может организовать проверку деятельности ИП, а сотрудники, с которыми перед закрытием не прекратили трудовые отношения по всем правилам трудового законодательства, смогут обратиться в суд.

Декларация при закрытии ИП на УСН

Титульный лист заполняют все налогоплательщики, а раздел 3 – только те, кто получал целевое финансирование (независимо от варианта УСН).

Учитывая изложенное, перед подачей Расчета рекомендуем уточнить данный вопрос в налоговом органе по месту учета.

Какие документы нужны, куда идти, сколько нужно заплатить. Как уволить работников: пошаговая инструкция по закрытию ИП в 2022 году. Какие документы нужны, куда идти, сколько нужно заплатить. Как уволить работников.

Форму 3-НДФЛ нужно будет сдать быстро – в течение 5 дней после снятия с учета. Код налогового периода «86» А потом будет еще 15 дней на то, чтобы заплатить сам налог.

Проставляем код периода, за который платится налог. Чаще всего это будет 34 — календарный год. Далее прописывается сам год, за который составляется документ.

УСН Доходы минус расходы: как заполнить отчетность

Итоговая декларация предпринимателя по конкретному объекту налогообложения состоит из титульного листа и разделов 1. 2 и 2. 2. Если предприниматель получает целевые средства, он должен дополнительно заполнить раздел 3.

Перечислите доходы и расходы в подразделе 2.2 за период с 1 января текущего года до момента исключения.

В новой расчетной ведомости при закрытии индивидуальных предприятий на упрощенном налоге появилась новая информация

- Место 201, и где кодифицирован коэффициент мощности. Если предприниматель работал по обычному коэффициенту УСН 15% или льготной ставке, то он пишет значение 1, если лимит превышен, то ИП указывает значение 2. Налоговая ставка по данному объекту теперь составляет 20%.

- При 264 индивидуальный предприниматель может обосновать применение пониженной налоговой ставки. Если местным законодательством предусмотрено введение упрощенной пониженной ставки налогообложения для предпринимателей, то бизнесмен должен написать код обоснования из инструкции, а затем заполнить количество и число статей.

Получить готовую декларацию УСН онлайн

Когда наступает время закрытия ИП, предприниматели имеют право подать декларацию УСН налоговой при ликвидации. Но как сохранить время и не потеряться во всех документах и взносах? Воспользуйтесь возможностью получить готовую декларацию УСН онлайн!

При закрытии ИП на УСН предпринимателям необходимо заполнить и подать закрывающую декларацию. Но как это сделать правильно и чтобы не потеряться во всех налоговых взносах и отчетности? Получив готовую декларацию УСН онлайн, вы сможете заполнить и подать ее быстро и без лишних хлопот.

Как получить готовую декларацию УСН онлайн? Просто воспользуйтесь специализированными сервисами, которые предоставляют возможность заполнить и сформировать декларацию налоговой при ликвидации ИП на УСН. Вам нужно будет указать необходимые данные, а сервис самостоятельно сформирует декларацию с учетом всех требований налоговой.

Подавать декларацию УСН при ликвидации ИП на УСН нужно в сроки, установленные налоговыми органами. Не забудьте уточнить эти сроки, чтобы избежать штрафов и дополнительных проблем с закрытием ИП. Получив готовую декларацию, вы сможете подать ее в установленные сроки и не беспокоиться о правильности заполнения.

Используя готовую декларацию УСН онлайн, вы также можете уменьшить свои налоговые взносы при закрытии ИП. В зависимости от суммы доходов и расходов, вы можете получить компенсацию по УСН при ликвидации. Это поможет снизить финансовую нагрузку при закрытии ИП и сохранить дополнительные средства для будущей деятельности.

Что будет, если не сдать заключительную декларацию

По налогу на имущество физических лиц отчетность не подается. Срок уплаты налога — не позднее 1 декабря следующего года.

В общем-то, такой вариант логичен. Если вы закрыли ИП в январе, то ждать год, чтобы подать заключительную декларацию по УСН и доплатить налог, не очень-то удобно.

Минфин в письме от 05.03.2019 № 03-11-11/14121 сообщает, что в случае, когда бизнес прекращает свое существование, последнюю декларацию надо сдать в тот же срок, что и при отказе от УСН. Например, если ИП снялся с учета 23 марта, то отчитаться должен не позже 25 апреля.

В общем-то, такой вариант логичен. Если вы закрыли ИП в январе, то ждать год, чтобы подать заключительную декларацию по УСН и доплатить налог, не очень-то удобно.

На самом деле, ждать так долго нет смысла, кроме того, некоторые ИФНС могут руководствоваться позицией Минфина, и ждать отчет от ИП уже в месяце, следующем после закрытия.

В целом, снять ИП с учета несложно, однако долги и налоговые обязательства ИП после всех процедур не прекращаются: они переходит на физическое лицо (бывшего ИП). Процедура закрытия ИП зависит от характеристик предпринимательской деятельности. Так, например, ИП без работников и кассового аппарата могут пропустить первые два шага нашей инструкции.

Кассовый аппарат, который использует предприниматель, следует снять с учета до подачи заявления о закрытии ИП.

Предупредить работников об увольнении необходимо заранее. Обычно информацию предоставляют за 2 недели, если иное не предусмотрено в договоре. Уведомление направляют в произвольной форме. Дополнительно об увольнении сотрудников в связи с закрытием ИП необходимо сообщить в Службу занятости.

Для оформления увольнения на основании ликвидации предприятия стоит подготовить приказ и записку-расчет.

Простота ликвидации ИП компенсируется тем, что налоговики имеют право проверить закрытый бизнес в течение последующих трёх лет. Уже не имея статуса ИП, вы продолжаете отвечать по предпринимательским долгам. Счета по налогам ИП инспекция закроет только после завершения всех расчётов.

Декларация сдается в обычные сроки – не позднее 20 числа после квартала, в котором был ликвидирован статус ИП, но никто не мешает сделать это раньше, прямо перед закрытием, тем более что скорее всего в налоговой так и попросят сделать.

В нашей статье вы найдёте пример декларации по УСН Доходы при закрытии ИП и узнаете все особенности её заполнения.

Проставляем код периода, за который платится налог. Чаще всего это будет 34 — календарный год. Далее прописывается сам год, за который составляется документ.

Что изменилось для ИП в налогах и отчетности в 2022 году

Если ИП работал с наемными сотрудниками в штате, процедура закрытия становится несколько сложнее. Требуется действовать по следующей схеме.

Сначала нужно решить вопрос с работниками. Это касается расчетов, а также подачи отчетов и уплаты взносов за каждого из них. По каждому из сотрудников должен быть подготовлен пакет бумаг. Требуется издать приказ о прекращении трудового договора, потом вносится запись в трудовые книжки по аналогии со сделанной в приказе. Следующий шаг — добавление записи в личную карточку работника. Требуется представить ее для ознакомления самому сотруднику с последующей простановкой подписи. В день увольнения каждый работник должен получить комплект документации: СЗВ-СТАЖ, справку 2-НДФЛ, СТД-Р, трудовую книжку

Важно также своевременно начислить сотрудникам заработную плату, компенсацию за неиспользованные отпускные дни

Потом нужно снять с учета кассовую технику. Дальше решается вопрос с контрагентами и прочие дела.

Сдача отчетности — далеко не весь список обязательных действий при закрытии ИП. Чтобы завершить процедуру ликвидации, понадобится выполнить следующие действия:

- Уведомить службу занятости о сокращении сотрудников. Уведомление надлежит отправить минимум за 2 месяца до даты увольнения.

- Погасить имеющуюся задолженность по налоговым отчислениям, взносам. В противном случае придется платить долги как обычному физлицу.

- Снять с учета кассу в случае ее наличия. Требуется подать соответствующее заявление в территориальный налоговый орган. Сделать это можно в онлайн-режиме, через сайт ФНС.

- Сообщить о закрытии ИП контрагентам. Также стоит запросить акты сверки, чтобы обнаружить задолженности, при их наличии.

- Закрыть расчетный счет в банке.

Весь необходимый функционал для работы с отчетами во время прекращения деятельности ИП содержится в 1С-Отчетность. С ее помощью можно выполнить необходимые действия максимально просто и быстро.

При работе в программе 1С закрытие ИП может быть отражено следующим образом. Нужно перейти в разделе «Главное» в пункт «Налоги и отчеты», здесь выбрать «Страховые взносы (ИП)». Именно тут понадобится снять отметку с пункта под названием «ПФР и ФФОМС». Также надлежит обозначить дату, следующую за днем публикации в ЕГРИП данных о прекращении деятельности как индивидуальный предприниматель, нажать ОК.

Если ИП планирует сменить статус на самозанятый, нужно в этом же пункте выбрать «Система налогообложения» и поставить отметку напротив пункта «Налог на профессиональный доход». Обязательно ввести дату сдачи в ФНС заявления о постановке на учет как плательщика НПД.

Порядок и сроки представления налоговой декларации

Налоговая декларация предоставляется по месту нахождения организации или месту жительства индивидуального предпринимателя.

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик — не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Дело в том, что начиная с 1 сентября 2020 года, ФНС сможет закрывать ИП принудительно в том случае, если ИП одновременно подпадает под два условия:

- истекло пятнадцать месяцев с даты окончания действия патента или индивидуальный предприниматель в течение последних пятнадцати месяцев не представлял документы отчетности, сведения о расчетах, предусмотренные законодательством Российской Федерации о налогах и сборах;

- индивидуальный предприниматель имеет недоимку и задолженность в соответствии с законодательством Российской Федерации о налогах и сборах.