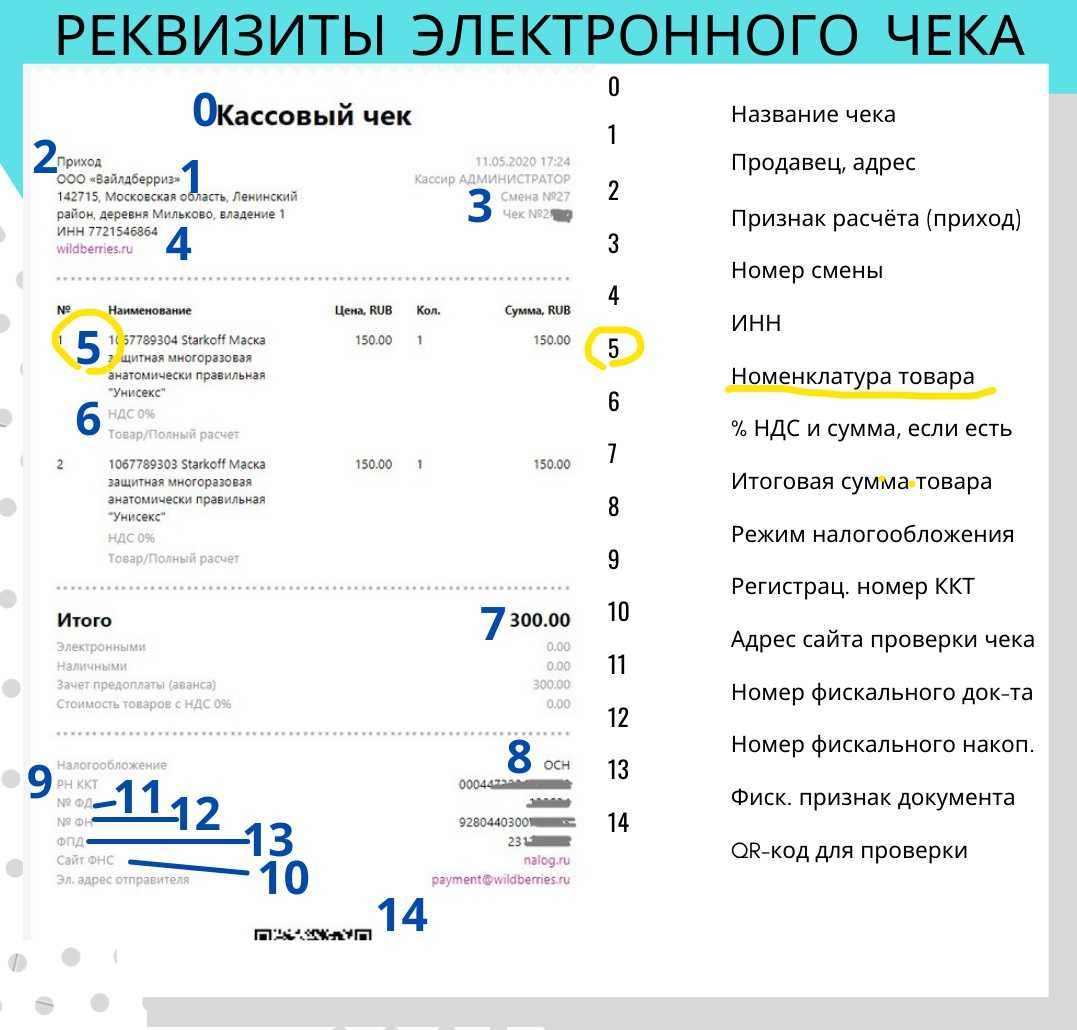

Реквизиты фискального чека

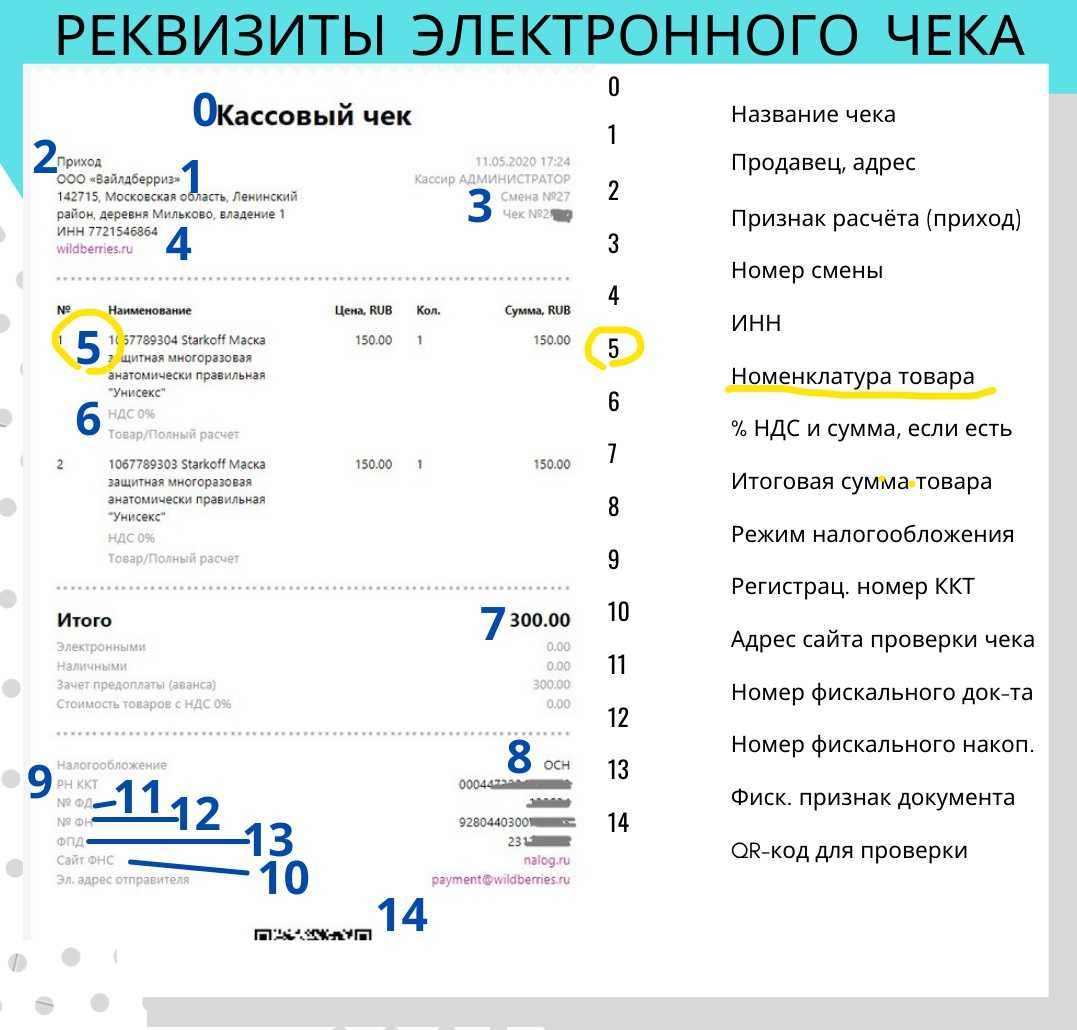

В Законе приводится перечень полей, которые должны присутствовать в чеке. По этим реквизитам чек можно проверить в приложении Федеральной Налоговой Службы. Все они присутствуют на странице с чеком в платежной платформе:

| Номер фискального накопителя (ФН) | Серийный номер фискального накопителя, в котором был сохранён чек |

| Фискальная подпись (ФПД) | Также называется «Фискальный признак документа». Цифровая подпись, сгенерированная для операции фискальным накопителем. Число до 10 цифр, позволяет налоговой службе автоматически по номеру ФН, сумме и типу операции, дате операции проверить корректность формирования чека. |

| Регистрационный номер ККТ | Уникальный номер, который назначается кассе при регистрации Налоговой Службой. |

| Время формирования чека | С точностью до минуты, должно быть установлено по местному времени. |

| Система налогообложения | Тип системы налогообложения, применённый организацией. |

| Контактные данные плательщика | Адрес электронной почты плательщика |

| Форма расчёта | В случае оплаты онлайн будет «Электронными». |

| Номер смены | Порядковый номер смены в кассе. |

| Номер чека | Порядковый номер, отображается в заголовке страницы чека. |

Ещё в чеке должны присутствовать реквизиты организации, товарные позиции, полная сумма и суммы НДС. Для того, чтобы было удобнее проверить чек через приложение, Закон также требует наличия QR-кода. Он позволяет быстро считать параметры чека в приложении вместо того, чтобы вводить их вручную.

QR-код в чеке

QR-код кодирует информацию, которой достаточно для проверки корректности формирования фискального признака документа. Пример QR-кода и строки, которую он кодирует:

QR-код из чека 54-ФЗ

Декодированный QR-код

t=20180828T1329&s=9730.00&fn=9287440300159873&i=86&fp=0889376340&n=1

| 1 | t=20180828T1329&s=9730.00&fn=9287440300159873&i=86&fp=0889376340&n=1 |

Видно, что в строке есть метка времени, сумма платежа, номер фискального накопителя, порядковый номер чека, признак типа операции ( n=1 , чек прихода) и фискальная подпись. Поскольку ФНС обладает базой данных всех фискальных накопителей и их ключей, по этой строке ФНС высчитывает фискальную подпись и сравнивает с присланной. Если эти подписи совпадают, то чек корректен. Такая проверка работает, даже если у кассового аппарата, его сформировавшего, нет интернета, или чек ещё не был передан в ОФД.

Можно ли отказаться от электронных чеков?

Закон разрешает не использовать электронные чеки, если:

-

точка продаж расположена в труднодоступном или удаленном от средств связи месте, то есть там не работают интернет и мобильная связь;

-

магазин расположен на закрытой территории, например, относящихся к гостайне или к силовым структурам;

-

покупатель забрал бумажный чек и не запросил электронный дубликат.

Онлайн-магазины могут не выдавать чеки, если:

-

доставку берет на себя сторонняя курьерская служба: именно она вручает товар потребителю, а полученные деньги переводит на р/с продавца;

-

доставку производит «Почта России»: как и в случае с курьером, чек выдаст сотрудник почтового отделения, а затем переведёт денежные средства магазину.

Во всех остальных случаях магазины обязаны предоставлять электронные чеки по требованию клиента.

Описание соревнования

Участникам был предоставлен массив данных, содержащий более семи миллионов неразмеченных чеков и более одного миллиона размеченных чеков. К сожалению, уникальных размеченных товарных позиций было порядка 50 тысяч, заявленный миллион чеков был сгенерирован на основе этой разметки. К счастью, в неразмеченных данных такая тенденция не прослеживалась и в них содержалось примерно 3 миллиона уникальных товарных позиций. В выборке содержались объекты из 90 различных классов.

|

Товарная позиция |

Цена |

Кол-во |

НДС |

День недели |

Время |

|

ЙогуртпитEPICAклуб/мар290 |

10 |

1 |

2 |

5 |

11:34 |

|

Пиво Велкопоповицкий Козел темное ж/б 3,7% 0,45л |

9 |

1 |

6 |

3 |

20:54 |

|

Энерг. нап. Адреналин Раш 0,25л ж/б (ПепсиКо) |

10 |

1 |

1 |

4 |

14:38 |

|

Нектар ФрутоНяня Тыквенный с мяк 0,5л |

12 |

1 |

6 |

6 |

17:12 |

|

Картофель весовой |

8 |

0.43 |

1 |

2 |

11:03 |

В дополнение к названию товарных позиций были доступны мета-признаки: ценовой бакет, количество товара, тип НДС, день недели и время покупки. Опыт подсказывает, что весовые товары сложно купить в целом количестве штук, а схема налогообложения в РФ различна для ряда товаров и услуг, поэтому дополнительные категориальные признаки могут быть полезны для решения задачи.

Организаторы соревнования выбрали метрику weighted f1 score в качестве целевой. Соревнование проходило в формате docker. Время выполнения алгоритма ограничивалось 1.5 часами. Каждый сабмит не должен был превышать 500 мегабайт. Характеристики среды исполнения: 8 vCPU, 46 GB RAM, Nvidia Tesla V100 16 GB.

Кого касаются изменения. Чеки все должны видоизменять?

В чем суть: до 2021 года ИП на специальных режимах налогообложения не было обязательно вносить название и количество продукции (товаров, работ или услуг) в чеках, можно было указать «товар» или «позиция по свободной цене».

Предпринимателям, работающим на следующих режимах, с 1 февраля 2021 г. требуется указывать номенклатуру:

- ЕНВД (до 01.01.2021);

- на патенте;

- УСН;

- ЕСХН.

Индивидуальные предприниматели на общей системе обложения и на любой системе, но торгующие подакцизными товарами, и все организации должны были и раньше выполнять это требование.

Освобождены от обязанности указывать номенклатуру те, у кого нет ККТ:

- ИП без наёмных работников, реализующие товары собственного производства (до 01.07.21!);

- кредитные организации;

- торгующие бумажными газетами и журналами;

- продающие ценные бумаги;

- на розничных рынках, ярмарках, выставках;

- самозанятые: не используют онлайн-кассу, работают с приложением «Мой налог», где небольшое количество полей, требований к полям не предъявляется.

Способы отправки онлайн-чека покупателю

Клиент имеет право выбирать, в каком виде получать чек: в бумажном или электронном, можно выбрать оба варианта. Чтобы не попасть под штрафные санкции, продавцы – владельцы ИП или компании, должны сформировать чек, полностью отвечающий установленным требованиям.

За отказ (умышленный или неумышленный) своевременно выслать чек покупателю, давшему заранее свои контактные данные, на продавца могут наложить штрафные санкции.

Согласно ст. 14.5 КоАП РФ п.6, контролирующие органы имеют право взыскать с нарушителя штраф в размере:

- 2 000 рублей – выписывают на должностное лицо, представляющее организацию, или владельцу ИП;

- 10 000 рублей – штрафуют весь магазин, как организацию.

Алгоритм отправки чека

Так как отправка онлайн-чека не является на сегодня обязательным действием, процесс начинается только после того как покупатель заявит продавцу о своём желании получать чек в электронном виде.

Порядок отправки чека покупателю:

- Покупатель даёт согласие на обработку персональных данных.

- Предоставляет продавцу номер телефона или электронную почту.

- Продавец заносит полученные данные в программу онлайн-кассы.

- Отправляет покупателю чек выбранным им способом – на смартфон или на почту.

Как передать покупателю электронный чек?

Передача чеков осуществляется с помощью специальных предустановленных программ. Они могут устанавливаться в самих кассах, если они автономные, или на кассовых компьютерах, к которому подключается ККТ. В последнем случае, программа обычно предоставляется фискальным регистратором.

Особенности системы онлайн-чеков:

- Отправка чеков выполняется Оператором фискальных данных (ОФД). С этой организацией пользователь онлайн-кассы обязан подписать договор (согласно закону № 54-ФЗ).

- Кассовый компьютер или автономная контрольно-кассовую машину (ККМ) настраивают на передачу информации по интернету в ОФД. Иного способа отправить чек не существует.

Пример отправки чека на электронную почту покупателя через кассу «Эвотор»:

- Продавец активирует опцию «электронный чек» в окошке оплаты.

- Используя виртуальную клавиатуру, продавец вводит адрес почты и нажимает «Отправить».

- Покупатель получает копию бумажного кассового чека на свой e-mail.

Когда онлайн-чек можно не отправлять покупателю?

Есть ситуации, при которых онлайн-чек разрешается не отправлять. Этот момент регламентируется законом № 54-ФЗ (статья 2 пункт 7).

Объекты, из которых разрешено не отправлять чеки онлайн:

- местность, расположенная вдалеке от связи;

- военные объекты, а также связанные с силовыми структурами.

Эти предприятия торговли имеют возможность использовать онлайн-кассы в специальном режиме, при котором не происходит передача данных в сеть интернет. В этих случаях не приходится заключать договора с ОФД.

В вышеупомянутом законе также выделены территории, на которых продавцы не обязаны выдавать чеки онлайн. Их называют «отдаленными и труднодоступными». Перечни таких мест устанавливают в регионах.

В «труднодоступных» местах торговцы имеют право вовсе не пользоваться онлайн-кассами. Но вместо чеков-онлайн они обязаны давать покупателям другие документы с реквизитами (ст. 4.7 п. 1 № 54-ФЗ).

Возможно ли подтверждение расходов кассовыми чеками?

Чиновники и ранее придерживались мнения, что нельзя подтверждать расходы кассовым чеком. Например, об этом говорилось в Письме ФНС России от 25.06.2013 № ЕД-4-3/11515@. Налоговики утверждали, что для учета расходов в целях налогообложения наряду с кассовым чеком необходимы и другие первичные документы, свидетельствующие о связи понесенных расходов с деятельностью организации, направленной на получение доходов. Примечательно, что они ссылались на перечень обязательных реквизитов кассового чека. В тот период он был установлен п. 4 Положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением, ныне не действующего. Чиновники указали на то, что данный перечень не содержал всех реквизитов первичного учетного документа в соответствии с законодательством о бухгалтерском учете. В частности, в кассовом чеке отсутствовали такие реквизиты, как наименования должностей и подписи лиц, совершивших хозяйственную операцию.

Действительно, эти реквизиты обязательны для первичного документа, которым оформляется факт хозяйственной жизни организации (п. 6 и 7 ч. 2 402-ФЗ). Налоговики были правы. Но теперь-то ситуация изменилась. Перечень обязательных реквизитов чека ККТ приведен в п. 1 . И этот перечень значителен.

Самое главное, что в него с 03.07.2018 как раз и входит такой реквизит, как должность и фамилия лица, осуществившего расчет с покупателем (клиентом), оформившего кассовый чек или бланк строгой отчетности и выдавшего (передавшего) его покупателю (клиенту) (за исключением расчетов, осуществленных с использованием автоматических устройств для расчетов, применяемых в том числе при осуществлении расчетов в безналичном порядке в сети «Интернет»).

Правда, пока еще не является обязательным реквизитом для чека ККТ подпись указанного лица. И, пожалуй, только это не дает нам уверенно утверждать, что чек ККТ безусловно может подтвердить сделанные расходы.

Впрочем, пользователям ККТ ничто не мешает ввести подпись названного лица как дополнительный реквизит. И если он имеется в чеке, как и собственно подпись, то, по нашему мнению, такой чек удовлетворяет всем признакам первичного документа, который может подтверждать расходы.

Тем более что в число обязательных реквизитов чека ККТ теперь входят и такие, как наименование товаров, работ, услуг (если объем и список услуг можно определить в момент оплаты), платежа, выплаты, их количество, цена (в валюте РФ) за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок, с указанием ставки НДС (за исключением случаев осуществления расчетов пользователями, не являющимися плательщиками НДС или освобожденными от исполнения обязанностей плательщика НДС, а также осуществления расчетов за товары, работы, услуги, не подлежащие обложению (освобождаемые от обложения) НДС) (абз. 9 п. 1 ).

То есть чек ККТ теперь должен содержать все данные, чтобы позволить оприходовать товар или принять к учету стоимость выполненных работ (оказанных услуг).

По нашему мнению, такой чек является первичным документом, подтверждающим осуществленные расходы.

К сведению: последний реквизит пока обязателен не для всех. В соответствии с п. 17 для индивидуальных предпринимателей – плательщиков, применяющих ПСНО и УСНО, а также индивидуальных предпринимателей, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей, систему налого– обложения в виде уплаты ЕНВД, за исключением индивидуальных предпринимателей, осуществляющих торговлю подакцизными товарами, абз. 9 п. 1 в отношении указания на кассовом чеке и бланке строгой отчетности наименования товара (работы, услуги) и их количества применяется только с 01.02.2021.

То есть до указанной даты на чеках, которые выдают названные предприниматели, обозначенных реквизитов может не быть. Такой чек произведенные расходы не подтвердит.

Налогоплательщики должны учитывать, что пока официальные органы не дадут определенных разъяснений по данной проблеме, сохраняется риск того, что чек ККТ все-таки не будет принят налоговиками как документ, подтверждающий расходы, даже если он будет удовлетворять всем названным условиям для этого.

Кроме того, признанию чека ККТ в таком качестве мешает то, что, как правило, краска на чеках ККТ недолговечна (иногда выцветает уже через полгода). А это противоречит требованию хранить первичные документы, которые используются для налогового учета, в течение пяти лет (Приказ Минкультуры России от 25.08.2010 № 558).

Сенин Н. К., эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

Чеки для авансового отчета

Учитывая изложенное, налогоплательщик вправе подтвердить произведенные расходы кассовым чеком, однако для учета расходов в целях налогообложения наряду с кассовым чеком необходимы и другие первичные документы, свидетельствующие о связи понесенных расходов с деятельностью организации, направленной на получение доходов.

2. ОБЩИЕ ТРЕБОВАНИЯ К РАСХОДОВАНИЮ ДЕНЕГ 2.1. Деньги под отчет могут выдаваться работнику на любые цели, связанные с деятельностью ООО «Промсервис». 2.2. Подотчетные суммы должны расходоваться строго по назначению: лишь на те цели, на которые они были выданы (а в случае траты собственных средств — на заранее оговоренные с руководителем нужды). В противном случае руководитель вправе не утвердить авансовый отчет работника и нецелевые покупки не будут компенсированы работнику. 2.3. Максимальная сумма покупки у организации или у предпринимателя за наличный расчет не должна превышать 100 000 руб. по одному договору (Пункт 1 Указания ЦБ РФ от 20.06.2021 N 1843-У). 2.4. Все расходы работник должен подтвердить оправдательными документами. При отсутствии подтверждающих документов авансовый отчет не будет утвержден руководителем.

ККТ-ОНЛАЙН 54-ФЗ: Обработка для работы онлайн касс АТОЛ, ШТРИХ, VIKI PRINT и т.д. МАРКИРОВКА + ЭКВАЙРИНГ + БЕСПЛАТНЫЙ ДЕМО

Универсальная обработка для обслуживания любых фискальных регистраторов (ККТ), в том числе Веб сервер АТОЛ. Работает в соответствии с 54-ФЗ. (ФФД 1.0, ФФД 1.05, ФФД 1.1). Подключайте любую онлайн кассу к практически любой конфигурации. Нет необходимости обновлять 1С. Можно бесплатно скачать и протестировать. Может работать одновременно с несколькими онлайн-кассами, либо одной с разных рабочих мест. (через RDP, TCP\IP или веб-сервер) Позволяет разделить один чек сразу на несколько ККТ или на несколько систем налогообложения. Можно настроить собственный шаблонов чека. Можно использовать эквайринг там, где он не поддерживается. Работает на LINUX и Windows ЭМУЛЯТОР + ЭКВАЙРИНГ + МАРКИРОВКА + ПОДДЕРЖКА ФФД 1.2

4800 руб.

2773

Проверка чеков

Благодаря применению онлайн-касс и совершенствованию системы передачи фискальных данных в ФНС, любой потребитель может проверить подлинность кассового чека или бланка строгой отчётности, полученного от продавца.

Если в чеке указан оператор фискальных данных, который обработал информацию о расчёте, проверить документ можно на его сайте. Как правило, для этого потребуется скопировать из чека номер фискального накопителя (ФН), порядковый номер фискального документа (ФД) и фискальный признак документа (ФП). Например, так выглядит форма для проверки чека на сайте Астрал.ОФД:

Обязательные реквизиты бланка строгой отчётности

Бланки строгой отчётности нельзя применять при продаже товаров, однако предприниматели имеют право выдавать их вместо чека при оказании услуг физическим лицам. Как и чек, БСО может быть распечатан или отправлен покупателю в электронном формате.

Ранее законодательство разрешало организациям использовать бланки, распечатанные в типографии. Однако теперь такие документы не соответствуют закону о применении контрольно-кассовой техники, поскольку отражённые в них сведения не передаются через ОФД в ФНС. Поэтому предприниматели обязаны формировать бланк с фискальными данными с помощью онлайн-кассы и передавать реквизиты нового чека в налоговую службу.

Можно ли принимать к учету квитанцию к пко без кассового чека 2021

Подходит ли ПКО к перечисленным вариантам? Рассмотрим первые два пункта: БСО и «иной документ».

Сразу скажу, что к БСО есть свои требования обязательных реквизитов (п. 2 Постановления Правительства РФ № 359 от 06.05.2008 г.), кроме того, он должен быть утвержден ИП (или ООО) и отпечатан в типографии. Аналогичные требования есть и к «прочему документу» (перечень реквизитов приведен в п. 1 ст. 4.7 закона № 54-ФЗ в редакции от 03.07.2016 г.).).

Теперь рассуждаем дальше. Если операция принятия наличности за товар будет оформляться ПКО, то клиент в таком случае получит квитанцию к ПКО. Может ли она заменить БСО или «прочий документ»? Нет, не может, потому что перечни обязательных реквизитов этих документов расходятся с реквизитами бланка приходника.

Возможно ли доработать форму квитанции к ПКО таким образом, чтобы она отвечала хотя бы требованиям, которые предъявляются к «прочему документу»? Это возможно только теоретически, на практике есть несколько существенных загвоздок:

- Вид ПКО утвержден, он составляется по форме № КО-1 – кто будет дорабатывать унифицированную форму? Желающих найдется немного.

- Чтобы квитанция к ПКО могла сойти за БСО ее нужно не только доработать, но и отпечатать бланки в типографии – этим тем более никто не будет заниматься.

- Имеется и еще один важный момент, еще более теоретический, чем предыдущие. При условии, что первые два пункта будут выполнены (представим себе такое), мы получим, по сути, новый документ. Изначальное предназначение ПКО – учет наличных операций по кассе. Будет ли наш новый документ считаться все еще пригодным для оформления кассовых операций, ведь от КО-1 он будет отличаться? Останется ли доработанный ПКО легитимным для своего первоначального предназначения? Вопрос очень спорный.

Вывод: теоретических рассуждений по этому вопросу может быть очень много, нам это совершенно ни к чему. На практике вывод один: квитанция от приходника не может заменить БСО или «прочий документ», которые должны выдаваться клиенту, если ИП вправе не применять ККТ.

Теперь обратимся к последнему варианту, когда ИП может не выдавать покупателю ничего. По сути, если ИП ничего выдавать клиенту не обязан, но выдает квитанцию приходника, напрямую закону № 54-ФЗ это не противоречит.

Но обратим внимание вот на что. Выдавать квитанцию от ПКО можно лишь тогда, когда наличность приходуется непосредственно в «кассу» ИП (или организации)

Напомним, что не выдавать покупателю ничего можно лишь в случае исключений, связанных со специфичностью деятельности и месторасположения.

Получается, что «касса» практически никак не вяжется с этим исключением. Например, ИП никак не может получать деньги в «кассу», если занимается торговлей разносного типа или из цистерн, продажей продуктов на ярмарке. Получается, что выдача клиенту квитанции к приходнику в этом случае косвенно противоречит п. 3 закона № 54-ФЗ.

Вывод: в этом случае теоретически возможность выдавать квитанцию к ПКО, ничего при этом не нарушая, все-таки есть. Но возможность эта настолько мала, а обоснование настолько запутано, что сделать вывод о правомерности таких действий сложно.

- Если данный чек выписывается в качестве дополнения к кассовому документу, то обязательно нужно отобразить надпись «действителен при наличии кассового чека». Сумма «НДС» в таком случае прописывается отдельно.

- Нельзя оставлять не заполненные графы в документе, поэтому лишние должны быть перечеркнуты.

- Так как товарный чек является подтверждением осуществленного взаиморасчета между производителем и потребителем, то необходимости в проставлении штампов «получено» и «оплачено» нет. Однако, если данный оттиск отображается на документе, то это не будет считаться нарушением.

- Во избежание конфликтных ситуаций с клиентами, желательно ставить на документе мокрую печать.

Конкретизация показателей объекта закупки по 44-ФЗ

Рассмотрим одно из требований закона, отраженное в ст. 54.4, ст. 66, ст. 82.3 44-ФЗ. Согласно указанным статьям, заявка участника должна содержать конкретные показатели товара, соответствующие значениям, установленным в документации об электронном аукционе. На практике, в документации при описании объекта закупки заказчиком зачастую устанавливаются диапазонные значения, либо значения «не более», «не менее». Участник, при подаче заявки, должен указать конкретные характеристики по каждому из пунктов.

Особое внимание следует обратить на инструкцию по заполнению заявки – там может содержаться информация о неизменяемых показателях. В таком случае установка конкретного значения в таком показателе, отличного от документации, может стать ошибкой и причиной отклонения заявки

Понятно, что чем больше позиций с показателями в объекте закупки, тем сложнее участнику правильно подготовить заявку. Вместе с тем в последнее время участились случаи отклонения заявок за несоответствие документации и по таким давно изученным и разобранным предметам закупки, как, например, поставка ГСМ.

Многие участники до сих пор подают заявки на указанную закупку в старом варианте, используя при описании конкретных показателей цифры из паспорта качества топлива либо соответствующего ГОСТа, при этом, не обращая особого внимания на описание объекта закупки, приложенное заказчиком.

Чеки в кассе. Суть изменения.

Начиная с 1 февраля 2021 г. чек онлайн-кассы помимо остальных реквизитов должен содержать номенклатуру.

Подобным образом, то есть такие условия уже внесены изменения и для юрлиц.

Что относится к понятию номенклатура: название товара, стоимость (с учетом наценок, налогов, скидок) и количество.

По закону теперь должны присутствовать все реквизиты. Например, торговля услугами.

В чеке выбивают просто сумму. В результате не видно за что отдал клиент деньги.

Чем грозит: за формирование чека без номенклатуры предусмотрены штрафы (ч. 4 ст. 14.5 КоАП РФ):

- для должностных лиц: 1 500 ₽ — 3 000 ₽;

- организациям: 5 000 ₽ — 10 000 ₽.

Такой чек признаётся не действительным.

Какие штрафы предусмотрены

С 1 февраля 2021 года всё будет по-взрослому. Если раньше за какие-то нарушения в работе с кассой предприниматель мог рассчитывать на предупреждение или минимальные штрафы, то сейчас за неправильный чек придётся платить немаленькие суммы.

- Должностные лица, непосредственно виновные в нарушении, — 3000 рублей.

- Компания, уличённая в отсутствии номенклатуры в чеках, — 10 000 рублей.

При этом налоговые органы настроены очень жёстко и планируют применять ещё более жёсткие санкции к нарушителям, вплоть до ареста и блокировки счетов и т. д. Изменяются и сроки проверок: теперь налоговики могут предъявить вам штраф за нарушение спустя три года после выдачи неправильного чека.

Счета-фактуры

По общему правилу отгрузочный счет-фактуру (корректировочный счет-фактуру) по прослеживаемым товарам оформляют в электронном виде по утвержденным ФНС форматам. Есть случаи, когда документы можно составить на бумаге (п. 1.1–1.2 и 9 ст. 169 НК). Сведения о прослеживаемости указывайте в графах 11–14 счета-фактуры (п. 5 и 5.2 ст. 169 НК). Электронные документы подписывайте квалифицированной ЭЦП и направляйте контрагентам через спецоператора связи по ТКС (п. 6 ст. 169 НК).Форма и форматДействующие формы отгрузочного и корректировочного счета-фактуры с реквизитами прослеживаемости утверждены постановлением Правительства от 26.12.2011 № 1137. Электронные форматы ФНС утвердила для обычных счетов-фактур приказом от 19.12.2018 № ММВ-7-15/820@, а для корректировочных — приказом от 12.10.2020 № ЕД-7-26/736@

Шифровать электронные счета-фактуры с реквизитами прослеживаемости нельзя (письмо ФНС от 12.07.2021 № СД-4-26/9778@).ВНИМАНИЕС 1 октября 2023 года выставляйте электронные счета-фактуры с реквизитами прослеживаемости по действующим форматам без новой графы 14.Какие изменения в счете-фактуре и УПД с 1 октября 2023 года — в рекомендации.Срок выставленияСпециальных сроков выставления счетов-фактур на прослеживаемый товар в НК нет. Выставлять счета-фактуры надо не позднее пяти календарных дней со дня отгрузки товара либо составления документов, которые подтверждают согласие покупателя (или его уведомление) на изменение стоимости поставки (п

3 ст. 168 НК).Отгрузка товараВ счете-фактуре на отгрузку прослеживаемых товаров в графе 11 указывайте РНПТ. В графах 12 и 12а счета-фактуры проставьте код и условное обозначение единицы измерения прослеживаемых товаров. В графе 13 счета-фактуры пропишите количество прослеживаемого товара в единицах измерения, которые указали в графах 12 и 12а, а в новой графе 14 — его стоимость без НДС. Другие реквизиты счета-фактуры на отгрузку заполняйте в общем порядке (п. 5 ст. 169 НК, п. 1–2.2 Правил заполнения счета-фактуры).Видеоинструкция. Как составить счет-фактуру на прослеживаемый товар

Your browser doesn’t support HTML5 video tag

Прослеживаемые товары с разными РНПТ, которые имеют одинаковые наименования, единицу измерения и цену, отражайте в одной строке счета-фактуры. К этой строке заполняйте подстроки в графах 11–14 по каждому РНПТ (п. 2.2 Правил заполнения счета-фактуры, утв. постановлением Правительства от 26.12.2011 № 1137).

ПРИМЕРКак организации на ОСН заполнить счет-фактуру на отгрузку прослеживаемых товаровООО «Альфа» занимается оптовой торговлей импортной бытовой техникой на территории России. Организация 16 октября реализовала 20 стиральных машин на территории России покупателю ООО «Гермес». Бытовые стиральные машины входят в перечень прослеживаемых товаров.Товары отгружены по накладной от 16 октября. При отгрузке товаров ООО «Альфа» выставило «Гермесу» счет-фактуру в электронном виде. В графах 11–14 счета-фактуры бухгалтер «Альфы» указал РНПТ и другие реквизиты прослеживаемости. Остальные строки и графы счета-фактуры на отгрузку бухгалтер заполнил в общем порядке (п. 1–2.2 Правил заполнения счета-фактуры, утв. постановлением Правительства от 26.12.2011 № 1137).

Пример описания позиции закупки

При описании, например, дизельного топлива, заказчик, используя каталог, обязан указать экологический класс (К5), тип топлива (летнее/зимнее), а также сорт/класс топлива (А, В, С, Д). При этом, в описании, согласно каталогу, количественные значения указываются с приставкой «не ниже».

В свою очередь, участник закупки, составляя заявку, должен указать конкретные показатели трех вышеуказанных характеристик. При этом дополнительное указание в заявке и других характеристик, не противоречащих обязательным, не является нарушением закона и поводом для отклонения заявки. Хотя зачастую, именно здесь допускаются ошибки, и дополнительные характеристики в итоге противоречат обязательным.