Роль оборачиваемости кредиторской задолженности в финансовом управлении

Оборачиваемость кредиторской задолженности – это показатель, который характеризует эффективность использования средств, полученных от кредиторов для финансирования текущей деятельности организации. Этот показатель позволяет оценить, насколько быстро компания способна погасить свои краткосрочные обязательства перед кредиторами.

Оборачиваемость кредиторской задолженности является одним из важных показателей для оценки финансовой устойчивости и эффективности деятельности компании. Высокий уровень оборачиваемости кредиторской задолженности говорит о том, что компания активно использует полученные средства для финансирования своей деятельности и возвращает кредиторам деньги в срок.

Плюсы высокой оборачиваемости кредиторской задолженности:

- Улучшение ликвидности компании;

- Увеличение собственного капитала;

- Уменьшение риска несвоевременного погашения обязательств перед кредиторами;

- Повышение эффективности использования денежных средств;

- Привлечение новых инвесторов и покупателей.

Минусы высокой оборачиваемости кредиторской задолженности:

- Ограничение возможности использования средств для финансирования новых проектов и развития компании;

- Увеличение риска нехватки денежных средств на текущие расходы;

- Ограничение возможности формирования запасов и складских запасов.

Оборачиваемость кредиторской задолженности рассчитывается по следующей формуле:

| Оборачиваемость кредиторской задолженности: | Среднегодовой объем кредиторской задолженности | x 365 |

| Среднегодовые затраты на материалы и услуги |

Для анализа оборачиваемости кредиторской задолженности можно использовать коэффициенты, рассчитанные по данным из отчетности компании или с помощью специальных программ, таких как «Скринер».

Таким образом, оборачиваемость кредиторской задолженности является важным показателем для оценки финансовой устойчивости и эффективности деятельности компании. Высокий уровень оборачиваемости говорит о хорошей финансовой дисциплине и способности компании своевременно погашать свои обязательства перед кредиторами.

Методы расчета оборачиваемости кредиторской задолженности

Оборачиваемость кредиторской задолженности – это показатель, который характеризует устойчивость финансовой деятельности предприятия и его способность погашать долги перед контрагентами вовремя. Расчет этого показателя может быть полезным при анализе финансового состояния организации и позволяет оценить, насколько эффективно предприятие использует свои денежные средства и оборотные активы.

Формула расчета оборачиваемости кредиторской задолженности

Для расчета оборачиваемости кредиторской задолженности используется следующая формула:

Коэффициент оборачиваемости кредиторской задолженности = Сумма кредиторской задолженности / Среднегодовые затраты на материалы и услуги

В данной формуле:

- Сумма кредиторской задолженности – это сумма долгов, которые предприятие имеет перед поставщиками и подрядчиками;

- Среднегодовые затраты на материалы и услуги – это сумма денежных средств, которые предприятие тратит в течение года на закупку материалов и оплату услуг.

Значение показателя оборачиваемости кредиторской задолженности

Показатель оборачиваемости кредиторской задолженности отражает, сколько раз предприятие погашает свою задолженность перед контрагентами за определенный период времени. Чем выше значение этого показателя, тем лучше для предприятия, так как это говорит о том, что оно эффективно использует свои ресурсы и способно своевременно погашать долги.

Примеры расчета оборачиваемости кредиторской задолженности

Для наглядности рассмотрим примеры расчета оборачиваемости кредиторской задолженности:

| Год | Сумма кредиторской задолженности | Среднегодовые затраты на материалы и услуги | Коэффициент оборачиваемости кредиторской задолженности |

|---|---|---|---|

| 2018 | 500 000 | 1 000 000 | 0.5 |

| 2019 | 600 000 | 1 200 000 | 0.5 |

| 2020 | 700 000 | 1 400 000 | 0.5 |

Из приведенных примеров видно, что значение коэффициента оборачиваемости кредиторской задолженности во всех трех годах составляет 0.5. Это означает, что предприятие погашает свою задолженность перед контрагентами два раза в год.

Обратите внимание, что реальная формула расчета оборачиваемости кредиторской задолженности может отличаться в зависимости от конкретной ситуации и особенностей предприятия. Поэтому для получения точных значений этого показателя рекомендуется использовать специализированные финансовые инструменты, такие как бухгалтерские программы или онлайн-сервисы для анализа финансовой отчетности

Шаг 2. Оформляем заказы только после проверки задолженности

Бывает, что вы уже долго работаете с компанией и она исправно платит. В какой-то момент у вашего партнера меняются приоритеты: в первую очередь он начинает платить поставщику с более высокооборачиваемым и маржинальным товаром, а на вас забивает. Понятно, вы не хотите упускать постоянного клиента и продолжаете поставки, а долг постепенно накапливается до критического размера.

Тут поможет кредитная политика. Пропишите в ней максимальный объем дебиторки для каждого клиента в зависимости от его финансовой отчетности и платежной дисциплины.

Компания «Альфа» всегда платит вовремя. В ходе ежегодной проверки она предоставила финансовую отчетность, по которой видно, что ее прибыль за прошлый год выросла. Вы предоставляете ей отсрочку платежа 60 дней и до 1 000 000 рублей.Компания «Альфа» всегда платит вовремя. В ходе ежегодной проверки она предоставила финансовую отчетность, по которой видно, что ее прибыль за прошлый год выросла. Вы предоставляете ей отсрочку платежа 60 дней и до 1 000 000 рублей.

Отслеживайте размер задолженности клиентов в программе управленческого учета. При превышении кредитного лимита откажите должнику в отгрузке товара или предоставлении услуги.

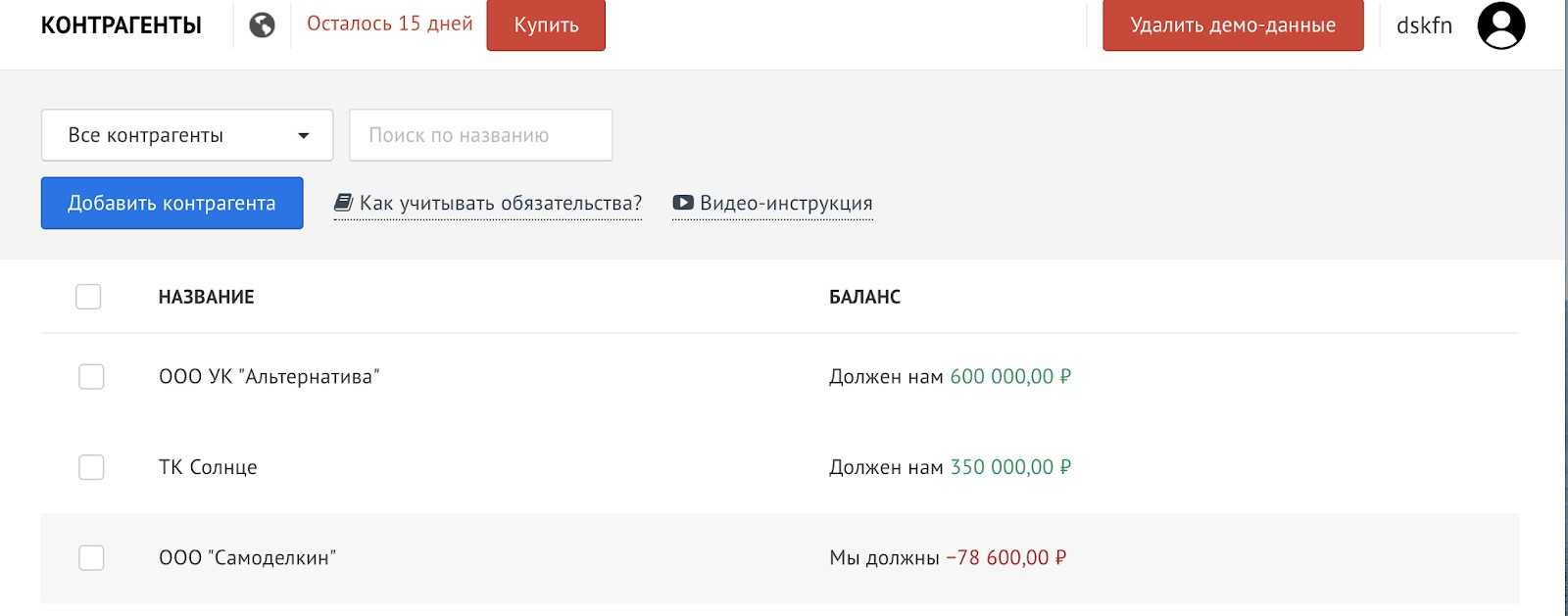

В разделе «Контрагенты» сервиса Adesk отображается актуальный баланс по каждому партнеру

В разделе «Контрагенты» сервиса Adesk отображается актуальный баланс по каждому партнеру

Как управлять дебиторской и кредиторской задолженностью

В бизнесе всегда или вам кто-то должен, или вы кому-то должны, а чаще и то и другое одновременно.

Пускать этот процесс на самотек нельзя — будут проблемы: не сможете заплатить по долгам, упустите возможность вовремя получить деньги от своих должников, придётся судиться, платить штрафы и т.д.

В статье расскажем, как управлять дебиторской и кредиторской задолженностью, как анализировать данные по долгам и что это даёт.

Чтобы управлять долгами, нужно сначала разделить их на несколько групп.

Две самые большие группы — это:

- дебиторская задолженность (дебиторка) — это то, что должны вам;

- кредиторская задолженность (кредиторка) — ваши долги перед кем-то.

Дальше нужно эти группы разделить еще на несколько подгрупп. Всю информацию получают по данным бухучета.

Для дебиторки:

- задолженность покупателей по отгруженным товарам или по оказанным услугам. То есть вы уже поставили товар или оказали услуги, но контрагенты вам еще не заплатили. В бухучёте это сальдо (т.е. остаток) на конец отчётного периода по дебету счёта 62 «Расчеты с покупателями и заказчиками»;

- задолженность по авансам, выданным поставщикам. То есть вы уже заплатили за товары или услуги, но еще не получили их. В бухучёте это сальдо по дебету счёта 60 «Расчеты с поставщиками и подрядчиками».

Для кредиторки:

- задолженность перед поставщиками за полученные товары или услуги. В бухучёте это сальдо по кредиту счёта 60;

- задолженность перед покупателями или заказчиками по полученным авансам. Вам заплатили за товары или услуги, но вы еще их не поставили или не оказали. В бухучёте это сальдо по кредиту счёта 62.

Дальше задолженность группируют:

По контрагентам. А если взаимоотношения с контрагентом частые и разнообразные, можно по одному контрагенту сделать и более детальную группировку: по актам, накладным и т.д.

Распределение задолженности по контрагентам или договорам легко получить из любой бухгалтерской программы. Для этого достаточно сформировать стандартный отчёт: оборотно-сальдовую ведомость (ОСВ) по нужному счету — 60 или 62.

По срокам. Это тот период, в течение которого нужно получить или заплатить деньги, отгрузить товар и т.п. Для этого используют специальный отчёт — реестр старения, в котором все долги компании распределяют по периодам погашения. Отдельной графой показывают просроченную задолженность.

Реестр старения дебиторской задолженности на 30.09. 2020

Имея на руках отчёт, вы сможете избежать ситуаций, когда прибыль есть, а денег нет, потому что они зависли в дебиторке, а за возвратом никто не следит. Или штрафов от поставщиков за просрочку платежа и т.д.

По другим параметрам. Группировать долги можно по-разному, в зависимости от того, что хотите проанализировать.

Например, вы хотите оценить работу своих снабженцев или продажников. Тогда долги делят по ответственным менеджерам.

Вы сможете понять, следят ли они за своевременной отгрузкой, допускают ли просрочки по оплате и в целом насколько ответственно относятся к работе.

Если компания ведет деятельность в разных регионах, для анализа ситуации в каждом регионе делят долги по территориальному признаку.

Имея данные в разных разрезах, вы сможете оценить вес каждого менеджера, региона, контрагента в общей сумме долга. Для этого используют АВС-анализ. Как его провести, мы рассказали здесь.

Распределение задолженности по регионам, менеджерам или срокам — это уже не типовые формы отчётов, в стандартных функциях бухгалтерских программ их нет. Небольшая организация может вручную собрать информацию в Excel, а средние и крупные компании обычно используют комплексные информационные системы, в которых бухгалтерские данные автоматически переносятся в аналитические отчёты.

Для этого есть несколько ключевых показателей.

Для чего нужно. Вы будете знать, сколько дней в среднем вы пользуетесь чужими деньгами, или за сколько дней в среднем должники возвращают деньги вам.

Как считать. Оборачиваемость задолженности считают по формуле:

ОЗ = Т / (В / СЗ)

Чтобы найти среднюю задолженность, нужно сложить сумму задолженности на начало и на конец периода и разделить ее на два:

СЗ = (ЗНЧ + ЗКЦ) / 2

Пример 1.

Как образуется задолженность

Вариантов возникновения много, приводим самые распространенные.

Со стороны контрагентов:

- когда компания платит аванс поставщику или подрядчику;

- когда покупатель (в его роли может выступать филиал или дочерняя организация) сначала получает товар или услугу, а платит потом;

- когда контрагент наносит ущерб компании и компенсирует его не сразу (например, если логистическая компания повреждает товары при транспортировке).

Со стороны госструктур:

- при переплате налога;

- п ри вычете «входного» НДС (приобретая товары в целях осуществления операций, облагаемых НДС, налогоплательщик имеет право на вычет (ст. 171 и 172 НК РФ));

- при социальных выплатах, которые возмещает ФСС (например, когда сумма выплаченных сотруднику пособий превысила страховые взносы или когда покрываются расходы на предупредительные меры (до 20% сумм взносов за предыдущий год можно потратить на них)).

Со стороны сотрудников и участников предприятия:

- когда материально ответственному лицу выдаются средства на рабочие нужды;

- когда работодатель выдает сотруднику заем;

- когда участник общества задерживает платеж в уставный капитал.

Финансовые инструменты для покрытия кассового разрыва: кредитные продукты и факторинг

Обеспечение стабильности в финансах – первое, что должен сделать предприниматель.

Внешнее финансирование – надёжный метод предотвращения и устранения кассовых разрывов для компании любого размера. Своевременное получение средств от финансовых организаций поддерживает объём оборотного капитала на регулярной основе – это помогает добиться стабильности, когда внутренние инструменты не помогают.

В качестве постоянной поддержки бизнеса лучше всего подходят:

- овердрафт – автоматическое кредитование на сумму списания при нехватке средств на счету в рамках установленного лимита;

-

кредитная линия – быстрое кредитование по запросу на нужную вам сумму в рамках одобренного лимита;

-

факторинг – финансирование на сумму поставки товаров/оказания услуг под уступку дебиторской задолженности.

Какой способ поддержки выбрать? Зависит от бизнес-модели. Если вы продаёте товары и услуги юридическим лицам на условиях отсрочки платежа, факторинг – то, что вам нужно.

Попробуйте факторинг и получите деньги сразу после поставки

Залог не требуется

На что тратить — решаете сами

Подробнее

В факторинг входит не только своевременное финансирование сразу после отгрузки товара в размере до 100% от стоимости поставки, но и сопутствующие услуги: проверка дебиторов, контроль и управление дебиторской задолженностью, снижение рисков неоплаты. Используя факторинг, вы можете давать покупателям комфортную отсрочку без вреда для бизнеса.

Ещё один плюс: в отличие от кредитных продуктов, факторинг не отображается на балансе компании, как финансовое обязательство и не снижает ликвидность. Деньги, которые вы получили от фактора, расцениваются как доход компании.

Сделайте первый шаг к стабильности – заполните и забудьте о кассовых разрывах. Предложение подходит для производителей и поставщиков из всех регионов РФ.

Численное значение

Высокая оборачиваемость дебиторской задолженности отражает улучшение платежной дисциплины покупателей (и других контрагентов) — покупатели вовремя погашают задолженности перед предприятием и (или) падают продажи с отсрочкой платежа (коммерческого кредита покупателям).

Динамика этого показателя зависит от кредитной политики предприятия и контроля своевременности поступления оплаты.

Оборачиваемость дебиторской задолженности оценивают совместно с оборачиваемостью кредиторской задолженности. Благоприятна для компании ситуация, когда коэффициент оборачиваемости дебиторской задолженности больше коэффициента оборачиваемости кредиторской задолженности.

Высокий коэффициент оборачиваемости дебиторской задолженности говорит о том, что компания быстро превращает свою дебиторскую задолженность в денежные средства, что хорошо для ее ликвидности. Однако слишком высокий коэффициент может указывать на слишком строгую политику кредитования, что может негативно сказаться на отношениях с клиентами.

С другой стороны, низкий коэффициент оборачиваемости дебиторской задолженности может указывать на проблемы с взысканием задолженности, что может привести к проблемам с ликвидностью компании.

Ниже представлена таблица со средними статистическими значениями коэффициента, рассчитанными по данным открытой финансовой отчетности большого количества организаций.

Кредиторские обязательства

Данный термин представляет всевозможные долги конкретного рассматриваемого предприятия перед другими юридическими либо сотрудничающими физическими лицами, индивидуальными предпринимателями и прочими смежными службами. Следовательно, к вышеописанной категории можно смело относить задолженности организации перед поставщиками исходного сырья или же готовой продукции, которая в последующем будет задействована в основном производственном процессе; перед подрядчиками — за предоставленные ими услуги и работы; перед собственными служащими (заработная плата за их труд на благо предприятия). Кроме того, эта бухгалтерская статья включает в себя различные платежи во внебюджетные и бюджетные фонды.

Кредиторская задолженность подразумевает под собой обязательства, которые возникают постепенно и непрерывно по мере становления и дальнейшего развития хозяйственной деятельности рассматриваемого предприятия. Одними из самых первых задолженностей можно считать долги перед учредителями. Они появляются в момент создания Впоследствии возникают всевозможные обязательства и перед различными банковскими учреждениями. Считается, что после них образовываются задолженности перед поставщиками, поскольку именно они предоставляют все необходимые для начала работы материалы. Четвертыми в этом списке являются налоговые отчисления по результатам деятельности.

Изучение величины коэффициента

Учитывая, что ведение бизнеса предполагает результативное использование собственного и заемного капитала и ресурсов для повышения объемов дохода фирмы, экономисты вычисляют коэффициент соотношения расчетов компании с дебиторами и кредиторами. Эти действия помогают определить насколько руководитель правильно и эффективно ведет финансовую политику. Причем тут в формулу включаются и собственные ресурсы, и кредитование.

Оптимальное отношение дебиторской и кредиторской задолженности составляет единицу

Отметим, что оптимальное отношение дебиторской и кредиторской задолженности в таких ситуациях составляет единицу, ведь тогда размеры займов предприятия соответствуют потенциальной прибыли. Хотя на этот счет существует и другое мнение. Некоторые финансисты говорят, что лучшим коэффициентом для организации становится величина, которая равна двум единицам.

Учитывайте, что граничное верхнее значение константы не регламентируется. Однако тут целесообразно учитывать, что чересчур высокие показатели свидетельствуют о неплатежеспособности дебиторов либо о невозможности своевременного расчета с кредитором. Кроме того, не забывайте, что эта величина периодически изменяется, поэтому здесь уместно постоянно отслеживать ситуацию.

Небольшое превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотной управленческой политике и разумном расходовании капитала

Хотя превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотно выбранной экономической стратегии и разумном расходовании оборотного капитала. Помните о необходимости сравнения текущих и прошлых величин, чтобы оценить результат расходования средств для повышения выручки и оборотов предприятия. Изучим, о чем говорят нюансы значения этой константы.

Коэффициент равен единице и больше

Начнем с рассмотрения ситуации, когда дебиторская задолженность превышает кредиторскую. Что означает подобный результат, узнаем ниже. Как правило, величины в пределах 1–2 говорят об успешном и правильном расходовании организацией собственных и заемных ресурсов. Однако здесь уместно на протяжении календарного года комплексно анализировать такие показатели, чтобы увидеть реальное положение дел.

Когда коэффициент равен единице — это хороший признак, но значения свыше двух говорят о чрезмерных оттоках собственных активов компании

Помните, что увеличение константы свидетельствует о выводе собственного капитала, что иногда приводит к необходимости кредитования. Соответственно, подобные случаи говорят о вероятных расходах в будущем. Кроме того, риски, что дебиторы не рассчитаются с компанией вовремя, всегда присутствуют. Да и не подкрепленные залогом соглашения здесь тоже играют не в пользу кредитора.

Дебиторская задолженность больше кредиторской – что это значит для предприятия? В целом, тут появляются основания для положительной оценки работы фирмы, но значения константы свыше двух единиц – повод проверить целесообразность выемки оборотного капитала. Кроме того, здесь уместно пересмотреть условия возврата контрагентами средств либо сменить партнеров.

Низкий показатель

Теперь рассмотрим случаи, когда кредиторская задолженность превышает дебиторскую форму расчетов. Отметим, что этот вариант – худшая перспектива для предприятия, ведь в такой ситуации долги компании превышают потенциальную выручку с предоставленных должникам займов. Соответственно, тут налицо запущенная экономическая политика и отсутствие анализа обеих форм финансовых обязательств.

Увеличение доли кредиторских обязательств — тревожный сигнал для руководителя предприятия

Превышение объемов долга перед кредиторами над задолженностью дебиторов свидетельствует о нестабильном экономическом положении и падении ликвидности фирмы. Кроме того, отсутствие эффективных мер по исправлению этого положения ведет к банкротству компании. Здесь целесообразно прекратить внешнее финансирование организации и увеличить выпуск продукции за счет снижения себестоимости товара.

Отметим, что оптимальным выходом тут становятся комплексные мероприятия. К тому же в подобных ситуациях целесообразно пересмотреть и политику взыскания собственного капитала – ведь вовремя полученное финансирование от контрагентов-должников спасает положение и позволяет держать компанию на плаву.

Оборачиваемость дебиторской задолженности

Анализировать дебиторскую задолженность только по данным баланса можно, но самое интересное открывается тогда, когда мы подключаем к анализу «Отчет о прибылях и убытках» (с 2014 года — «Отчет о финансовых результатах», в зарубежной отчетности — Income Statement). Поскольку состав второго отчет мы еще не изучали, ограничимся только одним показателем — выручкой компании.

Оборачиваемость дебиторской задолженности = выручка за год / средняя дебиторская задолженность за год.

Среднюю дебиторскую задолженность можно вычислить по упрощенной формуле: дебиторка из баланса последнего года плюс дебиторка из баланса предыдущего года, всю сумму поделить на два.

Чем выше значение оборачиваемости, тем меньше времени проходит между продажей и оплатой. Высокие значения этого показателя положительно отражаются на ликвидности и платёжеспособности компании.

Нужно сравнить оборачиваемость дебиторки выбранной компании со средним показателем отрасли. Если найти среднюю оборачиваемость по отрасли не получится, то можно взять несколько ближайших конкурентов и посчитать оборачиваемость для них. Коэффициент оборачиваемости дебиторской задолженности выбранной компании должен быть не ниже среднего.

Рост дебиторской задолженности сам по себе — это ни хорошо, ни плохо. Дебиторка была, есть и будет у каждой компании

Важно сравнить темпы роста выручки и дебиторской задолженности. Если выручка выросла на 15% за год, а дебиторская задолженность на 25%, это означает, что компании недополучает «живые» деньги

Например, в отрасли случился кризис неплатежей и покупатели начали просить об увеличении отсрочки. А, может быть, наша компании решила захватить рынок и резко смягчила условия для покупателей, продавая им товар в рассрочку. Сделаем дополнительный аналитический шаг: сравним темп выручки компании с ростом отрасли. Если выручка растет медленнее отрасли, мы наблюдаем первый сценарий. Фирма теряет долю рынка и одновременно ухудшает свой денежный поток. Существующие клиенты компании, оплачивавшие ее услуги и продукты живыми деньгами, перестают платить вовремя. Второй сценарий неоднозначен: компания получила новых клиентов, но их платежеспособность пока под вопросом. Нужно копать глубже — например, посмотреть на уровень просроченной дебиторки.

Нужно четко понимать, что анализ финансовой отчетности показывает только отклонения и странности в работе компании, но не может объяснить их причины. Для выяснения причин нужно анализировать ситуацию на микроуровне. Или же решить, что отклонения несут в себе слишком много риска для вас, как для инвестора, и выбрать другую компанию для вложения денег в нее.

Nick Cherry.

================================

Больше актуальной информации по инвестициям в телеграм-канале «Будни грамотного инвестора»!

Что такое кредиторская задолженность

Это когда мы должны

Здесь важно понимать, что кредитор – это не обязательно банк или лицо, у которого мы напрямую заняли средства. Нет, это может быть сантехник, который выставил нам счет за установку раковины, или администрация парковки, на которой наши сотрудники оставляют свои автомобили, и с которой мы рассчитываемся раз в месяц по заключенному договору

Так, если наша компания получила от другой те или иные услуги и товары, но пока еще не оплатила их, то сумма этого долга и есть кредиторская задолженность.

Типы кредиторской задолженности

Существуют несколько видов подобных обязательств у юридического лица:

- За предоставленные услуги, поставленные товары или выполненные работы, дата оплаты по которым ещё не наступила.

- За поставленные товары, предоставленные услуги или выполненные работы, оплата по которым не совершена в сроки.

- По выданным векселям.

- По полученным авансам.

- По расчётам с бюджетом либо по внебюджетным платежам.

- По страховым взносам.

- По оплате труда.

- Прочие кредиторские задолженности предприятия.

Способы расчёта кредиторской задолженности

Для всех типов юридических лиц очень важно понимание своего текущего состояния по кредитным обязательствам. Это знание позволяет без ошибок рассчитать реальное финансовое положение предприятия и распределить денежные потоки внутри себя

Суммарное значение кредитных средств по остаткам на кредитных счетах и краткосрочным периодом погашения (до года) кредиторской задолженности высчитывается сложением показаний:

- Счёта № 60 (расчёты с поставщиком либо подрядчиком);

- Счёта № 62 (расчёты с покупателем либо заказчиком);

- Счёта № 68 (расчёты по налогам и сборам);

- Счёта № 70 (расчёты с персоналом по оплате труда).

Бухгалтеру, чтобы понять, какая реальная кредитная нагрузка лежит на организации и какой процент кредиторская задолженность имеет в общем финансовом состоянии, необходимо руководствоваться показателями специальных коэффициентов.

Данные используемые для получения реальной картины кредиторского обременения фирмы:

- Абсолютный показатель, строка 1520 в бухгалтерском балансе.

- Коэффициент оборачиваемости кредиторской задолженности.

- Средние показатели кредиторской нагрузки на экономику организации.

Данный подсчёт даст понять, какое количество дней в течении года счета контрагентов предприятия остаются без оплаты.

Списание кредиторской задолженности

Для списания кредиторской задолженности при не возврате долга от контрагента в течении трёх лет необходимо:

- создать акт зачёта взаимных расчётов с кредиторами и дебиторами

- оформить справку от бухгалтера по итогам инвентаризации данных расчётов.

Нельзя забывать о том, что кредиторская задолженность с истекшим сроком давности должна быть отнесена к доходам предприятия вне реализации.

Определение срока исковой давности получают изучив Гражданский Кодекс Российской Федерации, статьи 196 и 200. Из них ясно следует, что срок исковой давности исчисляется с даты написанной в договоре, а не с фактической даты поставки товара или предоставления услуг.

Обороты кредиторской задолженности

В оборачиваемости кредиторской задолженности важнейшим показателем является срок возвращения заёмных средств. Коэффициент оборачиваемости напрямую влияет на финансовую состоятельность юридического лица. Нормой этого показателя является соотношение себестоимости продукции к среднегодовым цифрам кредиторской задолженности.

Этот показатель тем выше, чем быстрее фирма возвращает заёмные средства. В его значении указано то количество раз, которое предприятие возвращало долг. При росте показаний этого коэффициента можно сделать вывод о том, что организация эффективна в использовании финансовых ресурсов.

Не редки случаи пользования предприятиями заёмными средствами. Рост коэффициента пользования целиком зависит от эффективности использования ресурсами и грамотного управления предприятием.

Если поделить количество дней в году на показатель коэффициента, выйдет реальная картина оборачиваемости кредитных средств. Чем меньше итог, тем быстрее организация возвращает задолженность.

Чем грозит уклонение от возврата кредитных средств

В Уголовном кодексе Российской Федерации в статье 177, прописаны различные наказания за уклонение от погашения кредиторской задолженности, при не исполненном долге в полтора миллиона рублей либо выше. Это может быть как крупный штраф, так и обязательные работы и даже лишение свободы.