Счет 02 – типовые проводки:

- Д 20 (25, , 26, 44, 91) К 02 – начислена амортизация по ОС, используемому в производственных целях (общепроизводственных; вспомогательном производстве; ради управленческих или общехозяйственных нужд; в торговых компаниях; по объектам, сданным в аренду).

- Д 02 К 01 – отражено списание начисленной за время эксплуатации ОС амортизации.

- Д 02 К 83 – отражено увеличение добавочного капитала компании за счет уценки амортизации ОС.

- Д 02 К 84 – отражено восстановление начисленной в прошлые периоды амортизации.

- Д 02 К 91.1 – отражено списание амортизации при выбытии ОС.

- Д 83 К 02 – отражено доначисление амортизации за счет переоценки ОС.

Какой способ начисления амортизации выбрать

Основные средства изнашиваются и обновляются не единовременно. Это процесс постепенный. Но какие-то объекты будут амортизироваться быстрее, какие-то медленнее – это зависит от амортизационной политики предприятия, одна из главных задач которой заключается в подборе оптимальных способов начисления амортизации и для целей бухгалтерского и для целей налогового учета. При этом чем следует руководствоваться в решении поставленной задачи?

К примеру, в западных странах организации при выборе того или иного способа начисления амортизации ориентируются на принцип соответствия доходов и затрат. Смысл состоит в следующем.

Если в результате использования объекта основных средств на протяжении всего СПИ компания получает равномерный доход, то предпочтение отдается линейному способу.

Если доход от эксплуатации имущества больше в начале срока полезного использования, а ближе к его концу увеличиваются расходы на ремонт, то лучше применять ускоренные способы амортизации (способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования). При начислении амортизации этими способами большая часть стоимости основных средств переносится на себестоимость продукции (работ, услуг) в первые годы их эксплуатации.

Когда доход организации зависит от фактического выпуска продукции, целесообразней выбрать способ списания стоимости пропорционально объему выпущенной продукции. Этот способ является самым точным в плане соотнесения доходов и расходов. Если объем выпускаемой продукции растет, то увеличиваются расходы организации на амортизацию имущества. Когда объемы производства падают, соответственно снижаются и суммы амортизации. При простое оборудования амортизацию не надо начислять вовсе. Существенный недостаток такого способа – это его трудоемкость.

Российская практика показывает, что большинство отечественных организаций в своем выборе нацелены на сближение бухгалтерского и налогового учета, поэтому обычно все основные средства амортизируют линейным способом.

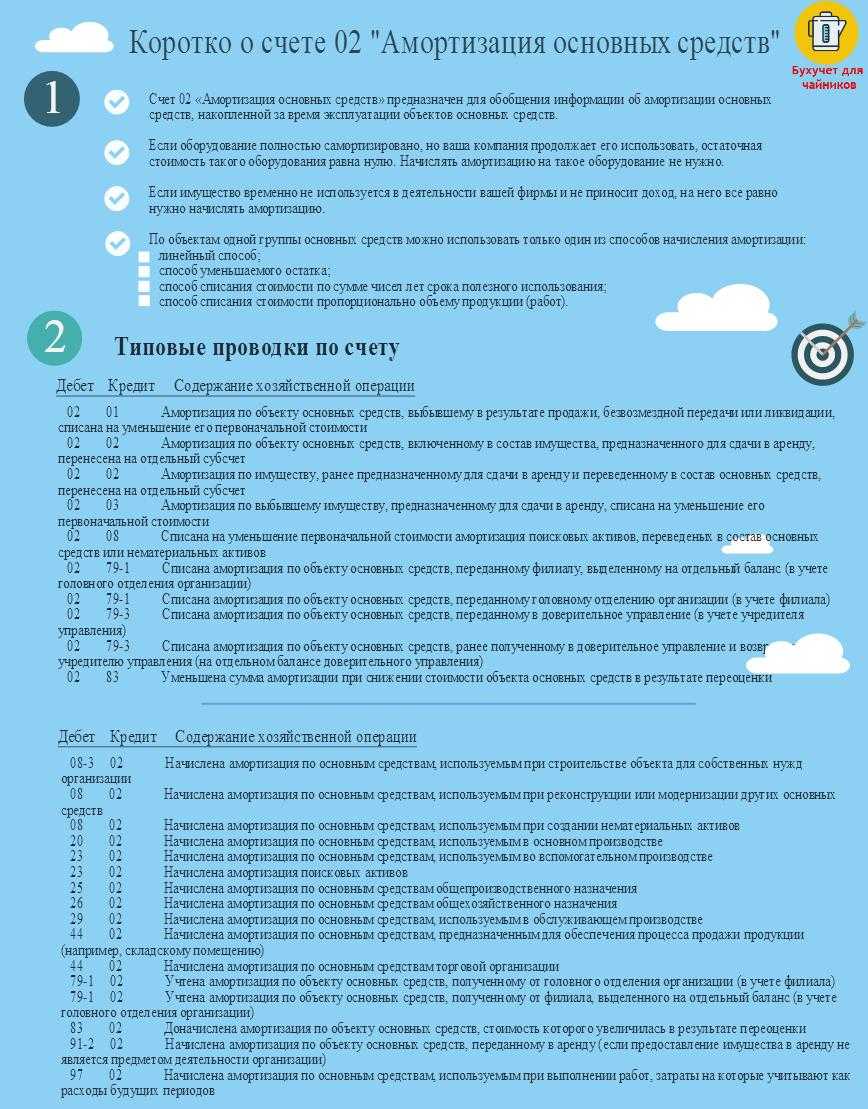

Инфографика. Счет 02 «Амортизация основных средств»

На рисунке ниже представлен бухгалтерский счет 02 «Амортизация основных средств» в инфографике, показаны типовые проводки и основы бухучета (чтобы открыть картинку в широком разрешении нажмите на нее).

Счет 02 в бухгалтерском учете. «Амортизация основных средств» в инфографике. Типовые проводки и бухучет

Помимо начисления амортизации на основные средства, амортизация начисляется на нематериальные активы (на счет 05), к нематериальным активам относят объекты не имеющие четко выраженной физической формы, но приносящих доход: деловая репутация, патенты, авторские права на изобретения и т.д. Более подробно про амортизацию НМА читайте в статье: «Счет 05. Амортизация нематериальных активов: примеры, проводки«.

Общее описание

Зачем нужен счет 01 “Основные средства” (таблица)

Выбрав информацию по счету, можно быстро определить состав (список) основных средств, которые находятся в собственности организации.

Критерии отнесения объектов к основным средствам:

Объект, который мы приобрели, будут является “основным средством” в нашем балансе, а НЕ товаром для продажи и НЕ материалом, если выполняются следующие условия:

– объект со сроком использования свыше 12 месяцев;- объект, который мы приобрели НЕ для продажи;- объект, который может приносить организации экономические выгоды (доход) в будущем;- объект, у которого стоимость за единицу не меньше лимита стоимости 40 000 рублей (без НДС)

Формирование первоначальной стоимости объекта ОС:

Вы должны понимать, что на счете 01 мы отражаеи “информацию” о всех, даже не существенных расходах на ОС. Главное, чтобы окончательно сформированный ОС по сумме превышал лимит стоимости в 40 000 руб. и соответствовал остальным критериям ОС.

Например при строительстве дороги необходимо совершить тысячу расходов от покупку ГСМ, болтов, песка, ЗП рабочим и прочие расходы. Все эти расходы собираются предварительно на счете 08 “Вложения во внеоборотные активы”, а уже после того как дорога построена и принята комиссией, данные расходы переносятся на счет 01 “Основные средства”.

Какие стоимости бывают у ОС:

“Первоначальная” стоимость ОС – это все “расходы”, которые наша организация понесла, чтобы “ввести в работу” объект ОС. Первоначальная стоимость для разных организаций по одному и тому же объекту может быть разная. Например, при покупке кондиционера, для его работы требуется монтаж одного из блоков кондиционера на фасад здания. В зависимости от региона в котором производиться монтаж, стоимость такой работы тоже разная. В результате у одной организации стоимость такого ОС будет 45 000 руб. с монтажем, у другой организации 85 000 руб с монтажем.

“Рыночная” стоимость ОС – это “стоимость”, по которой объект ОС готовы приобрести в данном регионе третьи, не связанные с вашей организацией лица. Для примера с кондиционером рыночная стоимость может быть примерно 30% от стоимости самого кондиционера, понятно что монтаж и прочие ваши расходы никого не интересуют, рынок готов купить только кондиционер, который будет лежать на складе.

“Остаточная” стоимость ОС – это “стоимость” вычисляется как разница между “первоначально” стоимостью ОС (нам известной, и зафиксированной на счете 01 четкой суммой) и стоимостью ОС, списанной в расходы (нам известной, и зафиксированной на счете 02 четкой суммой).

В целом мы имеем полную информацию об объекте ОС если нам известны:

– “первоначальная стоимость” ОС;- “дата ввода” в эксплуатацию; – “метод” начисления “амортизации” (линейный, не линейный);- “срок” полезного “использования” в годах и месяцах.

Резюме по счету 01: (смотрите все закладки)

– на счете собираем “информацию” о “первоначальной стоимости” ОС.

– проводки в 1С 8.3 по счету 01 в основном формируют три документа: док.”Принятие к учету ОС” (приход на счет) док.”Передача ОС” (расход со счета) док.”Списание ОС” (расход со счета)

– если построить ОСВ по счету 01, то увидим все ОС находятся в эксплуатации по текущее время.

На какую дату принимают к учету ОС

Основные средства принимаются к бухучету на дату завершения капвложений, которые связаны с их созданием или приобретением (п. ФСБУ 26/2020). Вот что это значит на практике:

- Все затраты на создание или покупку ОС уже понесены, а их сумма — определена.

- Объект полностью готов к эксплуатации.

Если же объект начали использовать до полного завершения капвложений, основным средством признают только используемую часть вложений. А стоимость вложений между используемой и незавершенной частями распределяют обоснованно и рационально — тем способом, который закреплен в учетной политике. Как вариант: пропорционально физическому показателю, который характерен для ОС. Например, для здания это — площадь.

Как закрывается 02 счет «Амортизация основных средств»?

Учитывая, что счет 02 – пассивный, уменьшение (списание) суммы начисленной амортизации производится по дебету этого счета. Как закрыть 02 счет? При выбытии основных средств (продаже, списании, безвозмездной передаче и др.) сумма накопленной на момент выбытия амортизации списывается так (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 02 – Кредит счета 01 «Основные средства»

В результате такого рода операций, к примеру, в оборотно-сальдовой ведомости по счету 02 будут отражаться не только кредитовые, но и дебетовые обороты.

Говоря о синтетическом счете 02, важно не путать его с субсчетом 02 к другим счетам. К примеру, счет 68.02 в бухгалтерском учете не имеет никакого отношения к амортизации

Ведь счет 68 – «Расчеты по налогам и сборам», а 02 в данном случае – субсчет к счету 68, означающий вид налога. Как правило, на счете 68.02 отражается информация о расчетах с бюджетом по НДС.

Счет 02 02 создан для сбора информации о суммах накоплений отчислений по амортизации ОС. Это один из тех элементов без которого не может обойтись ни одно предприятие независимо от направления деятельности и уровня развития. Именно благодаря ежемесячным отчислениям на счет 02 организация может уменьшить первоначальную стоимость ОС при его ликвидации.

Основные проводки по счёту 02

Рассмотрим подробнее проводки, которые составляют по бух счёту 02:

| Дт | Кт | Комментарий |

|---|---|---|

| 20 (23, 25, 26, 44, 91) | 02 | Начислили амортизацию и отнесли её на соответствующий счёт затрат в зависимости от того, где используется объект основных средств |

| 79 | 02 | Начислили амортизацию по основным средствам обособленного подразделения |

| 83 | 02 | Увеличили амортизацию по итогам дооценки основного средства |

| 02 | 01 | Списали начисленную амортизацию в уменьшение стоимости основного средства |

| 02 | 79 | Уменьшили амортизацию по основным средствам, переданным обособленному подразделению на отдельном балансе |

| 02 | 83 | Уменьшили амортизацию по итогам уценки основного средства |

Методы расчета

Выбор определенного способа вычисления амортизационных отчислений не может быть сделан лишь на основании личных предпочтений. Бухгалтер действует согласно должностной инструкции и начисляет суммы согласно требованиям учетной политики предприятия.

Существует 4 метода определения амортизационных отчислений:

- уменьшаемого остатка;

- кумулятивный;

- производственный;

- линейный.

Первые два способа позволяют списывать наибольшую сумму в первые годы эксплуатации, пока объекты ОС приносят хорошую прибыль. Предприятие как бы «подстраховывает» себя на случай отрицательного финансового результата. Производственный метод предполагает отчисление на счет 02 02 сумм пропорционально объему изготовленной продукции. Используется он только для тех видов имущества, которые участвуют в производственном процессе. Способ удобен своей гибкостью в зависимости от уровня доходов предприятия.

Переоценка ОС

Порядок учета зависит от того, какую провели переоценку — инвестиционной недвижимости или остальных ОС.

ОС не относится к инвестиционной недвижимости

- Пересчитать первоначальную (переоцененную) стоимость и накопленную амортизацию так, чтобы балансовая стоимость объекта равнялась его справедливой стоимости. Надо сделать две проводки по корректировке первоначальной стоимости ОС и амортизации.

- Сначала уменьшить первоначальную (переоцененную) стоимость ОС на накопленную амортизацию, а потом пересчитать балансовую стоимость так, чтобы она равнялась справедливой. Понадобится одна корректировочная проводка.

Сумму дооценки ОС относят на добавочный капитал. Но если дооценка восстанавливает суммы уценки (обесценения) объекта, признанной в расходах в прошлом периоде, ее включают в прочие доходы того периода, в котором проводилась переоценка. А если сумма дооценки больше суммы уценки (обесценения), разницу относят на добавочный капитал (п. , ФСБУ 6/2020, п. , ПБУ 9/99).

Проводки по бухучету дооценки — в таблице.

| Проводка | Содержание операции |

|---|---|

| Переоценка ОС через пересчет первоначальной (переоцененной) стоимости и амортизации | |

| Дт 01 Кт 83, 91.1 | Корректировка первоначальной (переоцененной) стоимости ОС |

| Дт 83, 91.2 Кт 02 | Корректировка накопленной амортизации |

| Переоценка ОС через пересчет балансовой стоимости | |

| Дт 02 Кт 01 | Уменьшение первоначальной (переоцененной) стоимости на накопленную амортизацию |

| Дт 01 2 Кт 93, 91.1 | Отражение дооценки ОС |

Пример

Компания отражает дооценку ОС. Переоценку проводили через пересчет балансовой стоимости. Раньше объект не переоценивали. Основные параметры актива:

- первоначальная стоимость — 3 000 000 рублей;

- накопленная амортизация на дату переоценки — 300 000 рублей;

- справедливая стоимость на дату переоценки — 3 160 000 рублей;

- балансовая стоимость до переоценки — 2 700 000 рублей (3 000 000 — 300 000);

- коэффициент пересчета (отношение справедливой к балансовой стоимости) — 1,17 (3 160 000 / 2 700 000);

- переоцененная стоимость ОС — 3 510 000 рублей (3 000 000 х 1,17);

- накопленная амортизация с учетом дооценки — 351 000 рублей (300 000 х 1,17).

Проводки:

| Проводка | Содержание операции | Сумма операции, руб. |

|---|---|---|

| Дт 01 Кт 83 | Дооценили первоначальную стоимость ОС | 510 000 (3 510 000 — 3 000 000) |

| Дт 83 Кт 02 | Дооценили накопленную амортизацию | 51 000 (351 000 — 300 000) |

Сумму уценки ОС обычно включают в прочие расходы. Но часть, которая не превышает сумму дооценки ОС, отнесенную на добавочный капитал в прошлых периодах, признают за счет уменьшения этой дооценки. Если уценка больше дооценки, разницу включают в прочие расходы в том периоде, когда провели переоценку (п. ФСБУ 6/2020, п. ПБУ 10/99).

Проводки по уценке — в таблице:

| Проводка | Содержание операции |

|---|---|

| Переоценка ОС через пересчет первоначальной (переоцененной) стоимости и амортизации | |

| Дт 83, 91.2 Кт 01 | Корректировка первоначальной (переоцененной) стоимости ОС |

| Дт 02 Кт 83, 91.1 | Изменение накопленной амортизации ОС из-за уценки |

| Переоценка ОС через пересчет балансовой стоимости | |

| Дт 02 Кт 01 | Уменьшение первоначальной (переоцененной) стоимости ОС на накопленную амортизацию |

| Дт 83, 91.2 Кт 01 | Уценка ОС |

Пример

Компания отражает уценку ОС. Переоценку проводили через пересчет балансовой стоимости. Раньше объект не переоценивали. Основные параметры актива:

- первоначальная стоимость — 2 000 000 рублей;

- накопленная амортизация на дату переоценки — 800 000 рублей;

- справедливая стоимость на дату переоценки — 1 100 000 рублей;

- балансовая стоимость на дату переоценки — 1 200 000 рублей (2 000 000 — 800 000).

Проводки:

| Проводка | Содержание операции | Сумма операции, руб. |

|---|---|---|

| Дт 02 Кт 01 | Уменьшили первоначальную стоимость ОС на амортизацию | 800 000 |

| Дт 91.2 Кт 01 | Отразили уценку балансовой стоимости | 100 000 (1 200 000 — 1 100 000) |

ОС относится к инвестиционной недвижимости

Результаты показывают в периоде проведения переоценки. Если актив дооценивают, результат учитывают в прочих доходах, если уценивают — в прочих расходах (п. , ПБУ 9/99, п. ПБУ 10/99).

Все это отражают такими записями:

| Проводка | Содержание операции |

|---|---|

| Дт 03 Кт 91.1 | Дооценка инвестиционной недвижимости |

| Дт 91.2 Кт 03 | Уценка инвестиционной недвижимости |

Что же представляет собой план счетов?

Итак, план счетов БУ – это перечень счетов, отражающих и группирующих всю информацию о хозяйственной деятельности компании. Его можно назвать схемой регистрации хозяйственных и финансовых операций в бухучете. Сегодня планом счетов пользуются все организации, в которых учет ведется методом двойной записи.

Из чего же состоит план счетов? В целом он содержит номера и наименования счетов первого порядка (синтетических) и второго порядка (аналитических и субсчетов). Первых в настоящее время выделяется 99, причем каждому присваивается двузначный код – от 01 до 99. Используют «по прямому назначению» только 60, все же остальные счета остаются свободными. Что касается субсчетов, то их нумеруют в пределах одного синтетического счета (начиная с 1); кроме того, выделяются так называемые забалансовые счета. Их легко опознать по трехзначной нумерации – от 001 до 011.

Наибольшую практическую ценность с точки зрения изучения плана счетов бухгалтерского учета имеют синтетические счета. Их группируют по восьми разделам:

- внеоборотные активы (от 01 до 08 включительно) – соответственно основные средства, амортизация основных средств, доходные вложения и материальные ценности, нематериальные активы, амортизация нематериальных активов, оборудование к установке, вложения во внеоборотные активы;

- производственные запасы (от 10 до 19) – материалы, животные на выращивании и откорме, резервы под снижение стоимости материальных ценностей, заготовление и приобретение материальных ценностей, отклонение в стоимости материальных ценностей, НДС по приобретенным ценностям;

- производственные затраты (от 20 до 39) – основное производство, полуфабрикаты собственного производства, вспомогательные производства, общепроизводственные расходы, общехозяйственные расходы, брак в производстве, обслуживающие производства и хозяйства;

- готовая продукция и товары (от 40 до 49) – выпуск продукции/осуществление работ/ оказание услуг, товары, торговая наценка, готовая продукция, расходы на продажу, товары отгруженные, а также выполненные этапы по незавершенным работам;

- денежные средства (от 50 до 59) – касса, расчетные счета, валютные счета, специальные счета в банках, переводы в пути, финансовые вложения, резервы под обесценение вложений в ценные бумаги;

- расчеты (от 60 до 89) – расчеты с поставщиками и подрядчиками, расчеты с покупателями и заказчиками, резервы по сомнительным долгам; далее – только расчеты: по краткосрочным кредитам и займам, по долгосрочным кредитам и займам, по налогам и сборам, по социальному страхованию и обеспечению, с персоналом по оплате труда, с подотчетными лицами, по прочим операциям, с учредителями, с дебиторами и кредиторами, а также внутрихозяйственные расчеты;

- капитал (от 80 до 89 включительно) – уставной капитал, собственные акции или их доли, резервный капитал, добавочный капитал, нераспределенная прибыль/непокрытый убыток, целевое финансирование;

- финансовые результаты (от 90 до 99) – продажи, прочие доходы/расходы, недостачи и потеря от порчи ценностей, резервы предстоящих расходов, расходы будущих периодов, доходы будущих периодов и, наконец, прибыли и убытки.

Что касается перечня забалансовых счетов, то выглядит он следующим образом:

- 001 – арендованные основные средства;

- 002 – принятые на ответственное хранение ТМЦ;

- 004, 003 – соответственно материалы, принятые в переработку/товары, принятые на комиссию;

- 005 – принятое для монтажа оборудование;

- 006 – бланки строгой отчетности;

- 007 – задолженность неплатежеспособных дебиторов, списанная как убыток;

- 008 – полученные обеспечения обязательств и платежей;

- 009 – выданные обеспечения обязательств и платежей;

- 010, 011 – соответственно износ основных средств, сданные в аренду основные средства.

План счетов утвержден приказом российского Минфина от 31.10.2000 г. (ред. 2010 г.). Используя этот документ, руководство любого предприятия может составить свой вариант, подобрав список аналитических и синтетических счетов, максимально подходящих для ведения учета именно в этой организации.

Оформление проведенной инвентаризации в целях выявления «неактивов»

В связи с введением Стандартов «Основные средства», «Концептуальные основы» были изменены положения Приказа Минфина России от 30.03.2015 № 52н (далее — Приказ № 52н) в части заполнения Инвентаризационной описи (сличительной ведомости) по объектам нефинансовых активов (ф. 0504087). Кроме того, названным приказом определяется и порядок заполнения данного документа (Приложение № 5 к Приказу № 52н).

______________________

*(1) Обязательные случаи проведения инвентаризации перечислены в п. 81 Стандарта «Концептуальные основы» .

Статья подготовлена

Если у вас возникли вопросы по данной теме, обсудите их с нашим экспертом по бесплатному номеру 8-800-250-8837

. Ознакомиться со списком наших услуг можно на сайте УчётвБГУ.рф . Также вы можете , чтобы первыми узнавать о новых полезных публикациях.

Списание ОС

Основные средства списывают с учета, если:

- Актив больше не приносит экономическую выгоду. К примеру, объект морально или физически устарел. Или же компания больше не ведет деятельность, для которой покупала это ОС.

- Актив выбыл. Причина выбытия может быть любой — продажа, безвозмездная передача, кража, уничтожение и проч.

Полностью самортизированные объекты, которые еще используются, списывать не надо — ФСБУ 6/2020 этого не предусматривает. Такие ОС можно продолжать учитывать на счете 01, но надо перепроверить срок полезного использования.

Если же объект больше не годится для использования, составьте акт ОС-4 или собственный акт по ликвидации или утилизации. На основании этого акта спишите основное средство

А необходимость списания можно подтвердить дефектной ведомостью или распоряжением руководителя.Важно! Если у вас есть основное средство, которое долго не используется и вы собираетесь его продать, переведите его в долгосрочные активы к продаже — на счет 41. Можно использовать субсчет 41.ДАП

Для списания ОС составляют такие проводки:

- Дт 01.09 Кт 01.01 — списание первоначальной стоимости ОС.

- Дт 02 Кт 01.09 — списание амортизации.

- Дт 01.09 Кт 60.1 — признание расходов на демонтаж сторонней организацией, утилизацию, ликвидацию.

- Дт 10 Кт 01.09 — приход материалов для собственного использования.

- Дт 41.1, 41.ДАП Кт 01.09 — приход металлолома, другого вторсырья для дальнейшей продажи.

- Дт 91.2, 01.09 Кт 01.09, 91.1 — финансовый результат от списания объекта.

Пример

Компания провела частичную ликвидацию ОС. Комиссия составила акт и определила в нем ликвидируемую часть ОС и приходящиеся на нее первоначальную стоимость и начисленную амортизацию.

Первоначальная стоимость ОС — 15 000 000 рублей. Амортизация — 7 000 000 рублей. Ликвидируется 25% объекта. Надо списать:

- 3 750 000 рублей первоначальной стоимости;

- 1 750 000 рублей амортизации.

Проводки:

| Проводка | Содержание операции | Сумма операции, руб. |

|---|---|---|

| Дт 01.09 Кт 01.01 | Списали часть первоначальной стоимости ОС | 3 750 000 |

| Дт 02 Кт 01.09 | Списали часть амортизации | 1 750 000 |

Характеристика счета

Отражение начисленной величины амортизации происходит в рамках БУ по кредиту 02 в корреспонденции со счетами, связанными с учетом производственных затрат. Организация, выступающая в роли арендодателя, производит отражение начисленной величины износа по ОС, сданным в арендное пользование по Дт 91 Кт 02

, если прочие доходы формируются посредством ренты.

В случае выбытия ОС (в ходе реализации, списании, ликвидационного процесса, безвозмездной передачи) сумма начисленной амортизации подлежит списанию в Кт 01. Аналогичная проводка строится в случае, если происходит списание величины начисленной амортизации по недостающим или использованным основным средствам.

Передача в эксплуатацию спецодежды

Выдачу спецодежды сотруднику оформите одним из документов — Расход материалов или Передача материалов в эксплуатацию. Их различия рассмотрены в разделе . Оба документа находятся в разделе Склад.

Для формирования автоматической проводки по Дт МЦ.02 сформируйте документ Передача материалов в эксплуатацию.

В документе укажите:

- Местонахождение — подразделение, куда выдается спецодежда;

- Склад — место хранения спецодежды до ее списания.

В табличной части на вкладке Спецодежда заполните:

- Номенклатура — передаваемая спецодежда;

- Физическое лицо — сотрудник, которому передана спецодежда;

-

Назначение использования — порядок использования спецодежды, где СПИ устанавливается:

- если заполнено — из Назначения использования;

- если не заполнено — из справочника Номенклатура раздел Малоценные запасы и оборудование, выданные сотрудникам;

- Способ отражения расходов — счет и его аналитика для признания стоимости несущественного актива в затратах НУ (в БУ расходы уже учтены при поступлении);

- Счет учета — 10.21.1, заполняется автоматически.

Проводки по документу

Документ формирует проводки:

- Дт 10.21.2 Кт 10.21.1 — стоимость спецодежды в БУ списана со склада;

- Дт 20.01 Кт 10.21.1 — стоимость спецодежды учтена в затратах НУ, также спецодежда списывается в количественном выражении;

- Дт МЦ.02 — стоимость спецодежды в эксплуатации отражена за балансом.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. по передаче спецодежды в эксплуатацию. В 1С используется Ведомость учета выдачи спецодежды (МБ-7).

Бланк можно распечатать по кнопке Печать – Ведомость учета выдачи (МБ-7) документа Передача материалов в эксплуатацию. PDF

Оборотно-сальдовая ведомость

Проверьте передачу в эксплуатацию спецодежды с помощью отчета Оборотно-сальдовая ведомость по счету 10.21 в разделе Отчеты – Оборотно-сальдовая ведомость по счету.

Из отчета видно, что:

- Комбинезон зимний в количестве 2 шт.:

- 1 шт. списана со склада и введена в эксплуатацию — оборот по Кт 10.21.1 и оборот по Дт 10.21.2;

- 1 шт. осталась на складе — остаток по Дт 10.21.1.

- Комбинезон летний в количестве 1 шт.:

Сформируйте Оборотно-сальдовую ведомость по счету МЦ.02, чтобы проконтролировать спецодежду в эксплуатации.

Материалы, выданные сотрудникам по срокам использования

Для контроля за сроками использования несущественных активов сформируйте отчет Материалы, выданные сотрудникам в разделе Склад – Материалы, выданные сотрудникам.

- Дата выдачи — дата документа передачи малоценного актива сотруднику;

- Срок использования — установленный СПИ. Если графа пустая, то используется «До износа»;

- Дата списания — предполагаемая дата списания актива, рассчитывается только если в карточке Номенклатура не указано «До износа»;

- Осталось дней — количество дней до списания, рассчитывается только если в карточке Номенклатура не указано «До износа».

Малоценные активы с истекшим сроком использования можно списать документами Списание товаров, материалов или Списание материалов из эксплуатации в разделе Склад. Подробнее Списание запасов и несущественных активов с баланса и с забаланса

Амортизация основных фондов

Основные фонды при их использовании подлежат постепенному износу, постепенно передают свою стоимость на готовые изделия или оказываемые услуги. Принято различать два вида износа:

- Моральный,

- Физический.

Физический износ характеризуется потерями первоначальные качества основного фонда и свойств материалов, из которых изготовлены объекты.

Моральный износ имеет отношение к постепенному отставанию ранее созданных фондов от современного уровня технологии.

Замечание 1

Тем не менее, бухгалтерский учет не различает данные два вида износа.

Категория амортизации определяет возможность переноса стоимости объектов основных фондов частями на себестоимость изделий или услуг.

Статья: Накопленная амортизация и ее учет

Найди решение своей задачи среди 1 000 000 ответов

Бухгалтерский учёт использует два понятия: амортизации и амортизационных отчислений.

Определение 1

Амортизация определяется в качестве процесса удешевления основных фондов по причине их использования или устаревания. Накопленную амортизацию отражают на балансовом счете 02, называемом «Амортизация основных средств».

Амортизационные отчисления представляют собой расходы предприятия, которые связаны с амортизацией. Бухгалтерский учет отражает амортизационные отчисления в качестве оборота по 02 счёту в кредит счёта производственных затрат (20, 25 и др.).

Как учитывать малоценные основные средства

Если у объекта невысокая стоимость, но срок полезного использования — больше 12 месяцев или операционного цикла свыше 12 месяцев, его тоже учитывают как ОС. Есть два способа учета, и оба позволяют списывать затраты на приобретение и создание малоценки в пределах лимита стоимости.

Важно! Лимит стоимости ОС для единовременного списания законом не установлен. Утвердите его на локальном уровне в учетной политике

Лимит стоимости для совокупности объектов ОС. Чтобы установить такой лимит, в учетной политике надо определить категории основных средств, информация о которых несущественна для компании с учетом ее отраслевых особенностей и структуры активов. Лимит можно ввести для конкретных видов, групп, сегментов ОС и т.д. — в отношении всей совокупности активов.

Проводки для единовременного списания затрат на малоценку показали в таблице.

| Проводка | Содержание операции |

|---|---|

| Если применяется первый способ. Или же второй, но сразу же понятно, что лимит превышен | |

| Дт 20, 25, 23, 26, 44 Кт 60 | Задолженность перед продавцом в размере стоимости ОС по договору, без НДС |

| Если применяется второй способ, но бухгалтер не уверен в том, что не превысит лимит | |

| Дт 08, Кт 60 | Задолженность перед продавцом в размере стоимости ОС по договору, без НДС |

| Дт 08 Кт 60, 23 и другие счета | Допзатраты на ввод в эксплуатацию ОС, без НДС |

| Дт 20, 23, 25, 26, 44 Кт 08 | Списание первоначальной стоимости основного средства в расходы или включение в стоимость других активов |

Бухгалтерский счет 02. Проводки для учета амортизации

Износ по основным средствам предприятия отражается в бухучете как накопление сумм по счету 02. Итоговые суммы амортизации заносятся в кредит счета 02, корреспондирующий с используемыми в организации счетами затрат. Рассмотрим более подробно счет 02 и учет амортизации на нем.

Дт 20 (26, 44) Кт 02

При сдаче в аренду объектов (если это не основная деятельность) проводка по начислению износа выглядит следующим образом:

Дт 91 Кт 02

Если имущество было продано, списано или выбыло по иным причинам, стоимость износа списывается на счет 01 (субсчет «выбытие ОС»):

Дт 02 Кт 01

Про используемые в учете счета читайте в статьях: счет 20 (учет затрат основного производства), счет 01 (основные средства), в которых также описан счет 02 (начисление амортизации).

Аналитический учет по представленному счету 02 должен предоставлять информацию об износе по каждому объекту ОС. Амортизационные суммы признаются ежемесячно как расходы организации.

Вклад в Уставный капитал

Кроме того, вклад в Уставный капитал ООО может сделать и третье лицо при вступлении в состав участников общества. В акционерном обществе третье лицо может приобрести акции при допэмиссии, — это и будет являться взносом в УК. В счет оплаты уставного капитала могут быть внесены деньги, ценные бумаги, иное имущество или имущественные права.

Налоговые последствия

Вклад в уставный капитал коммерческой организации освобождается от налога на прибыль пп. 3 п. 1 ст. 251 НК. Что касается НДС, то в ситуации, когда доля в УК оплачивается имуществом, передающая сторона на ОСН обязана восстановить ранее принятый к вычету НДСп. 3 статьи 170 НК РФ в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки (в отношении основных средств и нематериальных активов).

Однако принимающая сторона, если она также на общей системе налогообложения, учитывает ту же сумму налога в составе вычетов после принятия имущества на учетп. 8 статьи 172, п. 11 статьи 171 НК РФ. В итоге сохраняется баланс уплаченных и принятых к вычету сумм НДС, что фактически означает отсутствие налоговых последствий взноса имущества в уставный капитал для собственника бизнеса.

Естественно, если мы вносим вклад в УК коммерческой организации на специальном налоговом режиме, учесть НДС в составе расходов не получится.

Дополнительные затраты

Для передачи имущества в уставный капитал закон требует провести независимую денежную оценку его стоимостип. 2 ст. 66.2 Гражданского кодекса.

Риски

Гарантированный размер ответственности юридического лица по его обязательствам перед кредиторами равен величине уставного капитала. Также большой УК может сделать компанию привлекательной для недобросовестных третьих лиц (например, рейдеров).

Однако участник вправе делать вклад в УК в размере, превышающем номинальную стоимость его доли. Например, для оплаты доли в уставном капитале в ООО в 10 000 руб. участник вполне может внести, например, 15 млн рублей. При этом величина номинальной стоимости его доли составит 10 000 руб. Именно так и будет указано в ЕГРЮЛ. И данный взнос (в том числе, в части превышения реального размера вклада над номинальной стоимостью доли) не включается в налогооблагаемую базу принимающей стороныабз. 3 пп. 1 п. 3 ст. 170, п. 11 ст. 171, п. 8 ст. 172 НК; пп. 3 п. 1 ст. 251 НК.

Налоговые последствия при последующей продаже доли или выходе из общества

Важно не только предоставить компании имущество без налогов, но и учесть затраты на его приобретение или создание при дальнейшем отчуждении доли в обществе.

В таком случае возникнет доход (от продажи доли, в виде действительной стоимости доли при выходе из ООО или в виде имущества, оставшегося после ликвидации), уменьшить который в целях налогообложения можно:

-

при продаже доли — на расходы, связанные с ее приобретением (для юридических лиц — пп. 2.1 п. 1 ст. 268 НК РФ, для физических лиц — пп. 2 п. 2 ст. 220 НК РФ);

-

при выходе — на сумму вклада в уставный капитал (пп. 4 п.1 ст. 251 НК РФ для юридических лиц, пп. 2 п.2 ст. 220 НК РФ для физических лиц);

-

при ликвидации — на сумму фактически оплаченной стоимости доли (п. 2 ст. 277 НК РФ для юридических лиц, пп. 2 п.2 ст. 220 НК РФ для физических лиц).

В случае, если собственник внес в УК общества вклад, превышающий номинальную стоимость его доли, полученный при продаже (выходе, ликвидации) доход также можно будет уменьшить на сумму расходов по приобретению доли в полном объеме. Если оплата была имуществом, на сумму расходов на приобретение имущества.

Если же Вы или ваша организация непрерывно владеет долями/ акциями в компании более 5 лет на праве собственности, то вся сумма дохода от продажи таких долей / акций будет:

-

освобождаться от НДФЛ для физических лиц (п.17.2. ст. 217 НК РФ);

-

облагаться налоговой ставкой 0 % по налогу на прибыль для юридических лиц (ст. 284.2. НК РФ).

Аналитика счёта 02

В Плане счетов не указаны субсчета 02 счёта бухгалтерского учёта, а потому чтобы не запутаться в информации и детализировать учёт, можно самостоятельно открывать субсчета, закрепив их в учётной политике. Классификацию субсчетов целесообразно вводить согласно видам основных средств:

- собственные;

- в аренде или лизинге;

- облагаемые имущественным налогом;

- не облагаемые имущественным налогом;

- облагаемые имущественным налогом по кадастровой стоимости.

Аналитический учёт по 2 счёту бухгалтерского учёта нужно выстраивать по отдельным инвентарным объектам. При этом нужно использовать те же документы, которые применяются для аналитического учёта самих основных средств:

- инвентарная карточка основного средства;

- инвентарная карточка группы основных средств;

- инвентарная книга основных средств.