Что такое структурный продукт?

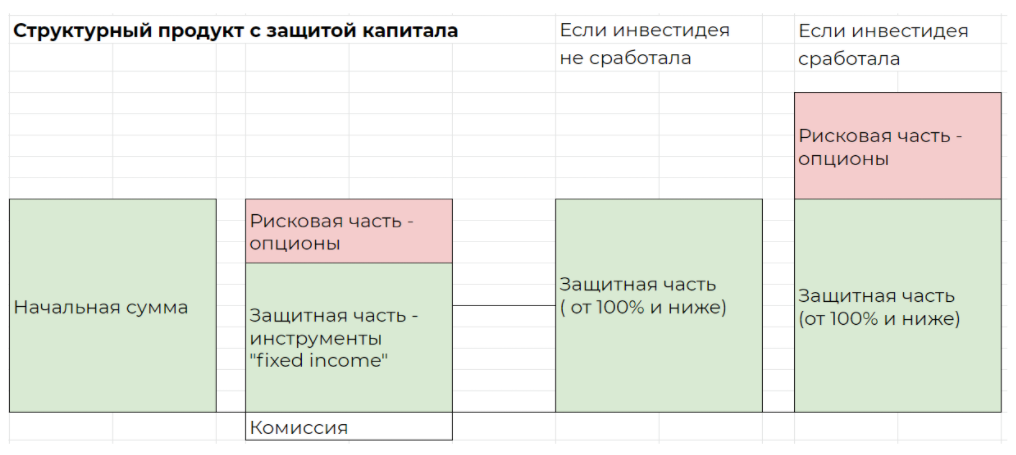

Структурный продукт — это инвестиционный продукт, который содержит несколько финансовых инструментов. Он состоит, как правило, из двух частей — защитной и доходной. Защитная доля занимает бОльшую часть вложенных средств. В ней используются консервативные инструменты (небольшой риск, низкая доходность) типа облигации или депозита, которые и обеспечивают оговоренную в структурном инструменте защиту капитала.

Оставшаяся доля приходится на доходную часть, с бОльшим риском и более высоким потенциальным доходом. Чаще всего это опционы call (колл) — опционы на покупку, реже put (пут) — опционы на продажу. Первый предоставляет покупателю опциона право купить базовый актив по фиксированной цене. Второй — право его продать.

Помимо основного состава у «структурок» еще масса связующих, на которые инвестору следует обращать внимание. Перейдем к их детальному рассмотрению

Защита капитала — важный параметр, определяющий, какую сумму получит инвестор, когда закончится срок структурного продукта. Это может быть 100% (полная защита вложений) или ниже. Защита капитала, если она есть, всегда оговаривается в условиях по структурному продукту.

Как закон защищает владельцев бизнеса, привлекающих инвесторов?

Законодательное регулирование инвестиций и инвестиционной деятельности в России в общем осуществляется Федеральным законом от 25 февраля 1999 г. «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». В нем разъясняются права и обязанности субъектов этой деятельности, гарантии их прав, а также формы государственного и местного регулирования. Кроме того, не утратил силу Закон РСФСР от 26 июня 1991 г. «Об инвестиционной деятельности в РСФСР», который применяется в части норм, не противоречащих закону 1999 г., и разъясняет сходные вопросы.

Вместе с тем гарантии прав предпринимателей, привлекающих инвестиции, закрепляются в Гражданском кодексе РФ и федеральных законах «Об акционерных обществах», «Об обществах с ограниченной ответственностью».

Возможные риски

Инвестиции в бизнес сопровождаются экономическими, финансовыми, юридическими рисками. Даже при тщательном отборе невозможно найти отрасль со 100% гарантией отсутствия потерь.

В любом бизнесе могут возникать трудности:

- увеличение закупочной стоимости товара;

- повышение стоимости аренды площади для

предпринимательской деятельности; - неправильная организация и ведение бизнеса;

- неудачная стратегия проекта;

- интриги конкурентов;

- падение спроса, большая конкуренция;

- экономический кризис;

- неоправданные ожидания прибыли в краткосрочной

перспективе.

Чтобы управлять рисками, важно закрепить в договоре

отношения инвестора и стороны, которой поступают финансовые вливания. Таким

образом, возможен возврат части денег при провале проекта

Оценить схему

инвестирования целесообразно еще на этапе выбора сферы вложения. Для этого

понадобится оценить прогнозы относительно окупаемости и вероятность успеха в

будущем.

Предотвратить неудачи можно, нанимая опытных специалистов, которые проверят данные расчетов и условия функционирования проекта, тщательно проанализируют все разделы бизнес-плана

Особое внимание следует уделить проверке компаний, которые заявляют о высоком уровне дохода в будущем. Нередко в таких бизнес-планах существуют ошибки в расчетах, либо организаторы намеренно вводят инвестора в заблуждение с целью мошенничества

Поэтому прежде чем инвестировать, нужно изучить все нюансы

сферы, в которой будет осуществляться предпринимательская деятельность. Если потенциальный

инвестор не знает тонкостей данной тематики, начинание заранее обречено на

провал. Отсутствие экономических знаний может привести к убыткам и потере

инвестиционного капитала. Только обдумывая каждый шаг можно добиться

процветания.

Стоит ли использовать структурные продукты?

Теперь мы знаем, что структурные продукты имеют многоуровневые условия и определенные риски. И ни один нечистоплотный инвестиционный менеджер без последствий не сравнит их с депозитом или облигацией. Мы не совершим ошибок по незнанию и доверчивости. Теперь мы не жертвы, а подкованные покупатели финансовых инструментов.

Однако мы не исключаем, что структурные продукты могут стать как источником прибыли, так и способом хеджирования рисков при грамотном подборе. Отметим, что для защиты от рисков на падающем рынке структурный инструмент должен иметь в составе опцион пут, что банки предлагают крайне редко.

IF Club выступает за разумное долгосрочное инвестирование и является противником агрессивных стратегий.

Вступайте в наше сообщество разумных инвесторов. Мы осуществляем профессиональную поддержку всех участников клуба и расскажем вам обо всех подводных камнях инвестирования в разные финансовые инструменты.

Как подготовиться к привлечению инвестиций

Главная цель инвестора — извлечь прибыль от своих инвестиций. Поэтому проект должен быть реалистичен, перспективен и понятен с точки зрения бизнес-модели. Рассказывать просто об идее неубедительно, поэтому необходимо подготовиться к привлечению инвестиций.

Создайте минимальный продукт. Как минимум это должен быть MVP — минимально жизнеспособный продукт. Он поможет протестировать первые гипотезы на реальных потенциальных клиентах.

Рассчитайте юнит-экономику. Юнит-экономика нужна и бизнесу, и инвесторам. Она помогает понять, сколько прибыли приносит каждый клиент или пользователь, какую сумму допустимо тратить на привлечение покупателей, какой канал привлечения наиболее эффективен. Юнит-экономика показывает, способен ли бизнес зарабатывать.

Подготовьте презентацию. Только заранее узнайте о формате, который ждет от вас инвестор. Есть несколько форматов. Один из самых популярных — питчинг. Это короткая презентация проекта на пять — семь минут. В ней вы рассказываете о проекте в целом, проблемах, которые он решает, и в конце объясняете, зачем вам нужны инвестиции и какой результат от них вы ждете.

Рост продаж может убить прибыль

Раскроем этот пункт через реальный пример из практики компании «Нескучные финансы».

Предприниматель занимался строительством бань: в роли бригадира управлял небольшой командой, которая выполняла 3‒5 заказов в месяц. У бизнесмена получалось выводить на себя по 300 000 ₽ ежемесячно.

Наш герой хорошо делал свою работу, по сарафану стало приходить много заказов — больше, чем бригада могла взять. И предприниматель решил делать бизнес: нанял администратора, сформировал несколько бригад, запустил сайт — и взял побольше заказов.

Выручка действительно полетела вверх. Вот только на себя он стал выводить не 300 000, а ничего.

Произошло это потому, что рост продаж практически всегда связан с дополнительными расходами: нужно больше зарплат и бонусов, кому-то надо склады дополнительные открывать и другое. А ещё бывает, что приходится снижать цены — раньше на малых объёмах можно было выбирать самые дорогие заказы, а теперь уже так не получится. В итоге одно накладывается на другое — прибыли нет.

Риски предпринимателя при привлечении инвестиций

Для предпринимателя рисков много:

Неправильный партнер

Просто инвестор, с которым вы не сможете вместе эффективно работать несколько лет. Выбор инвестора похож на поиск жены — сможете вы с ним несколько лет провести, регулярно обсуждая непростые вопросы?

Потеря контроля

Профессиональный инвестор точно захочет контроль над работой компании. Нормальная ситуация, когда этот контроль происходит через достижение единства мнений в совете директоров, а не через навязывание решений.

Блокирование сделок с новыми инвесторами

Это может произойти из-за нежелания инвесторов или неправильно структурированной сделки на предыдущем шаге инвестирования.

Отбор бизнеса у основателей

Самый минорный случай — тривиальный отбор бизнеса.

Чтобы избежать таких ситуаций, имеет смысл узнать о репутации инвестора на рынке и поговорить с основателями компаний, с которыми инвестор работал раньше.

Как уменьшить риски при инвестировании в бизнес

Опасность лишиться денег при инвестировании будет всегда. Но риски можно и нужно уменьшать. Сделать это возможно разными способами:

Тщательно подбирать объекты инвестирования.

Вы должны собрать как можно больше информации о том, во что будете вкладываться. Это данные о юридическом лице, бухгалтерская отчётность, финансовые показатели за текущий период и за прошлый год

Также очень важно изучить репутацию самой компании.

Нельзя проходить и мимо ниши. Часто правильное решение по поводу инвестиций в российский бизнес помогает принять маркетинговый анализ

Иногда лучше потратиться, чем впоследствии потерять большую сумму.

Вкладывать в несколько активов, а не в один.

Нельзя сосредотачиваться исключительно на чём-то одном. Это всегда означает большой риск, даже если проект кажется очень надёжным. При вложении в разные активы шанс получить хотя бы от одного увеличивается в разы. То есть выгода от инвестирования всё равно будет.

Разработать стратегию.

Хаос повышает риски. Поэтому вы должны очень конкретно представлять, что именно делать. Вам надо составить план, разобрать по полочкам, из чего именно и как вы будете получать доход. Также стоит вникнуть в содержание договоров, которые смогут всё это регулировать.

Подбирать надежных управляющих.

Если вы планируете вложить инвестиции в работающий бизнес, то вам в любом случае придется взаимодействовать с управляющим. Поэтому важно выяснить о нём как можно больше информации, т.к. он может оказаться мошенником. Для надежности — тщательно составляйте договор.

Получение новых знаний, постоянное обучение.

Инвестирование – это деятельность, в которой можно совершать ошибки и научиться их в последующем не допускать. Именно поэтому важно заниматься саморазвитием, посещать семинары, перенимать знания у опытных инвесторов, проходить обучение на профильных курсах и не только.

Типы устойчивости

Рассматриваемый показатель классифицируется по степени устойчивости. Она может быть абсолютной, средней, кризисной. В зависимости от типа устойчивости компания определяет способы повышения эффективности деятельности.

Абсолютная устойчивость

Абсолютная устойчивость может быть установлена в том случае, если размер материально-производственных запасов превышает размер собственных оборотных средств, а также банковских займов под эти ценности. При этом учитываются кредиты под отгруженную продукцию и кредиторские долги, зачтенные банковским учреждением при кредитовании. Затраты покрываются в этом случае за счет собственных оборотных средств. Рассматриваемый уровень устойчивости характеризуется повышенной платежеспособностью. Компания независима от кредиторов.

Абсолютная устойчивость – явление редкое, особенно в странах СНГ. Она отвечает следующему условию:

Запасы < собственные оборотные средства

Соотношение отображает, что запасы полностью покрываются СОС. Это значит, что компания совершенно независима от сторонних кредиторов.

Нужно сказать, что абсолютный показатель устойчивости – не всегда положительное явление. Иногда оно обозначает, что компания не желает искать эффективные внешние источники финансирования.

Нормальная устойчивость

Нормальная устойчивость может быть установлена в том случае, если показатели размера материально-производственных ресурсов и размер собственных оборотных средств/кредитов тождественны. При этом учитывается кредиторский долг, который зачтен банковским учреждением при кредитовании. Затраты предприятия покрываются за счет собственного оборотного капитала и долгосрочных займов. Компания с таким показателем устойчивости характеризуется стандартной платежеспособностью, результативной производственной деятельностью. Данное состояние гарантирует платежеспособность. Нормальная устойчивость соответствует этому условию:

Запасы = средства компании + заемные средства

Данное положение свидетельствует о том, что предприятие для покрытия своих затрат использует разные источники финансирования. Применяются и собственные, и заемные средства.

Неустойчивое положение

Неустойчивое положение говорит о том, что платежеспособность компании нарушена. Одновременно есть возможность обеспечить тождественность между имеющимися средствами и обязательствами. Для этого можно задействовать источники финансирования, которые уменьшат напряженное финансовое состояние. К примеру, можно взять кредит для увеличения объема оборотных средств, использовать фонды накопления. Затраты покрываются за счет собственного оборотного капитала, а также займов долгосрочного (со сроком погашения от года) и краткосрочного (до года) характера.

Компания с неустойчивым положением характеризуется недостаточной платежеспособностью, привлечением средств кредиторов. Однако сохраняется шанс на улучшение положения. НП соответствует следующему условию:

Запасы = собственные средства + заемные средства + источники, которые позволяют уменьшить финансовую напряженность

К источникам, снижающим напряженность, можно отнести:

- Временно свободные средства.

- Резервы средств.

- Фонды экономического стимулирования.

- Займы.

Наличие неустойчивости – это допустимый параметр в том случае, если объем кредитов и займов не превышает общей стоимости производственных запасов.

Кризисное положение

Кризисное положение позволяет установить повышенный риск банкротства. В рассматриваемом случае размер МПЗ превышает размер СОС и займов. Затраты могут покрываться самыми разными источниками. Кризисное положение означает неплатежеспособность компании и ее близость к банкротству.

Основная характеристика КП – невозможность покрыть долги компании задолженностями дебиторов и ценными бумагами. Рассмотрим условие кризисного положения:

Запасы > оборотные средства фирмы + заемные средства

ВАЖНО! При кризисном положении имеет смысл оптимизировать структуру пассивов и уменьшить затраты

Классификация вложений в бизнес

Размер средств, время инвестирования, возможности управления – эти и другие факторы влияют на решение вопроса, в какой бизнес вложить деньги. Отталкивайтесь от доступных возможностей на момент принятия решения о капиталовложениях – это позволит уменьшить риски и ускорить процесс окупаемости.

Как уже говорилось, направлений, в которых вы можете найти для себя прибыль, очень много. Для четкого представления структуры мы распределили способы инвестирования по различным критериям и выделили особенности каждого из них.

Критерий 1: Право на собственность.

Быть главным владельцем или простым инвестором? В зависимости от желания, вы можете вложить деньги в собственный или чужой бизнес.

Преимущества своего бизнеса:

- высокие показатели прибыли;

- полный контроль над финансами;

- самостоятельный выбор направлений развития.

К минусам стоит отнести риски потери собственных денег и крупные вложения на этапах становления вашей компании. Кроме того, будьте готовы уделять бизнесу львиную долю своего времени, а без знаний в сфере деятельности придется дополнительно потратиться на высококвалифицированный руководящий персонал.

Вложить деньги в чужой бизнес намного проще и менее проблематично в плане управленческих вопросов. Всю работу на себя берет штат специалистов, которые раскручивают и продвигают бизнес, в то время как вы просто получаете дивиденды от инвестированных денег.

Критерий 2: Размер инвестирования.

Важный фактор, влияющий на доступность бизнеса, как такового, для большинства верст населения.

В зависимости от размера начального капитала, вы можете ориентироваться на то, чтобы вложить деньги в бизнес полностью либо частично:

-

Полное инвестирование – бизнесмен планирует вложить деньги в развитие проекта сам.

Все трудности в плане финансовой составляющей ложатся на плечи 1 человеку, что весьма рискованно, особенно для новичков. Вложить деньги подобным образом наиболее часто пытаются при открытии собственного бизнеса.

-

Частичное инвестирование – бизнесмен является одним из многих инвесторов и выкупает долю в деле.

Деньги, полученные организацией таким путем, составляют не более 50%.

Для полного влияния компании оставляют за собой руководящий долю, а вы получаете процент от развития бизнеса в целом.

Критерий 3: Время, когда нужно вложить средства.

В зависимости от вида бизнеса и сферы его деятельности, могут потребоваться финансирования на различных этапах развития.

Стартапы – бизнес-идеи, требующие вложить деньги в самом начале. Очень популярное направление, особо активно развивающееся в последние 5 лет.

Суть в том, чтобы вложить деньги на развитие идеи. Чем лучше продуман проект, тем выше вероятность для создателя бизнес-плана заручиться поддержкой.

Вложить деньги в готовый бизнес можно буквально когда угодно. Для расширения своего бизнеса компании часто ищут дополнительные источники финансирования.

Подсуетившись, можно выгодно вложиться и получать стабильный ежемесячный пассивный доход.

Критерий 4: Форма дохода от бизнеса.

Если вы планируете заниматься руководством компанией или участвовать в ее развитии, вам подойдет активный доход. Работая над собственным бизнесом или владея более 50% долей активов предприятия, руководство станет неотъемлемой частью вашей деятельности.

При пассивном доходе все обязанности переходят управляющему персоналу компании. Максимум, что от вас могут потребовать – подпись на документах, как одного из инвесторов.

Критерий 5: Вид бизнеса.

Зависит от сферы деятельности компании. Сеть может состоять из нескольких организаций, работающих в одном ключе. Вложенные деньги распределяются между наиболее проблемными статьями финансовой деятельности.

-

Прямые вложения – все деньги идут на развитие одной организации.

Активы компании не распыляются и принадлежат одному владельцу.

-

Портфельные вложения – покупка доли более, чем у одной компании.

Сумма всех процентных составляющих образует портфель акций.

Описанные критерии не есть правилом. Вы можете составить собственный список, что поможет проанализировать рынок и определиться с бизнесом, в который стоит вложить деньги.

Советы по выбору подходящих банковских продуктов

Выбор подходящих банковских продуктов — это важный шаг для достижения финансовой стабильности. Правильно подобранные продукты могут помочь вам управлять своими финансами и достигать поставленных целей. В этом разделе мы предлагаем вам несколько советов, которые помогут вам выбрать подходящие банковские продукты.

1. Определите свои потребности: Прежде чем выбирать банковские продукты, определите свои потребности и цели. Задумайтесь, какие услуги и функции вам необходимы. Например, вам может понадобиться кредитная карта с низким процентом или счет с высокими процентными ставками.

2. Исследуйте рынок: Изучите различные банки и их предложения. Сравните процентные ставки, комиссии и условия

Обратите внимание на репутацию банка и отзывы клиентов. Также узнайте о возможностях онлайн-банкинга и мобильного приложения для удобства использования продуктов

3. Проверьте условия: Внимательно прочитайте условия и договоры перед выбором продукта. Убедитесь, что вы полностью понимаете все требования, комиссии и сроки

Обратите внимание на скрытые платежи и возможные штрафы

4. Обратитесь за консультацией: Если у вас возникают вопросы или сомнения, обратитесь за консультацией к специалисту. Банковские консультанты могут помочь вам выбрать наиболее подходящие продукты, учитывая ваши потребности и цели.

5. Постоянно обновляйте свои продукты: Регулярно пересматривайте свои банковские продукты и условия. Возможно, вашим потребностям потребуются другие продукты. Будьте внимательны к новым предложениям и изменениям на рынке.

Что такое коэффициент реинвестирования и как он считается

Это отношение невыплаченной инвесторам прибыли к величине чистой прибыли. Чем оно больше, тем большую часть дохода компания может направить в развитие.

Многие российские компании заранее определяют, какую часть прибыли они распределяют в виде дивидендов. Это прописывается в дивидендной политике — специальном документе, который компания публикует в открытом доступе.

К примеру, по итогам 2020 года «Газпром», в соответствии с требованиями к госкомпаниям, направил на дивиденды 297,1 млрд рублей. Это 50% от чистой скорректированной прибыли компании в том году. Коэффициент реинвестирования — 50%.

Бывает, что компании распределяют акционерам больше прибыли, чем они заработали. Дивиденды привлекают инвесторов, поэтому компании стремятся поддерживать выплаты на высоком уровне. К примеру, ретейлер «Магнит» по итогам 2021 года выделил на дивиденды 25 млрд рублей, хотя чистая прибыль по итогам года составила только 3,13 млрд рублей. Остальные 21,87 млрд рублей — нераспределённая прибыль прошлых лет. Коэффициент реинвестирования = 25/3,13 * 100% = 798%.

Быстрорастущие компании, в том числе технологические, зачастую вообще не платят дивиденды, а всю прибыль реинвестируют в развитие. Так, к примеру, поступает «Яндекс». Компания вкладывается в новые перспективные направления, такие как каршеринг, доставка еды, чтобы завоевать большую долю растущего рынка. Коэффициент реинвестирования — 100%.

В западных медиа часто используют показатель payout ratio — отношение распределённой между акционерами прибыли к величине чистой прибыли. Она обратно пропорциональна retention ratio — коэффициенту реинвестирования. Зачастую аналитики для расчёта этих коэффициентов вместо чистой прибыли используют показатель свободного денежного потока (FCF).

Что такое свободный денежный поток?

Деньги, которые остаются у компании после погашения всех расходов по текущим операциям, налогов, процентов и CAPEX (капитальных расходов)

Какими могут быть условия инвестирования

Условия, на которых инвесторы готовы будут войти в начинающийся проект, зависят от его целей, отраслевой принадлежности и целевой аудитории. Компании, занимающиеся инновационными разработками и прочие виды бизнеса, связанные с производством, являются высоко рисковыми вложениями для бизнес-ангелов.

Однако они способны принести сверхприбыли. В данном случае интерес для инвестора представляют не дивиденды, а доля в бизнесе. Процент определяется по договоренности, поскольку каждая сделка обладает индивидуальными особенностями.

Условия данного типа сделок не являются фиксированными. Например, инвестор может выделить средства на открытие бизнеса за 30-процентную долю, при условии, что выпуск продукции начнется не позже, чем через 3 месяца. В противном случае предприниматель в соответствии с условиями договора будет обязан выплатить штраф, в размере 20 процентов бизнеса, и таким образом отдаст инвестору блокирующий пакет акций.

Однако не всегда переход доли бизнеса является решающим условием. В некоторых случаях финансирование венчурных компаний и бизнес-ангелов является альтернативой банковскому кредиту. Предпринимателю достаточно будет выплатить определенный процент комиссии за право долгосрочного пользования предоставленными денежными средствами.

На каких условиях можно пригласить инвестора для участия в финансировании компании?

Для инвестора, желающего быть совладельцем предприятия, то есть прямым инвестором, участвующим во вложении капитала в объект инвестирования, существуют следующие варианты получения доли участия в бизнесе: приобретение доли в ООО через увеличение уставного капитала путем внесения денежных средств, имущества или через ее куплю-продажу и покупка акций акционерного общества. Такой вид инвестирования предполагает возможность участия в принятии решений о деятельности компании и получение прибыли по итогам года (дивиденды).

Кроме того, существуют виды прямого инвестирования, не связанные с приобретением доли участия в компании. В России можно выделить следующие:

Какие есть возможные плюсы от использования структурных продуктов?

Структурные инструменты, хоть и редко, но могут быть более доходными и менее рискованными, чем некоторые другие инвестиционные инструменты. Все зависит от положения на рынке и параметров продукта.

Приведем пример в следующей ситуации. Фондовый рынок не растет — цены на акции колеблются вокруг одного уровня или постепенно снижаются. В таких условиях не удастся получить прибыль от прямых инвестиций в ценные бумаги. А продавцы структурных продуктов могут придумать стратегию, как за счет фьючерсов и опционов заработать на падающем рынке.

Структурные продукты могут быть более прибыльными, чем вложения в акции, облигации и депозиты, за счет производных финансовых инструментов (ПФИ). При этом крупные игроки получают более выгодные условия по ПФИ, чем те, которые доступны частному инвестору.

Главные правила выбора структурных продуктов

Итак, сформулируем на основе проанализированной информации топ-7 правил по подбору структурных продуктов.

Приемлемая для инвестора защита капитала. Помним золотое правило: чем больше риск, тем больше доходность. Исходя из него подбираем комфортную защиту. Не всегда выбор в пользу 100%-ой защиты капитала принесет ожидаемый доход. Иногда поступившись ей в пользу уровня 90% или ниже, можно обеспечить себе бОльшую вероятность получения дохода и при этом сильно не нарушить свой комфорт.

Купоны типа «феникс» предпочтительнее. В периоды наблюдения (раз в квартал, раз в полгода или другие, установленные условиями), даже если базовые активы ниже барьера, ваш купон «запомнится» и будет выплачен, как только базовые активы окажутся выше барьера.

Чем ниже уровень барьера для выплаты купона, тем больше вероятность получить купоны. Согласитесь, барьер в 65%, предполагающий просадку в -35% для базовых активов, даст гораздо больше шансов, чем барьер в 80%, предполагающий просадку всего лишь в -20% для выплаты купона.

Срок: чем выше, тем лучше. Доходность по купонам, защита капитала, уровень барьера будут гораздо более выгодными в долгосрочной перспективе. Поэтому, если есть возможность, отдаем предпочтение 3 годам вместо 1 года, и 5 — вместо 3 лет.

Внимательно изучаем состав активов, вшитых в структурный инструмент — как в защитную, так и доходную части

Грамотный выбор и отсеивание откровенно проблемных эмитентов даст гораздо больше шансов на успех.

Обязательно обращаем внимание на комиссии. В «структурках» они могут быть очень высокими

В среднем — от 2%. Если менеджер называет цифру меньше, скорее всего, в продукте присутствуют скрытые комиссии.

Коэффициент участия в доходе: чем больше, тем лучше.

5 принципов инвестирования

- Нужно нацелиться на долгосрочную стратегию. Невозможно вложить деньги и ждать прибыли через несколько часов. Инвестиционный бизнес рассчитан на длительное время. Если провести анализ графиков фондовых рынков, можно сделать вывод, что отдачу получает тот, кто умеет ждать. План лучше составить не на месяц, а на год.

- При инвертировании в бизнес вооружитесь знаниями. Перед тем, как вкладывать собственные сбережения, изучите рынок. Вы должны быть компетентны в конкретной сфере – отсутствие знаний может стоить потерей значительной части прибыли.

- Всегда иметь план «Б». Согласно закону Мерфи, инвестор должен иметь в арсенале 3 (минимум) развития событий, включая запасной:

- оптимистичный;

- пессимистичный;

- нейтральный.

Следует прислушиваться к интуиции. Какими бы источниками информации вы не обладали, прислушивайтесь к своей интуации. Не стоит забывать, что ответственность за действия лежит исключительно на инвесторе – он должен действовать твердо, осознанно, решительно.

Нельзя спешить. Решения не стоит принимать в спешке, они должны быть взвешенными и расчетливыми, без права на эмоции. Лучше вовремя остановиться – вероятность убытка так же велика, как и прибыли. Лучше потерять не все деньги сразу, а только часть

Важно фиксировать и анализировать ошибки.

Где искать инвесторов

Возможностей для поиска инвесторов гораздо больше, чем может показаться на первый взгляд. И найти деньги можно, прибегнув как к давно уже существующим способам инвестирования, так и современным, появившимся с возникновением интернета.

Классические способы привлечения инвестиций

Получить деньги на бизнес можно через инвестиционные фонды, фонды содействия малому предпринимательству. Это довольно сложная задача. Кроме того, что начинающий предприниматель обязан найти серьезные основания для получения инвестиций, часть средств он должен вложить сам, но для этого далеко не у всех есть возможности.

Еще один вариант – особая площадка для инвестирования в бизнес-проекты, бизнес -инкубатор. Но, чтобы получить деньги, нужно победить в конкурсе и пройти собеседование.

Потенциальными инвесторами могут стать и успешные бизнесмены, которые хотели бы иметь пассивный доход. Найти инвесторов и сделать их партнерами – наиболее приемлемый и простой путь. А для этого вам нужно уметь хорошо презентовать свой проект, доказать его состоятельность и востребованность.

Поможем с итогами года

Если хотите, чтобы в следующем году было чем гордиться, наши финдиры помогут. Смотрите, что они уже сделали в разных компаниях:

- Увеличили выручку в 3, а прибыль — в 6 раз.

- Настроили учет маржинальности товаров и «разморозили» 25 млн рублей.

- Подняли прибыль с 50 до 98 млн рублей.

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любых городов России, СНГ и Европы.

А самый простой способ подробнее узнать о работе финансового директора — это онлайн-экскурсия ↓

Бесплатная онлайн-встреча с финансовым директором для предпринимателей

️ Готово: ваша заявка на онлайн-встречу с финдиром принята!

В течение рабочего дня позвоним вам, чтобы уточнить детали и подобрать удобное для встречи время. Если не дозвонимся, то напишем в мессенджеры и на почту.