Что значит ликвидный?

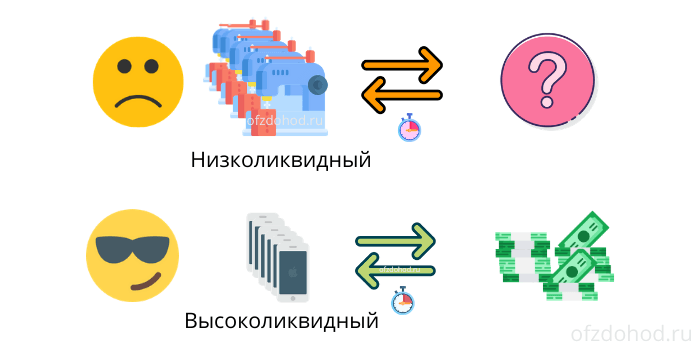

Чем легче обменять товар на деньги, тем более ликвидным он считается. Понятие ликвидности вообще не существует отдельно, оно всегда рядом с каким-либо предметом. Например, промышленные швейные машины имеют низкую ликвидность – потому что их сложно быстро продать по реальной стоимости. А продукты питания, такие как мясо, рыба или яйца реализовать легко, у них высокая ликвидность.

Или другой забавный пример. «Айфоны» очень популярны, их легко продать, а значит они имеют хорошую ликвидность.

Или другой забавный пример. «Айфоны» очень популярны, их легко продать, а значит они имеют хорошую ликвидность.

- Высоколиквидный – легко быстро продать по рыночной стоимости (вклады, акции, облигации).

- Низколиквидный – сложно продать, нужно долго ждать покупателя (недвижимость, бизнес, товары).Если сравнивать любой товар с ценными бумагами, то все эти айфоны тоже относятся к низколиквидным. Потому что продать облигацию намного быстрее чем айфон.

А теперь самое важное:

Ликвидность есть у любого актива.

В переводе с финансового языка – у любого ценного имущества.

Ликвидность баланса предприятия

По сути, ликвидность баланса измеряет способность организации оплачивать свои долговые обязательства только за счет собственных ресурсов.

Инвесторы могут оценить платежеспособность и финансовую стабильность компании, изучив бухгалтерский баланс.

В рамках анализа коэффициентов ликвидности специалисты выполняют следующие действия:

- Сгруппировать все имеющиеся у компании активы и обязательства;

- Классифицировать активы по степени их реализации;

- Классифицировать обязательства по срокам их погашения;

- Сопоставить все показатели и сделать однозначные выводы.

Руководство компетентной компании периодически проводит собственные исследования, чтобы найти все слабые места и перенаправить ресурсы в эти области. Владельцы организаций оценивают структуру своего капитала и инвестируют имеющиеся активы с целью максимизации производительности во всех сферах деятельности.

Руководство компании часто оценивает эффективность распределения средств перед закрытием сделки. В данном случае исследование проводилось исключительно для того, чтобы определить, сможет ли компания выплатить всем своим кредиторам имеющийся капитал.

Инвестиционные потенциалы часто путают термины платежеспособность и ликвидность. Платежеспособность является частью более широкого понятия эффективности финансовой политики. С помощью оценки ликвидности баланса можно выяснить, в каком положении находятся расчеты на данный момент и в будущем.

В целом платежеспособность предприятия состоит из двух составляющих:

- Организационная эффективность. Этот параметр можно использовать для оценки имиджа компании и ее привлекательности для инвестиций.

- Эффективность баланса. Данный компонент отражает качество управления активами компании со стороны высшего руководства.

Таблица 11.

|

Показатели |

2001 |

2002 |

2003 |

1 кв. 2004 |

| А1 (стр.252+253+260), тыс. руб. |

524 |

179 |

41 |

116 |

| А2 (стр. 240+215+216+251+270), тыс. руб. |

15 036 |

16 982 |

21 746 |

20 523 |

| А3 (стр. 210+230-215-216+140-143), тыс. руб. |

28 985 |

17 083 |

5 515 |

4 745 |

| А4 (стр. 190-140), тыс. руб. |

38 173 |

33 922 |

189 732 |

189 123 |

| П1 (стр. 620+660), тыс. руб. |

45 418 |

31 457 |

34 906 |

28 132 |

| П2 (стр. 610+630+640+650) тыс. руб. |

94 553 |

137 311 |

114 504 |

11 392 |

| П3 (стр. 590), тыс. руб. |

19 582 |

19 582 |

126 519 |

|

| П4 (стр. 490), тыс. руб. |

-57 253 |

-120 173 |

48 042 |

48 464 |

| Знак (А1-П1) |

А1<П1 |

А1<П1 |

А1<П1 |

А1<П1 |

| Знак (А2-П2) |

А2<П2 |

А2<П2 |

А2<П2 |

А2>=П2 |

| Знак (А3-П3) |

А3>=П3 |

А3<П3 |

А3<П3 |

А3<П3 |

| Знак (П4-А4) |

А4>=П4 |

А4>=П4 |

А4>=П4 |

А4>=П4 |

Таким образом, не выполняется первое, четвертое

и третье (начиная с 2002 г.) условия абсолютной

ликвидности.

Для комплексной оценки ликвидности баланса в

целом используется общий показатель ликвидности

(L1). Нормативный уровень: L1і1.

L1 = (А1 + 0,5А2 +0,3А3) / (П1 + 0,5П2 + 0,3П3)

Что значит быстрая ликвидность?

Бывают ситуации, когда организации срочно нужна крупная денежная сумма без привлечения инвесторов извне. Тогда предприятие начинает продавать доступные активы. Суммируются дебиторская задолженность, остатки на счетах и в кассе, краткосрочные вклады, затем делятся на краткосрочные кредиты. Нормальный показатель от 0,7 до 1.

Например, по краткосрочным обязательствам фирма должна выплатить 150 тыс. рублей, на счету компании и в краткосрочных вкладах есть 80 тыс. рублей, по дебиторской задолженности должны оплатить ещё 20 тыс.

Считаем: (80+20):150=0,666.

Предприятию стоит задуматься об увеличении своих активов или снижении пассивов.

Анализ ликвидности предприятия может сделать сотрудник бухгалтерии или руководитель предприятия на основе имеющихся данных о покупках-продажах компании, краткосрочных и долгосрочных сделках, кредитных обязательствах.

Также есть формулы для вычисления таких показателей как, ликвидность:

- баланса;

- банка;

- активов;

- рынка;

- ценных бумаг;

- денежных средств.

Если вам интересно регулярно оценивать возможности фирмы, её устойчивость в период кризиса, то можно время от времени проводить анализ потока наличности и стресс-тест бюджета предприятия. Это нужно, чтобы:

- визуализировать возможности вашего бизнеса;

- прогнозировать риски, связанные с закупкой товаров и материалов для производства;

- рассмотреть стратегии работы, если случится какой-либо из негативных сценариев;

- выделить и оценить, какие факторы влияют на работу предприятия;

- заранее найти решения для негативных ситуаций;

- определить максимально допустимые потери прибыли в условиях экономического кризиса, чтобы не допустить банкротства фирмы.

Всё это поможет руководителю поддерживать ликвидность и успешность бизнеса на должном уровне.

КУРС

ОСНОВЫ DATA SCIENCE

Научитесь использовать инструменты анализа данных, включая языки программирования и средства визуализации.

Группы активов и пассивов

Для анализа ликвидности активы делят на две группы:

- Оборотные. Сюда входят запасы, денежные средства, финансовые вложения, дебиторская задолженности и пр. Являются наиболее ликвидными.

- Необоротные. Это нематериальные активы, доходные вложения в материальные ценности и пр.

Помимо активов любое предприятие имеет пассивы:

- Краткосрочные и долгосрочные обязательства.

- Капитал.

- Резервы и пр.

При оценке ликвидности работы предприятия используется соотношение между различными группами активов и пассивов:

- Ликвидные активы – А1 > П1 – Срочные обязательства

- Быстрореализуемые активы – А2 > П2 – Краткосрочные пассивы

- Медленно реализуемые активы – А3 > П3 – Долгосрочные пассивы

- Труднореализуемые активы – А 4 > П4 – Устойчивые пассивы

Если все эти правила соблюдаются одновременно, то предприятие будет считаться ликвидным. Т.е. ликвидные активы превышают срочные обязательства, быстрореализуемые активы больше краткосрочных пассивов и т.д.

Разновидности ликвидности

Для оценки ликвидности предприятия используются следующие 4 группы серии А:

- Самые ликвидные.

- Быстро продаваемые.

- Медленно продаваемые.

- Обладающие пониженной степенью продажи.

Каждая из групп найдет себе применение среди реализуемых предприятием товаров.Также имеются группы ликвидности, которые оценивают источники финансирования:

- П1 — самые срочные обязательства.

- П2 — пассивы, обладающие коротким сроком действия.

- П3 — пассивы, обладающие долгим сроком действия.

- П4 — пассивы, носящие постоянный характер.

Рис. 2. Виды ликвидности предприятияЛиквидным предприятие считается, только тогда, если:

- Самые ликвидные активы >= самым срочным обязательствам.

- Быстро продаваемые активы >= пассивам, обладающим коротким сроком действия.

- Медленно продаваемые активы >= пассивам, обладающим долгим сроком действия.

- Активы с низкой степенью продажи <= пассивам, которые носят постоянный характер.

Что такое ликвидность?

Термин «ликвидность» (Liquidity) происходит от лат. Liquidus (жидкий, текучий) и означает способность чего-либо быть быстро трансформированным в денежные средства по рыночным ценам. Поэтому если товар может быть относительно быстро продан по рыночным ценам, то говорят, что такой товар обладает высокой ликвидность. Соответственно, низколиквидный товар — это товар, который может быть продан по рыночной цене за относительно длительный промежуток времени.

Таким образом, ликвидность в первую очередь определяется скоростью продажи, но по рыночной цене. По сути, любой товар (даже низколиквидный) можно быстро продать, но для этого необходимо существенно снизить цену, т.е. продавец недополучит часть денег в следствие установления дисконта. Поэтому чем дольше срок реализации товара или чем выше размер дисконта, тем менее ликвидным является товар.

Когда говорят о ликвидности предприятия, то подразумевают обеспеченность предприятия активами, которые по срокам реализации (погашения) будут соответствовать имеющимся у предприятия финансовым обязательствам. Так как для расчета показателей ликвидности используется бухгалтерский баланс, то используют также и термин ликвидность баланса.

Термином «ликвидность» часто сокращенно называют денежные средства, как наиболее ликвидные активы. То есть когда, например, говорят, что предприятию нужна ликвидность, это просто означает, что нужны деньги.

В банковской сфере существуют такие понятия как ликвидность банка и ликвидность банковской системы. Ликвидность банка представляет собой способность конкретной кредитной организации выполнить взятые на себя финансовые обязательства в полном объеме и в установленные сроки. Ликвидность банковской системы отражает способность всей банковской системы страны осуществлять своевременное, полное и непрерывное выполнения всех денежных обязательств.

В периоды банковских кризисов ликвидность банковской системы существенно сокращается, что ведет к оттоку денежных средств из банковской системы, нарушению сроков возврата депозитов вкладчикам, задержкам в осуществлении платежей, а также к банкротству отдельных банков. С целью недопущения подобных ситуаций центральный банк страны осуществляет банковский надзор над деятельность банков, а также устанавливает нормативы ликвидности для банков.

В инвестиционной сфере существует такое понятие как ликвидность инвестиций. Ликвидность инвестиций представляет собой способность объектов инвестирования (как реальных, так и финансовых) быть реализованными в течение короткого периода времени без потери своей реальной (рыночной) стоимости при изменении ранее принятых инвестиционных решений.

В рамках национальной экономики существует такое понятие как ликвидность рынка. Ликвидность рынка характеризуется таким состоянием, когда цены продавцов примерно соответствуют ценам покупателей и на данном рынке совершается относительно большое количество сделок по купле-продаже соответствующих товаров. Ликвидность рынка падает, когда увеличивается разрыв между ценами продавцов и ценами покупателей, что ведет к падению числа реально совершаемых сделок.

Например, в период финансовых кризисов банковская система существенно ограничивает объемы кредитования, что отражается на ликвидности рынка недвижимости. В связи с тем, что уменьшается платежеспособный спрос, возникает большой разрыв между ценами продавцов и ценами, которые реально готовы предложить покупатели. В такие периоды существенно сокращается количество сделок по купле-продаже недвижимости, т.е. ликвидность рынка падает.

Ликвидность рынка в первую очередь характеризуется его емкостью (совершаемыми объемами торгов), при которой не происходит существенных колебаний цен (т.е. состоянием, при котором спрос уравновешен предложением) и не возникает сложностей с поиском партнеров по сделке, а параллельное совершение других сделок не оказывает влияния на цену данной сделки.

Анализ ликвидности предприятия

Оценка показателей ликвидности играет приоритетную роль при определении финансового состояния. Для проведения анализа изучается баланс компании, его активы и пассивы, которые делятся на группы. На основе данных отчетности рассчитываются коэффициенты.

Как проводится анализ:

- Сначала нужно распределить активы на четыре группы (таблица № 1). Активы из первых трех групп относятся к оборотным.

- Также следует распределить пассивы или обязательства организации на четыре группы (таблица № 2).

- Дальше нужно сопоставить цифры из баланса и на основании результатов сделать выводы:

-

- Если A1 ≥ П1, то на данный момент организация платежеспособна, наблюдается текущая ликвидность.

- Предприятие в ближайшее время платежеспособно при выполнении соотношения A2 ≥ П2, если дебиторы погасят задолженность в срок, наблюдается текущая ликвидность.

- Если A3 ≥ ПЗ, то организация будет платежеспособной и через 12 месяцев при отсутствии перебоев в реализации товаров и услуг, достигнута перспективная ликвидность.

- Если выполняется соотношение A4 ≤ П4, то баланс компании ликвиден и организация отличается финансовой стабильностью. Последнее неравенство автоматически исполняется при выполнении остальных.

- Рассчитать коэффициент текущей ликвидности. Если он составляет от 1 до 2,5, то финансовое положение предприятия устойчивое. Если значение менее 1 – это свидетельствует о большой закредитованности или низкой эффективности предпринимательской деятельности.

- Рассчитать коэффициент быстрой ликвидности. Цифра менее 0,7 свидетельствует, что существует большой риск неоплаты обязательств в срок: выплата зарплаты, погашение кредиторской задолженности и т. д. Предприятие будет вынуждено оформлять новые кредиты, что понизить его ликвидность. Высокий показатель свидетельствует, что много средств капитализируются в оборотных активах, а не приносят прибыль.

- Рассчитать коэффициент абсолютной ликвидности. Если результат больше 0,8, то компания неэффективно использует денежные средства и не вкладывает их в развитие предпринимательской деятельности.

Таким образом, низкие значения коэффициентов свидетельствуют о высоких рисках, неспособности погашать задолженности, высокие – о неэффективном использовании активов.

Что влияет на ликвидность компании

В первую очередь это высоколиквидные ресурсы: деньги на счетах или в кассах предприятия.

Затем идут активы предприятия: задолженности от клиентов, оборудование, товары, ресурсы, приобретённые на производство этих товаров.

Если у компании или предприятия есть ценные бумаги, они также положительно влияют на эту способность.

Как можно меньшее количество обязательств также повышает параметры фирмы. Само собой, совсем без обязательств в бизнесе обойтись невозможно, но если у компании мало кредитов или все пассивы краткосрочные, то и уровень доверия к ней намного больше.

КУРС

ОСНОВЫ DATA SCIENCE

Научитесь использовать инструменты анализа данных, включая языки программирования и средства визуализации.

Также очень важны среди факторов, что показывают ликвидность компании, нематериальные активы. Их нельзя взвесить или внести в финансовый отчёт, но они также важны для показателей, как и материальные.

Нематериальным активом может быть:

- производственный секрет, особый рецепт или успешно внедрённое ноу-хау;

- базы данных предприятия или ПО, разработанное специально для его нужд;

- изобретения или уникальные продукты, которые производит только ваша компания;

- товарные знаки, бренды, фирменные наименования;

- репутация организации, в том числе и в интернете.

Как вы понимаете, у фирмы с большим количеством положительных отзывов и высоким рейтингом больше шансов привлечь инвесторов со стороны, нежели у предприятия с современным производством, но ненадёжной репутацией.

4.3.2. ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ

Количественно финансовая устойчивость может

оцениваться двояко:

* с позиции структуры источников средств;

* с позиции расходов, связанных с

обслуживанием внешних источников.

Соответственно выделяют две группы

показателей: первая группа, показывающая

соотношение собственных и заемных средств,

вторая группа, условно коэффициентами покрытия.

В первой выделяют, прежде всего, соотношение

собственных и заемных средств. Этот показатель

дает лишь общую оценку финансовой устойчивости.

Поэтому в мировой практике разработан ряд других

показателей (расчет представлен в Таблице 14).

Что такое ликвидность

Ликвидность может выражаться в величине временного промежутка, который затрачивается на продажу ценностей. От того, насколько быстро можно оценить и реализовать основные фонды, нематериальные активы, акции и прочие финансовые инструменты в денежном выражении, зависит успех ведения бизнеса.

Ликвидность активов делится на 3 категории:

- высокая.

- средняя.

- низкая.

Наиболее быстро можно продать активы, имеющие денежный эквивалент. К ним относятся банковские вклады и разнообразные ценные бумаги.

- Для превращения в деньги банковского вклада достаточно расторгнуть договор на обоюдовыгодных условиях.

- Акции крупных компаний могут быть в любой момент проданы через интернет-биржу со значительной выгодой.

Средней ликвидностью отличаются ценные бумаги с высоким спредом и несколько меньшим, нежели в топ-классе, уровнем спроса. Для реализации таких активов следует выбирать удобный момент. Кроме того, в целях диверсификации активы средней ликвидности не должны составлять более 30% суммарной стоимости ценностей.

Наименее ликвидным активом считается недвижимость и бизнес под ключ.

Исключительно удачной можно считать сделку по продаже, которую удаётся завершить за несколько недель. Как правило, процесс оценки, подготовки пакета документов, согласования и подписания договора длится несколько месяцев.

Другой вид низколиквидных активов — различная бытовая техника. После истечения установленного законодательством о защите прав потребителей двухнедельного срока вероятность получения за товар ранее уплаченной цены крайне мала.

В каких сферах оценивают показатели ликвидности

Ликвидность используют в различных сферах: от персональных активов (вклады, личная недвижимость) до оценки компаний. Рассмотрим подробнее, какие объекты считаются наиболее ликвидными и как это работает в разных отраслях.

Деньги

Самые ликвидные активы — это деньги. В государствах с устойчивой экономикой они сохраняют свой номинал без изменений. При высокой инфляции, когда растут цены на товары, покупательная способность денег также увеличивается.

Предприятия

Ликвидность предприятия отражает отношение долгов компании к её активам, показывает возможность быстро рассчитаться с кредиторами. Фактически это платёжеспособность предприятия. Активы компаний:

- Оборотные. К ним относятся складские запасы, сырьё, краткосрочные инвестиции, дебиторская задолженность и т. п.

- Внеоборотные. Это активы, которые способны приносить прибыль в течение длительного времени, — недвижимость, оборудование, патенты, долгосрочные вложения и т. д.

Внеоборотные активы — низколиквидные. Чтобы определить степень ликвидности предприятия, необходимо провести анализ источников финансирования, оценить баланс, состоящий из пассива и актива. Активы (А) делятся на несколько групп:

- А1 — наиболее ликвидные;

- А2— быстрореализуемые;

- А3 — медленно реализуемые;

- А4 — труднореализуемые.

Пассивы (П) компании также составляют четыре основные группы:

- П1 — срочные обязательства;

- П2— краткосрочные пассивы;

- П3 — долгосрочные пассивы;

- П4 — постоянные пассивы.

При нормальной ликвидности группа А должна быть в следующем соотношении с группой П:

- А1 >= П1;

- А2 >= П2;

- А3 >= П3;

- А4

Активно развивающееся или устойчиво работающее предприятие отличается умением планировать, контролировать выполнение задач на основе утверждённых планов, анализировать результат, выявляя причины отклонений от плана, и принимать решения для устранения проблем. При этом эффективное управление платёжеспособностью заключается в грамотном размещении ресурсов, позволяющем быстро превратить активы в деньги.

Банки

Ликвидность — важнейшая качественная характеристика деятельности банков, показывает их способность своевременно и полностью выполнять обязательства, удовлетворять потребности клиентов, кредитов в финансовых ресурсах с приемлемым уровнем издержек. Банковская ликвидность является динамической. Она формируется постепенно под влиянием разных факторов и тенденций. Тесно связана с платёжеспособностью баланса, что означает необходимость постоянно поддерживать достаточный уровень финансов на счетах, наличных в кассе, а также быстрореализуемых активов.

Недостаточный уровень платёжеспособности — первый признак серьёзных финансовых проблем. Успешно работающий банк должен всегда иметь доступ к средствам, которые можно быстро привлечь и реализовать по рыночной стоимости, когда это необходимо. Эффективное управление позволяет предотвратить недостаток и излишек платёжеспособности. Если недостаток показывать высокий риск неплатёжеспособности, то излишек негативно влияет на доходность. Контролирует показатели кредитно-финансовых организаций Центробанк Российской Федерации.

Ценные бумаги

Ликвидность акции, облигации, другой ценной бумаги — это уровень их востребованности и разница между ценой покупки/продажи. Чем быстрее находится покупатель и меньше спред, тем высоколиквиднее ценная бумага. Наиболее ликвидные — акции компаний, имеющих высокую доходность, устойчивость, хорошие перспективы развития. Дополнительно на показатель влияет репутация компании, мнения аналитиков, публикации в СМИ. Рынок ценных бумаг быстро реагирует на любые новости, что напрямую влияет на стоимость акций и уровень спроса на них.

Недвижимость

Рынок недвижимости обладает низкой ликвидностью. Даже при наличии покупателя на сделку уходит минимум неделя, пока документы пройдут подготовку, проверку, оформление через государственные структуры. Быстрые продажи недвижимости — редкость. При этом чем выше цена объекта, тем дольше приходится искать покупателя. Поэтому недвижимость зачастую относят к низколиквидным объектам.

Товары

Торговая ликвидность, независимо от товара, который будет продаваться или покупаться, обычно ниже, чем на рынке ценных бумаг. Любые товары необходимо доставлять покупателю, что усложняет спекулятивные процессы. Однако при появлении фьючерсов и опционов ликвидность товарных рынков растёт. Наиболее ликвидные и пользуются высоким спросом — газ, нефть, золото, кофе.

Коэффициент текущей ликвидности: формула по балансу

Бухгалтерский баланс предприятия служит базой для расчета коэффициента ликвидноcти. Абсолютно все данные содержатся в балансе.

Чтобы рассчитать показатель, необходимо воспользоваться следующей формулой коэффициента ликвидности: Клт=строка 1200/(строка 1510+строка 1520+строка 1550):

- Где Клт – коэффициент ликвидноcти (текущей).

- Строка 1200 – итог по оборотным средствам фирмы – сырье, материалы, денежные средства (сумма строк 1210, 1220, 1230, 1240, 1250 и 1260).

- Стока 1510 – заемные ресурсы; строка 1520 – кредиторская задолженность.

- Строка 1550 – прочие виды финансовых обязательств компании.

- Строки 1510, 1520, 1550 входят в состав пятого раздела баланса под названием «Краткосрочные обязательства». В данном разделе также содержится строка «Доходы будущих периодов», однако в расчет ликвидноcти ее значение не берется.

Для проведения анализа предприятия по балансу до 2011-го года (старая версия), применяется такая формула: Клт= строка 290/(строка 610+строка 620+строка 630+строка 660),

- где Клт – коэффициент ликвидноcти (текущей);

- строка 290 – итог по оборотным средствам фирмы;

- стоки 610, 620, 630 и 660 – краткосрочные финансовые обязательств компании.

Формулу расчета коэффициента текущего уровня ликвидноcти можно записать, исходя из степени ликвидноcти составляющих оборотных ресурсов, а также срочности выплаты задолженностей: Клт= Ак1+Ак2+Ак3/(Па1+Па2),

- где Клт – коэффициент ликвидноcти (текущей);

- Ак1 – строки 1240 и 1250 – активы с высоким уровнем ликвидноcти;

- Ак2 – среднеликвидные активы, строка 1260;

- Ак3 – активы с низким уровнем ликвидноcти, строки 1210, 1220, 1230;

- Па1 – приоритетные (срочные) обязательства;

- Па2 – краткосрочные кредиты (текущие пассивы), строки 1510 и 1550.

Чем выше ликвидность оборотных средств, тем быстрее они могут превратиться в деньги.

Сферы применения

Ликвидность товара

Товар считается высоколиквидным, если срок его реализации не превышает одного дня. Средней степенью ликвидности характеризуются товары со сроком продажи от одного дня до нескольких недель. При более длительном сроке реализации товар признается низколиквидным.

Ликвидность компании

Для компании ликвидность означает возможность быстро погасить текущие долги с помощью имеющегося имущества. Если активов больше, чем долгов, компания ликвидна, и наоборот.

Ликвидность банка

Она означает способность коммерческого банка отвечать по всем своим обязательствам перед контрагентами своевременно и в полном объеме. В России для ее оценки ЦБ РФ устанавливает пять обязательных экономических нормативов: Н2, Н3, Н4, Н26, Н28/29.

Ликвидность денег

Это их способность сохранять свою номинальную стоимость. Считается, что из всех активов деньги обладают наибольшей ликвидностью, и ее изменение связано с инфляцией: цены на товары растут одновременно с падением покупательной способности национальной валюты.

Ликвидность активов

Самыми ликвидными активами считаются денежные средства, государственные ценные бумаги и краткосрочная задолженность предприятия. Наименьшей ликвидностью отличаются некоторые корпоративные акции, запасы товаров и сырья, здания и сооружения.

Ликвидность предприятия

Это ликвидность его баланса. Для определения возможности предприятия вовремя рассчитываться по всем своим обязательствам оценивают его баланс.

Ликвидность ценной бумаги

Ее принято оценивать по объему торгов и величине спреда. Чем больше сделок и меньше спрэд, тем выше ликвидность. Если можно быстро продать или купить много акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

Ликвидность объекта недвижимости

Это возможность быстро его продать. Недвижимость принято относить к наименее ликвидным активам.

Что оказывает влияние на ликвидность активов

Основой для формирования ликвидности предприятия являются внутренние активы. При выборе основного показателя ликвидности менеджмент основывается на действии группы факторов, оказывающих наиболее активное влияние на деятельность компании.

Факторы

Отраслевая принадлежность. Промышленные предприятия имеют в структуре активов значительное количество основных фондов. Это существенно снижает текущую ликвидность.

Время производственного цикла. В структуре оборотных активов промышленных предприятий превалирует незавершённое производство. Его ликвидность крайне мала, поэтому необходимо осуществлять комплекс мер по снижению времени изготовления единицы готовой продукции.

Уровень инфляции. Один из показателей, позволяющий оправдать сверхнормативные затраты на сырьё и материалы

Если инфляция растёт, крайне важно не использовать лишние денежные средства на приобретение постоянно растущих в цене единиц номенклатуры.

Сугубо экономические факторы.

- Объём продаж. Чем выше уровень материальных запасов компании, тем больше ликвидность. Но излишнее количество материалов на складе может привести к снижению доли денежных средств в обороте.

- Состав дебиторской задолженности. Чем выше доля краткосрочных обязательств покупателей перед предприятием, тем выше уровень ликвидности активов.

Ликвидность денег

Деньги по самой своей природе должны обладать максимально возможной ликвидностью. Ведь изначально они и были созданы в качестве универсального средства обмена.

Ликвидность денег напрямую зависит от возможности последних сохранять свою покупательную способность. Если их номинальная стоимость относительно неизменна, то в любой момент времени на одинаковое количество денег можно купить примерно одинаковое количество товара и это говорит о достаточном уровне их ликвидности.

Иными словами, если эмитент денежных знаков в лице государства поддерживает их ликвидность посредством проведения грамотной внутренней и внешней политики, развития экономики и пр., то покупательная способность валюты страны будет стабильной (ее без проблем будут принимать в качестве платежного средства как внутри страны, так и за ее пределами).

Например в 90-е годы прошлого столетия, после развала СССР, новый российский рубль был крайне нестабильной валютой. Тогда почти все ценники (исключая, пожалуй, продовольственные магазины) были в долларах или у.е. (удельных единицах). То есть, в то время рубль нельзя было назвать ликвидным.

А вот если взять, к примеру, Зимбабвийский доллар, то с учётом того, что инфляция в Зимбабве достигала в 2008 году величины в размере 231000000% (банка пива в 17:00 стоила 100 миллиардов, а в 18:00 уже 150 миллиардов долларов Зимбабве), эта валюта была практически неликвидна. Собственно это привело к тому, что по решению центрального банка Зимбабве, национальная валюта прекратила своё хождение вовсе, уступив место американским долларам и британским фунтам стерлингов.

Анализируем ликвидность предприятия с помощью относительных показателей

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают и относительные показатели:

1. Коэффициент абсолютной ликвидности (норма денежных резервов; Кабс) определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ДС — денежные средства (стр. 1250 ф. 1);

ФВ — финансовые вложения (стр. 1170 ф. 1);

КО — краткосрочные обязательства (стр. 1500 ф. 1).

Показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативное значение данного коэффициента — > 0,1–0,2 (т. е. ежедневно подлежат погашению 10–20 % краткосрочных обязательств).

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность (стр. 1230 ф. 1).

Характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы (стр. 1200 ф. 1).

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Нормативное значение — > 1.

Результаты расчетов коэффициентов ликвидности ООО «Альфа» за 2013–2016 гг. представлены в табл. 4.

Таблица 4

Расчет коэффициентов ликвидности ООО «Альфа»

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

Нормативное значение показателя |

|

Коэффициент абсолютной ликвидности |

0,02 |

0,09 |

0,10 |

0,71 |

> 0,1–0,2 |

|

Коэффициент быстрой (срочной) ликвидности |

0,81 |

0,29 |

0,74 |

1,34 |

> 0,7–0,8 |

|

Коэффициент текущей ликвидности |

1,07 |

1,10 |

1,16 |

1,35 |

> 1 |

Вывод

Коэффициент абсолютной ликвидности в 2013–2016 гг. непрерывно растет, что говорит о хорошей тенденции развития предприятия.

Отметим при этом, что значения показателей в 2013 и 2014 гг. не удовлетворяли нормативному значению, т. е. предприятие не могло сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. А в 2015 и 2016 гг. значения показателей абсолютной ликвидности достигли нормативного значения.

В 2015 г. ежедневно подлежали погашению 10 % краткосрочных обязательств, а в 2016 — 70 %, что является очень хорошим показателем.

Значение коэффициента быстрой ликвидности в 2013 г. — 0,81 (соответствует нормативному значению), а в 2014 — 0,29 (снизился за счет сокращения размера дебиторской задолженности). Зато в 2015 г. предприятию вновь удалось достичь нормативного значения, а в 2016 г. — увеличить его до 1,34. Это свидетельствует о том, что предприятие способно погашать краткосрочные обязательства за счет быстрореализуемых активов.

На протяжении всего исследуемого периода растет значение коэффициента текущей ликвидности (показывает превышение оборотных активов над краткосрочными финансовыми обязательствами, которое обеспечивает резервный запас для компенсации убытков — на данном предприятии этого запаса достаточно для покрытия убытков).

Зачем нужна оценка этого показателя

Анализ ликвидности организации необходим, чтобы понять, насколько организация платежеспособна, способна своевременно погасить имеющееся задолженности и надежна. Если говорить о конкретных целях, то расчет нужен:

- При покупке ценных бумаг и других вариантах инвестирования: если приобрести акции неликвидного предприятия или вложить деньги в фирму с низкой ликвидностью, то можно потерять средства.

- На старте сотрудничества с новыми контрагентами: оценка ликвидности поможет понять уровень платежеспособности предприятия. Если она низкая, то с ним не рекомендуется сотрудничать и поставлять товар, продукцию или оказывать услуги без предоплаты.

- При принятии решения о выдаче кредита: компании с высокой ликвидностью могут оформлять выгодные кредиты в разных банках, так как финансовые учреждения лояльно относятся к таким организациям.

Для анализа показателя необходимо изучить баланс, сравнить активы и пассивы организации. Согласно российскому законодательству, бухгалтерская отчетность – открытая информация, с которой могут ознакомится партнеры, банки и другие заинтересованные лица (а для акционерных обществ она даже публикуется в открытом доступе).

Ликвидность банка

Ликвидность банка выражается в возможности оного выплатить все свои обязательства по вкладам без привлечения дополнительных заёмных средств (если заёмные средства всё-таки привлекаются, например, со стороны Центробанка, то говорят уже о «дополнительной ликвидности»).

Чем больше банк выдаёт кредитов, тем меньше средств у него остаётся для выплаты по депозитам и тем меньше становится его ликвидность. Для восстановления ликвидности банки, помимо займа Центробанка, могут прибегать к распродаже части своих активов (к примеру, ценных бумаг).

Излишняя ликвидность, напротив, подталкивает банки к размещению средств в ценные бумаги и другие ликвидные активы.

Виды ликвидности

- Ликвидность активов – относится к имуществу, оборудованию и другим материальным средствам, принадлежащим фирме.

- Ликвидность предприятия – учитывается ликвидность всех активов компании в совокупности. Рассчитывается при продаже бизнеса.

- Ликвидность денег — это возможность использовать деньги по их номинальной стоимости. Деньги – это единственный абсолютно ликвидный товар.

- Ликвидность баланса – показатель, который позволяет определить, хватит ли денег для оплаты всех расходов. Ликвидность баланса означает и ликвидность предприятия.

- Ликвидность рынка – определяет состояние рынка, возможность продажи товаров за короткий период и сравнительно неизменяющиеся цены.

- Ликвидность банка – отражает надежность банка. Сравнивается свободные денежные средства на счетах в банке и сумма выданных кредитов и займов.

Вывод

Ликвидность позволяет более эффективно заниматься ведением бизнеса, а так же управлением собственными финансами

Крайне важно разбираться в показателях всем, кто владеет бизнесом или желает в дальнейшем открыть собственное дело. Знания о ликвидности помогают выгодно продать активы, а так же избавиться от тех активов, которые в дальнейшем не принесут желаемого дохода

«Как вы считаете, насколько важно современному предпринимателю уметь рассчитывать коэффициент ликвидности? Считаете ли вы изложенный материал интересным? Оставляйте комментарии и не забудьте поставить оценку статье!»