У нас проблемы

Начиная с 25 декабря 2018 у налоговой службы возникают неполадки при приемке отчетности по телекоммуникационным каналам связи (ТКС), сообщает один из операторов – ГК «Астрал». А именно, задерживаются ответные транзакции от ФНС: не приходят квитанции и протоколы о приеме отчетов. Проблемы наблюдаются у всех операторов.

Сбои связаны с очередным этапом планового перехода ФНС на автоматизированную информационную систему АИС3 (АИС «Налог 3»). Именно сейчас региональные базы в этой системе заменяются на федеральные. Налоговики обещают позднее выслать пользователям квитанции, протоколы и документы, ждущие своей очереди .

Другой спецоператор, «Такснет», пишет, что технические проблемы в ФНС должны решиться к 1 февраля, но не везде. Во многих регионах ответ от налоговой следует ждать не раньше 11 февраля.

АИС «Налог-3» – единая информационная система ФНС России, которая обеспечивает автоматизацию деятельности ФНС по всем выполняемым функциям. Стоимость ее разработки и внедрения – 832 млн руб. на первом этапе и 950 млн руб. на втором, итого почти 1,8 млрд рублей.

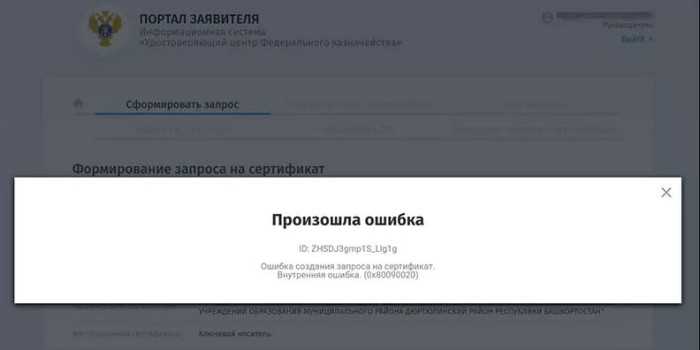

Описание ошибки

Выше мы уже частично описали ситуацию, с которой столкнулись пользователи. Раз читатели попали на эту страницу, то уже более-менее представляют, как и когда возникает ошибка и с чем она может быть связана. Однако для полноты материала давайте разберем этот вопрос.

Чаще всего проблема возникает при генерации электронно-цифровой подписи, необходимой для работы с Госулугами и связанными с ними государственными сервисами. Код ошибки 0x80090020 может быть сгенерирован, как минимум, двумя российскими сервисами для управления ЭЦП – КриптоПро и ITCOM. Алгоритм работы у этих сервисов схож (правда используются они для немного разных задач), но, к сожалению, процесс исправления возникающей ошибки в них немного отличается.

Проверка программы на обновления

В случае, если с документом всё в порядке, данные заполнены верно, ошибок и неточностей нет, необходимо проверить, нет ли новой версии для вашей программы 1С-Отчётность. Устаревшие модули программы могут вызывать ошибку 508. А после обновления можно продолжить работу не боясь отправлять новые отчёты. Перед проверкой и установкой новой версии рекомендуется сделать копию существующей. Так как никогда не известно наверняка, чем это может закончиться для вашего ПО.

- Выберите в открытой программе пункт «Конфигурация»;

- Наведите курсор мыши на пункт «Поддержка»;

- Справа от него появится выпадающее меню, где нужно выбрать «Обновить конфигурацию»;

- Если этот пункт неактивен в данный момент, нажмите в окне «Конфигурация» строку «Открыть конфигурацию».

Далее следует выбрать функцию, которая автоматически проверит и установит на ваш компьютер доступные версии программы. Обновление можно скачать отдельно на любой носитель. После чего через эти же параметры обновления конфигурации указать путь к ним. После обновления желательно перезагрузить программу, чтобы новые параметры вступили в силу.

Повторная отправка отчет после получения Уведомлени об отказе

Добрый день! 02.10.15 была отправлена первичная декларация по водному налогу. Пришло Уведомление от отказе. Сегодня декларация была повторно направлена, в ней указано что она уточненная № 1. Пришел отказ в приеме 0400300001: Регистрация уточненного документа без первичного.

При повторной отправке нужно было указать, что декларация первичная?

Отмечено как решение

Да при отказе нужно отправлять декларацию как новую

Уточните, пожалуйста, что означает «нужно отправлять декларацию как новую»? Нужно еще раз отправить декларацию как первичную или отправить корректирующую декларацию № 1?

При отказе отчет не заносится в базу инспекции, в связи с этим декларацию нужно предоставлять как первичный расчет

Ясно, спасибо за пояснение!

Если на следующий день пришло уведомление дату отправлять с той же датой что и была?

Добрый день. Поясните ваш вопрос.

Добрый день! В январе сдали отчёт 6-НДФЛ за 2017год. Сейчас в рассылке пришло общее письмо для нескольких организаций, в списке значится и наша, пишут:» у Вас имеются расхождения между представленным Расчетом по форме 6-НДФЛ за 2017 год (годовой) (далее-Расчет) и Сведениями о доходах физических лиц (по форме 2НДФЛ) (далее-Справки) за 2017 год. Общая сумма начисленного дохода (из Раздела 1), указанная в Расчете, не соответствует общей сумме начисленного дохода в представленных Справках за 2017 год. » Отправили корректирующий и получили ответ, что требуется уточнение: неправильно заполнены реквизиты

код ошибки 0400300001,

текст ошибки: Регистрация уточненного документа без первичного 8.,

Лара, добрый день! Подскажите, вы разобрались со своей ошибкой? что вы сделали в результате? У нас при сдаче уточненной декларации 6 НДФЛ за 9 месяцев 2018 г. выскочила такая же ошибка. И что делать пока не понятно!

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

В Контур. Экстерне бухгалтеры видят не только само уведомление об отказе, как оно приходит из налоговой, но и комментарии к ошибкам и ссылки на нужные инструкции. Мы свели подсказки по самым частым отказам в таблицу. Она будет полезна вам, если вы отчитываетесь через другую программу или хотите систематизировать информацию.

Как создать электронную подпись в личном кабинете налогоплательщика

Если у Вас уже была электронная подпись в старой версии личного кабинета, то в новой (с 2018 года) её уже не будет и пароля естественно тоже. Так что сертификат ЭП придётся создавать заново.

Итак, заходите в личный кабинет и открываете свой профиль. Для этого сразу же на первой страничке находите наверху справа свою фамилию, имя, отчество и клацаете. Ну а в открывшемся окне всё по пунктам, как на картинке:

- выбираете вкладку «Получить ЭП»;

- вариант хранения электронной подписи;

- устанавливаете пароль для доступа к сертификату;

- вводите его ещё раз;

- жмёте кнопку «Отправить запрос»:

Почему лучше выбрать хранение ключа в системе ФНС России, думаю у Вас вопросов не вызовет. Если Вы прочитали разъяснения, то заметили и сами неоспоримые преимущества именно этого варианта.

После отправки запроса появляется окно ожидания с крутящимся кружочком. Иногда оно может задержаться на довольно таки продолжительное время:

Потом появиться окно, сообщающее о том, что сертификат успешно выпущен. Здесь можно будет вызвать окно со своим сертификатом, нажав на ссылку «Просмотреть сертификат»:

во всплывшем после этого окне ввести пароль, который Вы уже вводили дважды в самом начале и кнопка «Далее»:

А уже в следующем окне любуйтесь своим сертификатом, смотрите эти самые реквизиты, которые сверяют в налоговой при получении от Вас документов. Выглядит он примерно так:

Разъяснения по отказам ФНС на форму РСВ

Формулировки ошибок. Из ФНС приходят отказы с формулировками:

Аналоги ошибок. Аналогом указанных ошибок полученных от ФНС у нас являются предупреждения типа:

Как проверить наличие ошибок

Чтобы загрузить последовательно несколько отчетов (корректирующих), не удалив предыдущие данные, рекомендуем импортировать отчеты через меню «Действия» в Разделе 3.

Сверки сумм между 3 и 1 разделами происходят только в том случае, если отчет исходный (на титуле «номер корректировки = 0»). Если отчет корректирующий, можно на время проверки изменить его признак, а после проверки вернуть признак корректировки.

Как решить проблему генерации сертификата

По мере поступления проверенной рабочей информации мы будем публиковать ниже инструкции для решения ошибок с генераций электронной подписи и других сбоев в ЛК.

-

Выбираем вариант «Электронная подпись хранится на Вашей рабочей станции».

Электронная подпись хранится на Вашей рабочей станции

- Скачиваем с официального сайта или по прямой ссылке: lkfl2.nalog.ru программу.

- Устанавливаем на ПК.

- Далее открываем браузер и выполняем запуск «от имени Администратора» на пример Гугл Хром или Яндекс браузер(они сделаны на одном движке).

- Отключаем плагины VPN, сетевые экраны и блокировщики рекламы если таковые установлены.

- После пробуем запустить создание сертификата.

- Ждем примерно трое суток и ждем уведомление о присвоении.

Что еще можно сделать?

- Просмотреть график проведения работы над порталом ФНМ и перенести работу с порталом на другой день.

- После подачи запроса на регистрацию ключа — выходим из ЛК. Сообщение о присвоении сертификата вы получите при следующем входе в кабинет.

- И не забываем что можно обратиться в техническую поддержку сайта или в отделение налоговой с паспортом и ИНН.

Нагрузка сервера сайта ФНС

Во время частых запросов и обращений к сайту налоговой «Ошибка генерации сертификата» частое явление, из-за постоянных обращений к сайту сервер может не выдерживать нагрузки. Как одна из причин сбой может появляться из-за большой загруженности портала Федеральной Налоговой Службы. Самый пик приходится на последние дни подачи налоговых деклараций от физических лиц и организаций. Большая часть из которых выпадает на первые кварталы года. Как вариант в таком случае действительно приходится ждать и повторять выпуск снова.

В каких случаях налоговики могут не принять декларацию

В п. 19 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343 указан перечень оснований для отказа в приеме деклараций. Они могут различаться для бумажной и электронной декларации.

Для бумажной декларации:

-

Декларация сдана не в тот налоговый орган.

-

Отсутствие подписи ответственного лица за предоставление достоверных и полных сведений, указанных в отчетности.

-

Отсутствие документов, удостоверяющих личность физического лица, ответственного за предоставление деклараций в инспекцию.

-

Отсутствие документов, подтверждающих полномочия представителя, ответственного за подачу деклараций в налоговую инспекцию.

-

Сдача декларации не по установленной форме.

-

Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

-

Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

-

Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Для электронной декларации:

-

Декларация сдана не по установленной форме/формату.

-

Декларация не подписана усиленной квалификационной электронной подписью лица ответственного за предоставление достоверных и полных сведений, указанных в отчетности (руководитель или уполномоченное лицо организации), в т.ч. для ИП, предоставляющих налоговые декларации/расчет через личный кабинет налогоплательщика на официальном сайте ФНС.

-

Декларация сдана не в ту налоговую инспекцию.

-

Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

-

Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

-

Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Примечание по п. 6: если декларация подписана руководителем организации, у которого отсутствуют полномочия подтверждать достоверность и полноту сведений, указанных в декларации, то декларация будет считаться подписанной неуполномоченным лицом.

В каких случаях ИФНС приходит к такому выводу:

-

Декларацию подписал дисквалифицированный руководитель ООО/ИП.

-

Декларация подписана умершим руководителем ООО/ИП (согласно сведениям о государственной регистрации смерти).

-

Декларация подписана руководителем, отказавшимся от руководства (участия) в организации.

-

Декларация подписана недееспособным/ограниченно дееспособным руководителем, в т.ч. безвестно отсутствующим (нет сведений о его месте пребывания в течение года по месту жительства).

-

Декларация подписана руководителем, в отношении которого внесена запись о недостоверности содержащихся в ЕГРЮЛ сведений о руководителе организации.

При наличии хотя бы одного из вышеуказанных пунктов, налоговая инспекция формирует уведомление об отказе в приеме декларации, с последующим уведомлением плательщика. В таком уведомлении в обязательном порядке должна быть указана конкретная причина отказа в приеме деклараций.

Часто задаваемые вопросы

Почему компьютер не видит ЭЦП?

Причина кроется в несовместимости программного обеспечения и физического носителя ЭЦП. Необходимо проверить версию операционной системы и переустановить её до нужной версии. Если токен повреждён, возможно, понадобится обратиться в удостоверяющий центр для перевыпуска электронной подписи.

О том, что делать, если компьютер не видит ЭЦП и о способах проверки настроек, мы подробно писали в нашей статье.

Почему КриптоПро не отображает ЭЦП?

Если КриптоПро не отображает ЭЦП, следует проверить настройки браузера. Также исправляет ошибку добавление программы в веб-обозреватель и загрузка недостающих сертификатов электронной подписи.

Подробнее ознакомиться, как устранить данную неисправность можно в нашей статье.

Где на компьютере искать сертификаты ЭЦП?

Сертификат ЭЦП позволяет проверить подлинность подписи, содержит в себе срок её действия и информацию о владельце. Он автоматически загружается в папку с системными файлами. В операционной системе Windows от 7 версии и выше ЭЦП хранится по адресу:

C:UsersПОЛЬЗОВАТЕЛЬAppDataRoamingMicrosoftSystemCertificates. Вместо ПОЛЬЗОВАТЕЛЬ требуется указать наименование используемого компьютера.

Декларация, представленная с нарушениями, не считается неподанной

Если вы не уверены в том, что ваша декларация заполнена верно, а до окончания срока подачи остались считанные часы, целесообразно отправить отчет «как есть». Позже можно поправить ошибки, подав «уточненку» — считаться нарушением срока это не должно. Во всяком случае, такова практическая позиция арбитражных судов. Речь даже о тех ошибках, которые препятствуют программе ФНС принять электронную декларацию.

Приведем пример из арбитражной практики. Налогоплательщик отправил электронную декларацию по НДС в последний час срока. Она сразу же была отвергнута системой ФНС из-за несоответствия формата документа, о чем компания была тут же уведомлена. На следующий день отчет был исправлен и подан вновь, но опять не был принят. Подать декларацию по НДС компания смогла лишь с третьего раза, однако это произошло на 2 дня позже крайнего срока. Налоговый орган посчитал это нарушением и выставил штраф.

Компания смогла доказать, что правонарушения с ее стороны не было. Как было сказано выше, дата отправки электронной отчетности указана в подтверждении оператора связи. Суд признал, что первая попытка подать декларацию была предпринята налогоплательщиком в срок, так что нарушения в этом нет. А неверный формат декларации и нарушение порядка ее подачи не является основанием для назначения штрафа по статье 119 НК РФ. Более подробно — в Постановлении Арбитражного суда Северо-Кавказского округа от 02.12.16 № Ф08-9002/2016.

Похожая история произошла и с другой компанией, отправивший декларацию по НДС не в формате «налоговая отчетность», а в виде неформализованного документа. Однако в этом случае налогоплательщик получил от программы ФНС подтверждение того, что файл принят. Позже выяснилось, что обработан он быть не может по причине несоответствия формата. В связи с этим компании был выставлен штраф, который она оспорила в суде. Выводы судей такие же, как и в прошлом примере — декларация подана в срок, а несоответствие формат файла не является правонарушением, за которое предусмотрен штраф (Постановление ФАС Западно-Сибирского округа от 26.04.11 № А27-11908/2010).

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа |

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. Как проверить, что отчет принят, описано в инструкции |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. Как проверить, есть ли ошибка, и исправить ее, рассказано в инструкции |

| 0400100001 | Не найден плательщик по ИННКПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. Как действовать в каждом случае, читайте в инструкции |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Отказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Как исправить эту ошибку, описано в инструкции |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить.

Попробуйте — 14 дней бесплатно.

Отправить заявку

Инструкция по устранению недочета под кодом «508»

Если в документе обнаруживается ошибка «508», он отправляется на доработку. Если произошла такая ситуация, нужно действовать в соответствии с этим алгоритмом:

- Изучение предписаний ФСС касательно выявленного недочета. На основании этих предписаний нужно внести соответствующие изменения. Как правило, для исправления недочета требуется обновить используемую бухгалтерскую программу. Необходимо также удостовериться в полноте загруженных сведений. Указания ФСС нужно выполнить в обязательном порядке.

- Необходимо удостовериться, что в измененном расчете нет никаких ошибок. Сделать это можно самостоятельно. Если для заполнения используется сервис ФСС, проверка может выполняться автоматически. Для автоматической проверки нужно создать расчет в бухгалтерской программе. После этого в сервисе требуется зайти в раздел «Форма 4-ФСС». В него загружается измененный документ. После этого запускается проверка. Для этого нужно нажать на клавишу «Проверить».

- Измененный файл сдается. После того как бухгалтер нажимает на клавишу «Сдать», файл проверяется снова. Этапы проверки, которые предстоит пройти: получение документа, анализ его содержания, проверка электронной подписи, логический контроль, создание квитанции. Только если файл прошел все этапы проверки, он признается принятым.

Датой принятия файла признается та, в которую документ прошел все этапы проверки. То есть нельзя подавать файл в заключительный день, отпущенный для сдачи отчетности ФСС. Делать это нужно заблаговременно, чтобы документ успел пройти все этапы проверки.

К СВЕДЕНИЮ! Если отчет пройдет проверку, компанию уведомят об этом.

Неправильное указание места представления сведений 0100200000 — как исправить?

Нередко при сдаче отчётности на сайте ФНС возникают ошибки. Свойственны они и программам, в которых формируются сами отчёты. Рассмотрим ошибку с кодом 0100200000, которая звучит как «Неправильное указание места представления сведений». А также, что она значит и каким образом исправить данную проблему.

Причины и решение ошибки с кодом 0100200000

Неудивительно, что часто при ошибке с кодом 0100200000 отклоняются даже правильно составленные отчёты. Когда мы в очередной раз проверяем ведённые данные оказывается, что ошибок в форме нет. Такое случается довольно часто и говорит о том, что виновны в этом программы, в которых создаётся документ. Простыми словами — нам нужно обновить её до последней версии и повторить попытку.

Решение ошибки на сайте 1С

Если вы пользуетесь 1C, то именно это советуют сделать разработчики программы в своих часто задаваемых вопросах на сайте.

Причины ошибки 0100200000

Форма для проверки данных на сайте ФНС

Введите адрес и выберите код из предложенного каталога. Затем нажмите кнопку «Далее». Если вы действительно допустили ошибку при оформлении с кодом — исправьте её и отправьте отчёт повторно. Также код 0100200000 возникает в том случае, если подписант в документе о доверенности представлен неверно и если данные о доверенности отсутствуют в БД налоговой. Каким же образом это исправить? Читайте далее.

Это может быть полезным: Ваш личный кабинет формируется. Пожалуйста, попробуйте зайти позже — что это значит?

Каким образом исправить заявление и отправить отчёт правильно на сайте ФНС

Чтобы отправить отчёт или файл транспортного контейнера — отчёт с электронной подписью. Этот отчёт готовится при помощи бесплатной программы «Налогоплательщик ЮЛ», которую можно загрузить на сайте ФНС https://www. nalog. ru/rn77/program/5961229/.

Скачать программу «Налогоплательщик ЮЛ»

Затем нужно перейти на страницу https://service. nalog. ru/payment/#ul для выбора вида налога, если вы являетесь доверенным лицом компании.

Выберите тип документа в списке

После выбора типа отчёта, необходимо перейти на страницу загрузки готового документа,

Загрузка документа на сайте ФНС

который был сформирован на вашем компьютере ранее.

Заполните форму отчёта

Строка для ввода идентификатора налогоплательщика

В форме отправленных документов можно увидеть статус каждого. Как только они будут приняты системой, вы увидите, что статус в форме изменился. При ошибке о неправильном указании места предоставление сведений с кодом 0100200000 документ, как правило, не отправляется сразу. И вы заметите, что возникла ошибка, и сможете вовремя её исправить.

Это может быть полезным: 0400200005 повторная регистрация первичного документа что это значит?

Что делать, если появляется ошибка «Неправильное указание места представления сведений»

Многие юридические сайты имеют свою классификацию кодов с ошибками при сдаче отчётности на сайте ФНС. Включая сам сайт налоговой инспекции, где также можно найти список кодов ошибок и их значение. Но нередко сбои имеют свои причины, которые не совпадают с уже описанными признаками. К ним относятся профилактические работы на сайте ФНС, сбои программ при передаче данных и формировании электронных документов.

Если ваш документ был отклонён системой — проверьте все введённые данные и убедитесь в том, что они верны. Обновите программное обеспечение, в котором был сформирован отчёт. Затем создайте заново документ, включая процесс заверения ЭЦП.

Создание нового отчёта

И повторите попытку, выгрузив данные на сайте ФНС. Если и сейчас появляется ошибка, необходимо убедиться, что в данный не проводятся работы на серверах сайта. И nalog. ru работает стабильно.

Для этого можно воспользоваться следующими контактами:

Последствия, если вовремя не сдать отчёт

Сегодня приняты законы, которые не дают налогоплательщикам каких-либо смягчающих обстоятельств при просрочке уплаты налогов. Минимальная сумма штрафа — 1000 рублей за «нулевую» отчётность. Для «ненулевых» отчётностей за просроченную уплату полагается штраф в размере 5% от суммы, указанной в декларации. Но не менее 1000 рублей и не более 30% от той же суммы.

-инструкция

Если вы столкнулись со сложностями при формировании отчёта, а также с ошибкой «Неправильное указание места представления сведений» с кодом 0100200000, и не знаете, каким образом её исправить, посмотрите данное видео.

Способы решения

Исходя из сказанного выше, можно понять, что универсальной инструкции для решения проблемы нет, так как алгоритм действий зависит от используемой программы. Но это не серьезная проблема, ведь мы подготовили пошаговую инструкцию для обеих программ. Не стоит разочаровываться, если используемой вами программы нет в гайде. Возможно, вам также поможет одна из перечисленных ниже инструкций, так как большинство ПО для управления ЭЦП работают по одному и тому же принципу.

Прежде, чем мы перейдем к инструкциям, предупредим, для выполнения некоторых действий могут понадобиться права администратора. Если у вас таковых нет (так часто бывает на рабочих компьютерах в компаниях), гораздо лучше будет обратиться за помощью к IT-специалисту в вашей организации.

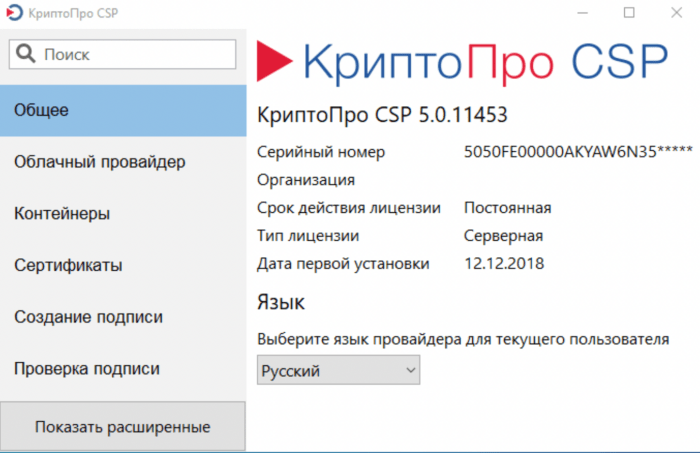

Для КриптоПРО

Начнем с более популярной программы, из-за которой на форумах и рождаются вопросы из категории «не удается создать ЭЦП». Если верить ответу разработчиков, то чаще всего описанная выше проблема возникает из-за конфликта двух программных решений, используемых для генерации ключей и ЭЦП. Проще говоря, два криптопровайдера на одном компьютере не могут работать одновременно.

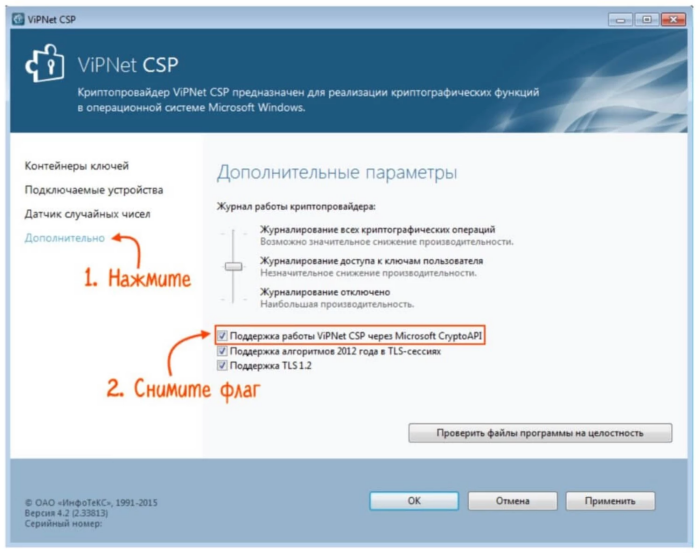

Как уже говорилось выше – этих криптопровайдеров предостаточно, а потому искать каждый и удалять вручную – нерационально. Гораздо проще временно отключить других криптопровайдеров. В таком случае можно пойти на хитрость, о которой рассказано в инструкции ниже (инструкция создана для пользователей, у которых одновременно стоит КриптоПро и VipNet CSP):

Запустите программу VipNet CSP.

- Откройте настройки По.

- Перейдите в раздел «Дополнительно».

- Найдите параметр «Поддержка работы VipNet CSP через Microsoft CryptoAPI».

- Сохраните изменения.

- Перезагрузите компьютер для того, чтобы изменения вступили в силу.

После проделанных выше действий проблема с созданием ЭЦП должна исчезнуть. Если дефект сохранился, то попробуйте установить утилиту для автоматического поиска неисправностей.

Утилита называется cpfixit.exe и находится на официальном сайте разработчика ПО.

Для ITCOM

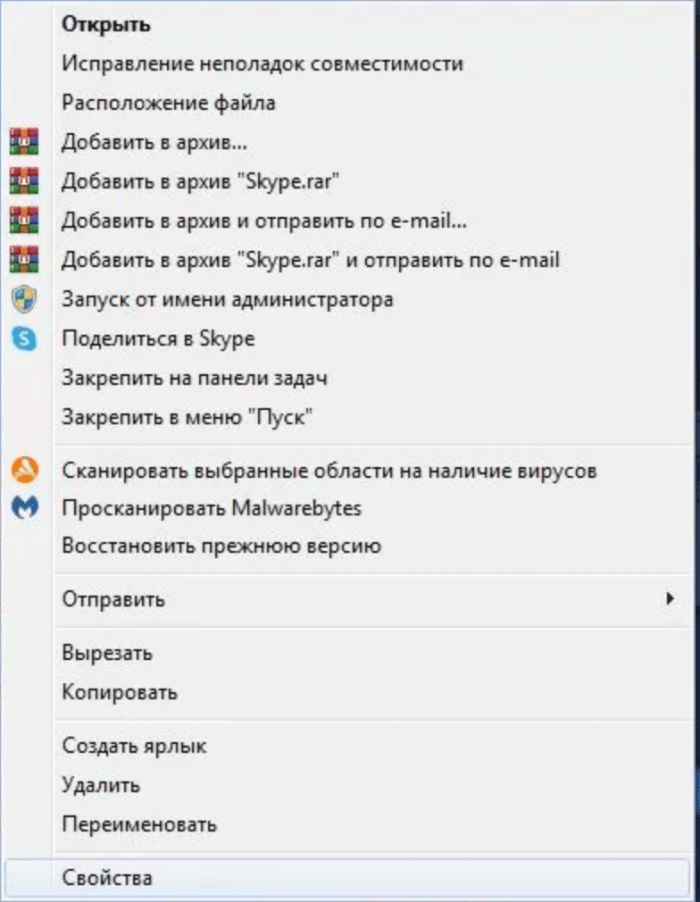

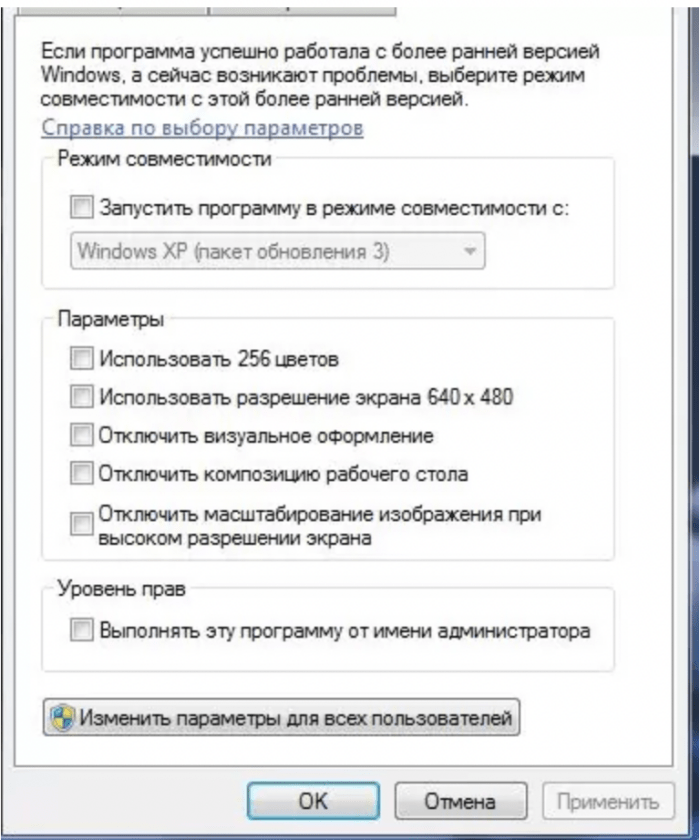

Что ж, с программой выше мы разобрались. Осталось разобраться с альтернативным ПО, также выступающим в роли центра выдачи электронно-цифровых подписей. Если в прошлом случае проблема заключалась в конфликте двух программ, то в этом ситуация в разы проще и банальнее. Программа ITCOM для реализации своего функционала использует некоторые системные библиотеки Windows. Получить доступ к встроенным библиотекам могут только те программы, которые были запущены от имени администратора. Соответственно, чтобы решить проблему с генерацией ЭЦП, достаточно просто перезапустить ПО от имени администратора. Делается это следующим образом:

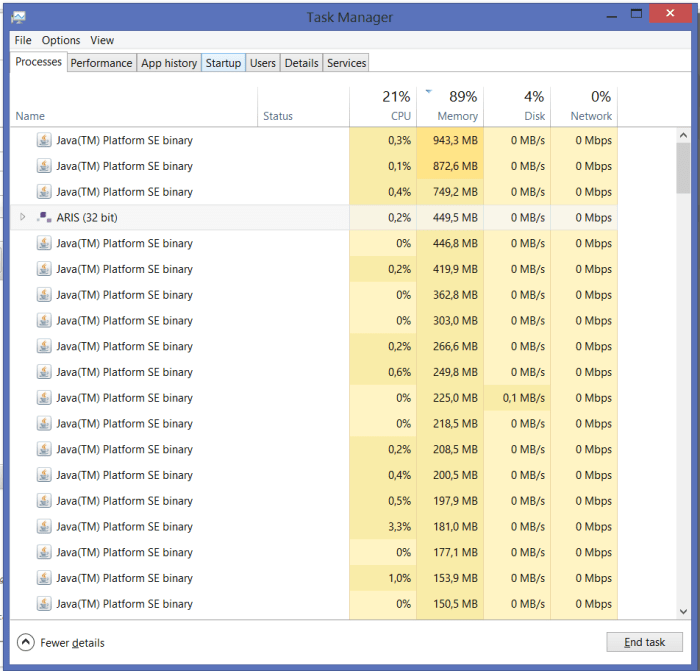

Зажмите сочетание клавиш ctrl + shift + Esc.

- Перейдите во вкладку «Подробности».

- Найдите процесс ITCOM. Он будет начинаться со слов «Java(TM) Platform SE binary».

- Кликните по этому процессу и нажмите на кнопку «Снять задачу».

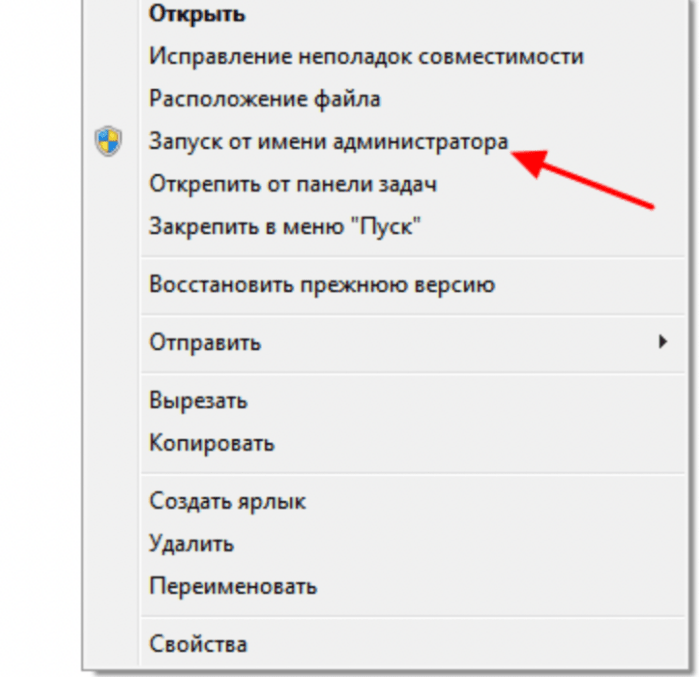

- Кликните правой кнопкой мыши по ярлыку приложения ITCOM.

В контекстном меню выберите команду «Запуск от имени администратора».

После этих действий проблема должна решиться. Чтобы не выполнять последние два пункта постоянно, можно настроить ярлык на постоянный запуск от имени администратора. Для этого следуйте инструкции ниже:

- Кликните правой кнопкой мыши по ярлыку.

- Выберите пункта «Свойства».

- Перейдите во вкладку «Ярлык».

- Кликните по кнопке «Дополнительно».

Поставьте галочку напротив пункта «Запуск от имени администратора».

Порядок сдачи отчета 4-фсс

Форма 4-ФСС ежеквартально подается всеми работодателями, использующими труд наемных сотрудников. С 2021 года в связи с переменой администратора страховых взносов этот отчет стал содержать только сведения о взносах на страхование от несчастных случаев.

Основным нормативным актом, регламентирующим порядок начисления и уплаты взносов на страхование по травматизму, является закон «О страховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ.

Законодатели предусмотрели 2 срока для сдачи расчета (п. 1 ст. 24 закона № 125-ФЗ):

- до 20-го числа месяца, следующего за отчетным кварталом — для передачи отчета на бумажном носителе;

- до 25-го числа того же месяца — для сдачи электронной версии расчета.

Однако право выбора варианта отправки предоставлено лишь небольшим компаниям со среднесписочной численностью сотрудников до 25 человек включительно. Если в организации трудится более 25 работников, то сдавать файлы можно только в электронном виде. Несоблюдение способа подачи отчетности приводит к штрафу на сумму 200 руб. (п. 2 ст. 26.30 закона № 125-ФЗ).

По факту получения расчета органы ФСС должны направить страхователю квитанцию с подтверждением приема отчета или отрицательный протокол проверки с описанием ошибок.

Ошибки в индивидуальных сведениях на физлиц

Персонифицированные сведения о застрахованных лицах указываются в одноименном разделе 3 расчета. При составлении уточненного расчета в этот раздел включаются сведения только о тех застрахованных лицах, в отношении которых производятся какие-либо изменения или дополнения (подробнее см. «Каким станет расчет по страховым взносам в 2020 году: новая форма и правила ее заполнения»). По каждому работнику, по которому выявлены несоответствия, в соответствующих строках подраздела 3.1 расчета указываются персональные данные, отраженные в первоначальном расчете. При этом в строках 190 — 300 подраздела 3.2 расчета во всех знакоместах проставляется «0». Одновременно заполняются подраздел 3.1 расчета с указанием корректных (актуальных) персональных данных и строки 190 — 300 подраздела 3.2 расчета.

Подробнее см. «“Популярные» ошибки в РСВ: заполняем уточненный расчет по страховым взносам”».

Если данные о работнике по каким-то причинам не попали в первоначальный расчет, то в уточненный расчет включается раздел 3 со сведениями о «забытом» сотруднике. Также необходимо внести корректировки в раздел 1 расчета.

Если по отдельным работникам необходимо изменить показатели в подразделе 3.2 расчета, то в «уточненку» включается раздел 3, содержащий сведения об этих лицах с корректными показателями в подразделе 3.2 расчета. Плюс к этому при необходимости (в случае, если изменится общая сумма исчисленных страховых взносов) корректируются показатели раздела 1 расчета.

Если при внесении данных допущены неточности в персональных сведениях по застрахованным физлицам, требуется дважды составить разд. 3 с подразделами 3.1 и 3.2. Информация подается не по всей организации, а только на тех граждан, по которым допущены ошибки. В первом обнуляются ложные данные, во втором предоставляются достоверные:

Подробнее о том, как отразить сотрудников в разделе 3 без ошибок, читайте в статье журнала Зарплата в учреждении.

Номер личного счета физлица (СНИЛС) вносится в стр. 070 подразд. 3.1 РСВ. Некоторым предприятиям приходит уведомление из ИФНС о том, что данные по этому показателю не совпадают с информацией в общей налоговой базе. Обычно причиной расхождений является не ошибка, а технические сбои в работе оборудования, которые произошли при передаче полномочий от ПФР к ФНС.

Если № СНИЛС на самом деле указан верно, рекомендуется направить в контрольный орган копию СЗВ-М за последний период с протоколом ПФР. Это подтвердит тот факт, что все сведения указаны верно. Ведь при наличии ошибок в персонифицированных данных физлиц Пенсионный Фонд не принимает отчет СЗВ-М.

Если № СНИЛС действительно внесен в РСВ с ошибками, требуется подать исправления. Для этого организация составляет корректировку формы с № уточнений «001». Какие разделы нужно включить в отчет? Это следующие листы:

Если же вы забыли привести № ИНН, налоговые органы обязаны принять расчет. Но при проверке документа на форматно-логический контроль программа все равно будет выдавать ошибки. А значит, оптимально дать задание сотруднику получить код ИНН в налоговых органах.

Правила заполнения РСВ требуют включать в расчет не только тех сотрудников, которые получили в отчетном (налоговом) периоде выплаты от организации, но и всех тех, кто оформлен в штате. Не имеет значения, находится ли работник в декрете, детском отпуске, командировке, неоплачиваемом отпуске, на больничном и т. д. Если специалист числится в компании, на него подаются сведения.

Сущность ошибки с кодом 0400400010

Особенности подсчёта регламентированы соответствующим письмом ФНС

Так, к примеру, в балансе складываются все показатели строк актива для получения общей суммы в строке 1600. А также все показатели строк в пассиве для получения общей суммы в строке 1700. Значение строки 1600 должно соответствовать значению строки 1700.

Показатели актива и пассива баланса должны совпасть

Основная причина появления ошибки с кодом 0400400010 – это округление цифр до тысяч рублей. У ФНС контрольные соотношения настроены по формулам в тысячах, без допустимых значений при выполнении округления. То есть налоговая служба при проверке суммирует показатели не до копеек, а в тысячах рублей. Поэтому и возникает нарушение контрольного соотношения показателя формы НБО.

В процессе таких округлений у создателя отчёта валюта актива баланса может не сходиться с валютой пассива, из-за чего система проверки отчётности выдаёт ошибку и требует внесения корректировки в полученную отчётность.

В процессе работы потребуется внести изменения в отчётность

Введение новой методики очень быстро вызвало массу возвратов по поданной отчётности (наиболее часто это было баланс за 2020 год), к чему были не готовы сами налоговые органы. Более того, изменение алгоритма проверки отчётности в программных инструментах типа 1С также привело к тому, что 1С также стала «ругаться» на сформированные в ней же отчёты. При этом эти же отчёты ранее воспринимались системой как корректные, и не вызывали код ошибки 0400400010.

Ошибка может также фиксироваться и на уровне системы 1С

Также причиной сбоя могут стать проблемы при выгрузке форм налоговой отчётности. Так у ряда специалистов при выгрузке баланса из 1С 8.3 в СБИС строка 2410 трансформировалась в строку 2411, не учитывалась в формулах, что и приводило к ошибке 0400400010.

Давайте разберёмся, как исправить ошибку 0400400010 (нарушено контрольное соотношение показателя формы НБО) при подаче годового баланса.