id=»kak-rabotat-s-proslezhivaemymi-tovarami» id=»kak-rabotat-s-proslezhivaemymi-tovarami» >Как работать с прослеживаемыми товарами

Главное правило системы прослеживания — обмениваться документами только в электронном виде. Это помогает автоматизировать регистрацию сделок с товарами. Чтобы работать с ЭДО, участникам рынка понадобится электронная подпись. Мы рассказывали в отдельной статье, зачем она нужна и как её оформить.

Ниже мы описали, какие действия нужно совершать , , в рамках системы отслеживания товаров.

id=»importyeram» id=»importyeram» >Импортёрам

Главная задача импортёра — присвоить регистрационный номер, по которому ФНС будет отслеживать товары. Это может сделать как предприниматель, так и сама налоговая служба. Всё зависит от региона, из которого импортируют товар:

1. Товары ввозятся из стран ЕАЭС. После ввоза товара в Россию предприниматель сдаёт уведомление о ввозе, а налоговая служба присваивает регистрационный номер. Если же импортёр ввёз товары до 8 июля, сдавать нужно уведомление об имеющихся остатках.

2. Товары ввозятся из других стран. Сначала импортёр сдаёт таможенную декларацию, а затем добавляет к её номеру порядковое число из трёх знаков. Его нужно указывать во всех остальных документах, чтобы налоговая могла отслеживать перемещение товаров.

Пример. Импортёр ввёз в Россию товар и подал таможенную декларацию. Ей присвоили номер 10000001/100001/0000000. Это значит, что в качестве регистрационного номера для прослеживания нужно использовать 10000001/100001/0000000/001. А если по одной декларации импортировали ещё одну группу товаров, подлежащей прослеживанию, ей нужно присвоить номер 10000001/100001/0000000/002.

Импортёр должен указывать регистрационный номер во всех документах:

-

счетах-фактурах и журналах их учёта;

-

универсальных передаточных документах;

-

универсальных корректировочных документах;

-

книги продаж и покупок;

-

декларации по налогам.

В системах ЭДО формы документов уже обновились. Но если вы заметили, что в нужно документе нет поля для регистрационного номера, лучше не отправлять документы, а написать в службу поддержки.

id=»postavshchikam-i-roznichnym-prodavtsam» id=»postavshchikam-i-roznichnym-prodavtsam» >Поставщикам и розничным продавцам

Поставщики, розничные продавцы обязаны использовать ЭДО, если работают с прослеживаемыми товарами. Правило затрагивает и розничных покупателей, если они работают как ИП или юрлица и приобретают товары для бизнеса. Они указывают регистрационные номера во всех документах.

В некоторых ситуациях поставщики и продавцы должны сдавать в налоговую отчёт об операциях с прослеживаемыми товарами. Вот каких операций это касается:

1. Прекращение прослеживаемости. Например, продажа товара физлицам, передача в переработку или на производство, вывоз за пределы ЕАЭС.

2. Возобновление прослеживаемости. Например, возврат товара физлицом, выявление недостачи, возврат неиспользованных товаров с производства.

3. Операции, не связанные с реализацией. Например, внесение товаров в качестве уставного капитала, получение в результате реорганизации юрлица.

4. Операции при приобретении или реализации. Например, дарение товара, составление корректировочного счёта, продажа через агента.

Полный перечень операций, по которым необходимо сдавать отчёт, изложен в письме ФНС № ЕА-4-15/5042@ от 14 апреля 2021 г.

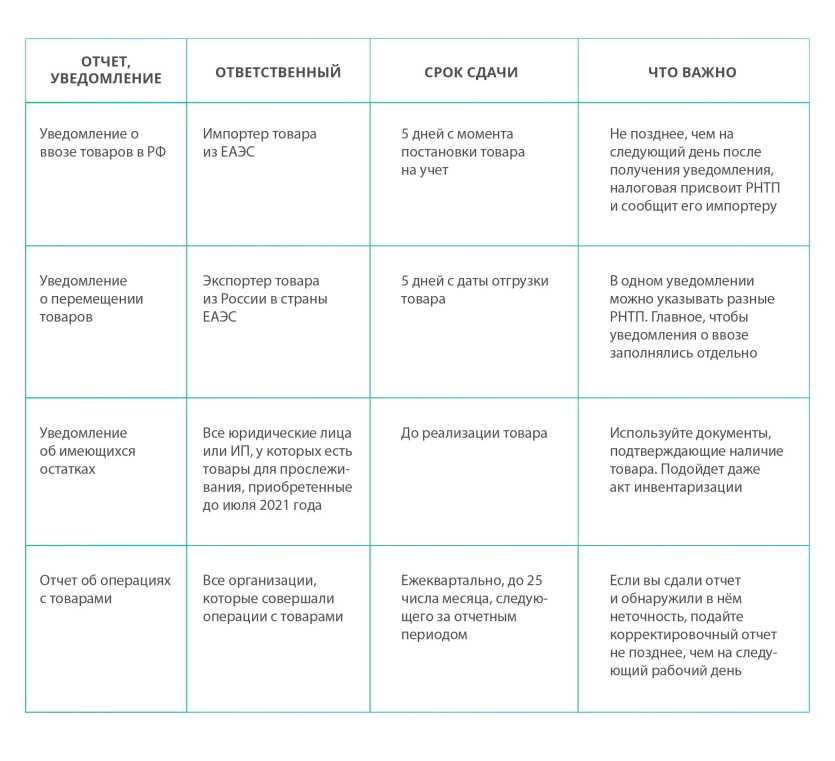

Отчёт сдают не позднее 25 числа месяца, следующего за датой окончания квартала. Например, за III квартал отчёт нужно сдать не позднее 25 октября, за IV — не позднее 25 января.

Экспортёрам

Вывоз товара за границу — это один из способов прекращения прослеживаемости. Это значит, что экспортёры тоже обязаны отчитываться перед налоговой. Но вид отчётности зависит от направления экспорта: если товары отправляют в страны ЕАЭС — уведомление о вывозе, в другие страны — отчёт об операциях.

Подробный перечень прослеживаемых товаров в 2024 году

Под систему прослеживания попадают товары, завезенные из-за рубежа и включенные в подробный перечень, утвержденный Постановлением Правительства РФ. Среди них:

- холодильное и морозильное оборудование,

- детские коляски и автокресла,

- бытовые и профессиональные стиральные машины,

- бульдозеры и иная дорожная строительная техника,

- промышленные теплонасосы,

- автопогрузчики и другое погрузочно-разгрузочное оборудование,

- проекторы, теле- и радиотехника,

- самоходные ТС промышленного назначения, тракторы.

Список включает наименования и коды ТН ВЭД ЕАЭС. Именно код указывается при декларировании импорта и служит ориентиром для отнесения техники к прослеживаемой.

Подробный перечень прослеживаемых товаров с 2024 года можно посмотреть здесь. А на сайте налоговой можно проверить идентификатор прослеживаемого товара.

Исключения из списка приведены в п. 6 Положения о национальной системе прослеживаемости и письме Минфина России от 30 марта 2021 года № 27-01-24/23047. Это продукция:

- предназначенная для применения в дипломатических представительствах, консульствах, международных организациях, имеющих привилегии в рамках международных договоров с РФ;

- полученная в РФ в процессе переработки, в том числе отходы и остатки;

- информация о которой является предметом государственной тайны;

- изготовленная из иностранных комплектующих, подпадающих под условия свободной таможенной зоны или склада;

- переданная физическим лицам для использования не в предпринимательских целях или самозанятым, уплачивающим НПД.

Продукты питания в перечень пока не входят. Прослеживаемость пищевой продукции регулируется Техническим регламентом ТС «О безопасности пищевой продукции». В данном случае под этим термином понимается возможность отследить по документам движение, происхождение и местонахождение пищевой продукции на всех стадиях производства, обработки и распределения. Отчасти в этом помогает система Россельхознадзора Меркурий.

Отчетность по прослеживаемости товаров: что, когда и куда отправлять

Чтобы правильно прослеживать импортные товары, недостаточно просто получить или сформировать РНТП. ФНС утвердила перечень документов, которыми должно сопровождаться движение таких товаров.

Все отчеты и уведомления сдаются в налоговую электронном виде с использованием электронной подписи.

До 1 июля 2022 года штрафы за прослеживаемость товаров и непредставление или позднее предоставление отчетов не предусмотрены. Однако ФНС предупреждает, что проект федерального закона, который определит ответственность за эти нарушения, уже готовят. Рекомендуем разобраться в новых правилах сейчас, чтобы позже не иметь проблем с налоговой.

Изменения по НДС. Новый счет-фактура

Чтобы отражать данные о прослеживаемых товарах, изменили форму счета-фактуры. С 1 июля нужно дополнительно указывать:

- регистрационный номер товарной партии (графа 11);

- единицу измерения товара (графы 12 и 12а) согласно постановлению о перечне прослеживаемых товаров. В проекте постановления только одна единица — штука (код по ОКЕИ 796, условное обозначение — «шт»);

- количество товара (графа 13);

- реквизиты документа об отгрузке (строка 5а).

Счет-фактура может содержать данные как о прослеживаемых, так и непрослеживаемых товарах. Это не запрещено.

Продавцы товаров, подлежащих прослеживаемости (организации и ИП), в большинстве случаев должны выставлять счета-фактуры в электронной форме.

До 01.07.2021 продавец мог не составлять счета-фактуры, если на это указано в письменном согласии и покупатель не платит НДС.

С 1 июля в НК РФ указано, что послабление не действует в отношении прослеживаемых товаров, т.е. счета-фактуры нужно будет оформлять на все сделки с организациями и ИП.

Необязательно выставлять электронные счета-фактуры при реализации товаров, подлежащих прослеживаемости, в следующих случаях:

- продажа товаров физлицам для личных, семейных и иных нужд, не связанных с предпринимательской деятельностью;

- реализация товаров физлицам, уплачивающим налог на профессиональный доход;

- экспорт (реэкспорт) товаров с территории РФ;

- реализация и перемещение товаров из РФ на территорию другого государства — члена ЕАЭС.

В счете-фактуре на отгрузку надо указывать РНПТ — регистрационный номер партии товаров. Неплательщики НДС указывают РНПТ в электронном УПД.

Прослеживаемые товары, имеющие одинаковые наименование, единицу измерения (указываемую в графе 2а) и цену, отражаются в одной строке счета-фактуры. К ней заполняются подстроки граф 11 — 13 по каждому регистрационному номеру партии товара.

Такие сведения, в том числе регистрационный номер партии товара, а также страна его происхождения приводятся и в корректировочном счете.

В книге продаж РНПТ, единица измерения и количество товара отражаются в графах 20 — 22 соответственно.

Покупатели товаров, подлежащих прослеживаемости (организации и ИП), должны обеспечить получение электронных счетов-фактур по ТКС.

В книге покупок РНПТ, единица измерения и количество товара отражаются в графах 16 — 18 соответственно. Если продавец не указал (указал неверно) в счете-фактуре сведения, необходимые для обеспечения прослеживаемости товара, это не препятствует получению вычета по НДС.

Комиссионеры и агенты при заполнении журнала учета полученных и выставленных счетов-фактур указывают реквизиты прослеживаемости в графах 20 — 22 соответствующей части журнала.

Отчёт о прослеживаемых товаров: что это такое и за какие товары нужно отчитываться

Отчёт по товарам, требующим прослеживания – это документ, который используется для контроля ввоза и движения определённых товаров с момента их пересечения таможенной границы до реализации и использования.

К подотчётной продукции относятся холодильникии холодильное оборудование, детские коляски и устройства, которые помогают удерживать ребёнка; специальные кресла безопасности; мониторы и проекторы; стиральные машины и бульдозеры; автопогрузчики и другие тракторы.

В 2023 году было упразднено прослеживание белорусских бытовых холодильников – теперь составлять отчёты на них не нужно.

Каждой группе товаров присвоен специальный код – товарная номенклатура внешнеэкономической деятельности ЕАЭС, которая упрощает ведение отчётности (легко найти какой-нибудь тип среди огромного списка разных продуктов).

О национальной системе прослеживаемости

Соглашение о механизме прослеживаемости товаров, ввезенных на территорию ЕАЭС (кроме России в союз входят Армения, Беларусь, Казахстан, Кыргызстан), подписано 29 мая 2019 года и вступило в силу 3 февраля 2021 года. Система прослеживаемости состоит из двух частей:

- Внешний сегмент. Его участниками являются государства – члены ЕАЭС. Система обеспечивает обмен данными о пересечении границ партиями отслеживаемых товаров.

- Национальный сегмент. Его задача – обеспечить прослеживаемость товаров, ввезенных из-за границы на территорию государства – члена ЕАЭС. В России система вводится законом от 9 ноября 2020 № 371-ФЗ, который вносит изменения в Налоговый кодекс.

Национальная система прослеживаемости товаров представляет собой обмен между всеми участниками оборота контролируемой продукции электронными документами. Они будут содержать особые реквизиты, по которым на любом этапе оборота можно отследить движение партии товара.

Ответственность за непредставление отчета об операциях с прослеживаемыми товарами

В соответствии с п. 2 Положения под прослеживаемостью признается организация учета товаров, подлежащих прослеживаемости, и операций, связанных с оборотом таких товаров, с использованием национальной системы прослеживаемости товаров. В свою очередь, национальная система прослеживаемости товаров представляет собой информационную систему, обеспечивающую сбор, учет и хранение сведений о товарах, подлежащих прослеживаемости, и об операциях, связанных с оборотом таких товаров.

В связи с изложенным законодательство о национальной системе прослеживаемости товаров не относится к законодательству о налогах и сборах.

Непредставление отчета об операциях с прослеживаемыми товарами и документов, содержащих реквизиты прослеживаемости, не оказывает прямого или косвенного влияния на уплату налогов и сборов налогоплательщиками.

Таким образом, непредставление отчета и документов, содержащих реквизиты прослеживаемости, не является налоговым правонарушением. Поэтому нормы Налогового кодекса, устанавливающие ответственность за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ), и представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения (ст. 126.1 НК РФ), не распространяются на правонарушения в части непредставления отчета и документов, содержащих реквизиты прослеживаемости (Письмо ФНС РФ от 04.10.2021 № ЕА-4-15/14005@).

Вместе с тем на сегодняшний день Минфином подготовлен проект федерального закона о внесении изменений в КоАП РФ, предусматривающий с 01.07.2022 административную ответственность за нарушения законодательства о национальной системе прослеживаемости товаров, в том числе за несвоевременное представление в налоговый орган отчета и документов, содержащих реквизиты прослеживаемости (ID проекта 02/04/07-21/00117901). За непредставление отчета (его несвоевременное представление) предлагается налагать штраф в размере 1 000 руб. за каждый соответствующий отчет.

В рамках переходного периода (не менее года), необходимого для адаптации программного обеспечения, не устанавливаются нормы, предусматривающие ответственность налогоплательщиков за нарушения положений законодательства о национальной системе прослеживаемости товаров. Поэтому предусмотрено, что основные нормы проекта вступят в силу с 01.07.2022.

* * *

При приобретении для собственных нужд ноутбука (запчастей для него), иного товара организации связи в первую очередь нужно выяснить, относится ли данный товар к прослеживаемым. Для этого можно использовать специальный сервис на интернет-сайте ФНС (https://www.nalog.gov.ru/rn77/service/traceability/). Если ноутбук (его компоненты), иной товар подлежат прослеживаемости, то продавец при продаже такого товара после 08.07.2021 в выставленном счете-фактуре или УПД должен привести реквизиты прослеживаемости, включая РНПТ. Если товар, в том числе приобретенный не для перепродажи, а для использования в личных нуждах организации связи, является прослеживаемым, то эта организация-покупатель должна представить в налоговый орган отчет об операциях с товарами, подлежащими прослеживаемости, включив в него сведения о покупке прослеживаемого товара, если:

-

она является плательщиком НДС, а продавец освобожден от исполнения обязанностей плательщика НДС либо применяет специальный налоговый режим (за исключением спецрежима в виде ЕСХН);

-

покупатель применяет специальный налоговый режим (за исключением спецрежима в виде ЕСХН) или освобожден от исполнения обязанностей плательщика НДС.

Крайний срок представления отчета – 25-е число месяца, следующего за истекшим отчетным периодом (кварталом), в котором приобретен прослеживаемый товар.

В переходный период (до 01.07.2022) ответственность за нарушение положений законодательства о национальной системе прослеживаемости товаров, в том числе за непредставление отчета об операциях с прослеживаемыми товарами, не установлена.

Как это работает и кого касается

Партии товара присваивается специальный номер, который участники оборота потом указывают во всех документах при его перепродаже.

На сами предметы идентификатор наносить не нужно — это одно из отличий от системы маркировки. Участие в системе прослеживаемости — это отдельная обязанность, не связанная с маркировкой, товар не будет одновременно участвовать в обеих системах контроля.

Все участники оборота прослеживаемых товаров будут отчитываться в налоговую инспекцию о движении таких товаров. Плательщики НДС будут указывать информацию в обновлённой декларации НДС, а неплательщики — в специальном отчёте.

Вы становитесь участником системы, если совершаете какую-либо из этих операций с прослеживаемым товаром:

- импорт;

- наличие на 08.07.2021 остатков прослеживаемого товара на праве собственности, которые в дальнейшем планируется передать по одному из нижеприведенных оснований;

- покупка и продажа на территории РФ у российских контрагентов;

- передача товара комиссионеру комитентом в целях последующей реализации, если агент действует от своего имени;

- передача или получение права собственности на безвозмездной основе;

- передача и получение товара, не связанная с реализацией (реорганизация, взнос в уставный капитал и т.д.);

- прекращение прослеживаемости товара (в том числе продажа физическим лицам для личного потребления, самозанятым, передача в производство для изготовления новых товаров, утилизация, утрата и недостача);

- возобновление прослеживаемости товара (в том числе возврат от физических лиц и самозанятых ранее проданного товара, возврат непеработанных остатков из производства);

- экспорт.

Таким образом, обязанность по участию в системе прослеживания может возникнуть даже если вы не занимаетесь внешнеэкономической деятельностью или торговлей прослеживаемыми товарами. Достаточно просто приобрести такой товар в предпринимательских целях — и вы уже обязаны отчитаться в налоговую инспекцию.

От системы налогообложения и формы собственности обязанность участвовать в процессе не зависит.

Пример:ИП, применяющий патентную систему налогообложения, приобрёл после 08.07.2021 в ООО «М-Видео» китайский монитор для работы в офисе. Вместе с монитором поставщик передал ИП счёт-фактуру в электронном виде с идентификатором товара. ИП должен принять счёт-фактуру по каналам электронного документооборота, подписать электронной подписью, направить в налоговую инспекцию отчёт о прослеживаемых товарах.

Уведомление об остатках прослеживаемых товаров

Уведомление об имеющихся остатках прослежки должны сдавать все юрлица и ИП, у которых есть такие товары.

Уведомление формируется по состоянию на дату вступления в силу Перечня прослеживаемых товаров или на дату внесения в Перчень изменений, если товар, который ранее не прослеживался, теперь туда добавлен. Во втором случае уведомление подается только по новым товарам, появившимся в Перечне.

То есть, надо отчитаться по остаткам товаров, накопленным до вступления в силу системы прослеживаемости, или по остаткам товаров, которые в эту систему позднее добавили. Если прослеживаемый товар куплен у юрлица или ИП после начала действия Перечня и учета в системе – по общему правилу информировать ФНС о его остатках не надо (разъяснения Минфина от 23.08.2021 N 27-01-22/67650).

Исключения составляют случаи, когда прослеживаемый товар:

- куплен у обычного «физика» или самозанятого и продавец использовал товар для личных нужд;

- является конфискатом, обращенным в собственность государства (например, куплен у Росимущества);

- ввезен в РФ после вступления в силу Перечня, но задекларирован транспортным и коммерческим документам;

- в иных случаях, установленных ФНС.

Во всех перечисленных случаях есть общий признак – после введения в действие Перечня и обязательного РНПТ, в оборот вводится прослежка, у которой нет РНПТ. Вот для того, чтобы ФНС его присвоила, а продавец смог как положено оформить продажу, и надо подавать уведомления.

Заполнять уведомление рекомендуется на основе результатов по проведенной инвентаризации (акта, описи и т.п.). Но можно использовать и другой подходящий документ. Главное, чтобы он сдержал сведения о наличии прослеживаемого товара в собственности.

По товарам с разными кодами ТН ВЭД ЕАЭС, нужно заполнять отдельные уведомления.

Строку 4 уведомления обычно оставляется незаполненной. Значения в нее вносятся только:

- «1», если уведомление сдается по причинам, когда надо его сдавать по прослеживаемому товару, который вводится в оборот и не имеет РНПТ. Кроме случая покупки у Росимущества или иного госоргана;

- «2», если товар куплен у Росимущества и подобного госоргана.

Если уведомление делается на несколько товаров, имеющих одинаковые код ТН ВЭД ЕАЭС и единицу измерения, можно указать их обобщенное название, общее количество и стоимость.

Строку 15, в которой указывается РНПТ, можно не заполнять. РНПТ присвоит ФНС, получив уведомление, и направит квитанцию с РНПТ по ТКСП.

Срок подачи уведомления об остатках прослеживаемых товаров не ограничен. Его надо направить до того, как с включенными в него товарами будут предприняты такие действия как продажа или отправка на утилизацию. По той причине, что полученный в ответ РНПТ надо будет указывать во всех документах, сопровождающих операцию, например, в счете-фактуре или УПД.

Если в уведомление вкралась ошибка – можно сдать корректировку. Делается это в первый же рабочий день после дня обнаружения ошибки. В корректировке в строках 1 и 2 указывают номер первичного уведомления, в строке 3 — номер корректировки, в строке 15 — РНПТ.

Если все уведомление было отправлено по ошибке – тоже нужно направить корректировку, в которой количество товара указать равной нулю.

Напомним, что отчеты, включая рассматриваемые уведомления, сдаются только электронно. Предлагаемые бланки и образцы можно использовать для ознакомления и заполнения электронного документа, а вот распечатывать и пытаться предоставить на бумаге не нужно.

Как проверить РНПТ

При покупке товара компания должна проверить правильность идентификатора прослеживаемости, то есть РНПТ, указанного поставщиком.

Выявить недействительность номера или его принадлежность другой партии важно, чтобы потом в системе сошлись остатки. Для установления противоречий и рисков нарушения законодательства ФНС проверяет информацию в системе прослеживаемости в автоматическом режиме

Проверить РНПТ можно через специальную При допущении контрагентом ошибки в номере или умышленно неверном указании сервис выдаст сообщение, что введенный РНПТ не найден. Принимать подобные документы не следует.

Коротко о системе прослеживания товаров

1. 8 июля в России начала работать Национальная система прослеживаемости импортных товаров. Она помогает государству следить за товарооборотом.

2. Список прослеживаемых товаров включает холодильное и морозильное оборудование, промышленный транспорт, стиральные машины, мониторы, детские коляски и автокресла. Полный перечень прослеживаемых товаров изложен в постановлении Правительства.

3. Участниками системы становятся все организации и предприниматели, которые работают прослеживаемыми товарами: импортёры, экспортёры, поставщики, розничные продавцы. Розничные покупатели также участвуют в системе, если имеют статус ИП или юрлица.

4. Если организация или предприниматель работают с прослеживаемыми товарами, они обязаны использовать электронный документооборот.

5. Импортёры сдают уведомление о ввозе товаров из стран ЕАЭС, а налоговая присваивает товару регистрационный номер. Если товары ввозятся из других стран, нужно подать таможенную декларацию, а затем к её номеру добавить порядковое число формата 001 — получится регистрационный номер товара.

6. Поставщики и розничные продавцы используют новые формы документов: счетов-фактур, УПД, УКД, книг продаж и налоговых деклараций. Везде появилось новое поле — регистрационный номер. А по некоторым операциям придётся сдавать отчёты. Например, при продаже товара физлицу или выявлении недостачи.

7. Отчётность экспортёров зависит от направления экспорта: в страны ЕАЭС — уведомление о вывозе товаров, в другие страны — отчёт об операциях.

Что представляет собой система прослеживаемости товаров?

Новые нормы отражены в Федеральном законе РФ от 09.11.2020 года № 371 и призваны усилить контроль за товарным оборотом, снизить риски нелегальных схем движения товаров на территории Российской федерации. Для этого государство постаралось сделать более прозрачным трафик от поставщиков к конечному потребителю. Эксперимент был положительно оценен Правительством Российской федерации, и теперь прослеживаемость станет обязательной частью торговли.

Как реализуется схема прослеживаемости товаров? Она отличается от привычной маркировки тем, что действует только на импортный и экспортный оборот. Плюс ко всему, теперь будет прослеживаться не наименование, а сразу вся партия. Для этого изменят формы, реквизиты, декларацию по налогу на добавленную стоимость. Система прослеживаемости будет работать на территории Российской федерации не с помощью кодов, считываемых специальным оборудованием, как маркировка, а отражаться исключительно в документации. Поэтому для ее введения в компании не придется реорганизовывать логистику.

Когда компании на ОСНО обязаны заполнять и сдавать отчет о прослеживаемости

Организации и ИП, применяющие ОСНО, признаются плательщиками НДС (за исключением тех, кто получил освобождение) и поэтому указывают реквизиты прослеживаемости в соответствующих декларациях по НДС, счетах-фактурах и книгах продаж (ст. 169 НК РФ). В частности, в счетах-фактурах, в книгах продаж и книгах покупок они указывают сведения о количественной единице измерения товара, используемой в целях прослеживаемости, а также количество прослеживаемого товара в этой количественной единице измерения.

Соответственно, по общему правилу отчет о прослеживаемых товарах в налоговую они не представляют, а представляют в этих целях отчетность по НДС – декларации, счета-фактуры и книги продаж, где уже указаны реквизиты прослеживаемости. Поэтому в учетных бухгалтерских решения (в том числе программах 1С) при формировании соответствующей отчетности сами отчеты о прослеживаемости не заполняются и остаются пустыми.

Вместе с тем, если сведения об операциях с прослеживаемыми товарами не попадают в отчетность по НДС, данные сведения необходимо отразить в отчете о прослеживаемости. Следовательно, в ряде случаев организации и ИП на ОСНО все же обязаны заполнять и представлять в ИФНС данные отчеты. Так, отчеты необходимо направлять в ИФНС (абз. 3 п. 33 постановления Правительства РФ от 01.07.2021 № 1108 «Об утверждении Положения о национальной системе прослеживаемости товаров»):

- при освобождении организации и ИП на ОСНО от уплаты от НДС (в случаях совершения в отчетном квартале операций с прослеживаемыми товарами);

- приобретении прослеживаемого товара, в том числе через агента или комиссионера, у налогоплательщиков, освобожденных от уплаты НДС;

- приобретении прослеживаемого товара у спецрежимников на УСН, ПСН и т.д.;

- исключении товара из перечня продукции, подлежащей прослеживаемости;

- возврате товаров, подлежащих прослеживаемости, ранее реализованных физлицам и самозанятым;

- реализации и приобретении прослеживаемых товаров, не признаваемых объектом налогообложения НДС;

- передаче товаров, подлежащих прослеживаемости, в производство и на переработку, а также при уничтожении прослеживаемых товаров;

- вывозе прослеживаемых товаров с территории РФ в соответствии с таможенной процедурой экспорта (реэкспорта);

- вывозе прослеживаемых товаров с территории РФ на территорию другого государства – члена ЕАЭС;

- выявлении в ходе инвентаризации недостачи прослеживаемых товаров;

- возврате остатков неиспользованных (непереработанных) прослеживаемых товаров из производства;

- выявлении в ходе инвентаризации прослеживаемых товаров, по которым ранее выявлена недостача;

- реализации и приобретении прослеживаемых товаров, освобождаемых от налогообложения НДС в соответствии со ст. 149 НК РФ.

Во всех указанных случаях компании на ОСНО должны представлять в налоговую инспекцию отчет о прослеживаемых товарах. Учетные программы в этих случаях заполняют данные отчеты по общим правилам.

Общее правило: налоговики в любом случае должны получить информацию об операциях с прослеживаемыми товарами. Если организация сдает отчетность по НДС, то эта информация есть в ней и отдельно сдавать отчет о прослеживаемых товарах не надо. Если компания не сдает отчетность по НДС, то нужно сдать отчет о прослеживаемости.

Какие товары попадают под прослеживаемость

А теперь о том, какие импортные товары подлежат прослеживаемости в 2023 году. Вот их список:

- Холодильное и морозильное оборудование, тепловые насосы (кроме оборудования для кондиционирования воздуха);

- Автопогрузчики, тележки с подъемным или погрузочно-разгрузочным механизмом;

- Бульдозеры, грейдеры, планировщики, механические лопаты, экскаваторы, одноковшовые погрузчики, трамбовочные машины и дорожные катки;

- Машины стиральные, бытовые и для прачечных, включая машины с отжимом;

- Мониторы, проекторы, приемная аппаратура для телевизионной связи;

- Промышленный транспорт без погрузочных устройств, используемый для перевозки грузов, тракторы, используемые на платформах железнодорожных станций;

- Коляски детские;

- Детские кресла безопасности.

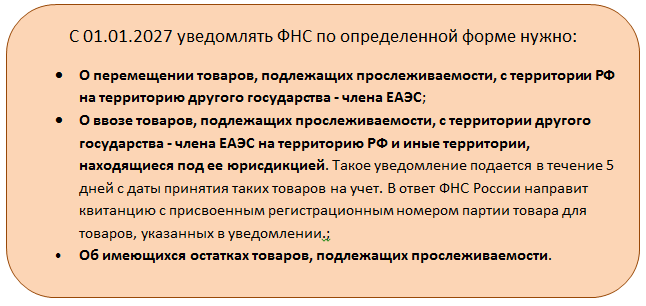

Уведомления ФНС о движении товаров, подлежащих прослеживаемости

Таких уведомлений предусмотрено три:

Как можно понять из названий, подаются они по ситуации: состоялось контролируемое событие – направляется отчет.

Формы уведомлений, спроектированные ФНС, построены по тому же принципу, что и отчет об операциях. Поэтому, пока они не утверждены окончательно, мы не будем приводить их все. Хотя, как только они вступят в силу – обязательно сделаем материал с бланками и образцами.

Особо коснемся отчета об остатках прослеживаемых товаров. Большинству тех, кто ведет операции с такими товарами, придется заполнить его в первую очередь, чтобы сделать непрослеживаемые остатки прослеживаемыми.

На 01.07.2021 потребуется:

- провести инвентаризацию товарных остатков;

- выявить среди них те, которые подлежат прослеживаемости;

- заполнить и подать в ФНС Уведомление об имеющихся остатках;

- ФНС присвоит товарам из ваших остатков регистрационные номера партий товаров, необходимые для дальнейшего отражения их в новых отчетах и пришлет их в квитанции.

(Данный порядок следует из Письма Минфина России от 30.03.2021 N 27-01-24/23047 «Об учете сведений о товарах и документальной прослеживаемости на импортные товары»).

Таким образом, если у вас есть импортные товары, предназначенные для перепродажи, рекомендуем:

- Уточнить, не относятся ли они к товарам, по которым с 01.07.2021 вводится режим прослеживаемости.

- Если такие товары обнаружились – провести после 01.07.2021 инвентаризацию, выявить остатки (подлежащие прослеживаемости), направить в ФНС уведомление об этих остатках и получит на них регистрационные коды. Сделать это желательно оперативно, т.к. далее вы должны будете формировать свою первичку и отчетность с этими новыми кодами.

- С 01.07.2021 формировать счета-фактуры, УПД, книги продаж и покупок, журналы регистрации счетов-фактур по новым правилам, с указанием в них отдельно информации о прослеживаемых товарах.

- Сдавать декларацию по НДС за 3 квартал с учетом изменений в связи с прослеживаемостью товаров.

- Сдавать уведомления о поступлении новых прослеживаемых товаров и отчеты об операциях с такими товарами.

Автор материала: Оксана Лим

Что изменится?

Тем, кто торгует товарами из перечня прослеживаемости и работает по упрощенной или патентной системе налогообложения, необходимо будет формировать и сдавать специальную квартальную отчетность. В ней должны быть отражены ввоз, движение товара и его остатки. Тем, кто платит налоги по общей системе, достаточно предъявить декларацию по НДС с операциями с прослеживаемыми товаров.

В декларации по НДС нужно будет отражать операции с товарами, подлежащими прослеживаемости.

В счет-фактурах и передаточных документах, которые теперь подаются только в электронном виде, появятся новые данные — регистрационный номер партии товара (РНПТ), единица измерения и количество товара по ОКЕИ. Информацию о РНПТ можно узнать через сервис налоговой, или направив запрос в ФНС с уведомлением о ввозе продукции. Удобно получить регистрационный номер партии товара в 1С: в меню “Отчеты” вы найдете пункт “Помощник получения РНПТ”. Если вы ввозите товар из республики, не являющейся участником Евразийского экономического союза, РНПТ присваивается самостоятельно по порядковому номеру в таможенной декларации.

Если вы закупили еще до нововведений и не продали до 1.07.2021 партию товара, который попал под закон о прослеживаемости, в налоговую нужно обязательно подать отчет об остатках!