Как перейти с УСН 15% на 6%?

Сменить налоговый объект налогоплательщик имеет право на начало нового календарного года, но заявление на его смену необходимо подать до 31 декабря текущего года, предшествующего новому календарному.

Для осуществления изменения режима взимания налоговых оплат на упрощенной системе налогоплательщику необходимо придерживаться следующей пошаговой инструкции:

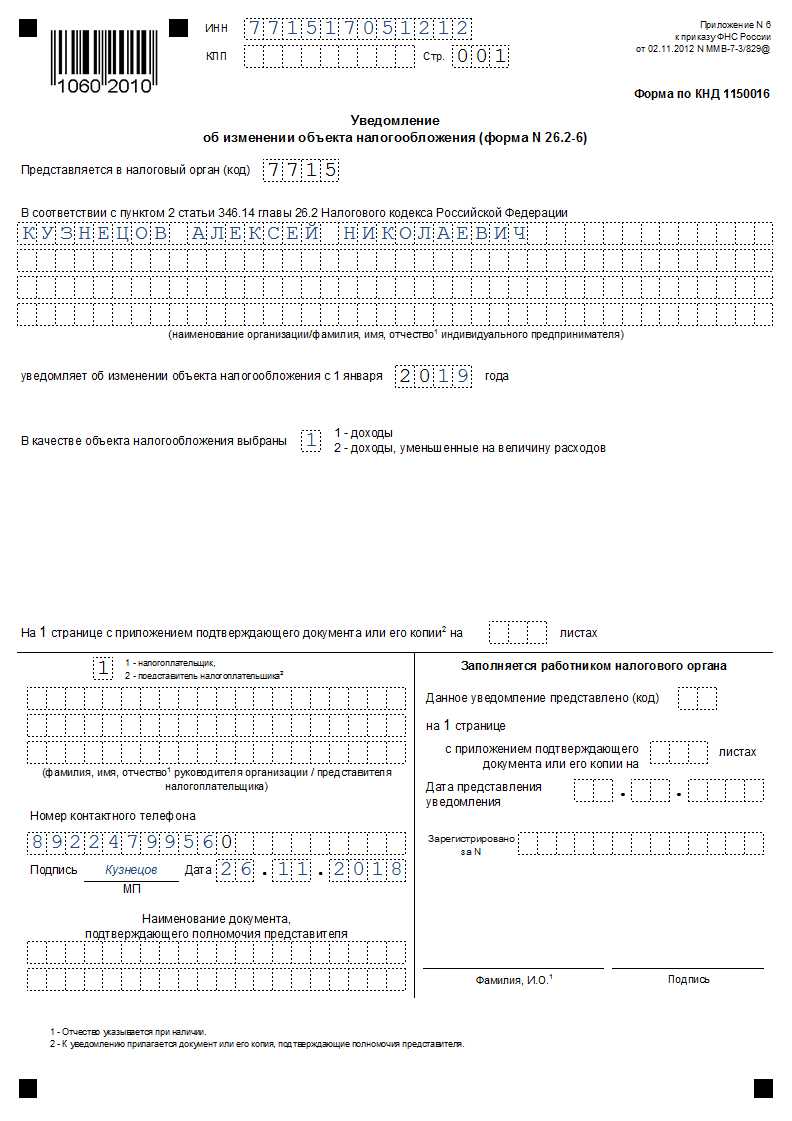

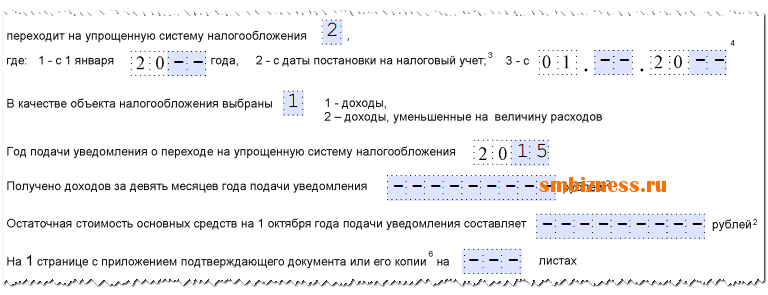

1) Заполнить бланк:

Обратите внимание на обозначение в графе «В качестве объекта налогообложения выбраны»:

- 1 — это переход с 15% на 6% (на налоги только с доходов);

- 2 — это обратный переход с 6% на 15% (на налоги доходы за вычетом расходов).

Образец бланка перехода с УСН 15% на 6% (скачать в формате «.xls» — obrazec-zapolnenia-blanka-perehoda-s-usn-15-na-6.xls — 02.11.2012 г. № ММВ-7-3/829)

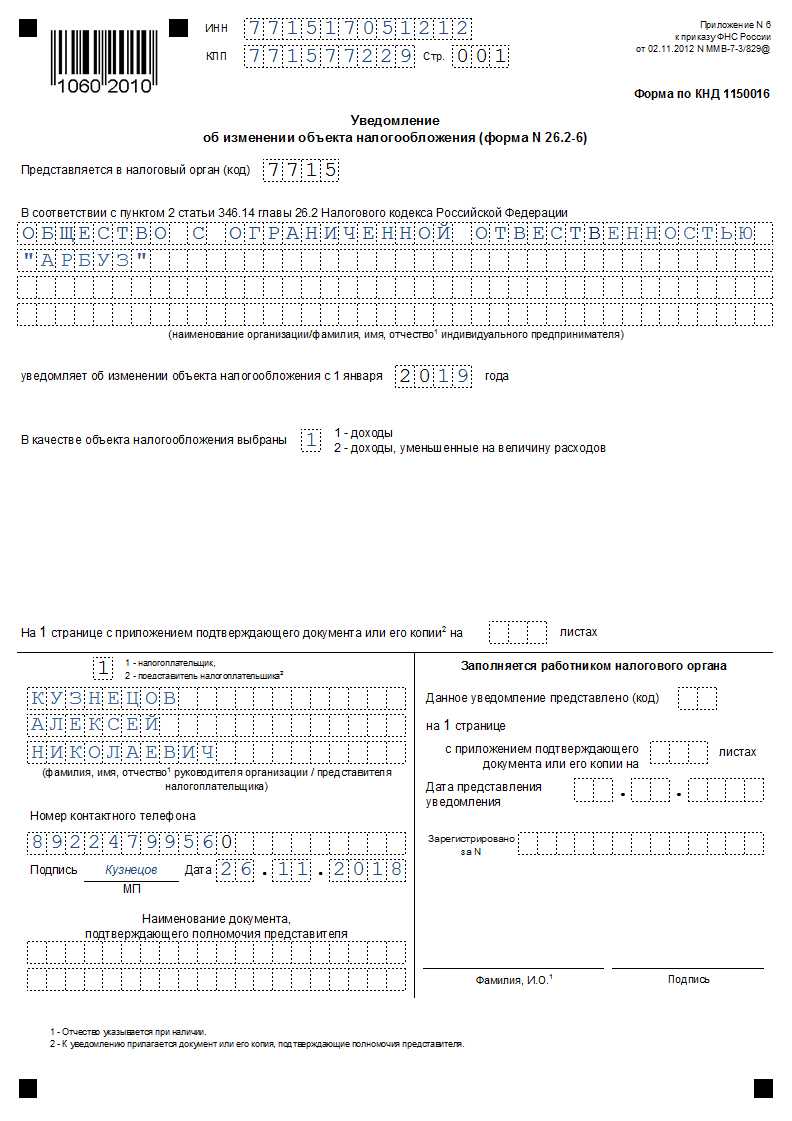

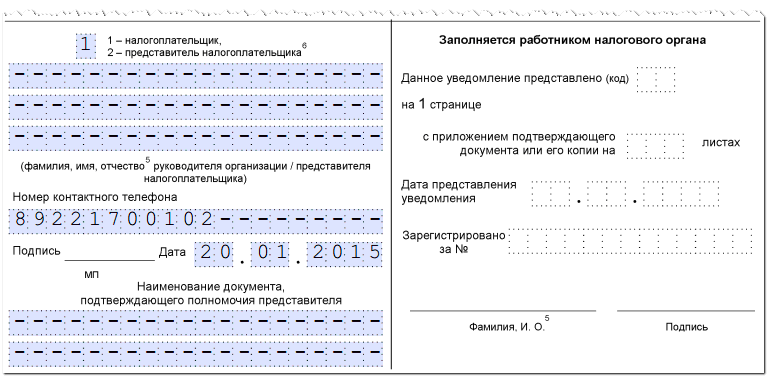

Если у Вас, например, юридическое лицо имеет форму ООО, то заполнение данного бланка будет выглядеть слеудющим образом (если вы укажите цифру 2, то не забуьте приложить документ или его копию, подтвердающие полномочия преставителя вашей организации):

2) Подать в ИФНС

Данный заполненный бланк уведомления требуется направить в вашу ИФНС, к которой Вы приписаны. При этом стоить отметить, что менять объект налогообложения можно хоть каждый новый год. При этом ИФНС не выдает документа, который подтверждает смену вашего налогового объекта. Поэтому если Вы с первого раза все верно заполняете и до 31 декабря успеваете его подать, то с 1-ого числа нового календарного года Вы можете применять новый объект налогообложения (то есть работать вместо режима 15% в режиме 6% или наоборот).

При изменении налогового объекта с «доходы» (6%) на «доходы — расходы» более выигрышным будет осуществить перенос оплаты всех работ или услуг на новый календарный год (в котором произойдет смена объекта), а также ввод в эксплуатацию основных средств, закупленных по окончании текущ. года. Сделать это нужно с целью учета их в расходной части при высчитывании налога УСН 15%.

При изменении налогового объекта с «доходы – расходы» (15%) на «доходы» (6%) всё наоборот, так как в данном случае лучше по возможности заплатить за все работы или услуги, которые необходимо учесть в расходной части при расчете налога, а также оплатить и ввести в эксплуатацию основные средства в текущ. году.

Скачать бланк в формате «.xls» — obrazec-zapolnenia-blanka-perehoda-s-usn-15-na-6.xls.

Корректировки в налоговом учете при переходе на УСН

При переходе с ОСНО (метод начисления) на УСН (кассовый метод) необходимо учесть / выполнить следующие операции:

- Включить в налоговую базу по УСН суммы оплат, полученные в прошлом году, если реализации в прошлом году не было. Сделать это надо на дату перехода.

- Если в году, когда начали применять УСН, поступят оплаты по реализациям прошлого года, относящиеся к ОСНО, такие суммы включать в базу по УСН не надо.

- В последнем квартале года применения ОСНО необходимо восстановить НДС по активам, находящимся на балансе на дату перехода (основным средствам (ОС), нематериальным активам (НМА) и материально-производственным запасам (МПЗ)). Восстанавливается только НДС, принятый к вычету.

По ОС и НМА НДС восстанавливается пропорционально остаточной стоимости ОС и НМА по данным бухгалтерского учета, по МПЦ в размере, принятом к вычету при оприходовании МПЗ.

Условия применения УСН в 2024 году

- Виды деятельности. На УСН разрешены почти все направления бизнеса. Те, что под запретом, указаны в ч. 3 ст. 346.12 НК

- Доход. Максимальный годовой доход не должен превышать 199,35 млн руб. для стандартных ставок 6% на объекте “Доходы” и 15% для “Доходы минус расходы”. А для повышенных ставок 8% и 20% (они применяются при превышении дохода по стандартным) — 265,8 млн руб.

- Штат. Для стандартных ставок количество сотрудников должно быть до 100 человек. Для повышенных ставок — 130 человек

- Остаточная стоимость основных средств — до 150 млн руб.

- Доход за последние 9 месяцев (для бизнеса, переходящего на УСН с 2024) — лимит 149,51 млн руб.

Вопрос – ответ

Вопрос: ООО «Гладиатор» использует ОСНО. С 2017 «Гладиатор» решил перейти на «упрощенку». Должен ли бухгалтер «Гладиатора» оформлять документы для снятия с режима ОСНО?

Ответ: Нет, для перехода с ОСНО на УСН сниматься с учета не нужно. Заявку о снятии с учета нужно подавать тем организациям, которые использовали патент или «вмененку».

Вопрос: ИП Скворцов С.Д. ведет свою деятельность в сфере мелкобытовых услуг. Может ли Скворцов совмещать «вмененку» и УСН.

Ответ: Да, законом разрешено совмещение данных режимов, также как и ПСН (патент) + УСН.

Вопрос: ИП Голованов Г.Л. отправил в ИНФС заявку о переходе на УСН с января 2016. Какое-либо уведомление от фискальной службы о том, что Голованом может применять «упрощенку», предприниматель не получил. Может ли Голованов использовать упрощенный режим с 01.01.16?

Ответ: Да, законом не предусмотрено, что фискальная служба должна уведомлять налогоплательщиков о переходе на УСН. Если Голованов заполнил документы правильно, подал их в срок и в полном объеме, то считается, что с 01.01.16 он может использовать «упрощенку».

Сроки уплаты обязательных платежей

Начнем с платежей за работников, поскольку они универсальны для всех работодателей.

Примечание. Взносы на страхование от травматизма по-прежнему перечисляются с указанием в КБК конкретного платежа. Отчисления на этот вид страхования не входят в ЕНП, их надо платить в СФР.

Когда нужно платить агентский НДФЛ и страховые взносы в 2024 году

|

Налог на доходы физлиц |

|||||

|

Период 2024 |

Срок уплаты |

Период 2024 |

Срок уплаты |

Период 2024 |

Срок уплаты |

|

01.01-22.01 |

29.01.2024 |

01.05-22.05 |

28.05.2024 |

01.09-22.09 |

30.09.2024 |

|

24.01-31.01 |

05.02.2024 |

24.05-31.05 |

05.06.2024 |

24.09-30.09 |

07.10.2024 |

|

01.02-22.02 |

28.02.2024 |

01.06-22.06 |

28.06.2024 |

01.10-22.10 |

28.10.2024 |

|

24.02-29.02 |

05.03.2024 |

24.06-30.06 |

05.07.2024 |

24.10-31.10 |

05.11.2024 |

|

01.03-22.03 |

28.03.2024 |

01.07-22.07 |

29.07.2024 |

01.11-22.11 |

28.11.2024 |

|

24.03-31.03 |

05.04.2024 |

24.07-31.07 |

05.08.2024 |

24.11-30.11 |

05.12.2024 |

|

01.04-22.04 |

02.05.2024 |

01.08-22.08 |

28.08.2024 |

01.12-22.12 |

28.12.2024 |

|

24.04-30.04 |

06.05.2024 |

24.08-31.08 |

05.09.2024 |

24.12-31.12 |

28.12.2024* |

|

Страховые взносы за работников |

|||||

|

Период начисления |

Срок уплаты взносов на травматизм |

Срок уплаты взносов по единому тарифу |

Период начисления |

Срок уплаты взносов на травматизм |

Срок уплаты взносов по единому тарифу |

|

Декабрь 2023 |

15.01.2024 |

29.01.2024 |

Июнь |

15.07.2024 |

29.07.2024 |

|

Январь |

15.02.2024 |

28.02.2024 |

Июль |

15.08.2024 |

28.08.2024 |

|

Февраль |

15.03.2024 |

28.03.2024 |

Август |

16.09.2024 |

30.09.2024 |

|

Март |

15.04.2024 |

02.05.2024 |

Сентябрь |

15.10.2024 |

28.10.2024 |

|

Апрель |

15.05.2024 |

28.05.2024 |

Октябрь |

15.11.2024 |

28.11.2024 |

|

Май |

17.06.2024 |

28.06.2024 |

Ноябрь |

16.12.2024 |

28.12.2024 |

Далее в нашем календаре налогоплательщика идет большая таблица со всеми основными сроками уплаты, которые зависят от режима налогообложения и деятельности.

Когда нужно платить налоги компании в 2024 году

|

Вид платежа |

За какой период |

Крайний срок |

|

|---|---|---|---|

|

Налог на прибыль при ежемесячной уплате авансов с доплатой по итогам квартала |

2023 год |

28.03.2024 |

|

|

Январь |

29.01.2024 |

||

|

Февраль |

28.02.2024 |

||

|

Март |

28.03.2024 |

||

|

Доплата за 1 квартал |

02.05.2024 |

||

|

Апрель |

02.05.2024 |

||

|

Май |

28.05.2024 |

||

|

Июнь |

28.06.2024 |

||

|

Доплата за полгода |

29.07.2024 |

||

|

Июль |

29.07.2024 |

||

|

Август |

28.08.2024 |

||

|

Сентябрь |

30.09.2024 |

||

|

Доплата за 9 месяцев |

28.10.2024 |

||

|

Октябрь |

28.10.2024 |

||

|

Ноябрь |

28.11.2024 |

||

|

Декабрь |

28.12.2024 |

||

|

Налог на прибыль при ежемесячной уплате авансов исходя из фактической прибыли |

2023 год |

28.03.2024 |

|

|

Январь |

28.02.2024 |

||

|

Февраль |

28.03.2024 |

||

|

Март |

02.05.2024 |

||

|

Апрель |

28.05.2024 |

||

|

Май |

28.06.2024 |

||

|

Июнь |

29.07.2024 |

||

|

Июль |

28.08.2024 |

||

|

Август |

30.09.2024 |

||

|

Сентябрь |

28.10.2024 |

||

|

Октябрь |

28.11.2024 |

||

|

Ноябрь |

28.12.2024 |

||

|

Налог на прибыль при ежеквартальной уплате |

2023 год |

28.03.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

полгода |

29.07.2024 |

||

|

9 месяцев |

28.10.2024 |

||

|

4 квартал 2023 |

1 платеж |

29.01.2024 |

|

|

2 платеж |

28.02.2024 |

||

|

3 платеж |

28.03.2024 |

||

|

1 квартал |

1 платеж |

02.05.2024 |

|

|

2 платеж |

28.05.2024 |

||

|

3 платеж |

28.06.2024 |

||

|

2 квартал |

1 платеж |

29.07.2024 |

|

|

2 платеж |

28.08.2024 |

||

|

3 платеж |

30.09.2024 |

||

|

3 квартал |

1 платеж |

28.10.2024 |

|

|

2 платеж |

28.11.2024 |

||

|

3 платеж |

28.12.2024 |

||

|

Декларация по НДС (импорт из ЕАЭС) |

Декабрь 2023 |

22.01.2024 |

|

|

Январь |

20.02.2024 |

||

|

Февраль |

20.03.2024 |

||

|

Март |

22.04.2024 |

||

|

Апрель |

20.05.2024 |

||

|

Май |

20.06.2024 |

||

|

Июнь |

22.07.2024 |

||

|

Июль |

20.08.2024 |

||

|

Август |

20.09.2024 |

||

|

Сентябрь |

21.10.2024 |

||

|

Октябрь |

20.11.2024 |

||

|

Ноябрь |

20.12.2024 |

||

|

2023 год |

Организации – 28.03.2024;ИП – 02.05.2024 |

||

|

1 квартал |

02.05.2024 |

||

|

полгода |

29.07.2024 |

||

|

9 месяцев |

28.10.2024 |

||

|

ЕСХН, аванс и налог |

2023 год |

28.03.2024 |

|

|

полгода |

29.07.2024 |

||

|

Налог на имущество организаций, авансы и налог |

2023 год |

28.02.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

полгода / 2 квартал |

29.07.2024 |

||

|

9 месяцев / 3 квартал |

28.10.2024 |

||

|

Транспортный налог |

2023 год |

28.02.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

2 квартал |

29.07.2024 |

||

|

3 квартал |

28.10.2024 |

||

|

Земельный налог |

2023 год |

28.02.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

2 квартал |

29.07.2024 |

||

|

3 квартал |

28.10.2024 |

||

|

Торговый сбор (для Москвы) |

2023 год |

29.01.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

2 квартал |

29.07.2024 |

||

|

3 квартал |

28.10.2024 |

||

|

НДФЛ для ИП на ОСНО |

2023 год |

15.07.2024 |

|

|

1 квартал |

25.04.2024 |

||

|

полгода |

25.07.2024 |

||

|

9 месяцев |

25.10.2024 |

||

|

Собственные страховые взносы ИП |

В фиксированном размере за 2023 год* |

09.01.2024 (31.12.2024 – выходной) |

|

|

1% от дохода за 2023 год минус 300 тыс. рублей |

01.07.2024 |

* Крайний срок уплаты взносов ИП за 2024 год в фиксированном размере (49 500 рублей) приходится на первый рабочий день января 2025 год, поэтому в таблице он не фигурирует. Это связано с тем, что 31.12.2024 – выходной день.

До 2022 года можно поменять объект обложения на УСН

Организациям на УСН предоставлено право ежегодно менять объект налогообложения на УСН. Главное, сделать это во время. Для подачи уведомления в ИФНС отведен срок до 31 декабря 2021 года.

Как изменить объект обложения на УСН

Объектом обложения при УСН признаются доходы либо доходы, уменьшенные на величину расходов.

Организация на УСН может менять объект налогообложения ежегодно. Для этого достаточно направить в ИФНС уведомление по форме по форме № 26.2-6, рекомендованной приказом ФНС от 02.11.2012 № ММВ-7-3/829@.

Форма уведомления носит рекомендательный характер, поэтому, допустима его подача и в произвольной форме. В уведомлении надо указать выбранный объект налогообложения.

Уведомление об изменении объекта налогообложения на УСН нужно подать в срок до 31 декабря года. Вариантов его подачи несколько:

- на бумаге лично или через представителя либо по почте;

- в электронном виде по ТКС.

Смена объекта налогообложения на УСН носит уведомительный характер. В ответ никакого документа от ИФНС с разрешением или запретом применять новый объект обложения вам не поступит. Главное – уложиться в срок. Ведь изменить объект в течение года нельзя.

Учет доходов при смене объекта налогообложения на УСН

Учета доходов не зависит от применяемого объекта налогообложения на УСН. При любом объекте они признаются по одним и тем же правилам (ст. 346.15, п. 1 ст. 346.17 Налогового кодекса).

Поэтому, при переходе с одного объекта налогообложения на другой порядок учета доходов не меняется. Доходы, полученные до 31 декабря 2021 года, надо учесть в 2021 году, а доходы, полученные после этой даты, – в налоговой базе 2022 года, которая исчисляется с учетом нового объекта налогообложения.

Учет расходов при смене объекта налогообложения на УСН

С расходами ситуация труднее: в зависимости от выбранного объекта налогообложения они учитываются либо не учитываются в налоговой базе по УСН.

По общему правилу при смене объекта налогообложения на УСН «доходы» на объект «доходы минус расходы», нельзя учесть расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения в виде доходов (п. 4 ст. 346.17 Налогового кодекса).

При переходе на объект «доходы минус расходы» можно признать лишь некоторые расходы, осуществленные в период применения объекта «доходы». Например, расходы на приобретение основных средств, товаров для перепродажи.

Учет затрат на приобретение товаров для перепродажи при смене объекта налогообложения с «доходы» на объект «доходы минус расходы» зависит от момента оплаты товара. Поэтому:

- если товары были приобретены до смены объекта обложения на УСН, а оплачены после, учесть расходы можно. Их можно признать по мере реализации товаров;

- если товары и приобретены и оплачены до смены объекта обложения на УСН, учесть затраты на них нельзя. Даже в случае, если товары были перепроданы уже в период применения нового объекта обложения.

Если основное средство было введено в эксплуатацию до перехода на УСН «доходы минус расходы», то учесть расходы на него можно, только если оплата основного средства произошла уже после смены объекта обложения. При этом в расчет «упрощенного» налога можно включить только те суммы, которые были перечислены после перехода. Если ОС было оплачено частично, то оплату, перечисленную до смены объекта, учесть не получится (письмо Минфина от 09.12.2013 № 03-11-06/2/53560).

В случае, когда основное средство было полностью оплачено и введено в эксплуатацию в период применения УСН с объектом «доходы», эти расходы после смены объекта организация учесть не сможет совсем (письмо Минфина от 29.10.2019 № 03-11-11/83088).

Нужно ли ждать решение налоговой

После того, как субъект бизнеса отправил в налоговый орган заявление, нет необходимости ждать, пока орган пришлет какой-либо ответ.

Налоговая, в принципе, не должна ничего отвечать — в данном случае достаточно штампа на бумажном бланке, либо электронной квитанции о приеме. Ведь в случае, если компания отвечает всем необходимым требованиям для применения упрощенки, разрешения ФНС не требуется.

Необходимо помнить, что ответа не будет и в том случае, если компания ошиблась, и не соответствует какому-либо критерию. Однако потом ФНС выставит штрафы в полной мере.

Важно! Таким образом, при подаче заявления его функция заключается в том, чтобы уведомить налоговый орган, а не получить согласие на применение налогового режима.

Читайте далее:

Заявление на закрытие ИП по форме р26001: как оформить в 2024 году и куда подавать, скачать актуальный бланк

Подтверждение основного вида деятельности организации в ФСС в 2024 году

Как правильно заполнить заявление о возврате излишне уплаченного налога по новой форме в 2024 году

Заявление на увольнение по собственному желанию: как написать в 2024 году, как подать, можно ли не отрабатывать

Приказ о приеме на работу — основания для издания, образец оформления в 2024 году, можно ли его отменить

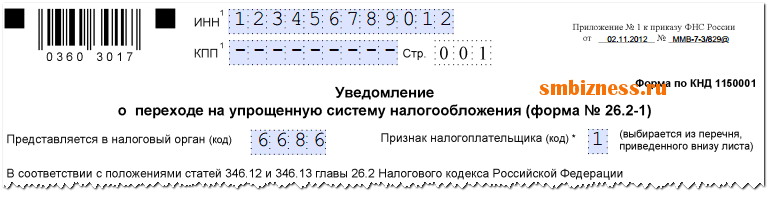

Образец заполнения заявление о переходе на УСН

Сверху бланка записывается код ИНН компании или индивидуального предпринимателя. Для него отведено 12 клеток. Когда заявление заполняется от лица фирмы, ИНН которой содержит 10 цифр, то последние две клеточки помечаются прочерком.

Далее нужно проставить КПП. Этот код есть только у организаций, а потому предприниматели все поле должны прочеркнуть.

Следующим шагом указывается четырехзначный код налоговой службы, в которую передается это заявление.

Строка «Признак налогоплательщика» показывает, в какой момент времени составляется это заявление:

- Если его подают вместе с пакетом документов на государственную регистрацию фирмы или предпринимателя, здесь нужно написать «1».

- Если заявление подает фирма или ИП, которые вновь зарегистрировались после ранее проведенной ликвидации, ставится «2». Такой же код указывают в том случае, если меняют систему налогообложения с ЕНВД на УСН.

- Если меняют любую другую систему, кроме ЕНВД, на упрощенную, в этом поле записывают «3».

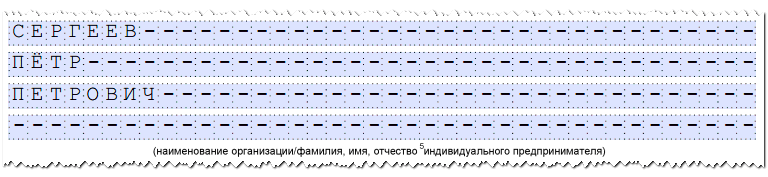

Затем указывается полное наименование компании, согласно учредительным документам, или полные Ф.И.О. ИП согласно паспорту или любого иного документа, подтверждающего личность.

Важно! При заполнении этого поля действует правило. Название фирмы записывается в одну строчку, данные предпринимателя — каждое слово с новой строки

После этого все оставшиеся пустыми клеточки прочеркиваются.

Далее нужно указать, в какой момент происходит переход на новую систему:

- Цифру «1» ставят те налогоплательщики, которые производят переход с 1 января.

- Цифру «2» используют фирмы и предприниматели, которые производят регистрацию впервые или повторно после закрытия.

- Цифру «3» нужно проставить тогда, когда налогоплательщик перестал применять ЕНВД и из-за этого переходит на УСН. При этом здесь нужно указать месяц, с которого выполняется такой переход.

В следующей графе проставляется избранный объект налогообложения:

- Код «1» записывается, если расчет налога будет выполняться по доходам.

- Код «2» если по доходам, уменьшенным на размер произведенных расходов. После этого нужно указать год, когда оформляется заявление на переход.

В следующие поля заносятся данные в том случае, если производится переход на упрощенную систему с другого режима, и ранее в заявлении в графе «Признак налогоплательщика» была вписана цифра «3». Здесь нужно указать какой объем доходов был получен за 9 месяцев в году, когда составляется заявление, а также размер остаточной стоимости ОС.

Если заявление подается в налоговую службу через доверенного представителя компании или предпринимателя, то на бланке нужно указать количество листов, которые занимают документы, подтверждающие его полномочия.

В завершение бланк делится на две части. Заявителю нужно указать данные только в левой. Здесь записывается, кто именно подает документ в налоговую:

- «1» если это производится лично.

- «2» – если через представителя.

Затем записываются точные данные директора фирмы, предпринимателя или их представителя, а также проставляется контактный номер. Указанные сведения заверяются подписью, и при наличии — печатью. Все незаполненные клетки в данном разделе нужно прочеркнуть.

Внимание! Если заявление заполняет индивидуальный предприниматель, то в поле фамилии ставятся прочерки, так как данные ФИО уже были введены ранее.

Особенности заполнения Уведомления о переходе на УСН

При переходе с ОСНО на УСН при заполнении уведомления необходимо:

Выбор объекта налогообложения при УСН

При переходе на УСН налогоплательщик должен выбрать объект налогообложения, который будет применять. Его ведь необходимо указывать в Уведомлении о переходе на УСН.

Таких объектов два:

- Доходы. Максимальная ставка налогообложения 6%.

- Доходы, уменьшенные на величину расходов. Максимальная ставка налогообложения 15%.

Указаны максимальные ставки налогообложения, но субъектам РФ дано право снижать максимальные ставки для своего региона. Поэтому при выборе объекта

налогообложения необходимо узнать ставки по тому региону, где зарегистрирован налогоплательщик.

Какой документ выдается налогоплательщику при переходе на УСН

Зачастую контрагенты просят представить документ, подтверждающий, что налогоплательщик находится на УСН.

Так как переход на УСН носит уведомительный характер, ИФНС, получив Уведомления, никакой документ налогоплательщику не выдает.

Если Уведомление подавалось в бумажном виде непосредственно в ИФНС, у налогоплательщика останется его экземпляр Уведомления с отметкой ИФНС о получении.

И в любом случае налогоплательщик может запросить в ИФНС информацию о применяемом им режиме налогообложения.

Запрос можно составить как в произвольной форме, так и по форме, рекомендованной в Приложении № 6 Административного регламента, утвержденного Приказом Минфина РФ от 02.07.2012 № 99н.

Образец заполнения заявление о переходе на УСН

Рассмотрим на примере, как правильно оформить заявление по форме №26.2-1.

Сначала сверху бланка нужно списать присвоенный субъекту бизнеса код ИНН. Для ИП он составляет 12 символов. Также чуть ниже находится специальное поле для кода КПП.

Он присваивается только юридическим лицам, и если заявление оформляет предприниматель, то он должен это поле прочеркнуть знаками «-».

Следующим шагом необходимо указать код налогового органа из четырех знаков, в который направляется документ. Кроме этого далее необходимо проставить код признака налогоплательщика.

В качестве него может использоваться:

- «1» — указывается в том случае, если заявление подается в налоговый орган при первичной регистрации предпринимателя или ООО вместе с общим пакетом документов;

- «2» — указывается в том случае, когда субъект бизнеса возобновляет свою деятельность после того, как ранее была проведена ликвидация;

- Этот же шифр (2) необходимо проставить в том случае, когда субъект бизнеса переходит на упрощенку с ЕНВД;

- Код «3» необходимо проставить, если субъект бизнеса переходит на упрощенку с любой другой имеющейся налоговой системы, за исключением ЕНВД.

Далее необходимо записать полные ФИО предпринимателя, как оно указано в паспорте либо ином документе, необходимо для подтверждения личности.

При этом необходимо соблюдать правило — каждая часть ФИО должна записываться с новой строки. Все клетки, которые останутся пустыми после заполнения, необходимо прочеркнуть.

В следующем поле необходимо проставить один из следующих кодов:

- Обозначение «1» проставляют те субъекты бизнеса, которые производят переход на упрощенку с 1 января будущего года;

- Обозначение «2» необходимо указать тем, кто предоставляет заявление при первичной регистрации субъекта бизнеса, либо в случае, если открытие произведено повторно после ранее проведенной ликвидации;

- Обозначение «3» указывают те субъекты, кто вынужден перейти с системы ЕНВД на упрощенку. Также здесь необходимо проставить месяц, с которого осуществляется такой переход.

Следующим шагом необходимо указать, какой именно тип упрощенки планирует использовать субъект бизнеса:

- Код «1» требуется указать тогда, если расчет налога будет осуществляться на основании полученных доходов;

- Код «2» нужно проставить тогда, когда расчет будет производиться на основе налоговой базы из доходов, уменьшенный на произведенные расходы.

На следующем шаге записывается год, начиная с которого планируется использовать УСН.

Все следующие графы должны заполнять только те субъекты бизнеса, которые ранее в качестве признака налогоплательщика указали «3».

В этих графах требуется указать, что субъект бизнеса соответствует установленным критериям. Здесь необходимо проставить размер дохода субъекта бизнеса за последние 9 месяцев, а также остаточная стоимость объектов основных средств на день перехода.

Заявление может предоставляться в ФНС не лично субъектом бизнеса, а его доверенным лицом на основании доверенности. Такую доверенность нужно приложить к заявлению, а потому в поле ниже нужно проставить сколько листов занимает документ.

Внизу бланк делится на две части. Субъекту необходимо внести информацию только в левую часть.

Сначала необходимо проставить, кто именно будет подавать заявление в ФНС:

- «1» — если это будет сам субъект бизнеса;

- «2» — если подавать документ будет его представитель по доверенности.

Также в этом блоке необходимо записать полные ФИО предпринимателя либо лица, которое будет сдавать бланк в налоговую.

Рядом необходимо проставить дату подачи заявления и личную подпись предпринимателя. В этом блоке еще нужно указать контактный телефон для уточнения информации.

Если у предпринимателя есть печать, то необходимо проставить ее оттиск.

В случае, если в этом блоке останутся незаполненные строки, то их требуется прочеркнуть.

Сроки подачи уведомления о переходе с ЕНВД на УСН в 2021 году

Вероятнее всего, что с 2021 года ЕНВД отменят. Поэтому тем, кто применял ЕНВД, нужно будет перейти на другую систему. Для компаний — это общая система или упрощенка, для ИП также можно выбрать патент или спецрежим для самозанятых.

В случае, если действие ЕНВД не продлят, глава 26.3 НК с 1 января 2021 года утратит силу. Изменения внесут и в другие статьи НК, где есть положения, связанные с ЕНВД, в частности, в главу 26.2 НК (п. 4 ст. 346.12, абз. 4 п. 2 ст. 346.13 НК). Эти положения также утратят силу с 1 января 2021 года.

Поэтому плательщикам ЕНВД, которые решили перейти на УСН с 1 января 2021 года, нужно руководствоваться положениями пункта 1 статьи 346.13 НК и уведомить ИФНС не позднее 31 декабря 2020 года, а не в течение 30 календарных дней после прекращения вмененки. Аналогичный вывод – в информации ФНС от 25.06.2020.

Сроки перехода

Существует два варианта сдачи заявления на УСН:

- при регистрации ИП, одновременно с остальными бумагами;

- в течение 30 дней после постановки на учет.

Сдача уведомления вместе с документами на регистрацию

Плюсом данного варианта является экономия времени на повторное посещение инспекции для сдачи уведомления. Заявление сдается вместе с остальными документами, а ИП после регистрации сразу начинает применять упрощенку.

Минусом же является риск отказа в принятии заявления о переходе на упрощенку в инспекциях, которые занимаются только регистрацией ИП и ООО

Например, в Москве всех ИП регистрирует только одна инспекция – ИФНС № 46, при этом неважно в каком районе города Москвы будущий ИП проживает

Если это произошло – не переживайте, есть запасной вариант. Уже после регистрации, но в течение 30 дней, ИП может подать уведомление в налоговую инспекцию по месту постоянной прописки.

В последнее время риск отказа регистрирующими инспекциями в приеме уведомления на УСН снизился практически до нуля.

Сдача документов в течение 30 дней после регистрации

Данный вариант удобен тем ИП, которые до конца не определились с системой налогообложения, забыли или им отказали в сдаче уведомления одновременно при регистрации ИП.

Несмотря на то, что заявление подается уже после регистрации, ИП будет переведен на УСН с даты создания. Но если предприниматель не уложится в 30-дневный срок и сдаст уведомление позднее – его поставят на общий режим налогообложения, на котором он должен будет работать до конца года. Поэтому сильно не затягивайте.

Порядок перехода на УСН

Чтобы применять этот спецрежим необходимо проверить соответствие субъекта критериям возможности применения. Все они определены в НК РФ. Если предприятие удовлетворяет всем предусмотренным требованиям, оно имеет право отправить заявление о переходе на УСН.

Чтобы применять этот спецрежим необходимо проверить соответствие субъекта критериям возможности применения. Все они определены в НК РФ. Если предприятие удовлетворяет всем предусмотренным требованиям, оно имеет право отправить заявление о переходе на УСН.

Нормы закона устанавливают два варианта получения возможности перейти на упрощенку – при регистрации в ИФНС и в определенные сроки с другой системы налогообложения.

В первом случае налогоплательщик сдает заявление на УСН при регистрации ИП или фирмы вместе с бланком на получение ОГРН или ОГРИП.

Важно! Новым компаниям и ООО НК РФ предоставляет время на переход на УСН в размере одного месяца с момента осуществления регистрации.

К тому же для них можно не проверять соответствие критериям применения данного режима при переходе. Если в ходе деятельности хоть один из них будет нарушен, субъект предпринимательства должен будет вернуться на ОСНО.

Важно! Для того чтобы перейти с другого режима на упрощенку НК устанавливает срок подачи заявления на УСН до 31 декабря предшествующего года ее применения.

При этом кандидат должен вывести установленные показатели, к которым относится выручка и денежная оценка основных фондов, на 1 октября года подачи заявления. Далее значения сравниваются с установленными нормами, и если они не являются больше их, то плательщик налогов может осуществить переход с УСН на ОСНО.

Применяющие ЕНВД плательщики налогов могут перейти на УСН, оформив заявление на упрощенку, как и другие субъекты, но для избежания двойного налогообложения они должны предварительно уведомить об окончании предыдущего режима.

Если на УСНО компании не нравится, уйти с этой системы в добровольном порядке она может по окончании года, направив уведомление в ИФНС.

Заявление на УСН можно представить лично или с помощью электронного документооборота. Законодательством для него установлена форма 26.2-1, которую необходимо обязательно соблюдать, и при заполнении пользоваться соответствующей инструкцией.

Внимание! Для того, чтобы правильно и без ошибок заполнить документы для регистрации ООО или регистрации ИП рекомендуем воспользоваться специальными интернет сервисами, с помощью которых можно и зарегистрировать свой бизнес.

Как правильно заполнить заявление о переходе на УСН при регистрации ИП в 2024 году

Структура заявления о переходе на УСН при регистрации ИП в 2024 году следующая:

Порядковый номер

Требование

Крайне важно

1

Заявление должно быть заполнено на бланке организации, подходящем для подачи в налоговый орган

Да

2

В заявлении указываются разрешенные виды деятельности на УСН

Да

3

В заявлении указывается численность работников (если есть)

Нет (если нет работников)

4

Заявление должно быть подписано налогоплательщиком

Да

Когда заявление о переходе на УСН при регистрации ИП в 2024 году будет заполнено, следует подать его в налоговый орган. Регистрация в УСН произойдет после постановки на учет.

Важно отметить, что при переходе на УСН остается некоторое требование по расчету лимита для льготного режима регистрации. В 2024 году годовой лимит для организаций с численностью работников до 100 человек составляет 150 млн рублей

Если ваш бизнес подходит к этому требованию, вы можете подать заявление о переходе на УСН при регистрации ИП в 2024 году.

Несмотря на то, что заявление о переходе на УСН при регистрации ИП в 2024 году крайне важно заполнить правильно, оно является всего лишь одним из документов, которые требуются для регистрации. Вам также может потребоваться заполнить ряд других документов, в зависимости от вида деятельности вашего бизнеса

Условия для применения УСН

В 2020 году компании могут применять УСН при условии, что их доходы за год не превысили 150 миллионов, а средняя численность работников не более 100 человек.

Но с 2021 года для упрощенцев вводятся нововведения. Если компания немного превысит данные показатели, они смогут остаться на УСН, но налоговая ставка будет увеличена.

Повышенные ставки налога будут применяться налогоплательщиками УСН при условии, что их доходы составят от 150 до 200 миллионов рублей или численность штата – от 101 до 130 человек включительно.

Если упрощенец превысит лимиты в 200 миллионов рублей дохода или в 130 человек, то с квартала превышения лимитов налогоплательщик «слетает» со спецрежима и уплачивает налоги по общей системе налогообложения.

Более наглядно ставки налогов и соотношение новых условий представлены в таблице ниже.

Ставка налога при УСН с 2021 года

| Сумма дохода и численность штата | Ставка налога при УСН с 2021 года | |

|---|---|---|

| УСН «доходы» | УСН «доходы минус расходы» | |

| Доход до 150 млн. руб.

Численность до 100 человек |

6% | 15% |

| Доход до 150 млн. руб.

Численность 101 – 130 человек |

8% | 20% |

| Доход 150 – 200 млн. руб.

Численность до 100 человек |

8% | 20% |

| Доход 150 – 200 млн. руб.

Численность 101 – 130 человек |

ОСН | ОСН |

Все, что нужно знать об уведомлении.

Применять УСНО или нет – это решение, которое определяется только волей налогоплательщика. В силу п. 1 ст. 346.11 НК РФ возможность перейти на данный спецрежим не требует разрешения налогового органа и никак не связана с его мнением. Словом, налоговики не наделены полномочиями запрещать или разрешать налогоплательщику применять УСНО.

К сведению:

Возможность применения УСНО не ставится в зависимость от наличия или отсутствия у налогоплательщика статуса налогового резидента РФ (см. письма Минфина России от 29.12.2018 № 03-04-05/96589, от 14.09.2018 № 03-11-11/65819).

О своем намерении перейти на УСНО с начала налогового периода (то есть с 1 января) или с начала деятельности налогоплательщики сообщают в ИФНС посредством подачи уведомления по форме 26.2-1, утвержденной Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Подчеркнем: данная форма носит рекомендательный характер (!), что следует из названного приказа. Безусловно, этот нюанс важен, поскольку указывает на возможность применения альтернативных вариантов уведомления ИФНС.

В уведомлении будущий плательщик «упрощенного» налога в обязательном порядке указывает объект налогообложения, с которого он намерен платить налог, – «доходы» или «доходы, уменьшенные на величину расходов» («доходы минус расходы») (п. 1 ст. 346.13, ст. 346.14 НК РФ).

При этом вновь зарегистрированные юридические лица и ИП обязаны подать в ИФНС уведомление по форме 26.2-1 в срок, установленный п. 2 ст. 346.13 НК РФ, – не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет.

Для действующих налогоплательщиков п. 1 ст. 346.13 установлен иной срок – не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на УСНО. В этом случае помимо выбранного объекта налогообложения («доходы» или «доходы минус расходы») необходимо указать остаточную стоимость основных средств и размер доходов по состоянию на 1 октября года, предшествующего календарному году, начиная с которого они переходят на УСНО.

Обратите внимание:

В соответствии с пп. 19 п. 3 ст. 346.12 НК РФ организации и ИП, не уведомившие о переходе на УСНО в сроки, установленные п. 1 и 2 ст. 346.13 НК РФ, не вправе применять названный режим налогообложения. Как подчеркнуто в Постановлении АС СЗО от 22.04.2019 № Ф07-3501/2019 по делу № А26-9853/2018, в названной норме содержится императивное правило о запрете на применение специального режима в случае неуведомления о переходе на УСНО в установленные кодексом сроки.

Итак, п. 1 и 2 ст. 346.13 НК РФ установлено требование в установленный срок уведомлять налоговый орган о намерении налогоплательщика перейти на УСНО. А подпунктом 19 п. 3 ст. 346.12 НК РФ фактически установлен запрет на применение «упрощенки» налогоплательщиками, не выполнившими данное требование. То есть в одних нормах содержится требование (подчеркнем: именно требование, а не обязанность!), а в другой определена мера ответственности за невыполнение требования. Это необычная для Налогового кодекса конструкция, поскольку запрет, как правило, является следствием невыполнения налогоплательщиком обязанности, предусмотренной кодексом. В итоге названные нормы участники налоговых правоотношений толкуют по-разному (разумеется, каждый в свою пользу). К примеру, налогоплательщики считают, что декларация по УСНО (которая, отметим, подается спустя год после сроков, указанных в п. 1 и 2 ст. 346.13 НК РФ) является приемлемой альтернативой уведомлению по форме 26.2-1. Причем правомерность такой позиции подтверждена высшими арбитрами.