QR-код и ссылка для оплаты счета покупателем по СБП в 1С:Бухгалтерии 8

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.108 добавлена возможность передать покупателю QR-код и ссылку для оплаты счета по Системе быстрых платежей (СБП). Функционал доступен, когда покупатель является физическим лицом. Также добавлена автоматическая загрузка информации об оплате счетов по СБП.

Посмотреть список банков, через которые возможно подключение к СБП через 1С, и можно на портале ИТС. Список банков постоянно пополняется.

Подключение к Системе быстрых платежей

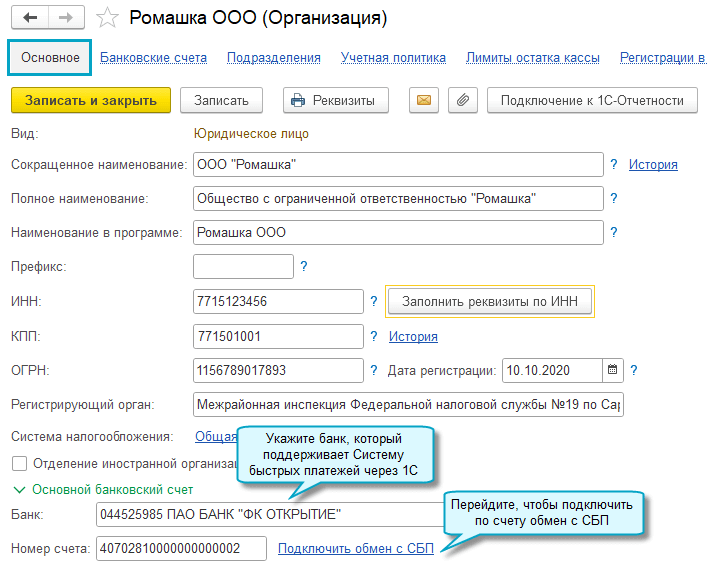

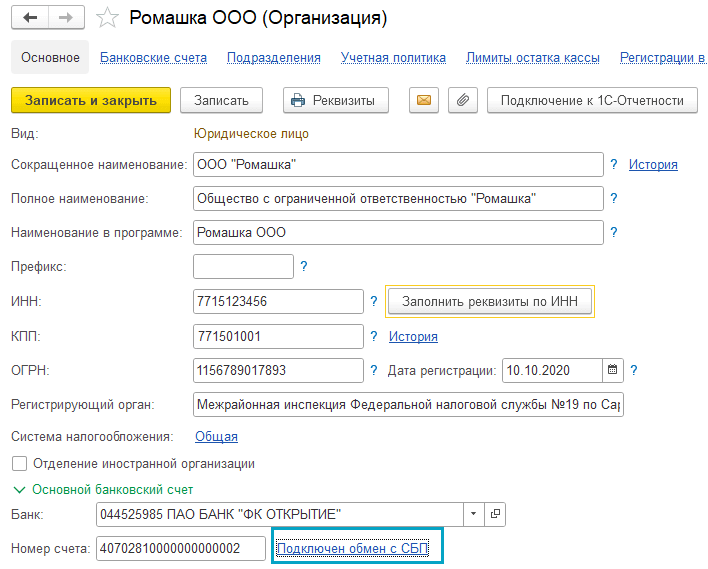

подключение из карточки организации;

Рис. 1

Простой интерфейс: меню «Настройки — Основное».

Полный интерфейс: меню «Главное — Настройки — Организации».

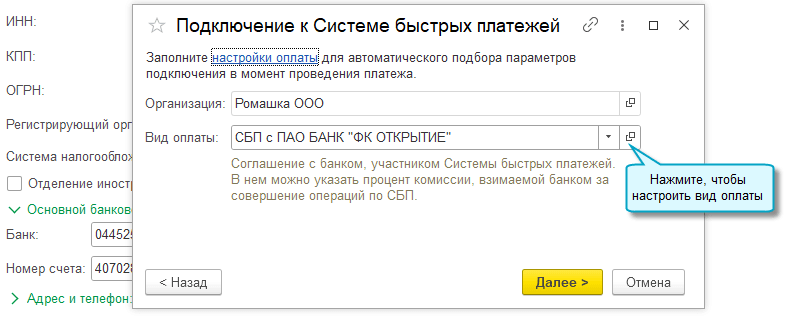

Рис. 2

Рис. 3

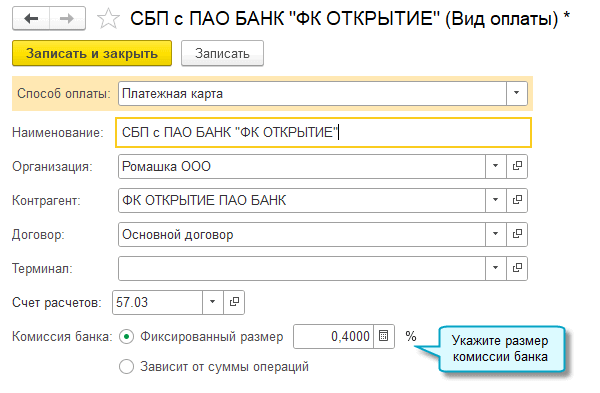

Рис. 4

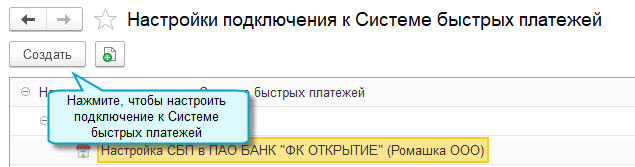

подключение из списка настроек;

Рис. 5

Далее настройки выполняются аналогично настройкам по расчетному счету.

Простой интерфейс: меню «Настройки — Еще — Администрирование — Интернет поддержка и сервисы — Интеграция с платежными системами — Настройка интеграции».

Полный интерфейс: меню «Администрирование — Настройки программы — Интернет поддержка и сервисы — Интеграция с платежными системами — Настройка интеграции».

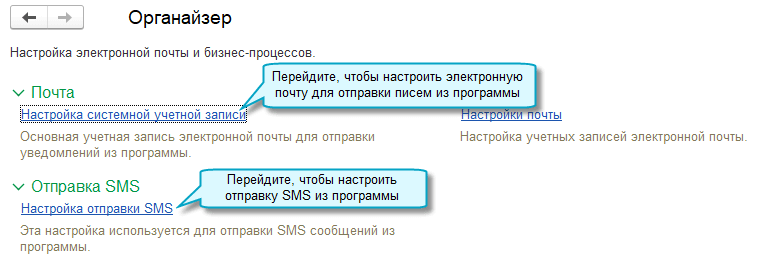

Настройка электронной почты и отправки SMS

Рис. 6

Простой интерфейс: меню «Настройки — Еще — Другие настройки — Администрирование — Органайзер».

Полный интерфейс: меню «Администрирование — Настройки программы — Органайзер».

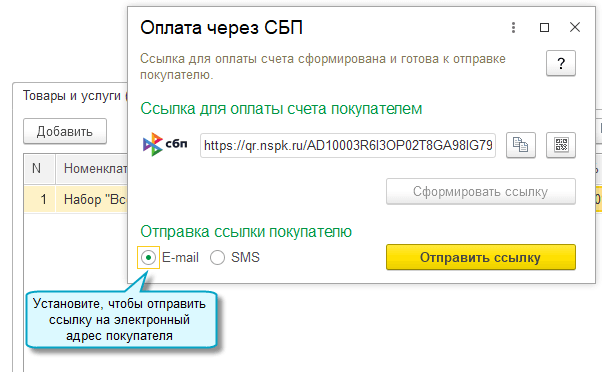

Передача покупателю QR-кода и ссылки для оплаты счета

Рис. 7

Рис. 8

Рис. 9

Простой интерфейс: меню «Документы — Счета покупателям».

Полный интерфейс: меню «Продажи — Продажи — Счета покупателям».

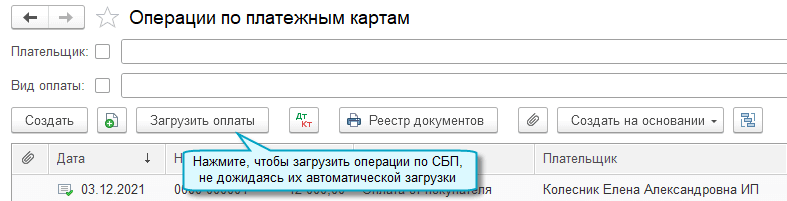

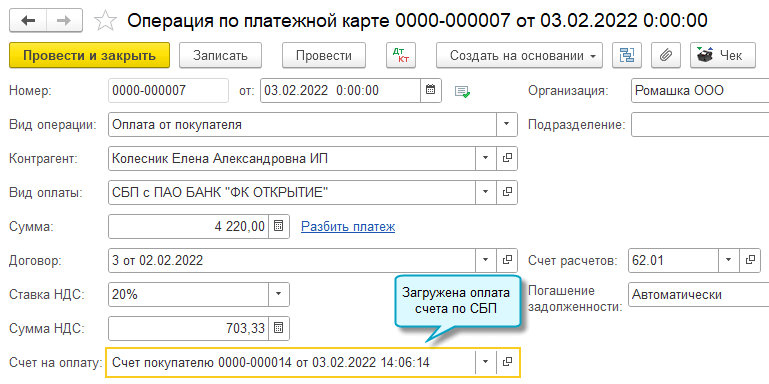

Загрузка оплаты покупателем счета по СБП

Информация об оплате покупателями счетов по СБП загружается автоматически каждые 3 часа.

Рис. 10

Рис. 11

Простой интерфейс: меню «Деньги — Операции по платежным картам».

Полный интерфейс: меню «Банк и касса — Касса — Операции по платежным картам».

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.130 добавлена возможность принимать оплату по QR-кодам через Систему быстрых платежей (СБП) в розничной торговле.

Доступны два способа формирования QR-кодов:

- Кассовые QR-коды (кассовые ссылки) — когда используется один QR-код для всех оплат. QR-код распечатывается и наклеивается около кассы или выводится на дисплей покупателя в момент оплаты.

На распечатанном кассовом QR-коде . Тогда, чтобы расплатиться, покупателю достаточно приложить смартфон к запрограммированной метке. - Динамические QR-коды (платежные ссылки) — когда формируется свой QR-код для каждой оплаты. QR-код выводится на дисплей покупателя в момент оплаты.

Чтобы выбрать способ, уточните в своем банке, по каким ссылкам поддерживается оплата через СБП.

Золотой эквайринг: сколько платит бизнес

Услуги эквайринга поставляют банки за комиссию от суммы чека. Как правило, на размер комиссии влияет сфера деятельности магазина, оборот продаж, регион. В некоторых банках снизить ставку возможно при наличии расчетного счета в той же финансовой организации.

Сейчас средняя ставка по рынку — 2% от оборота. Она может пересчитываться по итогам оборота за каждый месяц. Эквайринговый терминал, который необходим для приема карточных платежей, иногда выдают бесплатно в банке при соблюдении некоторых условий. Например, при определенном минимальном обороте безналичных платежей. Но чаще POS-терминал можно приобрести или взять в аренду.

При всех плюсах электронных расчетов, рост доли безналичной выручки в обороте приводит к тому, что магазины тратят больше денег на комиссии и содержание эквайрингового оборудования. Например, если год назад сумма продаж магазина составляла 5 млн рублей в месяц, а картами было оплачено только 50% суммы, то магазин платил банку 50 тыс. рублей.

Предположим, что в этом году магазин продает на ту же сумму, но доля безналичных платежей выросла до 70% и составила 3,5 млн рублей. При комиссии 2% предприниматель заплатит банку уже 70 тыс. рублей. Это бьет по карману не только маленьким магазинам с неустойчивым оборотом, которые платят больший процент комиссии. Для средних компаний со стабильными продажами эквайринг это тоже значительная статья расходов.

Unsplash

Unsplash

Преимущества системы быстрых платежей

Система быстрых платежей – это сервис от Банка России и национальной системы платежных карт, мгновенный способ принимать безналичную оплату без пластиковых карт и эквайринга.

Используя СБП, покупатели могут оплачивать товары и услуги по QR-коду через свои мобильные банковские приложения – деньги сразу поступят на расчетный счет исполнителя, вне зависимости от его банка. Комиссия с покупателя при этом не взимается.

СБП поддерживают 205 российских банков, и статистика доказывает, что количество оплат по системе быстрых платежей каждый месяц увеличивается на 50%.

Это совсем не удивительно, потому что использование СБП дает бизнесу явные преимущества:

- Низкая комиссия – 0,4% или 0,7% в зависимости от вида деятельности компании. Это в 4-5 раз ниже комиссии за традиционный эквайринг, которая обычно составляет от 1,4% до 3,9%. Кроме этого, для предприятий малого и среднего бизнеса до 31 декабря 2022 года действует программа компенсации затрат на банковские комиссии.

- Не нужно приобретать эквайринговый терминал и тратить деньги на его обслуживание – требуется только онлайн-касса.

- Быстрое зачисление денег. Деньги зачисляются на счет за несколько секунд, вне зависимости от того, какой банк использует покупатель.

- Доступность и надежность. Система быстрых платежей работает без выходных и праздников. Подключиться можно в любом регионе РФ.

Фирма «1С» не осталась в стороне от этого тренда и встроила поддержку системы быстрых платежей в свои решения.

Как подключить систему быстрых платежей

Для приема платежей за товары и услуги через СБП необходимо подключиться к системе. Сделать это можно следующим образом:

- выбрать банк и подать заявку. Как правило, для подключения к СБП используют банк, в котором уже обслуживается компания. Если кредитная организация, в котором у продавца открыт счет, не участвует в системе быстрых платежей, придется выбрать другую и открыть расчетный счет в ней;

- выбрать подходящий способ установки сервиса (с подключением кассы и эквайринга или без), с выбором помогут специалисты банка;

- заключить с банком договор о приеме платежей через СБП;

- начать формировать QR-коды и получать оплату.

Готовые решения от Инфостарта для приема платежей через СБП

Для тех конфигураций, где стандартно система быстрых платежей пока не поддерживается, Инфостарт предлагает готовые решения.

Расширение и комплект драйверов подключаемого оборудования. Обеспечивает взаимодействие с Системой быстрых платежей через сервис INVOICE. Поддерживаемые банки: АО Райффайзенбанк, ПАО Росбанк, ПАО Промсвязьбанк, Точка ПАО Банка «ФК Открытие», ПАО Московский кредитный банк. Печатает отдельный чек с QR-кодом оплаты по СБП. Содержит отдельный вариант поставки, который выводит QR-код на дисплей покупателя (Mertech QR Display; Telemetron QR Display; Biznes Code QR Display). Работает для конфигураций: УТ 11.4-11.5, КА 2.4-2.5, ERP 2.4-2.5.Стоимость: 7200 рублей.

Внешняя обработка с комплектом драйверов, подключается в конфигурацию штатными средствами в диалоге «Подключение и настройка торгового оборудования». Обеспечивает взаимодействие с Системой быстрых платежей через сервис INVOICE. Поддерживаемые банки: АО Райффайзенбанк, ПАО Росбанк, ПАО Промсвязьбанк, Точка ПАО Банка «ФК Открытие», ПАО Московский кредитный банк. Работает для конфигураций: УТ 10.3, КА 1.0, УПП 1.3, Розница 1.0.Стоимость: 6000 рублей.

Внешняя обработка для формирования QR кода по СБП Тинькофф из документа «Счет на оплату» или «Счет на оплату за автомобили» (для Альфа Авто 5). Позволяет вывести сгенерированный QR-код на экран или отправить на почту клиента. Работает для конфигураций: БП 3.0 и Альфа-Авто: Автосалон+Автосервис+Автозапчасти 5.1.Стоимость: 12000 рублей.

Банки-участники

До того, как вы отдадите своей банковской организации поручение перевести деньги другому человеку, необходимо убедиться, что вы можете это сделать. На официальном сайте системы быстрых платежей есть список банков-участников. Идеально проверить подключение к системе как своего банка, так и банка получателя денег.

Обратите внимание, что некоторые организации участвуют только в переводах по номеру, но не подключили платежи по QR-коду. Но и это еще не вся информация, которую надо узнать

Для меня, например, актуальна была возможность транзакции с карты ЮMoney (бывшие Яндекс.Деньги) на любую другую банковскую карточку. Вот что я сделала

Но и это еще не вся информация, которую надо узнать. Для меня, например, актуальна была возможность транзакции с карты ЮMoney (бывшие Яндекс.Деньги) на любую другую банковскую карточку. Вот что я сделала.

Нашла ЮMoney (ЮМани) в списке. Убедилась, что галочки стоят напротив “Переводы” и “Оплата по QR”. Нажала на галочку, которая стоит в строке каждого банка, для получения дополнительной информации.

На сайте указано, что с помощью СБП я смогу только пополнить свой электронный кошелек со счета другого банка, но не перевести на другую карточку деньги.

Инструкция, как переводить деньги через систему быстрых платежей

Пока банки не заявляют о своем желании подключить услуги переводов через СБП для бизнеса и не предоставляют инструкций о совершении переводов. С учетом специфики сервиса можно предположить, что операции будут совершаться так же, как между физическими лицами.

Принцип операции схож во всех банках. В «Сбере» это работает так:

- Выбираете из списка сервисов СБП.

- Указываете идентификатор получателя (номер телефона, если отправляете деньги частному лицу).

- Указываете сумму перевода.

Иногда дополнительно нужно указать банк получателя, если СБП не нашла идентификатор в существующей базе. По желанию можно оставить комментарий к переводу, такой же, как при стандартной операции.

Так выглядит процесс перевода денег физлицу через СБП в «Сбере»

Для бизнеса будет предусмотрен схожий порядок переводов. В качестве идентификатора планируют использовать Merchant ID — уникальный набор символов. Его будут присваивать каждой компании и каждому индивидуальному предпринимателю при заключении договора с банком.

Скорее всего, для переводов между ИП и юрлицами также внедрят дополнительные поля. В них нужно будет указывать назначение платежа, чтобы можно было соотнести его с конкретным договором.

Как начать работать с СБП

Выберете удобный метод работы с системой. Небольшим точкам можно разместить у прилавка статический QR-код на бумажном носителе. Магазинам, с несколькими кассами удобнее генерировать код в мобильном приложении банка

Для тех, кому важно принимать оплату и закрывать чек в одном окне, оптимально подключить платежи по QR в онлайн-кассе.

Проверьте опцию платежей по QR в своей онлайн-кассе. Если вы выбрали такой вариант работы с СБП, ваша онлайн-касса также должна иметь интеграцию с вашим банком.

Запросите подключение у банка или кассового сервиса

Это можно сделать в техподдержке.

Расскажите покупателям о новом методе оплаты.

Кому и почему стоит подключить прием оплаты по QR-коду

Несмотря на то что оплата по QR-коду не совсем удобна для покупателей, ее популярность растет. Пресс-служба Центробанка сообщила, что к сентябрю 2021 года объем платежей через СБП с использованием QR составил 18 млр руб.. За год показатель вырос более, чем в 30 раз. Всего оплату по кодам принимают более 144 000 компаний в разных регионах России, а общее количество торговых точек с возможностью оплаты через СБП превышает 236 000.

Переход полностью на прием оплаты по QR-кодам может быть оправдан, если выполнены все условия:

- не хочется подключать эквайринг, тем более если можно сэкономить,

- бизнес малой проходимости, в котором допустимо тратить 3-5 минут на один прием оплаты,

- основная целевая аудитория — люди, которые активно пользуются новыми технологиями и в случае чего легко разберутся с оплатой по QR.

Например, принимать платежи только по кодам можно в службах доставки или салонах красоты. В кофейнях, где надо быстро отпускать покупателей, это может вызвать недовольство клиентов.

Во всех остальных случаях QR-код можно использовать как дополнительный способ приема платежей. Те, кому удобно оплачивать товары так, воспользуются кодом. А те, кто не хочет делать лишние движения, или те, у кого банк не участвует в СБП, будут использовать привычные для себя способы оплаты.

В будущем оплату по QR будут принимать даже за дорогостоящие товары. Анна Уткина, директор по коммуникациям ГК «АВТОDOM», рассказала о планах компании:

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России работает Система быстрых платежей. Это система межбанковских переводов, разрабатываемая и поддерживаемая Банком России и Национальной Системой Платежных Карт. В продолжении статьи я расскажу, как это устроено изнутри, а для пользователя нужно знать только две важные вещи:

-

Сейчас к СБП подключилось более 200 банков, включая крупнейшие, и ваш банк, скорее всего, тоже, даже если вы этого не знаете. И банк того парня, которому нужно перевести тоже подключен, можно его не спрашивать.

-

Идентификатором перевода служит номер телефона. И всё. Этого достаточно, не нужно знать номер карты и прочее.

(Больше того, карточки вообще не нужны. Перевод идет со счета на счет, так что можно перевести с «бескарточного» счета на «бескарточный»)

Это значит, что кейс с взаиморасчетом после обеда выглядит теперь так:

Скачал специальную программку

Спросил, в каком банке у получателя счет

Убедился, что мой банк может отправлять деньги в этот банк

Шучу, нет конечно же. Вот так:

|

1. В своем мобильном банке ввел мобильный номер получателя / выбрал его из контактов 2. Ввел сумму 3. Проверил глазами, кому отправляешь. Подтвердил отправку. |

Вот и всё. Помните историю про изобретение шариковой ручки? Вот и здесь вроде ничего принципиально нового нет, а поведение изменилось. И весь рассказ уложился в один абзац.

Не нужно скачивать никаких новых приложений – перевод можно сделать внутри мобильного приложения вашего банка.

Не нужны карточки.

Не нужно платить комиссию, если переводишь между разными банками в СБП. Переводы до 100 тыс. рублей в месяц бесплатно.

Деньги на счете получателя появляются действительно мгновенно, и это реальные деньги, а не авансирование под ожидаемое пополнение; деньги по корсчетам банков тоже движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B – не нужно прикидывать, когда у банка следующий рейс в ЦБ; даже если на дворе Новогодние каникулы – платежи мгновенные.

Не нужно заполнять печатными буквами заявления, если уж сравнивать с 2010 годом ![]()

Важно, чтобы твой банк являлся участником Системы быстрых платежей, но сегодня это почти все банки России. Клиенту банка-участника нужно только разрешить получение и отправку переводов через систему — для этого обычно достаточно поставить отметку в приложении банка

Сценарий C2C Pull, то есть опять перевод от человека к человеку, но уже по запросу получателя. Перевод зарплаты из зарплатного банка в любимый банк (ведь удобнее это сделать из приложения любимого банка). Краудфандинг, сбор на подарок или возврат долга.

Если знакомому, который занял денег, позвонить и напомнить — что он скажет? “Да-да, сейчас отправлю”; но на самом деле он лежит на любимом диване, и ему придется найти номер телефона получателя (или карты), вбить его, вбить сумму… сумму-то он уже забыл… вот если бы нажать одну кнопку…. нет, завтра сделаю.

А если вот так?

-

Лежа на диване, увидел сообщение “Василий П. запросил у Вас 1000 руб”.

-

Нажал “Ок, перевести”.

-

Продолжаешь лежать на диване уже с чистой совестью.

Что дальше?

Еще я хочу рассказать про подкапотную часть переводов в СБП; о процессах, которые идут между банками, ЦБ и ОПКЦ в то время, как ты нажимаешь кнопку «отправить». Рассказать про C2B, про оплату по QR-кодам, о платежных ссылках, подписках и рекуррентных платежах. Про выплаты от организаций физическому лицу (B2C и др. — возврат денег за возвращенный товар; вознаграждения). Но об этом я расскажу в другой раз.

UPD: вторая часть про C2B: оплата товаров

Три вида QR-кодов и чем они отличаются

Различают три вида QR-кодов, предназначенных для приема оплаты: статический, динамический и пользовательский.

1. Статический

Выдают один раз — вы пользуетесь им постоянно. Такой код можно распечатать на обычной бумаге и повесить рядом с кассой, чтобы люди могли платить по нему.

В статическом коде предусмотрены только реквизиты, чтобы банковское приложение поняло, куда именно переводить деньги. Сумму покупки пользователь вводит самостоятельно. Это повышает риск ошибки из-за человеческого фактора: кто-то случайно нажмет на лишний ноль, а кто-то удалит несколько цифр.

2. Динамический

Постоянно меняется. Для каждой операции по кассе создается новый QR-код, в котором зашифрована вся информация о заказе: ваши реквизиты, название позиций, сумма.

Чтобы оплатить покупку, пользователь просто сканирует QR-код и подтверждает операцию. Покупатель ничего не вводит сам, а данные для QR-кода поступают из кассы — риск ошибки минимизирован. Но для реализации такого решения придется интегрировать кассу с банком по API (коду).

3. Пользовательский

По сути заменяет собой банковскую карту. Это статичный QR-код от покупателя. Чтобы заплатить, человек открывает код и показывает его продавцу. Тот сканирует QR — и деньги списываются со счета, привязанного к коду. Пользовательские QR-коды пока есть только в сервисе «Плати QR» от «Сбера». В нем можно выбрать счет списания и включить функцию офлайн-оплаты: тогда для того чтобы расплатиться кодом не понадобится интернет.

Оплата по QR-коду от Сбербанка (сервис Плати QR)

Сбербанк активно развивает собственные платежные сервисы. В Сбербанк онлайн уже давно можно переводить деньги по номеру телефона, правда, не в любой банк. С 5 августа 2019 года клиенты получили возможность совершать платежи по QR-коду при помощи сервиса «Плати QR».

Предприятия и владельцы торговых точек для того, чтобы принимать оплату по QR-коду должны подключиться к Сбербанк Онлайн Бизнес и подписать договор. Комиссия для них составит 0,6%-1,5% от суммы покупки, а за обслуживание банк ничего не берет.

Покупателям для оплаты по QR-коду в торговой точке с наклейкой «Плати QR» нужно:

1. Войти в Сбербанк онлайн. Нажать на вкладку «Оплата по QR-коду».

Или через вкладку «Платежи» в меню «Оплата по QR-коду или штрихкоду.

2. Отсканировать код в магазине на кассе с наклейки с логотипом сервиса.

3. Выбрать карту, с которой будет оплачен платеж. Подойдет любая карта клиента, в том числе и кредитная. Продолжить.

4. Проверить назначение платежа и подтвердить.

5. Покупателем и продавцом будет получено уведомление о том, что платеж прошел успешно. Покупателю уведомление придет в мобильное приложение Сбербанк Онлайн, а продавцу — в МП Сбербанк Бизнес Онлайн. В уведомлении будет указан код авторизации, который, при необходимости, нужно будет назвать кассиру.

За покупки в магазине платеж будет приходить мгновенно, как обещает банк. За платежи через «Плати QR» банк начисляет бонусы «Спасибо», как и за обычные покупки.

Данный сервис доступен только клиентам Сбербанка, у которых установлено мобильное приложение Сбербанк Онлайн. Тип, стоимость смартфона, а также версия операционной системы значения не имеет (определяется только требованиями мобильного приложения). Оплата возможна как с дебетовых, так и с кредитных карт Сбербанка любых платежных систем. Исключение – валютные, социальные и дополнительные карты, выпущенные на третьих лиц.

Сниженная комиссия и высокая скорость оплаты по сравнению с оплатой по банковским карточкам получается за счёт того, что все платежи контролирует сам банк (он является оператором платежной системы) и они проходят внутри него, а не через Visa, MasterCard или МИР. Именно поэтому и продавец, и покупатель должны заводить счета в Сбере.

Сам банк обещает, что вскоре возможность совершать QR-платежи в рамках системы «Плати QR» появится у владельцев карт, выпущенных другими банками. Любопытно, как при этом поменяется комиссия (Сбер должен будет договориться с другими банками), и как долго Сбербанк сможет конкурировать с Центральным Банком РФ. Всё-таки ЦБ РФ является мегарегулятором финансовых рынков в России и главным банком, которому подчиняются все остальные коммерческие банки.

Банки-участники

До того, как вы отдадите своей банковской организации поручение перевести деньги другому человеку, необходимо убедиться, что вы можете это сделать. На официальном сайте системы быстрых платежей есть список банков-участников. Идеально проверить подключение к системе как своего банка, так и банка получателя денег.

Обратите внимание, что некоторые организации участвуют только в переводах по номеру, но не подключили платежи по QR-коду

Но и это еще не вся информация, которую надо узнать. Для меня, например, актуальна была возможность транзакции с карты ЮMoney (бывшие Яндекс.Деньги) на любую другую банковскую карточку. Вот что я сделала.

Нашла ЮMoney (ЮМани) в списке. Убедилась, что галочки стоят напротив “Переводы” и “Оплата по QR”. Нажала на галочку, которая стоит в строке каждого банка, для получения дополнительной информации.

На сайте указано, что с помощью СБП я смогу только пополнить свой электронный кошелек со счета другого банка, но не перевести на другую карточку деньги.

Что такое СБП и ее преимущества

- Развитие конкуренции в сфере банковских операций.

- Повышение качества платежных услуг (низкая стоимость, высокая скорость).

- Повышение доступности услуг через снижение банковских комиссий.

- Увеличение объемов финансовых услуг, осуществляемых безналичным путем.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

СБП заработала в январе 2019 г., но мы уже смогли оценить все ее преимущества:

- обычные банковские платежи идут до 5 рабочих дней, платежи через сервис проходят за секунды;

- не надо знать банковские реквизиты получателя платежа, достаточно только номера телефона и названия банка получателя;

- система работает 24 часа в сутки во все дни недели;

- высокие лимиты позволяют большинству пользователей переводить деньги с нулевой комиссией;

- регион проживания владельцев банковских счетов не имеет значения;

- помимо перевода денег по номеру телефона, с помощью этой системы можно осуществлять оплату по QR-коду товаров и услуг;

- быстрые переводы доступны не только владельцам дебетовых карт, перечисление денег возможно со счета на счет.

Не будь бедным, учись управлять своими деньгами и преумножать их.

Подробнее о курсе

У системы есть не только плюсы, но и минусы:

- если банк не подключен к системе быстрых платежей, то перевести деньги на счет его клиента с использованием СБП не получится;

- лимиты на сумму транзакции есть как общие ежемесячные, так и частные, которые разные банки устанавливают на размер перевода в день;

- не все банковские организации сделали подключение и использование сервиса удобным и понятным (например, Сбербанк дает возможность моментальных переводов только в мобильном приложении, а подключение – вообще отдельный квест);

- если вы ввели неправильный номер телефона и отправили неизвестному абоненту деньги, то быстро отменить платеж не получится, придется обратиться в банк.

Опасность быстрых переводов кроется в том, что при вводе номера телефона легко ошибиться и отослать деньги не тому человеку. Этим пользуются мошенники. На вашу карту приходит незначительная сумма. Дальше звонит мошенник или приходит СМС о том, что якобы это сделано ошибочно. Просят вернуть на указанную карту. Если человек соглашается, то он может стать соучастником мошеннической схемы по обналичиванию денег и пойти под суд.

К сожалению, настоящие ошибки тоже встречаются и не всегда получается вернуть отправленные не туда деньги. Например, вот такой ответ получила Елена, когда ошиблась в одной цифре и перевела средства незнакомцу, который отказался их возвращать. В этом случае вопрос решается в полиции или через суд.

Преимущества QR-оплаты

- Возможность принимать не только наличные и оплату по карте, но и оплату с помощью QR-кода повышает лояльность клиента. Покупатель просто наводит камеру телефона на код и в один клик попадает в банковское приложение. Это удобно для клиента, объясняет начальник управления клиентского обслуживания банка «Развитие-Столица» Сергей Фарберов.

- Деньги на счет предприятия зачисляются моментально.

- Комиссия при QR-оплате ниже, чем при использовании эквайринга. «В банке „Развитие-Столица“ для организаций, работающих в сфере медицины, образования, транспорта, ЖКХ, благотворительности, телекоммуникаций, информационных и почтовых услуг, потребительских товаров, страхования, инвестиционных фондов составит всего 0,4 % от суммы платежа. Для остальных видов бизнеса — 0,7 %. При этом комиссия не превысит 1 500 рублей за перевод. В то время как комиссия за эквайринг обойдется в 1,6–2,5 %», — отмечает Сергей Фарберов.

- Чтобы принять платеж, не нужен терминал, достаточно смартфона для моментальной генерации кода.

Какие бывают QR-коды

QR-код бывает двух видов: статический и динамический. Отличие в типе ссылки, которая в нем зашифрована.

Статический

Статическую ссылку выдает банк при подключении эквайринга СБП. В изображении зашифрованы реквизиты расчетного счета продавца. Обычно такой QR-код распечатывают и вешают около кассы.

Способ самый простой и дешевый способ, но несет в себе определенные риски и неудобства:

- Процесс оплаты происходит дольше, чем по карте: покупателю нужно больше времени, чтобы отсканировать код, ввести сумму и показать кассиру, что оплата прошла успешно.

- Нет автоматизации — кассир формирует чек отдельно от оплаты. По закону чек должен пробиваться в момент расчета, если покупатель присутствует при оплате лично.

- Покупатель может неправильно ввести сумму — забыть один нолик, не добавить копейки или случайно переплатить. Кассиру потребуется время, чтобы оформить корректную оплату.

- Велик риск обмана: покупатель может показать ненастоящий скриншот оплаты, сделать вид, что телефон выключился или завис. Если собралась очередь, это может вызвать дополнительный негатив.

Динамический

Этот вид удобнее для клиентов и продавцов. Оплата с помощью динамического QR-кода происходит быстрее, потому что он формируется для каждой покупки. Покупатель не вводит стоимость самостоятельно, она уже зашита в изображении. Это помогает избежать разбирательств, если покупатель укажет стоимость неправильно.

Кассир, как обычно, при продаже подбирает необходимый товар или услугу в каталоге или сканирует штрих-код, выбирает безналичный вариант оплаты и программа формирует QR-код. Его можно показать на экране смартфона, компьютера, Android-кассы или монитора покупателя, а можно распечатать на пречеке.

Покупателю достаточно отсканировать QR-код и провести оплату через мобильное приложение своего банка. Ошибки и обманы сведены к минимуму, а фискализация автоматизирована — после оплаты онлайн-касса распечатает фискальный чек.

На экране покупателя

Динамический QR-код появится на экране, когда кассир нажмет «Оплата»

Рядом можно вывести информацию об акциях и скидках — клиент точно обратит на них внимание. Такой вариант подойдет для общепита

На чековой ленте

В момент расчета в программе СБИС кассир выбирает «Оплата по QR-коду», нажимает «Распечатать». Для экономии чековой ленты можно показать сформировавшийся код прямо с экрана кассы.

В виджете

Готовые виджеты размещают на сайте или в соцсетях, чтобы принимать заказы. В момент оплаты покупатель сканирует код прямо с экрана компьютера.

В мобильном приложении

Можно создать код в приложении для официанта. Покажите клиенту экран телефона и не ждите, когда освободится банковский терминал.

Типовая интеграция с «Системой быстрых платежей» в программах 1С

На данный момент подключение к системе быстрых платежей реализовано в «Библиотеке интернет-поддержки пользователей» и встроено в конфигурации:

- «1С:Розница 8», выпуск 2.3.10 и выше;

- «1С:РМК», версия 1.0.5 и выше;

- «1С:Мобильная касса», выпуск 3.13 и выше;

- «1С:Бухгалтерия 8», версия 3.0.108 и выше;

- «1С:УНФ», версия 1.6.27 и выше;

- «1С:Касса», версия 4.0.1 и выше.

Организации, работающие в этих конфигурациях, могут подключить оплату через СБП прямо в программе:

- напрямую можно установить подключение по договору СБП с банками Открытие, Делобанк (Группа Банка Синара) и Промсвязьбанк;

- а через платежный агрегатор PayMaster (ООО «Пэймастер») организации могут принимать платежи от покупателей через СБП на счет в любом банке.

Все из перечисленных вариантов предполагают возмещение комиссии за СБП представителям среднего и малого бизнеса, поскольку банки Открытие, Делобанк и Промсвязьбанк возвращают деньги за уплаченные комиссии, а PayMaster заключает с предпринимателем трехсторонний договор и выплачивает компенсацию через свой банк «Русский стандарт».

Плюсы и минусы

Главное преимущество использования Системы быстрых платежей — снижение расходов для бизнеса

Может показаться, что разница между 3 % за эквайринг и 0,7 % за СБП несущественная, но важно видеть конкретные цифры

К примеру, турагентство ANEX TOUR благодаря Системе быстрых платежей сэкономило более 60 000 рублей за неполный 2021 год благодаря миграции с эквайринга на СБП. Это хороший результат, а в процентах разница выглядит незначительной — 1,6 % против 0,7 %.

Еще в рамках программы по возврату комиссий компания получила за год почти 39 000 рублей компенсаций. Аналогичных примеров в сети много. Если специально поискать кейсы, можно найти 5-10 свежих примеров.

Кроме упомянутых выше плюсов, можно выделить:

-

0 рублей на подключение бизнеса к системе;

-

высокая скорость обработки платежей — большинство операций происходят практически мгновенно;

-

возврат денег клиентам без платежных поручений;

-

перевод средств другим ИП или юридическим лицам;

-

высокий лимит по сумме платежа — до 600 000 рублей на одну операцию;

-

максимальная комиссия с платежа — 1 500 рублей;

-

экономия на комиссиях благодаря поддержки со стороны государства.

Последний пункт особенно важен для бизнеса, потому что государственные органы регулярно поддерживают предпринимателей, использующих СБП. В рамках госпрограммы в прошлом году Промсвязьбанк установил 0 % комиссию для бизнеса.

С платежей будет взиматься комиссия, но в срок до 30 дней средства поступят обратно на счет предпринимателя или юридического лица. Программа действовала с июля 2021 года до конца года, но в декабре ее продлили до 1 июля 2022 года.

Получить компенсацию могут представители малого и среднего бизнеса (МСП), принимающие оплату через СБП. Счет предпринимателя или компании должен быть открыт в одном из 50 банков, входящих в специальный перечень.

Заявление о продлении программы возврата комиссий

Таким образом, можно принимать платежи бесплатно до июля 2022 года, но есть шанс, что программу продлят еще раз. Она стимулирует развитие МСП и повышает привлекательность платежной системы.

Минусы СБП:

-

для платежей больше 600 000 рублей придется разбивать сумму на несколько платежей;

-

СБП не поддерживает рекуррентные платежи;

-

могут возникнуть проблемы со сканированием QR-кодов на смартфонах с устаревшей версией операционных систем.

Плюсов гораздо больше чем минусов, поэтому предпринимателям однозначно стоит присмотреться к платежному инструменту. Особенно на фоне того, что государство регулярно продлевает программу поддержки бизнеса, работающего с СБП.

Подборка Инфостарта «Оплата по QR-коду»

Перечисленные выше решения помогают бизнесу принимать безналичную оплату от тех, кто забыл карту, наличные или привык платить бесконтактно. Применяя оплату по QR-коду магазины экономят на обслуживании и комиссиях эквайринга, а моментальное зачисление платежей на счет помогает бизнесу развиваться.

Чтобы вам было проще найти готовые решения для автоматизации оплаты по QR-кодам в вашей конфигурации, мы создали на Инфостарте отдельную рубрику «Оплата по QR-коду» – в подборку вошли коммерческие продукты, которые проверены пользователями и отлично зарекомендовали себя в работе. Все продукты обновляются по мере выхода новых релизов у 1С и имеют срок гарантированной поддержки.

или денежные переводы вчера, позавчера и сегодня.

Рассказывать про Систему быстрых платежей, которую мы сделали — неблагодарный труд. Для обывателя эта штука простая, как шариковая ручка, и поэтому трудно понять — ну что здесь нового и необычного? Вот нажал ты две кнопки и деньги уже на счете — и что? Это же самоочевидно.

Кстати, шариковая ручка, которую я взял для примера — это прорыв? Ведь Гоголь как-то писал до её появления, и неплохо. Но что делать, если хорошая мысль пришла в голову внезапно, искать чернила и перо? Нет, можно просто достать ручку и блокнот из кармана и записать тут же. Просто? Очень, даже говорить не о чем. Изменение поведения? Да, и сильное.

Я уже 12 лет работаю в индустрии денежных переводов и успел застать смену нескольких эпох. Сейчас я работаю в Системе быстрых платежей, и приходится рассказывать про СБП школьным друзьям, бывшим коллегам и даже продавцам шаурмы, поэтому на тысячный раз я взял и записал свои рассказы и решил их опубликовать. Тут будет рассказ, как транзакции стали такими повседневными и незаметными, что про них никто не вспоминает.

Как запросить деньги со своего счета в другом банке

- Войдите в мобильное приложение Банка.

- Выберите меню «Платежи» в нижней части экрана.

- В открывшемся разделе «Переводы» выберете меню «Пополнить через СБП».

- В открывшемся меню выберите Банк Отправителя, Счет для зачисления из выпадающего меню Ваших доступных Счетов, укажите сумму перевода в рублях и нажмите «Перевести».

- Если ранее в Банке Отправителя Вы указали РГС Банк в качестве разрешенного для перевода, то перевод осуществится без дополнительного подтверждения. Если ранее в Банке Отправителя Вы не вносили РГС Банк в список разрешенных, то Банк Отправитель запросит у Вас данное подтверждение, направив Вам ссылку для данной операции. После перехода по присланной ссылке и подтверждения Вашего согласия на перевод, Банк Отправитель осуществит списание средств с Вашего Счета и мгновенный перевод их на Ваш Счет в РГС Банк.

Во сколько обходятся быстрые платежи бизнесу

Стандартная комиссия за приём платежей по СБП — 0,7%. На некоторые категории ЦБ установил пониженную ставку 0,4%: например, на продукты, медикаменты, транспортные, медицинские и образовательные услуги. Это дешевле, чем эквайринг: при оплате картами через терминал комиссия составляет от 1 до 3%.

Чтобы поддержать малый и средний бизнес, государство ввело льготу для ИП и компаний, которые пользуются системой быстрых платежей. Они смогут принимать оплату от клиентов без комиссии. До конца 2021 года деньги, которые предприниматели и компании заплатили за СБП, будут полностью возмещены. Об этом заявил В.В. Путин на Петербургском международном экономическом форуме (ПМЭФ). В конце года президент поручил субсидировать комиссии до 1 июля 2022 года.

СБП работает два года, и к ней уже подключены более 200 банков — они перечислены на сайте сервиса. К 1 октября 2021 года крупнейшие банки доработают функциональность, и бизнес сможет принимать оплату по QR-кодам. Остальные банки обеспечат такую возможность к 1 апреля 2022 года. Вероятно, предприниматели и компании смогут воспользоваться услугой раньше этих сроков — на ПМЭФ президент попросил крупные банки подключиться к СБП с 1 июля 2021 года.

Позднее Банк России подтвердил, что программа возмещения комиссий МСП стартует с 1 июля. И будет работать так: банки по итогам отчётного месяца формируют реестр и направляют его в Минэкономразвития. Затем получают деньги из бюджета и зачисляют на счета клиентов.