Распространенные вопросы

Вопрос №1. Размер льготы ограничивается той суммой, которая указана в договоре покупки-продажи?

Ответ. При расчете вычета учитываются расходы общие. Кроме суммы в договоре они дополнительно могут состоять из:

- издержек на составление проекта;

- стоимости работ по отделке и приобретенных строительных материалов;

- издержек на достройку купленного жилья и даже на его перепланировку;

- затрат на подключение к электро-, газо-, водоснабжению.

Обязательное условие: расходы предусмотрены указанным выше договором.

Вопрос №2. Куда обратиться за получением вычета?

Ответ. Заявителю следует обратиться в налоговую службу или к своему работодателю. В обоих случаях предоставляется пакет документов, состав которого описан выше.

Вопрос №3. Как налоговики могут обнаружить, что жилье куплено у родственника, который выступает взаимосвязанным лицом?

Ответ. Четко разработанная процедура отсутствует. Налоговики могут только сопоставить полученные от заявителя данные, сверить их с базами органов, регистрирующих акты гражданского состояния. Они вправе попросить покупателя квартиры подтвердить письменно отсутствие близких родственных связей с продавцом.

Обман вполне возможен. Выявиться он может не сразу. Но возвратить вычет, полученный незаконно, гражданину придется обязательно.

Вопрос №4. Гражданин вернул в казну сумму вычета, предоставленную ему ошибочно. Можно ли воспользоваться льготой при покупке другой квартиры?

Ответ. Когда деньги возвращены по решению налоговиков, гражданин может рассчитывать на вычет, если предоставит правильно оформленные документы. Ведь он не воспользовался льготой, и поэтому нельзя считать, что право на ее получение реализовано.

Вопрос №5. Квартиру гражданин получил в дар. Налоговый вычет на нее возможен или нет?

Ответ. Нет. Когда жилье подарено – это одна из причин для отказа в вычете. Аргументирование – новый владелец не потратил на его приобретение собственные деньги.

Процесса возврата налогов не стоит бояться. Нужно максимально пользоваться всеми имеющимися у граждан льготами.

Судебная практика

Наиболее частая причина, по которой подаются исковые заявления в суд, связанные с предоставлением налогового вычета родственникам – это неправомерный отказ в выплате вычета.

Так как в 2012 году в налоговый кодекс были внесены значимые изменения, то, соответственно, исход судебных решений по схожим делам также поменялся. Поэтому следовало бы рассмотреть примеры из судебных хроник до редактирования статьи и после этого. Ниже будут приведены реальные дела без личной информации об участниках.

В ноябре 2010 года в Архангельский городской суд поступил иск от гражданина M, жителя города Архангельска, на Федеральную налоговую службу. Содержание иска заключалось в неправомерном отказе в налоговом вычете при заключении сделки купли-продажи между гражданином M и его двоюродным братом. Истец пытался доказать, что сделка была заключена не для личной выгоды, а в силу других финансовых причин. Но суд не счёл доказательства гражданина M убедительными и оставил в силе решение Архангельской ФНС.

Например в апреле 2013 года в арбитражный суд города Саратов было направлено исковое заявление от гражданина N, который заключил договор купли-продажи со своей родной сестрой, на саратовскую налоговую службу, которая отказала в выплате вычета. В 220 статье НК РФ в редакции от 2012 года прописано, что при заключении сделки между родными братьями и сёстрами, налоговый вычет не полагается. Но адвокату гражданина N удалось аргументировано убедить судью в том, что никакой экономической выгоды от данной сделки не будет не для кого. Суд принял этот факт на рассмотрение и постановил: признать решение саратовской ИФНС по удержанию вычета неправомерным и обязать выплатить гражданину N сумму этого вычета в установленном законом размере.

Но не всегда судебные дела касаются оспаривания отказа в вычете. Изучая хроники, можно встретить процессы, в которых, наоборот, истцом является налоговая служба, а ответчиками – рядовые граждане. Такое может произойти в ситуации, рассматриваемой в предыдущем разделе, а именно при разоблачении сокрытия родственных связей между участниками сделки.

В декабре 2015 года в Тверской арбитражный суд было подано исковое заявление от представителя Федеральной Налоговой Службы Тверской области на двух граждан, имеющих разные фамилии и не числившиеся в налоговой истории как родственники, заключивших сделку купли-продажи недвижимости (квартиры). Граждане предоставили письменное подтверждение отсутствия родственных связей между ними, а также устно заверяли сотрудников налоговой об этом.

Но, в дальнейшем, после получения полагавшегося в соответствии с налоговым кодексом вычета, при проведении некоторых экономических операций выявилось, что два гражданина являются сводными братьями. Налоговая служба, в связи с умышленном обманом представителей федеральных органов, требует, во-первых, возмещения в полном объёме сумму вычета и, во-вторых, привлечь граждан к административной ответственности. В свою очередь, адвокат ответчиков, ссылаясь на юридическую безграмотность своих подзащитных, убеждал судью в непредумышленном обмане налоговиков. Приняв к сведению выступления истца и ответчика, суд постановил обманные действия ответчиков непредумышленными и обязал их выплатить денежную сумму в размере налогового вычета.

https://youtube.com/watch?v=RTxt07pdI68

Изучив все эти примеры, несложно сделать основной вывод: возврат подоходного налога при покупке квартиры у родственников возможен. Главное, не прибегать к обману налоговой службы и использовать только законные методы. Кроме того, гарантией успешного завершения судебного процесса будет своевременное обращение к опытному адвокату. Конечно, услуги хороших специалистов стоят немало, но, иногда, сумма налогового вычета превышает стоимость обращения к адвокату.

Подводя итог, необходимо написать, что при грамотном подходе к любым, не только связанным с двести двадцатой статьёй нюансам, можно спокойно добиться нужного результата.

Нужно лишь соблюдать три простых правила:

- внимательное изучение законодательных актов;

- своевременное обращение к юристам;

- честность перед законом.

Даже если гражданин заключает сделку с близким человеком, он вправе требовать возвращения налогов. Вообще, такое правовое решение конкретных служб – явление частое, это доказывают различные правовые форумы, на которых люди делятся своим реальным опытом участия в судебных заседаниях. При правильном обращении с Налоговым кодексом покупка жилья у родственников и возврат подоходного налога пройдут безболезненно.

Кто вправе получить налоговый вычет за проценты по ипотеке

Право получения налогового вычета по ипотеке есть у любого трудоустроенного гражданина РФ, который оплачивает налоги 13 процентов. Для возврата денежных средств должны быть выполнены следующие условия:

Наличие официально подтвержденных доходов. Рассчитывать на вычет за уплату процентов по ипотеке могут официально трудоустроенные граждане, в том числе пенсионеры, которые выплачивают НДФЛ

Важно помнить, что, если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является нерезидентом и, соответственно, получить возврат не удастся. По закону все вычеты применяются только к доходам, которые облагаются налогом по ставке 13% на основании п

1 ст. 224 НК РФ. А действие этого пункта на нерезидентов не распространяется.

С 2021 года вычеты предоставляются только в отношении основной налоговой базы (например, зарплаты), прибыли от продажи имущества (кроме ценных бумаг), доходов в виде стоимости подаренного имущества (кроме ценных бумаг), а также подлежащих налогообложению страховых выплат по договорам страхования и по пенсионному обеспечению, полученных физлицами.

Вы сможете вернуть только ту сумму, которую уплатили в виде налогов за соответствующий налоговый период.

Кредит оформлен на покупку жилья или доли в нем, а не на ремонт или личные нужды. В договоре с банком должно быть отмечено, что заем является целевым. Налоговый вычет на проценты по ипотеке невозможно вернуть за покупку апартаментов, гаража и другой нежилой недвижимости.

Оплата процентных начислений официально подтверждается справкой от банка. По запросу клиента банковская организация выдаёт документ о размере начисленных и уплаченных процентов по кредитному (ипотечному) договору.

Квартира или дом куплены на территории РФ. Не учитывается жилье, приобретенное за счет средств государства (например, по военной ипотеке, с использованием материнского капитала) или у близких родственников (взаимозависимых лиц). Ими считаются родители и дети, в том числе усыновители и усыновленные, супруги, полнородные и неполнородные братья и сестры, опекуны (попечители) и подопечные. Так, имущественный налоговый вычет не применяется к той части суммы, которая выплачена за счет государства (материнского капитала, военной ипотеки). С остальных же расходов вы вправе заявить на получение возврата.

Оформить налоговый вычет по процентам можно только относительно одного объекта недвижимости. То есть добрать возврат уплаченных налогов до максимальной суммы (390 000 руб.) по второму, приобретенному в ипотеку или кредит, нельзя. Иными словами, проценты сгорают. А вот провести повторный расчет по имущественному вычету за приобретение квартиры или дома до предельной суммы 260 000 руб. по второй ипотеке можно.

Итак, возврат налога с суммы уплаченных процентов по ипотечному кредиту не смогут сделать:

-

нетрудоустроенные лица;

-

работники с «черной» заработной платой;

-

пенсионеры;

-

самозанятые граждане;

-

студенты;

-

физические лица, официально находящиеся в декретном отпуске по уходу за ребенком (мать, отец, дедушки, бабушки).

Если они имеют дополнительный доход, например, сдача имущества в аренду (недвижимость, машины, гаражи), оказание услуг и уплачивают налог 13%, то вправе рассчитывать на возврат имущественного вычета.

Самостоятельно получить вычет за проценты по ипотеке при покупке квартиры в новостройке без соответствующих знаний бывает сложно. Нужно правильно рассчитать сумму возврата, собрать документы, подать декларацию по форме 3-НДФЛ, либо заявление в ФНС. Но вы можете доверить все задачи по оформлению налогового вычета юристам компании ПРАВОКАРД — партнеру Росбанк Дом. Эксперты готовы взять на себя полное правовое сопровождение, начиная от проведения анализа документов, расчетов, заполнения деклараций, направление документации в ИФНС до полного перечисления денежных средств на расчетный счет. Большой опыт и знания налогового законодательства позволяет специалистам в кратчайшие сроки выполнять задачи любой сложности.

При рефинансировании кредита заемщик сохраняет право на вычет по процентам по ипотеке

Однако важно, чтобы средства были направлены на перекредитование того же объекта, который прописан по первоначальному кредитному (ипотечному) договору. Иначе ФНС может решить, что это новый кредит, и тогда право на налоговый возврат теряется

Особенности получения имущественного вычета

Налоговые резиденты РФ, получающие доходы и уплачивающие с них налог по ставке 13%, имеют право воспользоваться налоговой льготой. Она предусматривает возможность уменьшения налогооблагаемой базы гражданина на сумму расходов, связанных с:

- покупкой недвижимости, в частности квартиры, дома или земельного участка под строительство жилья;

- проведением ремонта в квартире, если она была приобретена без отделки.

Для приобретения недвижимости могут использоваться как собственные накопления, так и заемные средства. В последнем случае государство предлагает возместить налог за счет уменьшения налогооблагаемой базы на сумму фактически внесенных процентов по договорам займа. Например, речь идет об ипотеке.

Для налогоплательщиков важен период, когда произошло оформление купли-продажи:

- При покупке недвижимости до 1 января 2014 г. предусматривалось предоставление льготы только один раз без учета стоимости, уплаченной за объект.

- Если же вы купили недвижимость после указанной даты, то можете претендовать на получение вычета с лимитом 2 млн. руб. В пределах данной суммы вы можете получать многократные выплаты, пока лимит возмещения 260 тыс. руб. не исчерпается.

Особенность получения налоговой льготы в современных условиях в том, что его можно получить в пределах лимита только один раз в жизни. Однако неиспользованный остаток по одному объекту, может переноситься на другие периоды и объекты. Учитывать надо только срок давности – 3 года.

Какой срок давности у вычета с процентов по ипотеке

У имущественного вычета ни с покупки, ни с ипотечных процентов нет срока давности. Это значит, что можно оформить налоговый вычет, даже если вы закрыли ипотеку пять лет назад. Единственное ограничение — подать декларацию и вернуть налог можно только за 3 предыдущих года.

Это значит, что в 2023 году вы сможете вернуть 13% с выплаченных процентов только исходя из налогооблагаемого дохода за 2020, 2021 и 2022 год. На доходы, полученные в более ранние годы, даже если вы тогда платили больше НДФЛ, декларацию оформить нельзя.

При этом нет и ограничений на количество лет возмещения. Вы можете получать вычет 5, 10 и даже 20 лет (при совсем малых доходах, например), но пока не закончится лимит в 390 тыс. рублей.

Кому доступен налоговый вычет по ипотеке

Все граждане, которые платят НДФЛ в России, могут оформить налоговый вычет по ипотеке. К доходам, по которым платится подоходный налог, относятся вот эти:

- заработная плата;

- деньги за сдачу в аренду движимого и недвижимого имущества;

- авторские отчисления;

- вознаграждения по гражданско-правовым договорам;

- выигрыши в лотереях, тотализаторах и так далее;

- проценты со сделок на бирже;

- проценты по вкладам.

Этот нюанс важно помнить пенсионерам, самозанятым, студентам и ИП. Пенсионеры и студенты получают деньги от государства — пенсию и стипендию соответственно, которые не облагаются подоходным налогом, поэтому они не могут получить вычет по этим основаниям

Однако если у них есть другие доходы, по которым они платят НДФЛ, получить любой налоговый вычет можно.

То же касается самозанятых и ИП. Самозанятые не могут оформить имущественные и социальные вычеты, так как они платят налог на профессиональную деятельность. А в случае ИП вычеты доступны только тем, кто платит налоги по общей системе налогообложения. ИП на специальных налоговых режимах не платят НДФЛ, поэтому воспользоваться правом на возврат не могут.

Исключения те же, что и для пенсионеров со студентами: сдача имущества в аренду или совмещение с работой в штате. В этих случаях возврат части уплаченных налогов оформляется по этим доходам, а не с предпринимательской деятельности.

Квартира куплена у родственника после 2012 года

В данной ситуации список взаимозависимых родственников, при покупке у которых нельзя получить вычет, написаны в пп. 11 п. 2 ст. 105.1 НК РФ — это «супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный». Покупая недвижимость у остальных родственников, право на вычет не теряется.

В некоторых случаях родители супруга тоже считаются взаимозависимыми лицами

Сначала важно знать такой момент — если квартира куплена в браке, супруги имеют право распределить вычет в любой пропорции по договоренности — пп. 3 п

2 ст. 220 НК РФ. По умолчанию вычет распределен 50 на 50. Но супруги могут сделать, например, 60 на 40 или 72 на 28. Вплоть до 100% одному супругу и 0% второму.

Причем распределить весь вычет можно на первого супруга, даже когда второй супруг: 1) не работает или в декрете, т.е. не выплачивает НДФЛ — Письмо Минфина от 29 марта 2017 г. N 03-04-05/18320; 2) работает неофициально, т.е. его с зарплаты/дохода не удерживается НДФЛ; 3) ранее уже получал вычет за другую недвижимость, т.е. уже истратил свое право — Письмо ФНС от 4 апреля 2013 г. № ЕД-3-3/1202@; 4) квартира полностью оформлена второго супруга — п. 1 ст. 256 ГК РФ, ст. 34 СК РФ, Письмо Минфина от 18.03.2015 № 03-04-05/14480. Главное, чтобы первый супруг, на которого будет распределен весь вычет, сам ранее не получал его за другую недвижимость.

Теперь разберем реальную ситуацию: Супруги купили квартиру у матери жены

Ее оформили в собственность только на жену (ЭТО ВАЖНО). Получается, что жена не имеет право получить вычет, потому что купила квартиру у взаимозависимого родственника — матери (пп

11 п. 2 ст. 105.1 НК РФ). Супруги узнали, что они могут весь вычет распределить на мужа, хоть квартира и оформлена только на жену — п. 2 ст. 34 СК РФ и Письмо Минфина от 20.04.2015 № 03-04-05/22254. Муж имеет право получить вычет, ведь он и теща не являются взаимозависимыми лицами.

Супруги подали соответствующее заявление о распределении вычета, но им было отказано — Решение ФНС №СА-4-9/1753@ от 04.02.2019. Налоговая инспекция посчитала, что муж не имеет право получить вычет за жену, потому что он не является стороной сделки. И нет необходимости устанавливать экономическую обоснованность на основании п. 1 ст. 105.1 НК, потому что сделка совершена между взаимозависимыми лицами (матерью и дочерью). Они признаны таковыми в силу закона, а именно на основании пп. 11 п. 2 ст. 105.1 НК РФ. Данное мнение еще указано в Определении Верховного Суда от 3 июня 2015 г. N 38-КГ15-3. Поэтому в вышеуказанной ситуации муж может получить вычет только за «половину» квартиры.

Изменения законодательства: что нового в имущественном возмещении

Каждый гражданин РФ имеет право на возврат части средств, которые он уплатил в государственную казну в виде подоходного налога. Для этого достаточно оформить фискальный вычет, который необходим для сокращения налогооблагаемого дохода. Поскольку в соответствии со статьей 224 НК Российской Федерации размер подоходного налога, удерживаемого с физлиц, составляет 13%. Получается, что каждому официально трудоустроенному работнику ежемесячно приходится довольствоваться лишь 87% от той заработной платы, что указана в его трудовом договоре.

Тем не менее, есть ряд случаев, когда 13% можно вернуть обратно. Одним из таких является покупка недвижимости в кредит и выплата процентов по нему. Таким образом наше государство стремится поддержать граждан, решивших приобрести недвижимость.

Последние изменения в законах

Всего три года назад, в 2014 году, в нашей стране в силу вступил закон №212-Ф3 от 23.07.13, внесший ряд изменений в привычный порядок возврата НДФЛ. В соответствии с этими правками, максимальный лимит на возврат подоходного сбора с приобретенной недвижимости составляет 2 миллиона за всю вашу жизнь. Однако, вернуть вы сможете не всю сумму, а лишь 13%, что составит 260 тысяч рублей.

Если учесть, что вы приобретаете недвижимость на условиях ипотечного кредитования, то максимальный лимит увеличивается на размер выплаченных вами % банку и составляет 3 000 000 рублей. Таким образом, по % от ипотечного кредита вы сможете вернуть уже 390 тысяч руб.

Так, сумма возврата налога на доходы физлиц не должна превышать 650 000 рублей = 290 000 (от суммы квартиры) + 390 000 (от суммы уплаченных процентов). В случае, если за один год вы не смогли вернуть всю сумму сразу, государство разрешает перенести вычет на несколько последующих фискальных периодов. Таким образом, переносы делаются до тех пор, пока на руках у вас не окажется вся сумма.

В тех случаях, когда при покупке одного объекта недвижимости возмещенная вам сумма оказалась меньше, нежели та, что установлена лимитом, за вами закрепляется право вернуть оставшуюся часть сбора при покупке любого другого жилья.

Количество вычетов

Очень актуальным вопросом в свете последних изменений законодательства стало количество фискальных вычетов. Многие заемщики, купившие недвижимость в ипотечный кредит, теряются, сколько раз они могут вернуть сборы с покупки квартиры. В зависимости от того, когда приобреталось недвижимое имущество, ответов на этот вопрос может быть несколько:

- Если вы успели купить квартиру до 1 января 2014 года, то в соответствии со статьей 220 НКРФ, у вас есть право на фискальный вычет лишь один раз за жизнь. Причем в данном случае не имеет совершенно никакого значения, сколько вы заплатили за эти квадратные метры. К примеру, если жилье приобреталось за 860 000 рублей, то предельная сумма, на которую вы можете претендовать — это 860 000 * 0,13 = 111 800 руб. И на этом, к сожалению, все

- Если же ваше жилье приобреталось после 1 января 2014, вам повезло больше, и вы смело можете рассчитывать на многократное возмещение налога. Единственное ограничение в этом деле – максимальная сумма возврата, составляющая 260 000 руб. Она была установлена государством из расчета, что ваша недвижимость стоит в основном 2 и более миллионов рублей

Налоговый вычет при рефинансировании ипотеки

Нередки случаи, когда после оформления ипотеки и получения возможности налогового вычета появляется необходимость рефинансирования жилищного кредита (например, по причине возникновения сложностей с внесением ежемесячных платежей или подбором более выгодных условий кредитования). В этом случае многие заемщики задаются вопросом, сохранится ли право возврата выплаченных налогов? Налогоплательщики могут рассчитывать на получение льготы при соблюдении правила: в новом договоре должны быть отсылки к прошлому соглашению с указанием реквизитов, цели кредитования, суммы, наименования объекта, срока и т. д

Важно наличие в документах информации, что актуальный кредит относится к той же недвижимости, какая кредитовалась изначально

С точки зрения законодательства нет ограничений относительно количества договоров кредитования и рефинансирования, но есть по числу объектов, в отношении которых один и тот же человек имеет право на налоговый вычет. Их не может быть больше одного

Не важно, по какой причине произошла смена банка, после заключения нового договора заемщик сможет оформлять возврат

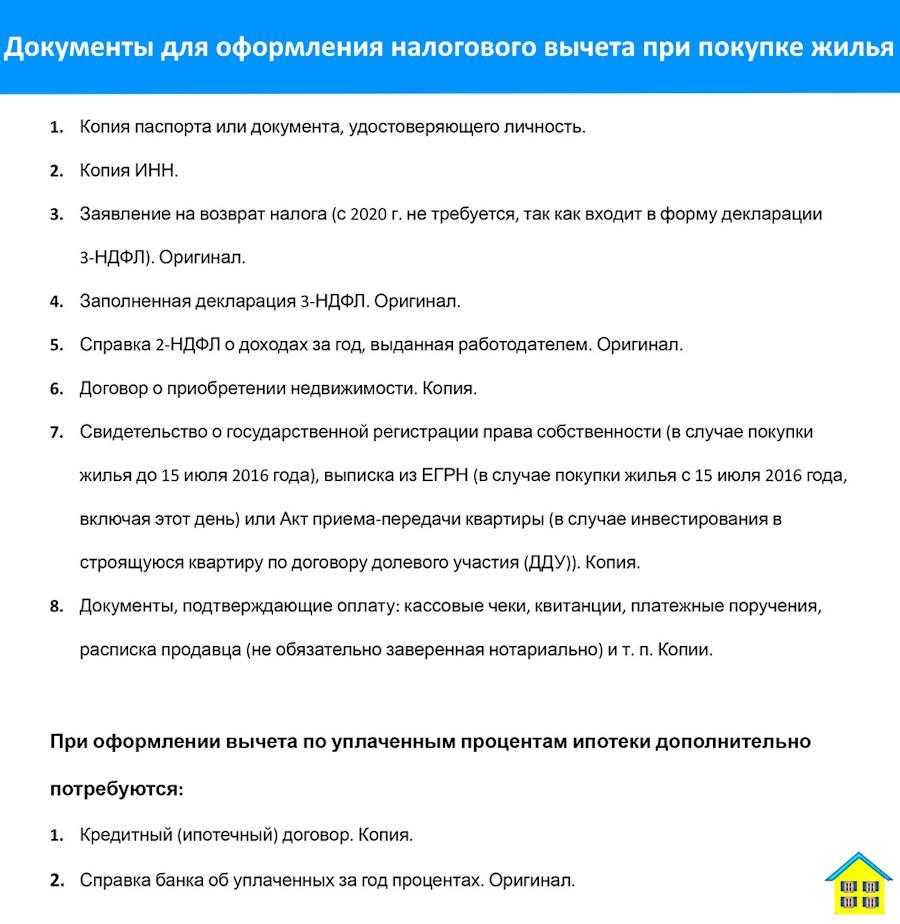

Чтобы получить налоговый вычет при рефинансировании, потребуются документы:

- паспорт собственника;

- ипотечный договор с банковской организацией;

- заполненные декларации 2-НДФЛ и 3-НДФЛ;

- справка от кредитора о сумме выплаченного долга и остатке кредита;

- выписка из ЕГРН о праве собственности;

- заявление по установленной форме.

Дополнительно для имущественного налогового вычета при рефинансировании может потребоваться справка из банка, где открыт новый договор ипотеки, подтверждающая перевод денежных средств для оплаты старого займа. Специалисты рекомендуют заранее уточнить, какие документы необходимы, чтобы получить возврат за покупку недвижимости. В услуге могут отказать, если сумма остатка задолженности в старом и новом договорах не совпадают. Такое встречается, например, если кредитополучатель объединяет имеющиеся займы в один.

Налоговый вычет за покупку квартиры: о чем речь

У данного права в обиходе много названий: имущественный вычет, вычет за квартиру, возврат НДФЛ и прочие. Вычет за приобретение жилья позволяет вернуть часть уплаченных налогов в зависимости от стоимости имущества.

Воспользоваться данной услугой могут граждане России, которые проживают в стране больше полугода и имеют подтвержденный доход, облагаемый 13%-ой налоговой ставкой. Именно с денег, отданных в казну государства, и будет осуществлен возврат.

С 2021 года доходами, которые отвечают требованиям получения имущественного вычета, являются работа по трудовому договору и ГПХ, оплата за оказание услуг, доход от сдачи имущества в аренду, продажа или получение в дар имущества (кроме ценных бумаг) и некоторые другие доходы.

Как получить вычет через работодателя

Если вы хотите получать выплаты через работодателя, в налоговую инспекцию всё равно придётся обратиться: написать на выдачу уведомления о налоговом вычете для работодателя. Направить его в налоговую можно как в бумажном виде, так и в электронном — через личный кабинет налогоплательщика.

К заявлению нужно приложить копии документов из приведённого выше списка (учтите, что ИФНС может запросить оригиналы, поэтому при визите к инспектору лучше иметь все документы при себе). Срок рассмотрения — не более одного месяца, в течение этого срока налоговая должна принять решение по вашему заявлению и направить вам (через личный кабинет или заказным письмом по почте) уведомление о праве на имущественный вычет. С ним вы идёте к работодателю и пишете заявление на получение налогового вычета.

Оформление вычета при покупке у родственника

Если вы владеете жильем, приобретенным у члена семьи, который не является взаимозависимым, вы можете претендовать на налоговые вычеты двумя способами:

- Через Федеральное налоговое управление.

- Через своего работодателя.

Налоговый вычет за покупку у родственников квартиры (недвижимости)

Через налоговую инспекцию

Вычеты, произведенные инспектором, могут быть использованы в следующем году после возникновения права на льготы. Это право подтверждается актом приема-передачи в случае приобретения жилья в новостройке. И справкой из Единого реестра в случае приобретения жилья на основании договора купли-продажи на вторичном рынке.

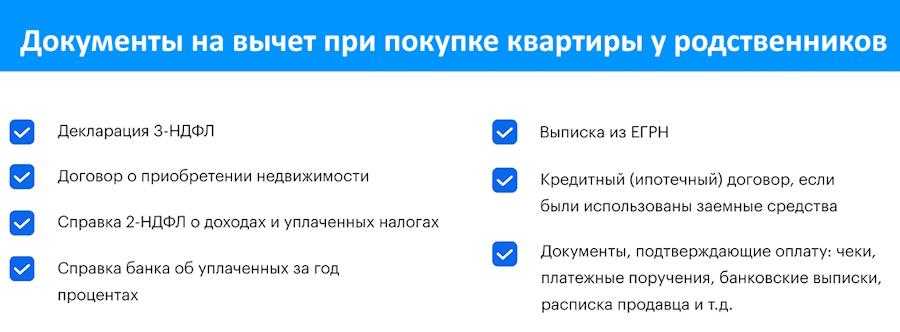

Для ИФНС вам понадобится:

- Налоговая декларация 3-НДФЛ (скачать).

- Справки 2-НДФЛ (от всех работодателей, если Вы меняли работодателей в течение года).

- Договор купли-продажи недвижимости.

- Выписка из ЕГРН при приобретении по договору купли-продажи. Или акт приема-передачи для покупок по ДДУ.

- Подтверждающие оплату документы. Такие как: платежные поручения, расписка продавца, банковские выписки, чеки и т.д..

- Кредитный (ипотечный) договор (в случае использования заемных средств).

- Банковский вексель на выплату годовых процентов.

Рекомендуем донести:

- Плановый график погашения кредитов и выплаты процентов по кредитному (ипотечному) договору.

- Документы, подтверждающие уплату процентов по кредиту (банковские выписки, платежные поручения, чеки).

На анализ документов обычно уходит три месяца. Решение принимается в течение 10 дней. И еще месяц уходит на перевод денег на счет.

Налоговый вычет через своего работодателя

Возврат НДФЛ при покупке квартиры у родственника можно оформить через работодателя. В том же году, когда возникло право на льготу. Заполните специальную форму в кабинете на сайте Федеральной налоговой службы и приложите необходимые документы.

В течение 30 дней инспектор рассмотрит ваши документы и примет решение о предоставлении вычета. Налоговая инспекция подготовит уведомление и направит его вашему работодателю.

После этого бухгалтерия компании прекращает вычет НДФЛ из заработной платы. И возвращает налог, уплаченный с начала года. Возврат производится до полного исчерпания средств. Или до конца календарного года, в зависимости от того, что наступит раньше.

Налоговый вычет при покупки квартиры у родственника

Законодательство не запрещает налоговые вычеты в случае приобретения квартиры у родственника. Если только родственник не является взаимозависимым лицом. Поэтому необходимо позаботиться о взаимозависимости с другой стороной сделки. Сделки между близкими родственниками лишат их возможности получить возврат 13%.

Основные способы и порядок получения налогового вычета по ипотеке

Вернуть налоговый вычет по ипотеке за строящуюся или готовую квартиру заемщики могут двумя способами:

- получение налогоплательщиком заранее рассчитанной денежной суммы за покупку жилья;

- уменьшение налогооблагаемой базы работодателем.

Выбор подходящего способа получения имущественного вычета по социальной ипотеке при приобретении квартиры в новостройке зависит исключительно от личных предпочтений кредитополучателя. И у одного, и у другого варианта есть плюсы и минусы. Стоит отметить, что при уменьшении налогооблагаемой базы налогоплательщику не понадобится заполнять декларацию, а возврат налога можно получать уже со следующего месяца после одобрения ФНС. Однако данный вариант не будет выгодным, если заработная плата невысокая. В этом случае остаток имущественного налогового вычета переносится на следующий год. Вместе с тем придется собирать документы повторно. Явный минус — прекращение действий условий при смене места работы вне зависимости от срока. Потребуется повторное обращение в инспекцию и получение разрешения для нового работодателя. Узнать остаток налогового вычета по действующей или погашенной ипотеке можно в Личном кабинете на сайте ФНС.

Когда подавать на налоговый вычет

Когда можно подавать документы и заявку на возврат? Срока давности для использования права на налоговый вычет нет, период подачи не ограничен, а положенные выплаты не сгорают

При этом не важно, погашен ипотечный кредит или нет. Выплата осуществляется в течение месяца после проведения камеральной проверки

Средства придут на указанный расчетный счет. Использовать полученную сумму гражданин может по своему усмотрению, в том числе обналичить.

Как только жилье оформлено в собственность и подписан акт приема-передачи, заемщик вправе собирать документы на возвращение денег за покупку квартиры. Единственное ограничение — подать декларацию он может за 3 последних года.

Упростите процедуру получения налогового вычета по ипотеке на квартиру или дом, приобретя сертификат Росбанк Дом и воспользовавшись помощью специалистов. Эксперты помогут проверить корректность начисления налогов, правильно заполнить декларации и подать документы в ИФНС. Это позволит вам существенно сэкономить время. Вы можете проконсультироваться по особенностям оформления налогового вычета, образцам справок, условиям, требованиям и ограничениям, связавшись с нами по телефону 8 (800) 234-44-34.

Особенности получения вычета за покупку квартиры

Рассмотрим варианты разных жизненных обстоятельств покупателей, претендующих на оформление имущественного вычета и возврат НДФЛ.

1. Куплена первая квартира.

Покупатель, который впервые обратился за возвратом подоходного налога, может получить 260 тысяч рублей (13% от 2 млн рублей). При необходимости возмещать налог можно на протяжении нескольких лет.

2. Куплена вторая квартира.

Если приобретена вторая квартира, то оформить налоговый вычет можно только в том случае, если лимит не был выбран полностью. К примеру, первое жилье стоило 3 млн и было куплено в совместную собственность супругов. Муж и жена получили вычет в 1,5 млн рублей каждый. И у каждого осталось еще по 500 тысяч, возврат с которых можно будет сделать после приобретения другой недвижимости.

Обратите внимание, до 2014 года переносить остаток вычета на другой объект было нельзя, поэтому если первая квартира куплена ранее 2014-го, то больше вычет не оформить

3. Жилье куплено с использованием ипотеки.

Когда для приобретения квартиры или дома используются ипотечные средства, то помимо 260 тысяч рублей возврата за покупку собственник вправе претендовать еще и на налоговый вычет по расходам на оплату процентов. Лимит в этой категории выше и составляет 3 млн рублей. Соответственно, заемщик может вернуть еще максимум 390 тысяч (в зависимости от того, сколько было выплачено процентов).

Но если ипотека была взята до 1 января 2014 года, то лимита на возмещение расходов на проценты нет, можно оформить вычет на любую сумму, в том числе выше 3 млн.

4. Жилье куплено в браке.

Супруги, приобретающие недвижимость, могут получить налоговый вычет с 2 млн каждый. К примеру, квартира стоит 5 млн, каждый из них имеет право вернуть по 260 тысяч рублей со своих 2 млн. И так же каждый сможет оформить возврат на проценты по ипотеке. Для этого нужно предоставить вместе со всеми документами письменное соглашение о договоренности о распределении размера имущественного налогового вычета между супругами.

5. Квартиру купил пенсионер.

Если недвижимость приобрел человек, уже вышедший на пенсию, он имеет право вернуть ранее уплаченный подоходный налог сразу за 4 года — за год покупки и еще за 3 предшествующих

Тут важно понимать, что возврат положен только тем, кто платил в эти годы НДФЛ, то есть продолжал работать. Такой длительный период сделан как раз для того, чтобы пенсионеры имели возможность вернуть налог за те годы, пока еще работали

6. Квартиру купил безработный.

Неработающие покупатели претендовать на налоговый вычет не могут, просто потому, что они не платят подоходный налог. Но как только официальный доход появится, можно будет оформить и возврат НДФЛ. Срока давности нет, сделать это разрешается даже через 10 лет.

7. Квартиру купил ИП.

Индивидуальные предприниматели вправе оформить возврат налога только в случае, если применяют основную систему налогообложения и платят НДФЛ. Но в принципе ИП может одновременно работать по найму и получать зарплату, с которой отчисляется подоходный налог. Его можно будет вернуть.