Как получить выплаты

Есть два возможных способа получения возврата за проведенный ремонт в новостройке:

- на указанный в заявлении расчетный счет;

- в счет зарплаты, когда при ее начислении не удерживается подоходный налог. В этом случае нет необходимости в предоставлении справки 3-НДФЛ, достаточно передать в бухгалтерию своего работодателя уведомление из налоговой инспекции.

Сумма вычета выплачивается не единоразово. Ее оплата может растянуться на годы. К примеру, если вы выбрали второй вариант оплаты, то в случае, если ваша годовая зарплата составляет 2 миллиона, выплаты будут осуществлены в течение года.

Если ваша зарплата – миллион рублей в год, то полностью компенсация будет выплачена в течение двух лет.

Если ваша зарплата меньше, то выплаты будут начисляться до тех пор, пока не доберутся до максимального порога (260 тысяч рублей).

Как рассчитывается сумма налогового вычета?

Чтобы оформить налоговый вычет, нужно собрать следующие документы:

- Копию договора с подрядчиком, где указаны стоимость и объем выполненных работ;

- Копии кассовых чеков или платежных документов, подтверждающих оплату за ремонтные работы;

- Акт выполненных работ, составленный подрядчиком с указанием видов работ и их стоимости;

- Копию расчетного листка по ЗП, где будет указан размер удержанного налога на доходы физических лиц (НДФЛ);

- Копию паспорта работника и его ИНН;

- Заявление на получение налогового вычета.

После того, как все необходимые документы собраны, они должны быть переданы в налоговую инспекцию или работодателю, если вы делаете вычет через него. По результатам проверки предоставленных документов будет определена сумма налогового вычета.

Сумма налогового вычета за ремонт в новостройке рассчитывается исходя из произведенных расходов на отделку жилья. Она составляет 13% от суммы, указанной в договоре на ремонтные работы. Эта сумма уменьшается, если была получена компенсация от работодателя.

Если ремонт производился в квартире во вторичном жилье, сумма налогового вычета может быть разной. Она также составляет 13%, но учитывается не вся сумма, а только расходы, которые превышают 2,5 миллиона рублей.

Таким образом, оформление налогового вычета за ремонт в новостройке через работодателя позволяет получить компенсацию за произведенные расходы на отделку жилья. Для этого необходимо собрать определенные документы и предоставить их в налоговую инспекцию или работодателю.

Как получить налоговый вычет на ремонт?

Чтобы получить вычет, можно воспользоваться 1 из 2 доступных способов:

- Подать декларацию с указанием всех расходов в следующем году

- Получить вычет через работодателя уже в текущем году

Это нужно делать вместе с получением основного налогового вычета или отдельно от него в соответствии с п.3 ст. 220 Налогового Кодекса РФ. В первом случае пользователю нужно собрать все документы, обратиться в отделение ФНС по месту проживания, заполнить и подать декларацию, документы. При себе нужно иметь паспорт.

На месте сотрудники ФНС подскажут любую непонятную информацию по заполнению декларации или представлению каких-то документов. В большинстве случаев многие пользуются услугами бухгалтеров, которые за деньги заполняют декларации. Это быстро, просто и удобно.

При получении налогового вычета через работодателя не нужно будет заполнять декларацию 3НДФЛ и брать справку 2НДФЛ о доходах. Достаточно заполнить специальное заявление на право получить налоговый вычет, которое придется взять в отделении ФНС в своем городе. Далее нужно отдать все документы в ФНС и дождаться ответа. Среднее время ожидания составляет 30 дней.

Если ФНС примет положительное решение, нужно будет забрать в отделении уведомление о наличии права получения имущественного вычета и отнести его работодателю. В бухгалтерии придется заполнить заявление на вычет по форме предприятия.

За что именно можно вернуть деньги?

В определении суммы вычета за ремонт важно понимать, что входит в него, а за что по закону оформить возврат не получится. В пп

4 п. 3 ст. 220 НК РФ точной формулировки не дано.

Из текста ясно, что вычет доступен в сумме отделочных материалов и расходов на проводимые работы, а также на разработку сметы и проектной документации.

Интересно! Сегодня все больше людей обращаются за помощью к дизайнерам. Цена на их услуги довольно велика. Но помните, что на сумму этих затрат оформить вычет нельзя. Он в перечень работ не входит.

Если хочется уточнить перечень работ, по которым возврат можно оформить, стоит воспользоваться действующим ОКВЭД по отделочным работам (43.3 «Работы строительные отделочные»). Там дан точный список, причем есть отдельные расшифровки по самым разным разновидностям работ (штукатурка, установка дверей, покрытие полов, облицовка стен).

Например, часть денег вернуть можно за оклейку обоев, укладку плитки, установку окон, монтаж потолков и т. д

Причем при составлении договора важно, чтобы перечень работ был указан в соответствии с классификатором (чтобы в налоговой точно не отказали). Например, вычет за установку окон налоговая предоставит, а за остекление балкона – уже нет

За некоторые виды комплектующих вернуть деньги не получится. Например, сантехнику и оборудование придется покупать исключительно за свой счет без возможности оформления вычета.

Прочтите: Как получить налоговый вычет по расходам на страхование жизни

Льготирование в случае выполнения отделочных работ при достраивании дома

При предоставлении имущественного вычета могут учитываться также траты на достраивание дома и его отделку (НК РФ, ст. 220, п.1, пп.2). Сюда включают траты, связанные со строительными работами, услугами, отделкой. Получив право на владение домом, гражданин в любое время может подойти к налоговикам и нанимателю, чтобы согласовать вопрос о вычете.

Для получения льготы заявителю следует предоставить налоговикам стандартный пакет документов, необходимый для предоставления имущественного льготного вычета:

- Паспорт.

- Правоустанавливающий документ на достраиваемый дом.

- Документальное подтверждение того, что на момент оформления прав собственности отделочные работы не выполнялись.

- Заявление на предоставление льготирования.

- Формы НДФЛ.

- Наличествующие платежные документы.

- Договора по достраиванию, отделке и т. п.

Налоговый вычет на отделку квартиры в новостройке список материалов и работ

Согласно и налогоплательщик имеет право включить в налоговый вычет за ремонт приобретаемого жилья следующие виды расходов:

- затраты на покупку отделочных материалов;

- затраты работы, связанные с отделкой;

- затраты на проектную и сметную документацию.

При оформлении компенсации НДФЛ по работам, оказанным Вам при отделке, ремонте или достройке нужно иметь на руках договор, заключенный с подрядчиком на выполнение этих услуг.

Совет

Рекомендуется в договоре и в других подтверждающих документах избегать понятия «ремонт», так как в ст. 220 НК РФ нет данного толкования, лучше применить термин «отделка».

В законе чётко не прописано за какие именно материалы и виды работ можно получить компенсацию.

Но Минфин разъяснил ситуацию и высказал свою позицию, ответ в письмах от 17.01.2012 №03-04-08/7-3 и от 17.07.2012 г. №03-04-05/7-878, от 08.07.2015 № 03-04-05/39414, из которых следует:

список работ на отделку квартиры в новостройке включает в себя любые работы, содержащиеся в общероссийском классификаторе видов экономической деятельности (ОКВЭД) ОК 029-2014 в группе 43.3, в т.ч:

43.31 наружные и внутренние штукатурные работы в зданиях и сооружениях;

43.32 установку дверей (кроме автоматических и вращающихся), окон, дверных и оконных рам из дерева или прочих материалов;

— монтаж сборных кухонных гарнитуров, шкафов, лестниц, торгового оборудования и т.п.;

— внутреннюю отделку, такую как устройство потолков, раздвижных и съемных перегородок и т.д.

43.32.1 Установка дверей (кроме автоматических и вращающихся), окон, дверных и оконных рам из дерева или прочих материалов

43.33 Работы по устройству покрытий полов и облицовке стен

— укладку, наклеивание плиток, облицовку, подвешивание или сборку в зданиях или сооружениях каких-либо частей их конструкций, включая: кладку керамической плитки, бетонного покрытия или тесанного камня для полов, а также установку керамических печей;

— монтаж паркетных и прочих деревянных покрытий пола, облицовку стен деревом;

— укладку ковровых покрытий, линолеума и других материалов;

— выполнение облицовки стен или покрытия пола из натуральных и искусственных камней;

— оклеивание обоями

за любые материалы, использованные при выполнение этих работ, можно получить вычет

Следует понимать, что письма Министерства финансов для налоговых инспекций носят рекомендательный характер, и даже ответы в этих письмах иногда могут противоречить друг другу. Бывают случаи, когда несмотря на рекомендации Минфина России Вам отказывают в вычете, в таких случаях можно обжаловать решение.

Письма ФНС России, согласованные с МФ РФ и размещенные на официальном сайте ФНС России в разделе «Письма ФНС России, направленные в адрес территориальных налоговых органов» подлежат неукоснительному применению налоговыми органами. (письмо ФНС России от 23.09.2011 №ЕД-4-3/15678@).

Ниже мы подготовили несколько списков с перечнем материалов и работ, за которые можно получить имущественный вычет и за которые нельзя.

Кто имеет право на получение вычета

К сожалению, отдельной графы по выдаче денег на ремонтные расходы не существует, она входит в состав так называемого имущественного вычета, который выдается гражданам страны при приобретении жилья, при том оно не обязательно должно быть представлено квартирой. Им может также быть:

- загородный дом или коттедж;

- таунхаус;

- комната;

- часть жилья.

Ограничения по этой разновидности государственной компенсации следующие:

- максимальная полагающаяся к вычету сумма составляет 13% от двух миллионов рублей, если не был использован целевой займ от кредитной организации;

- если покупка произведена с использованием официального кредита, к возврату полагается 13% от трех миллионов российских рублей.

Возможность использовать право на получение вычета имеет не каждый гражданин. Вот список характеристик подходящего претендента на получение возврата.

Таблица 1. Претендент на имущественный вычет

| Характеристика | Описание |

|---|---|

| Официальное трудоустройство | Гражданин Российской Федерации обязательно должен быть официально трудоустроенным, и получать оплату труда по месту работы, не в «конверте», а «белую». Те, кто прячет доходы от налоговой службы, не могут получить средства, которые ранее сами не отдали государству. Дело в том, что вычет фактически представляет собой возврат налога на доход физического лица, уплаченного ранее в государственную казну. Если налог не был получен, а соответственно с него не исчислили налог, возвращать гражданину нечего. |

| Оплата налогов | Помимо выплат подоходного налога гражданин в обязательном порядке должен внести платежи по подоходному сбору со всех имеющихся у себя финансовых притоков. К примеру, если вы являетесь женщиной, ушедшей в декретный отпуск, вы временно не имеете право на получение компенсации от государства, так как попросту получаете пособие, не подлежащее налогообложению. |

| Покупка жилья | Получить средства за приобретенное жилье и окупить полностью или частично сделанный в нем ремонт может лишь человек, оплативший его покупку и владеющий им. |

При этом если жилье приобретено до конца 2013 года и право на вычет уже заявлено, перенос остатка вам не полагается.

Налоговой базой, использующейся для расчета суммы, полагающейся налогоплательщику, компенсации является величина фактически потраченных при покупке денежных средств, реальность передачи которых должна изначально быть подтверждена соответствующими документами.

Является частью вычета за покупку квартиры

В пп. 4 п. 3 ст. 220 НК РФ написано — «в фактические расходы на приобретение квартиры могут включаться следующие расходы: расходы на приобретение квартиры; расходы на приобретение отделочных материалов и расходы на работы, связанные с отделкой». То есть расходы на отделку можно только дополнить к расходам на ее покупку.

Каждый собственник может получить вычет за покупку (имущественный вычет) в размере 13% от стоимости его доли в купленной квартире. Есть максимальная сумма вычета — это 260 тыс.руб., т.е. 13% от 2 млн.руб. Больше этой суммы никому получить нельзя. Все это написано в пп. 1 п. 3 ст. 220 НК РФ.

Пример №1: Алексей купил квартиру за 4,5 млн.руб. Он единственный собственник. Хоть 13% * 4,5 млн. = 585 тыс., Алексей получит только максимальные 260 тыс.руб.

Пример №2: Супруги Дмитрий и Марина купили квартиру за 3,5 млн.руб. Квартиру они оформили на двоих по 1/2. Сумма вычета у каждого супруга будет по 13% * (3,5 млн. / 2) = 227,5 тыс.руб.

Вывод из всего вышеуказанного — нет смысла указывать расходы на отделку квартиры, если гражданин и так получит максимальные 260 тыс.руб. (за расходы на ее покупку). Причем нельзя получить вычет за отделку, если купил другую недвижимость. Проще объяснить на примерах.

Пример №1: Андрей купил квартиру за 4 млн.руб. После покупки квартиры он потратил на ее отделку еще 500 тыс.руб. Хоть 13% * 4 млн. = 520 тыс., Андрей получит только максимальные 260 тыс.руб. Больше этой суммы получить нельзя. Поэтому ему нет смысла указывать еще и расходы на отделку квартиры, ведь вычет по ним он все равно не получит.

Пример №2: Максим и Ольга купили квартиру за 3,2 млн.руб. У каждого по 1/2. После они потратили на отделку еще 1,3 млн.руб., т.е. каждый по 650 тыс.руб. Вычет за покупку у каждого собственника будет по 13% * (3,2 млн. / 2) = 208 тыс.руб. Они могут добавить некоторые расходы на отделку, чтобы каждый из них добрал до максимальных 260 тыс.руб. Что входит в расходы на отделку я написала ниже.

Пример №3: Александр купил квартиру на вторичном жилье за 2,5 млн. руб. Вычет по ней он получил максимальные 260 тыс.руб. Затем он купил квартиру без отделки в новостройке. Он не сможет получить вычет за отделку новой квартиры, т.к. он уже получил максимальные 260 тыс.руб. с покупки первой квартиры.

Оформление вычета на ремонт квартиры

Итак, разберемся, как получить налоговый вычет на ремонт квартиры. Чтобы сделать это, придется подготовить пакет необходимых документов и затем обратиться в местную налоговую службу.

Перечень требуемых документов

Узнаем, что включает в себя список бумаг для оформления возврата. После полного завершения ремонта следует сохранить чеки на стройматериалы собрать документы, подтверждающие расходы. Затем нужно подать заявление, приложив к нему эти бумаги:

- Договор долевого участия либо купли-продажи. В них должно быть прописано, что квартира была куплена без отделки.

- Договоры со строительными компаниями, проводившими ремонтные работы. Также необходимо наличие чека на строительные материалы и квитанций. Чеки следует считать за весь период, начиная от начала ремонта и вплоть до его конца по соглашению подряда.

- Оригинал справки 2-НДФЛ за последние полгода.

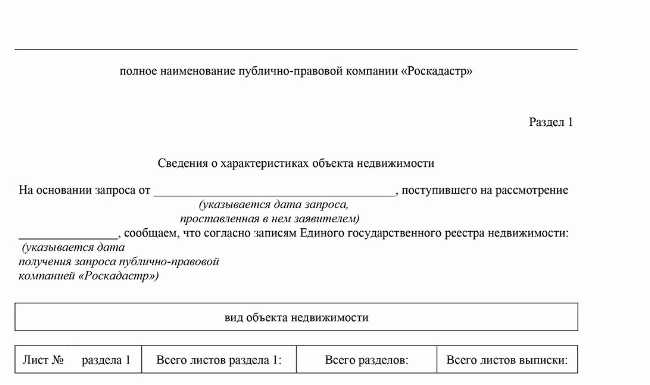

- Выписка из Единого государственного реестра налогоплательщиков (ЕГРН). С 2016 г. она целиком заменила свидетельство о собственности и обладает такой же юридической силой.

Не забудьте взять с собой документ, подтверждающий личность. Если собственником — полным или долевым — является лицо, которому еще нет восемнадцати, то нужен паспорт и свидетельство о рождении.

Собственник вправе подать декларацию сам или поручить это своему доверенному лицу. Доверенность обязательно должна быть заверена у нотариуса.

Посмотреть, как выглядит выписка из ЕГРН, вы можете ниже, наши юристы специально подготовили унифицированный вариант:

Образец заявления

Образец выписки из ЕГРН в

2024 году

Скачать

Скачать

Подача декларации

Вы можете подать декларацию прямо в налоговой службе или с помощью интернета. В первом случае вам нужно заполнить заявление непосредственно на месте. В документе укажите счет в банке, на который хотите получить возврат части средств. Кроме того, следует заполнить 3-НДФЛ декларацию.

Если же вы решили действовать через интернет, вам необходимо пройти регистрацию на портале ФНС (Федеральная Налоговая Служба) или на Госуслугах. Затем подтвердите свою личность любым имеющимся способом и приступайте к оформлению декларации.

Второй способ удобнее тем, что нет необходимости куда-то идти и стоять в очереди, все делается прямо на портале, причем каждый шаг — с разъяснением, и каких-то сложностей с подачей заявления на получение имущественного вычета возникнуть не должно.

Получение налогового вычета

После того, как вы подали заявление, должно пройти не менее трех месяцев. После этого вам придет письменный ответ с тем или иным решением. Если вам отказали в выдаче компенсации, вы вправе обжаловать такое решение, обратившись в ФНС или в суд.

Если же вы по вашему вопросу вынесено положительное решение, то средства поступят на счет не сразу. Порой выдача вычета растягивается на годы, поскольку он осуществляется за счет налога НДФЛ (то есть удерживается 13% от зарплаты), который, как известно, оплачивает работодатель. Однако поскольку выплатить компенсацию с еще не заработанных денег невозможно, то компенсацию могут предоставить исключительно по факту уплаченных налогов.

|

Сроки получения компенсации в зависимости от дохода за 12 мес. |

|

|

|

|

|

Около 2 млн руб. |

В тот же год |

|

Менее 1 млн руб. |

2 года и более |

Учтите, что по факту заявителю могут начислить выплаты по минимальной величине. Такое возможно из-за того, что налоговая служба никоим образом не компенсирует издержки, которые связаны с инфляцией из-за постепенного снижения покупательной способности денег.

Важно! Возврат за ремонт квартиры в новостройке можно получать и каждый месяц. Для этого нет необходимости заполнять 3-НДФЛ декларацию, можно просто принести в ФНС соответствующий пакет документов и получить уведомление на получение компенсации

Выплату вам будут выдавать на руки в бухгалтерии.

Условия получения

Получение того или иного вычета становится возможным при выполнении ряда условий. Имущественный возврат на ремонт предоставляется, если соблюдаются требования относительно:

- получателя (т. е. того, кому этот вычет предоставят);

- жилья и отделки, точнее, условий сделки.

Требования к получателю

Возврат за ремонт доступен лишь тем россиянам, которые платят подоходный налог в бюджет страны. В большинстве своем, это наемные рабочие. Владельцы ООО и ИП 13% от дохода не выплачивают, как и безработные, пенсионеры, поэтому им вычет не положен.

Требование к наличию официальной работы вполне логично. Ведь сама специфика вычета предполагает, что возврат оформляется из уплаченного НДФЛ. Т. е. для человека это возможность вернуть часть уплачиваемых сборов.

Еще одна особенность имущественного вычета: он предоставляется 1 раз в жизни на сумму в 2 000 000 руб. Она может распространяться на один или несколько жилых объектов, но не более установленного лимита. Также есть, например, вычет при дарении квартиры, подробнее о нем тут.

Требования к недвижимости

Даже если человек платит НДФЛ, это не значит, что возврат за ремонт ему дадут. Вообще, правильнее говорить «отделка», и прописывать ее именно в этой формулировке. Такова позиция ФНС. Требования к жилью такие:

Тип недвижимости. Деньги можно получить только за отделку, проведенную в новостройке. Если покупаете квартиру на вторичном рынке, оформить преференцию не удастся, т. к. отделка у жилья уже будет.

У кого приобретается квартира. Исключительно у застройщика. Хотя прецеденты существуют, когда получить вычет людям удавалось и по жилью, купленному у других физических лиц. Но тогда будьте готовы к судебным тяжбам, и то, это не гарантирует победы.

Условия договора. Застройщики продают квартиры в новостройках с разной степенью готовности: без отделки, с чистовой, с предчистовой

Если хотите получить возврат за ремонт, варианта 2: покупать квартиру без отделки (важно, чтобы это было прописано в договоре), приобрести жилье с отделкой у застройщика (но лучше попросить затраты на само жилье и его ремонт прописать в отдельно, особенно если речь идет о частичной отделке).

Подписывая договор долевого участия на недостроенное жилье или договор купли-продажи квартиры в сданном доме, обязательно проверяйте, есть ли в документе формулировка «незавершенная строительством квартира» или «квартира без отделки».

Какие документы нужны?

Прежде всего для возмещения затрат пишется заявление. Для его скорейшего рассмотрения оно должно соответствовать всем нормам и быть правильно оформленным. Образец бумаги, а также ее заполнения можно найти на официальном сайте ФНС.

Дополнительно к заявлению прилагается ряд бумаг, среди которых:

- Налоговая декларация.

- Паспорт или документ, удостоверяющий личность.

- Свидетельство о праве собственности на имущество или договор купли-продажи.

- Документы о расходах на отделку.

В роли бумаг, подтверждающих расходы на отделку, могут выступать:

- Чеки.

- Квитанции о приобретении материалов.

- Выписки с банковских счетов.

- Акты подрядчиков о выполнении работ.

Подача полного пакета документов поможет ускорить процесс рассмотрения заявления и избежать повторного возвращения заявления.

Причины отказа во льготировании при ремонте

Действующим законодательством установлены некоторые ограничения в предоставлении имущественного вычета. Нередко именно они являются причинами отказа во льготировании по компенсации трат на покупку (ремонту) недвижимого имущества.

| Распространенные причины отказа заявителю во льготировании | Пояснения |

| Платежи осуществляли за заявителя третьи лица, перед которыми у него нет обязательств | К вычету могут приниматься те траты заявителя, которые оплачивались за счет его денег, в том числе из займа, банковского кредита |

| Оплата производилась за счет материнского капитала, жилищного сертификата и т. п. | Траты заявителя, которые оплачивались из этих источников, не включаются в сумму вычетов |

| Недвижимость куплена у родственника | При покупке жилья заявителем у близкого родственника во льготировании отказывают |

Помимо этого, льготирование не распространяется:

- на услуги нотариуса и по страхованию на предмет финансовых рисков при строительстве;

- затраты по подключению электричества, иных коммуникаций;

- затраты на покупку строительного инструментария, пластиковых окон, иного оборудования.

- расходы по этим и иным работам, которые не относятся к отделочным по ОКВЭД, не возмещаются и со стороны налоговой при подобных обращениях следует отказ.

Пример 1. Калькуляция совмещенных вычетов по ремонту новой квартиры и медицинским услугам

П. К. Овчинников (физическое лицо, имеет постоянную работу) приобрел квартиру без отделки в апреле 2012 г., где сразу сделал ремонт, потратив 9000 руб. В этот же годовой период им были оплачены медицинские услуги на сумму 35 тыс. руб. Платежные документы по тратам за медицинские услуги и ремонт имеются. Подоходный налог за 2012 год составил 33 тыс. руб.

П. К. Овчинников по закону вправе получить одновременно два вычета по ремонту и медицинским услугам. Величина возврата здесь распространяется на весь удержанный налог. По медицинским услугам возмещаемая сумма калькулируется так: 35 000 * 13% = 4550 руб. Оставшаяся сумма НДФЛ придется на имущественный вычет за ремонт: 33 000—4550 = 28 450 руб.

Пример 2. Право на предоставление вычета при проведении ремонтных работ в новой квартире

П. К. Овчинников приобрел квартиру без отделки, о чем свидетельствует договор купли-продажи. При выполнении ремонтных работ владелец покупал и устанавливал сантехнику, заключал договор с ремонтной организацией на выполнение малярных, стекольных, столярных работ.

Сообразно ст. 220 НК РФ П. К. Овчинников вправе обратиться к налоговикам с просьбой возместить ему понесенные траты за выполненные малярные, столярные и стекольные работы, т. к. они являются отделочными (ОКВЭД 029-2007). Для получения льготы владельцу квартиры надо подать налоговикам:

- паспорт;

- договора на выполнение ремонтных работ организацией;

- наличествующие платежные и правоустанавливающие документы;

- передаточный акт жилья;

- справку о доходах.