Как предпринимателю не допустить принудительной ликвидации

Проверять наличие недоимок и задолженностей. Недоимка не всегда означает, что ИП злостный неплательщик. Чаще действует фактор случайности: забыл или указал не тот код бюджетной классификации.

Почаще заходите в личный кабинет на сайте налоговой — там отражаются недоимки и задолженности. Для подстраховки советуем ежеквартально заказывать акт совместной сверки расчётов с налоговой. Он показывает разницу между начисленными и погашенными налогами. Акт можно заказать через тот же личный кабинет. Нажмите на «Сверки с бюджетом», затем «Направить заявление об инициировании процедуры проведения совместной сверки расчётов с бюджетом». Документ будет готов через несколько дней.

Вовремя сдавать налоговую отчётность. Напоминаем сроки сдачи:

-

Декларация по УСН — до 30 апреля следующего года.

-

Декларация по ЕСХН — до 31 марта следующего года.

-

Декларация по НДС для ИП на ОСНО — ежеквартально до 25 числа месяца, идущего за отчётным.

-

Декларация 3-НДФЛ для ИП на ОСНО — до 30 апреля года, идущего за отчётным.

-

Расчёты 6-НДФЛ — ежеквартально до последнего дня месяца, идущего за кварталом (до 30 апреля, до 31 июля, до 30 октября). Годовой расчёт — до 1 марта следующего года.

-

РСВ — ежеквартально до 30 числа месяца, идущего за кварталом. Годовой расчёт — до 30 января следующего года.

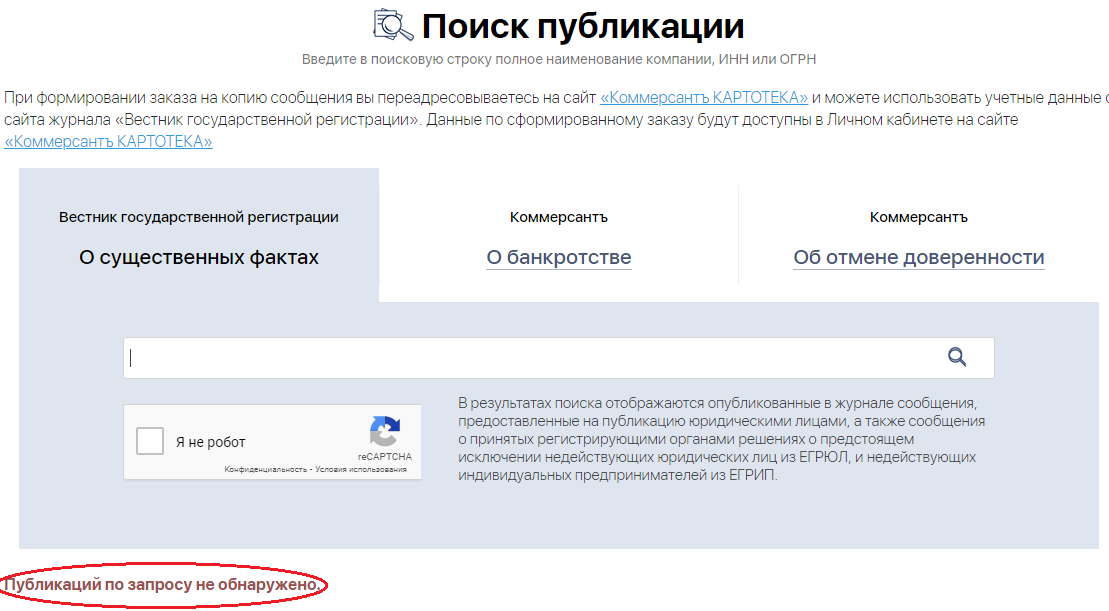

Периодически штудировать Вестник госрегистрации. Эта рекомендация пригодится тем ИП, которые что-то недосдали, недоплатили и не хотят выбыть из ЕГРИП.

В строку раздела «о существенных фактах» нужно ввести свой ИНН или ОГРН. Если появится фраза «публикаций по запросу не обнаружено», значит причин для беспокойства нет. Предприниматель по-прежнему считается действующим. Остаётся погасить задолженности и доотправить недостающие отчёты.

В противном случае высветится извещение о предстоящем исключении из ЕГРИП. В нём будет стоять дата принятия решения. Дата очень важна: в течение месяца с этой даты можно опротестовать решение налоговиков. Дальше расскажем, как это сделать.

Как избежать проблем с регистрацией ИП

Чтобы не тратить силы и время впустую, можно заранее подготовиться и свести к минимуму риск отказа в оформлении статуса индивидуального предпринимателя:

-

•

Исключить ситуации, когда отказ мотивирован судебным запретом, банкротством, принудительным закрытием ИП, судимостью или выбором не тех кодов ОКВЭД.

-

•

Правильно выбрать отделение налоговой.

-

•

Собрать все необходимые документы и правильно их заполнить.

Чаще всего причина отказа в том, что документы были неправильно заполнены или предоставлены не полностью. В этом случае налоговая присылает на электронную почту письмо, в котором указана причина отказа. Качество подготовки документов можно повысить, обратившись к юристу или нотариусу. Но их услуги платные, а Альфа-Банк предлагает бесплатное решение: онлайн-сервис подготовки документов и регистрации бизнеса.

Как работает онлайн-сервис:

-

Вы заполняете на сайте Альфа-Банка анкету. Она нужна для того, чтобы собрать информацию о вашем бизнесе и подготовить нужные документы автоматически. В процессе заполнения система подскажет, где брать те или иные данные. Если на каком-то из этапов возникнут сложности, с вами свяжется сотрудник банка, чтобы помочь.

-

Сервис автоматически формирует комплект документов, заполненных в соответствии с требованиями налоговой. Дальше есть два варианта — распечатать их и подать самостоятельно либо доверить и все остальные действия банку.

-

Во втором случае банковский сотрудник привезёт документы на заказанную для вас электронную подпись, поможет её активировать, заверить подготовленные сервисом электронные документы и отправить их в налоговую через сервис ФНС «Государственная онлайн-регистрация бизнеса».

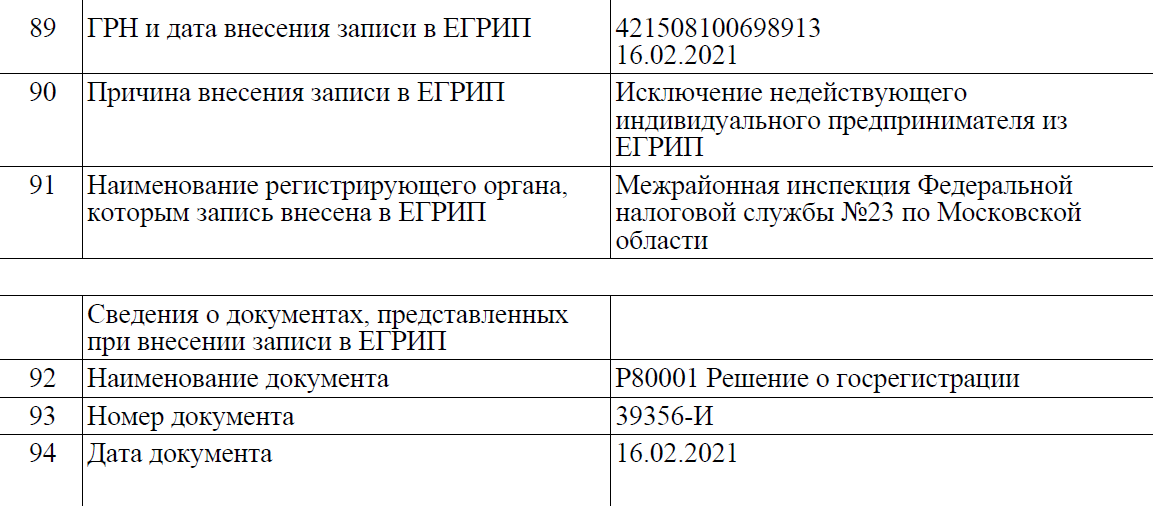

Как происходит исключение из ЕГРИП

Хотя новая норма действует всего несколько месяцев, но за период с октября 2020 года по март 2021 года ФНС успела исключить из реестра уже 458 650 предпринимателей. Это говорит о том, что процедура принудительного закрытия ИП быстрая, жесткая, автоматизированная. И она не предусматривает личного предупреждения предпринимателя.

В соответствии со статьей 22.4 закона «О регистрации юридических лиц и индивидуальных предпринимателей» налоговый орган сначала выносит решение о предстоящем исключении ИП из реестра. Затем, в течение трех рабочих дней, это решение публикуется в «Вестнике государственной регистрации».

Это официальный источник, информация из которого признается доступной для неопределенного круга лиц. Считается, что именно таким способом индивидуальный предприниматель поставлен в известность об исключении из ЕГРИП.

После публикации в Вестнике у ИП есть всего один месяц на то, чтобы подать мотивированное возражение на исключение. И если этого не сделать, то ФНС вносит в ЕГРИП соответствующую запись.

Вопрос о том, как восстановить ИП после принудительной ликвидации, стоит обсуждать только в одном случае – если в действиях ИФНС допущены явные нарушения.

Например, предприниматель вовремя сдавал декларации, платил налоги/взносы и может это доказать. В таком случае налоговая не имела права принудительно прекращать его деятельность. Но оспорить такое исключение можно только в судебном порядке, специальной процедуры для этого нет.

А если ИП действительно имел недоимку и не сдавал отчетность, но просто не узнал вовремя о предстоящем исключении, то шансов на оспаривание нет.

Проверить сомнения по поводу возможного исключения из реестра можно на сайте Вестника. Для этого надо знать ИНН предпринимателя.

Напоминаем, что срок размещения публикации о предстоящем исключении составляет всего один месяц. Если месяц прошел, скорее всего, предприниматель уже исключен из реестра.

Каковы последствия исключения предпринимателя из ЕГРИП? Основное из них – невозможность зарегистрировать ИП в течение ближайших трех лет. Но стать самозанятым или открыть ООО закон пока не запрещает.

Кроме того, тот факт, что налоговые органы закрыли ИП без согласия и личного предупреждения не означает, что недоимку можно не платить. Если у предпринимателя есть долги перед бюджетом, их все равно надо выплатить. Иначе ФНС взыщет их в судебном порядке.

Возможность повторного открытия: «за» и «против»

Если после периода экономических трудностей, вы решили в 2021 г. провести реконструкцию своего бизнеса, стоит задуматься – действительно ли данный шаг будет эффективным решением? Можно двигаться уже пройденным ранее маршрутом, а можно попробовать осуществить какой-нибудь новый интересный проект.

В любом случае, если процедура предварительного закрытия была осуществлена в полном объеме, и у вас не осталось никаких невыполненных обязательств перед государством или сотрудниками вашего предприятия, в 2021 г. вы можете воспользоваться разработанным брендом и продолжить его деятельность уже в новом формате. В этом случае, ключ к вашему успеху находиться в переосмыслении накопленного опыта и выборе новой эффективной стратегии развития.

Что касается процедурных моментов, то сам процесс регистрации не отличается от того, по которому вы регистрировали ИП первый раз. Единственное, что налоговая служба и другие государственные органы уже накопили определенную историю вашей финансовой жизнедеятельности и идентифицировать ваше предприятие намного проще.

Порядок реорганизации компании

Особенности процедуры строго регламентируются нормами законодательства. Ошибки на разных стадиях могут затормозить процесс или стать причиной отказа надзирающих органов в проведении реорганизации.

Этап 1. Подготовка плана и оценка активов организации

Независимо от вида реорганизации, процедура начинается с подготовки плана. Он должен содержать информацию о целях, активах, документах, сроках и т. д. Перед составлением плана нужно провести комплексную оценку перспектив смены модели коммерческой деятельности.

Этап 2. Официальное подтверждение

Согласно закону, в течение трёх дней после принятия окончательного решения о преобразовании компании необходимо уведомить об этом ФНС. Если в процессе участвует несколько юридических лиц, каждое уведомляет надзирающий орган индивидуально. Налоговая должна сделать запись в ЕГРЮЛ о начале процедуры реорганизации.

Дополнительно предприятию необходимо опубликовать информацию о начале и завершении реорганизации в журнале «Вестник государственной регистрации». При нарушении этого требования юридическое лицо будет оштрафовано на сумму 5000 рублей. Не публиковать уведомление можно только при преобразовании компании.

Этап 3. Сверка расчётов с налоговой инспекцией

Организация должна обратиться в ФНС для сверки расчётов предприятия с кредиторами. Налоговая служба проверит отчёты о коммерческой деятельности и подготовит акт сверки в течение пяти рабочих дней после обращения.

Этап 4. Подготовка документов

На этом этапе необходимо подготовить следующий пакет документов:

- заявление о реорганизации (форма № Р12016);

- учредительный документ;

- квитанции об уплате пошлины.

В зависимости от вида реорганизации юридическое лицо должно предоставить один из документов:

- договор о присоединении (присоединение организации);

- передаточный акт (разделение, выделение компании).

Этап 5. Подача документов

Документы подаются через МФЦ или напрямую в отделении ФНС (лично или дистанционно). При отправке через онлайн-сервис нужна подтвержденная электронная подпись.

Этап 6. Получение документов

В течение пяти рабочих дней после подачи документов заявитель получит выписку из ЕГРЮЛ и учредительный документ. Порядок получения тот же, что и при подаче.

Этапа 7. Правопреемство

Обязательства предыдущего юридического лица переходят к новому субъекту коммерческой деятельности. Ему придется выплачивать все штрафы, возвращать долги, платить пеню и т. д.

Как правильно сдать отчетность после закрытия – кратко

Чтобы у вас не возникло проблем и нерешенных вопросов, связанных с закрытием предпринимательской деятельности, сдайте всю необходимую отчетность.

- Если вы применяли упрощенную систему налогообложения — срок подачи декларации не позднее 25 числа следующего месяца за тем, в котором была прекращена предпринимательская деятельность. При этом, имейте ввиду, что даже если вы проработали несколько дней в январе нового года, то декларацию необходимо сдать за предыдущий и текущий годы. Это необходимо потому, что период ликвидации попадает и наследующий год (даже несмотря на то, что он составляет несколько дней). А каких-либо исключений по этому случаю Налоговый кодекс не содержит. На упрощенной системе налогообложения отчетность можно сдать как до подачи заявления на закрытие, так и после

- Если вы применяли общую систему налогообложения – то у вас есть пять дней со дня прекращения, чтобы подать декларацию о фактически полученных доходах. Если вы являлись плательщиком НДС, то обязанность подать соответствующую декларацию у вас истекает 25-го числа следующего месяца

- Если вы применяли ЕНВД, то для начала подайте заявление о снятии с учета по форме ЕНВД-4, а затем предоставьте сам отчет по ЕНВД. Это необходимо сделать до 20 числа первого месяца следующего налогового периода.

Что делать, налоговая не закрыла ИП по заявлению

Здравствуйте, подскажите пожалуйста, открыто ип с марта 2013 года, декларации не подавала вообще, в июне 2022 года оплатила долги в ПФР после чего в июле 2022 написала заявление на закрытие, но ип как оказалось сейчас не закрыли а перевели в другой город по месту жительства на руках расписка о приеме заявления. как быть в данной ситуации? СУД с налоговой? НИ ОДНОГО ИЗВЕЩЕНИЯ НИ ОДНОГО УВЕДОМЛЕНИЯ Я НЕ ПОЛУЧАЛА, А ВЫЯСНИЛОСЬ ВСЕ СЕЙЧАС КОГДА ПФР АРЕСТОВАЛ СЧЕТА НА 143000 РУБ.

К этому придется прибегнуть в любом случае, если отказ в регистрации связан с нарушением последовательности действий, сроков осуществления процедур, а также при наличии проблем с удовлетворением кредиторских требований и (или) выполнением судебных решений либо акта налоговой проверки.

- подача заявления на регистрацию закрытия ИП перед подачей налоговой декларации в ИФНС

- подача декларации за неполный налоговый период

- непрохождение процедуры снятия ККМ с учета налоговой инспекцией

- в ИФНС предоставлен неполный пакет документов.

Как вернуть госпошлину

Госпошлину в размере 800 рублей нужно платить, только если подаёте бумажные документы: лично, через законного представителя или заказным письмом. При подаче через интернет госпошлина не требуется.

Если вы уже подали документы в налоговую, но там по какой-то причине отказали, вернуть госпошлину нельзя. Однако можно, например, исправить заявление и направить его в налоговую ещё раз или передать недостающие документы. Если сделать это в течение трёх месяцев, второй раз пошлину платить не нужно. Это не касается случаев, когда заявление было подано не в то отделение налоговой: тогда придётся заново собирать документы и платить пошлину.

Каковы сроки ликвидации ООО в добровольном порядке?

- Этапы добровольной ликвидации и сроки их исполнения

- Сколько длится ликвидация ООО?

Сроки ликвидации ООО в добровольном порядке определены действующим законодательством весьма условно — установлен минимальный срок, в течение которого учредители могут провести процедуру упразднения общества, а максимальная его продолжительность не ограничена. В этой статье читатель найдет информацию о том, сколько длится ликвидация юрлица, а также какие факторы оказывают влияние на этот показатель.

Этапы добровольной ликвидации и сроки их исполнения

Процедура ликвидации общества по инициативе учредителей состоит из нескольких этапов, для некоторых из которых законодатель устанавливает вполне определенные сроки:

- Созыв общего собрания участников ООО — согласно п. 1 ст. 36 закона «Об ООО» от 08.02.1998 № 14 каждый участник общества должен быть уведомлен о предстоящем собрании не менее чем за 30 дней до даты его проведения.

- Направление уведомления о принятом решении о ликвидации юрлица в ФНС — в соответствии с п. 1 ст. 62 ГК РФ это необходимо сделать в течение 3 рабочих дней с момента принятия такого решения.

- Публикация ликвидационной комиссией в СМИ сведений о принятом решении о закрытии предприятия, а также о сроке, в течение которого кредиторы могут направить в адрес общества требования о погашении имеющихся перед ними задолженностей — согласно положениям п. 1 ст. 63 ГК РФ минимальный срок, который отводится на предъявление таких требований, составляет 2 месяца с момента публикации уведомления о грядущей ликвидации.

- Уведомление сотрудников предприятия о грядущем увольнении в связи с предстоящей ликвидацией — согласно ч. 2 ст. 180 ТК РФ работодатель обязан проинформировать работников не менее чем за 2 месяца до даты предполагаемого увольнения.

- Продолжительность мероприятий, направленных на выполнение расчетов с кредиторами, подготовку документов и пр. законодателем не регламентирована.

Сколько длится ликвидация ООО?

Очевидно, что на практике ликвидация ООО длится гораздо дольше, чем 2 месяца, отведенные на прием требований от контрагентов — решение организационных вопросов, расчеты с кредиторами, увольнение работников, оформление документации и регистрация ее в налоговой службе могут затянуться на полгода и даже больше. Итоговая продолжительность процедуры упразднения общества напрямую зависит от квалификации лиц, которые занимаются ее реализацией, от объемов прав и обязанностей компании и количества имеющихся у нее контрагентов. Так, в случае ликвидации общества, фактически не осуществляющего деятельность и имеющего нулевой баланс, весь процесс займет не более 3 месяцев.

Итак, законодатель не определяет точные сроки, с соблюдением которых учредители ООО должны выполнить процедуру упразднения компании. Однако, опираясь на указания, приведенные в п. 1 ст. 63 ГК РФ, можно сделать вывод о том, что ликвидация не может быть завершена до истечения 2 месяцев с момента принятия решения о ее проведении участниками общества и его публикации в СМИ.

Принудительное закрытие ИП: кому грозит и как избежать

- Оба условия должны выполняться одновременно. Отсутствие отчетности или долг по налогам в отдельности не дадут налоговикам права закрыть ИП.

- В законе не уточнен объем отчетности и сумма задолженности. Поэтому формально даже один неотправленный отчет вместе с задолженностью в несколько рублей может стать основанием для закрытия ИП.

- Речь идет именно о налоговых отчетах. Поэтому непредоставление отчетности, которую ИП должен сдавать во внебюджетные фонды (например, формы или СЗВ-М), не может быть основанием для его закрытия.

- В НК РФ прописан порядок уплаты не только налогов и сборов, но и большинства видов обязательных страховых взносов: пенсионных, медицинских и социальных в части оплаты больничных и декретных пособий. Поэтому просрочка по любой из этих выплат может стать одной из причин для принудительного закрытия ИП.

Если никаких заявлений по поводу принудительного закрытия ИП не поступит в течение месяца с момента публикации, налоговики исключат предпринимателя из госреестра. После этого те, кто опоздал заявить о своем несогласии, могут еще в течение года обжаловать закрытие ИП в суде. В том числе в суд может обратиться и бывший предприниматель.

Алгоритм регистрации понятен, а после закрытия ИП, когда можно открыть снова? Ответ зависит от того, по какой причине была закрыта фирма. В случае добровольной ликвидации никаких ограничений по времени повторной регистрации бизнеса нет. Иное дело – принудительное закрытие по судебному решению. Это происходит при банкротстве ИП или наложении судебного запрета на ведение деятельности.

Выдача документов о регистрации физлица в статусе ИП проводится в 3-дневный срок от момента представления всех форм по п. 3 стат. 22.1 Закона № 129-ФЗ. По желанию предпринимателя уже после создания фирмы можно открыть банковский счет и изготовить печати/штампы.

Налоговая может закрыть ИП, а; предприниматель об; этом даже не; узнает

Налоговая начала массовое закрытие ИП, у которых есть долги по налогам и отчетности до 2022 года. О закрытии лично не сообщают — предприниматель может вообще не узнать об этом, пока не проверит свою запись в ЕГРИП. В статье — как не допустить ликвидации и что делать, если предпринимателя все-таки исключили из реестра ИП.

- Принести лично в налоговую. Документы может подать сам ИП или его представитель по нотариальной доверенности.

- Отправить заказным письмом с описью вложения. Датой подачи считается дата отправки. Например, если решение принято 3 марта, то крайний срок отправки документов — 2 апреля. Если отправляете документы почтой, подпись отправителя обязательно должна быть заверена нотариально.

- Отправить в электронном виде. Для этого у вас должна быть действующая электронная подпись. Если электронной подписи нет, придется подавать документы лично или по почте.

Новые правила ликвидации ИП

Раньше ликвидировать ИП без заявления можно было только в двух случаях:

- на основании решения суда;

- если у иностранного гражданина-ИП аннулировали документ на право проживания в РФ.

С 1 сентября вступает в силу Федеральный закон № 377-ФЗ, который даёт право налоговикам принудительно исключить предпринимателя из ЕГРИП.

Статус предпринимателя признают недействующим, если он:

- 15 месяцев не подавал налоговые отчёты, расчёты и не продлевал патент. К таким отчётам относятся все формы, которые сдают в ФНС — декларации по НДС, прибыли, упрощёнке, расчёты 6-НДФЛ и РСВ. Если ИП не сдаст СЗВ-М, СЗВ-СТАЖ, форму 4-ФСС в фонды — это не дает право закрыть ИП;

- имеет недоимку и задолженность по налогам и сборам. Задолженность может включать неуплаченные штрафы и пени.

Важно! Налоговые органы могут закрыть ИП только при соблюдении обоих условий одновременно.

Поэтому ликвидация не коснется предпринимателей, которые:

- регулярно сдают нулевые декларации, но не платят страховые взносы;

- перечисляют взносы, но 15 месяцев не предоставляют декларации.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Как закрыть ИП

Закрывать ИП нужно в соответствии с правилами. Даже если ИП не ведет никакой деятельности, его статус сохраняется до официального закрытия. Вместе с этим статусом сохраняются и обязанности. Поэтому ненужное вам ИП следует закрыть. Для того чтобы закрыть свой бизнес, нужно сделать четыре обязательных шага:

- Написать заявление о желании закрыть ИП (форма Р26001). Бланк заявления можно взять в налоговой инспекции или скачать с сайта Федеральной налоговой службы (ФНС). Можно заполнить и подать заявление о закрытии бизнеса и в электронном виде, на сайте ФНС или портале «Госуслуги», но на обоих этих ресурсах предварительно необходимо зарегистрироваться. При этом полностью выполнить закрытие ИП через интернет смогут только обладатели электронной цифровой подписи.

- Оплатить государственную пошлину за закрытие ИП. Согласно п. 6 и 7 ст. 333.33 Налогового кодекса России (НК РФ), размер госпошлины за закрытие ИП составляет 160 рублей. От уплаты государственной пошлины за то, чтобы закрыть ИП, освобождают частных бизнесменов, которые подают документы в электронной форме. В соответствии с законом, такие документы должны быть заверены электронной цифровой подписью (ЭЦП). Регистрация такой подписи требует времени и затрат. Но только при наличии ЭЦП удастся закрыть ИП через интернет. В остальных случаях, чтобы закрыть ИП даже через Госуслуги и сайт ФНС, придется оплатить государственную пошлину и посетить налоговую инспекцию с подлинниками документов.

- Подать документы на закрытие ИП в налоговую инспекцию. Обращаться следует в ту самую инспекцию, которая осуществила регистрацию бизнеса. Подать документы можно через сайт ФНС и Госуслуги, а также через многофункциональные центры (МФЦ) и непосредственно в налоговую инспекцию. В МФЦ и в инспекцию документы можно подать лично или через представителя. Представителю понадобится нотариально заверенная доверенность, в которой четко будет указано, что вы наделили его полномочиями действовать от вашего имени при снятии ИП с регистрационного учета.

- Получить документы о снятии ИП с регистрации. Снять ИП с регистрации налоговая инспекция должна в течение 5 рабочих дней. Именно через такой срок вы сможете получить документы в самой налоговой, а также по интернету, если использовали ЭЦП. Если документы подавались в МФЦ, получить ответ можно будет через 8 дней. Причина в том, что закрыть ИП может только налоговая инспекция. Многофункциональные центры собирают документы и распределяют их по соответствующим инстанциям, а потом получают их из инстанций и выдают людям. Пересылка документов требует времени.

Закрывший ИП бизнесмен должен получить:

- свидетельство о том, что ИП закрыто (форма Р65001);

- выписку из Единого государственного реестра индивидуальных предпринимателей о закрытии ИП.

Как избежать принудительного закрытия ИП по инициативе налоговых органов

- Примут предварительное решение о ликвидации ИП. ФНС сделает вывод в одностороннем порядке и предпринимателя о предстоящем событии не уведомит.

- Разместят решение в журнале «Вестник государственной регистрации» в течение 3 рабочих дней. Это нужно для того, чтобы сам ИП, его кредиторы и другие заинтересованные лица могли отслеживать информацию об исключении из ЕГРИП. Одновременно в журнале будут публиковаться сведения о порядке, сроках и адресе подачи заявления недействующим ИП, его кредиторами и другими, чьи интересы затрагивает предстоящее исключение ИП из ЕГРИП.

- числятся ли за ним долги по налогам и отчётности. Задолженность по налогам может возникнуть, если ИП ошибся в КБК и деньги попали в невыясненные платежи. Проверить отсутствие долгов можно на сайте ФНС в личном кабинете или запросить справку о состоянии расчётов. Пользователи сервиса «Моё дело» могут заказывать сверку с налоговой прямо из сервиса;

- публикации в журнале «Вестник государственной регистрации». С сентября 2022 года там должна появиться строка поиска для предпринимателей по ИНН или ОГРНИП.

С аналогичным заявлением могут обратиться кредиторы и другие лица, чьи интересы затрагивает снятие ИП с учета. Если у кредиторов есть денежные претензии к предпринимателю, они могут в суде обжаловать решение о ликвидации в течение одного года со дня публикации.

ИП на ОСН подают 3-НДФЛ и декларацию по НДС. Дедлайн декларации 3-НДФЛ — 5 дней после внесения записи в ЕГРИП, налог нужно уплатить в течение 15 дней. Декларация по НДС подается не позже 25 числа месяца, следующего за кварталом, в котором ИП закрылся. Налог нужно уплатить либо сразу, либо разделить на три части и платить в течение квартала ежемесячно до 25 числа.

Еще на сайте налоговой написано, что нужна справка из пенсионного фонда о том, что вы предоставили все сведения по взносам. Но тут же написано, что эта справка не обязательна — налоговая умеет делать внутренний запрос в ПФР. Я эту справку ни разу не прикладывала.

Но простого устного объявления будет недостаточно. Необходимо, чтобы сотрудники подписали, что они ознакомлены с уведомлением. Со сроками, когда нужно делать объявление, все не просто. Для юридических лиц это 2 месяца. Но индивидуальный предприниматель – это физлицо, для него ограничений нет. И так как сдать документы на ликвидацию ИП необходимо в двухнедельный период, то такой же срок предлагается для оглашения решения подчиненным.

Какой бы ни была причина окончания функционирования компании, следует четко осознавать порядок действий по закрытию ИП, как происходит процедура и на каких условиях можно выйти из предпринимательской деятельности. Ведь нужно учесть множество нюансов, в том числе увольнение и расчет заработных плат сотрудников, сдача налоговой отчетности, сворачивание работы кассы и наведение порядка прочей документации. Перечислим основные этапы и особенности.

Как избежать принудительного закрытия ИП по инициативе налоговых органов

При снятии с учёта по решению налоговой инспекции, предприниматель не сможет в течение трёх лет регистрироваться в качестве ИП (п. 4 ст. 22.1 Закона № 129-ФЗ в новой редакции). Однако закон не запрещает ему стать участником вновь созданной или действующей компании. К тому же бывший ИП может получить статус самозанятого и стать плательщиком налога на профессиональный доход.

- числятся ли за ним долги по налогам и отчётности. Задолженность по налогам может возникнуть, если ИП ошибся в КБК и деньги попали в невыясненные платежи. Проверить отсутствие долгов можно на сайте ФНС в личном кабинете или запросить справку о состоянии расчётов. Пользователи сервиса «Моё дело» могут заказывать сверку с налоговой прямо из сервиса;

- публикации в журнале «Вестник государственной регистрации». С сентября 2022 года там должна появиться строка поиска для предпринимателей по ИНН или ОГРНИП.

Для чего ввели принудительное исключение из ЕГРИП

6 мая 2021 года ФНС России сообщила, что за 8 месяцев из ЕГРИП убрали сведения о более 500 000 недействующих предпринимателей. По словам налоговиков, так реестр очищают от неактуальной информации. Государство считает, что риск исключения из реестра простимулирует «спящих» ИП вовремя декларировать доходы и платить налоги.

Вот так выглядит запись о предстоящем исключении недействующего предпринимателя из ЕГРИП

Вот так выглядит запись о предстоящем исключении недействующего предпринимателя из ЕГРИП

Если налоговая закроет ИП принудительно, бывший предприниматель сможет зарегистрироваться снова только через три года после исключения из ЕГРИП. Пока эти три года не пройдут, нельзя будет вести текущий бизнес или создавать новый. Если у ИП была лицензия, она тоже перестанет действовать.

Еще принудительное исключение не значит, что ИП может не платить долги налоговой. За период до исключения придется внести все неуплаченные налоги, взносы, штрафы и пени. Отчетность тоже придется сдать.

ИП закрывается: что можно и нужно делать

Пенсионный фонд должен быть автоматически оповещен о снятии предпринимателя с учета в налоговой инспекции. Но это по какой-либо технической причине может не произойти. Поэтому ИП лучше подстраховаться и самому оповестить ПФР сразу после ликвидационной процедуры и затем оплатить требуемые страховые взносы, как можно быстрее, желательно не позднее 15 календарных дней с момента получения документов о закрытии бизнеса. Сотрудник ПФР предоставит все необходимые для этого квитанции.

А вот непогашенные обязательства перед ФНС не позволят ликвидировать ИП. Сначала нужно выплатить задолженность, причем, вместе со штрафами и пенями, а потом закрывать ИП. Перед тем, как начать процедуру ликвидации, необходимо подготовить отчеты за весь период деятельности предпринимателя даже в том случае, если ее как таковой не было.

- запрашивают документы, относящиеся к деятельности ИП;

- изучают правомерность применения льгот и спецрежимов;

- проводят перекрестные проверки с вашими контрагентами, чтобы удостовериться в отсутствии каких-либо расхождений;

- осматривают помещения, где велась деятельность;

- пользуются другими обширными полномочиями, предоставленными им Налоговым кодексом.

Общий срок проведения камеральных контрольных мероприятий – 3 месяца со дня получения инспекторами документов. Для декларации по НДС этот срок сокращен и составляет 2 месяца, но при необходимости может быть продлен до общего срока в три месяца (п. 2 ст. 78 НК РФ).

![Я ип ,закрыл торговое место,а налоговая не дает добро на закрытие | [обновленные законы в 2022 году]](http://russianaudit.ru/wp-content/uploads/3/e/f/3ef00b634e0387eff9ac57810e5796e4.jpeg)