Домашняя бухгалтерия онлайн

На просторах интернета есть немало программ, предлагающих ведение домашней бухгалтерии в виртуальном режиме. Для этого не нужно ничего скачивать и осваивать, достаточно выйти в сеть и найти подходящий сайт.

Важно! Как правило, такие ресурсы предлагают бесплатно только набор базовых функций — за остальные придётся доплачивать.

Хорошим вариантом является составление бюджета онлайн в Гугл. Чтобы начать использование программы, понадобится зарегистрировать аккаунт. Недостатком онлайн-бухгалтерии считается безопасность, ведь никто не может гарантировать полную конфиденциальность данных, размещённых в интернете. К тому же при технических неполадках на сервисе информация может попросту исчезнуть.

Все о КУДиР на ОСНО в 2019

При ОСНО книга учета обязательна к ведению только у ИП. Компании, в т.ч. ООО на ОСНО от этой ступени контроля в данном случае освобождаются. В ней предприниматели обязаны отображать полученные доходы и понесенные расходы. Причем стоит помнить, что ИП должен заполнять КУДиР, если он применяет:

- УСН.

- ПСН.

- ОСНО.

И в каждом варианте имеются свои особенности. Поэтому, будучи на основной системе предприниматель должен применять соответствующую форму КУДиР. Ее особенности:

- Учет движения средств ведется кассовым методом.

- Если у ИП несколько видов деятельности, то их учет ведется в одной книге, но по отдельности.

- Там же должно отражаться и отношение предпринимателя к НДС.

Книгу можно заполнять:

- В бумажной форме.

- В электронном варианте, но с условием ее распечатки по исходу отчетного периода (года).

Крайним сроком отчета по КУДиР в ФНС является 30-ое апреля. То есть до этого числа книга учета за прошедший код должна быть заверена инспектором.

О роли КУДиР для ООО и ИП расскажет видео ниже:

После прочтения статьи у вас остались вопросы? Задайте вопрос прямо сейчас через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Кратко о главном

Что такое КУДиР? Это журнал, отпечатанный типографским способом, который вы можете приобрести и заполнять вручную в течении года, либо же вести в электронном виде, а потом распечатывать. В любом случае ведение книги обязательно для всех субъектов малого бизнеса.

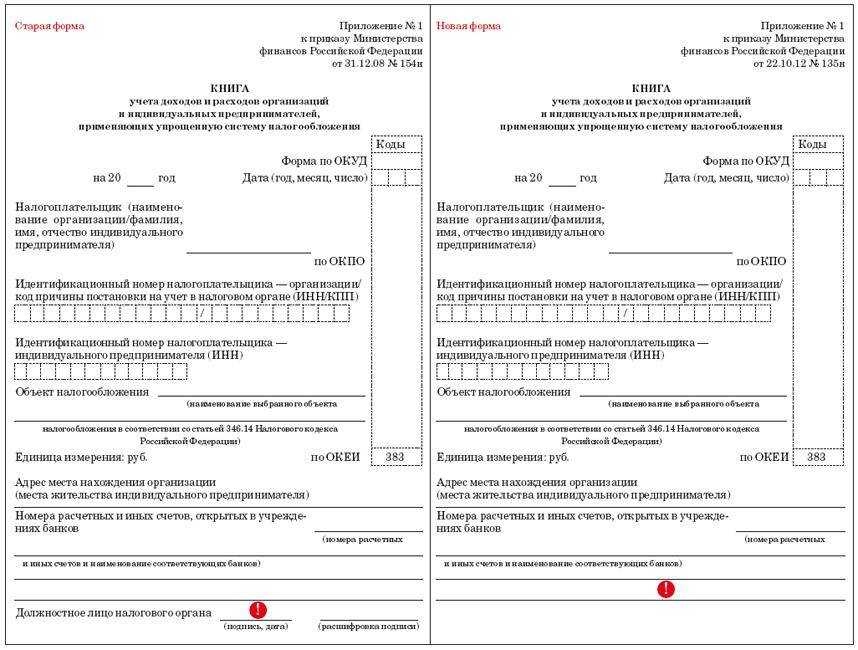

Кроме типографского журнала любой желающий в свободном доступе может скачать из интернета чистый формуляр Книги и заполнять его. На сегодняшний день Книга утверждена в трех формах. Существует отдельно форма для упрощенной системы налогообложения, для патентной системы налогообложения, а также для сельскохозяйственных товаропроизводителей.

Сдавать Книгу в налоговую инспекцию необходимо ежегодно, после окончания отчетного периода. Индивидуальные предприниматели обязаны сдать ее не позднее 30 апреля, а организации – до 31 марта текущего года после отчетного.

Какие операции не стоит отображать в КУДиР? Об этом рассказывается в видео.

Правила ведения книги учета доходов и расходов

Ведение данного документа обладает определенными особенностями, о которых должен знать каждый предприниматель или бухгалтер, выполняющий данную работу. К ним относится:

- независимо от количества операций, все они вносятся в документ систематически;

- нередко предприниматели за один квартал совершают больше 10 операций, а все они непременно вносятся в КУДИР в правильной последовательности;

- если ведется книга в электронной форме, после окончания налогового периода ее надо распечатать, после чего она сшивается и нумеруется. Как правильно сшивать документы на предприятии вы можете прочесть здесь.

- хранить предприниматель данный документ должен 4 года, так как в это время работники налоговой инспекции имеют право потребовать его при проведении налоговой проверки.

Таким образом, зная правила ведения и оформления такой книги, каждый предприниматель может быть уверен в отсутствии проблем с налоговыми органами.

Инструкция грамотного заполнения КУДИР

Для заполнения данного документа важно знать, из каких частей он состоит. Каждый элемент должен содержать оптимальную информацию, вносимую в процессе совершения различных операций предпринимателем:

- Титульный лист, содержащий основные сведения о предпринимателе и выбранном виде работы.

- 1 раздел. В него вносятся доходы и расходы, возникающие в процессе работы ИП. В нем имеется 4 таблицы, в которые вписываются данные за каждый квартал.

- 2 раздел. В нем производится расчет расходов, которые были понесены предпринимателем в процессе покупки ОС или активов, представленных в нематериальной форме. Что такое нематериальные активы – узнайте тут.

- 3 раздел. Здесь рассчитывается убыток, который применяется для уменьшения налоговой базы.

- 4 раздел. Указываются авансовые платежи.

Таким образом, если разобраться в структуре КУДИР, то ее заполнение будет простым процессом для каждого предпринимателя, поэтому ему даже не придется пользоваться услугами бухгалтера.

Образец заполнения КУДИР.

Специфика заполнения книги при УСН

Все фирмы или ИП, которые выбирают в качестве налогового режима УСН, должны вести КУДИР. Именно в этом документе отражаются все затраты, которые включаются в расходы при расчете налога, подлежащего к уплате.

Важно! Планируется в 2018 году внести существенные изменения в форму книги, а также изменить значительно порядок внесения в нее разных записей. К особенностям составления этого документа предпринимателями на УСН относится:

К особенностям составления этого документа предпринимателями на УСН относится:

- книга непременно должна быть в бумажном виде, хотя вести ее можно в электронной форме;

- не требуется сдавать ее вместе с декларацией в налоговую инспекцию;

- если осуществляется проверка предпринимателя, то книга непременно передается проверяющим лицам в течение 10 дней после предъявления ими соответствующего требования;

- если КУДИР отсутствует или в нее внесены ложные сведения, то это непременно приводит к начислению штрафа, равного 20% от сумы налога, не уплаченного по этой причине в бюджет.

Таким образом, все предприниматели, работающие по УСН, обязаны вести КУДИР в соответствии с многочисленными требованиями налоговых органов.

Структура КУДИР.

Тонкости ведения книги

Налогоплательщики в процессе ведения КУДИР должны учитывать некоторые тонкости. К ним относится:

- не требуется заверять данный документ в налоговой инспекции, однако опытные предприниматели и бухгалтеры все равно продолжают заверять книгу, чтобы быть уверенными в отсутствии нарушений;

- новая форма данного документа содержит 4-ый раздел, предназначенный для указания суммы, которая уменьшает сумму налога, причем сюда вписываются стандартные страховые взносы или средства, уплачиваемые за добровольное страхование налогоплательщика;

- не требуется отражать в КУДИР разницу в курсах, если операции совершаются в иностранной валюте.

Важно! В четвертом разделе не указываются больничные пособия. Таким образом, ведение КУДИР – это простой и понятный процесс, которым может заниматься сам предприниматель

Для этого должны учитываться определенные требования и правила, чтобы не было ошибок и нарушений, ведущих к начислению штрафов.

Таким образом, ведение КУДИР – это простой и понятный процесс, которым может заниматься сам предприниматель. Для этого должны учитываться определенные требования и правила, чтобы не было ошибок и нарушений, ведущих к начислению штрафов.

Почему расходы не попадают в КУДиР при УСН вы можете узнать в этом видео:

Книга учета доходов и расходов

Доброго времени суток! Сегодня у меня довольно важная тема статьи, рассказать я хочу про КУДиР (книгу учета доходов и расходов) для налогов УСН,ЕСХН,ПСН,ОСНО

Внимание в КУДиР для УСН с 2017 года внесены изменения

Начну с самых основ КУДиР является книгой которую обязаны вести для отчетности организации и предприниматели.

КУДиР для ИП

Заполнять и вести книгу КУДиР предприниматели должны почти на всех системах налогообложения, пожалуй кроме ЕНВД.

Отчетность при которой ИП должен вести КУДиР:

- Налог ПСН. На патентной системе обложения ИП должен вести книгу КУДиР. Сама отчетность не влияет на размер налога ПСН (так как приобретая патент Вы сразу оплачиваете все налоги наперед), смысл ведения книги скорее всего для статистики;

- Налог УСН. Именно на основании книги КУДиР предприниматель на налоге УСН производит расчеты размера налога который необходимо оплатить. Не забудь те что оплата налога производится авансовыми платежами;

- Налог ЕСХН. Предприниматели на налогообложении ЕСХН, так же должны вести книгу КУДиР;

- Налог ОСНО. На самом сложном налоговом режиме ОСНО, предприниматель так же должен вести книгу КУДиР.

КУДиР для организаций

Книгу учета доходов и расходов ООО должны в обязательном порядке вести только на одном налогообложении на упрощенке (УСН). Так же как и у ИП организации на основании книги КУДиР проводят расчеты налога подлежащего уплате.

На всех остальных системах налогообложения ООО КУДиР вести не должна (напомню что налог ПСН вообще не доступен для организаций).

Нужно ли сдавать КУДиР?

В независимости от формы собственности бизнеса книгу КУДиР никуда сдавать не надо, до 2013 года ее обязательно сдавали в налоговую. Теперь же все намного упростили.

Регистрировать в налоговой КУДиР и сдавать ее в налоговую не надо. Несмотря на это налоговая в любой момент может ее у Вас запросить и Вы будете обязаны ее предоставить. Обычно это происходит при камеральной проверке, если налоговики захотят удостовериться в правильности Ваших расчетов.

Прошивание КУДиР

Не смотря на то что, книгу доходов и расходов сдавать в налоговую не надо, она должна быть у Вас готова в любой момент быть предоставленной в ИФНС.

Но Вы не можете просто принести им кипу листов.

КУДиР заполняется кассовым методом, нумеруется и прошивается после чего опечатывается директором или предпринимателем с указанием количества листов и заверяется подписью директора если это ООО или предпринимателем.

Так же помимо подписи ставится печать организации, но так как с этого года отменили обязательное наличие печати у ООО, то для тех у кого нет печати просто ставится Б/П (без печати).

Штрафы за не сдачу книги КУДиР

В случае если Вы не вели книгу доходов и расходов, при ее отсутствии Вам грозят следующие штрафы:

- Для предпринимателей – штраф за отсутствие КУДиР равен 200 руб.;

- Для организаций – штраф за отсутствие книги равен 10 000 руб.

Как видите организации наказываются довольно серьезно и просто так отдавать 10 000 руб. налоговикам довольно жалко, поэтому стоит отнестись к этому более серьезно.

Скачать образец книги КУДиР

Я выкладываю все действующие образцы КУДиР и инструкции как их правильно заполнять на свой Яндекс Диск и Вы в любое время сможете их оттуда скачать.

Правила для ведения КУДиР

Существуют основные правила заполнения книги учета доходов и расходов:

- Для каждого налогового периода необходимо заводить новую книгу КУДиР;

- Записи в книгу производятся кассовым методом, все расходы должны быть подтверждены первичными документами (платежками из банка, чеками и товарниками);

- Финансовая помощь учредителей, пополнение счета и увеличение уставного капитала не является доходом организации и следовательно вносить в КУДиР их не надо;

- Книгу учета доходов и расходов можно вести как в электронном, так и бумажном виде. В случае если Вы вели КУДиР в электронном виде, то после окончания налогового периода ее надо распечатать;

- Как я уже говорил выше, книга должна быть пронумерована, прошнурована и скреплена подписью директора и печатью;

- Разделы книги КУДиР которые не заполнены так же необходимо распечатывать и сшить в общем порядке;

- Даже если Вы не вели деятельность и у Вас не было никаких финансовых движений, то Вам все равно необходимо подготовить нулевую КУДиР.

В настоящее время многие предприниматели для ведения КУДиР, расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Ответственность для «упрощенца»

ИП или юрлица на УСН обязаны вести указанную выше книгу по установленному бланку, так как ее показатели используются для расчета налогового бремени.

Ответственность в виде денежного штрафа наступит по ст.120 НК РФ, если «упрощенец»:

- Не будет вести данный регистр;

- Будет вести его с нарушением Порядка заполнения;

- Будет вносить операции не той датой.

При определении суммы штрафа нужно исходить из тех результатов, которые получены в результате указанных нарушений:

- если база для налога УСН занижена, то платить придется 20 %-тов от величины неуплаченного налога, при этом ограничена минимальная величина штрафа в 40000 руб.;

- если база не занижена, то штраф составит от 10000 до 30000 руб.

Дополнительный штраф будет назначен в том случае, если по запросу налоговой в ходе проверки, «упрощенец» не сможет предъявить данный налоговый регистр. Заплатить в данном случае придется 200 руб. за каждую непредоставленную книгу. Кроме того, штраф может быть наложен и на конкретного работника в размере от 300 до 500 руб.

То есть «упрощенец» в случае необходимости должен предъявить налоговикам заполненные книги за последние четыре года.

Некоторые особенности ведения Книги

Систематическое, регулярное внесение записей в Книгу – это обязательная процедура, независимо от количества операций. Даже если по роду своей деятельности предприниматель совершает 6-8 операций в квартал, он должен последовательно вносить соответствующие записи. За нарушение данного требования предполагается привлечение к ответственности.

Книга может вестись по желанию также и в электронном виде. В данном случае после окончания отчетного года она распечатывается, пронумеровывается, прошнуровывается. На последней странице обязательно указывается общее количество страниц, что подтверждается подписью руководителя и печатью предприятия.

В целом и для бумажной Книги, которая заполнялась вручную на протяжении отчетного года, и для распечатанной Книги принято следующее правило – наклейка на последней странице со словами «прошито и пронумеровано __ страниц», подпись и печать.

При заверении Книги в налоговом органе последняя страница также заверяется подписью представителя налогового органа и соответствующей печатью.

С началом нового отчетного периода записи вносятся в новую Книгу.

После закрытия Книга хранится у предпринимателя на протяжении 4 лет, на протяжении которых она может быть истребована налоговой в случае выявления каких-либо неточностей или ошибок.

Тем, кто интересуется заполнением и ведением книги учета доходов и расходов, будет полезно прочитать о декларации и отчетности, в том числе бухгалтерской отчетности на ЕНВД.

Книга учета доходов и расходов: что это и кому она нужна

Книга учета доходов и расходов (КУДиР) — основной способ отчетности для предпринимателей, форма которой установлена приказом Минфина № 135. Это бумажная или электронная книга, на основании данных которой определяется налогооблагаемая база. Поэтому такой документ и нужен тем, у кого есть необходимость определять эту базу. По мере осуществления тех или иных операций в книгу последовательно вносятся доходы, а на определенных системах налогообложения — и расходы.

Это касается как некоторых коммерческих и некоммерческих организаций, так и индивидуальных предпринимателей. Некоммерческие организации, несмотря на то, что создаются с целями иными, чем получение прибыли, также могут иметь доходы и расходы, в связи с чем обязаны их учитывать.

Предприниматели на «вмененке» записывают только те показатели, по которым рассчитывается налог: законодательство на местах определяет конкретную сумму к уплате, в зависимости от того, какой вид деятельности ведет предприниматель, сколько у него работников, какая торговая площадь и т.д. Увеличивается количество работников — растет сумма налога. Индивидуальные предприниматели, работающие по патенту, ведут книгу, где учитывают доходы, но основные правила для заполнения остаются теми же, что и для обычной КУДиР.

Как заполнять книгу учета доходов и расходов

На титульном листе указывают название организации, имя предпринимателя, ИНН, КПП, дату начала ведения книги, адрес, банковские реквизиты, код ОКПО (по желанию), форму УСН — «Доходы» или «Доходы, уменьшенные на величину расходов». Первый раздел заполняется всеми. Предприниматели, выбравшие «доходную» форму УСН, должны указать расходы за счет полученных субсидий в поддержку малых и средних предприятий, а также профинансированные из бюджета — на избежание увольнений.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов» и раздел 3 «Расчет сумм убытка прошлых периодов, уменьшающих налоговую базу» заполняют только предприниматели, учитывающие расходованные средства. А вот раздел 4 «Расходы, уменьшающие сумму налога» заполняют при работе по УСН и ЕСХН, а также с 2019 года при работе по «доходной» УСН.

Это кажется странным, потому что, как мы знаем, при определении налогооблагаемой базы по такому варианту УСН израсходованные средства не учитываются. Однако при уплате взносов во внебюджетные фонды база уменьшается, если фактическая уплата имела место в периоде, за который лицо отчитывается. При этом уменьшать налог на упрощенке можно только на те суммы страховых взносов, которые начислены в период применения УСН. Также нужно учесть, что нельзя уменьшить налог на взносы, которые перечислены сверх начисленных сумм с образованием переплаты по ним. Но ее можно будет учесть в том периоде, в котором будет принято решение о зачете их в счет задолженности по взносам.

Раздел 5 «Расчет сумм торгового сбора, уменьшающего налог» заполняется всеми, кто должен уплачивать торговый сбор — обязанность уплаты, согласно пункту 1 статьи 411 НК, устанавливается тремя муниципальными образованиями (Москва, Санкт-Петербург и Севастополь) в отношении не сумм дохода, а торгового объекта. Статья 413 НК говорит, что ТС предприниматели платят с объектов:

- стационарной торговой сети с торговыми залами;

- стационарной торговой сети без торговых залов — кроме автозаправок;

- нестационарной торговой сети.

Правом взимать торговый сбор на 2019 год воспользовалась только Москва. Пункт 2 статьи говорит, что ИП на патенте и ЕСХН освобождаются от уплаты торгового сбора.

Как заполнить КУДиР на УСН «Доходы минус расходы»

Справка

При УСН с объектом «доходы минус расходы» ИП находит две величины. Первая — сумма доходов, полученных в отчетном (налоговом) периоде. Вторая — сумма затрат, понесенных в том же периоде. От первой величины отнимает вторую, и полученное число умножает на налоговую ставку: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 15%, свыше 150 млн руб. (или более 100 человек) — 20%. Применяется кассовый метод. Доходы учитывают в момент получения денег (на счет или в кассу), расходы — в момент погашения обязательства перед поставщиком.

ИП с данным объектом налогообложения заполняют три раздела книги: I, II и III.

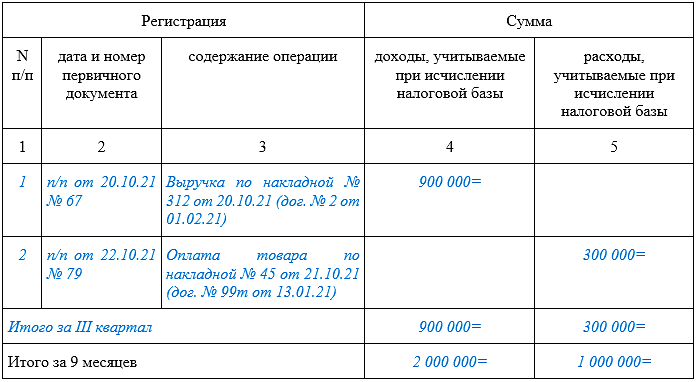

Раздел I (образец заполнения)

В нем отражают доходы, увеличивающие облагаемую базу по УСН, а также расходы, которые ее уменьшают.

I. Доходы и расходы

Обратите внимание: справку к разделу I нужно заполнять только по итогам налогового периода. Если в строках 040 (облагаемая база) и 041 (убытки) получаются отрицательные значения, указывать их не нужно. Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

Раздел II

Его заполняют только те предприниматели, которые купили или соорудили основные средства, либо приобрели (создали сами) нематериальный актив. В специальной таблице нужно указать информацию о каждом объекте. В том числе отметить, какая часть стоимости учтена в расходах ранее, какая учитывается в текущем периоде, и какая будет учтена в будущем.

Раздел III

Он предназначен для «упрощенщиков», которые переносят на текущий налоговый период убытки прошлых периодов.

Напомним: перенос возможен в течение 10 лет, полностью или частями. Если убытки получены в течение нескольких лет, они переносятся в очередности их возникновения (п. 7 ст. 346.18 НК РФ).

Вести учет и рассчитывать налог по УСН по правилам 2021 года Попробовать бесплатно

Правила ведения книги учета доходов и расходов

Не только форма документа, но и правила ведения КУДиР изложены в упомянутом приказе Минфина. Первое правило: один налоговый период — одна книга учета. Для предпринимателей на общей системе налогообложения, упрощенной системе, системе единого сельскохозяйственного налога это налоговый календарный год, а для применяющих патент — срок действия патента. Последний приобретается на период от месяца до 12-ти. Он должен состоять из целых месяцев. Сколько патентов, столько книг дохода должен вести ИП.

Каждую проведенную операцию нужно отмечать в хронологическом порядке в отдельной строке. Учтите, что любая запись должна быть документально подтверждена. Это можно сделать с помощью:

- гражданско-правового договора предпринимательского характера;

- товарной накладной;

- акта выполненных работ;

- акта оказанных услуг;

- кассового чека;

- платежного поручения и другими способами.

Записи делаются только в полных рублях — копейки не учитываются. Книга может быть оформлена в бумажном виде: листы прошнурованные, пронумерованные, заверенные подписью руководителя организации и фирменной печатью, если таковая имеется. Вносить исправления можно, но необходимо их обосновывать и заверять у руководителя организации или ИП с проставлением печати, если она есть. Допустимо вести КУДиР в электронном виде, но по окончании налогового периода она должна быть распечатана и оформлена по всем правилам. До 2013 года документ в обязательном порядке по окончании налогового периода передавался в налоговую для заверения, сейчас это правило не действует.

Типовая форма книги доходов и расходов предполагает наличие титульного листа с данными налогоплательщика и пяти разделов. Все они заполняются только предпринимателями, которые при расчете налогооблагаемой базы учитывают и средства, которые им пришлось расходовать. К таким предпринимателям относятся ИП и юрлица на упрощенке по форме «Доходы минус расходы», ИП на едином сельхозналоге. Соответственно, предприниматели, работающие по УСН «Доходы» и по патенту, оставляют соответствующие разделы незаполненными.

Основные правила ведения книги учета доходов и расходов

Ведение книги не будет для вас сложным процессом, если знать несколько элементарных правил:

- Один период — одна книга. На каждый период необходимо заводить новую книгу учета доходов и расходов.

- Все хозяйственные операции по приходу и расходу отражаются по мере их осуществления, то есть по хронологии.

- Отдельной строкой необходимо зафиксировать документ-основание для приходно-расходной операции. Это может быть номер договора, чека, накладной или платежного поручения.

- В книге учета доходов и расходов не отражаются операции, проводимые с уставным капиталом.

- Допускается ведение КУДиР в электронном формате. Конечно, в век информационных технологий лучше всего будет вести КУДиР именно так. Однако по истечении налогового периода информацию нужно перенести в письменный вид.

- Книге учета доходов и расходов присваивается индивидуальный номер, затем ее нужно прошить. Титульный лист содержит основную юридическую информацию об организации. Он должен быть заверен печатью организации и подписан главным бухгалтером или директором.

- Если хозяйственная деятельность не осуществляется, организация не получает доходов и не несет расходов, то это не освобождает от ведения отчетности. Необходимо зарегистрировать «нулевую» книгу.

Если в ходе налоговой проверки инспектор не обнаружит наличия этого отчета, то юридическое лицо получит штраф, который может составить 10 тысяч рублей, а индивидуальный предприниматель может быть оштрафован на 200 рублей. Официально приказом Минфина России от 22.10.2012 № 135н утверждены два универсальных образца КУДиР. Первый из них касается УСН, а второй патента.

Способ ведения

В 2020 году КУДиР можно вести как на бумаге, так и в электронном виде. На каждый новый календарный год открывается новая КУДиР.

Бумажная КУДиР должна быть прошнурована и пронумерована, на последней странице необходимо указать общее количество содержащихся в ней страниц и заверить подписью руководителя организации и печатью (если есть). ИП заверяет Книгу своей подписью и печатью, если она у ИП есть.

«Электронная» КУДиР должна распечатываться по окончании каждого квартала. По окончании года такая КУДиР также прошнуровывается, пронумеровывается и заверяется подписью и печатью.

КУДИР и ООО

Что касается других форм собственности, то они также могут работать по упрощенной схеме и при этой вести книгу. Используется также КУДИР для ООО на УСН 15%, образец заполнения аналогичен, примеры на него распространяются. Поскольку ООО традиционно имеет более глобальные масштабы деятельности, то и количество проводимых операций здесь соответственно выше

Поэтому необходимо их все принимать во внимание, чтобы был достигнут хороший результат деятельности

Книга прихода и расхода при упрощенке – важный документ, отражающий получаемые доходы и понесенные расходы

Поэтому важно принимать во внимание все детали работы, чтобы не было проблем с налоговым законодательством

Заполнение КУДиР в 1С:Бухгалтерия 3.0

Кроме правильной настройки перед формированием КУДиР необходимо завершить все операции по закрытию месяца и проверить правильность последовательности документов. Все расходы попадают в данный отчет после их оплаты.

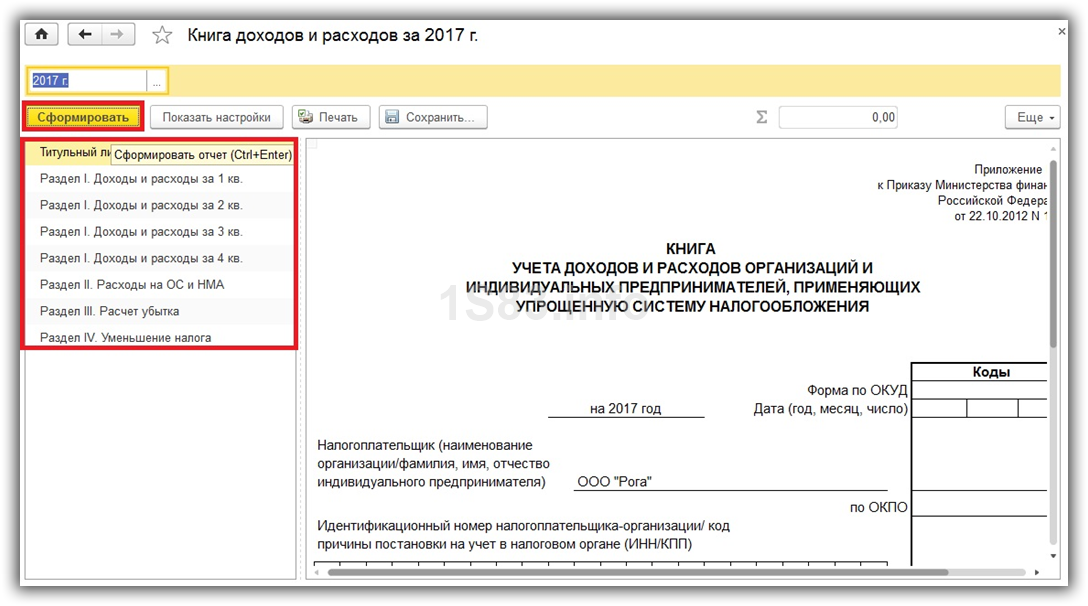

Книга учета ДиР формируется автоматически и поквартально. Для этого нужно нажать на кнопку «Сформировать» в форме, где мы только что производили настройку.

Книга доходов и расходов содержит 4 раздела:

- Раздел I. В данном разделе отражаются все доходы и расходы за отчетный период поквартально с учетом хронологической последовательности.

- Раздел II. Данный раздел заполняется только при виде УСН «Доходы минус расходы». Тут содержатся все затраты на основные средства и НМА.

- Раздел III. Здесь содержатся убытки, которые уменьшают налоговую базу.

- Раздел IV. В данном разделе отображаются суммы, уменьшающие налог, например, страховые взносы за сотрудников и т. п.

Если вы всё верно настроили, то и КУДиР сформируется корректно.

Какие налоги платят на УСН

Заполнение КУДИР при УСН Доходы минус расходы

Доходы в КУДИР отражаются одинаково, независимо от выбранного варианта УСН. А вот расходы отражаются в разделе I только при УСН Доходы минус расходы. Перечень расходов, которые можно учитывать в КУДИР, есть в приложении 2 к приказу Минфина РФ от 22.10.2012 г. №135н и в ст. 346.16 НК РФ. Поскольку расходы уменьшают налоговую базу по УСН, налоговики тщательно проверяют траты компании и регулярно выпускают письма и разъяснения: какие расходы можно принять к учету, а какие – нельзя. Общий принцип таков – расходы можно принять только если они экономически обоснованы, документально подтверждены и принесут налогоплательщику доход.

Плательщик УСН может учесть при расчете единого налога материальные расходы, затраты на оплату труда и обязательное социальное страхование сотрудников и некоторые другие расходы. У каждой перечисленной категории затрат есть свои особенности, например, расходы на покупку товаров попадают в КУДИР только после того, как они непосредственно попали на склад, были оплачены поставщику и проданы покупателю. Страховые взносы за работников при УСН Доходы минус расходы не уменьшают сам рассчитанный налог, а включаются в налогооблагаемую базу в качестве расходов в полном размере.

Обратите внимание, что личные расходы индивидуального предпринимателя на УСН Доходы минус расходы, прямо не связанные с получением прибыли, нельзя вносить в КУДИР

Суммируем итоги

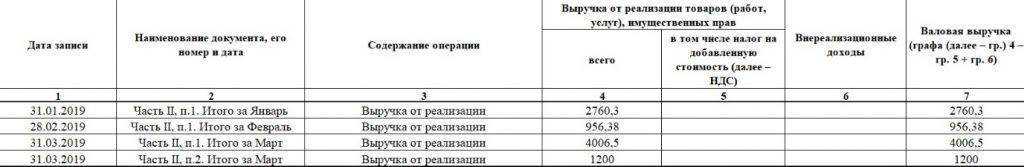

Наконец мы возвращаемся к части I – она понадобится нам, чтобы подвести итоги по месяцам. Как и все остальное, заполнять ее надо в хронологическом порядке: то, что было раньше, пишется выше. Разберем на примере января.

Датой записи (первый столбец) будет последнее число месяца, например – 31.01.2019. Во втором столбце пишем “Часть II, п.1. Итого за Январь”. Столбец 3 – “Выручка от реализации”. Столбцы 4 и 7 соответствуют вашему итогу за январь, который вы подвели под соответствующим столбиком в п.1 части II.

Следующая строка с этой же датой – аналогичная выписка из части II, п.2. Меняется только номер пункта и, собственно, итоговая сумма.

Если в каком-то месяце у вас нет записей в п.1 или п.2 части II (то есть вы не получали предоплату, или получали только ее, или вообще не получали денег) – не надо заполнять строчки с нулями, просто пропускайте их.