По какой причине банк может заблокировать счет и карту обычного физ. лица?

***

Подводя итог, эксперты указывают, что нововведение должно существенно повлиять на уменьшение количества хищений денежных средств. Если раньше у операторов не было списка подозрительных действий относительно счетов клиента, то теперь каждый оператор сможет отслеживать движение средств, и при необходимости блокировать перевод до получения согласия со стороны владельца счета. При этом, если по каким-то причинам не удастся связаться с ним, то денежные средства так и не будут списаны. Однако на данный момент, при отсутствии критериев нетипичности и подозрительности операций, указанных Банком России, сложно говорить о практической реализации закона, который в дальнейшем будет подлежать дополнению и развитию в ходе правоприменения.

Как избежать блокировки по 115-ФЗ и проблем с банком

Какую информацию может запрашивать Росфинмониторинг?

В законе от 07.08.2001 №115-ФЗ (ред. от 23.04.2018) «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» не указан конкретный перечень предоставляемой информации.

Нужно сообщать в Росфинмониторинг о сделках с движимым имуществом на сумму 600 000 руб. и более – обычно такая информация сообщается банками. Например, если покупатель – физическое или юридическое лицо – приобретает в ювелирном магазине изделия на сумму 600 000 руб., то магазин обязан предоставить информацию об этом в Росфинмониторинг.

Кроме этого, если сумма по сделке купли-продажи недвижимости равна или превышает 3 млн руб. либо равна сумме в иностранной валюте, эквивалентной 3 млн руб., или превышает ее, тогда об этом также нужно сообщить в Росфинмониторинг (п. 1.1 ст. 6 Закона № 115-ФЗ).

В соответствии с подпунктом 4 пункта 1 статьи 7 Закона № 115-ФЗ кредитные организации обязаны документально фиксировать и представлять в уполномоченный орган не позднее трех рабочих дней со дня совершения операции сведения по операциям с денежными средствами или иным имуществом, подлежащим обязательному контролю, совершаемым их клиентами.

Квалификация операции в качестве подлежащей обязательному контролю осуществляется на основании анализа всей имеющейся в кредитной организации информации, как предоставленной клиентом либо его представителем, так и полученной из иных источников информации, доступных кредитной организации на законных основаниях.

Можно ли предотвратить заморозку?

Следуя всего паре простых советов вероятность однажды увидеть счет блокированным близится к нулю. Вот рекомендации, как избежать блокировки:

- Используйте один счет и для расчетов с контрагентами и для оплаты налогов;

- Не используйте популярные юридические адреса, по которым зарегистрировано сразу несколько компаний. Всегда имейте при себе документальное подтверждение адреса;

- Не выступайте учредителем сразу нескольких компаний, это вызывает подозрения у банка;

- Четко прописывайте назначение платежа в каждой отправленной платежке;

- Если личные данные руководителя или его контактный номер изменился, уведомите об этом банк сразу же;

- Наймите нескольких сотрудников. Фирма, состоящая из одного директора, выглядит подозрительно.

Собираетесь ли вы открыть расчетный счет?

ДаНет

Как избежать блокировки счета по 115-ФЗ?

Есть несколько способов с высокой степенью вероятности избежать блокировки счетов юридических лиц:

- Используйте один расчетный счет для всех операций. Если это невозможно, постарайтесь сократить количество счетов до минимума.

- Используйте индивидуальный юридический адрес. У вас должно быть его документальное подтверждение. Если вам по каким-то причинам предлагают зарегистрироваться под одним юридическим адресом с другой компанией, откажитесь от этого.

- Пользуйтесь услугами одного банка — к постоянным клиентам обычно меньше вопросов.

- Старайтесь не выступать как учредитель нескольких фирм.

- и не ведите сомнительных операций. Это касается и работы с фирмами-однодневками.

- Обосновывайте каждый платеж. Нужно указывать реквизиты договора, по которому осуществлен перевод, чтобы у банка не возникло подозрений.

- Регулярно платите налоги. Подозрение в неуплате или нарушении правил составления отчетности потенциально опасно.

- Обзаведитесь штатными сотрудниками, а с удаленными заключите договор подряда. В штате должен числиться не только директор. Лучше нанять еще несколько человек, чтобы прописать для них должностные обязанности.

Теперь, когда вы знаете, как избежать блокировки счета, перейдем к главному — что делать, если вас все же лишили доступа к деньгам фирмы.

Какие требования банков незаконны

Требования 115-ФЗ довольно жесткие и дают банкам практически неограниченное право распоряжаться доступом клиента к собственному счету. Пользуясь этим, отдельные кредитные учреждения, ссылаясь на якобы требования закона, выдвигают клиентам дополнительные, ничем не обоснованные требования. Клиенты, столкнувшиеся со следующими требованиями обслуживающего банка, должны знать, что они не имеют под собой законного основания:

требование повысить обороты по счету (особое внимание уделяется небольшим компаниям с оборотом до 400 млн в год); отказ от перечисления зарплаты сотрудникам клиента, с требованием предварительно предоставить платежное поручение, в подтверждение уплаты НДФЛ; блокируются платежи в адрес ИП; повышенные комиссии для клиентов, угодивших в «черный список». Рис

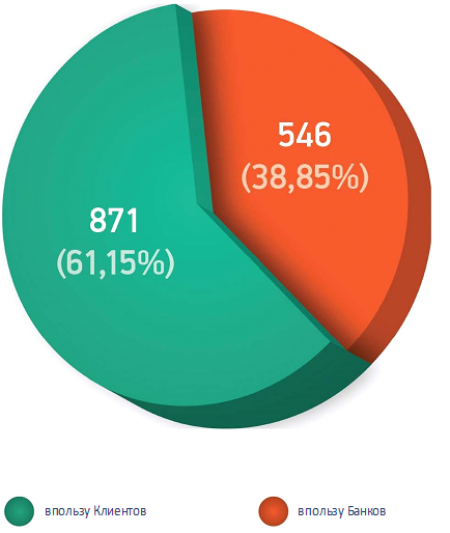

6. Статистика судебных решений по 115-ФЗ за период с 01.01.2008-27.03.2018

Рис. 6. Статистика судебных решений по 115-ФЗ за период с 01.01.2008-27.03.2018

Рис. 6. Статистика судебных решений по 115-ФЗ за период с 01.01.2008-27.03.2018

Требование к объему оборотов по счету не содержится в каких-либо нормативных документах ЦБ. Подобное требование банков связано с устоявшимся мнением, что фирмы-однодневки ‒ это небольшие компании. Поэтому повышение оборотов будет являться «гарантией» того, что компания добросовестная. Что, разумеется, не имеет под собой оснований.

Требование по предварительной уплате НДФЛ также незаконно, т.к. банки не наделены полномочиями контролировать исполнение налоговых обязательств. Отказывать в перечислении зарплатных платежей на основании непредоставления платежки по уплате НДФЛ банк не имеет права.

Существует негласное правило, что платежи юридических лиц в адрес индивидуальных предпринимателей не должны превышать 20% от оборотов по счету. Однако подобное требование также не прописано в Методических указаниях ЦБ РФ, и заморозка счета только на указанном основании неправомерна.

Повышение комиссии за обслуживание «подозрительных» клиентов – распространенная практика кредитных учреждений. Но и это незаконно, за исключением случаев, когда повышение комиссий на основании включения в «черный список» напрямую содержится в договоре РКО.

Если клиент столкнулся с вышеуказанными злоупотреблениями со стороны банков, он вправе обжаловать их действия, обратившись в Росфинмониторинг с заявлением об исключении из списка. В течение 10 рабочих дней будет вынесено решение. При несогласии с ним клиент может обжаловать его в Межведомственной комиссии.

А что будет с кредитами, вкладами и другими инструментами в случае блокировки счета по 115-ФЗ?

В поддержке Тинькофф нам рассказали, что кредит, например, остаётся на вас. Этот договор не расторгают, и нужно будет платить переводами из другого банка. Но вот вклад, брокерский счёт и прочее заблокируют вместе с картой. Так что если пахнет жареным, лучше опустошить сразу все копилки.

А открыть счёт в другом банке будет сложно. Поэтому и вывести заблокированные деньги может не получиться. Новый банк просто не откроет карту или не примет платёж.

Потому что вы попадаете в «чёрные списки», если проблемы с банком дошли до расторжения договора. Есть несколько разных перечней, в зависимости от тяжести нарушений: где-то можно очистить своё имя, а где-то не получится.

Банки говорят, что их нет, но отмечают, что могут отказаться открыть счёт без указания причин. Артём Гридякин рассказал нам об этом подробнее

Хотя говорят, например, в Тинькофф достаточно использовать другой номер телефона. Нужно подождать месяц-другой с момента блокировки, и вам спокойно откроют новый счёт. Но это не так, говорит Гридякин. Вы остаётесь в чёрном списке.

Выйти оттуда можно. Если после предоставления всех документов счет все равно блокируют, клиент имеет право пожаловаться в межведомственную комиссию при ЦБ. Там документы рассмотрят сотрудники ЦБ, специалисты Росфинмониторинга или других ведомств.

Подать документы можно через сайт ЦБ или обычной почтой. К заявлению нужно приложить: ваше обращение и ответ банка, документы которые вы отправили для проверки. Комиссия может пересмотреть решения банка и встать на сторону клиента или сказать, что невозможно пересмотреть блокировку. Но если нарушение серьёзное, шансов восстановиться мало.

Или как вариант можно попробовать открыть счёт в небольшом банке. Там могут быть не такие строгие условия мониторинга клиентов. То есть попробовать открыть счёт, перевести деньги, и быстро снять их в наличку. Так можно сохранить свои деньги, чтобы потом спокойно разбираться с открытием нового «стабильного» счёта.

Как составить письменное обращение в банк при несогласии с блокировкой счета по 115- ФЗ

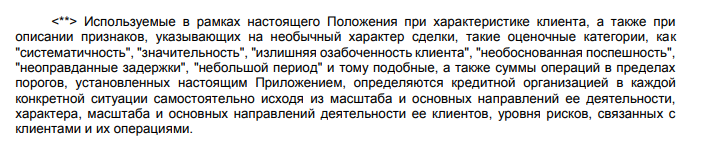

Не всегда есть возможность терять целый месяц, ожидая решения Межведомственной комиссии. Если клиент считает себя полностью невиновным в нарушении законодательства, необходимо сначала обратиться в банк с требованием разъяснений и снятия блокировки. Обращение следует составить в письменном виде. Необходимо обосновать свою позицию и привести аргументы в пользу своей добросовестности. К сожалению, практика такова, что именно на клиента возлагается обязанность доказать свою «чистоту» перед законом.

Для начала необходимо внимательно изучить свой экземпляр договора РКО. Содержится ли в нем пункт, прямо позволяющий банку ограничивать или приостанавливать деятельность по счету при выявлении признаков сомнительных операций? Если такой пункт имеется, нужно уточнить, обязан ли банк предварительно делать запрос уточняющих сведений?

После чего, ссылаясь на данный пункт договора, необходимо составить письменное обращение, указав в нем, что:

- сомнительных сделок за весь период работы с обслуживающим банком не проводилось;

- запросов банка по раскрытию какой-либо информации в адрес клиента не поступало, либо все требуемые документы были предоставлены;

- при открытии счета банку был предоставлен полный комплект документации.

Также необходимо в обращении сослаться на нарушение:

- положения ст. 858 ГК РФ, не допускающей ограничения прав клиента на распоряжение денежными средствами, находящимися на счете, за исключением случаев ареста счета по решению суда;

- положения п. 2 ст. 845 ГК РФ, гарантирующей клиенту право беспрепятственно распоряжаться денежными средствами, имеющимися на счете;

- положения п. 2 закона № 115-ФЗ, гласящего, что банковские операции подлежат контролю, если имеются сведения о причастности клиента к экстремистским или террористическим организациям.

Рис. 5. Неправомерную приостановку пользования счетом можно обжаловать

Рис. 5. Неправомерную приостановку пользования счетом можно обжаловать

Таким образом, блокировка без веских оснований нарушает ст. 10 ГК РФ («злоупотребление правом»), а также приобретает признаки состава преступления, предусмотренного ст. 285 УК РФ («злоупотребление должностными полномочиями») и ст. 330 УК РФ («самоуправство»).

Завершить обращение следует просьбой решить проблему по приостановлению операций, а также помочь с составлением дополнительного обращения, адресованного ЦБ РФ.

Следует помнить, что банки тоже находятся в незавидном положении, разрываясь между необходимостью соблюсти требования ЦБ и удержать клиента. Поэтому готовность клиента отстаивать свою правоту косвенно является подтверждением того, что блокировка счета произведена безосновательно. В таких случаях банки с большей готовностью идут навстречу клиентам.

Ответственность за отмывание

Деятельность, связанная с отмыванием средств, регулируется такими нормативными актами, как:

- Статья 174 УК РФ. Легализация средств, полученных в результате преступной деятельности. Предполагает отмывание денег, полученных другими лицами. Предполагает ответственность в форме 7 лет тюремного заключения.

- Статья 174.1 УК РФ. Легализация собственных средств, полученных в результате незаконной деятельности.

Прочие нормативные акты, предупреждающие отмывание средств:

- Конвенция об отмывании средств, подписанная в Страсбурге в 1990 году.

- ФЗ от 28 мая 2001 года №62.

- Постановление Пленума ВС от 18.07.2004 года.

- ФЗ от 07.08.2001 г. №115, на основе которого был создан соответствующий раздел в УК РФ.

Из нормативных актов становится очевидно, что ответственность полагается за отмывание как собственных, так и чужих средств, полученных в результате преступной деятельности.

- https://www.klerk.ru/buh/articles/482086/

- https://journal.tinkoff.ru/slozhno/115-fz-metodichka-cbr/

- https://assistentus.ru/vedenie-biznesa/otvetstvennost-za-legalizaciyu-dohodov/

Подписаться на новости

Получайте полезные статьи о финансах на

почту

Признаки подозрительных операций

Кроме того, банки могут считать сомнительными операции, которые характерны не для отрасли или бизнеса в целом, а являются индивидуальной особенностью компании и ее бизнес-модели.

Приведем лишь несколько примеров:

- Значительный объем снятия наличных (более 30% от недельного оборота по счету);

- Перечисление денежных средств на счета физических лиц, не являющихся сотрудниками компании, в том числе за оказание услуг по договорам гражданско-правового характера, особенно актуально для компаний, часто использующих услуги фрилансеров;

- Основания платежей не соотносятся с затратами (например, компания покупает огурцы на 3 миллиона рублей, но продает машинное масло на сопоставимую сумму);

- Зачисление денежных средств от контрагентов с НДС и списание в пользу других контрагентов по объектам, не облагающимся НДС (например, получение денежных средств за реализацию товаров народного потребления и списание в адрес туристических агентств);

- Объемы оборота по счету превышают заявленные при открытии счета значения, особенно если произошло резкое увеличение оборота.

Базовые причины блокировки счетов согласно ФЗ №115

Согласно закону, подозрительными могут быть признаны следующие операции:

- Если получатель или отправитель отнесены к террористам;

- Транзакция проводится на сумму свыше 600 тысяч рублей, она будет дополнительно проверена ФНС и Росфинмониторингом;

- Любой участник сделки действует от имени лица, находящегося в розыске, или выполняет его указания;

- Счет был арестован по причине банкротства организации или неуплаты налогов в бюджет;

- Вынесено решение суда, требующее приостановление деятельности бизнесмена.

Не стоит паниковать раньше времени, если оказалось, что счет блокирован. Часто такое происходит неоправданно, банки просто перестраховываются.

Полезная материал: открытие расчетного счета в Тинькофф банке.

Блокировка расчетного счета банком по 115 ФЗ также может быть спровоцирована:

- Недостоверностью личных данных предпринимателя или ошибками. Банк может заподозрить клиента в подделке документов;

- Получено распоряжение от налоговой;

- Транзакция проводилась на имя физического лица или в оффшорную зону.

Нередки ситуации блокировки, если операции по счету проводятся на слишком крупные суммы денег, так что возникают дополнительные вопросы.

Только по решению суда счет может быть заморожен по подозрению связи с экстремистскими организациями или если компанию подозревают в осуществлении противоправной деятельности.

Что значит сомнительная операция

Почему банки все чаще блокируют счета клиентов

Из-за ужесточившейся борьбы с обнальщиками и отмывателями банки в последние годы нередко действуют слишком формально и блокируют счета даже тех компаний, которые никакие законы не нарушают.

Банки следят за чистотой и обоснованностью платежей, законностью деятельности компаний и тем, как они соблюдают налоговое законодательство. Любое подозрение может привести к отключению дистанционного банковского обслуживания или блокировке операций.

Проблема не в самом федеральном законе «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма», а в том, как его интерпретируют банки. Потому что критерии сомнительных компаний и операций кредитные организации определяют сами.

О чем говорит 115-ФЗ

Федеральный закон 115-ФЗ был принят с целью остановить отмывание денег. Фактически это была вынужденная мера, т. к. большинство «отмытых» средств шло в дальнейшем на финансирование терроризма и другую нелегальную деятельность.

Закон позволил осуществлять блокировку счета по инициативе банка при наличии сомнений в проводимых операциях. Последствия принятия законодательного акта для бизнеса оказались самыми неприятными. Банки фактически получили возможность заблокировать счет организации или ИП в любой момент и затребовать документы, которые считают нужными. А это на время парализует работу бизнеса.

Открыть новый счет или просто вывести деньги с заблокированного весьма проблематично. Клиент попадает в «черный список», доступный всем кредитным учреждениям, а за перевод денег до снятия блокировки банки стали взимать огромные комиссии.

Как клиенту подтвердить свою благонадежность

При возникновении проблем со счетом нужно уточнить причину, вызвавшую подозрение, и предоставить в банк документы в подтверждение своей благонадежности. Чаще всего такими документами выступает налоговая отчетность, договора и копии платежных поручений или чеков на покупку (продажу), подтверждающих легальность происхождения денег.

Закон дает кредитной организации срок от 10 до 30 рабочих дней на проверку полученных документов. Точный срок будет зависеть от того, было ли выдано клиенту официальное уведомление об отказе в обслуживании. Без такого документа срок проверки может затянуться до максимально допустимых тридцати дней.

По итогам проверки полученных документов банк уведомляет клиента и Росфинмониторинг. Если вопросы к благонадежности клиента сняты, доступ к пользованию счетом будет возобновлен. Если же остались нерешенные вопросы и до их выяснения в обслуживании отказано – клиент может подать жалобу в специальную Межведомственную комиссию при ЦБ РФ.

На рассмотрение жалобы комиссии дается 20 рабочих дней. После принятия решения комиссия уведомит о нем клиента в трехдневный срок. Если решение комиссии окажется в пользу клиента – банк обяжут возобновить обслуживание.

Справочно: в среднем время от «заморозки» до разблокировки счета составляет около полутора месяцев.

Подробнее о том, как «разморозить» счет юридического лица, смотрите в видео:

Что такое легализация денежных средств, полученных преступным путем?

Часто банки присылают клиентам запросы с просьбой пояснить хозяйственную операцию со ссылкой на Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Но естественно, у многих формулировки банка вызывают, скорее, вопросы, чем конкретные ответы. Ведь, естественно, в подавляющем большинстве случаев речь не идет о терроризме.

Под легализацией (отмыванием) доходов, полученных преступным путем, в Российском законодательстве понимается совершение действий, направленных на придание правомерного вида владению, пользованию и распоряжению денежными средствам и иным имуществом, приобретенным заведомо незаконным путем и полученным от таких видов преступлений, как незаконная торговля наркотиками, создание фирм-однодневок, финансовые мошенничества и другие действия.

Легализация преступных доходов представляет собой сложный процесс, включающий множество разнообразных сделок, совершаемых разнообразными методами.

Основные цели легализации доходов, полученных преступным путем следующие:

- сокрытие следов происхождения доходов, полученных из нелегальных источников;

- создание видимости законности получения доходов;

- сокрытие лиц, извлекающих незаконные доходы и инициирующих сам процесс отмывания;

- уклонение от уплаты налогов;

- обеспечение удобного и оперативного доступа к денежным средствам, полученным из нелегальных источников. Создание условий для безопасного и комфортного потребления;

- создание условий для безопасного инвестирования в легальный бизнес.

Поэтому банки и запрашивают дополнительную информацию.

Инструменты для предотвращения блокировки

Чтобы возникало меньше вопросов, первое, самое простое действие – подробно прописывать назначение платежа, со ссылками на договоры, обозначением наименований товаров, услуг или работ. Кроме того, направляя деньги, следует проявить должную осмотрительность, проверить не только нового, но и знакомого контрагента, с которым давно не было сделок. В интернете достаточно открытых достоверных баз данных, включая данные контролирующих органов, чтобы за несколько минут убедиться, что контрагент исправно платит налоги, действительно ведет определенный вид деятельности, не находится под судом.

Первыми на подозрительные проводки обязаны реагировать банки, в которых открыты расчетные счета компаний. Конечно, блокировка счета законопослушного бизнеса вызывает негативную реакцию у его владельца, руководителя, главного бухгалтера, других сотрудников. Чтобы минимизировать опасность блокировки счета и недовольства клиентов, многие банки разрабатывают сервисы предупреждения о рискованных проводках. Они анализируют операции по счету, сигнализируют о повышенной опасности, например, при помощи цветовой индикации. Кроме того, банки открывают горячие линии, позвонив по телефонам которых каждый клиент получает исчерпывающую консультацию о степени риска той или иной операции, а также ответы на все интересующие вопросы.

Сложные времена побуждают к поиску новых ниш для ведения бизнеса, которые, в свою очередь, вызывают необходимость совершения каких-либо действий впервые. Знаний, опыта руководителей или сотрудников компании может не хватить, чтобы предусмотреть все неожиданные последствия непривычной деятельности. Бухгалтер компании, которому предстоит отправить платеж, вызывающий тревогу, или финансовый специалист, раздумывающий, как провести ту или иную сложную сделку, может проконсультироваться у компетентных сотрудников консалтинговых, юридических или бухгалтерских компаний.

Правовая основа: на основании чего банки блокируют счета граждан?

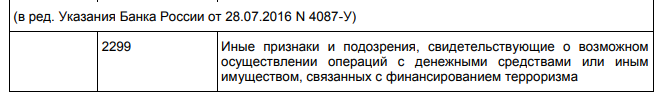

Основным «альманахом» банков при контроле за операциям является все тот же «антиотмывочный» закон №115-ФЗ. В дополнение к нему имеется Положение №375-П Центробанка от 2012 года с актуальными изменениями и дополнениями, где прописано свыше сотни различных критериев, по которым сделка или операция может быть признана подозрительной.

Большинство критериев Положения касаются юридических лиц, однако часть из них распространяется на всех участников операций, а некоторые примеры – только и исключительно на физических лиц.

При этом перечень не является исчерпывающим и содержит вот такие вот размытые формулировки, по сути, давая банкам и финмониторингу неограниченные права по блокировке кажущихся им подозрительными операций.

А ряд утверждений и вовсе носит субъективный характер, будучи отданный на откуп сотрудникам банка.

А ряд утверждений и вовсе носит субъективный характер, будучи отданный на откуп сотрудникам банка.

Последствия блокировки счета физического лица

Последствия блокировки счета физического лица

Усмотрев в операции физического лица какой-либо из перечисленных в документе признаков, банк вправе:

- Блокировать на неопределенный срок карты или счета клиента;

- Ограничить доступ клиента к веб- и Интернет-банку, включая мобильное приложение;

- Отказать клиенту в проведении конкретной операции – открытии вклада, снятии наличных, банковском переводе.

Помимо ограничений в операциях, не «оправдавшийся» перед банком человек лишается возможности открыть счет или получить новую карту, в том числе – перевыпустить уже имеющуюся.

По сути, уклонение от подтверждения законности операции влечет полный отказ в дальнейшем обслуживании клиента в отдельно взятом банке, а при попадании в список Финмониторинга – и в остальных. Операции по действующим счетам, скорее всего, придется в будущем проводить только при личном визите в офис банка.

Помимо подозрительности операций, банки обязаны в безусловном порядке ограничить обслуживание клиентов, которые внесены в специальный реестр лиц, причастных к финансированию терроризма и экстремистской деятельности. Данный реестр ведется Росфинмониторингом и является обязательным для учета всеми банками РФ.

Отрицательные черты нововведений создадут неудобства для клиентов банков

Однако ряд экспертов отмечают и отрицательные стороны, с которыми могут столкнуться клиенты банков. Так, юрисконсульт компании «Мой Семейный юрист» Юлия Казакова считает, что банк сможет создать дополнительные неудобства для клиента в случае, если последнему не удастся сразу связаться с кредитной организацией. Ведущий юрист Европейской Юридической Службы Геннадий Локтев добавляет, что могут возникнуть сложности с подтверждением операции, так как банки будут действовать в рамках закона и заключенного договора, а клиент по техническим причинам не сможет подтвердить операцию.

Определенные трудности могут коснуться и путешествующих клиентов. Нетипичным банк может посчитать место, где клиент расплачивается картой. Так, начальник отдела фрод-мониторинга Бинбанка Алла Сазонова отмечает, что если клиент выезжает из России впервые, либо едет в страну, где ранее не был, необходимо будет предупредить об этом банк заблаговременно по телефону или с помощью электронных способов связи не позднее одной недели до даты предполагаемой поездки. Эксперт утверждает, что базовым каналом информирования клиента, скорее всего, станет смс-сообщение о блокировке карты по номеру телефона, который имеется в базе банка, с просьбой связаться с банком и подтвердить легитимность операции по карте

В свою очередь, адвокат Адвокатского бюро «Матюшенко и партнеры» Алексей Вдовин обращает внимание на то, что любую операцию или действие клиента можно будет отнести к категории нетипичной или подозрительной: дорогая покупка, вход в личный кабинет с нового устройства, большое количество совершаемых переводов с одной банковской карты на другие карты, одновременно и на крупные для этого клиента суммы, оплата одной и той же картой товаров и услуг в разных городах либо слишком удаленных друг от друга местах через короткий промежуток времени, даже нехарактерная для данного человека манера нажатия клавиш. В случае, если банки будут связываться с клиентами по телефону, то банку необходимо будет предоставить клиенту критерии, по которым сотрудника кредитной организации нельзя будет принять за мошенника

Однако, Алексей Вдовин обращает внимание на то, что банки, в зависимости от деятельности, могут устанавливать дополнительные признаки совершения переводов денежных средств без согласия плательщика, о которых клиенту банка необходимо будет узнавать дополнительно. Эксперт считает, что это может повлечь за собой негативную практику их расширительного толкования кредитными организациями

Несмотря на то, что изменения только вступили в силу, мошенники уже нашли новый способ обмана: они рассылают смс-сообщение с информацией о том, что банк заблокировал карту в связи с подозрительностью последней проведенной операции, и указывают номер телефона, по которому необходимо связаться с сотрудником банка для подтверждения транзакции. После того, как владелец карты связывается с мошенниками и сообщает им все данные карты, включая код безопасности CVV2/CVC2, у последних появляются возможности для хищения денежных средств.

В свою очередь, портал ГАРАНТ.РУ рекомендует перезванивать в банк только по заранее известному номеру телефона, который необходимо заблаговременно сохранить в телефонной книжке.

К каким операциям банки относятся с подозрением

При ведении обычной хозяйственной деятельности бизнесмены обычно не привлекают внимание службы финансового мониторинг банка. Но операции по счету постоянно анализируются, и при наличии подозрительных действий кредитная организация начнет как минимум задавать вопросы

Рассмотрим, какие операции банки считают подозрительными:

Нецелевое использование средств. Если назначение платежа явно нехарактерно для конкретной компании, то у банка возникнут сомнения. Например, подозрения часто возникают, если владелец бизнеса покупает автомобиль, оплачивая его стоимость с расчетного счета компании.

Частое снятие наличных средств со счета — при обналичивании каждые 1 — 2 дня или почти сразу после поступления денег.

Поступление непрофильных платежей. Если организация получит на расчетный счет деньги за услуги, явно не имеющие никакого отношения к ее основной деятельности, то вопросов не избежать. Например, подобная ситуация возникнет при поступлении на счет строительной фирмы денег за проведение банкета.

Операции фирм, зарегистрированных менее 2 лет назад

Молодые компании и недавно созданные ИП находятся под пристальным вниманием. Это связано с борьбой с «однодневками».

Поступление денег происходит со счетов компаний, которые замечены в транзитных операциях. Схема «транзита» довольно длительное время использовалась для ухода от НДС и при обналичке средств.

Использование нескольких корпоративных карт для снятия наличных при отсутствии других операций. Это указывает на возможную обналичку средств через фирму, и последняя будет обязательно проверена.

При недостаточной налоговой нагрузке к фирме также проявляется особое внимание со стороны службы финансового мониторинга

Как избежать блокировки расчетного счета

Разблокировка счета — процесс длительный и не всегда дающий положительный результаты. Гораздо лучше постараться ее избежать:

- Проверяйте контрагентов. Надо изучать всю информацию о поставщиках и клиентах на официальном сайте ФНС. А еще лучше пользоваться сторонними сервисами, учитывающими большее число факторов.

- Платите налоги. Узнать среднюю налоговую нагрузку по сфере вашего бизнеса можно на сайте ФНС. Если ваши платежи в пользу бюджета будут ниже, то у банка появятся дополнительные вопросы.

- По возможности не используйте несколько расчетных счетов. Банкам это очень не нравится, т. к. затрудняет контроль за деятельностью клиентов.

- Расчеты наличными должны быть сведены к минимуму. Даже мелкие расходы на нужды компании (например, на канцелярские товары) нужно делать через платежку или оплачивать их корпоративной картой. Зарплату сотрудников лучше переводить на карты.

- Четко формулируйте назначения платежей. Это позволит банку самостоятельно отслеживать характер операций.