Содержание стандарта

ФСБУ 27/2021 не очень велик. В нем собраны некоторые положения, которые и так давно уже действуют на практике и известны любому бухгалтеру.

Например, в разделе III нового ФСБУ закреплены такие правила внесения исправлений в бумажные документы:

- Должны быть ясно видны неправильные (исправляемые) и правильные данные. Достигается это путем зачеркивания ошибочных данных и указания правильной информации над зачеркиванием. Зачеркивать следует так, чтобы данные под чертой прочитывались;

- Обязательно добавление слова «Исправлено» рядом со скорректированной ошибкой;

- Также рядом должно быть указано, кто и когда внес исправления (дата, ФИО и иные идентификаторы исправляющего лица, его подпись).

Похожие правила действовали и ранее, еще по нормам регламента Минфина СССР № 105, утвержденного в далеком 1983 году. Напомним, что он до сих пор актуален в части, не противоречащей действующим законам РФ, и утратит силу только с 01.01.2021, когда станет обязательным ФСБУ 27.

Не коснулись особые изменения и определений. Так, под документами бухучета (на которые распространяется ФСБУ) следует понимать:

- первичные документы;

- регистры бухгалтерского учета (напомним, старый регламент Минфина рассматривает то же самое).

Новациями можно считать положения, касающиеся электронной документации. Выделим основные:

- Электронный первичный документ приравнивается к бумажному. Хотя и сделана оговорка о том, что при создании и хранении документации в электронном виде должна быть обеспечена возможность сделать бумажные экземпляры;

- Прописаны правила исправления электронных документов. Исправление электронного документа допускается путем создания нового. При этом в новый документ нужно включить информацию о том, что он составлен как исправление взамен исходного, дату исправления и реквизиты исходника: ЭЦП уполномоченных лиц, которыми он подписан, с указанием должностей и иных данных, позволяющих идентифицировать подписантов. Дополнительно нужно обеспечить, чтобы новый документ нельзя было использовать отдельно от исходного;

- Участникам электронного документооборота дано право определять, какие ЭЦП будут использоваться для подписания документов. Допустимы любые виды ЭЦП, представленные в законе «Об ЭЦП» (от 06.04.2011 № 63-ФЗ). Ограничение на выбор из этих вариантов возможно, только если определенный вид ЭЦП для документа предусмотрен законодательно;

- Электронную документацию можно хранить тоже электронно, кроме случаев, когда по закону требуется создание и хранение бумажного экземпляра. Правила хранения, обеспечения и ограничения доступа к документам расписаны для ЭДО также как и для бумажных документов.

Другие правила по созданию документов и обеспечению документооборота представлены в стандарте «крупными мазками». Например, указано на необходимость обеспечить системность и своевременность информации, получаемой из документов бухучета. Эти задачи достигаются на практике составлением графика документооборота. Регламент по составлению такого документа по-прежнему не определен, поэтому можно пользоваться как своими идеями, так и наработками практиков.

Особо упомянем еще один аспект, требуемый по новому стандарту для организации документооборота. Помимо подтверждения и корректного отражения фактов хозяйственной жизни в бухучете, принятый организацией порядок должен обеспечивать «предотвращение несанкционированного доступа к документам». Как это может выглядеть на практике – рассмотрим далее.

Как оформлять документы по новому ФСБУ

В общем случае бухгалтерские документы нужно составлять на русском языке. Документы, которые составлены на иностранном языке, должны содержать построчный перевод на русский.

Все денежные величины в документах отражают в рублях. Если операция отражена в валюте, нужно одновременно указать её сумму в валюте и в рублях. Пересчитывать сумму в рубли нужно по официальному курсу ЦБ РФ на дату операции.

Дата документа — это дата его подписания ответственным лицом. Если документ составлен не в момент совершения ФХЖ, нужно указать две даты: дату самого ФХЖ и составления документа.

Если документ составлен не сразу на основе ФХЖ, а на основании другого (оправдательного) документа, то в итоговом документе должна быть информация, которая позволяет идентифицировать оправдательный документ. Обычно это наименование, дата составления и номер.

В отдельных случаях можно оформлять один документ на несколько ФХЖ или на определённый период:

- При отражении в учёте нескольких связанных или повторяющихся ФХЖ, например, периодических отгрузок по одному договору.

- При оформлении нескольких биржевых сделок, заключённых одним участником торгов.

- При отражении длящихся ФХЖ, например, начислении амортизации или процентов.

При составлении обобщённых первичных документов организация сама определяет их периодичность с учётом особенностей конкретной операции. Документ можно составлять раз в квартал, месяц, неделю, сутки. Например, если по договору проходят 2-3 однотипные отгрузки в месяц, то достаточно составлять итоговый документ ежемесячно. А если таких отгрузок в месяц будет 20-30, логичнее перейти на еженедельное оформление.

Исправление первичных учетных документов и регистров бухучета

Допустимо исправлять все первичные документы. Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов. Если вы допустили ошибку при составлении кассового документа, его надо оформить заново. Порядок внесения исправлений в первичные учетные документы установлен п. п. 19 — 21 ФСБУ 27/2021. Он зависит от формы составления документа:

- В электронный документ вы можете внести исправление, создав новый электронный документ. В нем должно быть указано, что он составлен взамен первоначального.

- В документ на бумажном носителе исправление вносите так: зачеркните ошибочный текст или сумму, сделайте корректную запись над зачеркнутым, добавьте надпись «Исправлено». Зачеркивайте чертой так, чтобы можно было прочитать ошибочный текст или сумму.

Важно! Запрещены исправления в виде подчисток: замазывания, стирания и т.п. Все исправления независимо от формы составления документа и способа исправления должны содержать:

Все исправления независимо от формы составления документа и способа исправления должны содержать:

- дату исправления;

- должности лиц, составивших первичный учетный документ;

- подписи (электронные подписи в электронных документах) этих лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можете производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

Как вносить исправления в бухгалтерские документы

При исправлении бумажного бухгалтерского документа запись нужно сделать таким образом, чтобы были видны и неверные, и исправленные данные.

Для этого ошибочную информацию нужно аккуратно зачеркнуть и написать сверху правильные данные. Рядом следует написать «Исправлено», поставить дату и заверить исправление подписями ответственных за составление документа лиц с указанием их ФИО и должностей.

Нельзя исправлять бухгалтерские документы с помощью подчисток, замазываний и других подобных способов, которые скрывают исходный текст.

Электронный бухгалтерский документ можно исправить путём замены на новый, составленный без ошибок. В новом документе следует проставить дату исправления, а также отметку о том, что документ составлен взамен ошибочного. Исправленный документ нужно заверить электронными подписями тех же должностных лиц, которые подписали исходный.

Программное обеспечение должно быть настроено так, чтобы исходный и исправленный электронные документы можно было использовать только совместно.

В регистре бухучёта исправления также можно делать с помощью корректирующих проводок:

Как оформлять и подписывать бухгалтерские документы согласно ФСБУ 27/2021

При оформлении бумажных документов следует учитывать необходимость их дальнейшего хранения. В среднем это 5 лет (ст. 29 закона № 402-ФЗ). Но для некоторой документации период хранения может быть намного больше, вплоть до 50 лет

Поэтому важно обеспечить хорошую читаемость, чтобы через длительное время записи были хорошо видны. Обычно для этого используют чернила, краску или шариковую ручку

Заполнять бухгалтерские документы простым карандашом нельзя.

Ставить подпись может либо руководитель компании, либо уполномоченные сотрудники, например, заместитель руководителя или главный бухгалтер.

Если организация использует систему электронного документооборота (ЭДО), то при оформлении учётных документов она должна использовать электронную подпись. Она может быть простая, усиленная квалифицированная (УКЭП) и усиленная неквалифицированная (УНЭП). На практике простая электронная подпись применяется редко, поскольку не гарантирует защиту от фальсификации. Использование УКЭП и УНЭП зависит от требований законодательства, внутренних регламентов компании и соглашений с сотрудниками и контрагентами. Например, работодатели обязаны использовать УКЭП при заключении, изменении или расторжении трудового договора. Другие элементы кадрового ЭДО (приказы, распоряжения и т.п.) могут быть заверены подписью более низкого уровня защиты по согласованию с работником.

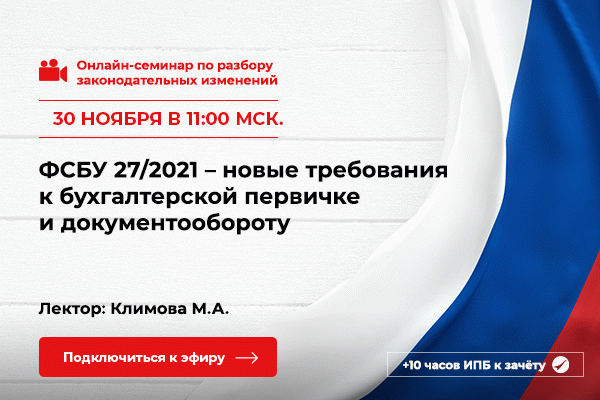

Программа семинара

- Статус Стандарта и начало его обязательного применения.

- Понятие первичных учетных документов, оправдательных документов и требования к их реквизитному составу.

- Требования к документам бухгалтерского учета:

- язык документа, требование перевода документов, составленных на иностранных языках;

- натуральные и денежные измерители, соотнесем требования Стандарта и налогового законодательства;

- дата составления документа; как поступать, если документ не может быть составлен или подписан одной или обеими сторонами в момент осуществления ФХЖ;

- документирование длящихся, повторяющихся, связанных ФХЖ;

- требования к другим обязательным реквизитам;

- требования к электронным документам, использованию электронных подписей в свете Стандарта. Необходимые ЛНА и соглашения с контрагентами для придания юридической значимости ЭДО. Применимость электронных документов для целей налогообложения.

- Внесение исправлений в документы:

- особенности правки бумажных документов;

- исправления в электронных документах;

- допустимые нестандартные способы внесения исправлений.

- Хранение бухгалтерских документов:

- конкретизация правил хранения бумажных и электронных документов;

- особенности архивного хранения в организации;

- предоставление доступа к документам;

- действия в случае утраты документов;

- окончание хранения.

- Требования Стандарта к регистрам бухучета.

- Требование ФСБУ 27/2021 к организации документооборота на предприятии.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Представляем список важных изменений с 2021 года в 1С БП.С 2022 года начинают действовать многочисленные законодательные поправки и новшества.В 2024 году нам с вами придется освоить новый порядок.Прямой эфир прошёл 28 сентября 2018 г. Лектор: Климова М.А.

(1 оценок, среднее: 5,00 из 5)

Особые моменты

Исключение: требование законодательства или правил страны, в которой ведется деятельность организации за пределами России, в составлении документов бухгалтерского учета на языке этой страны. В то же время, регистр бухгалтерского учета все равно должен быть составлен с построчным переводом на русский язык.

- Регистры ведите в рублях. А если оценка в инвалюте — и в рублях, и в этой валюте. Исключение — случаи, когда иное устанавливают другие ФСБУ.

- Требований к электронной подписи закон № 402-ФЗ и стандарт не содержат. Экономический субъект может составлять документы на бумажном носителе или в виде электронного документа, подписанного электронной подписью. Перечень лиц с правом подписывать документы утверждает руководитель организации.

- По электронным документам должна быть возможность изготовить их бумажные копии.

Тайна № 1: загадочная и опасная первичка

Новый стандарт допускает использование в качестве бухгалтерской первички таких документов, как договор, кассовый чек, торговый товарный счет, судебный акт (пп. г ст. 9 ФСБУ 27/2021). Но непонятно, достаточно ли, к примеру, одного договора или кассового чека для полноценного отражения факта хозяйственной жизни. Или в дополнение нужны другие документы?

А каждая недосказанность — скрытые налоговые риски.

Пока все неясности не будут выяснены до конца, сформированная по новому стандарту первичка может доставить немало хлопот. Поэтому желательно уже сейчас «подстелить соломки» и обратиться за разъяснениями к специалисту с большим практическим опытом. Где его найти, подскажем далее.

Составление первичной документации

Дата хозяйственной операции: нужно указывать ту дату, когда документ реально был подписан сторонами сделки.

Если ФХЖ (сделка, операция) отличается от дня фактического совершения этого события или действия, то в первичке указываем именно тот день, когда эта операция или сделка состоялись.

При формировании первичного документа допустимо:

- внести связанные друг с другом операции и сделки в один документ;

- операции, которые совершаются не в моменте, а длятся определенное время (например, амортизация), можно отражать в первичных документах на отчетную дату. То же правило касается и тех операций и сделок, которые регулярно повторяются через равные промежутки времени – например, транши в рамках одного долгосрочного контракта на поставку товаров.

Стандарт не ограничивает организации по включению в документы лишь конкретного набора показателей и информации. Так, помимо основных реквизитов, можно указать любую дополнительную информацию, имеющую отношение к ФХЖ.

Справка! Полный перечень обязательных реквизитов для первичной документации отражен в п. 2 ст. 9 Закона № 402-ФЗ.

Круг лиц, которые вправе ставить подпись в бухгалтерских документах, утверждается руководством организации. Это правило также установлено новым стандартом.

За достоверность сведений, содержащихся в документах бухгалтерского учета, несут ответственность те сотрудники, которые их составляли и подписывали.

Общие правила

ФЗ от 06/12/11 № 402 установлено, что любой факт хозяйственной жизни должен подтверждаться первичным документом (ст. 9). Нет первичного документа, фиксирующего хозяйственную операцию, значит, невозможно отразить ее в бухгалтерском учете.

В отчетности образуется ошибка каждый раз, когда документ опаздывает к сроку. Как исправлять учетные ошибки, известно из ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утвержденного Приказом № 63н Минфина от 28/06/2010. Внимательно изучив р. 2 данного документа, можно определить общие правила внесения в учет задержавшейся «первички».

В рамках отчетного периода (года) пропущенные операции отражаются проводками в месяце, когда они обнаружены.

Если при подведении итогов года нашлись ранее не проведенные документы, их включают в учет декабрьскими проводками за отчетный год. Такое возможно, только если годовую бухгалтерскую отчетность не успели утвердить.

После момента, когда отчетность утверждена, исправления прошлым годом не вносят. Данные пропущенных документов, имеющие отношение к прошлому году, заносят в текущем периоде. Для корректировки используют счет 91.

Есть судебная практика по данному вопросу. Так, постановлением 17 ААС от 9/03/ 2021 г. № 17АП-1155/21 был оштрафован главный бухгалтер организации. Бухгалтерия не отразила на дату 1 января крупную сумму задолженности по коммунальным услугам. Мотивировалось это тем, что первичные документы получены в январе и тогда же были приняты к учету. Ведь до января, по версии бухгалтеров, не было оснований для отражения сумм в бухгалтерском учете. Однако суд принял сторону проверяющей организации, требующей включить расчеты в отчетность за год. Основной аргумент: «первичка» хотя и поступила позже отчетной даты, однако до даты предоставления отчетности. Поскольку спорные события произошли до подписания отчетности, суммы по опоздавшей «первичке» следовало провести последним днем в отчетном периоде.

Оформление документов: новые требования

Новый ФСБУ установил следующие требования к оформлению документов:

Контур.Фокус — быстрая проверка контрагента!

Документы бухучёта нужно составлять на русском языке либо с построчным переводом. Но, если документ составлен на другом языке по законодательству страны, в которой осуществляется деятельность, построчный перевод не требуется. Он нужен только для регистра бухучёта.

Стоимость объекта бухучёта указывается в рублях. Если она выражена в валюте, в регистр вносится и валютная сумма. Сумма в валюте пересчитывается в рубли по официальному курсу ЦБ РФ на дату совершения операции.

Несколько фактов хоз. жизни допускается оформить одним ПУД. К примеру, в авансовом отчёте по командировочным расходам отображаются все расходы работника в командировке: проживание, проезд, питание и другие.

Допускается оформить длящиеся (начисление процентов, амортизация и т.д.) и повторяющиеся (периодические отгрузки продукции, авансовые отчёты и т.п.) факты в периодически составляемых ПУД. Периодичность организация устанавливает самостоятельно, исходя из сущности фактов и рациональности

Важно: не допускается наличие не «закрытых» документами фактов, на отчётную дату (сутки, неделя, месяц, квартал, год).

Исправление документов

Стандарт (разд. 3) четко определяет, что ошибки в оформлении документов бухучета надо исправлять. Причем свои правила исправления — для бумажного носителя, и свои — для электронного.

Исправление в бумажном документе выполняем путем зачеркивания ошибочного текста (суммы) и указания исправленного текста (суммы) над зачеркнутым. Исправление обязательно сопровождаем надписью «Исправлено». Ставим дату исправления. В завершение получаем подписи лиц, которые составили документ. Указываем их должности, фамилии и инициалы.

Исправление первичного электронного документа оформляем путем составления нового, исправленного электронного документа. Новый документ должен содержать указание на то, что он составлен взамен первоначального, дату исправления, а также — по аналогии с бумажным исправлением — электронные подписи лиц, составивших документ. Также должны быть указаны должности, фамилии и инициалы

Крайне важно: средства воспроизведения нового электронного документа должны обеспечить невозможность использования его отдельно от первоначального электронного документа.

Порядок внесения исправлений

С учётом требований Стандарта организация самостоятельно определяет порядок исправления бухгалтерских документов, когда это допустимо.

Порядок исправления бумажного документа:

- Ошибочные данные (сумма, дата и т.д.) зачёркиваются, верные – пишутся над ними. Зачёркнутые данные должны быть читабельны.

- Пометка «Исправлено» ставится с указанием даты исправления под подписи ответственных лиц с расшифровками.

- Запрещается исправлять документы подчистками – замазывать, стирать.

Электронный документ исправляется по тому же принципу. Можно составить новый электронный документ по следующим правилам:

- нужно упомянуть, что это замена первоначального документа

- указать дату исправления и электронные подписи ответственных лиц с расшифровкой

- невозможно использовать новый документ в отдельности от первоначального

Регистры бухучёта исправляются дополнительным способом – исправительной записью. Она может быть:

- Сторнировочной – запись на сумму, равную исходной, либо на часть суммы со знаком «минус».

- Дополнительной – запись, равная сумме, которая дополняет ошибочную сумму до правильной.

Общие правила

ФЗ от 06/12/11 № 402 установлено, что любой факт хозяйственной жизни должен подтверждаться первичным документом (ст. 9). Нет первичного документа, фиксирующего хозяйственную операцию, значит, невозможно отразить ее в бухгалтерском учете.

В отчетности образуется ошибка каждый раз, когда документ опаздывает к сроку. Как исправлять учетные ошибки, известно из ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утвержденного Приказом № 63н Минфина от 28/06/2010. Внимательно изучив р. 2 данного документа, можно определить общие правила внесения в учет задержавшейся «первички».

В рамках отчетного периода (года) пропущенные операции отражаются проводками в месяце, когда они обнаружены.

Если при подведении итогов года нашлись ранее не проведенные документы, их включают в учет декабрьскими проводками за отчетный год. Такое возможно, только если годовую бухгалтерскую отчетность не успели утвердить.

После момента, когда отчетность утверждена, исправления прошлым годом не вносят. Данные пропущенных документов, имеющие отношение к прошлому году, заносят в текущем периоде. Для корректировки используют счет 91.

Есть судебная практика по данному вопросу. Так, постановлением 17 ААС от 9/03/ 2021 г. № 17АП-1155/21 был оштрафован главный бухгалтер организации. Бухгалтерия не отразила на дату 1 января крупную сумму задолженности по коммунальным услугам. Мотивировалось это тем, что первичные документы получены в январе и тогда же были приняты к учету. Ведь до января, по версии бухгалтеров, не было оснований для отражения сумм в бухгалтерском учете. Однако суд принял сторону проверяющей организации, требующей включить расчеты в отчетность за год. Основной аргумент: «первичка» хотя и поступила позже отчетной даты, однако до даты предоставления отчетности. Поскольку спорные события произошли до подписания отчетности, суммы по опоздавшей «первичке» следовало провести последним днем в отчетном периоде.

Преимущества применения наряда-заказа в сфере услуг

Как мы уже говорили, наряд-заказ широко используется в сфере оказания услуг, например, в автосервисах. Хотя оформлять этот документ не обязательно, он активно используется: предприятия, выполняющие работы, оказывающие услуги (по ремонту, обслуживанию, установке, доработке и т. п.), используют наряды-заказы для подтверждения своих расходов.

Как правило, в договор между заказчиком и исполнителем включают условие о предоставлении заказчику наряда-заказа в качестве отчетного документа. Договор может предусматривать и форму данного документа.

Наличие заказа-наряда не исключает оформление акта сдачи-приемки как на начальном этапе сделки, так и на финальном.

Акт сдачи-приемки и заказ-наряд выполняют разные функции. В акте отражают факт приемки-передачи имущества от одного лица (клиента) другому (исполнителю) для выполнения работ и обратную передачу от исполнителя клиенту

Особое внимание при этом стоит уделять данным о состоянии передаваемого имущества, чтобы в будущем избежать претензий

Заказ-наряд же отражает информацию о планируемых (и/или фактических) работах и израсходованных материалах, необходимых для выполнения указанных работ.

Поэтому настоятельно рекомендуем не исключать акты сдачи-приемки из своего документооборота. Хотя на практике часто не оформляют тот или иной документ, чтобы упростить документооборот.

Однако обращаем внимание, что при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники ККТ должен быть оформлен документ, приравненный к кассовым чекам, (Постановление Правительства РФ от 06.05.2008 № 359 (в ред. от 15.04.2014); далее — Постановление № 359)

Документ в таком случае должен содержать следующие реквизиты:

- наименование документа;

- наименование и организационно-правовая форма — для организации;

- фамилия, имя, отчество — для индивидуального предпринимателя;

- идентификационный номер налогоплательщика, присвоенный организации (индивидуальному предпринимателю), выдавшей документ;

- вид услуги;

- стоимость услуги в денежном выражении;

- размер оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты;

- дата осуществления расчета и составления документа;

- должность, фамилия, имя и отчество лица, ответственного за совершение операции и правильность ее оформления, его личная подпись, печать организации (индивидуального предпринимателя);

- иные реквизиты, которые характеризуют специфику оказываемой услуги и которыми вправе дополнить документ организация (индивидуальный предприниматель).

В соответствии с Федеральным законом от 22.05.2003 № 54-ФЗ (в ред. от 03.07.2016) «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» организации обязаны выдавать кассовый чек, в случае наличия ККТ (Постановление № 359) — документ, приравненный к кассовому чеку.

Письмом Минфина России от 11.04.1997 № 16-00-27-15 «Об утверждении форм документов строгой отчетной» предусмотрены формы для различных категорий бытовых услуг, в том числе наряды-заказы на ремонт одежды и обуви, ювелирных изделий, ритуальные услуги, автосервис и др.

А согласно информационному письму Минфина России от 22.08.2008 «О порядке утверждения форм бланков строгой отчетности» организация и индивидуальный предприниматель, оказывающие услуги населению, для осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники вправе использовать самостоятельно разработанный документ, в котором должны содержаться обязательные реквизиты.

Мы рекомендуем

Как оформлять документы бухучёта по ФСБУ 27/2021

ФСБУ 27/2021 установил ряд требований по оформлению:

Бухгалтерские документы нужно составлять на русском языке или прилагать к ним построчный перевод.

Все денежные величины нужно указывать в рублях. Если же операция отражается в валюте, то необходимо прописать обе суммы: и в валюте, и в рублях. Валюта конвертируется в соответствии с официальным курсом ЦБ РФ, который действует в момент проведения операции.

Дата документа должна совпадать с датой его подписания. Если документ оформляется не в момент совершения ФХЖ, нужно указать как дату составления документа, так и дату самого ФХЖ.

Документ, составленный не по ФХЖ, а на основании другого (оправдательного) документа, должен обладать информацией, позволяющей его идентифицировать. Обычно это наименование, дата и номер.

В определённых случаях можно оформить один документ на несколько ФХЖ, если они связаны между собой. Это возможно, например, при оформлении нескольких биржевых сделок, заключённых одним участником торгов, или при оформлении отчёта по командировочным расходам работника, в котором сразу отражаются расходы на проезд, проживание, суточные и прочее.

ФХЖ, которые имеют определённую продолжительность или периодичность, также могут быть оформлены обобщённым первичным документом. Например, периодические работы по одному договору или начисление амортизации. Организация сама решает, как часто составлять такие документы. Это может быть квартал, месяц, неделя или сутки. Если в месяц проходят 2–3 однотипные операции, то достаточно одного итогового документа за этот период. Если количество таких операций уже 20–30 в месяц, то практичнее перейти на еженедельное оформление

Во избежание «незакрытых» ФХЖ важно составлять обобщённые документы на отчётную дату, установленную требованием закона или регламентом предприятия.

Зачем автосервису заказ-наряд

Главный плюс заказа-наряда — экономия времени. Он заменяет сразу несколько документов: заявку клиента на ремонт машины, техническое задание с указанием конкретных видов работ, договор и акт приемки-передачи.

Лаконичность документа не снижает безопасность сделки. Обе стороны, автосервис и клиент, защищают себя на случай споров.

Допустим, клиент отказывается оплачивать ремонт автомобиля. В заказе-наряде прописаны стоимость работ и использованных запчастей. Клиент подписал договор, значит дал согласие. В суде он с большой вероятностью проиграет. Он об этом знает, поэтому не будет никуда обращаться, даже если грозится.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно