Причины возникновения недоимки и задолженности

1. Неправильное заполнение декларации

Одной из основных причин возникновения недоимки и задолженности является неправильное заполнение налоговой декларации. Когда данные в декларации указаны неверно или неполностью, возникают расхождения с фактическими показателями, что может привести к недоимке.

Важно внимательно и точно заполнять все необходимые разделы декларации, проверять правильность указанных сумм и информации. 2

Нарушение сроков уплаты

2. Нарушение сроков уплаты

Еще одной распространенной причиной возникновения недоимки и задолженности является нарушение сроков уплаты налоговых платежей. Если организация или физическое лицо не уплачивают налоги вовремя, то это может привести к начислению пени и штрафов.

Необходимо следить за сроками уплаты налоговых платежей и осуществлять их своевременное внесение.

3. Отсутствие контроля и учета

Недостаточный контроль и учет доходов и расходов также является причиной возникновения недоимки и задолженности по налогам. Если организация или физическое лицо не ведут должный учет своих финансовых операций, то это может привести к неправильному определению налогооблагаемой базы и, как следствие, к недоимке.

Необходимо вести полный и точный учет доходов и расходов, а также осуществлять контроль за своими финансовыми операциями.

4. Ошибки и неточности в бухгалтерии

Еще одной причиной возникновения недоимки и задолженности может стать наличие ошибок и неточностей в бухгалтерии. Неправильное начисление налогов, неправильное определение налогооблагаемой базы, ошибки в расчетах — все это может привести к возникновению задолженности.

Важно вести четкую и точную бухгалтерию, проверять расчеты и своевременно исправлять ошибки. 5

Изменение налогового законодательства

5. Изменение налогового законодательства

Изменение налогового законодательства может привести к возникновению недоимки и задолженности у организаций и физических лиц. Внезапное введение новых налогов или изменение правил определения налоговой базы может создать сложности в корректном внесении всех необходимых платежей и привести к недоимке.

Важно быть внимательным и вовремя ознакомляться с изменениями в налоговом законодательстве, а также проконсультироваться у специалистов по налогам, если возникают сомнения

Штрафы, Чем грозит несвоевременная сдача расчета

Страхователя, который не представил вовремя отчет по несчастным случаям, оштрафуют по пункту 1 статьи 26.30 Закона от 24 июля 1998 № 125-ФЗ . Штраф – 5 процентов от суммы взносов , которая причитается в бюджет за последние три месяца отчетного (расчетного) периода. Этот штраф придется заплатить за каждый полный или неполный месяц просрочки. Максимальный штраф – 30 процентов от суммы взносов по расчету, а минимальный – 1000 руб.

Кроме того, за несвоевременное представление расчета по страховым взносам на травматизм предусмотрена и административная ответственность. По заявлению ФСС России суд может оштрафовать должностных лиц организации (например, руководителя) на сумму от 300 до 500 руб. (ч. 2 ).

Кроме этого, страхователя могут оштрафовать за отказ представить документы, которые подтверждают правильность начисления взносов, и за пропуск срока. Сумма штрафа – 200 руб. за каждый непредставленный документ. Штраф за это же нарушение для должностных лиц – 300–500 руб. (ст. 26.31 Закона от 24 июля 1998 № 125-ФЗ, п. 3 ст. 15.33 КоАП РФ).

Примечание : Если по каким-либо причинам вы не согласны с решением территориального отделения фонда, его можно обжаловать.

к меню

Штрафы за несоблюдение установленного способа представления расчетов по страховым взносам

предусмотрен штраф – 200 руб. (ст. 26.31 Закона от 24 июля 1998 № 125-ФЗ). Штраф за это же нарушение для должностных лиц – 300–500 руб. (п. 3 ).

Отчетность по форме 4-ФСС представляется по установленной форме следующими способами:

- на бумажном носителе ;

- электронно по телекоммуникационным каналам связи .

Форма 4-ФСС предоставляется в ФСС на бумажных носителях, если не превышает 25 человек. В противном случае отчетность необходимо предоставить в электронном виде, заверив ее электронной цифровой подписью.

Если Вы отослали отчетность по форме 4-ФСС по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Если электронный расчет 4 ФСС из-за допущенных ошибок не прошел логический контроль, но при этом он был передан в ФСС своевременно, то чиновники не вправе привлекать страхователя к ответственности за опоздание с отчетностью. К такому выводу пришел арбитражный суд Московского округа в постановлении от 06.03.15 № А40-109343/14 .

Суды трех инстанций признали штраф неправомерным, потому что статья 19 Закона № 125-ФЗ предусматривает ответственность за непредставление в установленный срок отчета в ФСС. А если спецоператор связи подтвердил, что страхователь отправил отчет на шлюз приема расчетов 25 января, то есть в установленный срок. И то, что отчет был сдан с ошибочными параметрами расчета, не является доказательством нарушения срока сдачи отчетности, поскольку указанные ошибочные параметры расчета не имеют отношения к сроку подачи отчетности. Поскольку исходный расчет 4-ФСС был направлен своевременно, оснований для штрафа нет.

к меню

Отчетность 4-ФСС на бумаге сдается :

- лично;

Примечание : Необходимо предъявить паспорт

- через своего представителя;

- направлен в виде почтового отправления с описью вложения.При отправке отчетности по почте днем его представления считается дата отправки .

к меню

Периодичность и сроки сдачи нулевки в 2022 году.

Согласно закону о страховании от несчастных случаев, страхователи обязаны ежеквартально представлять территориальному органу соцстраха по месту их регистрации расчет по начисленным и уплаченным страховым взносам.

Важно:

Отчет 4-ФСС заполняется нарастающим итогом с начала года, поэтому нулевым он будет считаться, когда любые начисления по зарплате и по взносам отсутствовали с 1 января и до окончания отчетного периода.

Нулевой, как и полный отчет, может быть сдан как на бумаге, так и в электронном виде. Однако, на бумаге есть ограничения: в конце 2021 года было принято решение о том, что страхователи, у которых численность работающих физических лиц за предшествующий расчетный период превышает 10 человек, обязаны предоставить расчет в электронной форме с усиленной квалифицированной электронной подписью.

Сроки сдачи бумажного и электронного отчета разнятся. На бумажном носителе расчет сдается не позднее 20-го числа месяца, следующего за отчетным периодом. В электронной форме — не позже 25-го числа месяца, следующего за отчетным кварталом.

Дедлайны срока сдачи для 4-ФСС на бумаге в 2022 году.

|

1 квартал |

2 квартал |

3 квартал |

4 квартал |

|

|

Бумажная форма |

До 20 апреля |

До 20 июля |

До 20 октября |

До 20 января 2023 года |

Порядок взыскания недоимки по налогам

Какие меры предусмотрены для взыскания недоимки по налогам?

Для взыскания недоимки по налогам могут быть применены следующие меры:

- Исполнительное производство – недоимка может быть взыскана через судебное приставление, когда налогоплательщик отказывается добровольно погасить задолженность.

- Арест имущества – в случае отсутствия иных способов взыскания, государство может арестовать имущество налогоплательщика для погашения недоимки.

- Штрафы и пени – налогоплательщик может быть обязан уплатить штрафы и пени за задержку или неправильную уплату налогов.

Какие документы необходимы для взыскания недоимки по налогам?

Для успешного взыскания недоимки по налогам должны быть предоставлены следующие документы:

- Решение налоговой службы – на основании решения налоговой службы выносится постановление о взыскании недоимки.

- Исполнительный лист – исполнительное лист выдается судебным приставом и является основанием для применения мер взыскания.

- Документы о доходах и расходах – налогоплательщик должен предоставить документы, подтверждающие его доходы и расходы, чтобы установить размер недоимки.

Какова ответственность за неуплату недоимки по налогам?

Неуплата или неправильная уплата недоимки по налогам может повлечь за собой следующую ответственность:

| Вид ответственности | Описание |

|---|---|

| Штрафы и пени | За задержку или неправильную уплату налогов налогоплательщик может быть обязан уплатить дополнительные штрафы и пени. |

| Уголовная ответственность | В случае умышленной неуплаты налогов может быть возбуждено уголовное дело против налогоплательщика. |

| Арест имущества | Государство может арестовать имущество налогоплательщика для погашения недоимки. |

Взыскание недоимки по налогам является важной процедурой для поддержания финансовой стабильности государства и компенсации убытков от неправильной или неполной уплаты налогов. Соблюдение правил и своевременная уплата налогов позволяют избежать проблем с взысканием недоимки и ответственностью

Если на счете должника нет средств

Недоимка по страховым взносам в ФСС – это тот платеж, который с вас взыщут, даже если на расчетном счете не хватает денег. Закон №212-ФЗ позволяет, при недостаточности средств на рублевом счете, изъять недоплаченные взносы с валютного счета (при наличии). Банк должен списать деньги не позднее 1 операционного дня. Если денег нет, они будут списываться по мере поступления на счет. А если нет и поступлений, недоимку могут взыскать за счет иного имущества должника. Это могут быть ценные бумаги, легковые автомобили, готовая продукция и т.д. В отличие от денежного требования, на взыскание недоимки за счет иного имущества дается год при крупных суммах, и 2 года – при сумме менее 500 рублей. Ваш долг будет считаться уплаченным после продажи изъятого в счет недоимки имущества (ст. 20 закона №212-ФЗ).

Заполнение 4 фсс по беременности и родам сейчас не производится . Организации-плательщики страховых взносов сдают в 4-ФСС только на «травматизм» (НС и ПЗ) должны будут предоставить в органы ФСС отчетность по форме 4-ФСС за 2021 год. Форма отчета утверждена Приказом ФСС РФ от 26.09.2016г. №381 . Данным приказом утвержден и Порядок заполнения формы с примером и пояснениями . Ниже дается пример, образец заполнения формы 4-ФСС за 2021 г.

Форма отчета ФСС стала в 2 раза меньше. Из нее убрали таблицы, которые заполняются для налоговой инспекции, оставили только расчет на «травматизм. Теперь этот отчет посвящен только взносам на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний. Порядок начисления, уплаты и представления отчетности по этому виду взносов установлен Законом от 24 июля 1998 № 125-ФЗ .

Изменения коснулись, в том числе шифров плательщиков страховых взносов в части категории плательщиков страховых взносов по коду 101.

Примечание : Приведен справочник шифров страхователей страховых взносов в Фонд Социального Страхования для заполнения формы 4-ФСС.

https://youtube.com/watch?v=66OLihzUafg%26pp%3DygVD0J3QtdC00L7QuNC80LrQsCDQsiDQvtGC0YfQtdGC0LUgNC3QpNCh0KEg0LrQsNC6INGB0YfQuNGC0LDQtdGC0YHRjw%253D%253D

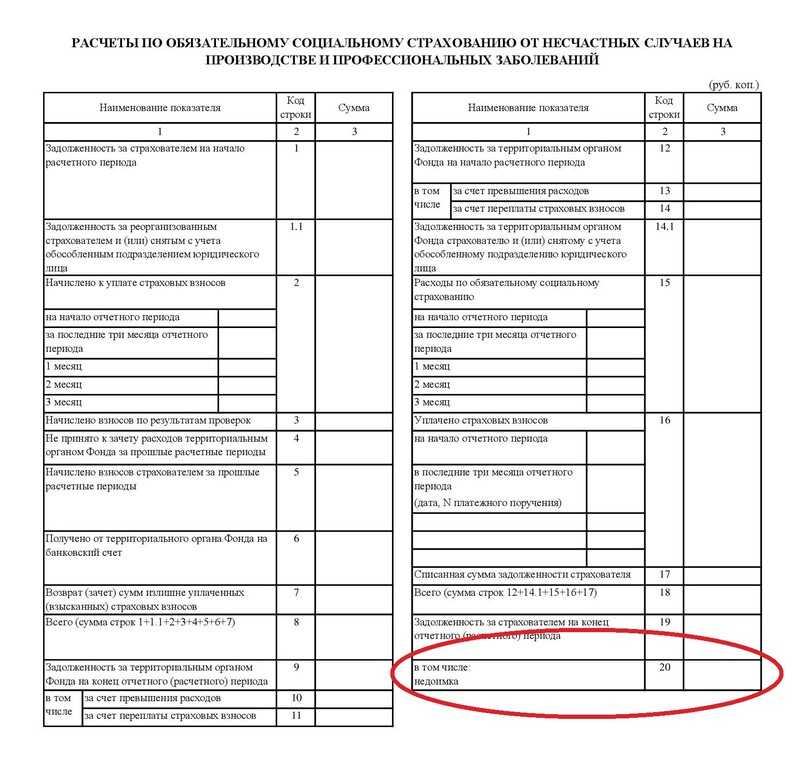

Недоимка всегда наказуема. Не зря ее сумму справочно нужно показывать в строке 20 таблицы 2 отчета 4-ФСС — появление любой цифры в этой строке сигнализирует о том, что у страхователя есть просроченный долг перед Фондом соцстрахования и требуется принять меры для его скорейшего погашения.

К примеру, наличие недоимки служит причиной получения отказа от ФСС в предоставлении финансового обеспечения предупредительных мер по сокращению производственного травматизма и профзаболеваний работников:

Другой негативный фактор наличия недоимки — начисление пени на ее сумму. А это незапланированные дополнительные расходы страхователя. Начислением пеней занимается ФСС по правилам:

Если не заплатить вовремя недоимку по взносам на травматизм и пени, ФСС взыщет суммы принудительно со счета страхователя или за счет его имущества.

Возмещение расходов ФСС и их отражение в отчетности в программах 1С

Поступление денежных средств на расчетный счет радует всех сотрудников организации, но не всегда бухгалтера. Особенно, если это не привычное поступление от покупателей, а, например, возмещение расходов ФСС. «Как отразить такой приход? А не вылезет ли эта «радость» в какой-нибудь строке отчетности?» — именно этими вопросами начинают задаваться многие бухгалтеры. Коллеги! Не паникуем! В этой публикации мы простым языком расскажем вам обо всех подводных камнях в этой ситуации на примере возмещения из ФСС расходов на взносы по временной нетрудоспособности и в связи с материнством, а также по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

И теперь организации, у которых есть вышеописанное превышение, могут обратиться в орган ФСС РФ (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ) за возвратом денежных средств. Для этого необходимо подать документы по специальному перечню, утв. приказом Минздравсоцразвития России от 04.12.2009 № 951н.

Одной из самых весомых по затратам социальных выплат являются пособие по беременности и родам и пособие по уходу за ребенком до 1,5 лет. Поэтому у многих организаций на конец 2023 года сложилась ситуация, когда выплаты таких пособий превысили начисленные страховые взносы.

По расчету по страховым взносам нельзя однозначно утверждать, сколько нужно уплатить в бюджет. Зачастую пользователи ориентируются на показатели Раздела 1, но не во всех случаях стоит это делать. И пример с возмещением это как раз прекрасно демонстрирует.

В каком порядке заполняется отчет

Определение недоимки и задолженности

Недоимка и задолженность — понятия, связанные с неуплатой или неправильным расчетом платежей по налогам и обязательным платежам. Они являются финансовыми обязательствами, которые остаются непогашенными организацией или физическим лицом перед государством.

Недоимка обозначает неуплату налогов или обязательных платежей (например, социальных взносов) либо неправильный расчет этих платежей. Она возникает в результате неправильного учета или недобросовестной налоговой практики. Недоимка может возникать как у организаций, так и у физических лиц, и ведет к возникновению задолженности.

Задолженность, в свою очередь, представляет собой сумму долга перед государством, которую организация или физическое лицо должны выплатить. Она включает в себя суммы недоимки, пеней за неуплату, штрафов и других обязательных платежей. Задолженность может быть как текущей, так и просроченной в зависимости от срока платежа.

В случае возникновения недоимки и задолженности, государство имеет право применить меры принудительного взыскания, такие как ограничение финансовых операций, арест счетов, возможное наложение штрафов и т.д

Поэтому важно своевременно и правильно выполнять обязательные платежи для избежания неприятных последствий

Для контроля за оплатой налогов и обязательных платежей государство разрабатывает соответствующую систему налогового учета и контроля, а также устанавливает сроки и порядок их уплаты.

Уголовная ответственность за неуплату НиС

В ряде случаев ИП за неуплату налогов в крупном и особо крупном размере подлежит также привлечению к уголовной ответственности

|

Вид правонарушения |

Комментарий |

Статья КоАП РФ |

Применяемые санкции |

|

Уклонение от уплаты НиС |

Под данным правонарушением подразумевается уход от налогообложения путем непредставления налоговой отчетности либо искажение данных, содержащихся в ней |

Ст. 198 |

В крупном размере: * штраф от 100 000 – 300 000 руб. либо в сумме з/п ИП за период от года до двух лет или исправительные работы на срок до года или арест до 6 мес. или заключение под стражу на срок до года В особо крупном размере: * штраф от 200 000 – 500 000 руб. или з/п за период от 18 до 36 месяцев или принудительные работы или лишение свободы на срок до 3-х лет |

ИП, освобождается от уголовной ответственности, если он совершил преступление впервые и уплатил всю сумму задолженности.

Рассмотрев, чем грозит ИП неуплата налогов определим, что ждет предпринимателя за не перечисление во внебюджетные фонды страховых взносов (далее СВ).

Порядок заполнения формы 4 ФСС с примером и пояснениями

Правила подготовки декларации взноса за «травматизм» прописаны в Порядке, утвержденном приказом ФСС России от 26 сентября 2021 № 381. Во многом они совпадают с правилами для налоговой отчетности. В расчете по форме 4-ФСС обязательно заполните титульный лист, таблицы 1, 2 и 5. Остальные таблицы – только если есть данные, которые необходимо отразить. Таковы требования пункта 2 Порядка, утвержденного приказом ФСС России от 26 сентября 2021 № 381.

При заполнении формы Расчета в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных формой Расчета, в строке и соответствующей графе ставится прочерк .

Среднесписочная численность в 4-ФСС

Уточненный расчет составляют по форме, которая действовала в периоде, за который вы выявили ошибки. Номер уточненного расчета укажите на титульном листе в поле «Номер корректировки». Например, если вы впервые уточнили расчет за II квартал 2021 года, поставьте номер 001.

Если возникла недоимка, то предварительно перечислите в фонд остаток взносов и пени. Тогда вам не начислят штраф (подп. 1 п. 1.4 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Примечание : Уточненные расчеты по форме 4-ФСС за периоды до 1 января 2021 года сдавайте в отделения ФСС (ст. 23 Закона от 03.07.2016 № 250-ФЗ)

Не важно, что в них входят сведения не только о взносах на травматизм, но и о взносах на обязательное соцстрахование. Подробнее см

Как внести изменения в расчеты по страховым взносам (ЕРСВ).

Что считается недоимкой в 4-ФСС

Период расчёта страхового взноса на травматизм — календарный месяц. Бухгалтер в последний день отчётного месяца начисляет взносы. Например, за июнь — 30 июня. С 1 числа следующего месяца возникает задолженность организации-страхователя. Это не считается недоимкой, потому что срок уплаты взноса ещё не наступил.

По договорам оказания услуг ГПХ с физическими лицами взносы на травматизм тоже могут начисляться. Это бывает редко, и только по соглашению сторон. Условия уплаты взноса те же самые, что и для работников.

Таблица 2 строка 20 недоимка:

Таблица 2 строка 20 — недоимка

Таблица 2 строка 20 — недоимка

Строка 20 — это составная часть строки 19 (Задолженность за страхователем на конец отчётного (расчётного) периода). Она показывает сумму недоимки в общем размере долга.

Что считать недоимкой в отчете 4-ФСС?

Наличие данных для отражения задолженности за страхователем в указанных таблицах отчета 4-ФСС на конец каждого отчетного периода является нормальным явлением для большинства плательщиков взносов. Несмотря на возможность существования и иных ситуаций (когда Соцстрах оказывается должен страхователю), более распространенным является процесс формирования сальдо расчетов по периоду с задолженностью, числящейся за страхователем.

Объясняется это очень просто. Начисление подлежащих уплате взносов делается ежемесячно в момент расчета заработной платы, т. е. в последний день месяца, в т. ч. месяца, являющегося последним в отчетном квартале. Установленный законодательно предельный срок для оплаты взносов попадает на месяц, следующий за месяцем начисления. Большая часть страхователей платит взносы после их начисления, т. е. в месяце, наступающем за месяцем расчета. Поэтому, как правило, итогом отчетного периода в вышеуказанных таблицах будет наличие долга за плательщиком взносов, имеющего под собой вполне законное основание: сумма взносов на отчетную дату к уплате начислена, но срок платежа по ней еще не наступил.

Однако «нормальной» такая задолженность будет только в отношении взносов, начисленных за последний месяц отчетного периода, срок уплаты которых правомерно наступит позже. Поэтому если сумма задолженности на конец периода совпадает с величиной взносов, начисленных за последний месяц отчетного квартала, или оказывается меньше, чем сумма этих начислений, то о недоимке речи быть не может, и строка, отведенная недоимке в 4-ФСС, останется незаполненной. Если же сумма задолженности на конец периода превышает величину начисленных за последний месяц квартала взносов, то недоимка (т. е. не уплаченные вовремя суммы) имеют место. Узнать величину недоимки очень просто: нужно из суммы задолженности на конец периода вычесть то значение, которое соответствует сумме начислений взносов за последний месяц отчетного квартала.

Пени: расчет, отражение в бухгалтерском учете

Бухгалтер ООО «Ритм» при заполнении 4-ФСС за 1-й квартал 2020 года по строке 19 таблицы 2 указал задолженность страхователя на конец периода — 28 644 руб.

Однако в ст. 198 АПК РФ наравне с решениями госорганов упомянуты решения и органов местного самоуправления, и иных органов . При этом и ПФР, и ФСС Законом N 212-ФЗ названы именно органами (органами контроля за уплатой страховых взносов) .

Расчет по форме 4-ФСС стал иным вследствие перехода к налоговой службе контрольных функций в сфере начисления и уплаты страховых взносов. В статье пойдет речь о правилах внесения сведений в обновленную форму, а также о порядке и сроках ее представления.

Остатки на 1 января 2011 г. по данным бухучета сформированы и отражены уже в отчете за I квартал 2011 г. Эти остатки (строки 1 и 12 таблицы 1) на протяжении расчетного периода не меняются, . Поэтому остатки на начало 2011 г. сейчас, когда вы обнаружили ошибку (например, в ноябре 2011 г.), изменить уже нельзя.

Материнский капитал является одной из форм поддержки семей с детьми. Действовать данная программа будет до…

ОБРАТИТЕ ВНИМАНИЕ! Физические лица, не зарегистрированные как ИП, не имеют права на внесение записей в трудовые книжки, но должны заключать трудовые соглашения с наемными работниками, а значит, обязаны начислять страховые взносы. Дело в том, что все трудящиеся в обязательном порядке страхуются от несчастных случаев. Под недоимкой подразумевают сумму страховых взносов, которую организация не заплатила в положенный срок

При просрочке оплаты вам необходимо будет заплатить пени, которые начисляются за каждый просроченный день.Как же рассчитать эту сумму ?Для этого берем сумму задолженности на конец месяца и вычисляем из нее начисления за последний месяц

Под недоимкой подразумевают сумму страховых взносов, которую организация не заплатила в положенный срок. При просрочке оплаты вам необходимо будет заплатить пени, которые начисляются за каждый просроченный день.Как же рассчитать эту сумму ?Для этого берем сумму задолженности на конец месяца и вычисляем из нее начисления за последний месяц.

Взыскание недоимки вас ждет, если по каким-то причинам вы не заплатили или не полностью заплатили взносы. Также требование доплатить может возникнуть, если по результатам проверки контролеры выявят неполную уплату взносов. Не забывайте, что выявленная недоимка «добавит» платежей в виде пеней и штрафов.

Если флажок над таблицей 6 поставят страхователи, отнесенные к категории 1, то проверочная программа автоматически выдаст ошибку, так как страхователь льготные взносы рассчитает и включит в состав строки 2 таблицы 7 только по выплатам в пользу инвалидов, а программа рассчитает взносы по льготе 60 по всем выплатам.

С этого года все работодатели начали платить новые страховые взносы напрямую во внебюджетные фонды. Можно надеяться, что выездные проверки правильности начисления и уплаты взносов нас ожидают не скоро. А вот камеральные проверки начнутся уже в мае после подачи первых квартальных расчетов .

В подарок за регистрацию мы вышлем Вам нашу самую популярную книгу: «Расчет среднего заработка от отпускных до донорских» из серии «Библиотека журнала Главбух».

Посмотрим, в каком порядке органы ПФР и ФСС будут добиваться уплаты недоимок по взносам, если таковые будут обнаружены.

В подарок за регистрацию мы вышлем Вам нашу самую популярную книгу: «Расчет среднего заработка от отпускных до донорских» из серии «Библиотека журнала Главбух».

В соответствии с пунктом 11.14 Порядка, в строке 080 Приложения 2 нужно указать сумму возмещения из ФСС в графе, соответствующей месяцу фактического возмещения.

Заполнение табл. 5 формы 4-ФСС РФ предполагает указание по стр. 1 среднесписочной численности работающих, в т.ч. женщин (стр. 2), определяемой в соответствии с Указаниями по заполнению форм федерального статистического наблюдения, утв. приказом Росстата от 12.11.2008 N 278. По строке 3 табл. 5 отражаются выплаты, начисленные в пользу работников (доход).

Что такое недоимка в 4-ФСС? Как рассчитать ее сумму? Для чего нужно показывать в 4-ФСС недоимку отдельной строкой?