Формула рентабельности активов по балансу

Понятие рентабельности активов

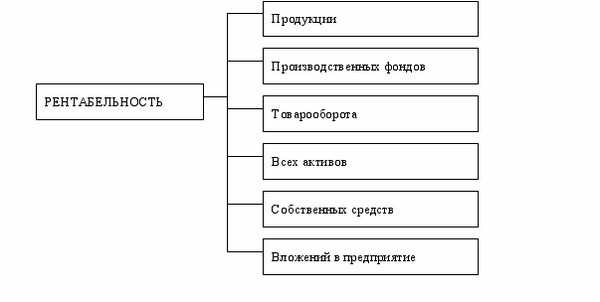

Рентабельность включает в себя целую систему показателей, характеризующихся эффективностью деятельности организации.

Один из таких показателей — коэффициент рентабельности активов, обозначается он как ROA (английский returnonassets).Показатель рентабельности активов можно отнести к системе коэффициентов «Рентабельность», показывающей эффективность управления в сфере денежных средств компании.

Коэффициент рентабельности активов (ROA) отражает сумму денежных средств, которая приходится на единицу активов в наличии у организации. Активы организации включают все ее имущество и денежные средства.

Формула рентабельности активов по балансу показывает, насколько велика отдача от денежных средств, которые вложены в имущество предприятия, какую прибыль может принести предприятию каждый рубль, инвестируемый в ее активы.

Формула рентабельности активов по балансу

Формула расчета рентабельности активов в общем виде выглядит следующим образом:

R = П / А × 100%,

Здесь R — рентабельность активов;

П– прибыль предприятия в зависимости от того, какая необходима доходность – чистая прибыль или прибыль от продаж (берется из строки 2400 баланса);

А – активы предприятия (средняя стоимость за соответствующий период).

Рентабельность активов является относительным показателем и вычисляется в процентном соотношении.

Значение рентабельности активов по балансу

Формула рентабельности активов по балансу на практике используется финансовыми аналитиками с целью диагностирования эффективности компании.

Показатель рентабельности активов отражает финансовую отдачу при использовании активов организации.

Основная цель использования показателя рентабельности активов – увеличение его значения при учете ликвидности компании. С помощью этого показателя любой финансовый аналитик сможет быстро провести анализ состава активов компании и оценку их вклада в совокупность общего дохода. В случае, когда какой-либо актив не отдает вклад в доход компании, то от него выгодно отказаться (путем продажи или снятия с баланса предприятия).

Виды рентабельности активов

Формула рентабельности активов по балансу может рассчитываться по трем видам активов. Выделяют рентабельность:

- По внеоборотным активам;

- По оборотным активам;

- По суммарным активам.

Особенности формулы

Внеоборотные активы представляют собой длинные активы, используемые предприятием в течение длительного времени (от 12 месяцев). Этот тип имущества принято отражать в I разделе бухгалтерского баланса, включая:

- основные фонды,

- нематериальные активы,

- долгосрочные финансовые вложения и пр.

Формула рентабельности внеоборотных активов в знаменателе содержит итог по разделу I (строка 1100), при этом получается рентабельность всех внеоборотных активов в наличии.

При необходимости проводится анализ прибыльностьи каждого вида активов, к примеру, основных фондов или группы внеобротных активов (материальных, нематериальных, финансовых). В этом случае формула рентабельности активов по балансу будет содержать данные по строкам, отражающих соответствующее имущество.

Самым простым методом вычисления среднего значения стоимости активов – сложение показателей начала и конца года и деление полученной суммы на 2.

Показатель прибыли для числителя формулы рентабельности активов по балансу берется из отчета о финансовых результатах (формы №2):

- прибыль от продаж отражается на стр. 2200;

- чистая прибыль — из стр. 2400.

Примеры решения задач

Чистая прибыль (стр. 2400)

2014 – 600 тыс. руб.

2015 – 980 тыс. руб.

2016 – 5200 тыс. руб.

Стоимость внеоборотныхактивов (стр. 1100)

2014 – 55500 тыс. руб.

2015 – 77600 тыс. руб.

2016 – 85800 тыс. руб.

Определить рентабельность внеоборотныхактивов по балансу.

R = П / А × 100%,

Рассчитаем показатель на каждый год:

Вывод. Мы видим, что рентабельность активов по балансу выросла с 1,08 % в 2014 году до 6% в 2016 году. Это говорит об увеличении эффективности работы предприятия.

Чистая прибыль по строке 2400 ББ — 51 тыс. руб.,

Вступление

Показатели рентабельности предназначены для оценки общей эффективности вложения средств в предприятие. Они широко используются для оценки финансово — хозяйственной деятельности предприятиями всех отраслей. Это одни из наиболее важных показателей при оценке деятельности предприятия, которые отражают степень прибыльности деятельности предприятия.

Показатели рентабельности формируются следующим образом :

, где

RСиИ — рентабельность тех или иных хозяйственных средств и их источников П — прибыль (чистая либо балансовая)

Далее представлены некоторые основные показатели рентабельности, применяемые при анализе бухгалтерской (финансовой) отчетности.

Рентабельность основных производственных фондов

Основные производственные фонды (ОПФ) для производственных предприятий — это средства труда. От их эффективного использования зависит экономический потенциал компании, они зачастую определяют ее вектор развития.

На практике понятия «основные производственные фонды» и «основные средства» часто используют как синонимы. Разницу можно уловить, если рассмотреть деление основных фондов на материальные и нематериальные (чаще используется в анализе). Именно материальные основные фонды находят отражение в бухгалтерском учете (БУ) в качестве основных средств. Для нематериальных в БУ есть свои правила учета и отражения в отчетности.

В некоторых случаях принято делить ОПФ на активные и пассивные. Активные — те, что непосредственно участвуют в производстве ТРУ, пассивные — те, которые необходимы при использовании активных ОПФ.

При таком подходе к активным относят машины и механизмы, оборудование основных производственных цехов и т. п. К пассивным — здания и сооружения.

В тех компаниях, которые не занимаются производством и понятием ОПФ не пользуются, при анализе рассматривается эффективность использования основных средств.

Коэффициент рентабельности активов. Пример расчета

Перейдем к практике. Рассчитаем рентабельность активов для авиационной компании ОАО «ОКБ Сухого» (производит самолеты). Для этого необходимо взять данные по финансовой отчетности с официального сайта компании.

Расчет рентабельности активов для ОАО «ОКБ Сухой»Отчет о прибылях и убытках ОАО «ОКБ Сухой»Бухгалтерский баланс ОАО «ОКБ Сухой»

Коэффициент рентабельности активов 2009 = 611682/55494122 = 0,01 (1%)

Коэффициент рентабельности активов 2010 = 989304/77772090 = 0,012 (1,2%)

Коэффициент рентабельности активов 2011 = 5243144/85785222 = 0,06 (6%)

По данным зарубежного рейтингового агентства Standard & Poor’s коэффициент рентабельности активов в среднем по России в 2010 году составил 2%. Так что 1,2% у «Сухого» за 2010 год это не так уж и плохо в сравнении со средней рентабельностью всей промышленности России.

Рентабельность активов у ОАО «ОКБ Сухого» выросла с 1% в 2009 году до 6% в 2011 году. Это говорит о том, что эффективность деятельности предприятия в целом повысилась. Вызвано это было тем, что чистая прибыль в 2011 году была значительно больше, чем в предыдущие годы.

Что показывает рентабельность текущих активов?

Цель функционирования любой частной организации — получение прибыли. Расчет рентабельности текущих активов позволяет понять, насколько окупаются вложения в бизнес, а именно, сколько прибыли получает предприятие за каждый рубль, вложенный в оборотные средства.

Очевидно, что чем больше рентабельность, тем выше эффективность работы предприятия. В свою очередь, отрицательное значение этого показателя говорит о нерациональном использовании ресурсов организации.

На основании полученных данных разрабатывается план мероприятий по повышению ликвидности оборотных активов.

В частности, принимаются активные меры по:

- сокращению складских запасов;

- повышению производительности труда;

- изменению ценовой политики;

- снижению себестоимости продукции и т. д.

Рекомендуется анализировать рентабельность в динамике за несколько последовательно идущих отчетных периодов.

Зачастую неразумная экономия активов, породившая резкое увеличение рентабельности в одном периоде (например, закуплено недостаточное количество сырья для обеспечения бесперебойного производственного процесса), может привести к простоям в хозяйственной деятельности уже в следующем периоде, что закономерно приведет к снижению прибыли и падению рентабельности.

При этом оборотные активы не должны накапливаться и оседать в виде излишка на складах или дебиторской задолженности. Ведь чем быстрее происходит оборот, тем больше прибыли получает предприятие.

Важно!

Задача руководителя — обеспечить грамотное управление ресурсами своей компании. Такой подход не только гарантирует предприятию финансовую устойчивость, но и обеспечивает его конкурентоспособность на рынке и привлекательность для инвесторов.

Как повысить рентабельность оборотных активов

Повысить общую рентабельность оборотных активов можно за счет увеличения эффективности использования отдельных классов оборотных активов.

Для оптимизации товарно-материальных ценностей необходимо сделать следующее:

- Определить нормы для каждого вида активов и распределить их по подразделениям компании;

- Провести аудит неэффективных и неликвидных ресурсов;

- Разработать строгий план ликвидации неликвидных активов;

- Проводить ежеквартальную инвентаризацию быстропортящихся активов.

Дебиторская задолженность — ее нужно постараться сократить по-максимуму, однако это не всегда возможно, так как для возможности конкурировать с аналогичными компании производители практически в 100% случаев дают отсрочку покупателям. Но если у вас отсрочка больше, чем у конкурентов, то ее необходимо уменьшить.

Денежные средства не приносят доход, но тем не менее необходимо вести их регулярный учет и поддерживать оптимальный объем. Методы эффективного управления денежными средствами:

- Сведение расходов и доходов компании по отчетным периодам;

- Эффективное использование остатка денежных средств;

- Своевременное совершение обязательных платежей.

Рентабельность оборотных активов — важный показатель, который необходимо регулярно контролировать и сверять со средними значениями по отрасли.

Виды

Рентабельность комплексно отражает, насколько эффективно используются природные богатства, трудовые, материальные и денежные ресурсы. Она выражается в прибыли:

- на единицу инвестиций;

- каждую полученную единицу денежных средств.

Отношение прибыли к ресурсам, активам или образующим ее потокам позволяет получить процентные количественные коэффициенты рентабельности.

Существует много видов рентабельности:

Существует много видов рентабельности:

- оборота;

- капитала;

- зарплат;

- продукции;

- производства;

- инвестиций;

- продаж;

- основных фондов;

- активов и пр.

Каждый вид имеет ряд индивидуальных особенностей, которые важно учитывать для правильного расчета показателей

Рентабельность внеоборотных активов

Когда речь идет о рентабельности внеоборотных активов, упор делается на основные производственные фонды. Но напомним, что в состав внеоборотных активов компании могут входить:

- основные средства;

- доходные вложения в материальные ценности;

- нематериальные активы и результаты исследований и разработок;

- материальные и нематериальные поисковые активы (для предприятий добывающей отрасли);

- долгосрочные финансовые вложения;

- прочие внеоборотные активы.

Для промышленных предприятий основные средства (ОС) или основные производственные фонды имеют определяющее значение. В других сферах деятельности могут быть значимы иные виды внеоборотных активов.

Рентабельность внеоборотных активов (RFА), формула по балансу и ОФР:

RFA = (2400+2330) / [(1100 н + 1100 к) / 2]

где:

- 2400 — чистая прибыль по ОФР;

- 2330 — проценты к уплате по ОФР;

- 1100 н — итог раздела I «Внеоборотные активы» баланса на начало периода;

- 1100 к — итог раздела I «Внеоборотные активы» баланса на конец периода.

Анализ рентабельности капитала

Нормативы

РОК говорит об обеспеченности предприятия оборотным капиталом: он показывает, насколько эта статья активов обеспечивает прибыль компании. Для показателя не существует определенного норматива, который подошел бы для всех компаний любых отраслей. Анализировать рентабельность нужно в динамике за прошлые периоды.

Важно! Рентабельность в разных сферах отличается в разы. Так, например, на крупных производственных градообразующих предприятиях с большими оборотами она будет ниже, чем в небольших компаниях, предлагающих услуги

Полученный показатель рентабельности можно сравнить со среднеотраслевым. Если компания отстает, то это верный признак неэффективного управления, и нужно корректировать стратегию развития предприятия. Наиболее показательным окажется сравнение с ближайшими конкурентами.

Вступление

Показатели рентабельности предназначены для оценки общей эффективности вложения средств в предприятие. Они широко используются для оценки финансово — хозяйственной деятельности предприятиями всех отраслей. Это одни из наиболее важных показателей при оценке деятельности предприятия, которые отражают степень прибыльности деятельности предприятия.

Показатели рентабельности формируются следующим образом :

,где

,где

RСиИ — рентабельность тех или иных хозяйственных средств и их источниковП — прибыль (чистая либо балансовая)

Далее представлены некоторые основные показатели рентабельности, применяемые при анализе бухгалтерской (финансовой) отчетности.

Нормативное значение

Никаких единых нормативных значений рентабельности не установлено, но с 2007 года налоговая служба планирует проведение выездных проверок на базе Концепции, утвержденной № ММ-3-06/333.

В приложении 4 этого НПА приведены среднеотраслевые значения показателей, характеризующих ФХД компаний в разрезе по видам деятельности, в том числе и рентабельности активов, которые ежегодно корректируются и публикуются в свободном доступе на сайте ФНС.

Налогоплательщики, чьи показатели ФХД ниже среднеотраслевых на 10 и более %, включаются в план выездных проверок. Поэтому бухгалтерия предприятия перед сдачей отчетности должна просчитывать рентабельность активов и сопоставлять полученное значение с данными ФНС, чтобы не попасть под прицел ревизоров налоговой службы.

Рентабельность и налоговая нагрузка

Стандарт бухгалтерского обслуживания нашей компании включает обязательный контроль показателей хозяйственной деятельности организации, включая рентабельность активов.

Перед сдачей ежегодной отчетности специалисты 1С-WiseAdvice всегда согласовывают с заказчиками результаты полученных расчетов и дают развернутые рекомендации по безопасной корректировке отчетных данных

Благодаря такому подходу наши клиенты могут не тревожиться о том, что их организация выбьется из установленных «нормативов» и привлечет к себе ненужное внимание со стороны налоговиков

Коэффициенты рентабельности активов

Любая компания ставит целью своей деятельности получение прибыли. Важна не только ее величина, но и то, что понадобилось для получения данной суммы (объем выполненных работ, задействованные ресурсы, понесенные расходы).

Любая компания ставит целью своей деятельности получение прибыли. Важна не только ее величина, но и то, что понадобилось для получения данной суммы (объем выполненных работ, задействованные ресурсы, понесенные расходы).

Сопоставление авансированных вложений и затрат с прибылью осуществляется посредством коэффициентов рентабельности. Именно они дают возможность определить, что повышает в ходе ведения коммерческой деятельности доходность или мешает ее достижению.

Эти характеристики считаются главными инструментами экономического анализа, позволяя дать точную оценку платежеспособности и инвестиционной привлекательности компании.

В широком смысле коэффициенты рентабельности активов (КРА) отражают размер полученной организацией прибыли (в численном выражении) с каждой затраченной денежной единицы.

То есть рентабельность предприятия 42% говорит о том, что доля чистой прибыли в каждом заработанном рубле составляет 42 копейки.

Показатели будут тщательно изучаться кредитными организациями и инвесторами.

Показатели будут тщательно изучаться кредитными организациями и инвесторами.

Так они смогут понять возможности окупаемости своих вложений и связанные с этим риски потери средств.

На данные характеристики опираются и контрагенты по бизнесу, определяя уровень надежности делового партнерства.

Рентабельность активов. Показатели и направление использования

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Кем используется коэффициент рентабельности активов?

Он используется финансовыми аналитиками для диагностики эффективности предприятия.

Как использовать коэффициент рентабельности активов?

Данный коэффициент показывает финансовую отдачу от использования активов предприятия. Цель его использования – повышение его значения (но с учетом, конечно, ликвидности предприятия), то есть с помощью его финансовый аналитик может быстро проанализировать состав активов предприятия и оценить их в клад в генерацию общего дохода. Если какой-либо актив не дает вклада в доход предприятия, то он него целесообразно отказаться (продать, снять с баланса).

Другими словами рентабельность активов – это отличный индикатор общей доходности и эффективности деятельности предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Что показывает рентабельность активов

Рентабельность — это целая система показателей, которые характеризуют эффективность деятельности предприятия. Одним из таких показателей является коэффициент рентабельности активов. Его принято обозначать ROA (сокращение от английского return on assets).

Этот коэффициент демонстрирует, насколько высока отдача от средств, вложенных в имущество организации, какую прибыль приносит компании каждый рубль, инвестированный в ее активы.

В общем виде формулу расчета рентабельности активов можно представить так:

ROA = Пр / Ак × 100%,

где:

ROA — рентабельность активов;

Пр — прибыль (для расчета берут либо чистую, либо прибыль от продаж, в зависимости от того, какая доходность интересует пользователя);

Ак — активы организации (как правило, для расчета используют среднюю стоимость активов за период).

Рентабельность активов — показатель относительный, выражается, как правило, в процентах.

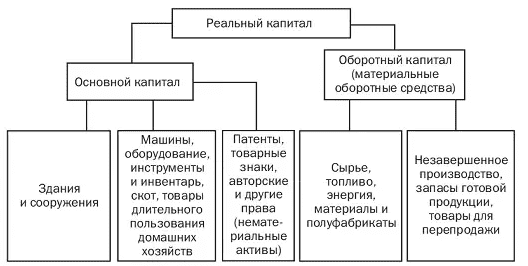

Что относят к оборотному капиталу

Оборотный капитал – средства, принадлежащие предприятию и являющиеся его собственностью. Это показатель финансовой состоятельности и экономической устойчивости, разница между текущими активами и текущими пассивами.

К оборотному капиталу относятся:

- дебиторская задолженность;

- незавершенное строительство;

- запасы сырья и материалов;

- готовая продукция, которая хранится на складах.

Величина капитала зависит от расходов на сырье, материалы, стоимости и сроков возврата кредитов, дополнительных затрат на реализацию продукции, продолжительности производственного цикла и других факторов.

Информация об оборотном капитале находится во втором разделе актива бухгалтерского баланса предприятия.

Примечание от автора! Величина оборотного капитала может быть отрицательной, если текущие обязательства компании превышают текущие активы. Это отражает финансовую нестабильность фирмы и недостаток финансирования.

Рис. 1. Схема капитала предприятия

Рентабельность чистых активов (Return on Net Assets, RONA)

Рентабельность чистых активов демонстрирует отношение чистой прибыли к среднегодовой величине внеоборотных активов и чистого оборотного капитала.

Для промпредприятий формула расчета рентабельности чистых активов будет иметь следующий вид:

Расчет показателя рентабельности чистых активов аналогичен расчету рентабельности активов (ROA), но в отличие от RОА, RONA неучитывает связанных с ними обязательств компании.

Отметим что, показатель рентабельности чистых активов не оценивает непосредственно капитальные расходы, RONA напоминает менеджерам, что существуют затраты на приобретение и содержание активов.

Пример расчета

Факторный анализ и расчет рентабельности продажи товаров:

Данные — 1 год, 2 год, 3 год.

Исходные показатели — (тыс./рублей).

Выручка от продаж — 155287, 189879, 198365.

Себестоимость товара/услуг/работ — 122420, 136517, 142698.

Коммерческие излишки — 32566, 26578, 68742.

Прибыль от продажи — 3540, 2576, 2597.

Рентабельность продажи — 2, 3.15, 3.16.

Изменённая рентабельность продаж +1.02, +0.2.

Исходя из данных, наведенных в таблице выше, можно сделать заключение:

Три года подряд организация отличается рентабельностью продаж с ежегодным увеличением. 2 года показатели резко не изменялись, направление влияния факторов статичное. Наращивая объемы продажи товаров/услуг/работ, величина влияющих факторов за второй год составила 13.4%, а за последний отчетный год – всего лишь 5.36%. а вот повышение себестоимости товаров/услуг/работ и коммерческих излишков только понизил уровень рентабельность основной деятельности предприятия.

Пути повышения рентабельности оборотных средств

Выделяют три подхода к росту рентабельности оборотных активов:

- ускорение товарооборота;

- спланированное уменьшение объемов оборотных средств;

- изменение ценовой политики.

Замечание 2

Первое направление предполагает сокращение периода всего цикла. Анализ каждой стадии реализации позволяет определить сдерживающие факторы. После их предотвращения появляется возможность увеличить оборачиваемость активов, что освобождает определенные ресурсы. Их можно использовать для дальнейшего улучшения качественных характеристик продукции и расширение производства.

Снижение количества оборотных средств необходимо тщательно просчитать. В противном случае при дефиците средств может возникнуть ситуации простоя производственного процесса, снижения платежеспособности, стабильности и инвестиционной активности.

Разработка ценовой политики осуществляется после проведения исследования конъюнктуры рынка. Цены устанавливаются с учетом соотношения спроса и предложения на рынке.

Кроме этого, проводится ряд мероприятий по повышению рентабельности оборотных средств:

особое внимание уделять товарам, пользующимся большим спросом;

увеличение ассортимента продукции;

сокращение запасов на складе;

улучшение качества производимой продукции;

грамотная рекламная кампания;

грамотное нормирование;

изменение цен на продукцию и др.

Замечание 3

Все мероприятия основаны на результатах проведенных исследований. Их реализация способствует эффективному использованию ресурсов и росту чистой прибыли предприятия.

Коэффициент рентабельности активов. Нормативое значение

Норматив для коэффициента рентабельности активов, как и для всех коэффициентов рентабельности Кра >0. Если значение меньше нуля – это повод серьезно задуматься над эффективностью предприятия. Вызвано это будет тем, что предприятие работает себе в убыток.

Резюме

Разобрали коэффициент рентабельности активов. Надеюсь у вас не осталось больше вопросов. Подведя итог хочу отметить, что ROA входит в тройку самых важных коэффициент рентабельности предприятия, на ряду с коэффициентом рентабельности продаж и коэффициентом рентабельности капитала. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“. Данный коэффициент отражает доходность и прибыльность деятельности предприятия. Его, как правило, используют инвесторы для оценки альтернативных проектов для вложения.

Рентабельность производства

При расчете рентабельности производства оценивается эффективность использования не только средств труда (ОПФ), но и предметов труда (сырья, материалов и др.), а также денежных средств (оборотных активов).

Общий показатель рентабельности производства (Rпр) по балансу, включает данные по:

- основным производственным фондам (ОПФ);

- оборотным средствам компании (ОА).

Формула для расчета:

Rпр = БП / (ОПФср + ОАср) * 100%

где:

- БП — балансовая прибыль (стр. 2300 ОФР);

- ОПФср — среднегодовая стоимость ОПФ;

- ОАср — среднегодовая стоимость ОА.

Среднегодовые значения показателей определяются путем сложения данных на начало и конец года и деления на 2.

Это общая формула. Для получения более точных данных по рентабельности производства следует использовать данные аналитического учета, очищая балансовые данные от тех активов, которые непосредственно не формируют производственные показатели.

На рентабельность производства оказывает влияние наличие и использование трудовых ресурсов (в формулу по данным баланса не входит).

Рентабельность производства по данным отчета о финансовых результатах (ОФР) — уже, по сути, рентабельность затрат (ROCS).

Формула рентабельности производства (рентабельности затрат) с использованием кодов строк ОФР:

ROCS = 2300 / 2120 * 100%

где:

- 2300 — прибыль до налогообложения;

- 2120 — себестоимость продаж.

Эту формулу используют и при расчете рентабельности продукции.

При расчете показателей, указанных в статье, могут также использоваться показатели валовой и операционной прибыли, в зависимости от методики, принятой в компании.

Таким образом, определение основной методики (формулы) для расчетов важно на предварительном этапе (при подготовке к анализу)

Как повысить рентабельность оборотных активов

Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как «сколько копеек приносит каждый рубль, вложенный в активы организации».

Для более точных расчетов в качестве показателя «Активы» берется не значение на конкретную дату, а среднее арифметическое значение – активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», активы – по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе «Ваш финансовый аналитик»):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/((Активы на начало + Активы на конец)/2)

Нормальное значение

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше.

Виды рентабельности

Относительные показатели рентабельности

Относительные показатели рентабельности определяют как в целом по активам компании, так и подразделяя на показатели, характеризующие:

- внеоборотные активы:

- рентабельность основных производственных фондов;

- рентабельность основных средств;

- рентабельность нематериальных активов;

- оборотные активы:

- рентабельность текущих активов (оборотных активов фирмы);

- рентабельность материальных затрат (запасов, продукции, товаров и т. п.).

Из внеоборотных активов (строка 1100 как итог раздела I баланса согласно форме по Приказу Минфина от 02.07.2010 N 66н) можно выделить две наиболее значимые для анализа группы:

- основные производственные фонды (основные средства, используемые в производстве, ТРУ);

- нематериальные активы.

Из оборотных (строка 1200 как итог раздела II баланса) наиболее значимы:

- запасы;

- дебиторская задолженность;

- деньги и денежные эквиваленты.

Начнем с рентабельности активов в целом (валюта баланса по активам — строка 1600).

Показатель рентабельности обыкновенного акционерного капитала (Return on Capital Employed, ROCE)

Коэффициент вычисляется как отношение чистой прибыли за вычетом дивидендов по привилегированным акциям к обыкновенному акционерному капиталу. Формула расчета показателя выглядит следующим образом:

Среднегодовая величина активов рассчитывается на базе баланса предприятия как полусумма величины активов на начало и на конец года или как среднеарифметическое величин баланса на конец кварталов, входящих в отчетный год.

Показатель Return on capital employed используется финансистами как мера доходности, которую приносит компания на вложенный капитал. Обычно это необходимо для сравнения эффективности работы в различных видах бизнеса и для оценки того, генерирует ли компания достаточно прибыли, чтобы оправдать стоимость привлечения капитала.

Если предприятие не имеет привилегированных акций и не связано обязательствами по обязательной выплате дивидендов, то значение данного показателя эквивалентно Return on equity (ROE).

Что отражает рентабельность основной деятельности

Рентабельность основной деятельности отражает конечный результат деятельности. Величина рентабельности отражает пропорцию эффективного использования ресурсами.

Характеризируя рентабельность деятельности организации, специалисты выявляют слабые и сильные стороны функционирования бизнеса еще до начала его активной организации, то есть, на стадии идейности.

Коммерция любой компании соотносится непосредственно с внутренней экономикой страны, её коммерческими принципами. Минимальные ресурсы основной деятельности предприятия должны превращаться в максимальный результат.

Оценку и расчет уровня реализации принципов экономики в деятельности предприятия позволяет получить анализ, который включает в себя все экономические показатели. Ключевым положением при анализе является определение критерия для оценивания рентабельности.

Стоит учитывать то, что доходы никак не являются главным признаком эффективной работы организации, её динамики. Для рентабельности прибыль выступает как один из показателей, которые нужно сравнивать и сопоставлять между собой разными способами.

Формула для расчета

В общем случае расчет рентабельности активов (ROA) производится по одной из этих формул:

ROA=(ПР/Аср)*100%

или

ROA=(ЧП/Аср)*100%,

где ПР – прибыль, полученная от продаж, ЧП – чистая прибыль предприятия, Аср – стоимость активов в среднегодовом исчислении.

Из формулы видно, что рассчитываемый параметр является относительным и всегда выражается в процентах. Коэффициент наглядно демонстрирует, сколько копеек чистой прибыли (прибыли от продаж) будет приходиться на каждый рубль, инвестированный в фонды организации.

Для желающих наглядно увидеть работу этих формул, предлагаем посмотреть видео:

Значение прибыли от продаж можно узнать двумя способами: взять из официального отчета о финансовых прибылях и убытках, либо рассчитать самостоятельно по такой формуле:

ПР=TR-TC,

где TR (аббревиатура от totalrevenue) – выручка организации в стоимостном выражении, TC (totalcost) – полная себестоимость.

Значение TR, в свою очередь, высчитывается по формуле:

TR=P*Q,

где P (price) – цена, а Q (quantity) – объем продаж.

Величина ТС представляет собой суммарные затраты фирмы, включая комплектующие, материалы, амортизацию, отчисления по заработной плате, расходы на связь, охрану, коммунальные услуги, прочие затраты.

Значение ЧП (чистая прибыль) можно также получить из отчета о финансовых результатах. Также, это значение можно высчитать по формуле:

ЧП=TR-TC-ПрР+ПрД-Н,

где ПрР и ПрД – значения прочих расходов и доходов соответственно (сюда относят любые затраты или поступления, не связанные с основным родом деятельности организации), Н – показатель начисленных налогов.

Значение активов можно найти в балансе организации.

Формула для расчета

В общем случае расчет рентабельности активов (ROA) производится по одной из этих формул:

ROA=(ПР/Аср)*100%

или

ROA=(ЧП/Аср)*100%,

где ПР – прибыль, полученная от продаж, ЧП – чистая прибыль предприятия, Аср – стоимость активов в среднегодовом исчислении.

Из формулы видно, что рассчитываемый параметр является относительным и всегда выражается в процентах. Коэффициент наглядно демонстрирует, сколько копеек чистой прибыли (прибыли от продаж) будет приходиться на каждый рубль, инвестированный в фонды организации.

Для желающих наглядно увидеть работу этих формул, предлагаем посмотреть видео:

Значение прибыли от продаж можно узнать двумя способами: взять из официального отчета о финансовых прибылях и убытках, либо рассчитать самостоятельно по такой формуле:

ПР=TR-TC,

где TR (аббревиатура от totalrevenue) – выручка организации в стоимостном выражении, TC (totalcost) – полная себестоимость.

Значение TR, в свою очередь, высчитывается по формуле:

TR=P*Q,

где P (price) – цена, а Q (quantity) – объем продаж.

Величина ТС представляет собой суммарные затраты фирмы, включая комплектующие, материалы, амортизацию, отчисления по заработной плате, расходы на связь, охрану, коммунальные услуги, прочие затраты.

Значение ЧП (чистая прибыль) можно также получить из отчета о финансовых результатах. Также, это значение можно высчитать по формуле:

ЧП=TR-TC-ПрР+ПрД-Н,

где ПрР и ПрД – значения прочих расходов и доходов соответственно (сюда относят любые затраты или поступления, не связанные с основным родом деятельности организации), Н – показатель начисленных налогов.

Значение активов можно найти в балансе организации.

Плюсы и минусы ROA

Какие преимущества и недостатки имеет коэффициент Return on Assets.

Плюсы

- Несложная формула расчета, где все данные берутся из финансовой отчетности.

- Открытый доступ к результатам вычислений.

- Простая логика. Снижающийся показатель – нецелесообразное использование активов, а возрастающий процент – здравый подход к вопросу управления имуществом, возможность повышения прибыли.

Минусы

- Сравнение возможно только для компаний одного сегмента рынка.

- Взаимосвязь с финансовой отчетностью компании. Суммы начисленной амортизации часто не согласуются с действительным износом техники.

- Спорность выводов. Показатели рентабельности ROA в минусовом секторе необязательно указывают на бездоходность бизнеса. К примеру, предприятие купило оборудование, которое еще не введено в процессы производства.

- Для выяснения динамики рентабельности капитала при сравнительной оценке нескольких компаний нужно выбирать значения за несколько прошлых периодов.

Заключение

Рентабельность – это целая группа показателей. Чтобы оценить рентабельность бизнеса, нужно рассчитать различные коэффициенты, отследить их изменение, сопоставить свои данные с показателями конкурентов, а также с нормальными и средними по отрасли значениями. Если рентабельность низкая или показывает отрицательную динамику, стоит задуматься о том, как повысить отдачу от бизнеса.

Кроме того, отдельные показатели рентабельности отслеживаются налоговой службой. Слишком низкая или слишком высокая эффективность работы может стать для налоговиков маркером того, что к бизнесу нужно присмотреться более внимательно.