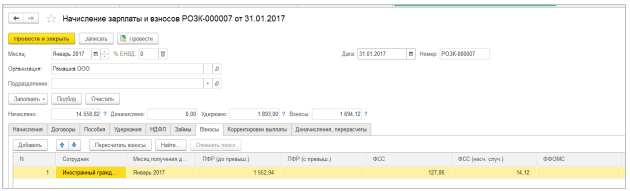

Начисление заработной платы и налогов

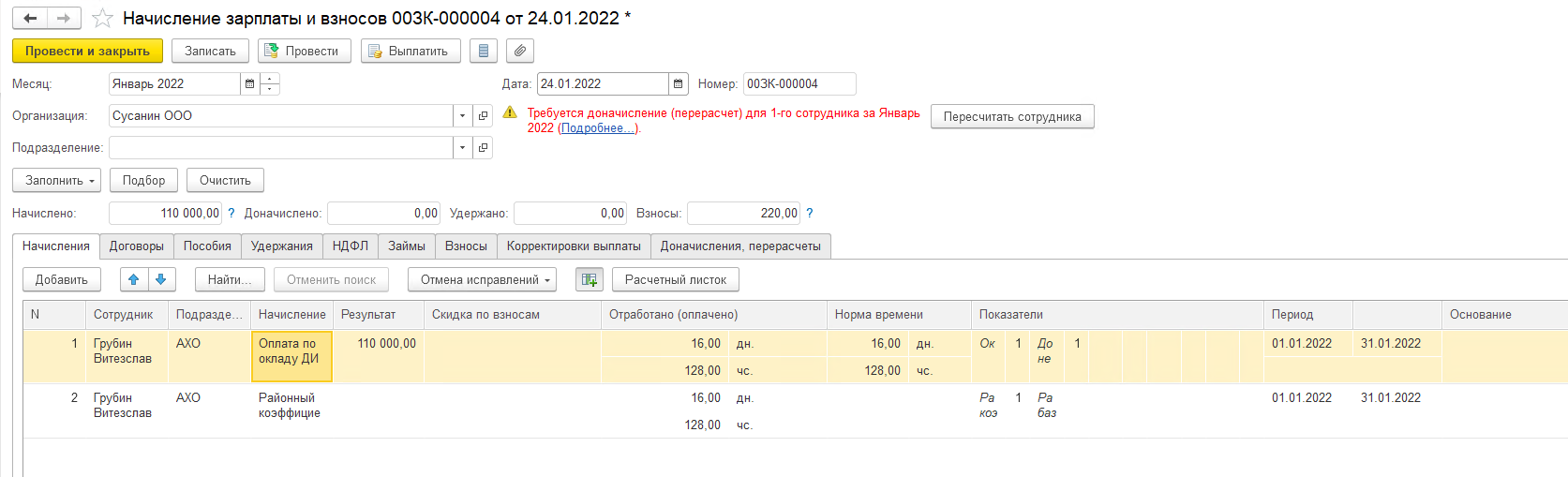

Для начисления заработной платы и налогов переходим в раздел «Зарплата» открываем реестр документов начисления зарплаты и взносов и создаем новый документ.

Заполняем автоматически новый документ при помощи кнопки «Заполнить». Система рассчитает заработную плату, а также НДФЛ и страховые взносы по каждому сотруднику.

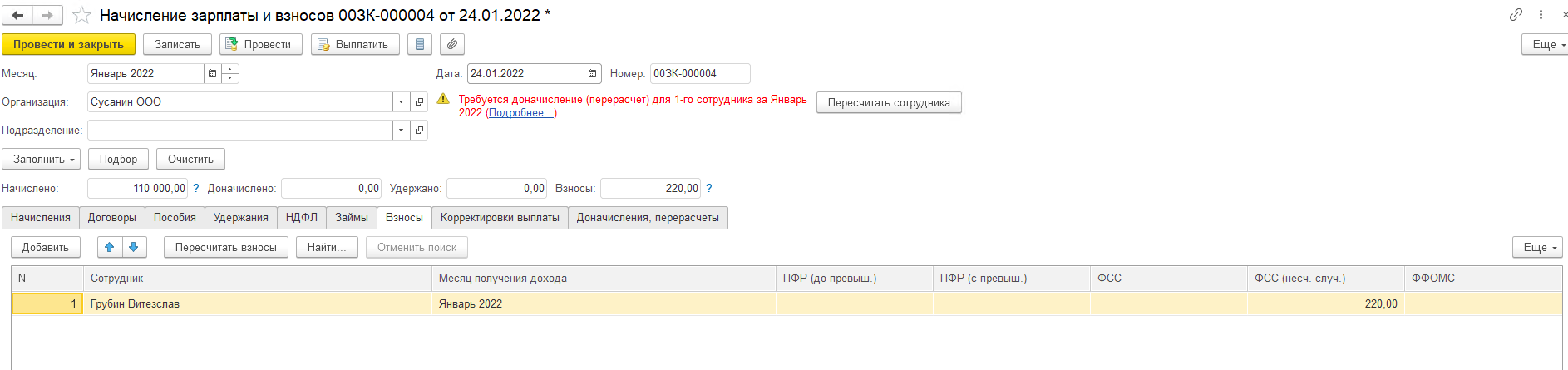

Проверяем правильность начисленных взносов на вкладке «Взносы».

Проверить начисленные взносы можно при помощи отчетов, которые располагаются в разделе «Налоги и взносы» – «Отчеты по налогам и взносам»: анализ взносов в фонды, карточка учета страховых взносов, проверка расчета взносов проверяет налоговую базу и начисленные налоги, при обнаружении несоответствия данные выделяются красным цветом. Таким образом, расчетчик может проверить начисления и налоговую базу.

Если работник – нерезидент и иностранец

Итак, правила обложения доходов физлиц НДФЛ зависят не от их гражданства, а от налогового резидентства. Но есть исключения – случаи, когда для определения ставки налога имеет значение и то, гражданином какой страны является работник. Перечислим основные ситуации.

Работник из страны ЕАЭС. Граждане Беларуси, Армении, Казахстана, Кыргызской Республики трудятся в РФ на тех же основаниях, что и россияне. Для иностранных граждан из этих государств НДФЛ определяют по общей ставке 13% (15%).

В конце года нужно проверить, считается ли этот работник резидентом РФ. Если нет, налог следует пересчитать по ставке 30%. Однако если сотрудник не доработал до конца года, пересчитывать ему налог обязанности нет.

Иностранец на патенте. Если человек приехал из «безвизовой» страны, для работы в РФ он оформляет патент. Например, так следует поступать гражданам Азербайджана, Молдовы, Таджикистана, Узбекистана.

Стоимость патента – это аванс по налогу на доход. Работодатель должен удерживать его по общей ставке 13% (15%). Уплаченный иностранцем фиксированный платёж можно вычесть из суммы налога, начисленного за тот же период. Если аванс больше, то он сгорит, так как на другой период не переносится.

Высококвалифицированный специалист (ВКС). Это гражданин любого иностранного государства с нужным опытом и навыками, подходящий под критерии из ст. 13.2 закона от 25.07.2002 № 115-ФЗ о правовом положении иностранцев. Критерии преимущественно связаны с размером заработной платы. Выплата облагается по ставке 13% (15%).

Беженец. Если иностранный работник получил статус беженца либо временное убежище в РФ, вознаграждение за его труд облагается НДФЛ по стандартной ставке 13% (15%).

Изменение налогового статуса физлица

Если сотрудник выезжает за пределы России, то он может потерять статус налогового резидента РФ. Налоговое резидентство РФ не прерывается, если физлицо выезжает не более чем на полгода за пределы РФ для лечения или обучения (п. 2 ст. 207 НК РФ). Не прерывается оно и в ряде других случаев, перечисленных в НК РФ. Например, при выезде за пределы территории РФ для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

С другой стороны, любой нерезидент (в том числе Высококвалифицированный иностранный специалист; Член экипажа судна, зарегистрированного в Российском международном реестре судов; Участник программы по переселению соотечественников; Беженец или получивший временное убежище на территории РФ; Гражданин страны-участника Договора о ЕАЭС; Нерезидент, работающий по найму на основании патента), прожив на территории Российской Федерации 183 дня за последние 12 месяцев, становится налоговым резидентом.

При определении налогового статуса физического лица необходимо учитывать 12-месячный период, определяемый на дату получения им дохода, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом налоговом периоде (календарном году) (письмо Минфина России от 26.04.2012 № 03-04-06/6-123). В течение года налоговые агенты (работодатели) вычисляют статус налогоплательщика на дату фактического получения дохода в соответствии с нормами статьи 223 НК РФ (письмо ФНС России от 30.08.2012 № ОА-3-13/3157@).

Приобретенный физическим лицом статус резидента РФ не может измениться в календарном году при условии, что лицо находится в России уже более 183 дней в этом году. Так, 3 июля в невисокосном году — это 184-й день года.

Таким образом, если по состоянию на 03.07.2018 года сотрудник не выезжал из России в течение года, то его налоговый статус в текущем году — резидент РФ — уже гарантирован. Если сотрудник приобретает статус резидента РФ, который уже не может измениться в текущем году, то налоговый агент может самостоятельно пересчитать налог по ставке 13 % вместо 30 %, руководствуясь пунктом 3 статьи 226 НК РФ.

Начиная с месяца, в котором изменился статус налогоплательщика, ранее удержанный НДФЛ по ставке 30 % засчитывается в счет уплаты налога по ставке 13 %.

Если по окончании года (налогового периода) остался незачтенный налог, то его возврат осуществляет налоговый орган по месту жительства (учета) физического лица (п. 1.1 ст. 231 НК РФ). Для этого налогоплательщик должен подать налоговую декларацию, а также документы, подтверждающие его статус налогового резидента РФ (письма Минфина России от 27.02.2018 № 03-04-06/12086, от 26.09.2017 № 03-04-06/62127, № 03-04-06/62126, от 15.02.2016 № 03-04-06/7958, от 15.04.2014 № 03-04-06/17166, от 03.10.2013 № 03-04-05/41061, от 15.11.2012 № 03-04-05/6-1301, от 16.04.2012 № 03-04-06/6-113, ФНС России от 09.06.2011 № ЕД-4-3/9150, от 05.09.2011 № ЕД-2-3/738@).

Этот подход справедлив и тогда, когда в течение налогового периода сотрудник был переведен из головной организации в обособленное подразделение (письмо Минфина России от 23.12.2014 № 03-04-06/66648).

Если налоговыый статус физического лица — получателя дохода можно определить только по окончании календарного года, то пересчет НДФЛ в связи с приобретением статуса резидента РФ и его возврат производятся налоговым органом по месту учета (пребывания) физического лица в соответствии с пунктом 1.1 статьи 231 НК РФ.

Для этого налогоплательщик должен представить в налоговый орган декларацию по форме 3-НДФЛ, а также документы, подтверждающие статус резидента РФ в этом налоговом периоде (см. письма Минфина России от 16.01.2013 № 03-04-06/4-11, от 09.08.2012 № 03-04-06/6-230, от 21.09.2011 № 03-04-06/6-226, ФНС России от 22.10.2012 № АС-3-3/3797@, от 14.08.2012 № ЕД-3-3/2898@, от 21.03.2012 № ЕД-3-3/910@).

|

1С:ИТС Подробнее о том, как пересчитывается НДФЛ, если статус физического лица изменяется с нерезидента на резидента в течение календарного года, см. в справочнике . |

Расчет по страховым взносам

Особенности заполнения расчета зависят от ставок страховых взносов. Если иностранцы имеют право на применение взноса на обязательное социальное страхование по пониженной ставке — 1,8 %, то работодателю необходимо включить в состав расчета Приложение 8:

- в строках 020-060 Приложения указывают сведения об иностранных гражданах, за исключением граждан ЕАЭС;

- в строке 070 — код страны гражданства;

- в строке 080 — начисленные выплаты;

- в строке 010 в графах 1-4 указывают сумму выплат по всем иностранным работникам, перечисленным в Приложении.

В строки графы 130 раздела 3 нужно внести код категории застрахованного лица из Приложения № 7 к Порядку заполнения формы по страховым взносам.

Какую отчетность нужно вести

За сам патент ИП не надо сдавать никакие отчеты в налоговую — оплатил и работаешь.

Из всех обязанностей — только вести Книгу доходов и записывать в нее все поступления на счет и наличными. Сдавать Книгу доходов не нужно, но налоговая может запросить ее в ходе проверки. Вести книгу можно вручную на бумаге или хранить данные в электронном формате и распечатать, если потребуется.

Но у ИП сохраняется базовый режим налогообложения и по нему может быть своя отчетность, даже если доходы только по патенту. А если есть сотрудники, надо сдавать дополнительную отчетность в ПФР, ФНС и ФСС.

Если купить патент на ОСН. Пока у ИП будут доходы только по патенту, ничего сдавать не нужно.

Но если вдруг на расчетный счет придет хоть какой-нибудь доход, который под патент не попадает, надо будет сдать всю сложную отчетность по ОСН.

Если купить патент на УСН. Каждый год надо сдавать нулевую декларацию по УСН — отправлять заполненную форму по УСН в налоговую и указывать, что дохода по УСН не было.

Если есть сотрудники. По сотрудникам, с которыми заключен трудовой договор, надо сдавать несколько видов отчетности. С этим вряд ли получится разобраться без бухгалтера — рекомендуем подключить сервис «Бухгалтерское обслуживание» или нанять бухгалтера на аутсорсе.

-

До скольки месяцев можно скрывать беременность на работе

-

Если расформировывают отдел что с сотрудником

-

Директор по ахч кто это

-

Является ли благодарность губернатора основанием для ветерана труда

- Как получить рабочую визу в венгрию

Расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» по учету НДФЛ

Что влияет на размер НДФЛ

Среднестатистический сотрудник отечественной компании – россиянин, постоянно проживающий в РФ. Его зарплата облагается НДФЛ у работодателя по ставке 13%. Если же выплата такому работнику с начала года превысит 5 млн рублей, налог составит 650 тыс. рублей плюс 15% с суммы превышения.

Однако рынок труда становится всё более глобальным, и немалая часть российских работодателей нанимает иностранцев. В то же время благодаря развитию высоких технологий граждане России могут трудиться на отечественные компании дистанционно, проживая в других странах.

По какой ставке считать НДФЛ таким «нестандартным» сотрудникам? Чтобы ответить на этот вопрос, нужно знать:

- признаётся ли человек налоговым резидентом РФ;

- работает ли он на территории РФ или за её пределами;

- гражданином какой страны он является.

НДФЛ с дохода резидентов и нерезидентов

Ответ

Сайт правовой системы Гарант указывает: Объектом обложения страховыми взносами от несчастных случаев на производстве и профессиональных заболеваний признаются выплаты и иные вознаграждения, выплачиваемые работодателями в пользу работников в рамках трудовых отношений. И никаких исключений по иностранным работникам не прописано (ст. 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ). Так что начислять взносы на травматизм следует в обычном порядке.

В отношении дистанционных работников не проводится специальная оценка условий труда, соответственно, в таблице 10 расчета по начисленным и уплаченным страховым взносам (форма 4-ФСС) эти данные не указывают (ч. 3 ст. 3 Федерального закона от 28.12.2013 № 426-ФЗ письмо Минтруда России от 20.10.2015 № 15-1/ООГ-5597). В то же время если дистанционные работники заняты на определенных видах работ, требующих прохождения предварительных и периодических медицинских осмотров, то эти данные отражают в строке 2 граф 7-8 таблицы 10 расчета (письмо ФСС России от 24.04.2014 № 17-03-14/05-4188).

Рекомендуется:

В программе ЗУП КОРП есть возможность назначить для подразделения территориальные условия ЗАГРАН, и у всех сотрудников начисления не будут облагаться НДФЛ и взносами (кроме ФСС НС).

В ЗУП ПРОФ такой возможности нет

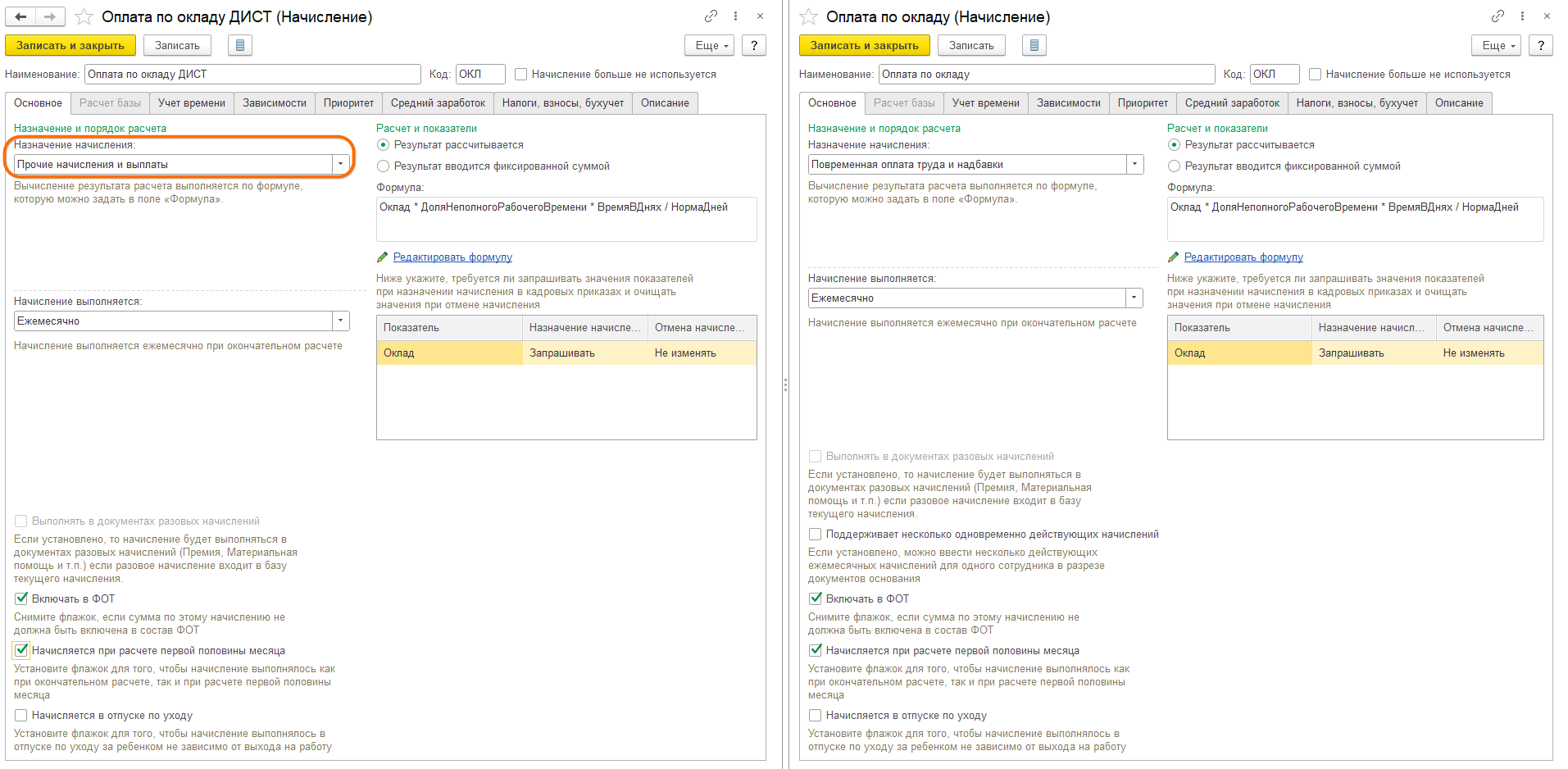

Для того, чтобы оклад/тариф дистанционного иностранца не облагались НДФЛ в ЗУП ПРОФ, необходимо

Создать начисление Оплата по окладу ДИ, скопировав начисление Оплата по окладу

Различия в поле Назначение начисления:

· Для Оплата по окладу — Повременная оплата труда и надбавки

· Для Оплата по окладу ДИ — Прочие начисления и выплаты

На вкладке Налоги, взносы, бухучет

· Для Оплата по окладу – Облагается (Код 2000)

· Для Оплата по окладу ДИ – Не облагается

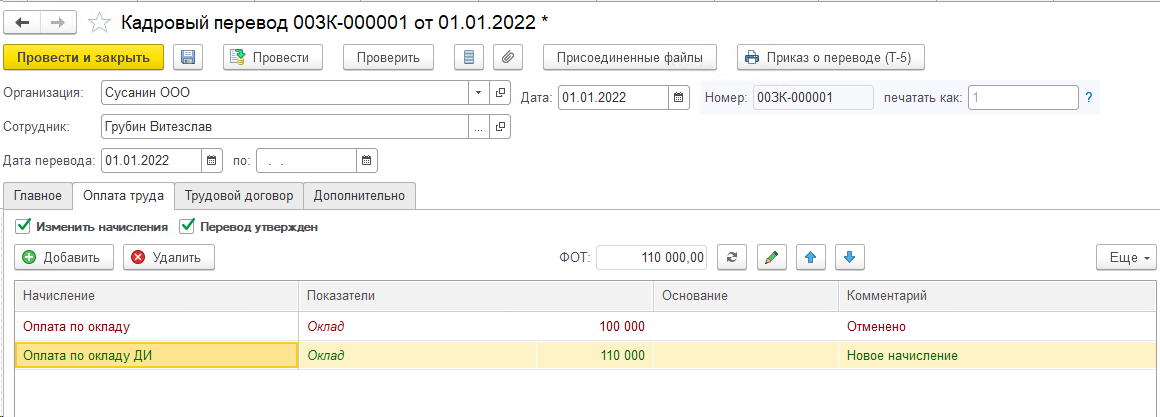

Необходимо принять (или перевести) сотрудника на график с обычными явками.

На вкладке Оплата труда назначить созданный вид начисления.

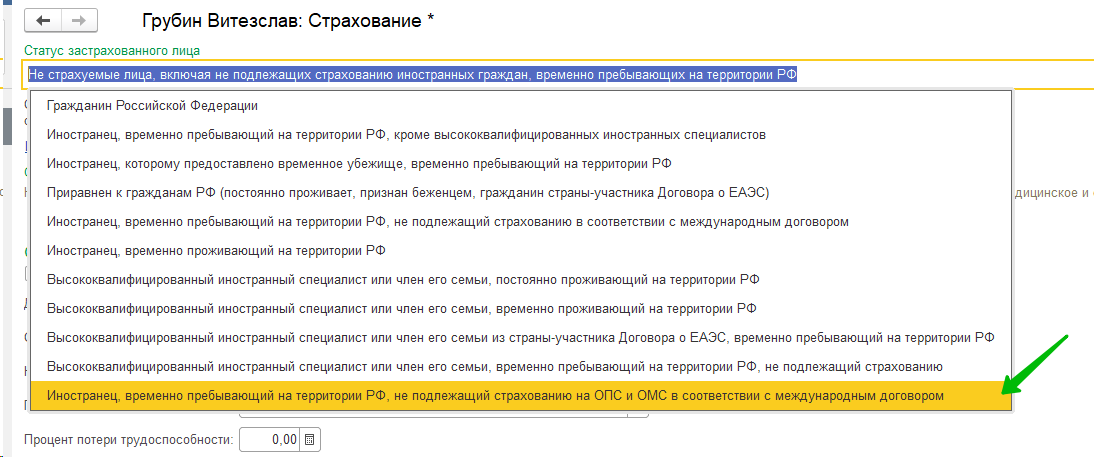

Для того, чтобы начисления не облагались всеми взносами, кроме ФСС НС, в настройках страхового статуса сотрудника необходимо указать Не страхуемые лица, включая не подлежащих страхованию иностранных граждан, временно пребывающих на территории РФ.

Документ Начисление зарплаты начислит назначенную сумму

Которая не будет облагаться НДФЛ и будет облагаться только взносами ФСС НС

2. Для того, чтобы регулярно назначаемые начисления (например, премия) не облагались НДФЛ, необходимо аналогичным образом создать дублирующие виды начислений и назначить сотруднику не стандартное начисление, а вновь созданное.

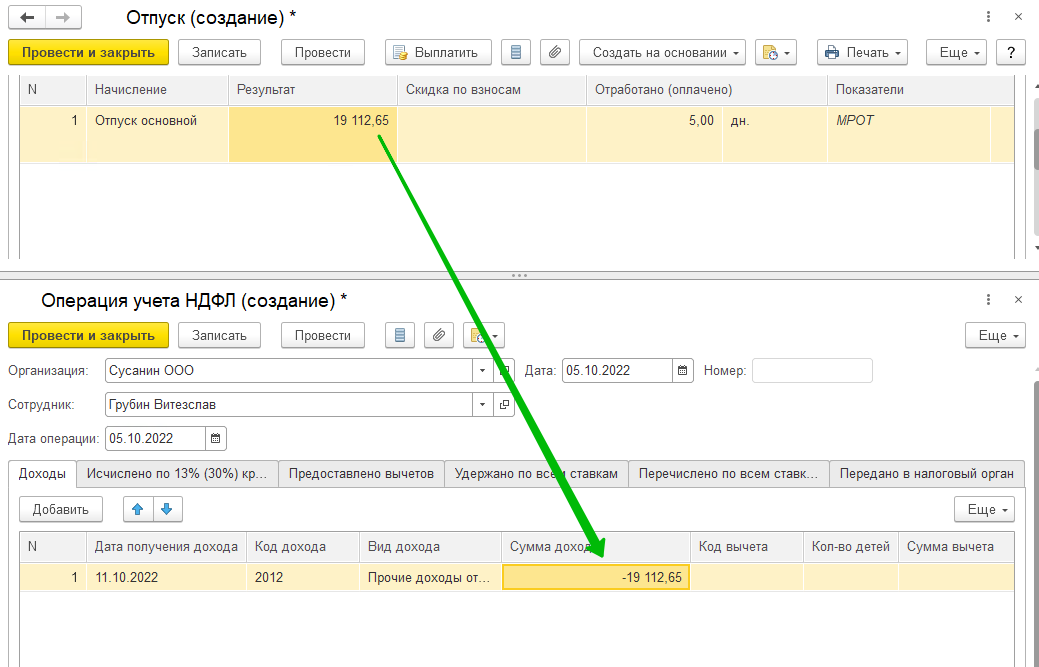

3. Для эпизодических начислений (например, Отпуск) можно использовать другой вариант

Создать документ Отпуск — НДФЛ рассчитан будет

Создать документ Операция учета НДФЛ в разделе Налоги и взносы, в котором на вкладку Доходы внести

· С датой получения дохода из документа Отпуск

внести сумму дохода с отрицательным знаком

· Пересчитать документ Отпуск — НДФЛ исчислен не будет

Иностранец стал резидентом во втором квартале

Компания удерживала у иностранца НДФЛ по ставке 30 процентов. Во втором квартале он стал резидентом.

Доходы нерезидентов облагаются НДФЛ по ставке 30 процентов (п. 3 ст. 224 НК РФ). Но если работник за последние 12 месяцев пробудет в России 183 календарных дня, он станет резидентом. Налог за месяц, в котором работник стал резидентом, потребуется посчитать по ставке 13 процентов. Статус работника компания определяет на конец каждого месяца (письмо ФНС России от 22.10.14 № ОА-3-17/3584@).

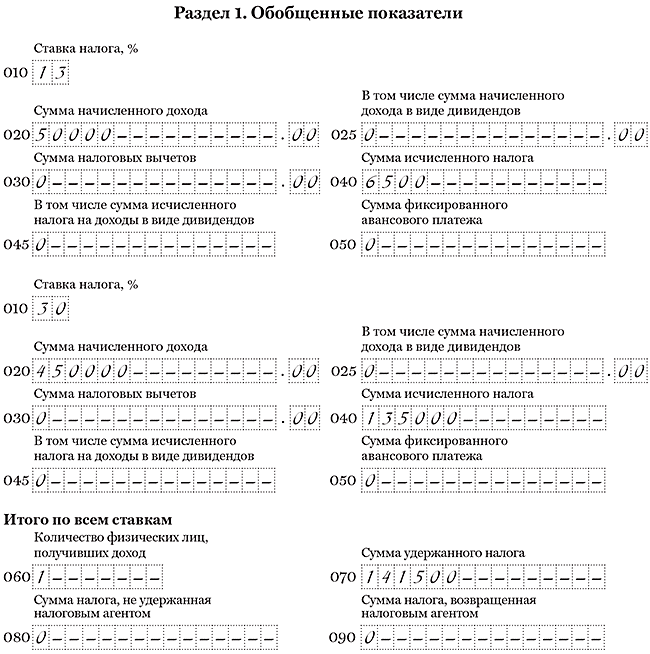

Расчет за полугодие. За предыдущие месяцы налог не пересчитывайте, ведь работник еще может стать нерезидентом. В разделе 1 покажите доходы работника в двух блоках строк 010–050 — по ставке 30 и 13 процентов.

Расчет за девять месяцев и за год. Окончательный статус работника компания определяет по итогам года. В то же время если в течение года работник пробудет в РФ 183 календарных дня, то его статус уже не изменится до конца года. Это случится в июле. Значит, в этом месяце можно пересчитать НДФЛ со всех доходов с января по июнь (письмо Минфина России от 15.02.16 № 03-04-06/7958).

Таким образом, все доходы работника будут облагаться по ставке 13 процентов. В расчете за девять месяцев и за год не делите выплаты по разным ставкам. В строке 040 отразите налог, исчисленный по ставке 13 процентов. А в строке 070 — НДФЛ, который фактически удержали у работника. Компания не вправе после пересчета возвращать работнику деньги по заявлению. Переплату покажите в справке 2-НДФЛ как излишне удержанную.

На примере

Иностранец приехал в Россию 15 декабря. В июне следующего года он стал резидентом. НДФЛ с зарплаты за этот месяц компания исчислила по ставке 13 процентов. С доходов за январь — май — по ставке 30 процентов. Зарплата за январь — май — 450 000 руб., исчисленный и удержанный НДФЛ — 135 000 руб. (450 000 руб. × 30%). Зарплата за июнь — 50 000 руб., исчисленный и удержанный НДФЛ — 6500 руб. (50 000 руб. × 13%). Других работников в компании нет. Всего доходы — 500 000 руб. (450 000 + 50 000). НДФЛ — 141 500 руб. (135 000 + 6500). Раздел 1 она заполнила, как в образце 96.

Образец 96. Как заполнить расчет за полугодие, если работник стал резидентом:

Штрафы за нарушения при сдаче расчета

За нарушение формата сдачи, когда организация с числом сотрудников более 10 человек сдает расчет на бумаге, налоговая назначает штраф 200 рублей.

За несдачу расчета в течение 10 рабочих дней после завершения сроков его подачи операции по счетам могут быть приостановлены.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1 000 рублей и больше 30% от суммы взносов к уплате. За несдачу нулевого отчета штраф составит 1 000 рублей.

Штрафы распределяются в бюджеты государственных внебюджетных фондов в тех же пропорциях, что и тарифы страховых взносов 30%. Например, от 1 000 рублей в бюджет ПФР будет направлено 733,33 рубля (22 / 30 × 1 000).

Какие строки заполняются

Строки 020 – 080 в Приложении 9 заполняются по каждому физическому лицу – иностранные граждане, лица без гражданства, в пользу которых были начислены выплаты и иные вознаграждения.

Обратите внимание, что в Приложении 9 не указываются физические лица, являющиеся гражданами государств-членов Евразийского экономического союза. В состав ЕАЭС входят Республика Беларусь, Республика Казахстан, Российская Федерация, Республика Армения, Кыргызская Республика

В строках 020 – 070 заполняем информацию: ФИО, ИНН иностранного гражданина или лица без гражданства, страховой номер индивидуального лицевого счета застрахованного лица (СНИЛС) в системе ПФР РФ (при наличии), гражданство.

У лица без гражданства в строке 070 указываем код «999».

В строке 080 заполняем сумму выплат и иных вознаграждений физлицу за расчетный период с начала расчетного периода за последние три месяца расчетного периода.

В строке 010 отражаем общую сумму выплат и иных вознаграждений, начисленных плательщиками, заключившими трудовые договоры с иностранными гражданами и лицами без гражданства, временно пребывающими в РФ (за исключением высококвалифицированных специалистов), в их пользу.

Сроки подачи расчета регламентируются п. 7 ст. 431 НК РФ – лица, производящие выплаты и иные вознаграждения физлицам, представляют расчет по страховым взносам не позднее 30 числа месяца, следующего за расчетным (отчетным) периодом, в налоговый орган по месту нахождения организации и по месту нахождения обособленных подразделений организаций, которые начисляют выплаты и иные вознаграждения в пользу физлиц, по месту жительства физлица, производящего выплаты и иные вознаграждения физлицам.

Рассмотрим, как отразить прием на работу, начисление зарплаты и налогов, а также заполнение расчета по страховым взносам по иностранным гражданам в «1С:Зарплата и управление персоналом 8», ред. 3.1.

Что будет, если не подать отчет

За несоблюдение гражданами порядка предоставления отчетов о движении средств предусмотрена административная ответственность в виде штрафа в размере от 2 тыс. до 3 тыс. рублей. За повторное нарушение штраф увеличивается до 20 тыс. рублей.

Механизмов продлить сроки сдачи отчетности нет, поэтому если опоздать с отчетом, в любом случае придется выплатить штраф в размере от 300 до 3 тыс. рублей за нарушение сроков подачи документов. За первые 10 дней просрочки штраф составит 300–500 рублей, за 30 дней — от 1 до 1,5 тыс. рублей, более месяца — от 2,5 до 3 тыс. рублей.

К тому же, если совсем проигнорировать требование, есть риск получения штрафа до 100% от скрытых доходов еще и по валютному законодательству. А если по зарубежному счету проходили доходы, которые не задекларированы в России, то здесь наступает налоговая ответственность за непредоставление 3-НДФЛ и неуплату налогов. Штраф может быть от 1 тыс. рублей до 50% от доначисленной суммы.

Форма 2-НДФЛ

В текущем году такую форму работодатели сдают в последний раз. Начиная с отчетности за 2021 год, она войдет в состав формы 6-НДФЛ.

Особенности заполнения формы 2-НДФЛ на иностранного работника:

- фамилия и имя заполняются в четком соответствии с паспортом, отчество вписывают только при наличии. Разрешается заполнить сведения латинскими буквами ;

- в поле «Статус налогоплательщика», указывается статус иностранного гражданина. Например: «6» — иностранец работает по найму на основании патента;

- если иностранец имеет право на вычет по патенту, сумма вычета отражается в строке «сумма фиксированных авансовых платежей». Эта сумма не может превышать сумму исчисленного НДФЛ.

Форма 6-НДФЛ

Особенности заполнения формы 6-НДФЛ по иностранным работникам зависят от событий, которые произошли в течение отчетного периода:

1. Иностранец изменил свой статус.

Так как ставки НДФЛ для резидентов и нерезидентов различны: 13 % и 30 %, то работодателю необходимо заполнить нужное количество Разделов 1 (в форме 6-НДФЛ, которая вступит в силу с 1 квартала 2021 года, это будет Раздел 2) — по одному для каждой ставки налога.

2. Иностранцу был предоставлен вычет по патенту.

В строке 050 Раздела 1 (в новой форме это будет строка 150 Раздела 2) нужно отразить общую сумму фиксированных авансовых платежей. Эта сумма не должна превышать сумму исчисленного налога по строке 040 раздела 1 (строка 140 Раздела 2 нового отчета).

Трудовая книжка

Компания оплачивает нерезиденту работу за пределами РФ

В компании работает иностранец на удаленке. Он нерезидент и не приезжает в Россию из своей страны.

НДФЛ облагаются доходы от источников в России (п. 1 ст. 207 НК РФ). Если работник трудится на удалёнке из другой страны, он получает доходы от источников за пределами РФ. Значит, налог с выплат этому работнику удерживать не надо (письма Минфина России от 31.03.14 № 03-04-06/14026, от 15.07.15 № 03-04-06/40525). «Физик» сам отчитается о доходах и заплатит налог в той стране, где живет.

В 6-НДФЛ компания отражает выплаты, в отношении которых является налоговым агентом (п. 2 ст. 230 НК РФ). Поэтому доходы иностранца на удалёнке в 6-НДФЛ не отражайте.

На примере

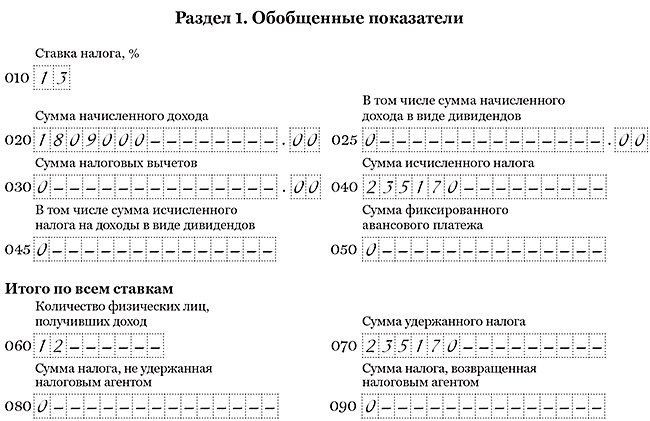

В компании работает иностранец из Германии. Он трудится на удалёнке из своей страны. В течение полугодия компания начислила работнику доходы — 504 000 руб. НДФЛ не удерживала. Кроме того, компания начислила доходы 12 работникам — 1 809 000 руб., исчислила и удержала НДФЛ — 235 170 руб. (1 809 000 руб. × 13%). Доходы иностранца компания не отражала в 6-НДФЛ. Раздел 1 расчета за полугодие она заполнила, как в образце 98.

Образец 98. Как заполнить расчет, если в компании работают иностранцы на удалёнке:

Начисление заработной платы и налогов

Для начисления заработной платы и налогов переходим в раздел «Зарплата» открываем реестр документов начисления зарплаты и взносов и создаем новый документ.

Заполняем автоматически новый документ при помощи кнопки «Заполнить». Система рассчитает заработную плату, а также НДФЛ и страховые взносы по каждому сотруднику.

Проверяем правильность начисленных взносов на вкладке «Взносы».

Проверить начисленные взносы можно при помощи отчетов, которые располагаются в разделе «Налоги и взносы» – «Отчеты по налогам и взносам»: анализ взносов в фонды, карточка учета страховых взносов, проверка расчета взносов проверяет налоговую базу и начисленные налоги, при обнаружении несоответствия данные выделяются красным цветом. Таким образом, расчетчик может проверить начисления и налоговую базу.

Когда и куда сдавать расчет по страховым взносам

РСВ — квартальный отчет в налоговую инспекцию. Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев 2020. Сроки сдачи расчета следующие:

- за 4 квартал (2020 год) — 1 февраля 2021.

- за 1 квартал — 30 апреля 2021;

- за 2 квартал (полугодие) — 30 июля 2021;

- за 3 квартал (9 месяцев) — 1 ноября 2021;

- за 4 квартал (2021 год) — 31 января 2021.

В случае, когда день сдачи выпадает на выходной или праздник, срок переносится на следующий ближайший рабочий день. Это можно увидеть на примере отчета за 2020 год. Срок сдачи 30 января приходится на субботу, поэтому дата откладывается до понедельника — 1 февраля.

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели и прочие физлица сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Кто обязан заполнить отчет

Все граждане России, которые одновременно являются и налоговыми резидентами, должны каждый год подавать в ФНС отчет о движении средств на своих зарубежных счетах и вкладах. Отчет не требуется только в четырех случаях:

- вы проживаете за пределами России более 183 дней в течение календарного года, то есть потеряли налоговое резидентство в стране;

- счет или вклад открыт в банке на территории стран ЕАЭС — Армения, Беларусь, Казахстан и Кыргызстан. Но только в том случае, если общая сумма операций не превышает 600 тыс. рублей или эквивалент в иностранной валюте. Кроме того, если остаток не превышает эту сумму, а в течение отчетного года зачисление денежных средств на счет не осуществлялось;

- счет или вклад открыт в банке той страны, с которой ФНС ведет автоматический обмен финансовой информации. Список государств здесь. Условия те же, что и со странами ЕАЭС: если на указанных счетах 600 тыс. рублей или меньше, то подавать .

- по электронному кошельку общая сумма зачисленных средств не превышает 600 тыс. рублей или эквивалент в иностранной валюте.

Во всех остальных случаях необходимо отчитываться. Причем отчитываться нужно даже в том случае, если фактически никакого движения средств по указанным счетам и кошелькам не было.

Как подать документы

По общему правилу отчет предоставляется ежегодно, до 1 июня года, следующего за отчетным. То есть в 2023 году нужно отчитаться за 2022 год, а до 1 июня 2024 года — за 2023-й.

Подать отчет в налоговую можно несколькими способами:

- Лично обратиться в отделение ФНС по месту регистрации или, если вы снялись с регистрационного учета, по месту последней регистрации. Резиденты, у которых нет места жительства или недвижимости в России, могут направить отчет в налоговый орган по своему выбору.

- Через личный кабинет на сайте или в приложении ФНС.

- Заказным письмом по почте в отделение ФНС по месту последней регистрации.

- Через доверенное лицо, имеющее право на подачу деклараций, уведомлений, отчетов и т. п.

Из документов вам понадобится прежде всего сама форма отчета. Ее можно скачать . В форме 6 листов, но заполнять все из них не нужно. Они заполняются только при наличии соответствующих показателей. Обязательным к заполнению и сдаче во всех случаях является только лист № 1, в котором указываются данные физлица-резидента. В состав отчета включаются только заполненные листы отчета — пустые формы сдавать не нужно.

Если в 2022 году движений денежных средств и прочих активов по зарубежным счетам и вкладам не было, то в графах «Зачислено денежных средств за отчетный год — всего», «Списано денежных средств за отчетный год — всего» в 3 листе и в 4 листе в графе «Стоимость иных финансовых активов, зачисленных на счет в отчетном году — всего» нужно указать ноль. То же касается и электронных кошельков, но соответствующие графы заполняются на 6 листе.

Если подавать отчет в электронной форме, понадобится неквалифицрованная электронная подпись. Ее оформление занимает не больше часа прямо в личном кабинете сервиса ФНС, но бывают и задержки до суток. Поэтому откладывать подачу отчета не стоит.

Также заранее позаботьтесь о том, чтобы у вас были полные реквизиты счета, вклада или электронного кошелька, а также все операции по ним. Эти данные понадобятся, чтобы заполнить отчет без ошибок и корректно.

Новая форма РСВ с отчета за 2020 год

Форма расчета по страховым взносам в 2020 году обновлена приказом ФНС России от 15.10.2020 N ЕД-7-11/751@ . Форма имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении № 2 к приказу. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Основные изменения в расчете коснулись оформления бланка. Он стал проще и сократился почти на 1/3. Разберем нововведения подробнее:

- Титульный лист. Появилось новое поле «Среднесписочная численность», эти данные нужно будет приводить в РСВ за каждый отчетный и расчетный период. Отдельный отчет о среднесписочной численности сотрудников удалили.

- Коды тарифов и коды категорий застрахованных лиц. В приказ добавили коды тарифов, которые были введены с первого полугодия 2020 года. Для субъектов МСП, которые платят взносы с выплат сверх МРОТ по пониженным тарифам, утвердили код тарифа плательщика « 20 » и коды категорий застрахованного лица « МС », « ВЖМС », « ВПМС ». Для страхователей, которым установлен нулевой тариф взносов, утвердили код тарифа плательщика « 21 » и коды категорий застрахованного лица « КВ », « ВЖКВ », « ВПКВ ».

- Приложение 5.1. Оно актуально для плательщиков из IT-сферы, которым в рамках налогового маневра установили пониженные тарифы страховых взносов с 1 января 2021 года. Приложение заполняют, чтобы подтвердить свое соответствие условиям применения пониженного тарифа. Это распространяется на разработчиков электроники, программ и баз данных.

- Новые коды тарифа плательщикаи коды категорий застрахованных лиц дляIT-сферы. Разработчики электроники, программ и баз данных, у которых выполняются условия для применения пониженных тарифов будут проставлять код тарифа «22». Коды категорий застрахованных лиц следующие: «ЭКБ» — физические лица; «ВЖЭК» — лица из числа иностранных граждан или лиц без гражданства, временно проживающие в РФ, а также временно пребывающие беженцы; «ВПЭК» — иностранцы или лица без гражданства, временно пребывающие в РФ.

В компании работают иностранцы на патенте

В компании работают граждане России и иностранные сотрудники на патенте. Со всех доходов компания удерживает НДФЛ по ставке 13 процентов.

Зарплата резидентов и иностранцев на патенте облагается НДФЛ по ставке 13 процентов. Ставка эта установлена разными нормами. Для зарплаты резидентов — пунктом 1 статьи 224 НК РФ. А для иностранцев — пунктом 3 статьи 224 НК РФ. Налоговики не требуют заполнять из-за этого несколько блоков со ставкой 13 процентов. Все доходы компания вправе показать в одних строках 010–050.

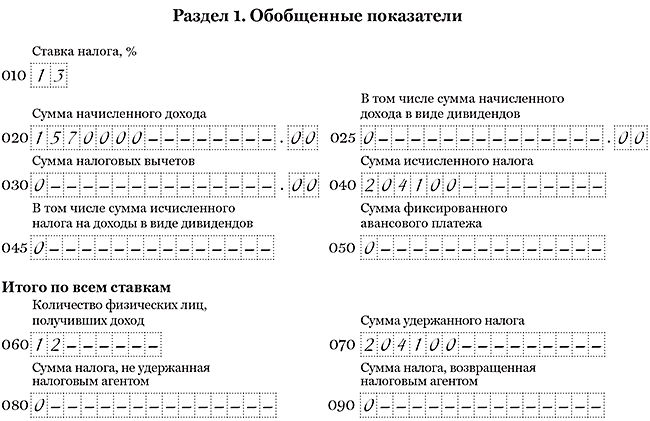

На примере

В компании работают 12 «физиков» — 7 сотрудников-резидентов и 5 иностранцев с патентом. Исчисленный налог на авансы за патент она не уменьшала. За полугодие компания начислила иностранцам доходы — 630 000 руб., исчислила и удержала НДФЛ — 81 900 руб. (630 000 руб. × 13%). Резидентам она начислила доходы — 940 000 руб., исчислила и удержала НДФЛ — 122 200 руб. (940 000 руб. × 13%). Доходы иностранцев и резидентов компания записала в одном блоке строк 010–050. В строке 020 — 1 570 000 руб. (630 000 + 940 000), в строках 040 и 070 — 204 100 руб. (81 900 + 122 200). Раздел 1 компания заполнила, как в образце 94.

Образец 94. Как отразить в расчете доходы иностранцев и резидентов:

Если налоговый статус изменился

Если работник-нерезидент не подходит под исключения, то его зарплата облагается НДФЛ у работодателя по ставке 30%.

Проверять налоговый статус нужно ежемесячно. Если получилось, что иностранец стал резидентом, его следует уведомить об этом и пересчитать ему налог с начала года по ставке 13% (15%). Окончательную проверку и пересчёт делают по итогам года (письмо Минфина РФ от 12.12.2022 № 03-04-05/121297).

Возврат излишней суммы НДФЛ производит не работодатель, а инспекция (п. 1.1 ст. 231 НК РФ). Работник представляет туда декларацию 3-НДФЛ и документы, подтверждающие его резидентство.

Бывает и обратная ситуация: сотрудник-резидент стал нерезидентом. В этом случае налог нужно пересчитать по ставке 30% (письмо Минфина от 23.05.2023 № 03-04-06/46868).