Прибыль есть — но только на бумаге

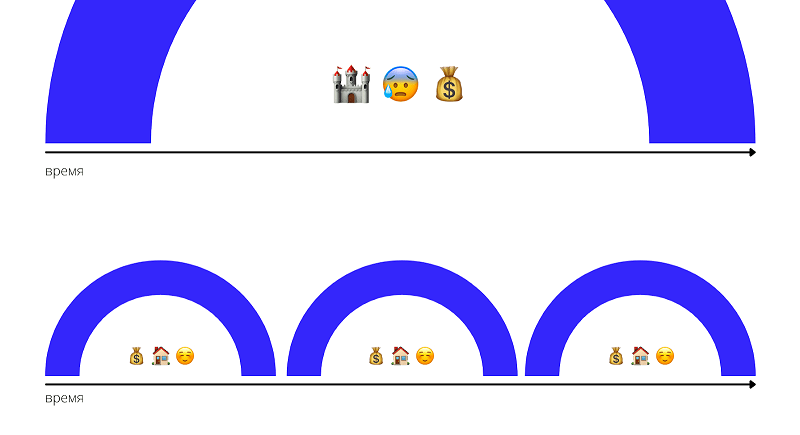

Имея желание получить как можно большую прибыль, предприниматель может столкнуться с такой проблемой, как низкая оборачиваемость денежных средств.

Скажу проще. Допустим, вы посчитали, что 25% наценки обеспечат вам необходимый доход, который покроет все текущие расходы и обеспечит прибылью. Но товар раскупают не так быстро, как планировалось. И поступление денег сокращается.

Учитывая, что постоянные ежемесячные расходы предприниматель в любом случае несет, рациональнее будет уменьшить стоимость продажи допустим до 15% наценки, что бы товар быстрее раскупили. А потом приобрести новую партию товара и быстро ее реализовать на тех же условиях.

В результате, вы получите большую прибыль от оборачиваемости средств

Важно иметь финансовый план для отслеживания, где вы находитесь и куда вам нужно идти

Что такое EBITDA

EBITDA — это показатель прибыли бизнеса, из которой ещё не вычли проценты по кредитам, расходы на налоги и амортизацию. Он рассчитывается в денежных единицах. Его используют, чтобы понять, способен ли бизнес обслуживать свои долги. Простыми словами, есть ли у компании деньги на выплату кредитов.

EBITDA — аббревиатура earnings before interest, taxes, depreciation and amortization. На русском языке этот показатель обычно называют «ебитда».

Чаще всего показатель EBITDA компаний проверяют банки и инвесторы — они запрашивают его значение у компаний или рассчитывают самостоятельно по данным финансовой отчётности. Так они определяют, стоит ли давать этой компании кредит или вкладывать деньги в её развитие.

Собственники компаний с помощью показателя EBITDA отслеживают общее финансовое состояние бизнеса. Например, выясняют, может ли бизнес позволить себе вложиться в основные средства — купить недвижимость, оборудование, транспорт и так далее.

Ниже разберём подробнее, где и как применяют EBITDA бизнеса и по каким формулам его рассчитывать.

Причина 1. Нерентабельные проекты

Нерентабельные проекты — это те, что не приносят компании прибыли, или приносят, но мало. Другими словами, не окупаются.

Проекты могут быть нерентабельными по разным причинам. Например, могут потребоваться дорогие материалы, расходы на которые съедят всю прибыль. Или окажется, что для выполнения проекта нужно донанять сотрудников, заморочиться с логистикой или складом. Но чаще проблема в том, что компания не планирует работу заранее, а соглашается на все проекты без понимания, какие из них прибыльные, а какие — нет, и поэтому теряет деньги.

Например, перед менеджером архитектурного бюро стоит выбор: взять заказ за 1 млн рублей или заказ за 500 000 рублей. Кажется, все просто: полмиллиона меньше, чем миллион, поэтому нужно брать первый заказ.

В этот момент менеджер совершает ошибку, потому что не учитывает время, нужное для выполнения проекта. Он не задумывается, что на проекте за миллион всей команде придется пахать четыре месяца, а второй проект можно сдать за месяц и двигаться дальше:

Может случиться и наоборот: компания будет отказываться от крупных прибыльных проектов, потому что все сотрудники уже заняты в менее прибыльных:

Что делать. Не браться за нерентабельные проекты поможет планирование и расчеты по каждому проекту до начала работы.

Еще здорово проводить аналитику по всем проектам, клиентам и направлениям, чтобы вовремя от них отказываться. Потому что может случиться так, что прибыльный проект со временем станет убыточным, или наоборот. Аналитика поможет отследить такие изменения и не вкладывать деньги в проекты, которые прибыли не принесут.

Стоимость курса

Что проверить в РСВ за полугодие, чтобы налоговая не заставила пересдавать

Спешим вас успокоить: слухи о новых супервозможностях налоговиков сильно преувеличены. Они и раньше могли не принять отчет, если в нем нарушены контрольные соотношения. Беспокоит другое: новые и старые нормы противоречат друг другу. Читайте, на какие требования ориентироваться, из-за каких ошибок придется пересдать полугодовой расчет, как их исправить и в какие сроки уложиться → 40.

Содержание номера

Новости

- У нас в гостях. Замминистра финансов рассказал, что ждет бухгалтеров в ближайшие три года

- Новости премии «Главбух года»: очередное задание, рейтинг сложных вопросов и мотивирующее интервью с участником конкурса

Что изменилось

- Минфин запретил отказываться от пониженных взносов

- Стало ясно, как заполнить новый отчет о прививках

- Общепит получит налоговые льготы с 2022 года

- Путин продлил срок пребывания трудовых мигрантов в России

- В КоАП добавили штраф за сведения о маркировке

- Коротко о других изменениях в работе

- Перемены в вашей работе, которые готовят чиновники

Налоги, бухучет и взносы

- Четыре загадки в новом ФСБУ по первичке, c отгадками

- Как с июля работать на патенте: разъяснения и новая форма от ФНС

- Упрощенка от А до Я. Как посчитать аванс на упрощенке без ошибок

Отчетность

- Что проверить в РСВ за полугодие, чтобы налоговая не заставила пересдавать

- Карточки про 4-ФСС за полугодие: спецоценка, удержания, больничные

- Зарплата, отпускные и другие переходящие выплаты в 6-НДФЛ за полугодие

- Три способа присвоить работнику код выполняемой функции в 1С:Бухгалтерия 8.3

- 10 консультаций: ответы трудинспектора про СЗВ-ТД: новый код, штрафы, отчеты на уволенных

Кадровая работа

- Как решить 12 проблем с отпусками, которые принес 2021 год

- Три ситуации, в которых трудовую книжку будете заполнять по-новому

- Сотрудник отозвал заявление об обработке данных. Что делать

Проверки

- Прослеживаемость в схемах: продажа, покупка, отчетность

- Расскажите директору. Не позволяйте лишнего на проверках — с 1 июля все изменилось

- Поменяли спецоператора, а старый отозвал ЭП. Быстрое решение

- ИФНС запросила сведения, как на выездной, хотя проверки нет. Действия бухгалтера

- Установим вахтовую надбавку, равную зарплате. Что за это будет

Вокруг бухгалтерии

- Руководство бухгалтерией. «Мы вычислили и уволили из бухгалтерии аферистку со связями в суде»

- Финансовый учет для начинающих: о чем рассказывает бухгалтерский баланс

- Отчитайтесь вовремя за полугодие и перечислите июльские платежи. Самые важные даты

- Тест: проверьте, что вы знаете об изменениях в работе

Новая рубрика!

#Спросите чиновника. Когда отменят СЗВ-М

| The Economist — 21 августа 2021< Назад | Вперед >The Economist — 14 августа 2021 |

|---|

Работать без документов

Иван Ильич — человек слова. Как сказал, так и будет. И бизнес ведет только с такими же людьми. На бумажке можно написать что угодно, главное — проговорить все условия и скрепить их рукопожатием, считает Иван Ильич. Эта установка его никогда не подводила. Юристы и бухгалтеры, конечно, оформляют «бумажки», но Иван Ильич их особенно не читает.

В бизнесе встречаются люди с установкой «главное — результат, а не оформление процесса», говорит Олег Пермяков, руководитель направления «Реструктуризация и банкротство» юрфирмы «Рустам Курмаев и партнеры». До сих пор в банкротных делах часто выясняется, что хозяйственная деятельность должника документально не оформлена, говорит Лилия Барышева из S&K «Вертикаль». Любые устные договоренности с бизнес-партнерами, даже самыми вроде бы надежными, нужно фиксировать письменно, настаивает она. Доводы об устных договоренностях суд, скорее всего, не примет. Например, в деле № А53-22437/2016 руководитель должника не смог убедить суд, что приобретение земли было инвестиционным проектом, а не выводом активов.

Отдельная проблема — устные поручения директору от бенефициара компании, добавляет Русакомский. Он советует фиксировать поручения хотя бы в переписке и сохранять ее. Тогда директор сможет доказать, что не сам придумал такой ход, а исполнял поручение контролирующего лица. Это поможет руководителю серьезно снизить размер субсидиарной ответственности, объясняет юрист.

Освобождение бухгалтера от штрафа

В рассмотренном судом споре главного бухгалтера организации оштрафовали на 15 000 рублей за нарушение правил ведения бухучета. Контролерами было установлено, что бухгалтер неправильно и несвоевременное отражала совершенные организацией хозяйственные операции.

Так, обязательства компании за 2018 год были приняты к учету в течение 2019 года (первичные документы, подтверждающие оказание услуг в декабре 2018 года, были зарегистрированы в журнале операций «Расчеты с поставщиками и подрядчиками» только 18 января 2019 года).

Данные действия главбуха привели к искажению в бухгалтерском отчете показателя «кредиторская задолженность по выплатам» на общую сумму 133 126 рублей, что в денежном измерении составило более 10%.

Оснований для освобождения бухгалтера от штрафа не имелось. Все произошло по ее вине вследствие грубых нарушений положений должностной инструкции и требований п. 1 ст. 10 и ч. 1 ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Несмотря на это, суд постановил, что бухгалтера все же можно освободить от административной ответственности и обойтись в данном случае устным замечанием. При этом суд исходил из следующих соображений:

-

бюджет не понес какого-либо значительного ущерба в результате действий главбуха;

-

совершенное правонарушение было допущено главбухом впервые;

-

задержка регистрации первичных документов составила не более одного месяца;

-

прямого умысла на несвоевременную регистрацию операций у главбуха не было (контролеры не смогли этого доказать);

-

значительный вред общественным отношениям незаконными действиями главбуха причинен не был.

Оплатили расходы, не уменьшающие прибыль

Рядовая ситуация — фирма оплатила покупку, но не выполнила условия, необходимые для списания расходов. Например, организация купила товары, но они пока не проданы, а хранятся на складе на конец года. Соответственно стоимость таких ценностей можно будет включить в бухгалтерские расходы лишь уже будущего года, когда товары реализуют.

А прибыль отчетного года на такие траты не уменьшается.

А бывает, что траты организации вообще не влияют на прибыль. К примеру, фирма вернула средства, которые прежде брала у кого-то взаймы. Заемные средства — это дополнительный источник финансирования, к прибыли организации и ее имуществу он отношения не имеет. Поэтому, получив кредит либо заем, организация отражает в пассиве баланса долг перед банком или другой фирмой. Прибыль при этом не увеличивается, несмотря на то что получены реальные деньги. А когда заемные средства возвращают, уменьшают сумму долга, но опять же не прибыль фирмы.

Если же организация сама выдала заем, то ее прибыль не уменьшается, а в структуре актива баланса произойдут изменения. Часть денег будет переведена в финансовые вложения или задолженность другого лица, но сама сумма активов останется прежней.

Типичная ситуация на многих предприятиях: предприятие получило прибыль по итогам года, а денежных средств катастрофически не хватает. Руководители недоумевают: где же прибыль? Ответ следует искать в управлении оборотным капиталом.

Увеличение активов сопровождается соответствующим изменением пассивов, в текущей деятельности это характерно для оборотных активов и текущих пассивов (см. рис. 8.1). Прибыль является источником финансирования и вместе с другими источниками финансирования обеспечивает рост активов.

Рассмотрим пример небольшого предприятия нефтедобывающего комплекса в Западной Сибири, которое получило нераспределенную прибыль в в размере 17 млрд. руб. (величины приведены до деноминации). Денег нет. Прирост дебиторской задолженности составил 68 млрд. руб., прирост запасов — 10 млрд. руб., прирост НДС по приобретенным ценностям — также 10 млрд. руб., основные средства и другие статья активов изменились незначительно. Всего оборотные активы увеличились на 88 млрд. руб

Для анализа важно именно изменение статей баланса за анализируемый период. Прирост кредиторской задолженности составляет 71 млрд

руб. (рис. 8.1).

Рис. 8.1. Изменение статей баланса.

На вопрос, где же прибыль, есть простой ответ: прибыль лежит на складе. Величина прибыли соответствует приросту активов в запасах плюс НДС по их приобретению. Прирост кредиторской задолженности примерно соответствует росту дебиторской задолженности. Можно сказать, что сколько недоплатили предприятию, столько оно недоплатило кредиторам.

Однако с большой долей определенности нельзя утверждать, что именно прибыль пошла на финансирование прироста запасов, поскольку прибыль и кредиторская задолженность совместно формируют активы. Прирост дебиторской задолженности обусловлен общей проблемой неплатежей, ею же вызван рост кредиторской задолженности (величина прироста неплатежей в данном примере в несколько раз превышает полученную прибыль).

Если бы прироста дебиторской задолженности не было (предприятию бы все заплатили за прошедший период), прибыль пошла бы на уменьшение кредиторской задолженности или прирост запасов. Свободных денег не было бы все равно.

Причина 3. Дорогие корпоративы, шикарный офис и Гринфилд Спринг Мэлоди

Зарплата управляющего персонала, аренда и обслуживание офиса, оплата интернета, связи, корпоративов — все это административные расходы. Иногда они незаметно разрастаются так, что съедают чистую прибыль и могут завести компанию в убыток. Вот случаи, когда административные расходы необоснованно завышены:

-

корпоративы в Сочи и коньяк десятилетней выдержки на все праздники;

-

аренда дорогого и роскошного офиса, чтобы конкуренты завидовали;

-

подписка на миллион курсов, которые никто не проходит;

-

лучший кофе, Гринфилд Спринг Мэлоди и свежайшие круассаны на корпоративной кухне;

Весь этот шик — вовсе не плохо, но только в случае, если деньги на него тратятся осознанно и подконтрольно. Если красивая жизнь требует слишком больших трат, от нее лучше отказаться.

Короче, компания теряет деньги на том, что не может себе позволить или чем не пользуется. При этом некоторые административные расходы можно безболезненно урезать: например, отписаться от всех курсов и перейти с круассанов на печенье. Возможно, сотрудники этого даже не заметят, а компания перестанет терять деньги.

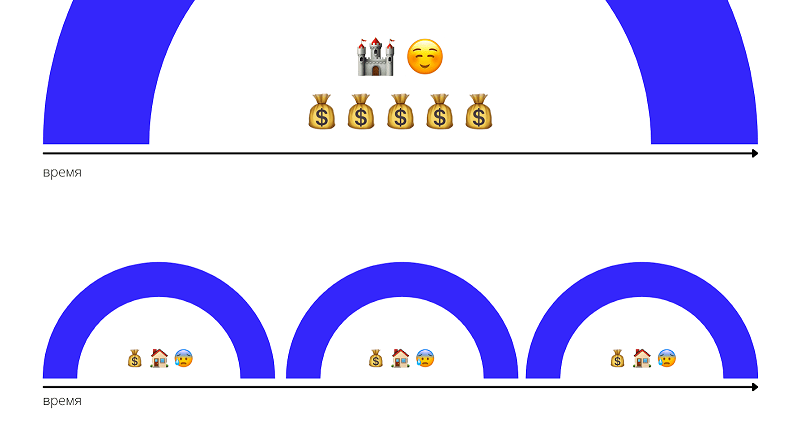

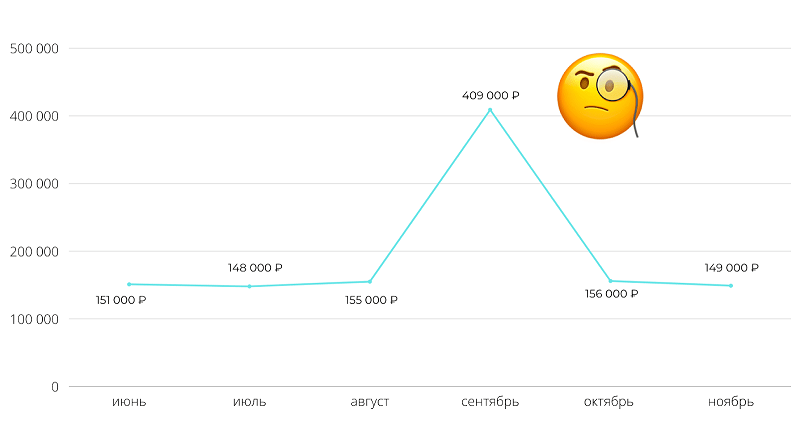

Что делать. Поможет планирование административных расходов на основе трат в предыдущие месяцы и отслеживание динамики. Если в обычный месяц на административные расходы уходит 150 000 рублей, а потом вдруг 400 000 — это повод выяснить, почему возросли расходы и обоснованно ли потратили лишние деньги:

Причина 4. Слишком высокие зарплаты

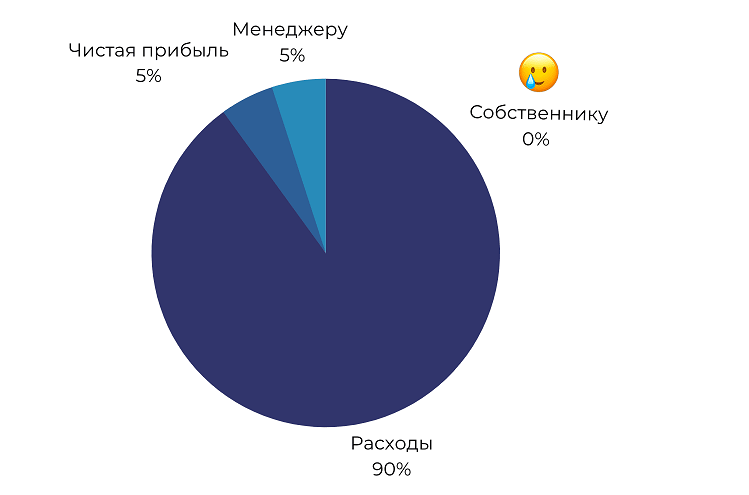

Представим рекламное агентство, в котором зарплаты менеджеров по продажам зависят от суммы сделки. Чем дороже проект, тем больше у менеджера зарплата. Но может случиться так, что проект дорогой, но неприбыльный:

Если дорогих, но неприбыльных проектов много, зарплата менеджера будет расти, а прибыль — нет. Так компания теряет деньги на зарплатах, премиях и бонусах.

Может случиться, что зарплата у сотрудника будет больше, чем у самого собственника бизнеса. Чтобы этого не произошло, нужно следить за соотношением выручки и денег, которые идут в фонд оплаты труда. Если выручка у компании 10 млн рублей, то на зарплаты уходит 1 млн. Но если выручка упала до 1,5 млн, а на зарплаты по-прежнему тратится 1 млн — что-то тут не так.

Что делать. Пересмотреть систему оплаты труда — привязать зарплаты к прибыли или перейти на фиксированную ставку. И, конечно, следить за изменением оплаты труда.

Четыре загадки в новом ФСБУ по первичке, с отгадками

Если хотите, можете применять ФСБУ «Документы и документооборот в бухгалтерском учете» уже сейчас. Иногда так даже безопаснее — будет меньше претензий от налоговиков. Но прежде разберитесь с загадками, которые скрываются в формулировках нового стандарта.Например, в ФСБУ написано, что в качестве даты составления первички указывается дата подписания. Можно подумать, что в документе должна быть только одна дата, но это не так. Ведь заказчик может подписать акт сдачи-приемки работ позже, чем его составил и подписал подрядчик. Как же все это понимать?Мы решили сэкономить ваше время и разгадали этот ребус, а заодно и три других: про кассовый чек и учет расходов, оформление документов раз в год и сводную первичку. Ищите их в главной теме номера и смотрите отгадки. Узнайте, как правильно оформлять документы по новым правилам, а от каких решений лучше отказаться → 28.

Причина 4. Собственник тратит деньги компании на себя

Что же можно посчитать?

Итак, мы выяснили, что данные Отчета о движении денежных средств (форма № 4) не содержат информации о «прибыли (убытке) фирмы в деньгах». Однако ряд позиций отчета — это объективные показатели, отражающие поступление на счета организации совершенно определенных объемов денежных средств. И с этой точки зрения данные Отчета о движении денежных средств могут служить полезным и важным дополнением к данным анализа рентабельности по Отчету о прибылях и убытках.

Так, например, анализируя данные Отчета о прибылях и убытках, мы может сопоставить величину «Выручки (нетто) от продажи товаров, продукции, работ, услуг» с позицией Отчета о движении денежных средств «средства, полученные от покупателей, заказчиков».

Сложности перевода с бухгалтерского на руководительский

Основная мысль такой беседы сводится каждый раз к следующему:

- Предприятие развивается, а развитие без вложений невозможно, а вложения в развитие и запасы — это и есть прибыль! Proffit! Выгода! Резон! Называйте, как хотите. Если вы ее потратили не на себя любимого, а на рост компании — прибыль от этого не перестает быть прибылью.

- Внимательнее с подтверждающими документами. Встречаются компании, в которых половина расходов или больше — мелкие закупки у физиков без чеков, и вообще без каких-либо документов. Если подсчитать, сколько компания при этом теряет на налогах, выгоднее получается покупать у официалов чуть дороже. Но надо считать. Может стоит поменять систему налогообложения.

- Бухгалтер не знает и не может знать всех ваших затей и телодвижений, если они не подтверждены документально. Самый простой и эффективный, при этом 100% легальный, способ уменьшить налоги — собирать все документы тщательно и вовремя. Бессистемность и безалаберность в этом деле ведет к ошибкам в учете, увеличению сумм налогов, невозможности в итоге принимать адекватные решения по управлению компанией из-за отсутствия актуальных данных.

- У бухгалтера нет намерения «загнать вас в долги» — слушайте, что вам советует ваш бухгалтер. Мы уже писали, что государству ваш бухучет не нужен. Он нужен вам, т.к. это источник бесценных данных для оперативного и стратегического управления фирмой.

- Прибыль — это единственная цель создания бизнеса по мнению закона и ФНС. Если ее нет или она ниже средней по отрасли в течение нескольких кварталов, к вам начнут возникать вопросы у налоговой. Предприятие может некоторое время показывать убыток, но это не может происходить системно. В налоговой тоже не дураки сидят)))

Причина 1. Дали отсрочку

Проблема. Прибыльная компания может сидеть без денег из-за отсрочки платежей.

| Что происходит | Что с деньгами |

| Компания «Строй Круши» продала шифера на пять миллионов рублей | Выручка 5 млн ₽ |

| Один клиент сразу заплатил за шифер 2 млн ₽, а второму компания дала отсрочку на месяц | На счет пришло 2 млн ₽ |

| «Строй Круши» оплачивает расходы: выдает зарплаты, переводит деньги за материалы, платит аренду — на всё уходит 2,5 млн ₽ | Со счета ушло 2,5 млн ₽ |

| Вычитает расходы из выручки, чтобы понять, сколько прибыли: 5 млн — 2,5 млн ₽ | Прибыль 2,5 млн ₽ |

| Проверяет деньги на счете. А там минус, потому что второй клиент получил отсрочку и еще не переводил деньги. | Денег на счете – 500 000 ₽ |

| Через месяц «Строй Круши» получает деньги от второго клиента, и еще раз проверяет прибыль и деньги. | На счет пришло 3 млн ₽Теперь показатели такие:Выручка 5 млн ₽Расходы 2,5 млн ₽Прибыль 2,5 млн ₽Денег на счете 2,5 млн ₽ |

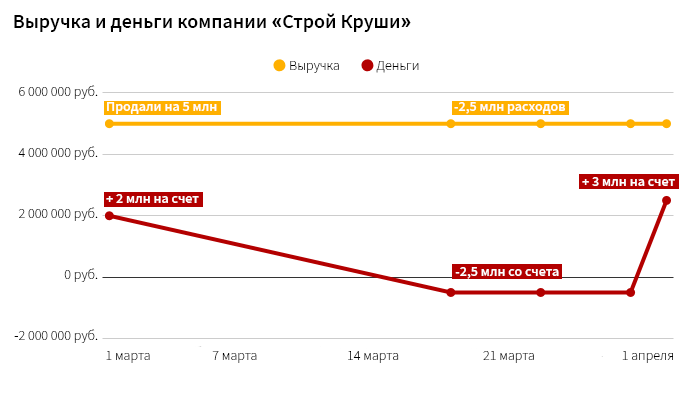

Из-за отсрочки компания оказывается в ситуации, когда прибыль есть, а денег на счете нет. Звучит тяжеловато, поэтому вот график, на котором ситуация выглядит более понятно (и еще более пугающее):

С момента, когда «Строй Круши» оплатила свои расходы: зарплаты, материалы, аренды и до момента, пока она не получила отсроченный платеж, прибыль у нее есть, а денег нет. Проще говоря, с середины марта до начала апреля компания сидит в минусе по деньгам

В нашем примере у компании всего два клиента и одна отсрочка — такое легко заметить. Но когда клиентов десятки, следить за отсрочками в уме невозможно.

Решение. Решить проблему отсутствия денег из-за отсрочек можно в три шага.

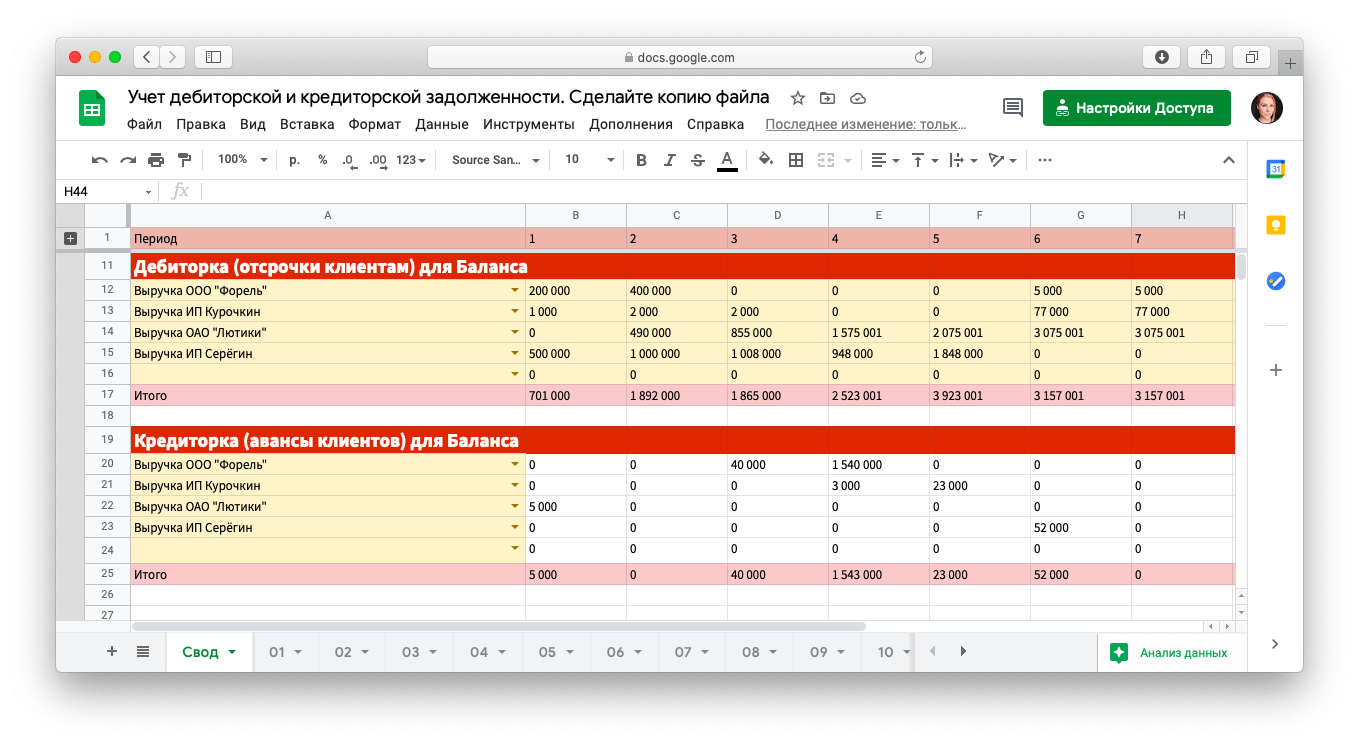

Шаг 1. Учет задолженности. Для начала нужно наладить учет задолженности — это табличка или программа, в которой можно увидеть, кто должен компании и кому должна она. У нас, например, есть такой инструмент — Учет кредиторской и дебиторской задолженности».

В таблицу для учета дебиторской и кредиторской задолженности записываем по месяцам: кто и сколько денег должен нам — это дебиторка, и кому должны мы — кредиторка

В таблицу для учета дебиторской и кредиторской задолженности записываем по месяцам: кто и сколько денег должен нам — это дебиторка, и кому должны мы — кредиторка

Шаг 2. Переговоры с должниками. Затем нужно разбираться с контрагентами, например, если компания дала отсрочку, а теперь ей самой не хватает денег, чтобы выплатить зарплаты или заплатить за аренду, придется вести переговоры. Задача — договориться, чтобы контрагенты заплатили пораньше — это поможет компании сократить срок оборачиваемости дебиторской задолженности.

Оборачиваемость дебиторской задолженности

Есть в финучете такой показатель — оборачиваемость дебиторской задолженности, который показывает, через сколько дней в компанию вернутся деньги. Например, компания может дать в долг и получить деньги назад через 30 дней, а может — через 15 дней. Лучше бы через 15.

Чем меньше срок оборачиваемости задолженности, тем быстрее компания получает свои деньги назад. Чтобы уменьшить срок оборачиваемости и ведут переговоры.

В переговорах нет секретного рецепта успеха: всё зависит от второй стороны. Например, контрагенту, с которым компания находится в хороших дружеских отношениях, можно предложить бонус за сокращение отсрочки.

История из практики. Компания дала отсрочку на месяц, но ей не хватало денег на оплату постоянных расходов. При этом у нее на складе лежал неликвид — нормальный товар, который просто вышел из моды и поэтому не продается;

Руководитель компании пошел на переговоры с контрагентом и предложил: «Слушай, а давай ты вернешь нам деньги не 20 числа, а 10, а я тебе — пятьдесят тысяч ароматизаторов для машин подарю? Ты их всем сотрудникам раздашь, и все будут счастливы: сотрудники из-за подарков, а я, потому что ты долг пораньше вернешь»

Шаг 3. Попросить отсрочку у кредиторов. Если переговоры провалились или денег всё равно не хватает, можно попросить отсрочку у своих кредиторов. Например, попросить арендодателя подождать с оплатой десять дней или отсрочку у поставщика материалов. Так компания сможет предотвратить кассовый разрыв: да, денег у нас пока нет, будут через пять дней, но и те, кому мы должны платить, готовы эти пять дней подождать.

Где спрятана прибыль?

Начинаем раскладывать по полочкам:

- Станок новый купил в этом месяце? Купил. — расходы на покупку станка снижают прибыль не враз, а частями за весь срок службы (амортизация)

- Материалов закупил на склад? Закупил. — расходы на материалы покроют прибыль от продажи готовой продукции в будущих периодах, когда она будет продана покупателям. Для этого мы включим ее в себестоимость, а пока это чистый пассив.

- Наличку с карты снимал на разные расходы? Снимал. — не все расходы можно включить в расходы по бизнесу даже при наличии чека, подтверждающего оплату.

- Чеки на бензин собирал, сдал бухгалтеру? Нет. — машина в аренде, чеки и путевые листы подтверждают ее использование в бизнесе. Чеки нужно собирать и отдавать бухгалтеру. Иначе, нет подтверждения расходов — нет уменьшения прибыли.

Обсудив 28+ пунктов откуда прибыль, со скрипом утверждаем отчет.

Итоги

Подводя итоги сказанному, следует отметить, что оценивая показатели рентабельности деятельности организации, ни в коем случае нельзя «сбрасывать со счетов» влияние на учетную информацию важнейшего ее парадокса «прибыль есть — денег нет». При этом бухгалтерская методология формирования данных о прибыли фирмы, представленная в современных учетных стандартах, чаще всего не позволяет оценить то, насколько тот или иной вид отражаемых в Отчете о прибылях и убытках доходов и расходов выражен в суммах, соответственно, полученных и выплаченных денежных средств. Вместе с тем данные Отчета о движении денежных средств фирмы могут и должны рассматриваться как информация, с помощью которой мы можем сделать нашу оценку рентабельности работы компании в большей степени объективной и многоаспектной, в том числе учитывающей степень текущей обеспеченности возможных управленческих решений денежными ресурсами организации.