Общие правила формирования бухгатлерского баланса в 2024 г.

Наступивший 2024 год для многих режимов налогообложения характерен изменениями и дополнениями правил их применения и начислений налогов. Корректировки коснулись следующих налогов:

- НДС,

- прибыль,

- имущество,

- НДФЛ.

Правила изменились для оформления налоговых льгот, сдачи отчетности, составления первичных документов, трудоустройства работников.

Минфин утвердил образец новой формы №1 для годового отчета за 2023 г., сдаваемую до 31 марта 2024 г. Отчет надо составлять на основании Приказа № 66н от 02 июля 2010 г. (редакция от 19 апреля 2019 г.).

Для организаций, работающих на общей системе налогообложения (ОСН) – приложение № 01, при упрощенном режиме (УСН) – приложение №5.

Что изменилось в порядке представления бухгалтерского баланса с 1 января 2024 года

С 01.01.2024 г. необязательно пользоваться сервисом оператора ЭДО при отправке электронного формата бухгалтерской отчетности. Это стало возможным благодаря действию ФЗ № 352 от 02 июля 2021 г.

Сдавать отчеты теперь можно напрямую, их принимает сайт ФНС (Федеральная налоговая служба). Для отправки документов в налоговую инспекцию по месту регистрации предприятия через телекоммуникационный канал связи (ТКС) требуется электронная подпись.

С 01 января 2024 г. подписывать отчеты организации и ИП могут 2-мя способами:

- Сертификатом, выданным ФНС руководителю компании или физическому лицу, действующему как ИП.

Доверенный представитель, чья подпись подтверждена удостоверяющим центром (УЦ). Только при ее наличии он сможет сдавать отчеты от имени организации или предпринимателя.

- Сертификатом, выданным УЦ на имя уполномоченного представителя.

К отправленному отчету должна быть приложена электронная форма доверенности.

Налоговый календарь на июль 2024

Какие налоги платят на УСН

Что изменилось в порядке представления бухгалтерского баланса с 1 января 2023 года

С 01.01.2023 г. необязательно пользоваться сервисом оператора ЭДО при отправке электронного формата бухгалтерской отчетности. Это стало возможным благодаря действию ФЗ № 352 от 02 июля 2021 г.

Сдавать отчеты теперь можно напрямую, их принимает сайт ФНС (Федеральная налоговая служба). Для отправки документов в налоговую инспекцию по месту регистрации предприятия через телекоммуникационный канал связи (ТКС) требуется электронная подпись.

С 01 января 2023 г. подписывать отчеты организации и ИП могут 2-мя способами:

- Сертификатом, выданным ФНС руководителю компании или физическому лицу, действующему как ИП.

Доверенный представитель, чья подпись подтверждена удостоверяющим центром (УЦ). Только при ее наличии он сможет сдавать отчеты от имени организации или предпринимателя.

- Сертификатом, выданным УЦ на имя уполномоченного представителя.

К отправленному отчету должна быть приложена электронная форма доверенности.

Когда сдавать

Годовую отчетность нужно сдать в налоговую инспекцию не позднее трех месяцев после окончания отчетного года (подп. 5 п. 1 ст. 23 НК РФ). В тот же срок надо сдать обязательный экземпляр годовой отчетности в отделение статистики (ч. 2 ст. 18 Закона от 6 декабря 2011 г. № 402-ФЗ). То есть по общему правилу годовую бухгалтерскую отчетность нужно сдавать не позднее 31 марта года, следующего за отчетным. Например, бухгалтерскую отчетность за 2016 год необходимо сдать не позднее 31 марта 2017 года.

Если последний срок сдачи отчетности приходится на нерабочий (выходной) день, представьте ее в первый же рабочий день, следующий за ним (п. 47 ПБУ 4/99).

Сроков же, в которые надо сдавать промежуточную отчетность, в Законе от 6 декабря 2011 г. № 402-ФЗ нет. То есть подавать бухгалтерскую отчетность в течение года в налоговую инспекцию не нужно.

Для организаций, созданных после 30 сентября, первым отчетным годом является период с даты их регистрации по 31 декабря следующего года (ч. 3 ст. 15 Закона от 6 декабря 2011 г. № 402-ФЗ). Впервые бухгалтерскую отчетность такие организации должны сдавать по итогам следующего года. Например, организация создана 15 октября 2015 года, бухгалтерскую отчетность за первый отчетный год она должна представить до 31 марта 2017 года включительно. В отчет войдет период с 15 октября 2015 года по 31 декабря 2016 года.

Организации, зарегистрированные до 30 сентября, годовую отчетность представляют на . В годовую отчетность включите показатели деятельности со дня создания организации по 31 декабря текущего года. Такой порядок следует из части 3 статьи 15 Закона от 6 декабря 2011 г. № 402-ФЗ.

Для ликвидированных организаций последним отчетным годом является период с 1 января до даты внесения записи о ликвидации в ЕГРЮЛ (ст. 17 Закона от 6 декабря 2011 г. № 402-ФЗ). Следовательно, сдать отчетность нужно в течение трех месяцев с этой даты. Например, запись о ликвидации организации внесена в ЕГРЮЛ 27 октября 2016 года, бухгалтерскую отчетность составьте на 26 октября 2016 года, отчетный период – с 1 января по 26 октября 2016 года.

При реорганизации последним отчетным годом является период с 1 января года, в котором произведена государственная регистрация последнего из возникших юридических лиц, до даты такой регистрации (ч.1 ст. 16 Закона от 6 декабря 2011 г. № 402-ФЗ). Исключением из этого правила является реорганизация в форме присоединения. В этом случае последним отчетным годом является период с 1 января до даты внесения записи в ЕГРЮЛ о прекращении деятельности присоединенной организации. Так сказано в части 2 статьи 16 Закона от 6 декабря 2011 г. № 402-ФЗ.

А когда реорганизованная организация должна представлять последнюю бухгалтерскую отчетность? Делать это нужно не позднее трех месяцев со дня, который предшествует дате государственной регистрации последнего из возникших юридических лиц (дате внесения в ЕГРЮЛ записи о прекращении деятельности присоединенного юридического лица). Ведь именно на эту дату надо составлять последнюю бухгалтерскую (финансовую) отчетность. Данный вывод следует из части 3 статьи 16 и части 2 статьи 18 Закона от 6 декабря 2011 г. № 402-ФЗ.

Для организаций, которые были образованы в результате реорганизации, действуют особые правила. Установлены другие (по сравнению с созданием организации) требования. Юридическое лицо, созданное в результате реорганизации, всегда должно составлять и представлять бухгалтерскую отчетность по состоянию на 31 декабря года, когда произошла реорганизация. Так нужно делать, даже если государственная регистрация вновь созданного в результате реорганизации юридического лица произошла в период с 1 октября по 31 декабря. Данные правила закреплены в части 5 статьи 16 Закона от 6 декабря 2011 г. № 402-ФЗ. А представлять такую отчетность нужно в обычные сроки – .

Для организаций-туроператоров нет конкретных сроков, в которые надо представить копии бухгалтерской отчетности в Федеральное агентство по туризму конкретно. Однако в пункте 4 Порядка, утвержденного приказом Ростуризма от 4 августа 2009 г. № 175, сказано, что данные документы необходимо подать вместе со сведениями о финансовом обеспечении на новый срок. А такие бумаги подают не позднее трех месяцев до истечения срока действующего финансового обеспечения (абз. 4 ст. 17.3 Закона от 24 ноября 1996 г. № 132-ФЗ). А значит, в тот же срок нужно подать и бухгалтерскую отчетность.

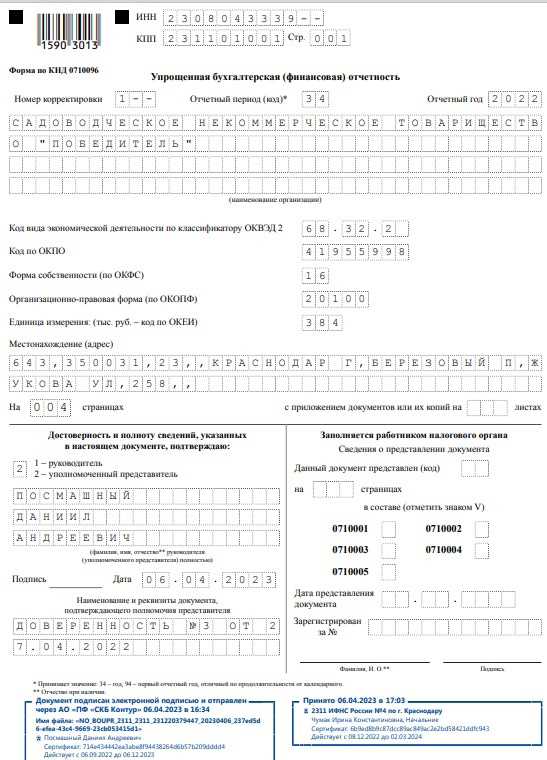

Бухгалтерский баланс по упрощенной системе для малого предприятия со штрихкодом.

Минфином России в Приложение N 5 к приказу Министерства финансов Российской Федерации от 2 июля 2010 г. N 66н направлены упрощенные формы Бухгалтерского баланса и Отчета о финансовых результатах.

- См. данную форму в MS-Excel.

- См. данную форму в MS-Excel с графой «Код».

- См. машиночитаемую форму бухгалтерской (финансовой) отчетности субъектов малого предпринимательства (форма по КНД 0710096) в формате TIF. Данный TIF-шаблон рекомендован ФНС РФ и размещен на сайте ФГУП ГНИВЦ ФНС России www.gnivc.ru.

- См. данную машиночитаемую форму в формате PDF, доступную для заполнения в программе Adobe (811 Кб), скачайте на компьютер и там заполняйте.

- Скачать форму в MS-Excel с графой «Код» и штрихкодами по форме по КНД 0710098.

| ИСПОЛЬЗУЕМАЯ ЛИТЕРАТУРА и ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ |

- Закрытие счетов баланса месяца, года, Итоговые проводкиПеред составлением бухгалтерской отчетности за год бухгалтеру необходимо подвести итоги деятельности организации и закрыть счета бухгалтерского учета. По данным которых определяется финансовый результат деятельности организации.

- БЛАНК БАЛАНСа для МАЛЫХ ПРЕДПРИЯТИЙ 2023-2024 скачатьПриведены формы бухгалтерского баланса и отчета о финансовых результатах субъектов малого предпринимательства. Бухгалтерская отчетность 2023 — 2024 , малые предприятия, баланс.

- Нулевая отчетность, Нулевая декларация УСН, НДФЛ, РСВ-1, балансВопрос составления нулевой отчетности в условиях отсутствия предпринимательской деятельности. Когда казалось бы отчитываться то и не за что. Является не столь простым как может показаться не профессионалу.

- КУДА СДАВАТЬ годовую отчетность, баланс 2024Дана информация по срокам сдачи бухгалтерской отчетности за 2024 год. А также форме и места их представления.

- Необходимый БУХГАЛТЕРУ Календарь 2024Календарь бухгалтера 2024 . Сроки сдачи налогов, декларации, баланса, бухгалтерской отчетности. За год, 1 квартал, полугодие, 9 месяцев скачать

Где берут баланс и куда его сдают

Баланс – это основной элемент бухгалтерской (финансовой) отчётности организации. Помимо него, в её состав входит отчёт о финансовых результатах и приложения к ним: отчёты об изменениях капитала, о движении денежных средств, пояснительная записка. Если компания получала деньги из бюджета, она также формирует отчёт о целевом использовании средств.

Финансовую отчётность и баланс в её составе подают в ИФНС не позднее трёх месяцев после окончания года. То есть, баланс за 2023 год вместе с другими формами нужно подать до 31 марта 2024 года.

Баланс составляется на основе данных бухучёта, вести который должны все организации. Малые компании могут вести учёт в упрощённой форме.

С 2020 года бухотчётность представляется только в ИФНС. До этого её направляли ещё и в Росстат. Теперь же данные отчётных форм публикуются в Государственном информационном ресурсе бухгалтерской отчётности (ГИР БО), поэтому подавать экземпляр баланса в органы статистики больше не нужно.

По той же причине финансовая отчётность теперь сдаётся строго в электронном формате. Правило распространяется и на субъекты малого бизнеса. Компании могут выбрать один из двух вариантов:

- Воспользоваться сервисом на сайте ФНС. Он бесплатный, но разбираться с ним придётся самостоятельно.

- Воспользоваться услугами коммерческих операторов электронного документооборота.

Пример заполнения отчета об изменениях капитала

Оформляем «шапку» документа

Вначале в отчете указывается год, за который он был составлен (т.е. отчетный период). Далее вписываем полное наименование организации, дату оформления, ОКПО, ИНН, ОКВЭД.

Ниже вносится организационно-правовой статус и форма собственности, а рядом коды ОКОПФ и ОКФС. В последней строке «шапки» документа указываются коды ОКЕИ, т.е. используемые в отчете тысячи или миллионы рублей.

Заполнение раздела 1 отчёта об изменениях капитала

Первая часть включает сведения:

- о перемещении трех видов капиталов фирмы: добавочного, резервного и уставного;

- информацию об акциях, принадлежащих предприятию и приобретенных у держателей;

- о доходах (нераспределенных) и убытках (непокрытых).

Если организация существует давно, то данные нужно вносить за ранее следовавшие три года, если же компания открыта недавно – то только за последний отчетный период.

Под кодовыми значениями в строках вписаны поводы, послужившие в перемене капитала, а в столбцах с 3 по 8 – его статьи.

В строке 3100 показывается сальдо по счетам бух. учета от 80 до 84 (включительно). Здесь регистрируются данные трехгодичной давности.

Далее в строках с 3200 по 3240 аналогичным образом показываются сведения за предыдущий год. После этого вносится нужная информация в строку 3210 (ниже находится распределение всех финансово-хозяйственных действий, приведших к приумножению капитала в предшествующем году).

Столбец 3 показывает нарастание уставного капитала, в частности ячейки 3210 —полный размер нарастания, а ячейки с 3211 до 3216 отражают каналы, по которым оно произошло (в соответствии с 80 бух. счетом).

Столбец 4 демонстрирует цену приобретенных акций для акционерных обществ или — для обществ с ограниченной ответственностью, — частей в уставном капитале предприятия

В столбец 7 вносится информация о приумножении прибыли или убытка, скомпонованных из чистой прибыли (убытка), которые остались после перечисления налогов и создания запасного капитала (на основе значений по 84 бух. счету).

Столбец 8 суммирует данные по всем строчкам в рассматриваемом разделе.

Далее идут ячейки строк с 3220 до 3227.

- В строке 3220 показаны значения о снижении капитала по всем показателям хозяйственной деятельности.

- Строки с 3221 до 3227 транслируют дебетовый оборот по бух. счетам 80-84 (включительно) и заполняются совершенно идентично вышерасположенным.

Кодовые значения строк 3230 и 3240 показывают перемены в финансовых параметрах капиталов двух видов: резервного и добавочного.

Строка 3200 отражают полную стоимость капитала компании на закрывающий день года, предшествующего отчетному периоду, скомпонованную как кредитовое сальдо (по бухгалтерским счетам 80-84 (включительно)).

Затем фиксируются данные по отчетному году и точно так же как по предыдущему заполняются строки с 3310 до 3340. Здесь даются сведения о приумножении, снижении капитала, конечное годовое значение капитала вписывается в 3300 строку.

Заполнение раздела 2 отчёта об изменениях капитала

Вторая часть отчета показывает исправленные значения и корректировки по суммам прибылей, убытков и прочим показателям, возникшим в результате произведенных перемен в учетной политике.

Таким образом, если никаких изменений по данной части в работе компании не было, а также не было выявлено ошибок в предыдущих периодах отчета, то данный раздел можно оставлять незаполненным.

Если же они были, то коротко о том, как их заполнить:

- в третий столбец вписывают общая стоимость капитала организации по состоянию на завершение периода трехлетней давности;

- строка 3400 фиксирует сумму, скомпонованную до изменений,

- строка 3500 — уже исправленные значения;

- ниже расположены строки, в которых подробно расписываются все произошедшие изменения.

Заполнение раздела 3 отчёта об изменениях капитала

В третий и последний раздел вносятся финансовые параметры чистых активов по состоянию на конец предыдущих периодов отчета фирмы.

Чтобы высчитать их значение достаточно применить простейшую формулу: из суммы всех учитываемых активов убавить сумму учитываемых пассивов.

При возникновении каких-то неясностей, в конце страницы даются отдельные примечания.

Отчёт о финансовых результатах: расшифровка строк

Приведём расшифровку кодов в согласии с приложением № 4 приказа № 66н.

| Код | Показатель | Что нужно внести в строку |

|---|---|---|

| 2110 | Выручка | Оборот за прошедший год в согласии с кредитом счёта 90 субсчёта «Выручка». Вносить данные без учёта НДС и акцизов. |

| 2120 | Себестоимость продаж | Сумма значений проводок за отчётный год: дебет счёта 90 субсчёта «Себестоимость продаж» + кредит счетов 21, 23, 29, 41, 43 и 45. |

| 2100 | Валовая прибыль (убыток) | Разница между показателями двух предыдущих строк (2110 и 2120). |

| 2210 | Коммерческие расходы | Сумма проводок за завершённый период: дебет счёта 90 субсчёта «Себестоимость продаж» + кредит счёта 44. |

| 2220 | Управленческие расходы | Сумма проводок за ушедший год: дебет счёта 90 субсчёта «Себестоимость продаж» + кредит счёта 26. |

| 2200 | Прибыль или убыток от продаж | Прибыль или убыток от продаж Из показателя строки 2110 нужно вычесть значения строк 2120, 2210 и 2220. |

| 2310 | Доходы от участия в иных организациях | Сумма проводок за отчётный период: дебет счёта 76 субсчёта «Расчёты по причитающимся дивидендам» + кредит счёта 91 субсчёта «Иные доходы». |

| 2320 | Проценты к получению | Сумма проводок за прошлый год: дебет счёта 76 субсчёта «Расчёты по полученным процентам» и счёта 73 субсчёта «Расчёты по предоставленным займам» + кредит счёта 91 субсчёта «Иные доходы». |

| 2330 | Проценты к уплате | Сумма данных: дебет счёта 91 субсчёта «Иные доходы» + кредит счётов 66 и 67. |

| 2340 | Иные доходы | Из значения по кредиту счёта 91 субсчёта «Иные расходы» вычесть значение строки 2330. |

| 2300 | Прибыль или убыток до налогообложения | Сумма строк 2200, 2310, 2320, 2330 (с минусом), 2340 и 2350 (с минусом). |

| 2410 | Налог на прибыль | Сумма строк 2411 и 2412. |

| 2411 | Текущий налог на прибыль | Данные о размере налога по налоговому учёту за период отчёта. Эту строку не нужно заполнять компаниям, которые работают на специальных режимах. |

| 2412 | Отложенный налог на прибыль | Равен отложенному налоговому активу или обязательству. |

| 2460 | Иное | Единый налог к уплате. Нужно заполнять компаниям на специальных режимах. |

| 2400 | Чистая прибыль или убыток | Сумма строк 2300, 2410 и 2460. |

Строки на второй странице нужно заполнить, если компания проводила мероприятия, которые повлияли на размер прибыли (например, переоценку активов). Строки 2900 и 2910 заполняют акционерные общества.

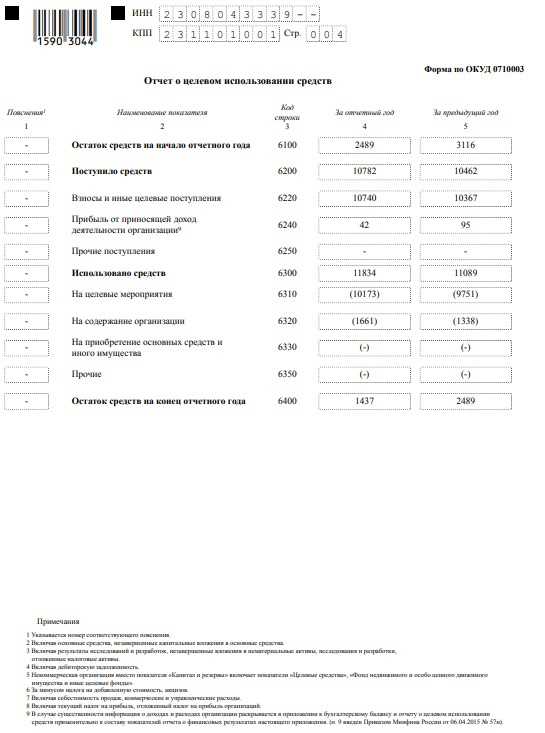

Какую отчетность сдают СНТ в 2024 году?

Финансовая отчетность СНТ для налогоплательщиков общей и упрощенной системы отличается. Рассмотрим детальнее.

СНТ на ОСНО: отчетность

|

Вид налога |

Отчетный период |

Срок представления бухгалтерской отчетности для СНТ в 2024 году |

|

Налог на прибыль |

I, II, III, IV кварталы Годовой |

До 25 числа месяца, следующего за отчетным кварталом 25 марта 2024 года (за 2023 год) |

|

Налог на добавленную стоимость (НДС) |

I, II, III, IV кварталы Год |

До 25 числа месяца, следующего за отчетным кварталом 25 января 2024 года |

|

Налог на имущество |

Год |

До 26 февраля 2024 года |

|

НДФЛ |

I, II, III, IV кварталы Год |

До 25 числа месяца, следующего за отчетным кварталом 26 февраля 2025 года |

|

РСВ |

I, II, III, IV кварталы Год |

До 25 числа месяца, следующего за отчетным кварталом 25 января 2025 года |

|

Водный налог |

I, II, III, IV кварталы |

До 25 числа месяца, следующего за отчетным кварталом |

По земельному и транспортному налогу отчетность не предоставляется. О необходимости уплаты вас известит налоговая с начала апреля года, следующего за отчетным. Поэтому наши бухгалтера самостоятельно рассчитывают земельный налог.

Какую отчетность сдает СНТ на УСН?

Упрощенная бухгалтерская отчетность для СНТ имеет свои особенности — вместо отчета по налогу на прибыль в контролирующие органы предоставляется декларация по УСН. Делать это нужно ежегодно. За 2024 год отчет направляется в налоговую до 25 марта 2025 года.

Сдача отчетности СНТ в 2024 году по упрощенной системе налогообложения осуществляется в следующие сроки.

|

Вид налога |

Отчетный период |

Срок сдачи финансовой отчетности СНТ на УСН |

|

Налог на имущество |

Год |

До 26 февраля 2024 года |

|

НДФЛ |

I, II, III, IV кварталы Год |

До 25 числа месяца, следующего за отчетным кварталом 26 февраля 2025 года |

|

РСВ |

I, II, III, IV кварталы Год |

До 25 числа месяца, следующего за отчетным кварталом 25 января 2025 года |

|

Водный налог |

I, II, III, IV кварталы |

До 25 числа месяца, следующего за отчетным кварталом |

По земельному и транспортному налогу, как и для СНТ на ОСНО, предоставлять отчет не нужно. По правилам до 26–28 февраля 2024 года вы должны получить уведомление. Но на практике бывает, что ФНС присылает уведомление с опозданием.

ОБРАЗЕЦ

Упрощенная бухгалтерская отчетность для садоводческого некоммерческого товарищества: как заполнить

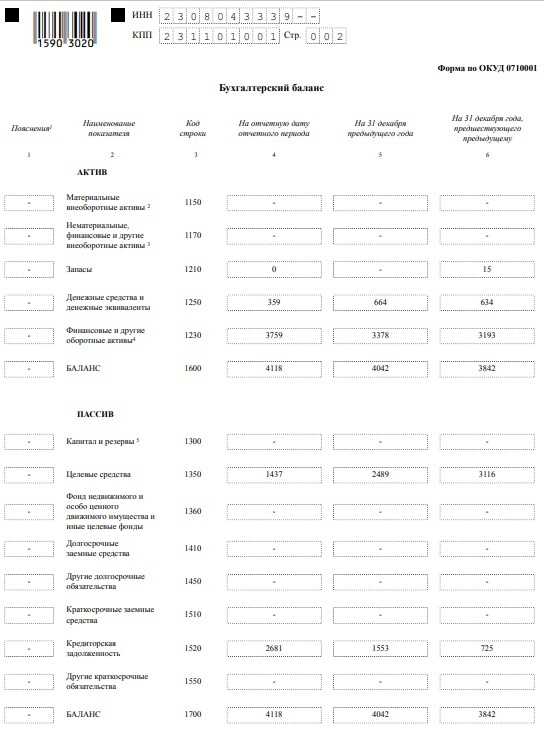

ПРИМЕР БАЛАНСА фирма на УСН, Как составить Бухгалтерский баланс малого предприятия

Актив баланса

Строка 1150 «Материальные внеоборотные активы». Строка считается как разность между Остатком на конец периода по Дебету счета 01 и Остатком на конец периода по Кредиту счета 02 .

Строка 1170 «Нематериальные, финансовые и другие внеоборотные активы». Строка рассчитывается как разность Суммы остатков на конец периода по Дебету счетов 03,04,09,58. И Суммы остатков на конец периода по Кредиту счетов 05,59.

Строка 1210 «Запасы». Строка рассчитывается как разность Суммы остатков на конец периода по Дебету счетов 10,11,15,16.1,20,21,23,25,26,29,41,43,44,45,46,97. И Суммы остатков на конец периода по Кредиту счетов 14, 16.1,16.2,42.

Строка 1250 «Денежные средства и денежные эквиваленты». Строка рассчитывается как сумма Остатков на конец периода по Дебету счетов 50,51,52,55,57.

Строка 1260 «Финансовые и другие оборотные активы».

Строка 1260 рассчитывается как Сумма остатков на конец периода по Дебету счетов 19,60,62,66,67,68,69,70,71,73,75,76,79,86,94 минус Остаток по Кредиту счета 63.ПАССИВ балансаСтрока 1310 «Капитал и резервы». Строка рассчитывается как Сумма остатков на конец периода по Кредиту счетов 80,82,83,84 минус Остаток по Кредиту счета 81.Строка 1410 «Долгосрочные заемные средства». Строка рассчитывается как Остаток на конец периода по Кредиту счета 67.Строка 1450 «Другие долгосрочные обязательства». Строка рассчитывается как сумма остатков на конец периода по Кредиту счетов 75,77.Строка 1510 «Краткосрочные заемные средства». Строка равна Остатку на конец периода по Кредиту счета 66.Строка 1520 «Кредиторская задолженность». Строка рассчитывается как сумма остатков на конец периода по Кредиту счетов 60,62,68,69,70,71,73,75,76.Строка 1550 «Другие краткосрочные обязательства». Строка рассчитывается как сумма остатков на конец периода по Кредиту счетов 96,98.

Какие штрафы за непредставление НКО отчетности

На 4 квартал 2024 года

| Срок сдачи | Инстанция | Документ/ форма отчетности | Кто сдает? | Срок оплаты налога/ сбора |

| 25 октября | ФСС | 4-ФСС | Все ООО, а так же ИП, вставшие на учет в ФСС | 25 число каждого месяца |

| 25 октября | ИФНС | Декларация по НДС | ООО, ИП на ОСН | 25 число каждого месяца (если по 1/3) |

| 20 октября | ИФНС | Декларация по ЕНВД | ООО, ИП на ЕНВД | 20 число месяца следующего за прошедшим кварталом |

| — | ИФНС | УСН | ООО, ИП на УСН | 25 число месяца следующего за прошедшим кварталом |

| 28 октября | ИФНС | Декларация по прибыли | ООО, ИП на ОСН | 28 число месяца следующего за прошедшим кварталом |

| 30 октября | ИФНС | Декларация по налогу на имущество | Все ООО, а так же ИП, имеющие недвижимое имущество | не позднее 30 дней с даты окончания соответствующего отчетного периода |

| — | ИФНС | Транспортная декларация | Все ООО, а так же ИП, имеющие ТС | не позднее последнего числа месяца, следующего за истекшим отчетным периодом |

| 20 ноября | ПФР | РСВ-1, Перс. учет | Все ООО, а так же ИП, вставшие на учет в ПФР | 20 число второго месяца после отчетного квартала |

Актив баланса

Нематериальные активы — неденежный актив, не имеющий физической формы.

Основны́е сре́дства (ОС) (или Основные производственные фонды (ОПФ)) — отражённые в бухгалтерском или налоговом учёте основные фонды организации в денежном выражении.

«Незавершенное строительство» — это сумма незавершенных капитальных вложений.

Доходные вложения в материальные ценности — вложения организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода

Долгосрочные финансовые вложения — вложение свободных денежных средств предприятия, срок погашения которых превышает один год: — средства, направленные в уставные капиталы других предприятий; — средства, направленные на приобретение ценных бумаг других предприятий; — долгосрочные займы, выданные другим предприятиям; и т.п.

Отложенные налоговые активы представляют собой часть отложенного налога на прибыль, задача которой привести к уменьшению размера налога, который необходимо уплатить в бюджет в отчетный период.

Внеоборотные активы — активы с продолжительностью использования более одного года: долгосрочные финансовые вложения, нематериальные активы, основные средства, прочие долгосрочные активы.

Материально-производственные запасы — активы, используемые в качестве сырья, материалов и т.

п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг), приобретаемые непосредственно для перепродажи, а также используемые для управленческих нужд организации.

Налог на добавленную стоимость по приобретенным ценностям

— счет, предназначенный для обобщения информации об уплаченных (причитающихся к уплате) предприятием суммах налога на добавленную стоимость по приобретенным ценностям.

Краткосрочные финансовые вложения — краткосрочные (на срок не более одного года) финансовые вложения предприятия в доходные активы (акции, облигации и другие ценные бумаги) других предприятий, объединений и организаций, денежные средства на срочных депозитных счетах банков, процентные облигации государственных и местных займов и др. — являются наиболее легко реализуемыми активами.

Какую отчётность нужно сдавать на УСН

Что показывает баланс

Назначение баланса – охарактеризовать финансовое положение компании. Первое, что сразу из него видно – это изменение сумм по конкретным статьям по сравнению с прошлыми годами. Но также много показателей, который сразу не видны – их придётся рассчитать.

Например, в строке 1300 отражается собственный капитал компании – её чистые активы (ЧА). Если этот показатель падает, значит, состояние бизнеса ухудшается. Если ЧА приблизятся к размеру уставного капитала, нужно будет срочно что-то предпринимать. Ведь если ЧА опустится ниже УК, уставный капитал придётся снижать. А когда снижать его некуда, компании может грозить принудительная ликвидация.

Другой важный показатель – коэффициент финансовой устойчивости. Для этого нужно сложить собственный капитал (строка 1300) с долгосрочными обязательствами (строка 1400) и разделить полученную сумму на так называемую валюту баланса по пассиву (строка 1700). Если коэффициент равен 0,8-0,9, значит, компания финансово устойчива. Чем он меньше, тем устойчивость слабее.

Если разделить оборотные активы (1200) на краткосрочные обязательства (1500), можно узнать коэффициент текущей ликвидности. Если он больше единицы, у организации хорошая платёжеспособность.

Анализируя активы баланса, важно обратить внимание на их ликвидность. Чем больше код строки, тем быстрее можно превратить имущество в деньги. То есть основное средство (1150), например, здание, может стоить дорого, но продать его гораздо сложнее, чем реализовать запасы готовой продукции (1210)

То есть основное средство (1150), например, здание, может стоить дорого, но продать его гораздо сложнее, чем реализовать запасы готовой продукции (1210).

Это лишь некоторые показатели, рассчитанные на основе баланса, которые способны наглядно показать реальное состояние дел в компании. Причём не только своей, но и другой, например, потенциального контрагента.

Проверить бух отчет любой фирмы

В соответствии с текущим законодательством в информативную базу бухгалтерского баланса аккумулируются сведения о большинстве действующих организаций различного вида предпринимательской деятельности. Что бы посмотреть отчетность любой фирмы, достаточно знать лишь ее ИНН. В случае если вы осуществляете поиск по реквизитам и видите следующую надпись — Ничего не найдено. Организация не сдавала отчет за запрашиваемый период.

То по всей видимости данные о ней в базе отсутствуют либо она не сдавала отчет с 2019 года. Все возможные проблемы при отсутствии информации указаны в Справке.

Сравнение сервисов gir-bo.ru

| Gir-bo.ru Главная | Gir-bo.ru Финансовая справка | Gir-bo.ru Парсинг |

| онлайн база Налоговой | архив Налоговой + Росстат | онлайн база Налоговой |

| база с 2019 по 2024 года | архив с 2011 по 2024 года | база с 2019 по 2024 года |

| официальная информация | официальная информация | официальная информация |

| проверка одного ИНН | проверка одного ИНН | по списку ИНН |

| 1 год — 1 файл | единый отчет за 2011-2024 | все года на один ИНН |

| удаляет некоторые данные | сохраняет все | удаляет некоторые данные |

| бывают проблемы с доступом | доступна всегда | парсинг до готовности |

| скачать на сайте + @mail | скачать на сайте + @mail | уведомление на @mail |

На 3 квартал 2024 года

| Срок сдачи | Инстанция | Документ/ форма отчетности | Кто сдает? | Срок оплаты налога/ сбора |

| 25 июля | ФСС | 4-ФСС | Все ООО, а так же ИП, вставшие на учет в ФСС | 25 число каждого месяца |

| 25 июля | ИФНС | Декларация по НДС | ООО, ИП на ОСН | 25 число каждого месяца (если по 1/3) |

| 20 июля | ИФНС | Декларация по ЕНВД | ООО, ИП на ЕНВД | 20 число месяца следующего за прошедшим кварталом |

| — | ИФНС | УСН | ООО, ИП на УСН | 25 число месяца следующего за прошедшим кварталом |

| 28 июля | ИФНС | Декларация по прибыли | ООО, ИП на ОСН | 28 число месяца следующего за прошедшим кварталом |

| 30 июля | ИФНС | Декларация по налогу на имущество | Все ООО, а так же ИП, имеющие недвижимое имущество | не позднее 30 дней с даты окончания соответствующего отчетного периода |

| — | ИФНС | Транспортная декларация | Все ООО, а так же ИП, имеющие ТС | не позднее последнего числа месяца, следующего за истекшим отчетным периодом |

| 20 августа | ПФР | РСВ-1, Перс. учет | Все ООО, а так же ИП, вставшие на учет в ПФР | 20 число второго месяца после отчетного квартала |

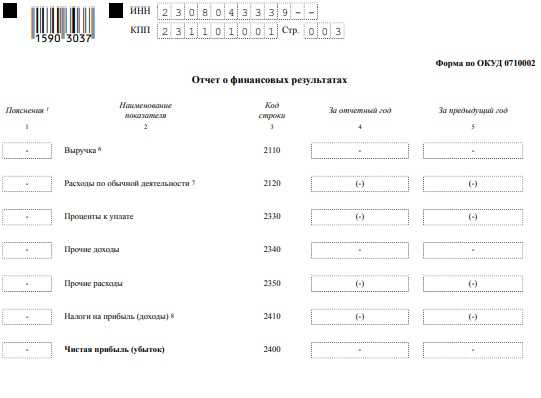

Пример ОТЧЕТ о ФИНАНСОВЫХ РЕЗУЛЬТАТАХ малого предприятия

Согласно закону о бухучете в состав бухгалтерской отчетности входит именно отчет о финансовых результатах (п. 1 ст. 4 Закона № 402-ФЗ).

Строка 2110 «Выручка, за минусом НДС, акцизов «. Рассчитывается как разность оборотов по Кредиту счета 90.1 и суммы оборотов по Дебету счетов 90.3,90.4,90.5.Строка 2120 «Расходы по обычным видам деятельности». Сумма оборотов по Дебету счета 90.2.Строка 2330 «Проценты к уплате». Оборот по Дебету счета 91 в части расходов на проценты.Строка 2340 «Прочие доходы». Рассчитывается исходя из Оборота по Кредиту счета 91.Строка 2350 «Прочие расходы». Рассчитывается исходя из Оборота по Дебету счета 91 , указываются все прочие расходы за исключением Процентов к уплате (они отражаются по строке 2330)Строка 2460 «Налог на прибыль (доходы)». Указывается сумма налога на прибыль, указанного по счету 68. Для организаций на УСН нужно указать здесь налог по упрощенке. Потому что по данной строке отражают не только налог на прибыль, но и налоги на доходы. А единый налог по упрощенке как раз таковым и является.Строка 2400 Чистая прибыль = Выручка – Расходы по обычным видам деятельности + Проценты к уплате + Прочие доходы – Прочие расходы +(-) Налог на прибыль.

Изменения в отчёте о финансовых результатах на 2023 год

В последний раз отчёт о финансовых результатах был изменён в 2020 году, когда Минфин внёс правки в ПБУ 18/02. Приведём перечень этих изменений.

- Для определения строки 2410 теперь нужно сложить строки 2411 и 2412.

- В строке 2460 следует указывать иные доходы и расходы со счёта 99.

- Чтобы рассчитать чистую прибыль, из значения строки 2300 нужно вычесть значения строк 2410 и 2460.

- Введена новая строка 2530 для дооценки активов.

Быстро подготовить отчёт о финансовых результатах и другие документы для ФНС поможет модуль 1С-Отчетность. Пользователи продукта могут заполнять бланки в привычном интерфейсе системы 1С. Программа позволяет настроить СМС-уведомления, которые сообщат об успешной сдаче отчётов или новом требовании из ФНС.

Сроки сдачи отчётности в ИФНС в 2024 году

Аудиторское заключение бухгалтерского баланса

В зависимости от суммы оборота организации, вида юридического лица, а так же заранее прописанных обязательств в учредительных документах, при подаче бухгалтерского баланса, фирма должна получить независимое аудиторское заключение. Данная процедура предназначена показать правильность и объективность сдаваемого отчета, а так же его показатели. Для отчета существует установленная форма, в которой заранее предусмотрен порядок описания, в частности там указывается: аудируемое лицо, аудиторская организация, их ответственность за предоставленные документы для проверки, а так же за полученные выводы, итоговое мнение по результату.

Внимание: база налоговой не предоставляет в настоящее время аудиторские заключения к бухгалтерскому балансу и сайт gir-bo.ru не может выдавать ее в автоматическом режиме. Если она вам необходима, мы может оказать услугу в ее поиске

Обращаться в контакты.

Подведём итоги

Баланс – таблица, сформированная по определённой форме, в которой показано имущество компании и источники его формирования. Раз в год баланс подаётся в составе финансовой отчётности в ИФНС. Это обязательно для всех организаций, даже самых малых.

Составление бухгалтерского баланса – задача не из простых. Для этого требуется знание бухучёта, плана счётов, понимание принципов двойной записи и другие компетенции. Тем не менее руководству и собственникам организации полезно знать, как формируется баланс

Ведь это не только основной элемент финансовой отчётности, но и источник информации, важной для управления бизнесом

Заключение

Садоводческие и огороднические товарищества обязаны вести бухучет, налоговую и финансовую отчетность. Федеральная налоговая служба РФ принимает отчеты в электронном виде. Подробнее с технологией приема и обработки ознакомьтесь здесь.

Чтобы избежать штрафных санкций и неустоек, доверьте ведение бухгалтерии ООО «СНТклуб». Наши бухгалтеры — высококлассные специалисты с успешным, многолетним опытом работы, выполнят работу «под ключ».

Если вы хотите получить консультацию по ведению бухгалтерии СНТ, рассчитать стоимость обслуживания, позвоните нам или заполните форму для обратной связи. Мы всегда в курсе последних изменений и нововведений в законодательстве. С нашими специалистами ваша бухгалтерия — в надежных руках.