Введение

В этой главе мы рассмотрим третью основную форму финансовой отчетности — отчет о движении денежных средств. Он показывает денежные потоки за тот или иной период и их влияние на денежную позицию компании. Эта форма отчетности имеет большое значение, поскольку денежные средства принципиально важны для выживания бизнеса. Без денег ни одна компания работать не может.

Из этой главы вы узнаете, как составляется отчет о движении денежных средств, как интерпретировать содержащуюся в нем информацию. Также вы увидите, что отчет о движении денежных средств необходим потому, что отчет о прибылях и убытках не дает полного представления о денежных потоках компании за тот или иной период.

Эта глава следует за главой, посвященной компаниям с ограниченной ответственностью, так как для понимания состояния именно таких компаний необходима данная форма отчетности. Компании с ограниченной ответственностью обязаны предоставлять отчет о движении денежных средств акционерам и другим заинтересованным лицам наряду с балансом и отчетом о прибылях и убытках.

Цели

Изучив эту главу, вы сможете:

- объяснить, какое значение для работы компании имеют денежные средства;

- охарактеризовать особенности отчета о движении денежных средств и объяснить, как этот отчет помогает идентифицировать проблемы с денежными потоками;

- составить отчет о движении денежных средств;

- интерпретировать отчет о движении денежных средств.

Чистый денежный поток в ОДДС

Каждый ОДДС заканчивается чистым денежным потоком, который представляет собой ваше изменение денежного потока за анализируемое время. Заработали ли вы больше, чем потратили? Форма расчета производится путем добавления:

Чистый денежный поток = Чистый денежный поток от операций + Чистый денежный поток от инвестиций + Чистый денежный поток от финансирования.

Чистый денежный поток = Чистый денежный поток от операций + Чистый денежный поток от инвестиций + Чистый денежный поток от финансирования.

Важно отметить, что ваш чистый денежный поток не совпадает с общей суммой имеющихся наличных денег. Это измерение изменения денежных средств за определенный период, и оно может быть положительным или отрицательным

Отрицательный чистый денежный поток не означает (обязательно), что вы обанкротились или не можете оплатить свои счета, поскольку он не учитывает существующий остаток денежных средств.

Понимание вашего прошлого денежного потока и текущего — это замечательно, но вам также нужно спрогнозировать будущие денежные потоки, чтобы обеспечить преодоление любых будущих кризисов до их возникновения. Для этого вы можете предоставить составление ОДДС строки специалистам Финоко для прогнозирования денежных потоков на будущее.

Для управления движением денег сервис Финоко предлагает использовать механизм платежного календаря и систему согласования платежей.

Чем ДДС отличается от PnL

Отчет Рnl о прибылях и убытках о том, когда предприятие что-то уже продало или купило, но деньги еще не пришли или не отправлены поставщику. Эти действия отражаются в Pnl. Это операции по начислению. Движения денег нет.

Отчет о движении денег отражает поступление денег. В бизнесе может быть, так, что товар по договору отправили в апреле, а деньги от покупателя придут в августе. И получается несостыковка.

PnL отражает начисления, которые происходят в определенный период времени и доходы и расходы. Он отражает операционную эффективность бизнеса и помогает рассчитать показатель EBITDA за определенный период времени

Это важно, так как из месяца в месяц значения выручки может сильно меняться

Есть финансовые показатели, которые не отражаются в одном из отчетов. Например, амортизация (списание стоимости активов, которые были давно куплены) учитывается в Pnl, а в ДДС ее нет вообще.

Отчет Рnl подходит для оценки операционной эффективности.

ДДС — для понимания количества денег на счетах, чтобы предупредить кассовый разрыв, понять когда можно инвестировать и забрать на дивиденды.

В отличие от Pnl, ДДС всегда строится кассовым методом. В него попадают операции с подтвержденной датой оплаты из учетных статей.

Очищение пространства для увеличения финансового потока в дом

Существует закон Вселенной: если хочешь получить что-то хорошее, надо уметь отдать что-то хорошее взамен. А чтобы нечто новое пришло в вашу жизнь, надо освободить для этого место. Также и с финансами. Чтобы открыть денежный канал самостоятельно, необходимо очистить пространство в доме.

Очищение пространства по фэншуй

Процедура очищения состоит из нескольких этапов.

- Сделайте элементарную уборку: выбросите или отдайте вещи, которые вам не нужны или напоминают о тяжёлых периодах жизни, а также все поломанные вещи. Включите приятную музыку, делайте небольшие перерывы. Например, выпейте чаю. Выберите такой день, чтобы вам никто не мешал. Начинайте уборку в хорошем настроении. Если вы устали или раздражены, перенесите уборку. Оденьте лёгкую удобную одежду, снимите украшения, часы. Выключите телефон.

- Зажгите свечи. Поставьте по свече в каждой комнате. Подождите пока они сгорят. Для этого возьмите маленькие свечки.

- Поставьте вазу со свежими цветами, цветы впитывают отрицательную энергию.

- Вымойте пол во всём доме с солью. Соль удаляет негативную энергию.

- Обойдите квартиру с колокольчиком. Начните со входной двери, пройдите все комнаты и звените колокольчиком.

- Желательно проводить очищение при открытых окнах. Если на улице зима, откройте ненадолго после очищения, чтобы свежий воздух наполнил ваш дом свежей энергией.

Положительным моментом очищения пространства является то, что мы подготавливаем место для получения блага, богатства. Уборка также помогает справиться с некоторыми болезнями (простудами, аллергией, депрессией).

А отрицательный момент – после проведения чистки вся энергетическая «грязь» может прилипнуть к вам.

Уборка дома по правилам фэншуй, а также избавление от ненужного хлама — это лучший способ помочь энергии Ци свободно распространяться по дому, а денежному каналу открыться. Своевременная уборка помогает привлекать деньги и достигать успеха.

О понятии

Денежный поток (от английского Cash Flow, или кэш-флоу) – это совокупность финансовых поступлений и расходов в какой-либо деятельности в течение определенного расчетного периода.

Cash Flow чаще сокращают до «CF». Несмотря на то, что в переводе это означает «поток наличных денег», на практике учитываются не только наличные, но и все виды поступлений и расходов.

Понятие денежного потока применимо к разным сферам

К примеру, в семейном бюджете он состоит из зарплат и прочих источников дохода всех членов семьи и расходов на жизнь. Результатом учета будет разница между доходами и тратами за месяц или год, что поможет понять, насколько грамотно семья распоряжается своими деньгами.

На предприятии происходит все то же самое, только поступления и расходы более масштабные, а разница между доходами и расходами показывает, имеет ли компания прибыль или несет убытки.

Анализ денежных потоков

Целью анализа денежных потоков является:

- выявление причин дефицита (избытка) денежных средств;

- определение источников поступления и направлений использования денежных средств.

Основным документом для изучения денежных потоков является отчет о движении денежных средств; методами анализа — прямой и косвенный.

Дефицит денежных средств свидетельствует о снижении ликвидности и утрате платежеспособности организации, избыток — о нерациональном расходовании средств и недополучении прибыли в связи с замедлением их оборачиваемости.

Причинами дефицита денежных средств могут быть:

- низкая рентабельность продаж, вызванная падением спроса или неэффективной ценовой политикой;

- отвлечение средств в излишние запасы товарноматериальных ценностей, их удорожание вследствие инфляции;

- большие капитальные затраты сверх имеющихся источников их покрытия;

- высокие налоги и дивиденды;

- чрезмерная доля заемного капитала и связанные с этим высокие выплаты на погашение кредитов, займов и процентов по ним;

- значительная дебиторская задолженность с неопределенными сроками погашения.

Отрицательные последствия дефицитного денежного потока проявляются:

- в снижении ликвидности и уровня платежеспособности организации;

- росте просроченной кредиторской задолженности поставщикам сырья и материалов;

- задержке выплаты заработной платы персоналу;

- повышении доли краткосрочной задолженности по кредитам;

- увеличении штрафных санкций, предъявляемых предприятию со стороны контрагентов;

- росте продолжительности финансового цикла.

Дефицит денежного потока в конечном счете способствует снижению рентабельности собственного капитала и активов предприятия. Длительный дефицит денежного потока является одним из факторов банкротства.

Причинами избыточного денежного потока могут быть:

распродажа активов, получение больших финансовых кредитов без соответствующего их освоения, падение рыночной активности.

Отрицательными последствиями избыточного денежного потока являются:

а) потеря реальной стоимости временно неиспользуемых денежных средств от инфляции;

б) потеря потенциального дохода от неиспользования денежных средств в производственном обороте или инвестиционном проекте.

Для нормально работающего предприятия избыточный денежный поток может быть только в краткосрочном периоде.

Отрицательный денежный поток не во всех случаях свидетельствует о неудовлетворительном прогнозе для предприятия. Неотложность инвестиционных программ или сезонные особенности производства и сбыта приводят к временному дефициту денежных средств, который покрывается за счет кредитов и займов.

Анализ источников поступления денежных средств чрезвычайно важен для финансовых менеджеров, так как лежит в основе инвестиционной, кредитной, заемной и дивидендной политики предприятия. Сущность каждой из них будет рассмотрена в последующих темах курса.

В качестве исходного документа для анализа рекомендуется использовать модель отчета о движении денежных средств, представленную в табл. 3.4.

Таблица 3.4

| Показатель | Сумма, ден. ед. | % |

|---|---|---|

| Источники денежных средств: | ||

| Денежные средства от текущей деятельности | 10 000 | 34,0 |

| Краткосрочные займы | 650 | 2,2 |

| Долгосрочные займы | 13 700 | 46,2 |

| Выпуск обыкновенных акций | 1800 | 6,0 |

| Эмиссия облигаций | 2700 | 9,1 |

| Выручка от продажи оборудования | 820 | 2,5 |

| Всего источников средств | 29 670 | 100 |

| Использовано денежных средств: | ||

| Текущая деятельность | 7800 | 26,4 |

| Приобретение оборудования | 12 800 | 40,3 |

| Покупка ценных бумаг | 1200 | 4,0 |

| Выплаченные дивиденды | 2310 | 7,8 |

| Погашение краткосрочных займов | 1300 | 4,4 |

| Погашение долгосрочных займов | 1560 | 5,3 |

| Свободный остаток денежных средств | 3500 | 11,8 |

| Всего использовано средств | 29 670 | 100 |

На основании данного отчета можно сделать следующие выводы: в анализируемом периоде лишь 34% поступивших средств было от основной деятельности, т. е. одна треть. Это не совсем нормальная ситуация; по всей видимости, она была вызвана недостаточными техническими возможностями предприятия. Понимая это, руководство вынужденно было активизировать финансовую деятельность — привлечь долгосрочный кредит (46,2% от всех поступлений), выпустить облигации (9,1% от поступлений) и 40,3% всех поступлений направить на приобретение оборудования, т. е. обновление производства.

Чистый денежный поток в бухгалтерской отчетности

Информация о чистых денежных потоках организации за отчетный период может быть получена из данных бухгалтерской отчетности. Для большей аналитичности чистые денежные потоки организации могут быть исследованы в разрезе текущих, инвестиционных и финансовых операций.

Так, чистому денежному потоку от текущих операций за отчетный период соответствует величина, отражаемая по строке 4100 «Сальдо денежных потоков от текущих операций» Отчета о движении денежных средств, чистому денежному потоку от инвестиционных операций – сумма по строке 4200 «Сальдо денежных потоков от инвестиционных операций», а от финансовых операций – сумма по строке 4300 «Сальдо денежных потоков от финансовых операций».

Формула определения суммарного чистого денежного потока организации за отчетный период по данным Отчета о движении денежных средств предельно проста. Этому показателю соответствует сальдо строки 4400 «Сальдо денежных потоков за отчетный период». Как в разрезе операций, так и суммарно чистый денежный поток организации может быть как положительным, когда притоки превышают оттоки средств, так и отрицательным – при обратной ситуации.

В процессе своей деятельности предприятие или компания генерирует различные денежные потоки. Они могут иметь различную направленность — на приток или отток средств, т.е. поступление или затраты. Наличие свободных денег в кассе или на банковских счетах дает компании возможность реинвестировать их или вложить в иной бизнес с целью получить дополнительную прибыль.

Все потоки денег в результате функционирования предприятия делятся на три основных вида:

- инвестиционные, которые направлены на обеспечение развития фирмы;

- операционные, полученные от основной деятельности;

- финансовые потоки, основой которых являются финансовые операции: привлечение займов, погашение долгов, выпуск акций, выплата дивидендов.

Сложенные вместе, они формируют величину чистого денежного потока (англ. Net Cash Flow, или NCF).

Операционный денежный поток (OCF, Operation Cash Flow) – это наличные деньги, которые поступают от операционной деятельности фирмы. Этот показатель является одним из наиболее важных признаков успешности компании, так как за его счет обычно погашаются многие обязательства. Он характеризует бизнес даже более точно, чем норма прибыли, поскольку нередки случаи, когда фирма имеет прибыль, но на оплату счетов средств недостает. Иногда этот критерий применяют также для оценки качества доходов фирмы. Некоторые компании проводят политику «агрессивного бухучета», когда при больших доходах у них отсутствуют наличные деньги на счетах.

Доходную часть потока от основной деятельности составляет только объем средств от выручки за произведенную продукцию (продажи, реализация). К затратной части можно отнести:

- расходы на организацию производства (закупка сырья, оплата энергоносителей);

- заработная плата персонала (иногда она выводится отдельно);

- общехозяйственные расходы (канцелярские товары, аренда помещений, коммунальные платежи, страховые взносы);

- рекламный бюджет;

- погашение процентов по займам и кредитам;

- налоги (на прибыль, на фонд оплаты труда, НДС).

Денежный поток от операционной деятельности понимается как доходы от основной деятельности после вычитания из них операционных расходов. После проведения некоторых корректировок его можно рассматривать в качестве чистого дохода. Найти величину OCF можно, используя отчет о движении денежных средств.

Что такое денежный поток и его виды

Денежный поток показывает движение денег в компании: откуда пришли, куда ушли и сколько осталось. Рассчитывается для всего бизнеса или конкретного направления. Чтобы оценить компанию перед покупкой акций, инвесторы считают чистый и свободный денежные потоки.

Чистый денежный поток (net cash flow, NCF). Разница между притоками и оттоками от операционной, финансовой и инвестиционной деятельности за определенный период. Проще говоря, разница между доходами и расходами компании.

Из чего состоит чистый поток:

Чистый денежный поток помогает определить насколько эффективно компания управляет деньгами и сможет ли заплатить дивиденды. Также из NCF считают свободный денежный поток.

Свободный денежный поток (free cash flow, FCF). Деньги, которые остаются у компании после погашения всех расходов по текущим операциям, налогов, процентов и капитальных расходов. Проще говоря, это деньги, которые можно без ущерба для функционирования бизнеса направить на:

● Погашение долгов, чтобы уменьшить процент по кредитам и увеличить чистую прибыль и FCF.

● Модернизацию производства

● Байбек (выкуп собственных акций), чтобы поднять в цене котировки компании.

● Выплату дивидендов.

Рассмотрим способ, который учитывает причины изменения потока.

К свободному денежному потоку(OCF) прибавляют проценты(Interest expenses), подлежащие выплате по любым займам — облигациям, конвертируемому долгу или кредитным линиям и вычитают капитальные затраты(CAPEX -) и налоги(Tax).

Расчет FCF по данным отчетности компании

Часто задаваемые вопросы

Назовите простые правила для привлечения денег в дом?

- Не возвращайте деньги вечером.

- Не считайте деньги после заката солнца.

- Не бросайте сумку с кошельком на пол.

- Распределяйте заработанное разумно. Часть денег инвестируйте в своё будущее.

- Купите правильный кошелек (красивый, вместительный, цвета, привлекающего деньги: коричневый, красный, зеленый, оранжевый).

- Приобретите талисман, который будет притягивать денежную энергию (трехлапую жабу, денежную руну, счастливую монету).

Как самостоятельно в домашних условиях открыть денежный канал?

- Измените мышление.

- Благодарите.

- Уважительно относитесь к деньгам.

- Содержите дом в чистоте.

- Используйте учение фэншуй, различные ритуалы, аффирмации и визуализацию.

Каковы правила работы с аффирмациями?

- Аффирмации нужно проговаривать многократно (лучше вслух).

- Нельзя использовать отрицательную частицу «не» («я люблю», «с радостью», «с удовольствием»).

- Аффирмации должны исходить от первого лица ― «я», «у меня», «мне», «моя».

- Аффирмация не должна состоять из длинного предложения.

- Аффирмация составляется в настоящем времени.

- Желательно, чтобы аффирмации включали слова, вызывающие положительные эмоции.

- В произносимую аффирмацию необходимо верить.

Каков алгоритм правильной визуализации?

- Чистота пространства.

- Расслабление. Быстро расслабиться поможет медитация.

- Уметь четко представлять свою цель.

- Уметь отпускать свою конечную установку в «свободный полет».

Предыдущая запись Денежная мантра на привлечение денежного потока: непрерывный финансовый поток богатства в дом

Виды денежных потоков

Выделяют операционный, финансовый и инвестиционный кэш-флоу, чтобы лучше понимать причины его изменений. Вид денежного потока — это деятельность, в ходе которой он возник.

Операционный денежный поток складывается из поступлений от продажи основных товаров и услуг и платежей, которые нужны для ежедневной работы компании. Если компания принимает оплату в несколько этапов, то учитываются и авансовые платежи, и последующие. Платежи по основной деятельности идут поставщикам за сырье и материалы, аренду производственных помещений и офисов, командировки, рекламу, интернет, сотрудникам за их труд, на страховые взносы.

| Операционный денежный поток | = | Поступления от основной деятельности: | |

| + |

оплаты от клиентов

авансы за продукцию/ услуги |

||

| Платежи по основной деятельности: | |||

| — |

оплата сырья и материалов

оплата услуг: аренды, связи, транспорта оплата труда сотрудников страховые взносы налоги и сборы |

Формула операционного денежного потока

Операционный денежный поток не включает затраты на покупку оборудования или доходы от инвестиций. Поэтому он позволяет понять, приносит ли продажа товаров и услуг достаточно денежных средств, чтобы выполнять текущие обязательства.

Если из операционного денежного потока вычесть капитальные вложения, получится свободный денежный поток (Free Cash Flow, FCF). Он показывает, какой объем денежных средств компания может направить на выплату дивидендов, погашение задолженности, на инвестиции в ценные бумаги и выкуп собственных акций.

Если поступления от операционной деятельности меньше, чем платежи, компания может привлечь денежные средства извне.

Финансовый денежный поток возникает, когда компания берет или возвращает кредит, заем, выпускает акции, платит проценты и дивиденды.

| Финансовый денежный поток | = | Поступления от финансовой деятельности: | |

| + |

полученные кредиты и займы

поступления от выпуска акций полученное целевое финансирование |

||

| Платежи по финансовой деятельности: | |||

| — |

возврат кредитов и займов

выплата процентов по кредитам и займам выкуп собственных акций выплата дивидендов, погашение облигаций |

Формула финансового денежного потока

Когда компания занимается тем, что будет приносить доход в долгосрочной перспективе, возникает инвестиционный денежный поток. Его составляют затраты на покупку акций других компаний, предоставление займов и полученные дивиденды и проценты. Также в инвестиционный денежный поток входят платежи и поступления от продажи и покупки основных средств и нематериальных активов или их улучшением: ремонтом и модернизацией.

| Инвестиционный денежный поток | = | Поступления от инвестиционной деятельности: | |

| + |

поступления от продажи внеоборотных активов

полученные дивиденды полученные проценты по займам |

||

| Платежи по инвестиционной деятельности: | |||

| — |

затраты на приобретение внеоборотных активов и реконструкцию

покупка акций других компаний предоставление займов |

Формула операционного денежного потока

Сумма операционного, финансового и инвестиционного денежного потока формирует чистый денежный поток (Net Cash Flow):

| Чистый денежный поток | = | Операционный денежный поток | |

| + | Финансовый денежный поток | ||

| Инвестиционный денежный поток |

Формула чистого денежного потока

Как формировать показатели

Раздел операционной деятельности ОДДС: как заполнять

Важность денежного потока

Как правило обычный человек имеет простую структуру своего благосостояния. Есть заработная плата и множество расходов. За квартиру заплатить, кредиты, продукты, одежда, отложить на отдых, ремонт и так далее и тому подобное. То есть один актив покрывает все пассивы.

В случае потери работы или работоспособности возникает реальная проблема. Расходы никуда не делись, а вот дохода больше нет. Денежный поток нарушается и это приводит к увеличению долговой нагрузки с одновременным падением уровня жизни.

Но самое печальное, что страх потери этого дохода вынуждает оставаться на нелюбимой работе и лишать себя возможности саморазвития. Как говорится «деньги зарабатываются в свободное от работы время». Если кроме наёмного труда у вас ничего нет, то это сильно повышает риски.

Что такое ДДС

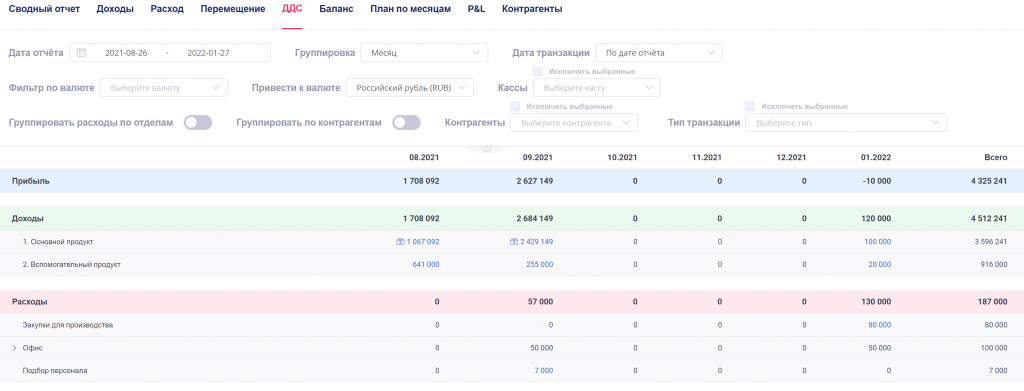

ДДС или Cash flow — это отчет по движению денег. Он показывает, когда деньги попадают на счет/ в кассу или уходят с них.

Денежный поток предприятия постоянно движется: приобрели новое оборудование, выплатили зарплату, рассчитались с долгами, заплатили поставщикам, взяли новый кредит и так далее. Поэтому и говорят о движении денежных средств. Чтобы принимать правильные управленческие решения, нужно фиксировать, откуда они пришли и на что были потрачены.

Денежный поток формируется из поступлений и выплат. Это платежи между фирмой и другими юрлицами или физлицами. Положительная разница между приходом и уходом означает, что денег хватает. Если она отрицательная, возникает кассовый разрыв.

Чтобы разобраться, в чем особенность отчета ДДС и зачем он нужен, следует отделить доходы и расходы от поступлений и выплат.

Доходы и расходы показывают финансовый результат компании — прибыльная она или убыточная. Их количество говорит о рентабельности бизнеса.

Поступления и выплаты определяются в момент поступления или отчисления денег. Это позволяет понять сколько живых денег в распоряжении организации и говорит о его платежеспособности.

Если следить за чем-то одним, можно разориться.

Пример отчета ДДС в Platrum

Пример отчета ДДС в Platrum

Например, фабрика по пошиву одежды договорилась с розничным магазином о продаже платьев за 340 рублей за штуку. Магазин будет платить с рассрочкой. Себестоимость одного платья — 140 рублей. Полученная прибыль — 200 рублей. Прибыль есть, а денег нет. Не на что покупать ткани и платить зарплату сотрудникам

Та же фабрика договорилась о продаже платьев за 340 рублей. Магазин внес 100% предоплату. Себестоимость платья прежняя — 140 рублей. Убыток 200 рублей. Деньги есть, а прибыли нет. Зарплату все получат вовремя, но ткань уже будет не купить. Компания станет убыточной.

Чтобы чужие деньги не принимать за прибыль, а кассовый разрыв — за убыток существует отчет ДДС. Он помогает ответить на вопрос: “Хватает ли средств, чтобы расплатиться по всем обязательствам?”.

Завершают отчет ДДС остатки на счетах. Если к остатку на конец вчерашнего дня прибавить общий денежный поток за сегодня, получается остаток на конец сегодняшнего дня. Таким же образом рассчитывается остаток на каждом счете и за любой период.

Понятие денежных потоков

Определение 1

Денежные потоки – это показатель, описывающие движение денежных средств компании, часто используемый в управлении, анализе и планировании хозяйственной деятельности.

Его еще называют кэш-флоу, поток денег или поток платежей. Он применяется для исследования динамики финансовой активности предприятия. В понятие денежный поток входят все направления движения средств – расходы и поступления. Его значение используется при составлении бюджета компании, бизнеса-плана, а также анализа и оценки с целью управления движением денежных средств.

Кэш-флоу показывает все финансовые операции субъекта хозяйствования за период, а именно, притоки средств и их расходование. Если рассматриваемый показатель выше нуля, то говорят о поступлении денег. Если он меньше нуля, то денежный поток направлен от субъекта экономики.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Основными источниками притока являются:

- Продажи товаров.

- Выполнения работ.

- Оказания услуг.

Формируется положительный поток денежных средств, способствующий увеличению дохода предприятия. Отрицательный поток средств создается деньгами, которые расходуются на инвестиции, выплату долга кредитно-денежной организации, покупку сырья и материалов, энергии.

Показатель денежного потока используется в инвестиционном анализе. С его помощью определяется эффективность вложений. Чтобы проводить вычисления поток денег формализуют в численный ряд, который состоит из последовательности распределенных значений. Они рассчитываются как разница между средствами, поступившими предприятию, и средствами, затраченными им за рассматриваемый период.

Замечание 1

При расчетах обязательно учитывается коэффициент дисконтирования, так как деньги со временем теряют свою стоимость. Оценка денежного потока подразумевает приведение всех показателей к настоящей стоимости.

Недостатки показателя Cash Flow

Денежный поток, как и другие способы оценки компании, не универсален и не позволяет сделать однозначных выводов. С одной стороны, положительный кэш-флоу — благоприятный фактор для инвестора. Наличие денежных средств увеличивает возможности расширения бизнеса, модернизации оборудования, выплат по обязательствам.

С другой стороны, увеличение денежных средств компании приводит к росту оборотных средств. Это может приводить к снижению показателей эффективности ее деятельности. Денежные средства можно не держать на счетах, а направить на развитие компании. Чтобы верно интерпретировать кэш-флоу, нужно оценить и ситуацию в экономике, и цели самой компании.

| Если вы недавно начали инвестировать или только хотите попробовать свои силы, попробуйте инвестировать с помощью краудлендинговых платформ. Такие платформы помогают снизить риски потери инвестиций, так как они проводят андеррайтинг на предмет платежеспособности заемщика, ликвидности обеспечения и других показателей. Например, ТаланИнвест заключает с заемщиками специальные соглашения об управлении возвратом инвестиций, предоставляет инвестору информацию о порядке возврата инвестиций заемщиком: какой источник возврата инвестиций и в какие сроки. |