Что надо знать до постановки ККТ на учёт

В соответствии со Федерального закона №54-ФЗ, регистрировать и перерегистрировать онлайн кассы в ФНС должны все владельцы кассовых аппаратов, которые ведут расчёты деньгами на территории России, в частности и при проведении оплаты банковскими картами.

Штраф за неприменение онлайн кассы согласно пункту 2 статьи 14.5 КоАП РФ составит:

- от ¼ до ½ от суммы расчёта произведённой без кассы, но не менее 10000 рублей — для ИП;

- от ¾ до полной суммы расчёта произведённой без кассы, но не менее 30000 рублей — для организаций.

Требования законодательства обязывают включать в процесс передачи информации от продавца к ИФНС оператора фискальных данных (ОФД), который эту передачу и осуществляет. Без него легальное использование кассы запрещено. Поэтому, сразу после приобретения кассового оборудования нужно заключить договор с ОФД из перечня, утверждённого ФНС России.

Выбор модели ККТ зависит от её функциональных возможностей и особенностей оказания услуг (например, переносные, стационарные, для работы в помещении, на улице, и т.д.)

Важное условие — наличие модели в официальном реестре ККТ, разрешённых к использованию. Тут же можно уточнить о возможности модернизации конкретной модели кассового аппарата

После покупки кассы и выбора ОФД следует приступить к регистрации кассового оборудования в налоговой инспекции. Делается это одним из трёх способов:

- отправка документов дистанционно, через личный кабинет налогоплательщика на сайте ФН;

- отправка документов через личный кабинет у ОФД;

- подача документов непосредственно в ИФНС лично, через официального представителя или по почте.

Для первых двух способов понадобится квалифицированная ЭЦП от ИП или руководителя организации.

Регистрация кассового аппарата в налоговой для ИП и ООО проводится бесплатно.

Если кассовое оборудование не поставлено на учёт в ИФНС, печать чеков и передача сведений в налоговую будут невозможными. В результате, деятельность организации станет считаться нелегальной и повлечёт за собой наказание.

За использование онлайн-кассы без постановки на учёт, или после некорректной регистрации, положен штраф в размере:

- от 1500 до 3000 рублей — для ИП;

- от 5000 до 10000 рублей — для организаций ( статьи 14.5 КоАП РФ).

Постановка кассы на учёт на сайте ФНС

Если вы хотите поставить кассовую машину на учёт дистанционно, необходимо:

- Зайти на веб-страницу https://www.nalog.ru/rn77/.

- Выбрать вкладку «Индивидуальные предприниматели. Войти в личный кабинет».

- Ввести логин и пароль из регистрационной карточки, полученной при оформлении на учёт в ФНС, или войти через ключ электронной подписи.

- Если вход выполняется впервые, необходимо зарегистрироваться, заполнив предложенную форму.

- После выполнения входа отыскать вкладку «Учёт контрольно-кассовой техники».

- Отметить мышкой раздел «Зарегистрировать ККТ», затем отыскать строку «Заполнить параметры заявления вручную».

- Ввести данные об адресе и месте нахождения ККТ.

- В появившемся списке отыскать марку своей кассовой машины, набрать на клавиатуре заводской номер.

- Выбрать марку фискального накопителя, набрать на клавиатуре заводской номер.

- Выбрать пункт, соответствующий направлению эксплуатации кассовой техники.

- В появившемся списке отыскать ОФД, с которым подписано соглашение.

- Выбрать пункт «Посмотреть» и убедиться в правильности заполнения данных.

- Нажать правой клавишей мышки «Подписать и отправить».

- Выбрать «Информация о документах, направленных в налоговый орган».

- В колонке «РНМ» нажать на регистрационный номер.

- Навести курсор на «Завершить регистрацию», нажать.

- На этом этапе фискальный регистратор напечатает отчёт, сведения из которого надо ввести далее. Порядок введения сведений из чека в персональный кабинет описан ниже.

- Выбрать «Подписать и отправить».

- Выбрать страницу «Список документов, направленных в налоговый орган», выбрать пункт печати и вывести на печать карточку регистрации.

Кто должен перейти на онлайн – кассы с 1 июля 2024 года

Все заинтересованные лица знают, что ввод в действие онлайн – касс происходит поэтапно. В таблице представим категории налогоплательщиков, которые должны начать применять новые кассы уже с 1 июля.

| Субъект предпринимательства | Виды деятельности |

| Компании и индивидуальные предприниматели на ЕНВД | 1. Все, кто осуществляет грузовые и пассажирские перевозки

2. Деятельность платных стоянок 3. Ветеринарные и бытовые услуги 4. Обслуживание и ремонт машин 5. Сдача в аренду собственного жилья 6. Сдача в аренду места для торговли или услуг общественного питания, земли для этих же целей |

| Предприниматели на патентной системе | 1. Розничная торговля

2. Услуги общественного питания |

Одним словом, с 1 июля должны начать применять новые кассы организации и предприниматели, которые оказывают услуги и работают в сфере общественного питания.

Кроме того, необходимо приобрести онлайн – кассу для кондукторов и водителей общественного транспорта, а также тем, кто принимает оплату за ЖКХ.

Кстати, в настоящее время рассматривается вопрос о предоставлении некоторых послаблений для некоторых видов деятельности.

Законодательные изменения в 2021 году

Пока ещё 54-ФЗ существует и, возможно, бизнес проработает по нему весь 2021 год. Вместе с тем, в Налоговый кодекса РФ добавляется новый раздел под названием «Оперативный контроль». В нём будут отражены все правила использования онлайн-кассы, а также штрафные меры за их несоблюдение. Таким образом, онлайн-кассы не отменяют, просто правила их использования с некоторыми изменениями будут изложены в другом законодательном акте.

Основные изменения:

- Понятие «фиксация расчётов» заменяется на «применение ККТ»: первичный расчётный документ — чек — создаётся в электронном виде через сайт ФНС.

- Отменяется термин «бланк строгой отчётности».

- Новые понятия «мнимый» расчёт, когда продажи не было, а чек сформирован. А также «притворный» расчёт, при котором вместо одной позиции пробивают другую. За такие операции предусмотрены штрафы.

- Вводятся оперативные проверки с более жёсткими мерами контроля, в том числе с привлечением ФСБ. Длительность — до 20 рабочих дней, период проверки — до трёх лет.

-

Увеличивается размер штрафов за несоблюдение правил работы с ККТ:

- Отсутствие кассы, мнимые и притворные расчёты наказываются в размере 25–50% от суммы расчёта, но не менее 10 000 рублей для ИП и 75–100%, но не менее 30 000 рублей — для ООО. За повторное нарушение или расчёт на сумму свыше одного миллиона остановят работу предприятия на период до 90 дней.

- Если не пробили покупателю чек, заплатите штраф в размере 50% суммы расчёта (но не менее 10 000 рублей) для ИП и 100% (но не менее 30 000 рублей) — для ООО.

- За нарушение правил фиксации расчётов и отказ предоставить документы налоговой для контроля предусмотрен штраф в размере 3 000 рублей для ИП и 10 000 рублей для ООО.

- Если в чеке не пробито или искажено наименование маркированного товара, сумма штрафа составит 50 000 и 100 000 рублей для ИП и ООО соответственно.

- Если предоставили фискальные данные в ФНС с нарушением сроков, оштрафуют на 100 000 и 200 000 рублей для ИП и ООО соответственно.

В 2020 году действовал мораторий на проверку работы с онлайн-кассами. Это было связано с карантином из-за пандемии коронавируса. В 2021 году мораторий закончился, поэтому нужно внимательно выбирать и настраивать онлайн-кассу, соблюдать правила оформления и предоставления чеков.

Напомним, что кроме новых увеличенных штрафов по-прежнему действуют:

- Предупреждение или штраф в размере 2 000 рублей для ИП и 10 000 для ООО за непредоставление электронного чека покупателю по запросу.

- Предупреждение или штраф за несоответствие кассы требованиям закона, за нарушение правил регистрации и непередачу данных в ФНС: 1500–3000 рублей для ИП, 5000–10 000 для ООО.

- Штраф за отсутствие в чеке номенклатуры: до 3 000 рублей для ИП, до 10 000 для ООО.

Если предприниматель допустил ошибку случайно и сам исправил её, наказания не последует.

Перерегистрация онлайн-кассы

Перерегистрировать ККТ необходимо при каждом изменении сведений, которые указаны в регистрационной карточке — место проживания владельца, номера ФН (при его замене), при гарантийной замене кассового аппарата и т.д.

Есть два варианта перерегистрации ККТ:

- без замены ФН;

- с заменой ФН.

Перерегистрация ККТ без замены ФН

Налоговая инспекция требует проводить перерегистрацию онлайн-кассы, не меняя ФН в случае изменения данных, которые содержатся в регистрационной карточке ККТ. Это может быть замена оператора ФД, новый адрес владельца ККТ и т.д.

Суть данной процедуры — сделать так, чтобы в кассовом аппарате и в карточке, которая оформлена ИФНС, содержалась одна и та же информация. При этом регистрационный номер кассового оборудования не меняется.

Важный момент — выполнять перерегистрацию без замены ФН можно не больше 12 раз. Информация о перерегистрации попадает в техпаспорт фискального накопителя. Обычно во всех ККТ хранятся сведения о том, сколько раз касса была перерегистрирована, и сколько раз ещё это можно сделать. Узнать можно по специальному отчёту онлайн-кассы (для каждой модели оборудования они свои).

Чтобы перерегистрировать онлайн-кассу, отправляется заявление с новыми параметрами через ЛК налогоплательщика. Сделать это нужно не позднее следующего рабочего дня после факта изменений. Заявление нужно подписать своей КЭП. В течение 10 рабочих дней ИФНС оформят новую регистрационную карточку ККТ.

Есть 2 вида сведений, при изменении которых перерегистрировать ККТ с предыдущим ФН нельзя. Это регистрационный номер кассового оборудования и ИНН его владельца. Записать эти данные в памяти устройства можно только один раз. По это причине при изменении такой информации потребуется замена фискального накопителя.

Перерегистрация ККТ с заменой ФН

Основаниями для перерегистрации онлайн-кассы с заменой ФН могут служить:

- истечение срока действия текущего фискального накопителя;

- поломка или иной выход из строя ФН;

- изменение ИНН владельца онлайн-кассы.

Чтобы провести перерегистрацию ККТ с заменой ФН, нужно предварительно:

- распечатать отчёт онлайн-кассы о закрытии ФН;

- снять старый фискальный наполнитель и установить новый;

- распечатать отчёт онлайн-кассы о смене параметров регистрации.

Затем производятся те же действия, что и при обычной регистрации ККТ: зайти в ЛК налогоплательщика, перейти в раздел «Учёт ККТ». Потом — нажать на номер аппарата, для которого требуется перерегистрация. Выбрать пункт «перерегистрировать» и перейти к заполнению заявления. В графе «причина» указать замену ФН.

Кроме того, необходимо скопировать сведения из отчётов, которые были созданы до этого (о закрытии ФН, о смене параметров регистрации). В завершение выбрать модель ФН и нажать кнопку «Подписать и отправить». При правильном указании сведений процедура считается выполненной.

Что будет дальше?

Предприниматели, которые будут продолжать работать без применения ККТ (контрольно-кассовой техники), могут получить штраф в размере 25-50% от суммы расчёта, но не менее десяти тыс. рублей. При повторно выявленном нарушении меру могут ужесточить до приостановки предпринимательской деятельности на 90 суток. Поводом для проверки может стать любое обращение от физических или юридических лиц.

Штрафы минуют небольшую группу предпринимателей, которые могут не использовать кассу даже после 1 июля. Это, например, те, кто сдаёт в аренду жилые помещения, ремонтирует обувь или осуществляет присмотр за детьми — полный перечень указан в ст. 2 54-ФЗ.

Кроме того, возможность не применять ККТ оставили для юрлиц, работающих в труднодоступных местностях, их список утверждается региональными властями. Всем остальным придётся решить, как поступить — начать использовать кассу или сменить налоговый режим и платить НПД (налог на профессиональный доход).

Предпринимателям предоставят новую отсрочку по ККТ

С 1 июля должен завершиться третий этап перехода на онлайн-ККТ. Среди компаний и предпринимателей много тех, кто мог воспользоваться отсрочкой, но уже применяет кассу?

Мы наблюдаем уверенную динамику в регистрации новых ККТ. При этом второй этап реформы, который завершился 1 июля прошлого года, показал, что часть компаний и предпринимателей откладывают покупку онлайн-кассы на последний момент. В этом году ситуация схожая.

Возможно, бизнесмены ждут очередной отсрочки. Но проект закона, который 23 мая 2019 года приняла Госдума, предусматривает отсрочку только для предпринимателей без сотрудников . Поэтому тем, кто с 1 июля 2019 года обязан перейти на онлайн-ККТ, необходимо в июне зарегистрировать кассу в инспекции или через личный кабинет.

Чеки и доставка товаров

Robokassa предоставляет возможность проводить операции физическим лицам , гражданам РФ. Для физических лиц существует лимит — перевод до 600 тысяч в месяц по банковским картам, до 200 тысяч рублей электронных денег, если это QIWI-кошелек — должно быть не более 600 тысяч рублей на балансе. Комиссия возлагается на покупателя. Можно увеличить эту сумму, но нужно обратиться в поддержку. Однако на каждое юридическое лицо должна быть оформлена своя касса.

Отстоять ваши права → Обращение в банк → Налоговая служба → Получение документов → Необходимые данные → Как выставить счета → Нормативная база → Ведем учет→ Законы и право

Активация кассы

Этим вопросом задается любой предприниматель. Многим кажется эта процедура навязанной и они не видят в ней плюсов для себя, для развития своего дела. Купив кассу, человек не хочет тратить дополнительных денег на ее регистрацию и обслуживание. Несмотря на это, ряд действий выполнить все же придется. Риск того, что что-то пойдет не так, небольшой, но некоторые нюансы запомнить надо.

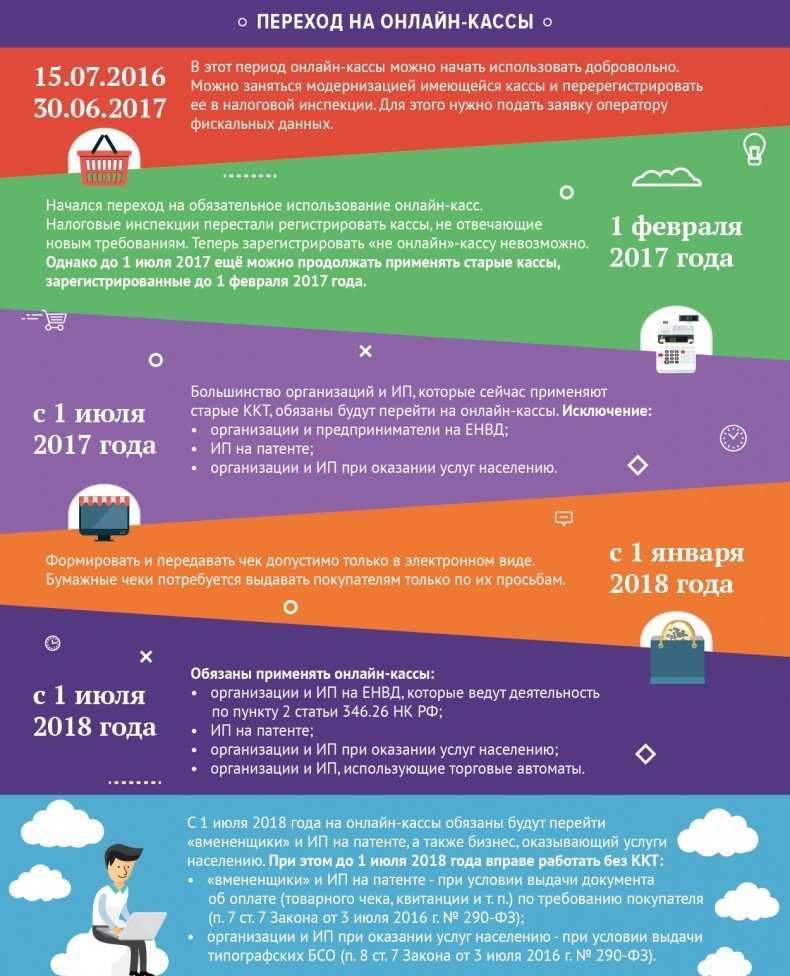

Схема со сроками перехода на использование ККТ для различных ИП

Схема со сроками перехода на использование ККТ для различных ИП

Примерный план действий от начала покупки до печати первого чека состоит из следующих пунктов:

Важно! Во избежание ошибок регистрации и блокировки фискального накопителя рекомендуется обращаться с вопросами по регистрации к специалистам. ККМ Yarus-TK с модемом

ККМ Yarus-TK с модемом

ККМ Yarus-TK с модемом

Как работать с ККТ в неавтоматизированной торговой точке

Онлайн-кассы обеспечивают максимально широкие возможности при расчетах с покупателями (в оптовой и розничной торговле, при оказании услуг и т. д.) и работают непосредственно под управлением программы. Однако применение такой ККТ требует автоматизированного рабочего места кассира.

Для работы в неавтоматизированных торговых точках предназначены автономные кассы (ККМ Offline).

Возможности работы с ККМ Offline ограничены розничной торговлей. Интеграция «1С:Бухгалтерии 8» с такими автономными ККМ осуществляется в ручном режиме через файловый обмен.

Небольшие организации и ИП, торгующие в розницу в неавтоматизированных торговых точках (в том числе при разъездной и выносной торговле) и оказывающие услуги, могут использовать программно-аппаратный комплекс «1С:Касса», который представляет собой готовое кассовое решение с поддержкой требований Закона № 54-ФЗ.

В состав комплекса «1С:Касса» входит:

- автономный кассовый аппарат «Штрих-MPAY-Ф» для рабочего места продавца с фискальным накопителем;

- облачное приложение для предпринимателя «1С:Касса», которое предназначено для работы с номенклатурой, ведения простого товарного учета, корректировки остатков, анализа эффективности работы магазина и выполнения других ежедневных задач. Работать с данным приложением можно везде, где есть интернет, за много километров от торговой точки.

Начиная с версии 3.0.50.11 в «1С:Бухгалтерии 8» поддерживается синхронизация с облачным приложением «1С:Касса». Для настройки обмена следует указать список торговых точек, кассы которых будут обмениваться данными с программой (раздел Администрирование — Синхронизация данных).

При настроенном обмене из «1С:Бухгалтерии 8» в облачное приложение передается информация о номенклатуре и ценах, а из «1С:Кассы» в программу загружается отчет о розничных продажах и информация о возвратах. Используя программу «1С:Бухгалтерия 8» редакции 3.0 и настроив обмен с разными торговыми точками, бухгалтер на аутсорсинге может эффективно обслуживать несколько организаций и ИП.

Какие послабления в сфере применения ККТ действуют в 2022 году?

Прежде всего, отметим, что с марта 2022 года запрещены плановые проверки ККТ, а внеплановые можно проводить только по предварительному согласованию с налоговиками. Однако не стоит забывать, что ФНС может инициировать выездные обследования: например, инспекторы приезжают в магазин и под видом покупателей наблюдают за тем, как продавец применяет ККТ. Если тот забывает выдавать чеки, то налоговики вправе произвести контрольную закупку и выписать штраф на месте.

Изменения в порядке привлечения к ответственности

Если ИП или руководитель организации сделали все необходимое для правильного применения ККТ (купили и установили кассу, подвели интернет, заключили договор с ОФД и пр.), но кассир по каким-то причинам забыл или намеренно не выдал чек, то штраф выпишут только на должностное лицо. ИП или организацию при этом штрафовать не будут.

Норма действует с 6 апреля 2022 в соответствии с ч.4 ст. 2.1 КоАП РФ и, согласно закону от 26.03.2022 № 70-ФЗ, распространяется в том числе и на онлайн-кассы.

Замена штрафа предупреждением при первом нарушении

Если должностное лицо, ИП или юридическое лицо совершили кассовое нарушение впервые, то штраф заменят предупреждением. Ранее в законе эта норма уже существовала, но не была обязательной к исполнению (то есть, звучала как «штраф мог быть заменен»).

Снижение штрафов для МСП и социально-ориентированных НКО

Также с 6 апреля 2022 года действует 50%-ое снижение штрафов для малого бизнеса, а также социально-ориентированных НКО. Послабление действует в отношении всех административных правонарушений, включая и случаи ошибок в применении ККТ.

Чтобы воспользоваться скидкой, штраф нужно оплатить в течение 20 дней со дня вынесения соответствующего постановления.

Онлайн регистрация кассы через Интернет (через личный кабинет) — пошаговая инструкция

Для постановки ККТ на учет через личный кабинет одного только наличия усиленной квалифицированной электронной подписи недостаточно. Дополнительно потребуются определенные сведения и о самом кассовом аппарате и о порядке его эксплуатации. Если разбираться в этом нет времени или желания, услугу по регистрации вы можете .

Видео — инструкция по регистрации кассы онлайн на официальном сайте налоговой службы:

Сам процесс регистрации онлайн-кассы через личный кабинет состоит из нескольких этапов, о которых уже сейчас известно следующее:

Однако услуга по предоставлению ключа ЭЦП – платная. И в среднем цена такой услуги колеблется от 2-3 тысяч рублей за год. А обращаться за услугой нужно в специальный удостоверяющий центр (например, СКБ Контур).

2

. После присвоения налогоплательщику электронной подписи он получает возможность войти в личный кабинет

.

Стоит заметить, что регистрировать кассу может и иное лицо, а не только сам налогоплательщик. Главное в этом случае – это предоставление налогоплательщиком своих идентифицирующих данных (пароля и т.п.).

3

. В личном кабинете оформляется заявление на регистрацию онлайн-кассы

.

Будьте особенно внимательны при заполнении всех полей заявления (советуем скрупулезно перепроверять все вводимые данные)

Расскажем, как подключить кассу за 1 день!

Оставьте номер телефона, мы перезвоним Вам и ответим на вопросы!

Для оформления заявления в обязательном порядке потребуется знание:

- адреса установки (применения) кассы;

- наименования места, где она будет установлена;

- заводского номера;

- модели ККТ;

- заводского номера фискального накопителя;

- модели фискального накопителя;

- порядка применения ККТ – для работы в автономном режиме (это для удаленных от сети местностей), для работы в составе автоматического устройства для расчетов, для расчетов через Интернет, и т.д. Это можно указать все в самой электронной форме заявления, где дан исчерпывающий перечень условий применения кассы.

4

. После заполнения заявление подписывается электронной подписью

и сразу же передается в налоговый орган.

Видео — пошаговая инструкция по регистрации онлайн-кассы в личном кабинете налоговой службы и ОФД:

5

. После этого формируется отчет о регистрации

.

И делает это сам владелец контрольно-кассовой техники в соответствии с п. 3 статьи 4.2 новой редакции закона №54-ФЗ. В отчет, в частности, вносится регистрационный номер ККТ (он присваивается налоговым органом после подачи заявления на регистрацию кассы онлайн-кассы), полное наименование владельца кассовой техники (его фирменное название, а для предпринимателей – полностью Ф.И.О.). Сформированный отчет передается либо в бумажном виде, либо его содержание передается через личный кабинет или через оператора ОФД.

Стоит отметить, что после подачи заявления (а не отчета) в налоговый орган для регистрации ККТ присваивается регистрационный номер этой кассы, который остается неизменным в течение всего срока ее эксплуатации.

6

. Отчет о регистрации нужно подать в налоговый орган

не позже следующего рабочего дня после дня получения регистрационного номера кассы (п. 3 статьи 4.2 новой редакции закона №54-ФЗ).7

. После получения отчета о регистрации налоговый орган проводит проверку всех данных

, и по ее результатам выдает карточку регистрации ККТ. После получения этой карточки кассовой техникой можно пользоваться.

Видео — пошаговая инструкция регистрации онлайн-кассы на сайте налоговой службы РФ через личный кабинет:

Регистрация кассового аппарата, который был модернизирован, осуществляется практически в том же порядке. Единственное – добавляется процесс снятия такого аппарата с учета

.

И сделать это можно до 31 января 2017 года включительно (на этом сроке настаивает сам налоговый орган) по старому порядку.

Старый порядок прописан Минфином РФ в приказе №94н от 29.06.2012 г. «Об утверждении Административного регламента предоставления ФНС РФ государственной услуги по регистрации ККТ, используемой организациями и индивидуальными предпринимателями в соответствии с законодательством РФ».

А вот регистрировать модернизированный кассовый аппарат нужно в любом случае уже по новым правилам!

Кстати, предъявлять онлайн-кассы в налоговый орган для их постановки на учет не нужно

!

19 октября 2016 года ФНС открыла возможность регистрации ККТ. Наш партнёр в Санкт-Петербурге ЦТО «Велес» зарегистрировал онлайн-кассу Viki Mini для универсама «ГOCTи» на Петергофском шоссе.

Рассмотрим на этом примере, как на самом деле происходит регистрация кассы на сайте налоговой.

Как правильно закрыть кассовую смену

Закрыть смену можно различными способами. Из форм:

- управления фискальным регистратором (раздел Банк и касса — Управление фискальным устройством);

- кассовой смены;

- списка чеков (раздел Продажи — Розничные продажи (чеки)).

Если в программе учитываются розничные продажи, то предпочтительней закрывать смену из формы списка чеков. По завершению кассовой смены необходимо выполнить команду Закрыть смену, после чего в программе будет предложен выбор организации и оборудования, для которого необходимо выполнить операцию. В результате на выбранном оборудовании будет выполнена печать Z-отчета, а также сформированы документы Отчет о розничных продажах и Поступление наличных по данным чеков, отраженных на указанном оборудовании (рис. 3).

Рис. 3. Закрытие смены

|

1С:ИТС |

Как работать с кассой

Пользование онлайн-кассой обычно не вызывает затруднений. При осуществлении покупки клиентом:

- сведения о транзакции заносятся на фискальный накопитель автоматически;

- ФН через интернет-соединение передает зашифрованные данные на сервер ОФД;

- оператор проверяет полученные сведения, их корректность с технической точки зрения, формирует фискальный признак в виде номера чека;

- этот признак поступает обратно в кассовое оборудование, после чего формируется чек и выдается покупателю;

- одновременно сведения об операции поступают к налоговикам.

Важно! Клиент может найти чек на сайтах ОФД и ФНС и проверить данные.

Выбор и активация тарифа

Ваша касса уже работает и выдает покупателям чеки в соответствии с 54-ФЗ. Вы можете принимать оплату от покупателей.

Но ОФД пока не передает чеки в ФНС, пока Вы не оплатите его услуги и не выберите тариф обслуживания ККТ. Для активации тарифа должны быть выполнены следующие условия:

- Договор на услуги ОФД подписан с обеих сторон (на сайте в разделе «Документы»);

- Аванс зачислен на Ваш лицевой счет в ОФД;

- ККТ в статусе «Зарегистрирована в ФНС».

Заходите в личный кабинет клиента Платформа ОФД, в разделе «Баланс — ККТ» находите нужную кассу, и добавляйте для нее подписку, например, годовую за 3000 руб. и активируйте тариф.

ВСЕ на ККТ! С 1 июля 2021 года завершается переход на ККТ лиц имевших отсрочку.

Ковид — ковидом, а жизнь продолжается, в том числе и в сфере развития системы применения ККТ. Первое июля в текущем году помимо прочего характеризуется завершением переходного периода к полномасштабному применению ККТ

Учитывая особое внимание налоговых органов к контролю за применением ККТ и высокими налоговыми рисками в случае неисполнения законодательных требований порядка применения ККТ, Ассоциация налоговых консультантов рекомендует всем участникам бизнес процессов, осуществляющих операции с физическими лицами, особенно индивидуальным предпринимателям предпринять все меры по соблюдению требований применения ККТ. ФНС России в свою очередь напомнили налогоплательщикам о завершении процесса перехода на использование онлайн-касс с 1 июля 2021 года для тех, кому ранее была предоставлена отсрочка

В ведомстве напомнили, что в первую очередь идет речь об ИП, у которых в штате нет наемных сотрудников, осуществляющие свою деятельность в сфере услуг, а также осуществляют продажу товаров собственного производства (например, пекарни, которые изготавливают торты на заказ) и выполняют работы (например, ИП, осуществляющий изготовление мебели). После указанной даты все предприниматели, имеющие статус ИП, должны будут перейти на использование в своей деятельности онлайн-касс. Такое требование, в частности, в основном касается сферы услуг (парикмахерские, салоны красоты, мастера маникюра, косметологи). Речь идет о тех ИП, которые арендуя помещения оказывают соответствующие услуги, не используя при этом в своей деятельности труда наемных работников.

Всего, по оценкам налогового ведомства, с 1 июля 2021 года к онлайн-кассам должны будут дополнительно подключиться порядка 500 тысяч предпринимателей. Не использовать в своей работе онлайн-кассы, по-прежнему, смогут только самозанятые граждане. Поэтому все те предприниматели в статусе ИП, которые не смогут до указанной даты перейти на использование онлайн-касс, смогут зарегистрироваться в качестве самозанятых и продолжить свою деятельность, но уже в новом статусе. При этом ряд ИП, как отметили в налоговом ведомстве, и после указанной даты смогут работать без применения онлайн-касс. Подобное исключение относится к предпринимателям, которые сдают жилые (не коммерческие) помещения в аренду, мастеров по ремонту обуви, нянь, занимающихся металлоремонтом и химической чисткой текстильных изделий. Также исключение сделано для ИП и юридических лиц, которые осуществляют свою деятельность в отдаленных, высокогорных и пустынных местностях.

Начиная с 1 июля 2021 года произойдут незначительные изменения в формате таких документов, как счет-фактура, корректировочный счет-фактура, книга покупок и продаж, журнал учета счетов-фактур. Изменения этих форм связано с введением с 1 июля 2021 года системы прослеживаемости товаров.

С 1 июля 2021 года вступают в силу обновленные критерии для перехода на налоговый мониторинг. Основные количественные показатели для перехода на налоговый мониторинг уменьшены втрое: минимальная совокупная величина налогов (НДС, акцизы, налог на прибыль и НДПИ), подлежащих к уплате в бюджет за предшествующий год снизится с 300 млн рублей до 100 млн рублей. А минимальный совокупный годовой объем выручки по данным бухгалтерской отчетности снизится с 3 млрд рублей до 1 млрд рублей (Федеральный закон от 29.12.2020 г. №470-ФЗ). Также снижается требование по балансовой стоимости активов с 3 млрд рублей до 1 млрд рублей. Этим же законом предусмотрена возможность проведения повторной выездной налоговой проверки. Проведение повторной проверки возможно, если, например, в уточненной декларации буде увеличена сумма НДС, подлежащая возмещению из бюджета.

Также 10 июля 2021 года на сайте ФНС России увидим новый (обновленный) реестр МСП. Из этого списка будут исключены фирмы, которые больше не отвечают всем установленным требованиям для малых и средних предприятий (по выручке, численности и доли участия в деятельности компании).

![Самостоятельная регистрация и подключение онлайн ккт по 54-фз [линерис]](http://russianaudit.ru/wp-content/uploads/6/5/4/6548a72a51b5f429ab2814f61c84fc16.jpeg)