Поиски настоящего

Возврат бухгалтерского баланса к отражению настоящего начался с того момента, как практикой учета стала приниматься ставшая основой МСФО трактовка активов как ресурсов компании, находящихся под ее контролем. Эта характеристика актива становится обязательным условием его признания. Тем самым актив бухгалтерского баланса начинает пониматься как представляющий комплекс ресурсов, управляемых компанией на дату его (баланса) составления.

Постепенно к настоящему обращаются не только критерии признания, но и методы оценки активов, основой которых становится идея справедливой стоимости. Ведь справедливая стоимость исчисляется именно в отношении момента, на который составляется баланс.

Сложнее с обязательствами. Они, конечно, существуют на дату составления баланса, но их суммы относятся к тем моментам будущего (вероятного будущего, определенным его вероятными вариантами), в которые по ним должны будут быть выплачены и получены деньги (иные ценности). Здесь на помощь апологетам настоящего в картине положения дел компании пришли методы дисконтирования. С их помощью сегодня мы видим в отчетности обязательства, оцененные по их справедливой стоимости на отчетную дату.

Сложнее с обязательствами. Они, конечно, существуют на дату составления баланса, но их суммы относятся к тем моментам будущего (вероятного будущего, определенным его вероятными вариантами), в которые по ним должны будут быть выплачены и получены деньги (иные ценности). Здесь на помощь апологетам настоящего в картине положения дел компании пришли методы дисконтирования. С их помощью сегодня мы видим в отчетности обязательства, оцененные по их справедливой стоимости на отчетную дату.

Собственные источники средств по-прежнему показывают разность между активами и пассивами. Что это за сумма? Это разность между справедливой оценкой комплекса управляемых компанией средств (часть которых, необходимо отметить, может не быть ее собственностью) и величинами долгов компании перед контрагентами, приведенными методами финансовой математики к отчетной дате. Показывает ли эта величина объем средств, инвестируемых собственниками в компанию? Согласитесь, что если и да, то чрезвычайно условно.

С помощью данных методов англо-американская бухгалтерия и МСФО как бы говорят нам, фактически цитируя Мида: нет ничего, кроме настоящего, которое и должен отражать бухгалтерский баланс.

Однако давайте подумаем, насколько данные современных балансов действительно отражают настоящее?

Условием признания ресурса активом компании выступает достаточная вероятность получения ею в будущем связанных с этим ресурсом экономических выгод. Таким образом, признание актива «сегодня» — это проекция в балансе вероятного «завтра». Более того, приведение сумм обязательств к текущему моменту времени также опирается на вероятное «завтра», то есть исходит из того, что обязательства эти будут погашаться в надлежащие сроки. Иначе все инструменты расчета приведенной стоимости лишились бы всякого смысла.

Эффект от использования активов в истекшем отчетном периоде мы можем наблюдать в отчете о финансовых результатах как доходы компании. Что нам может показать справедливая стоимость отдельных активов, рассчитанная вне связи с перспективами работы компании, — сложно сказать. Однако использование величины справедливой стоимости всех активов фирмы наполняет содержанием расчет показателя рентабельности. Здесь мы соотносим величину прибыли отчетного периода со средней справедливой стоимостью ресурсов, которыми фирма управляла в течение этого периода, и числитель и знаменатель показателя рентабельности становятся логически сопоставимыми.

Парадоксально, но приведение справедливых оценок активов и обязательств к моменту составления баланса лишает «исходного» смысла набор показателей ликвидности как индикаторов платежеспособности компании именно на конкретный момент времени. Все приведенные стоимости определяются исходя из допущения непрерывности деятельности фирмы, а деление активов как обеспечения долгов на их суммы имеет смысл только при допущении, наоборот, ликвидации компании.

Что же касается величины собственных источников средств (собственного капитала), то здесь с развитием экономики в соответствующих данных остается все меньше чего-либо, кроме балансовой арифметики. При обсуждении методов формирования баланса по МСФО или US GAAP речь, как правило, идет о публичных компаниях, акции которых обращаются на фондовом рынке. Таким образом, если речь идет о держателях акций, а не о кредиторах фирмы, вкладывающих деньги именно в ее проекты, сумм, которые акционеры вложили в приобретение доли в компании, как правило, не будет видно в ее бухгалтерской отчетности. А сумма средств, от которой собственники «отказываются» ради обладания акциями — это их стоимость на рынке, а не часть соответствующего раздела пассива баланса фирмы.

Оценка объектов аренды и обязательств по ним

ФСБУ 25/2018 ввело понятие «фактической стоимости» объекта аренды

Обратим внимание, не рыночной, не справедливой, не себестоимости, но фактической стоимости. Пунктом 13 ФСБУ 25/2018 устанавливается, что «право пользования активом признается по фактической стоимости»

Раскрывается это понятие следующим образом.

«Фактическая стоимость права пользования активом, — гласит пункт 13 ФСБУ 25/2018, — включает:

а) величину первоначальной оценки обязательства по аренде».

Отметим, что в соответствии с пунктом 14 ФСБУ 25/2018 «обязательство по аренде первоначально оценивается как сумма приведенной стоимости будущих арендных платежей на дату этой оценки».

Что же касается предписаний относительно методов расчета приведенной стоимости, пункт 15 ФСБУ 25/2018 определяет, что «приведенная стоимость будущих арендных платежей определяется путем дисконтирования их номинальных величин. Дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. При этом негарантированной ликвидационной стоимостью предмета аренды считается предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды, за вычетом сумм, указанных в подпункте «е» пункта 7 настоящего Стандарта, которые учтены в составе арендных платежей», то есть «суммы, подлежащие оплате (получению) в связи с гарантиями выкупа предмета аренды по окончании срока аренды».

Специально оговаривается, что «в случае если ставка дисконтирования не может быть определена в соответствии с первым абзацем настоящего пункта (то есть вышеприведенным порядком — М.П.), применяется ставка, по которой арендатор привлекает или мог бы привлечь заемные средства на срок, сопоставимый со сроком аренды».

Далее в фактическую стоимость права пользования арендуемым активом включаются (п. 13 ФСБУ 25/2018):

«б) арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты».

Суммы таких осуществленных платежей могут отражаться на счете 76 «Расчеты с разными дебиторами и кредиторами» как дебиторская задолженность арендодателя.

Также, согласно предписаниям ФСБУ 25/2018, в фактическую стоимость объекта аренды как внеоборотного актива включаются (п. 13 ФСБУ 25/2018):

«в) затраты арендатора в связи с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях».

И, наконец, в фактическую стоимость объекта аренды, согласно предписаниям ФСБУ 25/2018, должна включаться «величина подлежащего исполнению арендатором оценочного обязательства, в частности, по демонтажу, перемещению предмета аренды, восстановлению окружающей среды, восстановлению предмета аренды до требуемого договором аренды состояния, если возникновение такого обязательства у арендатора обусловлено получением предмета аренды».

Утвержденная приказом Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций» форма бухгалтерского баланса для отражения оценочных обязательств предусматривает специальную позицию в разделах VI «Долгосрочные обязательства» и V «Краткосрочные обязательства».

Действующий план счетов не содержит отдельной позиции для синтетического учета оценочных обязательств. Определяемое формой баланса место для величин оценочных обязательств свидетельствует о необходимости квалифицировать их как объекты, наиболее схожие с обязательствами организации и приравниваемые к таковым для целей анализа финансового положения отчитывающейся фирмы. Отсюда для ведения синтетического учета сумм условных обязательств по договорам аренды наиболее подходящими следует признать позиции раздела VI «Расчеты». По нашему мнению, для этих целей в рабочий план счетов можно было бы включить позицию 78 «Оценочные обязательства». Однако классическим тому препятствием вновь станет необходимость «согласования с Министерством финансов РФ».

Здесь, учитывая действие требования рациональности и отсутствие серьезной значимости в использовании определенной номенклатуры плана счетов, можно рекомендовать для отражения оценочных обязательств позиции синтетических счетов 96 «Резервы предстоящих расходов» или 76 «Расчеты с разными дебиторами и кредиторами». Любой из этих вариантов будет приемлем при надлежащем обособленном отражении таких обязательств по строке «Оценочные обязательства», соответственно, VI и V разделов баланса.

Коэффициенты эффективности

Эти финансовые коэффициенты показывают, насколько эффективно компания использует свои активы. Их также иногда называют коэффициентами активности. Коэффициент эффективности показывает время, необходимое для преобразования продаж в денежные средства. Наиболее часто используемые коэффициенты эффективности следующие:

- Оборот дебиторской задолженности

- Оборачиваемость запасов

- Оборот активов

Оборот дебиторской задолженности

Это оценка того, как быстро компания конвертирует свои продажи в кредит в наличные деньги или сколько раз в течение года компания превращает свою дебиторскую задолженность в наличные деньги. Он рассчитывается как:

Оборот дебиторской задолженности = Чистые продажи в кредит / Средняя дебиторская задолженность

Чем выше этот коэффициент, тем лучше, так как частота взыскания дебиторской задолженности будет высокой, и у компании будет больше денежных средств, которые можно будет использовать для оплаты своих обязательств.

Оборачиваемость запасов

Оборачиваемость запасов показывает, сколько раз в среднем продается товарный запас за определенный период. Более высокая оборачиваемость запасов означает, что компания эффективно продает свои запасы. Он рассчитывается как:

Оборачиваемость запасов = Себестоимость продаж товаров / Средний запас

Оборот активов

К-т показывает, насколько эффективно компания использует свои активы для увеличения продаж. Коэффициент равный 1 означает, что на каждые инвестиции в активы в размере одного рубля компания производит продажи в размере одного рубля.

Он рассчитывается как:

Оборот активов = Чистый объем продаж / Средняя сумма активов

Как найти коэффициент абсолютной ликвидности

Общий принцип расчета коэффициента всегда один – это соотношение наиболее ликвидной части активов к некоторой части обязательств. Но сам расчет может проводиться по разным формулам и учитывать разный объем обязательств. Разберем дальше основные методики расчета

Формула в общем виде

Коэффициент абсолютной ликвидности может рассчитываться двумя способами, которые отличаются объемом учитываемых обязательств компании.

Так, если планируется рассчитать, насколько быстро будут погашены краткосрочные долги только перед поставщиками, то формула коэффициента абсолютной ликвидности будет такая:

-

Кабс.ликв. = (ДС + КФВ) / КЗ, где

- Кабс.ликв. – коэффициент абсолютной ликвидности;

- ДС – остаток денег на счетах и в кассе;

- КФВ – краткосрочные финвложения;

- КЗ – кредиторская задолженность.

Если планируется рассчитать, насколько быстро могут быть выполнены обязательства не только перед поставщиками, а всеми кредиторами по имеющимся краткосрочным обязательствам, то применяется формула:

-

Кабс.ликв. = (ДС + КФВ) / (КЗ + КР + ПР), где

- КР – долги по банковским кредитам;

- ПР – прочие краткосрочные обязательства.

Эти формулы удобны для расчета по данным управленческого учета.

Формула по группам активов и пассивов

Для расчета платежеспособности предприятия часто используют группировку активов по степени ликвидности, а пассивов – по степени срочности. Этот подход можно использовать и при расчете коэффициента абсолютной ликвидности.

В этом случае выделяются такие группы:

- А1 – наиболее ликвидные активы, к которым относятся денежные средства и краткосрочные вложения;

- П1 – сюда входит кредиторская задолженность;

- П2 – это все остальные краткосрочные обязательства за исключением доходов будущих периодов и оценочных обязательств.

Формула для расчета в этом случае будет такая:

Кабс.ликв. = А1 / (П1 + П2)

Посчитать сумму в знаменателе дроби проще по-другому – достаточно отнять от всех краткосрочных обязательств строки баланса 1530 и 1540.

Формула по балансу

Еще проще посчитать коэффициент, используя данные из баланса. Так как в расчет идут только балансовые показатели, их нужно брать на одну дату (на дату составления баланса). Соответственно, коэффициент покажет текущее состояние компании по части ликвидности.

В случае, если в расчет включить только кредиторскую задолженность, формула по балансу коэффициента абсолютной ликвидности будет такая:

-

Кабс.ликв. = (стр. 1250 + стр. 1240) / стр. 1520, где

- 1250 – денежные средства и эквиваленты;

- 1240 – краткосрочные финансовые вложения;

- 1520 – кредиторская задолженность.

Вторая формула учитывает все краткосрочные обязательства, она выглядит так:

-

Кабс.ликв. = (стр. 1250 + стр. 1240) / (стр. 1520 + стр. 1510 + стр. 1550), где

- 1510 – заемные средства (краткосрочные);

- 1550 – прочие обязательства.

По сути, расчет по группам активов и пассивов и по балансу должен дать одинаковый результат. А результат расчета по данным управленческого учета может отличаться – в силу отличий этого учета.

Примеры расчета

Разберем расчет коэффициента абсолютной ликвидности на конкретном примере.

ООО «Лабиринт» имеет на остатке на расчетном счете 240 тыс. рублей (стр. 1250) и финансовых вложений на сумму 500 тысяч рублей (стр. 1240). При этом долги перед поставщиками (по строке 1520) на сумму 100 тыс. рублей, перед банком 90 тыс. рублей (стр. 1510) и перед прочими кредиторами 5 тыс. рублей (строка 1550).

Посчитаем коэффициенты по двум формулам из прошлого подраздела:

- если учитывать только долги перед поставщиками: Кабс.ликв. = (240 + 500) / 100 = 7,4

- если учитывать все краткосрочные обязательства: Кабс.ликв. = (240 + 500) / (100 + 90 + 5) = 3,79

Оба коэффициента высокие. Это позволяет говорить об устойчивом финансовом положении компании, но большой остаток денежных средств заставляет задуматься о более рациональном их использовании.

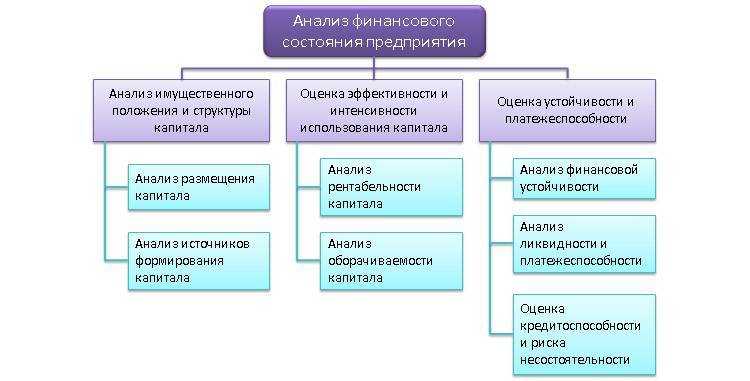

Анализ состояния финансов

Финансовое положение субъекта инвестирования определяется по совокупности факторов. Одним из них является коэффициент покрытия инвестиций. От значения, полученного при расчете, напрямую зависит потенциал для инвестиций в настоящий бизнес. Показатель невозможно усреднить, поскольку его величина варьируется в зависимости от отрасли, направления деятельности предприятия.

Когда значение индикатора пребывает в пределах единицы, фирма слаба, не готова быстро исполнять свои долговые обязательства. Для удовлетворения требований кредиторов потребуется все имеющиеся активы и полученная операционная прибыль. Компания окажется неспособной к расширению мощностей, конкурентоспособность упадет. Инвестор не получит ожидаемого дохода от инвестирования, подвергнет собственный капитал высоким рискам. Поэтому на заявку о финансировании бизнеса собственник капитала с большой долей вероятности ответит отказом.

Если коэффициент находится в интервале между 1,5 и 2,5, инвестиционный климат на предприятии будет считаться наиболее благоприятным. Организация уверенно справляется с текущими обязательствами, постоянно совершенствует расчетно-платежную политику, укрепляет свое положение на рынке. Благодаря этому инвестор будет получать стабильную прибыль, а инвестиции окупятся за ожидаемые сроки. Новые источники инвестирования станут дополнительным стимулом для развития предприятия и повышения его привлекательности для инвесторов.

Показатель, превышающий величину 2,5, по предварительной оценке является самым лучшим. Считается, что предприятие стабильно развивается, получает достойную прибыль от бизнеса. На первый взгляд платежеспособность фирмы находится на высоком уровне.

При детальном изучении финансово-имущественного положения выясняется, что руководство нецелесообразно расходует капитал и распределяет активы. Наиболее часто фиксируется завышенная доля дебиторской задолженности в составе оборотных активов. То есть фирма отгружает изделия без предоплаты или перечисляет поставщикам авансы, не соизмеримые с величиной ближайшей поставки.

Используя такую политику, предприятие рискует прийти к замедлению производственного цикла и падению оборачиваемости капитала. Рекомендуется оптимизировать процедуру проведения расчетов: реализовать товары исключительно по предоплате или с короткими сроками внесения денежных средств заказчиком.

По закупкам товаров и услуг желательно проплачивать счета накануне проведения хозяйственной операции. Когда капитал длительное время находится в распоряжении другой фирмы, организация теряет в доходности, вынуждена получать займы и нести дополнительные издержки.

Коэффициент покрытия инвестиций отражает картину устойчивости предприятия к внешним факторам. Когда этот показатель приближен к нормативному значению, финансовый анализ подтвердит высокую эффективность и потенциал вложений. Многие аналитики предпочитают оценивать финансовое положение организации не только за текущий период, но и за два-три предшествующих. Такой подход позволит составить динамику жизни компании и прогноз на будущее.

В анализе финансового состояния юридического лица используются несколько показателей. Обязательно оценивается соответствие собственных активов к доле стороннего капитала. Когда фирма постоянно привлекает займы, ссуды для стабилизации производства, риск кризиса возрастает многократно. Особенно неохотно инвесторы идут на сделки, если кредиты обеспечены имуществом компании.

Под финансовым состоянием организации подразумевается движение потоков финансов, предназначенных для обслуживания производства, ведения расчетов с контрагентами, организации отгрузки готовой продукции. Положительным будет считаться положение, когда компания способна самостоятельно погасить все издержки и обязательства.

В анализе участвуют такие показатели, как рентабельность, ликвидность, оборачиваемость фондов. За базу расчета берутся данные из бухгалтерской и финансовой отчетности за три-пять лет. Показатели сравниваются по динамике в разрезе исследуемых периодов.

Финансовый анализ позволяет оценить потенциал развития предприятия, способность преодолевать высокую конкуренцию, занимать лучшие положения в рыночном сегменте. По причине постоянной изменчивости экономической ситуации, компании должны стремиться к стабилизации деятельности, достижению коэффициента покрытия инвестиций приемлемого значения. Только в этом случае инвестиционный климат окажется благоприятным, а инвесторы заинтересуются предложением о взаимовыгодном сотрудничестве.

Структура бухгалтерского баланса

С точки зрения структуры документ включает две основные части, представляющие активы и пассивы организации.

Активы — стоимость имущественных и неимущественных активов и сумма дебиторской задолженности, то есть средств, которые должны прийти к компании от контрагентов или клиентов. Это первые два раздела бухгалтерского документа:

- Внеоборотные активы. Это нематериальные активы, основные средства компании, вложения в материальные ценности.

- Оборотные активы. В их числе сырье и материалы для производства, дебиторская задолженность, денежные средства и выручка на расчетных и валютных счетах, НДС по приобретенным ценностям.

Пассивы — это размеры собственного капитала компании и кредиторская задолженность перед контрагентами, поставщиками, по займам и кредитам (в виде краткосрочных и долгосрочных обязательств). Следующие три раздела формы:

Капитал и резервы компании, включая нераспределенную прибыль.

Долгосрочные обязательства сроком более 1 года.

Краткосрочные обязательства со сроком возврата менее 12 месяцев, в том числе кредиторская задолженность от поставщиков, подрядчиков, будущие доходы.

Итоги по двум составным частям — активу и пассиву — должны в итоге быть равны друг другу.

Все строки бухгалтерского документа в подробной расшифровке и унификации приведены в приказе Министерства финансов №66н. В 2019 году в него были внесены изменения приказом №61н.

Составление бухгалтерского баланса — это запись остатков по счетам в нужные строки. Поэтому для корректного составления документа необходимо знать об отражении в конкретных графах таблицы данных определенных счетов.

Рассмотрим основные составляющие бухгалтерского отчета и приведем расшифровку всех его строк с детализаций по счетам.

Анализируем ликвидность предприятия с помощью относительных показателей

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают и относительные показатели:

1. Коэффициент абсолютной ликвидности (норма денежных резервов; Кабс) определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ДС — денежные средства (стр. 1250 ф. 1); ФВ — финансовые вложения (стр. 1170 ф. 1); КО — краткосрочные обязательства (стр. 1500 ф. 1).

Показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативное значение данного коэффициента — > 0,1–0,2 (т. е. ежедневно подлежат погашению 10–20 % краткосрочных обязательств).

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность (стр. 1230 ф. 1).

Характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы (стр. 1200 ф. 1).

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Нормативное значение — > 1.

Результаты расчетов коэффициентов ликвидности ООО «Альфа» за 2013–2016 гг. представлены в табл. 4.

Таблица 4

Расчет коэффициентов ликвидности ООО «Альфа»

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

Нормативное значение показателя |

|

Коэффициент абсолютной ликвидности |

0,02 |

0,09 |

0,10 |

0,71 |

> 0,1–0,2 |

|

Коэффициент быстрой (срочной) ликвидности |

0,81 |

0,29 |

0,74 |

1,34 |

> 0,7–0,8 |

|

Коэффициент текущей ликвидности |

1,07 |

1,10 |

1,16 |

1,35 |

> 1 |

Вывод

Коэффициент абсолютной ликвидности в 2013–2016 гг. непрерывно растет, что говорит о хорошей тенденции развития предприятия.

Отметим при этом, что значения показателей в 2013 и 2014 гг. не удовлетворяли нормативному значению, т. е. предприятие не могло сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. А в 2015 и 2016 гг. значения показателей абсолютной ликвидности достигли нормативного значения.

В 2015 г. ежедневно подлежали погашению 10 % краткосрочных обязательств, а в 2016 — 70 %, что является очень хорошим показателем.

Значение коэффициента быстрой ликвидности в 2013 г. — 0,81 (соответствует нормативному значению), а в 2014 — 0,29 (снизился за счет сокращения размера дебиторской задолженности). Зато в 2015 г. предприятию вновь удалось достичь нормативного значения, а в 2016 г. — увеличить его до 1,34. Это свидетельствует о том, что предприятие способно погашать краткосрочные обязательства за счет быстрореализуемых активов.

На протяжении всего исследуемого периода растет значение коэффициента текущей ликвидности (показывает превышение оборотных активов над краткосрочными финансовыми обязательствами, которое обеспечивает резервный запас для компенсации убытков — на данном предприятии этого запаса достаточно для покрытия убытков).

Валюта бухгалтерского баланса – это…

Шаблон балансовой формы отчетности утверждается Минфином. Актуальная версия документа приведена в Приказе от 02.07.2010 под № 66н. Нормативным актом оговариваются правила и особенности заполнения формы, приводятся ключевые показатели, подлежащие расшифровке

Для бухгалтера важно верно внести все данные из учетных регистров и соблюсти равенство валюты баланса. Валюта баланса – это итоговый показатель по двум частям отчета

Назначение валюты балансового отчета

Балансовая форма разделена на два блока показателей – актив и пассив. По каждому из них подводится итог по сумме. Полученные данные должны быть идентичны. При несовпадении этих ключевых значений баланс будет считаться неверно составленным, а отчет недействительным. Что такое валюта баланса в бухгалтерском балансе – это результаты, выведенные по всем разделам актива, и суммарная величина значений разделов из пассива.

Равенство валют балансовой формы обеспечивается принципом двойной записи. Залогом правильного заполнения отчета являются:

- полнота фиксации хозяйственных операций;

- использование типовых корреспонденций при заполнении журнала операций за отчетный период;

- соблюдение принципа двойной записи;

- отсутствие арифметических ошибок;

- использование в качестве основы при заполнении отчета учетных регистров.

Проверить правильность составления отчета помогает валюта баланса – строка в балансе 1600 и 1700. В процессе самопроверки необходимо ориентироваться на тождественность итоговых строк. Задачи, решаемые при помощи этого показатели:

- проверка правильности заполнения формы;

- анализ баланса (исследование его итогов методами вертикального и горизонтального анализа);

- определение эффективности работы компании путем расчета ряда финансовых коэффициентов.

Статистический анализ итогов баланса

При проведении горизонтального анализа итогов по разделам баланса может быть выявлено снижение общего показателя валюты отчетной формы. Это свидетельство сокращения деловой активности, падения эффективности деятельности и выбытия активов (за счет добровольной их продажи или принудительного изъятия). Прирост валюты баланса не всегда является положительной характеристикой – если наращивание ресурсной базы осуществляется за счет заемных средств, это негативный фактор.

Определить уровень финансовой независимости можно при помощи коэффициента автономии. Формула его расчета:

Величина собственного капитала (строка 1300) / Валюта (итог) баланса (значение графы 1600 или 1700).

Полученный результат расчетов отражает удельный вес активов, источником образования которых выступает собственный капитал. Рост этого показателя в динамике свидетельствует о повышении финансовой стабильности предприятия. Снижение коэффициента способствует появлению рисков неплатежеспособности и утрате ликвидности активов.

Итог баланса оказывает влияние на значение коэффициента финансовой устойчивости. Он рассчитывается по формуле:

Сумма строк 1300 и 1400 / Графа 1600.

Вычисленный по этому алгоритму показатель дает возможность определить, какой процент активов компании был сформирован за счет надежных источников финансирования. Если коэффициент равен 1, то фирма все активы формирует за счет привлечения только долгосрочных резервов. Это свидетельствует о номинальной стабильности и устойчивости финансового положения.

Оптимальной величиной показателя считается диапазон от 0,8 до 0,9. При дальнейшем росте коэффициента по данным исследования его в динамике будет наблюдаться отказ от краткосрочных заимствований. Такой подход ограничивает возможности бизнеса по расширению. Это свидетельствует о сохранении в долгосрочной перспективе высокой ликвидности, о финансовой устойчивости и о неэффективности внутренней политики управления. Если значение коэффициента опускается ниже 0,75, то это первый сигнал о возникновении потенциальной угрозы неплатежеспособности и полной зависимости от действий кредиторов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Порядок расчёта чистых активов по балансу: формула в 2021 году

Размер чистых активов рассчитывается по следующей формуле:

ЧА = (АО — ДУ — ЗА) — (ОБ — ДБП)

где:

- АО — сумма внеоборотных и оборотных средств экономического субъекта на отчётную дату;

- ДУ — долг учредителя, образовавшийся перед предприятием по формированию уставного капитала;

- ЗА — задолженность по собственным акциям, образовавшаяся при выпуске;

- ОБ — сумма обязательств компании краткосрочных и долгосрочных;

- ДБП — доходы будущих периодов в виде государственной финподдержки или безвозмездной передачи имущественных ценностей.

Чтобы рассчитать стоимость чистых активов в балансе, строки для расчёта используют следующие:

ЧА = (строка 1600 – ДУ) – (строка 1400 + строка 1500 – ДБП)

Рассчитать размер чистых активов в бухгалтерском балансе на калькуляторе недостаточно. Расчёты и результат нужно закрепить документально. Единого бланка для отражения расчётных данных не предусмотрено. Организации могут самостоятельно разработать бланк и закрепить его в своей учётной политике либо использовать старый бланк, который был введён Приказом Минфина РФ № 10 и ФКЦБ России от 29 января 2003 года № 03-6/пз. Сейчас приказ утратил силу, но запрета на использование формы не было. В ней есть все необходимые строки.

Вывод

Чистые активы — это свободные средства, которые теоретически останутся в распоряжении собственников компании после продажи активов и расчетов со всеми контрагентами.

Чистые активы ООО всегда должны оставаться больше уставного капитала, в том числе при распределении прибыли и расчётах с участниками, которые выходят из компании.

При снижении чистых активов ООО нужно соответственно уменьшать и уставный капитал. А если чистые активы упадут ниже минимального размера УК в 10 000 рублей — организацию придется ликвидировать. Естественный способ увеличения чистых активов — получать прибыль и оставлять её, полностью или частично, в распоряжении компании.

Но есть и несколько вариантов, которые позволят нарастить чистые активы даже при работе в убыток. Самый универсальный и удобный из них — дополнительный вклад учредителей в имущество компании.

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнее

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь: