Что нужно сделать для перехода на ФСБУ 25/2018

Применение нового стандарта потребует от бухгалтеров предварительной подготовки. Необходимо:

- решить, с какого года применять новый стандарт;

- внести изменения и дополнения в Учетную политику в части учета договоров аренды;

- разработать порядок перехода на применение нового стандарта.

Если до настоящего времени компания учитывала арендные операции в соответствии с международным стандартом МСФО (IFRS) 16 «Аренда», переходные процедуры не понадобятся — ФСБУ 25/2018 полностью построен на нормах указанного международного стандарта. Применять международные стандарты предписывает п. 7.1 ПБУ 1/2008 «Учетная политика организаций» в тех случаях, когда национальными нормами по конкретному вопросу не установлены способы ведения бухгалтерского учета. Аренда — как раз такой случай.

Те компании, которые не применяли п. 7.1 ПБУ 1/2008 и учитывали аренду исходя из сложившейся практики, могут выбрать подходящий для себя сценарий перехода на применение ФСБУ 25/2018.

Если компания не захочет воспользоваться своим правом на применение упрощенного порядка учета арендных операций и собирается в полном объеме (по всем арендным договорам) перейти на применение нового стандарта, важно учесть следующее:

- учет арендных операций арендатора и арендодателя производится по своим правилам (они установлены стандартом и будут рассмотрены далее);

- применение стандарта должно быть ретроспективным.

Что такое ретроспективное применение ФСБУ 25/2018

Бухгалтерская отчетность включает в себя показатели не только за отчетный год, но и сопоставимые данные за предыдущие периоды. Если компания начинает применять новый стандарт, ей придется ретроспективно пересчитать показатели отчетности за сопоставимые периоды таким образом, как будто новые правила компания применяла всегда. Как провести такой ретроспективный пересчет:

Если компания вправе применять упрощенные способы учета и отчетности, она может применять стандарт только в отношении договоров аренды, исполнение которых начинается с 01.01.2022 (п. 52 ФСБУ 25/2018).

Стандарт допускает использование вместо ретроспективного пересчета следующего порядка (п. 50 ФСБУ 25/2018):

Как упростить применение нового стандарта

В определенных случаях арендатору позволено не признавать в учете право пользования предметом аренды и обязательство по аренде. Вместо этого арендные платежи признаются расходом равномерно в течение срока аренды или на основе другого систематического подхода, отражающего характер использования арендатором экономических выгод от предмета аренды (п. 11 ФСБУ 25/2018).

Такое упрощение существенно сокращает трудоемкость учета, но доступно только в 3-х ситуациях:

Чтобы воспользоваться преимуществами упрощенного учета п. 11 ФСБУ 25/2018 арендатору нужно выполнить одновременно 2 условия:

В каком порядке начисляется амортизация по предмету аренды (лизинга) по ФСБУ 25/2018

По предмету аренды (лизинга), отраженному в учете в качестве права пользования активом (ППА), начисляйте амортизацию так же, как по ОС. Исключением является полученная в аренду (лизинг) инвестиционная недвижимость, учитываемая по справедливой стоимости. Амортизация по такому ППА не начисляется (п. 17 ФСБУ 25/2018).

При начислении амортизации учитывайте следующие особенности:

- начисляйте ее в течение срока полезного использования ППА, если предполагаете выкупить предмет аренды(лизинга). В ином случае — исходя из срока лизинга (п. 17 ФСБУ 25/2018);

- повышающий коэффициент, но не выше 3, можно использовать только при начислении амортизации способом уменьшаемого остатка (п. 19 ПБУ 6/01 «Учет основных средств»).

В случае лизинга выкупную стоимость лизингового имущества в качестве отдельного расхода признавать не нужно, даже если она выделена в договоре. Это обусловлено тем, что выкупная цена формирует общую сумму лизинговых платежей и, соответственно, в течение срока лизинга учитывается в расходах через амортизацию права пользования активом (ППА). После истечения срока и уплаты всей суммы лизинговых платежей обязательство по лизингу полностью погашается, и к вам переходит право собственности на предмет лизинга. В связи с этим включите лизинговое имущество в состав собственных ОС, спишите с учета ППА и начисленную по нему амортизацию. В бухучете такая операция отражается в аналитике по счетам 01 «Основные средства» и 02 «Амортизация основных средств».

При досрочном выкупе предмета лизинга в бухучете досрочную уплату лизинговых платежей отразите следующими проводками:

Дисконтирование простыми словами

Рассмотрим пример

Банк сделал Васе персональное предложение по кредиту на сумму 200 тыс. руб. по ставке 10% годовых, сроком на год. Причем вернуть сумму с процентами можно всю сразу по завершении этого года.

Вася рассказал об этом своему другу Пете. И заметил, что все 200 тыс. руб. ему не нужны, но некоторой суммой он бы воспользовался. Петя предложил Васе взять весь кредит и ссудить часть суммы ему, а он, по прошествии года, вернет ее с такими же процентами.

Вася прикинул свои возможности и понял, что на возврат кредита он сможет набрать через год порядка 120 тыс. руб. Значит, вторую часть – еще 100 тысяч – должен к тому моменту вернуть Петя.

Сколько же нужно сегодня ссудить Пете под 10% годовых, чтобы через год он вернул 100 тысяч?

Считать нужно, исходя из формулы банковского (сложного) процента.

Например, общая сумма к возврату по Васиному кредиту:

S=200*(1+0,10)1 = 220

Степень 1 в формуле означает, что у кредита только один период выплаты – через год. Если бы срок был 2 года – в степень в формулу следовало бы поставить 2. И так далее.

Чтобы узнать, какая сумма, выданная под 10% годовых, через год превратиться в 220, нужно принять 200 тыс. руб. за Х и решить получившееся уравнение.

Х = 220/(1+0,10)1 = 200

А теперь Вася по той же методике посчитает, какая сумма превратится в 100 тыс. руб.

100/(1+0,10)1 = 90,91 тыс. руб.

Вася произвел дисконтирование и получил приведенную стоимость Петиной ссуды к возврату.

А мы запомним формулу дисконтирования:

Учет в 1С

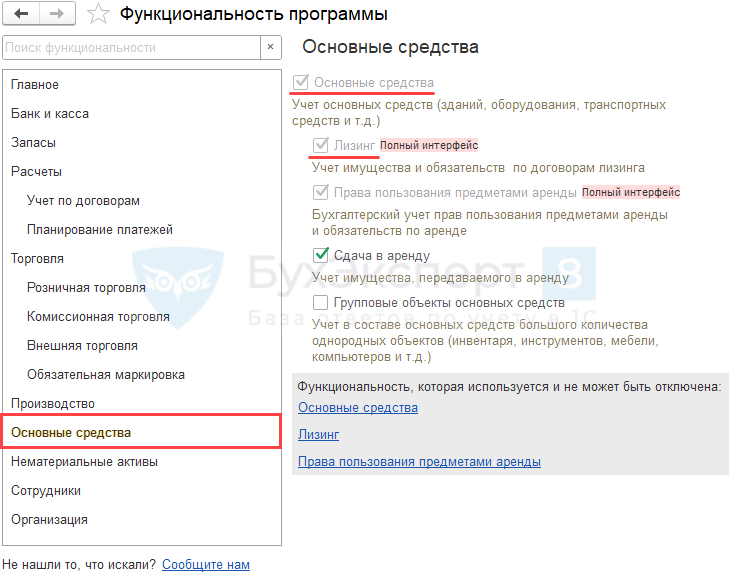

Для возможности учета аренды в разделе Главное — Функциональность — Основные средства должны быть установлены флажки:

-

Основные средства — всегда;

- Права пользования предметами аренды — для учета арендованных объектов;

- Сдача в аренду — для учета передаваемых в аренду объектов.

Аренда у арендодателя

Учет арендодателя зависит от вида аренды:

-

Операционная:

- предмет аренды учитывается в составе основных средств на счетах 01, 03;

- доходы признаются равномерно.

- Финансовая — признается чистая стоимость инвестиции в аренду в качестве актива на дату предоставления предмета аренды.

Аренда у арендатора

Счета для учета обязательств в 1С:

- 76.07.1 «Арендные обязательства» — общая сумма арендных платежей, в т. ч. НДС;

- 76.07.2 «Задолженность по арендным платежам»;

- 76.07.5 «Проценты по аренде» *при аренде без дисконтирования — не применяется;

- 76.07.9 «НДС по арендным обязательствам»;

- Авансы по арендному обязательству рекомендуем учитывать на счете 60.02 «Расчеты по авансам выданным».

Счета учета ППА у арендатора в 1С:

- 01.03 «Арендованное имущество»;

- 02.03 «Амортизация арендованного имущества»;

- 01.К «Корректировка стоимости арендованного имущества» — номинальная сумма будущих арендных платежей без НДС, которые будут признаны только в НУ.

Для учета аренды у арендатора используются документы:

-

Поступление в аренду — для поступления ППА и обязательств по аренде:

- Дт 08.04.2 Кт 76.07.1 — учет арендного обязательства;

- Дт 76.07.5 Кт 76.07.1 — учет процентных расходов на отдельном счете (КОРП);

- Дт 76.07.9 Кт 76.07.1 — принятие к учету НДС;

- Дт 01.К — отражение суммы арендных платежей в НУ.

-

Изменение условий аренды — для изменения ППА и обязательств при изменении срока аренды или арендных платежей:

- Дт 01.03 (76.07.1) Кт 76.07.1 (01.03) — увеличение (уменьшение) стоимости ППА в БУ;

- Дт 01.К (76.07.1) Кт 76.07.1 (01.К) — увеличение (уменьшение) суммы арендных платежей в НУ;

- Дт 76.07.5 (76.07.1) Кт 76.07.1 (76.07.5) — увеличение (уменьшение) процентных расходов (КОРП);

- Дт 76.07.9 (76.07.1) Кт 76.07.1 (76.07.9) — увеличение (уменьшение) НДС.

-

Прекращение аренды — как для окончания аренды по истечении договора, так и для досрочного расторжения:

- Дт 91.02 Кт 76.07.5 — начисление процентных расходов за месяц выбытия;

- Дт 20, 26, 44… Кт 02.03 — начисление амортизации за месяц выбытия;

- Дт 20, 26, 44… Кт 01.К — признание расходов по арендным платежам в НУ за месяц выбытия;

- Дт 02.03 Кт 01.09 — списание накопленной амортизации;

- Дт 01.09 Кт 01.03 — списание первоначальной (измененной) стоимости ППА.

При досрочном расторжении добавляются проводки: - аналогичные документу Изменение условий аренды,

- Дт 76.07.1 (91.02) Кт 91.01 (01.09) — признание доходов (расходов) в виде разницы арендного обязательства и стоимости ППА.

-

Поступление (акты, накладные, УПД) вид операции Услуги аренды — Способ учета — Расходы (простая аренда) — арендные платежи включаются в расходы в прежнем порядке, когда по договору не применялся ФСБУ 25:

- Дт 20, 26, 44… Кт 60.01 — признание в затратах арендного платежа;

- Дт 19.04 Кт 60.01 —принятие к учету НДС.

-

Поступление (акты, накладные, УПД) вид операции Услуги аренды — Способ учета — Плата за право пользования предметами аренды — для учета аренды с признанием права пользования активом, по ФСБУ 25:

- Дт 76.07.2 Кт 60.02 — зачет аванса;

- Дт 76.07.1 Кт 76.07.2 — начисление арендного платежа;

- Дт 19.04 Кт 76.07.2 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — уменьшение обязательства в части НДС.

В программе 1С для признания расходов по аренде используются регламентные операции в процедуре Закрытие месяца (Операции – Закрытие месяца):

-

Амортизация и износ основных средств

Дт 20, 26, 44… Кт 02.03;

— расходы в БУ:

-

Признание в НУ арендных платежей

Дт 20, 26, 44… Кт 01.К;

— расходы в НУ:

-

Начисление процентных расходов — прочие расходы в БУ признаются в соответствии с графиком (при дисконтировании, в КОРП

Дт 91.02 Кт 76.07.5.

):

Порядок отражения операций по аренде в программе 1С зависит от обстоятельств:

к договору ФСБУ 25 не применяется;

Минфин России уточнил, как отражать в бухучете и отчетности переход на ФСБУ 25/2018

Комментарий

Минфин России в письме от 22.10.2021 № 07-01-09/85635 напомнил, что операции, связанные с изменением учетной политики при переходе на ФСБУ 25/2018 «Учет аренды», отражаются в бухгалтерском учете в межотчетный период и раскрываются в бухгалтерской (финансовой) отчетности за период, с которого применяется Стандарт.

Иными словами, все изменения, связанные с переходом на ФСБУ 25/2018, должны отражаться в учете и отчетности после 31 декабря года, предшествующего году начала применения Стандарта (то есть после закрытия этого года и составления отчетности за этот год), но до 1 января года начала применения Стандарта.

Однако положениями ФСБУ 25/2018 предусмотрено два варианта перехода на Стандарт – ретроспективный и упрощенный (п. 49, п. 50 ФСБУ 25/2018).

Напомним, что ФСБУ 25/2018 обязателен к применению с 2022 года (но по решению организации начать его применение можно было и до этого срока) (п. 48 ФСБУ 25/2018).

Пунктом 49 ФСБУ 25/2018 предусмотрен ретроспективный порядок перехода на Стандарт. То есть в бухгалтерской отчетности за год, в котором начато применение ФСБУ 25/2018, сравнительные показатели за прошлые отчетные периоды, представленные в этой отчетности, должны быть пересчитаны таким образом, как будто Стандарт применялся с самого начала действия арендных договоров, которые учтены в отчетности за этот отчетный год. Таким образом, если организация применяет Стандарт с 2021 года, то в годовой отчетности за 2021 год следует пересчитать показатели за 2019 и 2020 годы. Если Стандарт будет применяться с 2022 года, то в отчетности за 2022 год нужно будет пересчитать показатели за 2020 и 2021 годы.

Арендаторы (лизингополучатели) могут применить упрощенный порядок перехода на ФСБУ 25/2018. В этом случае по каждому договору аренды единовременно на конец года, предшествующего году начала применения Стандарта, признается право пользования активом (ППА) и обязательство по аренде с отнесением разницы на нераспределенную прибыль (п. 50 ФСБУ 25/2018). При этом показатели годовой бухгалтерской отчетности за прошлые отчетные периоды, представленные в отчетности за год начала применения Стандарта, ретроспективно не пересчитываются.

Арендодатели (лизингодатели) в отношении договоров неоперационной (финансовой) аренды могут перейти на ФСБУ 25/2018 только ретроспективно. В отношении договоров операционной аренды переход на ФСБУ 25/2018 у арендодателя не влечет изменений ни в бухгалтерском учете, ни в отчетности.

То, что переходные бухгалтерские записи при ретроспективном порядке (п. 49 ФСБУ 25/2018) должны быть сделаны в межотчетный период и не должны учитываться в отчетности за год, предшествующий году началу применения стандарта, сомнений не вызывает.

Формулировка п. 50 ФСБУ 25/2018 о признании новых объектов учета «на конец года, предшествующего году, начиная с которого применяется этот стандарт», напротив, выглядит не очень удачной для отражения переходных бухгалтерских записей в межотчетный период. Но полагаем, что Минфин России в комментируемом письме уточнил, что «межрасчетный период» относится, в том числе, и к этому пункту Стандарта.

Также следует обратить внимание еще на два переходных положения ФСБУ 25/2018:

- Стандарт может не применяться в отношении договоров аренды, исполнение которых истекает до конца года, начиная с которого применяется Стандарт (п. 51 ФСБУ 25/2018).

- Организации, имеющие право на применение упрощенных способов бухгалтерского учета, могут не применять Стандарт в отношении договоров, исполнение которых начато до 1 января 2022 года (п. 52 ФСБУ 25/2018).

В программных продуктах 1С добавлена возможность учета по ФСБУ 25/2018 договоров лизинга, которые начали действовать до перехода на этот Стандарт.

Учет в 1С

Для возможности учета лизинга в разделе Главное — Функциональность — Основные средства должны быть установлены флажки:

-

Основные средства

Лизинг — для учета лизинговых операций.

— всегда:

Лизинг у арендодателя

Учет лизингодателя зависит от вида аренды:

-

Операционная:

- предмет аренды учитывается в составе основных средств на счетах 01, 03;

- доходы признаются равномерно.

- Финансовая — признается чистая стоимость инвестиции в аренду в качестве актива на дату предоставления предмета аренды.

Лизинг у арендатора

Счета для учета обязательств в 1С:

- 76.07.1 «Арендные обязательства» — общая сумма лизинговых платежей, в т. ч. НДС;

- 76.07.2 «Задолженность по арендным платежам»;

- 76.07.5 «Проценты по аренде» *Без дисконтирования — не применяется;

- 76.07.9 «НДС по арендным обязательствам»;

- Авансы по арендному обязательству рекомендуем учитывать на счете 60.02 «Расчеты по авансам выданным».

Счета учета ППА у лизингополучателя в 1С:

- 01.03 «Арендованное имущество»;

- 02.03 «Амортизация арендованного имущества»;

- 01.К «Корректировка стоимости арендованного имущества» — номинальная сумма будущих арендных платежей без НДС, которые будут признаны только в НУ.

Для учета лизинга у арендатора используются документы:

-

Поступление в лизинг — для поступления ППА и обязательств по аренде:

- Дт 08.04.2 Кт 76.07.1 — учет арендного обязательства;

- Дт 76.07.5 Кт 76.07.1 — учет процентных расходов на отдельном счете (КОРП);

- Дт 76.07.9 Кт 76.07.1 — принятие к учету НДС;

- Дт 01.К — отражение суммы арендных платежей в НУ.

-

Изменение условий лизинга — для изменения ППА и обязательств при изменении срока аренды или арендных платежей:

- Дт 01.03 (76.07.1) Кт 76.07.1 (01.03) — увеличение (уменьшение) стоимости ППА в БУ;

- Дт 01.К 76.07.1 Кт 76.07.1 (01.К) — увеличение (уменьшение) суммы арендных платежей в НУ;

- Дт 76.07.5 (76.07.1) Кт 76.07.1 (76.07.5) — увеличение (уменьшение) процентных расходов (КОРП);

- Дт 76.07.9 (76.07.1) Кт 76.07.1 (76.07.9) — увеличение (уменьшение) НДС.

-

Прекращение лизинга — для досрочного расторжения договора (либо прекращения договора лизинга без выкупа):

- Дт 91.02 Кт 76.07.5 — начисление процентных расходов за месяц выбытия;

- Дт 20, 26, 44… Кт 02.03 — начисление амортизации за месяц выбытия;

- Дт 20, 26, 44… Кт 01.К — признание расходов по арендным платежам в НУ за месяц выбытия;

- Дт 02.03 Кт 01.09 — списание накопленной амортизации;

- Дт 01.09 Кт 01.03 — списание первоначальной (измененной) стоимости ППА;

- Дт 76.07.1 (91.02) Кт 91.01 (01.09) — признание доходов (расходов) в виде разницы арендного обязательства и стоимости ППА.

-

Выкуп предметов лизинга — для перехода права собственности на предмет лизинга:

- Дт 76.07.1 Кт 60.01 — выкуп ОС;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — списание арендного обязательства в части НДС;

- Дт 20, 26, 44… Кт 02.03— начисление амортизации по ОС из уменьшенной стоимости;

- Дт 20, 26, 44… Кт 01.К — признание в НУ последнего лизингового платежа;

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных в БУ;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в периоде лизингового договора;

- Дт 02.03 Кт 01.01 — корректировка стоимости ОС в НУ за счет амортизации;

- Дт 01.01 Кт 01.К — корректировка стоимости ОС в НУ за счет неамортизируемой части.

-

Поступление (акты, накладные, УПД) вид операции Услуги лизинга — для начисления лизинговых платежей:

- Дт 76.07.2 Кт 60.02 — зачет аванса;

- Дт 76.07.1 Кт 76.07.2 — начисление арендного платежа;

- Дт 19.04 Кт 76.07.2 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — уменьшение обязательства в части НДС.

В программе 1С для признания расходов по лизингу используются регламентные операции в процедуре Закрытие месяца (Операции – Закрытие месяца):

-

Амортизация и износ основных средств

Дт 20, 26, 44… Кт 02.03;

— расходы в БУ:

-

Признание в НУ арендных платежей

Дт 20, 26, 44… Кт 01.К;

— расходы в НУ:

-

Начисление процентных расходов — прочие расходы в БУ признаются в соответствии с графиком (при дисконтировании, в КОРП

Дт 91.02 Кт 76.07.5.

):

Порядок отражения операций по аренде в программе 1С зависит от обстоятельств:

если к договору дисконтирование не применяется;

Выгрузка УПД реализации в xml ФНС для загрузки в ЭДО: Диадок, СБИС, Такском, КОРУС, Астрал и прочие. Обработка на управляемых формах для БП 3.0, УНФ 1.6 / 3.0, УТ 11.4 / 11.5, КА 2, ERP 2 (Приказ ФНС №820 от 19.12.2018, 736 от 12.10.2020)

Выгрузка УПД, товарной накладной ТОРГ-12, акта, счета-фактуры по реализации (в БП сч-ф на аванс) в xml-файл в формате ФНС приказ 820 от 19.12.2018.

Выгрузка УКД и корректировочного счета-фактуры в xml-файл в формате ФНС приказ 736 от 12.10.2020.

Выгрузка товарной накладной в xml-файл ФНС приказ 551 от 13.11.2015, редакция 08.04.2019.

Выгрузка акта приемки-сдачи работ (услуг) в xml-файл ФНС приказ 552 от 13.11.2015, редакция 08.04.2019.

Добавлена выгрузка счетов на оплату по документам ЗаказПокупателя (в УНФ), ЗаказКлинета (в УТ / КА / ERP), СчетНаОплатуПокупателю (в БП).

10800 руб.

424

Описание проблемы

В соответствии с пунктом 32 ФСБУ 25/2018 «Бухгалтерский учет аренды» (далее – ФСБУ 25) в случае классификации объекта учета аренды в качестве объекта учета неоперационной (финансовой) аренды арендодатель признает инвестицию в аренду в качестве актива на дату предоставления предмета аренды. При этом ФСБУ 25 не регламентирует порядок учета платежей, полученных арендодателем от арендатора до указанной даты.

В соответствии с пунктом 33 ФСБУ 25 инвестиция в аренду оценивается в размере ее чистой стоимости. Чистая стоимость инвестиции в аренду определяется путем дисконтирования ее валовой стоимости по процентной ставке, при использовании которой приведенная валовая стоимость инвестиции в аренду на дату предоставления предмета аренды равна сумме справедливой стоимости предмета аренды и понесенных арендодателем затрат в связи с договором аренды. Валовая стоимость инвестиции в аренду определяется как сумма номинальных величин, причитающихся арендодателю будущих арендных платежей по договору аренды и негарантированной ликвидационной стоимости предмета аренды. При этом ФСБУ 25 не определяет, каким образом платежи, полученные арендодателем от арендатора до указанной даты, должны приниматься (не приниматься) в расчет валовой и чистой стоимости инвестиции в аренду.

В соответствии с пунктом 36 ФСБУ 25 чистая стоимость инвестиции в аренду после даты предоставления предмета аренды увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей. В соответствии с пунктом 37 ФСБУ 25 проценты, начисляемые по инвестиции в аренду, признаются арендодателем в качестве доходов периода, за который они начислены. Для расчета такого процентного дохода чистая стоимость инвестиции в аренду на начало периода, за который рассчитывается доход, умножается на процентную ставку за такой период, определенную в соответствии с пунктом 33 Стандарта. При этом ФСБУ 25 не рассматривает случаи поступления платежей раньше установленных договором сроков и не определяет, каким образом такие поступления должны влиять на порядок начисления процентного дохода и на текущую оценку чистой стоимости инвестиции в аренду.

В связи с изложенным, целью настоящей Рекомендации является определение подходов к учету арендодателем платежей арендатора по договору неоперационной (финансовой) аренды, полученных арендодателем до начала аренды, а также полученных им после начала аренды, но до наступления предусмотренных договором сроков их уплаты.

Учет у арендодателя

Арендодателю стандарт предписывает разделять объекты по видам аренды (п. 24 ФСБУ 25/2018):

См. также ФСБУ 25/2018. Арендодатель. Классификация объектов учета

Как арендодателю понять, переходят к арендатору риски и выгоды на объект аренды или нет

Для этого нужно свериться с перечнем обстоятельств, указанных в п. 25, 26 ФСБУ 25/2018. К примеру, предмет аренды можно признать объектом операционной аренды, если срок аренды существенно меньше периода его полезного использования. Или актив признается объектом неоперационной (финансовой) аренды, если договором предусматривается переход к арендатору права собственности на предмет аренды.

Для компаний, имеющих право на упрощенный учет и отчетность, предусмотрено послабление ─ им можно все предметы аренды классифицировать в качестве объектов учета операционной аренды, за исключением следующих случаев:

Если предмет аренды относится к группе объектов учета операционной аренды, у арендодателя существенно облегчается процесс учета арендных операций по новому стандарту.

См. также ФСБУ 25/2018. Арендодатель. Финансовая аренда. Инвестиция

Как арендодателю учитывать объекты операционной аренды

По всем предметам аренды, которые классифицированы арендодателем как объекты учета операционной аренды, ничего в учете менять не нужно в связи с применением нового стандарта (п. 41 ФСБУ 25/2018). Арендодатель продолжает применять прежний порядок учета актива в связи с его передачей в аренду (за исключением оценочных значений).

Доходы по операционной аренде признаются равномерно или на основе другого систематического подхода, отражающего характер использования арендатором экономических выгод от предмета аренды (п. 42 ФСБУ 25/2018).

См. также ФСБУ 25/2018. Арендодатель. Учет операционной аренды

Порядок учета арендодателем объектов неоперационной (финансовой) аренды

Если арендодатель признал предмет аренды объектом учета неоперационной (финансовой аренды), порядок его учета заключается в следующем (п. 33 ФСБУ 25/2018):

Чистая стоимость инвестиции в аренду подлежит проверке на обесценение в соответствии с МСФО (IFRS) 9 (п. 38 ФСБУ 25/2018).

Бухгалтерские программы

На текущий момент (осень 2021 года) можно найти отдельно написанные программки, предназначенные для проведения вычислений, которые мы описали выше. Сделали их после появления ФСБУ 25/2018 для тех, кто хотел перейти на стандарт раньше установленного срока. Как вы понимаете, особенной популярностью это ПО не пользовалось. Даже то, которое коннектилось с 1С.

Что же касается 1С, то корректно работающий функционал для расчетов с приведенной стоимостью есть в 1С МСФО (там все настроено на МСФО и даже после внедрения ФСБУ логика расчетов все равно может отличаться) и в 1С Управление предприятием 2 (Бюджетирование лизинговых платежей).

Следует ожидать, что разработчики 1С отреагируют на необходимость ведения учета по ФСБУ 25/2018 и к 01.01.2022 появится необходимый функционал и в Бухгалтерии. Как только он появится – мы сразу же подготовим подробную инструкцию со скриншотами по работе с ним.

Автор материала:Оксана Лим

Зачем берется банковская ставка

Снова приведем пример

Костя выиграл в лотерею. После уплаты налогов у него остался 1 миллион рублей. Костя решил открыть свой бизнес – небольшое кафе. Арендовал помещение, купил оборудование, нанял персонал, сам за всем следил, практически в своем кафе поселился… Через год получил первую чистую прибыль – 50 тысяч рублей.

В то время как на момент открытия кафе можно было положить деньги в банк на депозит по 6% годовых. И получить по окончании года доход в 60 тысяч рублей, миллион обратно в свое распоряжение и все это не особо напрягаясь и с минимальными рисками.

С этим примером мы вплотную подошли к тому, для кого в идеале делается бухгалтерская отчетность по МСФО. А делается она для потенциальных инвесторов, которые, посмотрев на нее, должны принять решение: вложить свои деньги в эту компанию или проще отнести их в банк на депозит?

То есть инвестор, анализируя состояние дел компании по отчетности, подготовленной по принципам МСФО, оценивает выбор между двумя инвестиционными проектами – с компанией и с банком.

А, поскольку, в бухотчетности мы отражаем то, что есть именно на текущий момент, то для информативного отражения, например, расчетов по аренде и лизингу, мы пользуемся вторым способом, позволяющим сравнить разные проекты – дисконтированием. И из этих же соображений часто подставляем в формулу ставку дисконтирования – величину банковского процента.

Особенности аренды у арендодателя

По ФСБУ 25/2018 арендодатель должен разделять аренду на финансовую и операционную.

Операционная аренда у арендодателя — это привычная передача объекта во временное пользование за плату.

Прежде всего необходимо отделять финансовую и операционную аренду.

Объекты учета аренды классифицируются арендодателем в качестве объектов учета неоперационной (финансовой) аренды, если:

а) условиями договора аренды предусмотрен переход к арендатору права собственности на предмет аренды;

в) срок аренды сопоставим с периодом, в течение которого предмет аренды останется пригодным к использованию;

г) на дату заключения договора аренды приведенная стоимость будущих арендных платежей сопоставима со справедливой стоимостью предмета аренды;

д) возможность использовать предмет аренды без существенных изменений имеется только у арендатора;

е) арендатор имеет возможность продлить установленный договором аренды срок аренды с арендной платой значительно ниже рыночной;

ж) иное обстоятельство, свидетельствующее о переходе к арендатору экономических выгод и рисков, обусловленных правом собственности арендодателя на предмет аренды.

Объекты учета аренды классифицируются арендодателем в качестве объектов учета операционной аренды, если:

а) срок аренды существенно меньше и несопоставим с периодом, в течение которого предмет аренды останется пригодным к использованию;

б) предметом аренды являются имеющие неограниченный срок использования объекты, потребительские свойства которых с течением времени не изменяются;

в) на дату предоставления предмета аренды приведенная стоимость будущих арендных платежей существенно меньше справедливой стоимости предмета аренды;

г) иное обстоятельство, свидетельствующее о том, что экономические выгоды и риски, обусловленные правом собственности на предмет аренды, несет арендодатель.

Также нововведения учитывают инвестиции в аренду, чего не было ранее в ПБУ.

Учет процентов

Согласно пункту 36 ФСБУ 25/2018, «чистая стоимость инвестиции в аренду после даты предоставления предмета аренды увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей».

Согласно пункту 37 ФСБУ 25/2018, «проценты, начисляемые по инвестиции в аренду, признаются арендодателем в качестве доходов периода, за который они начислены. Для расчета такого процентного дохода чистая стоимость инвестиции в аренду на начало периода, за который рассчитывается доход, умножается на процентную ставку за такой период».

Данные факты должны найти отражение на счетах бухгалтерского учета организации-арендодателя записями, соответственно, по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Инвестиции в аренду» и кредиту счета 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы»; и по дебету счета 51 «Расчетные счета» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Инвестиции в аренду».

Как ФСБУ 25/2018 повлияет на отложенный налог на прибыль

Любые разницы, возникающие при пересчете показателей в связи с началом применения нового стандарта, регулируются нераспределенной прибылью (счет 84). При изменении учетной политики корректируется стоимость актива или обязательства в бухучете, а стоимость этого объекта для целей налогового учета остается неизменной.

В результате изменяется временная разница, связанная с этим активом или обязательством (меняются соответствующие отложенный налоговый актив и обязательство). Следует учесть, что в связи с началом применения ФСБУ 25/2018 может оказаться, что итоговая корректировка нераспределенной прибыли окажется на 20% меньше, чем суммарная корректировка активов и обязательств (на этот процент будет признано изменение соответствующих отложенных активов и обязательств).

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Обмен с системой Меркурий через Web + Ветис.API для любых конфигураций (универсальная конфигурация Хамелеон Меркурий)

Универсальная конфигурация Хамелеон Меркурий для взаимодействия с системой Меркурий(тестовый+рабочий+демо контур) может использоваться для интеграции в любую конфигурацию на базе 1С, версии ПРОФ и выше. Основное отличие от других решений — работа через веб-интерфейс и API 2.0(API 2.1). Для удобства реализован общий интерфейс в виде обработки, схожей с интерфейсом Меркурий, но возможностей гораздо больше, т.к. при интеграции в Вашу учетную систему, можно на основании Ваших справочников и документов, создавать соответствующие документы и справочники в системе Меркурий и наоборот.

104000 руб.

392

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Порядок ведения учёта арендодателем

Применение ФСБУ 25/2018 у арендодателя зависит от статуса аренды — операционной или финансовой (лизинг). Поэтому сразу же нужно определить статус в зависимости от условий договора аренды.

Главное отличие операционной аренды от финансовой в том, что арендодатель при сдаче в аренду какого-либо объекта оставляет за собой экономические выгоды и риски. Следовательно, при финансовой аренде они переходят арендатору.

Чтобы определить, какая именно аренда, необходимо опираться на признаки, которые прописаны в п. 25 и в п. 26.

Если имеются иные обстоятельства, которые доказывают, что к арендатору переходят экономические риски и выгоды, то аренду нужно определять как финансовую.

То же самое касается и операционной аренды, если присутствуют иные обстоятельства, которые подтверждают, что экономические риски и выгоды остаются у арендодателя.

Финансовая аренда

При учёте финансовой аренды у арендодателя по ФСБУ 25/2018 нужно ввести новый вид актива «Инвестиции в аренду», который отражается на счёте 76 (п. 32).

Этот актив отражает валовую стоимость инвестиций, которая равна сумме размера будущих арендных платежей по номиналу и негарантированной ликвидационной стоимости предмета аренды. Простым языком — это деньги, которые получит арендодатель, пока объект аренды будет пригодным к использованию.

Впоследствии валовая стоимость дисконтируется. При определении ставки необходимо, чтобы на момент передачи предмета аренды стоимость была равна его справедливой стоимости и расходам, которые арендодатель понёс в ходе исполнения договора аренды (п. 33).

В бухгалтерском учёте инвестиции отражаются по чистой стоимости, учитывая дисконтирование.

- Дт 76 Кт 01, 60… — балансовая стоимость предмета аренды.

- Дт 76 Кт 91.1 — доход арендодателя.

Доходом арендодателя является разница между балансовой стоимостью предмета аренды и чистой стоимостью инвестиции в аренду.

Пункт 36 предусматривает, что чистая стоимость аренды уменьшается на величину полученных арендных платежей и увеличивается на величину начисляемых процентов (п. 36). В целом, порядок учёта аренды здесь идентичен порядку у арендатора.

Ставка дисконтирования подбирается таким образом, чтобы при дисконтировании валовая стоимость инвестиций в аренду с учётом графика оплаты была равна справедливой стоимости объекта аренды.

Проценты, которые начисляются, арендодателю нужно признать в качестве доходов. (п. 37). Для этого предусмотрена проводка — Дт 76 Кт 91.1.

Также чистую стоимость инвестиций в аренду нужно проверять на обесценение в соответствии с МСФО (IFRS) 9 «Финансовые инструменты» (п. 38).

Операционная аренда

При операционной аренде арендодателю в учёте можно ничего не менять и отражать актив так же, как и до передачи его в аренду (п.41).

Признавать доходы арендодатель может равномерно или по другой выбранной методике. То есть, арендодатель может учитывать доходы как и раньше — по мере выставления документов арендатору (п. 42).

Краткое резюме

Научиться инвестициям можно

только на практике.

Чтобы начать

инвестировать, достаточно сделать 5 шагов:

- Откройте ИИС у надежного брокера с низкими комиссиями. ИИС позволяет вернуть до 52 тыс. руб. уплаченных налогов каждый год.

- Сформируйте первоначальный инвестиционный капитал. Для начала достаточно вложить около 50 тыс. руб., но вы должны быть готовы не трогать эти деньги более пяти лет.

- Познакомьтесь с азами пассивного инвестирования. Для этого подойдет небольшая книга Уильяма Бернстайна «Если сможете».

- Составьте диверсифицированный портфель акций и облигаций. Проще всего это сделать с помощью ETF от FinEx.

- Раз в год анализируйте доходность своего портфеля. Старайтесь не принимать резких решений и придерживаться сбалансированной структуры портфеля.

- Подписывайтесь на мой Телеграм-канал, чтобы не пропустить следующие статьи.

- Обязательно загляните на YouTube-канал, где ежемесячно будут появляться интервью на интересные темы.

- В своем Твиттере я часто публикую ссылки на свежие интересные книги, статьи и исследования по теме.

- Также можно следить за публикациями в ленте ВК и .

- А еще, подписавшись на email-рассылку ниже, можно раз в месяц получать краткую сводку по всем опубликованным материалам.

(Visited 18 227 times, 1 visits today)