Как оформить чек в приложении «Мой налог»?

1) В приложении нажмите «Новая продажа».

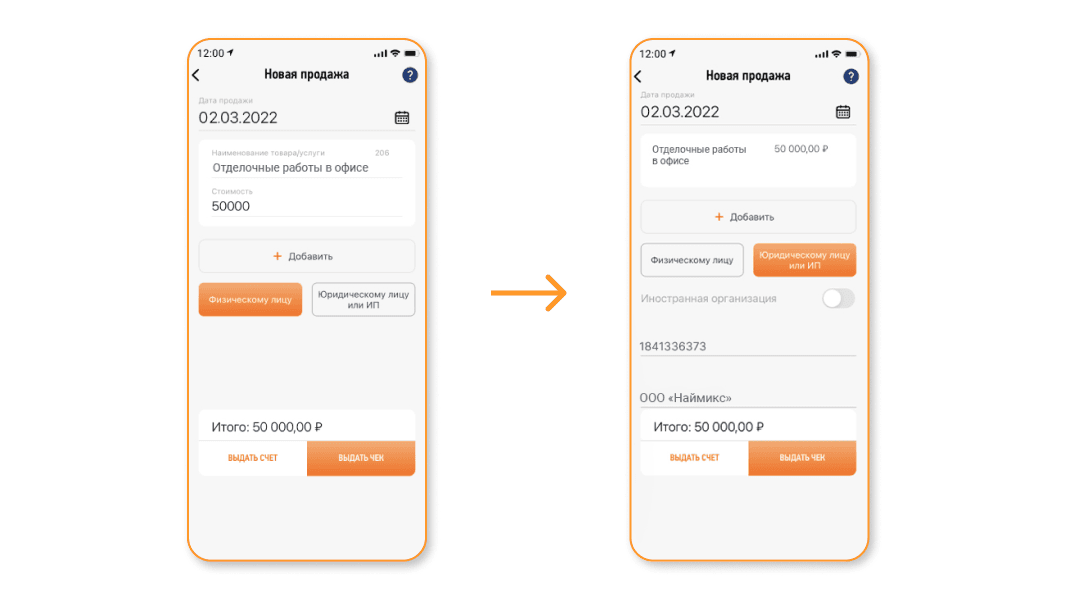

2) Заполните необходимые поля: дата оплаты, название товара (услуги), стоимость и статус заказчика (физлицо, юрлицо или ИП). Опишите название услуги как можно подробнее. Если услуг или товаров несколько, их можно добавить в этот же чек. Для этого нажмите на кнопку «Добавить» и заполните соответствующие поля. Если организация или ИП запрашивают у вас счет на оплату, нажмите «Выдать счет».

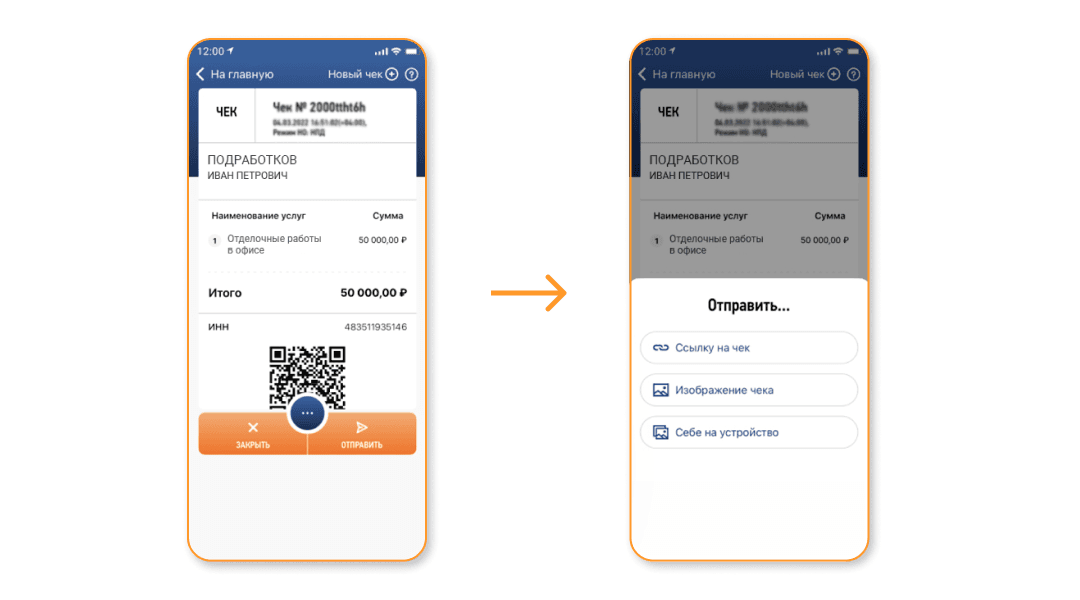

3) Отправьте чек заказчику (покупателю).

Согласно закону, самозанятый обязан выдать чек не позднее 9-го числа месяца, следующего за месяцем, в котором была произведена оплата. В чеке должна стоять дата поступления денег. Налоговая автоматически рассчитает налог, который нужно будет уплатить.

Чек можно аннулировать, если по какой-то причине вам пришлось вернуть деньги заказчику. В этом случае налоговая пересчитает налог. Для этого зайдите в чек и нажмите на синий кружок с 3 точками. Выберите «Аннулировать» и укажите соответствующую причину для отмены чека.

Официальное трудоустройство и самозанятость

Согласно нововведению, лицам работающим и имеющим неофициальный доход, требуется пройти регистрацию в приложении, после чего потребуется платить небольшую сумму взноса. Этот эксперимент породил вопрос – можно ли работать по договору и платить налоги по специальному режиму за самостоятельную деятельность.

Важно! Некоторыми видами деятельности нельзя заниматься самостоятельным лицам – нельзя перепродавать продукцию, торговать продукцией с акцизными марками. Доход не должен быть более 2 400 000 рублей за 12 месяцев.. Совмещать трудовую деятельность и самостоятельную работу можно

Важно, чтобы неофициальный доход был зарегистрирован согласно новым правилам. Поэтому ответ на вопрос, может ли самозанятый гражданин официально работать, утвердительный

Совмещать трудовую деятельность и самостоятельную работу можно

Важно, чтобы неофициальный доход был зарегистрирован согласно новым правилам. Поэтому ответ на вопрос, может ли самозанятый гражданин официально работать, утвердительный

Возможно ли переводить действующих сотрудников компании из наемных в самозанятые?

Многие предприниматели задумываются о переводе своих сотрудников в статус самозанятых. Необходимо учитывать, что сотрудничество с самозанятыми лицами может принести определенные преимущества. Ведь работая с плательщиками налога на профессиональный доход, предпринимателю не придется оформлять большое количество отчетов и трудоустроительных документов, что в свою очередь экономит время и ресурсы.

Если мы обратим внимание на пример с оплатой труда, то ясно, что самозанятые сотрудники могут быть вариантом, который позволит работодателю значительно сэкономить.

Такие возможности могут позволить предпринимателю внести существенные изменения в работу своей компании и улучшить финансовые показатели

Однако, важно помнить о необходимости тщательного изучения законодательства и консультирования специалистов по данному вопросу.

Какие налоги нужно заплатить самозанятому работнику?

Если самозанятый устроился на работу, то он должен будет платить подоходный налог по ставке 13% по своему месту работы. В России так сложилось исторически, что этот налог платит за работников их работодатель.

Таким образом, по месту работы будет взиматься налог 13% с зарплаты. Но доходов самозанятого это не касается. НДФЛ с зарплаты — это отдельно, налог самозанятого (налог на профессиональную деятельность — НПД) — это другое.

Например, Вера работает учителем в школе и подрабатывает репетитором. На работе в школе ее зарплата составляет 40 000 рублей, из которых налог 13% (5200 рублей) удерживает работодатель. Репетитором Вера зарабатывает 20 000 рублей, из которых налог 4% (800 рублей) уплачивает самостоятельно.

Если Вера решит уйти с работы и полностью уйдет в репетиторство, то будет платить только 4% со всех доходов, оказываемых частным лицам. Других налогов у нее не будет.

(Visited 2 538 times, 1 visits today)

Как оформить самозанятость, если уже трудоустроен

Согласно существующему закону №422-ФЗ, работающий по трудовому договору человек может быть самозанятым. По новому режиму облагаться будет часть дохода, которая получена в результате самостоятельной деятельности, то есть требуется раздельных учет двух видов работы. Нельзя их совмещать, чтобы не допустить путаницы.

Чтобы зарегистрировать свою деятельность и вносить НПД (взнос в бюджет на профессиональный доход), нужно:

- Установить приложение ФНС, которое имеет название «Мой налог».

- После этого следует авторизоваться и войти в личный кабинет.

Регистрация производится без посещения налоговой службы. Необходимо получить аккаунт и зайти в ЛК. После регистрирования деятельность будет считаться официальной, и самозанятый будет уплачивать взносы в фискальные органы РФ. За уклонение от внесения средств предусмотрена ответственность.

Самозанятость в отношении бывшего работодателя

Законодатель прямо установил запрет на использовании труда самозанятого в течение 2 лет после расторжения трудового договора. Таким образом, правительство обезопасило народ от принуждения к увольнению со стороны работодателя.

То есть руководитель не может попросить всех работников уволиться, и после регистрации их в качестве самозанятых, заказывать у них услуги по гражданско-правовым договорам.

Конечно, работодатель может попробовать оформить договор с бывшим работником – самозанятым, если еще не прошло 2 года. Но налоговые органы после первой же проведенной оплаты увидят факт заключения гражданско-правового договора и приедут с проверкой. После чего гражданско-правовой договор будет переквалифицирован в трудовой, будут доначислены налоги и страховые взносы, пеня и наложен штраф.

Единственный выход из этой ситуации – если первая оплата будет произведена спустя 2 года после расторжения трудового договора. Но в этом случае бывший сотрудник явно откажется от работы – никто не будет работать 2 года бесплатно.

Какие налоги платят самозанятые и как они взаимодействуют с налоговой

Самозанятые платят один налог — налог на профессиональный доход. Ставки зависят от источника дохода:

- 4% — с дохода, полученного от физических лиц;

- 6% — с дохода, полученного от юридических лиц.

Никаких других налогов, сборов или взносов самозанятые не платят. Если статус самозанятого получает индивидуальный предприниматель, он тоже освобождается от страховых взносов.

Для всех налогоплательщиков на НПД предусмотрен налоговый вычет 10 тысяч рублей. Он рассчитывается и применяется автоматически. Пока сумма вычета не исчерпается, самозанятый платит 3% налога с дохода от сделок с физическими лицами (вместо 4%) и 4% — с дохода от сделок с юридическими лицами (вместо 6%).

Также все самозанятые получают такие преимущества:

- Не нужно использовать кассовый аппарат и фискальный накопитель — приложение «Мой налог» позволяет оформлять чеки без покупки или аренды дополнительного оборудования.

- Для расчётов в безналичной форме можно использовать личный счёт — соответственно, не нужно платить банку за обслуживание корпоративного счёта (тарифы по корпоративным счетам обычно дороже, чем по личным).

- Не нужно вести отчётность и сложный учёт — налог рассчитывается автоматически на основании данных о кассовых чеках.

Самозанятый проводит в приложении «Мой налог» все операции:

Может ли самозанятый работать по трудовому договору

Согласно №422-ФЗ, лицо, осуществляющее деятельность самостоятельно, имеет право устроиться по трудовому договору к любому работодателю. Однако человек не может получать у одного и того же работодателя доход как наемный сотрудник, и лицо, осуществляющее самостоятельную деятельность.

При устройстве на работу следует определить, каким будет тип взаимодействий – трудовой договор или ГПД. В случае оформления трудового договора в течение 24 месяцев после его расторжения с данным работодателем запрещено будет сотрудничать в качестве самозанятого. Таким образом, самозанятый может работать по трудовому договору.

Плюсы и минусы самозанятости и работы по договору

У самозанятости есть весомые преимущества:

- Возможность легализовать свои доходы. По разным оценкам, в РФ от 16 до 25 млн самозанятых граждан, из них приблизительно для 10 млн человек самозанятость — единственный источник доходов. При этом зарегистрировано пока менее 4 млн человек. Все эти люди рискуют, ведь уклонение от налогов и незаконная предпринимательская деятельность влечет за собой административную и даже уголовную ответственность. Регистрация дает возможность получить кредит, хотя программы для самозанятых есть не во всех банках, а ставки немного выше, чем для наемных работников. Также это дает возможность открыто рекламировать свои услуги.

- Возможность заниматься любым делом, не запрещенным для самозанятых, и работать в удобном для себя режиме — без начальников и без необходимости каждый день ездить в офис. Самозанятость может быть монетизируемым хобби или полноценной работой/малым бизнесом — человек сам регулирует свою загрузку.

- Возможность сэкономить на налогах. Физическое лицо должно платить 13% НДФЛ со всех полученных доходов. Самозанятые платят всего 4% при работе с физлицами и 6% при работе с юрлицами, а благодаря налоговому вычету ставки могут быть снижены до 3% и 5% соответственно.

- Уровень доходов ограничен лишь планкой 2,4 млн рублей в год.

- Стабильность — до 2028 года ставки налогов не будут увеличиваться, а самозанятые могут не бояться проверок и штрафов.

Минусы самозанятости по сравнению с работой по договору:

- Отсутствие стажа и пенсионных отчислений (при желании их можно делать самостоятельно). Для многих это плюс, но отсутствие взносов в ПФ РФ означает, что в будущем не стоит рассчитывать на пенсию.

- Отсутствие оплаты больничных листов, переработок, отпускных и т.п.

- Нельзя нанимать сотрудников.

- Нельзя работать с текущим работодателем, а также в течение 2 лет после увольнения.

Плюсы и минусы перевода сотрудников в самозанятые

Ответ на вопрос, может ли самозанятый быть одновременно наемным работником, утвердительный, однако, переводить лицо по трудовому договору на новый режим крайне нежелательно, так как это грозит большими проблемами для организации, и не каждый сотрудник согласится на такую операцию. Обман может быть быстро раскрыт налоговой службой.

В таблице представлены основные положительные и отрицательные стороны такого действия.

| Преимущества | Минусы |

| Не требуется вести отчетность в большом объеме | Сотрудники могут оставить жалобу в надзорных органах, связанную с подменой трудового договора |

| Снижение кадрового документооборота | Не все сотрудники могут согласиться на новые условия, они лишаются социальных гарантий, компенсаций |

| Не требуется вносить страховые взносы | Высокая степень роста лиц, работающих на специальном режиме, может заинтересовать ФНС |

Несмотря на данные плюсы, не рекомендуется переводить сотрудников на новый режим, так как это может обернуться юридическими проблемами. Параллельно возрастет интерес со стороны ФНС, первая проверка может обернуться санкциями для работодателя.

Самозанятость и ООО одновременно – что нужно знать

Особого внимания заслуживает и вопрос регистрации самозанятого статуса для ООО, которое является возможным теоретически, но на определенных условиях, нуждающихся в дополнительном уточнении.

Имеет ли право учредитель стать самозанятым?

По закону, учредители и собственники предприятий имеют на это право, но только на определенных условиях.

Среди них:

- отказ от услуг по договору комиссии и поручений;

- отсутствие агентских договоров.

В то же время получение такого статуса позволяет перевести практически любую профессиональную деятельность в официальную плоскость, что является одним из самых весомых преимуществ оформления самозанятости для учредителей.

Кроме того, сегодня это можно делать в считанные минуты, становясь и снимаясь с учета без подачи деклараций. При этом, став самозанятым, ООО получает еще одну привилегию – низкую ставку по налогообложению текущей профессиональной деятельности.

Может стать самозанятым и сам учредитель, попутно отказавшись от услуг по договору комиссий и поручений, а также от агентских договоров. И это не просто рекомендация, облегчающая трудовой процесс, а правила, требующие неукоснительного соблюдения

Есть ли минусы?

Естественно, не обходится и без минусов, ведь каждая медаль имеет две стороны. И в данном случае это не только упомянутые ограничения. Так, например, получившие статус самозанятых учредители лишаются возможности нанимать работников по трудовому договору.

Среди прочих весомых недочетов – минимальный размер пенсионного обеспечения по достижении соответствующего возраста, а также дефицит информации, обусловленный новизной законодательных норм по совмещению статуса самозанятости и основной трудовой деятельности, что может отпугивать как учредителей, так и рядовых сотрудников.

Особенности статуса самозанятого

Этот спецрежим называют «налогом на профессиональный доход», но и термин «самозанятость» также довольно часто используется в официальных СМИ. Вариант подходит всем физическим лицам, оказывающим услуги и получающим небольшие доходы (до 2,4 млн рублей в год). Никаких ограничений по месячному доходу нет, поэтому он подходит и для сезонных видов работ.

Самозанятые работают по договору ГПХ. У интересующихся может возникнуть вопрос, может ли человек получить самозанятость и одновременно работать по трудовому договору? Да, может, например, когда направления не пересекаются (в «несезон» можно выполнять работу штатных сотрудников, а летом уходить в административный отпуск и работать «в полях»). А можно и параллельно работать — днём у работодателя, вечерами и по выходным — на себя.

Кроме того, нельзя оказывать услуги бывшему работодателю, если трудовое соглашение было расторгнуто меньше двух лет назад.

Самозанятый может:

- не сдавать отчёты и декларации – учет доходов идет через мобильное приложение «Мой налог»;

- не покупать кассовый аппарат — чеки автоматически формируются в том же приложении;

- не уплачивать страховые взносы.

Плательщики этого налогового спецрежима по умолчанию освобождены от страховых взносов, но при желании могут добровольно платить их в Соцфонд.

Размер налога считается автоматически, поэтому самозанятому нет необходимости самостоятельно рассчитывать платежи по доходу или обращаться за этим к специалистам.

Всё вышеперечисленное гражданин получает вместе с возможностью легально оказывать услуги без оформления ИП, с подтверждением своего дохода справкой из приложения, подписанной электронной подписью ИФНС.

Налоги и налоговая база самозанятых

Объектом налогообложения признаются доходы от реализации товаров, услуг или имущественных прав.

Особенности Налога на профессиональный доход и его отличия от других режимов налогообложения:

- налоговый период — 1 календарный месяц, а не 1 календарный год, как при ОСНО, УСН, ЕСХН;

- ставка налогообложения – 4% при работе с физическими лицами и 6% при работе с юридическими лицами. Упрощенцы платят от 1 до 8% и от 5 до 20% в зависимости от базы. На ОСНО — 13%, на ЕСХН и ПСН — от 0 до 6%;

- платить налоги нужно ежемесячно, до 28 числа следующего месяца. При УСН, ЕСХН применяется авансовая система платежей поквартально, по ОСНО ИП платит по итогам года, а патент оплачивается до окончания срока его действия (единовременно или двумя платежами);

- на спецрежиме нет льготных ставок, в отличие от упрощённой системы, ЕСХН и ПСН;

- самозанятость нельзя совмещать с другими режимами налогообложения. К примеру, ПСН это позволяет делать.

Так как взносы на этом спецрежиме по умолчанию не начисляются, в будущем плательщики смогут получать только социальную пенсию. Если самозанятый всё же захочет платить взносы и наработать страховой стаж, конкретной ставки для него не будет. Чтобы засчитали полный год страхового стажа, нужно заплатить фиксированную сумму. В нынешнем году взносы на пенсионное страхование составляют 36 723 рублей.

Сравнение показывает, что у самозанятых есть и преимущества, и недостатки. Так, пониженная налоговая ставка позволяет сделать бизнес прибыльнее. Тем более, вновь зарегистрированным дают бонус в размере 10 000 руб., которым они погашают часть от суммы налога ежемесячно (для ставки 4% налоговый вычет составит 1%, для ставки 6% — 2%) . Но платить налог придётся каждый месяц, пеня начинает насчитываться уже с 29 числа без каких-либо скидок.

Когда нельзя совмещать официальную работу и самозанятость

Итак, мы разобрались, что закон не ограничивает право самозанятого работать официально по трудовому договору (т.е. по найму). Однако есть случаи, когда это недопустим. Разберем на примерах.

1. Госслужащие не имеют право осуществлять любую коммерческую деятельность в качестве самозанятого, за исключением сдачи собственного имущества в аренду.

Иван Алексеевич – госслужащий, депутат местного самоуправления. Он зарегистрировался в качестве самозанятого и сдает в аренду 2-этажный коттедж за городом. По этому пункту у налоговой к нему претензий не будет.

А вот если наш депутат решит печь дома пироги с калиной на продажу – то данная деятельность будет классифицировать как коммерческая. И это противоречит федеральному закону о госслужащих, а также п.4 ст.6 Федерального закона от 27.11.2018 № 422-ФЗ, который прямо говорит, что налоговой базой не признается никакой доход «государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений»).

2. Нельзя оказывать услуги как самозанятый своему же работодателю.

Марья Романовна работает бухгалтером в крупной фирме и в то же время оказывает бухгалтерские и консультационные услуги частным лицам и компаниям. Если с частными лицами вопросов нет, то некоторым юрлицам она не сможет оказать услуги как самозанятое лицо:

- Компании, где она работает в настоящий момент. Закон запрещает работодателю переводить своего сотрудника на режим самозанятости, чтобы не платить за него взносы в ПФР и ФСС. Поэтому вариант, где Марья Романовна в качестве самозанятой станет оказывать услуги бухгалтера (то есть выполнять ту работу, которую делала обычно) своему текущему работодателю, недопустим.

- Компаниям, где она работала в течение двух последних лет. Логика этого ограничения такая же: не допускать, чтобы компания увольняла сотрудника, впоследствии нанимая его как самозанятого.

Таким образом, если самозанятый хочет совмещать свою деятельность с работой, то мешать ему никто не будет.

В целом, сочетание самозанятости и работы – не редкость. Это позволяет получить больший доход, плюс идут отчисления на пенсию. Так что самозанятость работе не помеха (и наоборот). Поэтому быть самозанятым и работать по найму – можно.

Оказание услуги, облагаемой НПД, действующему работодателю

С оказанием услуги для действующего работодателя ситуация аналогичная. Если человек трудоустроен на предприятии, то этой же компании он не может оказывать услуги как самозанятый.

Например, в компании работает программист. В его трудовые обязанности входит настройка внутренних программ фирмы, диагностика сети и компьютеров. Руководителю потребовалось создать новый сайт, и он решает поручить это программисту.

В этом случае работодателю следует заключить дополнительное соглашение с работником, если программист не хочет выполнять нетрудовую функцию по устной просьбе. Оплата создания сайта будет произведена в качестве премии к заработной плате, то есть в рамках трудового договора.

Подписать гражданско-правовой договор с работником-самозанятым не получится, так как налоговые органы также переквалифицируют правовые отношения в раздел трудовых.

Но возможна другая ситуация. Если у руководителя есть другая фирма или ИП и сайт необходимо сделать именно по другому направлению, то в этом случае оформить гражданско-правовой договор можно. Таким образом, в качестве заказчика будет выступать ИП или другая фирма работодателя.

Такой вариант оформления отношений не будет являться нарушением трудового и налогового законодательства. И даже если налоговая инспекция выявит факт сотрудничества работодателя и работника в рамках гражданско-правового отношения, то всегда можно дать разъяснения:

работник оказывает услугу другому предприятию, в котором он не трудоустроен;

привлекать к работе персонал взаимозависимых организаций без оформления договора (без разницы какого) нельзя;

заказчик и работодатель являются разными юридическими лицами (не важно, что это один и тот же человек);

услуга оказывается разово (не будет носить постоянный характер).

Оформив такие доказательства в бумажном виде, и приложив все необходимые подтверждающие документы, налоговые органы не смогут начислить штраф, пени, НДФЛ и страховые взносы.

Что же об этом всем думают компании?

Чаще всего крупные компании предпочитают оформлять сотрудников в штат, потому что так легче осуществлять контроль и обязывать сотрудника следовать внутренним нормативно-правовым актам компании, хотя у такого способа и есть очевидные минусы для работодателя. Например, компании при оформлении сотрудника по ТК приходится производить большие налоговые отчисления за каждого специалиста, предоставлять ему оплату отпусков, больничных листов и переработок, а также оплачивать работу в выходные дни по повышенному тарифу.

Тем не менее, оформление через ИП или самозанятость не всегда выгодно компаниям, несмотря на то, что они могли бы экономить огромные суммы на социальном пакете и налогах. Да, при оформлении сотрудников таким образом компания получает возможность уволить неэффективного сотрудника одним днём или не заплатить за работу, которая её не устроила, но это влечёт за собой риск того, что сотрудник, работающий по ИП или самозанятости, может свободно устроиться еще в 3 конкурирующих компании, что может повлечь за собой конфликт интересов. Еще один минус: когда у компании высокие доходы, она становится объектом пристального внимания налоговой службы, и малейшая конфликтная ситуация может вылиться в судебные разбирательства и налоговые проверки, а иногда может вообще встать вопрос о том, можно ли квалифицировать такие отношения, как трудовые.

Кроме того, с точки зрения бухгалтерии, компании так или иначе ежемесячно необходимо готовить акты выполненных работ и дополнительные соглашения. И хотя сейчас это стало возможно сделать и в электронном формате, сложно держать на контроле большое количество сотрудников, работающих через ИП или по самозанятости, поэтому для крупных компаний чаще всего проще переплатить по налогам, но оформить человека в штат.

Можно ли быть самозанятым и официально работать по договору

Как уже упоминалось выше, любой человек может сочетать свой труд самозанятого с работой «на дядю» – обычной трудовой деятельностью. Поэтому самозанятый может официально работать, как и любой другой человек. Например, сдавать в аренду квартиру как самозанятый и работать менеджером среднего звена по трудовому договору. Или днем трудиться инженером на заводе, а вечером обучать черчению студентов как репетитор.

Работодатель не вправе ограничивать деятельность самозанятого, которой тот занимается в свободное от трудовых обязанностей время.

Также нельзя отказать в приеме на работу гражданина только на основании того, что тот самозанятый. Аргументы вроде «он будет работать на себя, а не на меня» не принимаются. Кстати, ИП тоже может работать по трудовому договору, как и самозанятый.

![]()

Можно ли официально работать и быть самозанятым одновременно

Если человек оказывает какие-либо услуги или реализовывает собственную продукцию, он может легализировать свою деятельность через самозанятость. При этом его доходы освобождаются от НДФЛ, и он начинает отчислять НПД. Гражданину, который платит налог на профессиональный доход, нельзя иметь работодателя, но сочетать работу по трудовому договору и подработку допустимо.

По закону можно стать самозанятым, имея официальную работу, но строго не у одного работодателя. Трудоустроенный гражданин вправе оформить соответствующий статус одним из способов:

- через приложение «Мой налог»;

- на сайте ФНС;

- на сайте Госуслуги;

- через уполномоченные банки.

После этого он начнёт оплачивает НПД со своего дохода самостоятельно. А работодатель с основного места работы по-прежнему продолжит отчислять с зарплаты сотрудника НДФЛ и страховые взносы.

Самозанятый может работать официально на другой работе и занимать любую должность:

- начальника отдела;

- главного бухгалтера;

- консультанта;

- директора.

В статусе самозанятого человек может не менять профиль своей основной специализации и предоставлять те же услуги. Но ограничения все-таки есть:

- Запрещается быть самозанятым и одновременно работающим по трудовой книжке у одного работодателя.

- Незаконно работать самозанятым у своего бывшего работодателя, когда с момента увольнения прошло менее 2 лет. Все доходы по ГПХ до момента истечения этого периода облагаются НДФЛ и не попадают под НПД. Это ввели, чтобы предотвратить попытку со стороны работодателей уклониться от налогов и других отчислений.

Статус самозанятого

Самозанятые — граждане, работающие на себя без найма других сотрудников. По закону они являются плательщиками налога на профессиональный доход. Такой режим работы используют специалисты по ремонту, поставщики, бухгалтеры, переводчики, частные репетиторы и многие другие.

Стать самозанятым можно при достижении совершеннолетнего возраста или 14-16 лет, но только с письменного разрешения родителей, после вступления в брак, после получения эмансипации. Также при этом необходимо соблюсти несколько требований:

- Быть гражданином РФ или стран ЕАЭС.

- Не иметь сотрудников.

- Получать годовой доход не выше 2,4 миллионов.

- Не заниматься запрещёнными видами деятельности.

Выводы

Подведем итоги по вопросу совмещения статуса самозанятого с работой по найму.

- Регистрация в качестве плательщика НПД не мешает заключать трудовой договор в качестве наемного работника. И наоборот – если вы уже работаете по найму, то имеете полное право стать самозанятым и получать дополнительный доход в свободное время.

- Сообщать работодателю о своем статусе самозанятого необязательно, но эта информация есть в открытом доступе.

- Запрет работодателя заниматься другой деятельностью, если она не мешает работе, нелегитимен. Это нарушение конституционного права гражданина на свободное использование своих способностей и имущества для получения дополнительного дохода.

- Если вы работаете по найму, то нельзя этому же работодателю оказывать услуги или выполнять работы в качестве самозанятого, даже если это разные виды деятельности.