Ошибочное неприменение ККТ и штрафы

Организации и индивидуальные предприниматели несут ответственность по ч. 2 ст. 14.5 КоАП РФ за неприменение ККТ. Штраф для ИП, согласно данной норме, составляет не менее 10 000 рублей, а для юридических лиц – не менее 30 000 рублей. Конкретная величина штрафа может доходить до одного размера суммы расчета, осуществленного без применения кассы.

Подобные штрафы объясняются тем, что неприменение касс одновременно нарушает как права потребителей (например, при отсутствии чеков покупатели не могут доказать факт оплаты товара), так и интересы государства (часть полученных бизнесом доходов уводится из-под налогообложения).

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Организации и индивидуальные предприниматели несут ответственность по ч. 2 ст. 14.5 КоАП РФ за неприменение ККТ.

2. Пользователи ККТ могут уйти от ответственности за неприменение онлайн-касс, если своевременно устранят нарушение.

3. Для этого требуется изготовить чек коррекции, а также сообщить в ИФНС о неприменении ККТ.

4. Схемы применения кассового чека коррекции различны при использовании онлайн-кассы с форматом фискальных данных версии 1.1 и кассы с форматом фискальных данных версии 1.05 и 1.0.

5. Чтобы узнать версию формата фискальных данных на кассе, необходимо распечатать «Отчет об открытии смены».

Но в ряде случаев неприменение ККТ не является результатом целенаправленных действий пользователей касс. Неприменение касс может быть обусловлено ошибкой кассира, техническим сбоем либо обычным заблуждением. В частности, когда пользователь ошибочно полагает, что не должен применять кассу, хотя такая обязанность существует.

Например, при безналичной дистанционной оплате товара не всегда понятно, нужно ли применять ККТ и оформлять чеки. По закону при оплате товаров через интернет-банкинг и другие электронные средства платежа продавцы обязаны применять кассовую технику и выдавать чеки (п. 5 ст. 1.2 Федерального закона от 22.05.03 № 54-ФЗ).

Когда же оплата совершается, скажем, через платежное поручение/квитанцию в отделении банка, такой обязанности пока не возникает. Обязанность по применению касс в отношении подобных расчетов вводится только с 1 июля 2019 года (п. 4 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ).

При дистанционной оплате товара способ расчета для продавца не очевиден. Поэтому при оплате через тот же интернет-банкинг продавец может не применить кассу, полагая, что платеж пришел из банковского отделения через расчетный счет. Можно ли избежать ответственности за неприменение кассы в подобных случаях? Закон отвечает на данный вопрос утвердительно.

Исправляем ошибки при работе с онлайн-кассой

О чем мы выше говорили — карту по терминалу провели, а по кассе чек не пробили. Важный момент: при расчетах между юридическими лицами (ИП) картой или наличными тоже нужно использовать онлайн-кассу.

Таким же образом решается проблема, если в чеке указана неверная информация о товаре (например, покупатель купил чашку кофе, а ему пробили на кассе бутылку воды). Ошибка в чеке онлайн-кассы должна быть исправлена; изменения вносятся с учетом замены сведений о товарах.

Горящие товары с бесплатной доставкой

Ошибки работы онлайн-касс

Ошибка онлайн-кассы ФН 234 сообщает об истечении срока действия фискального накопителя. Чтобы решить проблему, необходимо заменить ФН на новый (сделать это самостоятельно можно, если архив базы данных ФН закрыт корректно)

Каждый производитель касс кодирует ошибки по-своему, поэтому важно изучить инструкцию, прежде чем пытаться решить проблему самостоятельно. Если кассир не может справиться с кассовой ошибкой, необходимо обратиться к специалистам АСЦ

В зависимости от серьезности ситуации специалисты либо дадут телефонные или письменные инструкции, либо пришлют техника для исправления ошибки.

Обратите внимание! При пробитии чека раз в месяц не требуется его передавать клиенту. Что выгоднее: кешбек по карте или бонусы?

Что выгоднее: кешбек по карте или бонусы?

БонусныеДисконтные

Некорректный Чек При Проверке Что Делать|некорректный Кассовый Чек При Проверке|приложение Проверка Чеков не Работает

Частые ошибки в использовании онлайн-кассы и их исправление

Если пробили неверную сумму: когда сумма меньше – добиваем разницу обычным приходом. Если по каким-то причинам это невозможно (нужно продать конкретный товар с установленной ценой или маркированную продукцию), то делаем возврат и затем пробиваем правильную сумму. Аналогично поступаем с излишне пробитой суммой. Что делать: после открытия очередной смены и до закрытия пробейте чек коррекции с признаком «приход», в описании укажите дату и вид нарушения, тип коррекции «самостоятельная». Учтите, что пока нужно отправить в ФНС объяснительную – через личный кабинет, оператора по сдаче отчетности или почтой. Тогда вы фактически совершаете «явку с повинной» и получаете возможность избежать штрафа.

Порядок исправления ошибок в кассовом чеке зависит от формата фискальных документов (ФФД), который применяет фирма.

Исправляем ошибки в кассовых чеках

Если вы формируете чек коррекции в отношении расчета, по которому не был пробит чек, помимо обязательных реквизитов самого чека коррекции укажите реквизиты «непробитого» расчета. В частности – дату расчета, наименование товара (работы, услуги), адрес расчета и др.

- Сначала аннулируют неправильный чек коррекции. Для этого формируют новый чек коррекции, отображающий обратную операцию. Он должен содержать противоположный признак расчета, например «возврат прихода», и те же ошибочные данные, что и в первоначальном чеке коррекции.

- Затем пробивают повторный кассовый чек коррекции с правильными данными.

За нарушения, связанные с неправильным использованием или неиспользованием онлайновых касс, предусмотрена ощутимая административная ответственность.

Об ошибках при применении онлайновых касс

(Здесь есть нюанс, о котором лучше помнить: до момента восстановления подключения к интернету должно пройти не более 30 календарных дней, иначе фискальный накопитель будет заблокирован.)Это позволит избежать проблем с налоговыми органами, связанных с тем, что на законодательном уровне запрещено осуществлять продажи товаров и услуг без использования аппарата онлайновой кассы.

Оприходовать выручку на следующий день — это нарушение

Юлия Сидненко,советник государственной РФ 3-го класса

— Получив наличную выручку или оплату картами, вы обязаны сразу же применить ККТ и выдать чек (п. 2 ст. 1.2 Федерального закона -ФЗ). А всю полученную наличную выручку оприходовать в кассе фирмы в конце смены. И в тот же день выписать приходный кассовый ордер (п. 5.2 Указания ЦБ РФ -У).

Иначе вам грозит два вида штрафов — за непримененную ККТ и за неоприходованную выручку (ч. 2 ст. 14.5 и ч. 1 ст. 15.1 КоАП РФ). Причем нарушением считается даже ситуация, когда фирма оприходовала выручку на следующий день. И суды это подтверждают (постановления Четырнадцатого арбитражного апелляционного суда от 01.01.2001 /2015, Пятого арбитражного апелляционного суда АП-6514/2015 и Третьего арбитражного апелляционного суда от 01.01.2001 /2015)

Поэтому важно, чтобы даты в Z-отчете и приходном кассовом ордере совпадали

Суть вопроса

Если вы оприходовали выручку в кассу фирмы не в тот день, когда ее получили, вы нарушите кассовый порядок (ч. 1 ст. 15.1 КоАП РФ).

Во-вторых, как мы выяснили, у на местах еще нет четких инструкций, как применять новую норму. Примечание к статье 14.5 КоАП РФ вступило в силу лишь с 15 июля 2016 года. И в нем несколько неясных моментов. В частности, непонятно, нужно ли заводить протокол о нарушении, если фирма заявила на себя. И в каком случае считается, что организация устранила нарушение.

Если вы заявите сами на себя, а налоговики захотят вас оштрафовать, отстаивайте свою позицию. Требуйте предупреждения вместо штрафа, если у вас первичное нарушение и ваша фирма малая (ч. 2 и 3 ст. 3.4 и п. 1 ст. 4.1.1 КоАП РФ). Или же поясните, что проступок малозначительный, поскольку вы его исправили и все же пробили чек. И вас необходимо освободить от административной ответственности (ст. 2.9 КоАП РФ).

Материал из БСС «Система Главбух».Подробнее: http://www.1gl. ru/#/document/189/513625//?of=copy-c50aad4c76

может быть исправлена при помощи чека коррекции или чека на возврат оприходованных средств. Исправления необходимы в случаях, когда после некорректно проведенной операции возникли излишки или недостачи по кассе. Источником ошибок могут стать такие ситуации:

- кассир указал вместо наличного расчета оплату картой или наоборот;

- неверно отображены стоимостные параметры товара;

- имел место технический сбой.

Ошибочный чек онлайн-кассы может быть исправлен через возвратный чек, если инициатива корректировки исходит от покупателя, когда приобретенный товар возвращается в магазин. Возвратный документ необходим и в случае с неверно внесенной в чек стоимостью изделия. Чек коррекции предназначен для использования в ситуациях с излишне проведенной итоговой суммой или отсутствием в базе ККМ данных о произведенной покупке.

Исправляем ошибки в кассовых чеках

Если вы формируете чек коррекции в отношении расчета, по которому не был пробит чек, помимо обязательных реквизитов самого чека коррекции укажите реквизиты «непробитого» расчета. В частности – дату расчета, наименование товара (работы, услуги), адрес расчета и др.

- Сначала аннулируют неправильный чек коррекции. Для этого формируют новый чек коррекции, отображающий обратную операцию. Он должен содержать противоположный признак расчета, например «возврат прихода», и те же ошибочные данные, что и в первоначальном чеке коррекции.

- Затем пробивают повторный кассовый чек коррекции с правильными данными.

За нарушения, связанные с неправильным использованием или неиспользованием онлайновых касс, предусмотрена ощутимая административная ответственность.

Ошибка при пробитии чека

Во время покупки в магазине иногда возникают ситуации, когда чек, пробитый на кассовом аппарате, содержит ошибочно указанную сумму. Чтобы исправить такую ошибку, можно сделать отмену или возврат покупки.

Чтобы исправить ошибочно пробитую сумму в чеке, необходимо:

1.

Сделать отмену или возврат покупки в тот же день, в котором чек был пробит.

2.

Обратиться в магазин с претензией

Если вы заметили ошибку сразу после покупки, магазин должен принять во внимание вашу претензию и сделать отмену чека.

3.

Если покупка была произведена с использованием карточки, обратитесь в банк, где выдана карточка, для решения вопроса о возврате денежных средств.

4.

В случае, если ошибка была совершена не в вашу пользу, то магазин может оформить новый чек на правильную сумму, а неправильный чек будет отменен и уничтожен.

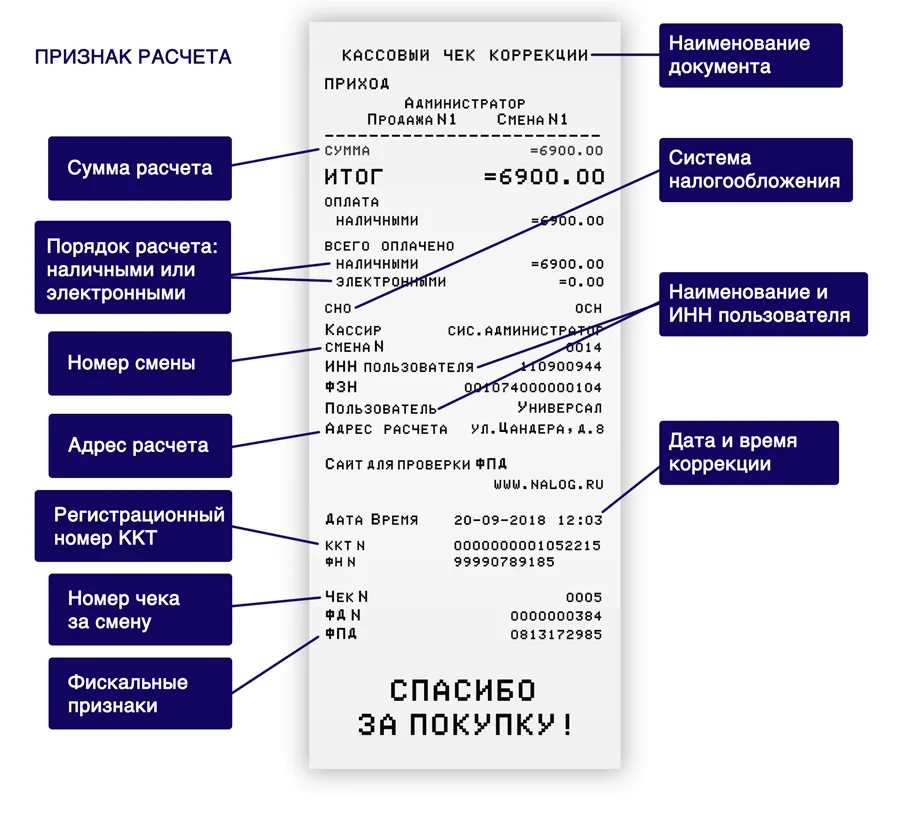

Чек коррекции

Как отменить уже пробитый чек? В последних версиях ФФД для этих целей используется коррекционный документ.

Согласно п. 4 ст. 4.3 ФЗ-54 о применении ККТ, для исправления ошибочного расчета применяется чек коррекции. Пробить его можно после открытия смены, даже если ошибка допущена в другой день.

Чек коррекции содержит один из двух признаков расчета:

- 1 ― коррекция прихода. Формируется в том случае, если субъект хозяйствования оприходует неучтенную выручку. Например, забыли пробить чек или распечатали его, но на меньшую сумму, чем требовалось.

- 2 ― коррекция расхода. Ситуация, обратная предыдущей: неправильно сформирован чек на выдачу денег. Таким способом можно отменить чек возврата.

При формировании коррекционного фискального документа ошибочный чек автоматически аннулируется.

Есть два типа коррекции: самостоятельно (кассир самостоятельно обнаружил ошибку) или по предписанию (нарушение выявил инспектор ФНС)

Обратите внимание на то, что его нужно формировать на каждый ошибочный документ. Нельзя исправить сразу несколько чеков одним

Как выглядит чек коррекции, видно на фото (на примере документа, сформированного на онлайн-кассе Эвотор).

Если кассир обнаружил ошибку при расчетах, ему нужно сразу пробить чек коррекции. Раньше государство требовало передавать его в ФНС вместе с объяснительной запиской и актом о выявлении недостачи либо излишков денежных средств. Но с 2020 г. в этом больше нет необходимости. Достаточно представить лишь чек коррекции.

Чек коррекции на кассе АТОЛ

Перед тем как аннулировать чек на онлайн-кассе АТОЛ, нужно сформировать корректировочный документ. Общей инструкции не существует. Последовательность действий зависит от модели ККТ и особенностей управления. Оформить чек коррекции можно на самой кассе АТОЛ или через драйвер. Рассмотрим оба варианта.

Где следить за ситуацией

Главные новости — в нашем Телеграме

Подпишитесь, чтобы быть в курсе последних новостей бизнеса и изменений законодательства

Подписаться

Чтобы пробить чек коррекции через драйвер АТОЛ, нужно подключить онлайн-кассу к ПК. Установить ПО на компьютер, если это не было сделано ранее. По умолчанию он сохраняется в меню «Пуск». Далее нужно открыть «Все программы» → «АТОЛ» → «Драйвер ККТ v.10» → «Тест драйвера ККТ».

Пробиваем чек коррекции через драйвер 10.1.0 на АТОЛ:

1. Подключаем онлайн-кассу к компьютеру

Обратите внимание, что смена должна быть открыта. Если нет ― откройте.

2

Откроется окно. Ставим отметку около «Включено». Слева кликаем по кнопке «Чек».

3. Выставляем «Чек коррекции расхода» (или прихода, если нужно корректировать операцию по выдаче денежных средств).

4. Переходим в раздел «Основание коррекции». Во всплывающем окне указываем тип коррекции (по предписанию или самостоятельно), дату, описываем причину формирования коррекционного чека. Подтверждаем кнопкой «Ок».

5. Нажимаем «Открыть чек», вводим сумму корректировки, выбираем «Регистрация» — «Закрыть чек».

Готово, будет распечатан чек коррекции.

Еще один вариант, как аннулировать выбитый чек и сформировать корректировочный — на самой кассе АТОЛ (без использования драйвера). На примере АТОЛ 90Ф:

- 1. Нажмите 6 раз «Х».

- 2. На дисплее увидите надпись «6 — СП».

- 3. Нажмите комбинацию «ВВ» — сумма — «ВВ» — «ИТ».

Будет сформирован чек коррекции расхода. Чтобы пробить коррекционный фискальный документ с признаком расчета «Приход», на первом этапе нажмите 5 раз кнопку «Х».

При расчете не применили кассу — делаем чек коррекции

Версия ФФД 1.0 или 1.05

В этом случае вам следует поступить так:

- Составьте акт в произвольной форме, где перечислите каждый расчет, произведенный без ККТ, там же надо указать дату, наименование товара, его цену, количество и стоимость, а также причину, по которой касса не была применена. Присвойте акту номер и дату.

- Сформируйте чек коррекции:

- укажите признак расчета «Приход», если кассу не применили при приеме денежных средств, или «Расход», если кассу не применили во время выплаты средств (например, при приеме металлолома);

- укажите основание для коррекции:

- «самостоятельная операция», если ошибку обнаружили сами, или «по предписанию», если ошибку раньше вас обнаружила ФНС и обязала ее исправить;

- номер документа-основания для коррекции (то есть номер акта или предписания ФНС);

- дату документа-основания для коррекции.

- Сообщите в свою инспекцию о неприменении ККТ и о формировании чека коррекции. Предполагается, что подать соответствующее заявление можно будет в личном кабинете юрлица (ИП) на nalog.ru. Пока такой возможности нет, можно сообщить любым доступным вам способом (на бумаге, лично, передать заявление, подписанное квалифицированной электронной подписью через вашу систему отчетности и т.д.).

Версия ФФД 1.1

В этой ситуации сформируйте чек коррекции, где укажите:

- признак расчета «Приход», если кассу не применили при приеме денежных средств, или «Расход», если кассу не применили во время выплаты средств (например, при приеме металлолома);

- основание для коррекции:

- «самостоятельная операция», если ошибку обнаружили сами, или «по предписанию», если ошибку раньше вас обнаружила ФНС и обязала ее исправить;

- номер предписания ФНС;

- дату совершения нарушения.

- наименование товара, работы, услуги, адрес расчета и другие реквизиты в соответствии с приказом ФНС России от 09.04.2018 № ММВ-7-20/207@.

При этом каждая корректируемая сумма расчета должна отражаться в чеке коррекции отдельной строкой.

Как происходит приём чека в ФНС

Онлайн-касса постоянно формирует чеки и различные отчёты (об открытии и закрытии смены, перерегистрации ККТ) – такие документы называют фискальными (ФД). Они хранятся на специальном устройстве – фискальном накопителе, который шифрует и передаёт информацию о произведённых операциях на кассе в ОФД.

Оператор фискальных данных (ОФД) представляет собой компанию, которая ежедневно и непрерывно передаёт данные от пользователей ККТ в ФНС, обеспечивая конфиденциальность и защиту передаваемой информации. У таких компаний имеется разрешение от налоговой службы на обработку фискальных данных.

Всё об операторах фискальных данных, их функциях, как выбрать и подключиться – рассказали в статье.

Подробнее о том, как заключить договор с АО «Калуга Астрал», преимуществах сервиса и о тарифах – рассказали здесь.

При получении фискального документа от ОФД налоговая служба проводит форматно-логический контроль (ФЛК) на соответствие чека всем требованиям, предъявляемым к реквизитам фискального документа:

- наличие обязательных реквизитов;

- соответствие значения реквизита ожидаемому типу данных;

- ограничения или присутствие лишних тегов.

Правила проведения ФЛК и классификация кодов ответа от ФНС регламентируется Протоколом информационного обмена между техническими средствами оператора фискальных данных и информационной системой налоговых органов для соответствующего ФФД. Актуальная версия публикуется на сайте ФНС.

Передача фискальных данных в режиме реального времени позволяет налоговой контролировать работу организаций и выявлять нарушения. По результатам ФЛК фискальному документу присваивается статус (тип обработки).

Как на кассовом аппарате сделать отмену чека

Нередко бывает так, что при покупке мы неправильно пробиваем чек на кассовом аппарате. Что делать в случае ошибочно пробитого чека на кассе?

Если вы обнаружили ошибку в чеке сразу в день покупки, то есть возможность сделать отмену чека на кассовом аппарате. Для этого обратитесь к кассиру и объясните ему ситуацию.

Однако, если прошло уже большое время с момента покупки и вы обнаружили ошибку, решение может быть сложнее. В таком случае, возможно, вам придется оформить возврат товара и затем повторно оформить покупку с правильной суммой.

Если вы провели оплату онлайн и обнаружили ошибку в чеке, то вам придется связаться с представителями магазина или службой поддержки и попросить их помочь в решении данной ситуации.

Важно помнить, что не все кассовые аппараты имеют возможность отменить чеки. В таком случае, вам придется обратиться в соответствующие органы по обращению с исправлениями и предоставить им все документы, подтверждающие ошибку в чеке

Если вы заметили ошибку в чеке прихода на кассе, возможно, вам понадобится сделать отмену чека прихода и провести исправление. Для этого уточните у кассира, какие документы нужны для проведения такой операции.

Важно помнить, что правила отмены и исправления чеков могут отличаться в зависимости от места покупки и использования кассовых аппаратов. Поэтому важно заранее узнать у продавца все необходимые детали по поводу отмены и исправления чека

Как оформить чек коррекции при ошибке в ставке НДС

Ведомство отмечает, что для исправления некорректного кассового чека, при использовании форматов фискальных документов версии 1.1 и выше, необходимо выполнить следующие действия:

- сформировать кассовый чек коррекции, идентичный некорректному (со всеми имеющимися ошибками), на противоположный признак расчёта (для операции «приход» обратной операцией будет «возврат прихода»);

- оформить кассовый чек с корректными данными.

В таком порядке происходит коррекция расчёта в целом.

При допущении ошибки в ставке НДС оператору необходимо оформить чек коррекции на весь осуществлённый расчёт, а не на его часть. Потому как такая ошибка влечёт за собой несовпадения в итоговых суммах НДС в составе кассового чека.

Реквизиты чека коррекции

Чек коррекции должен содержать реквизиты, перечисленные в п. 5 ст. 4.1 Закона № 54-ФЗ.

Приказом ФНС России от 21.03.2017 № ММВ-7-20/229@ (далее – Приказ) утверждены дополнительные реквизитыфискальных документов (далее – Дополнительные реквизиты) и форматы фискальных документов (далее – Форматы), обязательные к использованию.

Отметим, что примеры формирования кассовых чеков при различных ситуациях, а также чека коррекции описаны в методических рекомендациях по описанию формирования кассовых чеков, размещенных на сайте ФНС России в разделе “Форум по новому порядку применения контрольно-кассовой техники”. С текстом проектов Методических рекомендаций, описывающих реквизиты кассовых чеков. Формируемых в различных случаях, можно ознакомиться на сайте.

На указанном официальном форуме размещена справочная информация о новом порядке применения ККТ, в частности, о моделях и экземплярах ККТ, соответствующей требованиям нового регулирования, сведения о выданных разрешениях на обработку фискальных данных, ответы на часто задаваемые вопросы и иные информационные материалы.

Пунктом 5 Дополнительных реквизитов установлены, кроме прочих, следующие дополнительные реквизиты чека коррекции (БСО коррекции) (примечания к ним указаны в п.п. 8, 9 и 36 Форматов):а) идентификационный номер налогоплательщика кассира (ИНН лица, уполномоченного пользователем на формирование чека коррекции);б) тип коррекции (принимает значения “0” – самостоятельно, “1” – по предписанию налогового органа);в) основание для коррекции (указывается краткое описание коррекции, номер и дата документа – основания коррекции).

Кассовый чек коррекции (БСО коррекции) содержит реквизиты, перечень которых приведен в таблице 30 Форматов. В частности, в чеке коррекции указывается способ расчета:– сумма по чеку (БСО) наличными (1031)– или сумма по чеку (БСО) электронными (1081) (т.е. сумма расчета, указанная в кассовом чеке (БСО), или сумма корректировки расчета, указанная в кассовом чеке корректировки (БСО корректировки), подлежащая уплате электронными средствами платежа).

Также указывается реквизит “Признак расчета”, который может принимать одно из двух значений: “1” – приход, “3” – расход (п. 30 Форматов).

Исходя из содержания п. 5 Дополнительных реквизитов и п. 36 Форматов при выявлении ошибки необходимо оформить оправдательный документ, например, в виде справки, составляемой сотрудником, ответственным за ведение и оформление кассовых операций (главным кассиром, и т.п.) Данная справка будет служить документом – основанием для проведения коррекции кассиром-операционистом или иным должностным лицом, в обязанности которого входит оформление чека коррекции.

Организация может разработать собственную форму такой справки, содержащей все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ “О бухгалтерском учете”. При этом номер и дата из справки указываются в чеке коррекции.

На основании указанного оправдательного документа формируется чек коррекции, в котором указываются кратко причина коррекции, номер и дата данного документа (п. 5 Дополнительных реквизитов).

По вопросам о применении реквизитов и форматов кассовых чеков, а также о формировании кассовых чеков в зависимости от различных условий целесообразно также обратиться в ФНС России (письма Минфина России от 27.01.2017 № 03-01-11/4154, от 01.03.2017 № 03-01-15/11618).

Отметим, что при использовании онлайн-касс пользователи не обязаны (но могут) применять формы первичной документации по учету денежных расчетов с населением при осуществлении операций с применением ККМ (формы КМ-1-КМ-9), утвержденные постановлением Госкомстата России от 25.12.1998 № 132 (письмо Минфина России от 04.04.2017 № 03-01-15/19821, а также письма Минфина России от 16.09.2016 № 03-01-15/54413, ФНС России от 26.09.2016 № ЕД-4-20/18059@).

Пример Заявления в ИФНС о неприменении ККТ

Фирменный бланк организации

В ИФНС № 7 по г. Москве

От ООО «Василек»

ИНН 77000000

КПП 770000

Исх. № 7 от 06.11.2018 г.

ЗАЯВЛЕНИЕ

о допущенном нарушении применения ККТ и его исправлении

Общество с ограниченной ответственностью «Василек» использует контрольно-кассовую технику ___________ с регистрационным номером ККТ _______________ и заводским номером экземпляра фискального накопителя ______________________ в режиме передачи фискальных данных (формат 1.05).

Для освобождения от административной ответственности за административное правонарушение, предусмотренное частями 2, 4 статьи 14.5 КоАП РФ, добровольно заявляем о неприменении нами контрольно-кассовой техники при поступлении денежных средств от покупателя в безналичном порядке на расчетный счет организации и ненаправлении этому покупателю кассового чека в электронной форме или на бумажном носителе.

02 июля 2018 г. было поступления от покупателя на расчетный счет организации в сумме 5 000 руб.

При поступлении денежных средств от покупателя в безналичном порядке на расчетный счет организации не был сформирован и выдан этому покупателю кассовый чек по причине технической невозможности кассового аппарата и незнания внесенных изменений в законодательство Российской Федерации о применении контрольно-кассовой техники.

При обнаружении ошибки кассиром 07.11.2018 г. была составлена соответствующая служебная записка и сформирован кассовый чек коррекции (с признаком «приход»).

Одновременно был направлен кассовый чек на электронный адрес покупателя.

В случае необходимости готовы предоставить дополнительные пояснения.

Генеральный директор _____________ /Гречишный П. Г./

Звоните по тел. (495) 661-35-70, рассчитаем стоимость бухгалтерского обслуживания вашей компании, окажем бухгалтерские услуги.

Как правильно сформировать чек коррекции?

6 августа 2018 года налоговая инспекция издала подробное письмо, в котором описала правильное оформление чека коррекции:

- Во-первых, порядок выдачи корректирующего чека зависит от того, каков формат фискальных документов у кассового аппарата: 05 или 1.1.

- Во-вторых, этот порядок зависит от типа кассового аппарат: его марки, модели, набора функций.

В качестве примера рассмотрим процедуру выпуска чека коррекции на популярном кассовом аппарате «Атол-90Ф». Она включает в себя шесть пунктов:

- клавиша Х;

- выбор типа чека (коррекция);

- клавиша ВВ;

- ввод суммы коррекции;

- клавиша ВВ;

- клавиша ИТ (закрытие операции).

Каким набором клавиш пробивается чек коррекции на вашем конкретном аппарате, следует уточнить у службы техподдержки.

Как сделать отмену чека

При возникновении неправильно оформленного чека или ошибочно пробитой суммы на кассовом аппарате необходимо сделать отмену чека. Это позволит исправить ошибку и провести все необходимые операции для возврата средств покупателю или обмена товара.

Чтобы сделать отмену чека, возможно выполнить следующие действия:

- Проверьте возможность отмены чека на кассовом аппарате. Некоторые модели предоставляют функцию отмены последнего чека или отмены произвольного чека.

- Если кассовый аппарат не поддерживает функцию отмены чека, попробуйте обратиться к специалистам, обслуживающим аппарат, с просьбой о проведении отмены.

- В случае, если возможность отмены чека отсутствует на аппарате или обратиться к специалистам невозможно, можно попробовать исправить ошибочно пробитую сумму большую сумму прихода. Например, если в чеке ошибочно пробито 1000 рублей вместо 100 рублей, можно запробить чек на 900 рублей и аккуратно указать, что это исправление ошибки.

- Для онлайн-платформ можно обратиться в службу поддержки и запросить отмену чека. Обычно это делается через электронную почту или в личном кабинете.

В случае успешной отмены чека, сумма будет списана с платежа и средства будут возвращены покупателю или будет сделан обмен на желаемый товар

Важно помнить, что процедура отмены чека может отличаться в зависимости от кассового аппарата или онлайн-платформы, поэтому рекомендуется обратиться за подробной информацией к производителю оборудования или службе поддержки платформы, которую вы используете

Неверный чек ККТ — основание для коррекции

Все люди ошибаются, а не ошибается лишь тот, кто вообще никогда не работает. Не обошла соответствующая обыденная практика и кассиров, работающих с онлайн-кассами.

Чтобы понять алгоритм исправления ошибочно пробитого чека, необходимо обратиться к положениям закона «О применении контрольно-кассовой техники (ККТ/ККМ) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22.05.2003 № 54-ФЗ. Для изменений в уже осуществленных расчетах понадобится их коррекция или возврат прихода. С этой целью предусмотрены отдельные операции по онлайн-кассе с одноименными названиями, сопровождающиеся изготовлением специальных документов — чека коррекции или чека возврата прихода.

Поэтому ответ на вопрос: «Как оформить ошибочно пробитый чек» — таков: необходимо осуществить операцию по коррекции ранее произведенных расчетов или возврату прихода.

Корректировать расчеты по онлайн-кассе придется, если есть:

- ошибки, повлекшие проведение по кассе лишних сумм;

- неточности, повлиявшие на возникновение недостач.

Далее мы объясним, почему необходимо исправлять ошибки в расчетах по онлайн-кассе.

Как исправить чек коррекции?

Чеков коррекций для исправления ошибок в чеках коррекций форматом фискальных данных не предусмотрено, такие ситуации решаются через акты или служебные записки в ФНС.

Как составить акт и отправить его в ФНС?

Составьте документ для налоговой — акт или служебную записку.

В документе укажите:

-

причину неприменения ККТ,

-

дату и номер документа,

-

перечень расчетов, без кассы с полной расшифровкой по перечню товаров и услуг с ценами и количеством,

-

дате совершения ошибки.

Документ, написанный в свободной форме, нужно направить в ФНС через личный кабинет налогоплательщика на сайте ведомства, либо через систему электронного документооборота (по тем же каналам, по которым отправляется отчетность), либо по почте.

Как выбить чек коррекции: пошаговая инструкция

При обнаружении недостачи или избытка средств в кассе продавец первым делом должен составить акт или пояснительную записку с исчерпывающим описанием проблемы. Затем такой же документ составляется на сам чек коррекции. Реквизиты этой бумаги будут указаны в квитанции.

После этого продавец приступает собственно к формированию чека коррекции. Процедура выпуска подробно описана выше. Затем останется только передать сведения о коррекции в местную налоговую инспекцию – и процедуру исправления можно считать завершенной. ФНС оперативно примет решение и, скорее всего, освободит предприятие от административной ответственности.

Ошибки работы онлайн-касс

Ошибка онлайн-кассы ФН 234 сообщает об истечении срока действия фискального накопителя. Чтобы решить проблему, необходимо заменить ФН на новый (сделать это самостоятельно можно, если архив базы данных ФН закрыт корректно)

Каждый производитель касс кодирует ошибки по-своему, поэтому важно изучить инструкцию, прежде чем пытаться решить проблему самостоятельно. Если кассир не может справиться с кассовой ошибкой, необходимо обратиться к специалистам АСЦ

В зависимости от серьезности ситуации специалисты либо дадут телефонные или письменные инструкции, либо пришлют техника для исправления ошибки.

Обратите внимание! При пробитии чека раз в месяц не требуется его передавать клиенту. Что выгоднее: кешбек по карте или бонусы?

Что выгоднее: кешбек по карте или бонусы?

БонусныеДисконтные

Некорректный Чек При Проверке Что Делать|некорректный Кассовый Чек При Проверке|приложение Проверка Чеков не Работает

Ситуация №2

Если полученная сумма не была пробита на кассе, применяется чек коррекции . Если выявлено несколько непробитых сумм, то чеки создаются на каждую сумму отдельно.

Один чек коррекции может быть создан только в случае массового технического сбоя, когда невозможность пробить полученные суммы на кассе не зависела от действий ее владельца.

Неприменение кассы, выдача чека на сумму меньше, чем получено от клиента, покупателя – все это состав административного правонарушения и при выявлении влечет за собой наказание в виде штрафа.

Но есть способ избежать наказания, предусмотренный примечанием к ст. 14.5 КоАП, для этого нужно сообщить о нарушении в налоговый орган.

Алгоритм действий:

- запросите письменное объяснение от кассира с описанием ситуации;

- на основании объяснительной записки сформируйте чек коррекции отдельно по каждой непробитой сумме;

- через личный кабинет налогоплательщика на сайте ФНС сообщите о нарушении;

- сохраните оригиналы объяснительной записки и чеков.

Если налоговой инспекции до вашего сообщения было не известно о нарушении и информации достаточно для того, чтобы определить о каком именно нарушении идет речь, ответственность за неприменение кассы не наступит.