Информация Федеральной таможенной службы от 27 октября 2023 г. “Об особенностях уплаты утилизационного сбора с 29 октября 2023 г.”

Покупка отечественного авто

Если предыдущий владелец не заплатил утилизационный сбор по каким-либо причинам, то это должен сделать новый владелец после покупки. Чтобы упростить сбор документов и заполнение заявления в налоговом ведомстве, можно сделать это не спеша дома через сайт ФНС. Здесь же предоставляется возможность записи на приём для подачи документов. После внесения платежа вам будет отправлено приглашение на посещение ведомства. С собой необходимо взять вышеуказанный список документов.

Отметки в ПТС и их особенности

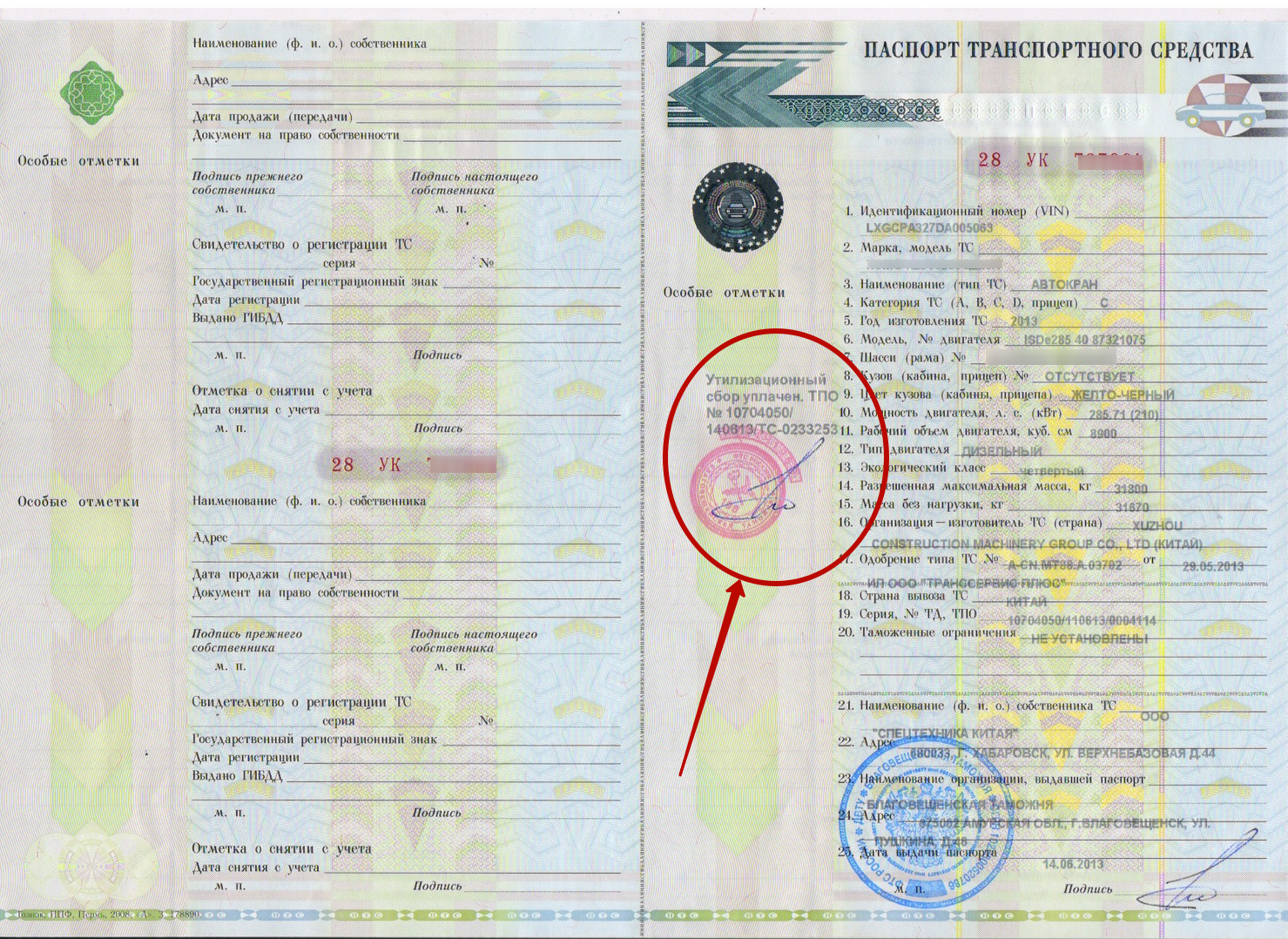

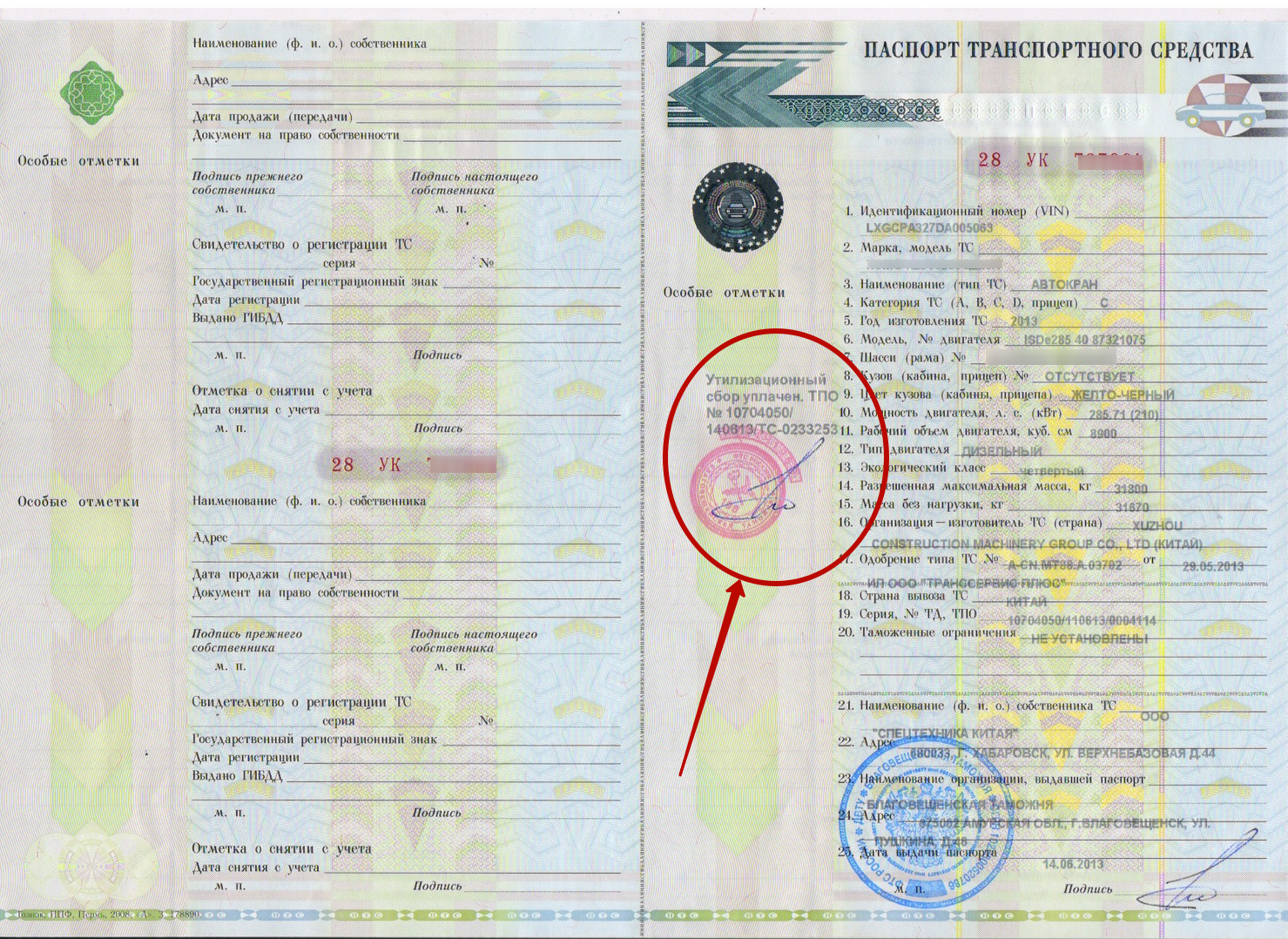

После оплаты утилизационного сбора в ПТС будет проставлена отметка. Если данного знака нет, то инспектор ГИБДД может отказать в постановке на учет автомобиля или его перерегистрации на нового владельца. Каждый владелец перед посещением ГИБДД должен проверить эту отметку, если её нет, то придётся позаботиться о сборе документов и оплате положенной суммы.

Если вы приобретаете автомобиль у физического лица, то проверьте, стоит ли данная отметка в паспорте автомобиля. Она находится справа в графе специальных отметок. Существуют ситуации, когда владелец автомобиля может не платить положенную сумму за утилизацию, в этом случае в документе должна быть сделана специальная отметка.

Автомобили, которые пересекли границу России до 2012 года, не имеют такой отметки. В этом случае владелец автомобиля освобождён от оплаты. К отечественным автовладельцам применяется точно такое же правило. Но в этом случае может быть проставлена другая отметка, свидетельствующая об ответственности производителя автомобиля за утилизацию машины в соответствии с требованиями экологической безопасности. Эти отметки могли быть поставлены в ПТС в период 2012-2013 годов.

Чтобы подтвердить данную информацию, можно перейти на сайт Минпромторга, проверить, не был ли производитель исключён из реестра компаний, принявших обязательства по утилизации.

Если отметки нет, то владелец автомобиля должен быть бдительным и проверить, не избежал ли предыдущий хозяин обязанности по уплате сбора. Если сбор подлежит оплате, то это должен сделать новый хозяин.

Возможное возвращение утилизационного сбора

Есть определенные ситуации, при которых утилизационный сбор может быть возвращен. В первую очередь это касается ошибочной оплаты сбора.

Есть определенные ситуации, при которых утилизационный сбор может быть возвращен. В первую очередь это касается ошибочной оплаты сбора.

Например, человек оплачивает сбор после того, как ранее его уже оплатила компания-производитель или прежний собственник машины. При обнаружении подобного фактора потребуется обратиться в организацию, которая приняла сбор.

Это может быть два основных варианта:

- Таможенные организации – для транспортных средств, привезенных из иных стран.

- Налоговая инспекция — для российских автомобилей.

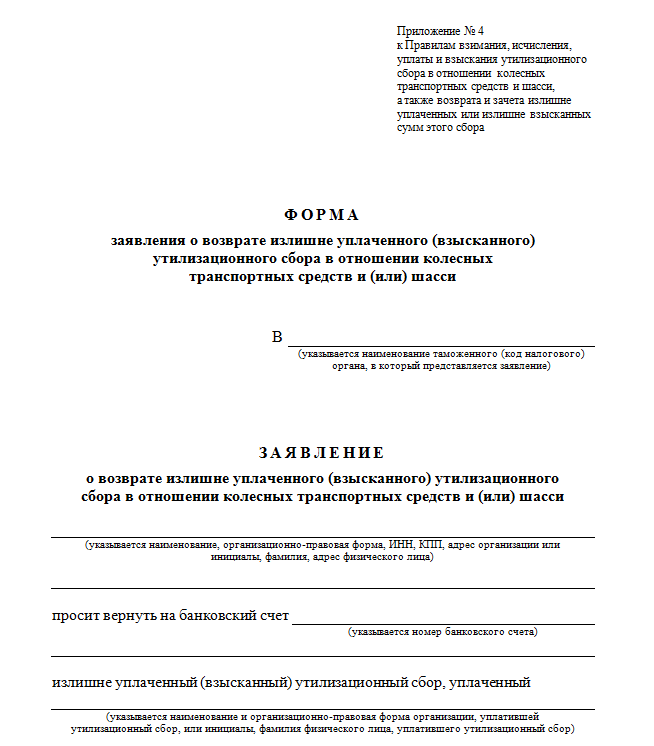

Чтобы получить ошибочно уплаченные средства обратно, потребуется заполнить специальное заявление, касающееся возврата утилизационного сбора по колесным транспортным средства и по шасси. Бланк предоставляют сами сотрудники таможни, а также работники налоговой инспекции.

Кроме грамотно составленного заявления потребуется предоставить копии следующих документов:

- паспорта собственников транспортных средств. Здесь потребуется представить копии основных страниц;

- ПТС – оригинал и копия;

- квитанция по оплате утилизационного сбора — приходно-кассовый ордер или официальное платежное поручение;

- обязательно предоставляется документ, который подтверждает ошибочность взыскания сбора.

При этом нужно помнить, что сумма внесенных денежных средств не индексируется и может быть возвращена без учета начисленных комиссионных платежей. Возврат производится посредством перевода средств на счет заявителя.

Многие водители задаются вопросом, установлен ли утилизационный сбор на полуприцепы в 2024 году. Ответ на данный вопрос дает постановление постановление 81 от 06.02.2016, в котором говорится об обязательной оплате сбора по утилизации в отношении автомобилей и прицепов, для них предназначенных.

В постановлении утверждены правила и условия по взиманию, уплате, исчислению и взысканию установленного законом сбора на утилизацию. Подобному сбору подлежат самоходные машины и разной категории прицепы к ним.

Что это такое?

Чтобы узнать о данном виде платежей подробнее, нужно обратиться к Федеральному Закону «Об отходах производства и потребления», именно он регламентирует порядок выплат для российских граждан-владельцев автомобилей отечественного и иностранного автопрома. Этот документ был дополнен статьёй 24.1. ещё в 2012 году, который уточнил получателя платежа – государство.

Он может быть получен только 1 раз с любого автовладельца. Этот платёж необходим для компенсации ущерба природе, экологии и человечеству при утилизации машины. То есть деньги будут потрачены на безопасные методы утилизации автомобилей, которые соответствуют экологическим нормам.

Порядок оплаты

Процедура оплаты утилизационного сбора не регламентирована по времени. Но у владельца не получится зарегистрировать автомашину при отсутствии в ПТС соответствующей отметки.

Импортная техника, ввозимая на российскую территорию, оформляется в таможенных инстанциях при оформлении необходимой документации для техники, пересекающей границу.

Размер платежа определяется плательщиком самостоятельно, с контролем правильности внесенной суммы представителем таможенной службы.

Контроль оплаты сбора отечественными производителями или покупателями входит в прерогативу налогового ведомства. Однако указанный платеж не относится к налоговым сборам. Средства перечисляются по отдельному бюджетному коду.

Порядок уплаты утилизационного сбора предусматривает проверку правильности внесенной суммы. Для этого плательщик оформляет и предоставляет в представительство таможенного или налогового ведомства специальную форму с указанием основных паспортных характеристик автомобиля и собственных персональных сведений.

Форма дополнительно сопровождается следующей документацией:

- паспортом гражданина, уплачивающего сбор;

- доверенностью, если оформлением занимается полномочный представитель;

- ПТС автомашины;

- копиями бумаг, подтверждающих правомерность владения данной собственностью;

- сертификатами и прочей документацией соответствия транспорта требованиям безопасности.

Если оформление производится для транспорта, принадлежащего организации, дополнительно прикладываются:

- заверенные копии уставной документации компании;

- документальное подтверждение полномочий руководителя;

- регистрационные бумаги фирмы.

Где оплачивается утилизационный сбор

Утилизационный сбор платится в любом банковском учреждении на территории РФ:

- в отделениях банков, наличным или безналичным способом;

- посредством терминалов или банкоматов;

- с помощью расчетных систем и электронных кошельков.

Оплата подтверждается следующей документацией:

- платежным поручением, выданным банком по результатам перечисления;

- чеком, если средства вносились через банкомат или терминал;

- квитанцией, при онлайн перечислении.

Средства вносятся в российской национальной валюте.

Как вернуть утилизационный сбор

Ситуации повторной уплаты утилизационного сбора хоть и редко, но все-таки встречаются (если сбор уплачен предыдущим собственником или компанией-производителем). В этом случае обращаться нужно в орган, который принял уплату сбора:

- Для автомобилей, ввезенных из-за границы – таможенный орган;

- Для автомобилей, которые произведены на территории РФ – налоговая служба;

Для того, чтобы вернуть ошибочно уплаченный сбор в органы таможни или налоговые органы, нужно предоставить заявление о возврате утилизационного сбора.

Кроме заявления нужно собрать небольшой пакет документов, который должен включать:

- Паспорт собственника транспортного средства (заранее необходимо снять копии с основных его страниц);

- Платежные документы, подтверждающие уплату сбора (к ним можно отнести приходные ордера или платежные поручения);

- Документ, который подтверждает излишнюю уплату сбора, должен предоставляться обязательно.

Уполномоченный орган в течение 30 дней (имеются в виду календарные дни) должен принять решение по вашему заявлению относительно возврата утилизационного сбора, или дать мотивированный отказ в его возвращении.

Важно

Срок, в течение которого можно обратиться за возвратом излишне уплаченных сумм утильсбора, составляет 3 года с того момента, как он был уплачен. Средства, уплаченные в качестве сбора, не подлежат индексации и поэтому возвращаются в том же размере, в котором они были уплачены, без начисления каких бы то ни было комиссионных, платежей или индексаций.

Возврат производится только путем перечисления средств на указанный в заявлении банковский счет.

Утилизационный сбор в ПТС: на что обращать внимание при покупке автомобиля

В паспорте авто в разделе «особые отметки» проставляется отметка (красный штамп на фото выше) о том, что утилизационный сбор уплачен. Отсутствовать такая отметка может только в таких случаях:

- Автомобиль отечественный и паспорт на него выдан до 01.09.2012 года или автомобиль импортный, но ввезен в страну также до указанной даты. Беспокоится, в таком случае не стоит, поскольку в отношении таких автомобилей отсутствует обязанность производить уплату утилизационного сбора.

- Автомобиль приобретен за границей и самостоятельно ввезен на территорию РФ. В таком случае уплата утилизационного сбора является обязанностью покупателя, который осуществляет ввоз авто в Россию.

Нужно знать на что обращать внимание при покупке автомобиля! Если владелец автомобиля имеет основания для неуплаты утилизационного сбора, отметка об этом вместе с указанием таких оснований должна содержаться в паспорте автомобиля. В паспортах автомобилей российского производства, которые выдавались в период с 01.09.2012 года по 31.12.2013, отметка о том, что утилизационный сбор уплачен не ставилась

В паспортах, выданных в этот период, наоборот проставлялась отметка о том, что обязательства утилизировать авто приняты

В паспортах автомобилей российского производства, которые выдавались в период с 01.09.2012 года по 31.12.2013, отметка о том, что утилизационный сбор уплачен не ставилась. В паспортах, выданных в этот период, наоборот проставлялась отметка о том, что обязательства утилизировать авто приняты.

Если вы собственник такого автомобиля необходимо удостовериться в том, что в период выдачи вам паспорта производитель состоял в реестре организаций, которые принявших обязательства по утилизации в последующем своей продукции и не был из нее исключен. Такая информации содержится на официальном интернет-ресурсе Минпромторга РФ

Обратите внимание на дату исключения производителя из реестра

За неуплату утилизационного сбора законодательство не предусматривает никаких санкций

Однако, приобретая автомобиль, следует обратить внимание на отметку об уплате сбора в его паспорте. Если она отсутствует, без установленных законом оснований, это значит, что хозяин транспортного средства каким-то образом избежал уплаты сбора и обязанность по его уплате ляжет на вас, в случае если вы приобретете авто

В такой ситуации у вас есть только два выхода:

- Отказаться от предстоящей сделки;

- Снизить цену на приобретаемое авто.

Понятие утилизационного сбора

УС, уплачиваемый при приобретении авто, был введен в 2012 году. Установлен он пунктом 1 статьи 24-1 ФЗ от 24.06.1998 (в ред. от 28.07.2012) №89. Представляет собой разовый платеж, выплачиваемый покупателями авто. Деньги направляются в бюджет страны. Предполагается, что они будут использованы на нужды экологической области. В частности, на утилизацию авто, что требуется для сохранения благоприятной экологической обстановки.

Сбор уплачивается согласно пункту 3 статьи 24-1 ФЗ №89 при данных обстоятельствах:

- При ввозе ТС из другого государства.

- При приобретении ТС у лица, которое не выплатило утилизационный сбор в силу разных причин: освобождение от платежей, недобросовестность.

Сбор должен выплатить или производитель ТС, или покупатель.

Кто может не уплачивать утилизационный сбор?

Рассмотрим обстоятельства, при которых лицо освобождается от выплаты сбора:

- Срок эксплуатации авто составляет более 30 лет. При этом освобождение от сбора актуально только при соблюдении следующих обстоятельств: авто не эксплуатируется в коммерческих целях, запчасти (кузов, двигатель) на ТС являются оригинальными.

- ТС принадлежит диппредставительствам, консульствам, международным структурам. Освобождение от сборов актуально для всех сотрудников этих образований.

- ТС ввозится в РФ в статусе личной собственности людьми, участвующими в программе по переезду россиян из-за границы.

ВАЖНО! Если представители двух последних категорий продают авто, УС выплачивается покупателями ТС

Размер утилизационного сбора в России

Перейдем к цифрам. Будем двигаться от простого к сложному. В упрощенном варианте расчет утилизационного сбора на авто определяется, как:

При этом, базовая ставка в 2021 году составляет 20000 рублей для легкового транспорта (М1) и 150 000 рублей – для всего остального. Коэффициент зависит от возраста, мощности, тоннажа и многих других параметров ТС. Он также устанавливается законодательно и помещается в .

Мы не случайно дали ссылку на официальный документ. В нем огромный массив информации, который нет смысла перепечатывать в статью – желающие могут ознакомиться с первоисточником самостоятельно и рассчитать цену сбора на утилизацию. Но, на наш взгляд, будет интересно взглянуть сколько стоит утилизационный сбор в России на конкретные ТС, актуальные на 2021 год.

На легковой транспорт

| Тип ТС | Размер УС, руб. | ||

|---|---|---|---|

| До 3-х лет | Старше 3-х лет | ||

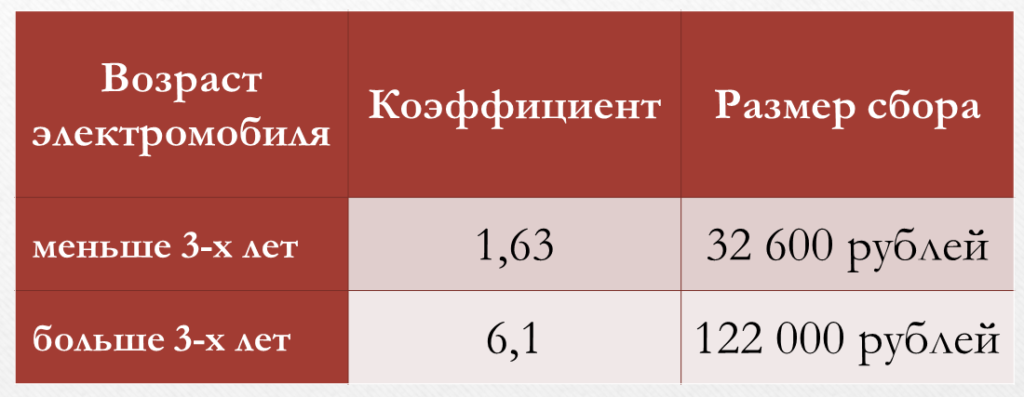

| Произведенные или ввезенные юр. лицами | Электромобили | 32 600 | 122 000 |

| до 1000 куб.см. | 48 200 | 123 000 | |

| от 1000 до 2000 куб.см. | 178 400 | 313 800 | |

| от 2000 до 3000 куб.см. | 281 600 | 480 200 | |

| от 3000 до 35000 куб.см. | 259 600 | 570 000 | |

| более 3500 куб.см. | 445 000 | 700 200 | |

| Ввезенные физ. лицами для личного пользования | 3 400 | 5 200 |

Очевидно, что именно завершающая строка представляет наибольший интерес для лиц, ввозящих машины для себя из-за границы. Юридические лица будут рассчитаны по ставкам производителей, при определенных исключениях, сделанных для стран Евразийского экономического союза.

Во всех остальных случаях разницы между стоимостями УС для юридических и физических лиц не существует.

На грузовые автомобили

| Автомобиль (тип, масса) | Размер УС, руб. | |

|---|---|---|

| Младше 3-х лет | Старше 3-х лет | |

| до 2500 кг | 178 500 | 189 000 |

| от 2500 до 3000 кг | 300 000 | 432 000 |

| от 3500 до 5000 кг | 300 000 | 456 000 |

| от 5000 до 8000 кг | 313 500 | 786 000 |

| от 8000 до 12000 кг | 438 000 | 1 192 500 |

| от 12000 до 20000 кг | 496 500 | 1 735 500 |

| Седельные тягачи от 12000 до 20000 кг | 850 500 | 3 469 500 |

| Самосвалы от 12000 до 20000 кг | 418 500 | 1 735 500 |

| Фургоны, в т.ч. рефрижераторы от 12000 до 20000 | 507 000 | 1 735 500 |

| от 20000 до 50000 кг | 1 002 000 | 2 035 500 |

| Седельные тягачи от 20000 до 50000 кг | 1 002 000 | 2 035 500 |

| Самосвалы от 20000 до 50000 кг | 945 000 | 2 035 500 |

| Фургоны, в т.ч. рефрижераторы от 20000 до 50000 кг | 825 000 | 2 035 500 |

Все перечисленные в данном разделе ТС относятся к категориям N1 – N3, и не квалифицируются как специальная техника. Для нее существуют отдельные параметры.

На спецтехнику

| Автомобиль (тип, масса) | Сумма утиль сбора, руб. | |

|---|---|---|

| Младше 3-х лет | Старше 3-х лет | |

| Автобетоносмесители | 853 500 | 2 242 500 |

| Другая спецтехника, за исключением автобетоносмесителей | 285 000 | 1 725 000 |

На автобусы

| Автомобиль (тип, масса) | Величина утильсбора, руб. | |

|---|---|---|

| Младше 3-х лет | Старше 3-х лет | |

| С электрическим двигателем | 171 000 | 172 500 |

| До 2500 куб.см. | 214 500 | 217 500 |

| От 2500 до 5000 куб.см. | 342 000 | 517 500 |

| От 5000 до 10000 куб.см. | 591 000 | 759 000 |

| Более 10000 куб.см. | 990 000 | 1 558 500 |

Утилизационный сбор на мотоциклы в настоящее время не взимается.

Кому разрешается не платить

Имеются исключения, определяющие ряд категорий ТС, для которых уплата государственного утилизационного сбора в России не регламентирована. Освобождаются от платежа автомашины:

- если их ввоз в Российскую Федерацию производился ранее 2012 года;

- выпущенные более тридцати лет назад, при условии, что данная техника не задействована в коммерческих перевозках и укомплектована оригинальными номерными узлами;

- принадлежащие переселенцам или беженцам, получившим указанный статус официальным путем и участвующим в соответствующей государственной программе;

- произведенные отечественными предприятиями, занимающимися утилизацией самостоятельно, по согласованию с государственными инстанциями и в соответствии с установленными требованиями;

- состоящие на балансе консульских или дипломатических представительств, обладающих соответствующими привилегиями;

- ввозимые из стран-участников Таможенного союза с присвоенным статусом продукции данного межгосударственного объединения;

- попавших на российскую территорию через свободную экономическую зону Калининградской области, проходящих процедуру оформления согласно отдельным законопроектам.

Освобождение от уплаты данного сбора на автомобили в России не распространяется на новых владельцев, не обладающих льготами.

Что такое утилизационный сбор

Обязанность россиян по уплате утилизационного сбора при покупке автомобиля установлена пунктом 1 статьи 24-1 закона «Об отходах производства и потребления» № 89-ФЗ от 24.06.1998 года, введенной в 2012 году.

Согласно указанной норме утилизационный сбор — это разовый платеж в пользу государства, взимаемый с покупателя транспортного средства для обеспечения экологической безопасности окружающей среды и охраны жизни и здоровья человека от вредного воздействия эксплуатации транспорта.

Иными словами, денежные средства, полученные в качестве сбора при покупке автомобиля, в дальнейшем будут направлены на его утилизацию в соответствии с экологическими нормами.

Что значит отметка в ПТС

Свидетельством того, что сбор уплачен, служит специальная отметка в ПТС.

Где она находится в ПТС и кто ее ставит

Соответствующий штамп ставится в поле «Особые отметки» (слева на первой странице ПТС).

Если транспорт проходит через таможню, отметку ставит ее работник, уполномоченный в силу своих должностных обязанностей. При этом она обязательно заверяется его личной печатью с номером.

Если техника производится в России, то ее производители сдают документы на нее в свою налоговую инспекцию, и печать ставится в ИФНС.

В налоговой по своему местоположению ставит штамп и покупатель, если ранее утиль сбор на приобретенное им автотранспортное средство не был оплачен.

Наиболее крупные производители колесного транспорта (а также прицепов) штамп об уплате в ПТС ставят сами.

Еще данную отметку вправе проставить и ГИБДД, если необходимо выдать дубликат ПТС. Таким образом, пометку могут поставить только следующие лица:

- должностное лицо таможни;

- инспекция ФНС в месте регистрации производителя или покупателя авто;

- крупнейший российский автопроизводитель;

- ГИБДД (только при выдаче дубликата).

Если ПТС на автомобиль выдан до 01.09.2012, печать не требуется.

Как оплатить утилизационный сбор в 2023 году

В чьи обязанности входит оплата утилизационного сбора

В соответствии с пунктом 3 статьи 24-1 Закона № 89-ФЗ российский гражданин обязан уплатить утилизационный сбор в двух случаях:

- При ввозе транспортного средства из-за рубежа. Например, покупка автомобиля в Японии с последующим самостоятельным доставлением его в Россию.

- При покупке транспортного средства у лиц, освобожденных законом от уплаты утилизационного сбора, либо не оплативших его в нарушение установленного порядка.

Иными словами, утилизационный сбор взимается однократно за все время существования транспортного средства, и платить его должен либо изготовитель – если речь идет об отечественном автопроме, либо один из владельцев.

Для каких категорий авто предоставляется освобождение от уплаты

Законодательством определен ряд категорий «счастливчиков», не уплачивающих утиль сбор:

- владельцы авто, возвращающиеся на историческую родину (подпадают в рамки программы возвращения на историческую родину), вынужденные переселенцы, беженцы;

- консульские и дипломатические органы, сотрудники этих органов, их семьи;

- собственники автомобилей-раритетов (при условии, что авто не моложе 30 лет, будет использоваться только в личных нуждах, установлены «родные» кузов, рама, двигатель);

- если машина попадает в Россию на срок, не превышающий полгода (следует транзитом);

- когда «растаможка» происходит в ОЭЗ в Калининградской области и возраст автомашины не старше 3 лет.

Документы для обоснования освобождения от уплаты

Тому, с кого снята обязанность по расходам на внесение оплаты по сбору, надо это доказать. Следует обеспечить предоставление пакета документов, что он действительно участник программы по возвращению, является беженцем, переселенцем или сотрудник посольства/консульства, член семьи сотрудника. Необходимо отметить, что льготу по уплате получит только владелец-переселенец, но не члены его семьи. Только члены семьи консульских или посольских работников освобождены от уплаты.

Если по автомашине ранее предоставлялась льгота по уплате сбора, а затем она будет продана, то последующий владелец обязан внести в бюджет сумму сбора.

Как рассчитывается размер

Расчёт такого налога производится по формуле: УС = БС × К, где: БС означает величину базовой ставки, зависящую от технических параметров авто; К – коэффициент, соответствующий категории транспорта.

Базовая ставка для легкового автомобиля составляет 20 тыс. рублей. Для коммерческого транспорта, автобусов и грузовых машин ставка повышается до 150 тыс. рублей.

Что влияет на размер коэффициента:

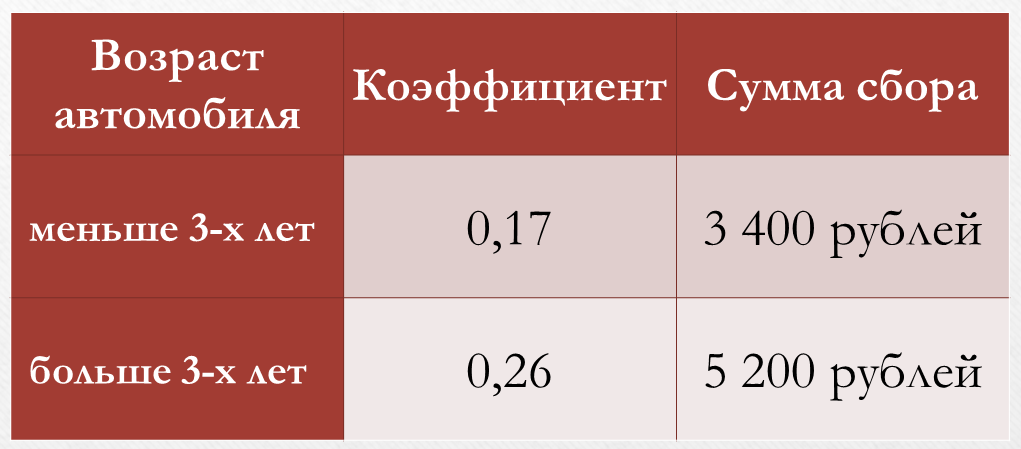

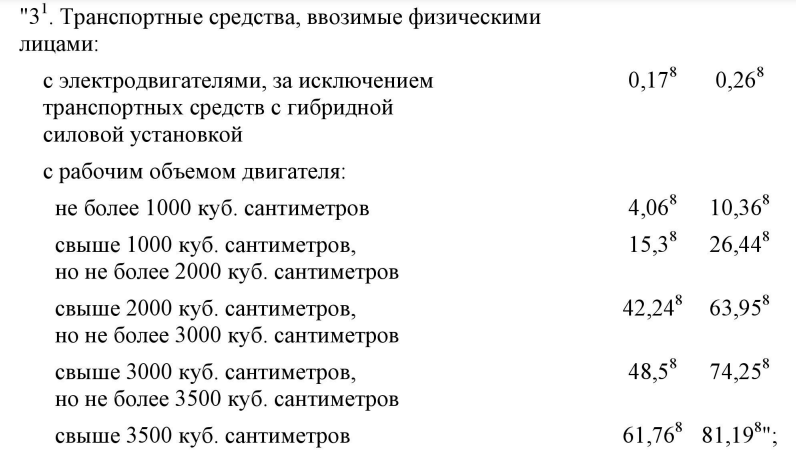

Для транспорта, который эксплуатируется менее трёх лет, коэффициент равен 0,17. Для более старших машин (свыше трёх лет) – 0,26.

Например, на новый легковой автомобиль физического лица налог составит: 20 000 х 0,17 = 3 400 рублей. За транспорт уже подержанный: 20 000 х 0,26 = 5 200 рублей.

Для расчёта можно воспользоваться следующей таблицей:

Что значит отметка в ПТС

Свидетельством того, что сбор уплачен, служит специальная отметка в ПТС.

Где она находится в ПТС и кто ее ставит

Соответствующий штамп ставится в поле «Особые отметки» (слева на первой странице ПТС).

Если транспорт проходит через таможню, отметку ставит ее работник, уполномоченный в силу своих должностных обязанностей. При этом она обязательно заверяется его личной печатью с номером.

В налоговой по своему местоположению ставит штамп и покупатель, если ранее утиль сбор на приобретенное им автотранспортное средство не был оплачен.

Наиболее крупные производители колесного транспорта (а также прицепов) штамп об уплате в ПТС ставят сами.

Еще данную отметку вправе проставить и ГИБДД, если необходимо выдать дубликат ПТС. Таким образом, пометку могут поставить только следующие лица:

Механизм вычисления суммы сбора

Расчетная формула представляет собой произведение базисной ставки сбора на определенный специальный множитель.

Сумма утилизационного сбора = Базовая ставка * Коэффициент

Коэффициенты и базисная ставка определены Постановлением Правительства РФ (№1291 от 26.12.2013) и прописаны в «Перечне видов и категорий ТС». Впоследствии в этот Перечень вносятся только изменения. Так, например, с 1 января 2020 года вступило в действия повышение некоторых коэффициентов, в основном, для легковых автомобилей. Данный перечень размещен на Интернет-ресурсах. Базисная ставка по легковым автомашинам определена в 20 тыс. рублей. Для грузовых автомобилей, спецтехники и прицепов – 150 тыс. рублей.

Значения коэффициентов зависят от следующих критериев:

- возраста ТС – новые до 3 лет или свыше данного возраста. Срок отсчитывается с 1 июля года изготовления;

- типа транспортного средства;

- для легковых автомобилей – объема двигателя;

- для грузовых – полной массы.

Ниже приведены размеры коэффициентов, действующих с 01.01.2020, для легкового автотранспорта:

| Легковые автомобили | Коэффициент | |

| новые | старше 3 лет | |

| 1. Электромобили, кроме гибридов | 1,63 | 6,1 |

| 2. Автомобили с объемом двигателя: | ||

| до 1,0 л (включительно) | 2,41 | 6,15 |

| от 1,0 л до 2,0 л (включительно) | 8,92 | 15,69 |

| от 2,0 л до 3,0 л (включительно) | 14,08 | 24,01 |

| от 2,0 л до 3,5 л (включительно) | 12,98 | 28,5 |

| более 3,5 л | 22,25 | 35,01 |

В качестве примера приведено вычисление утилизационного сбора для отечественного автомобиля, произведенного в 2019 году, с объемом двигателя 1,4 литра.

Утилизационный сбор = 20 тыс. руб. * 8,92= 178,4 тыс. руб.

Кто проставляет отметку

В документах, ввозимых в Россию транспортных средств и самоходных машин пометку об оплате или освобождении гражданина от оплаты проставляет уполномоченный сотрудник таможенных органов. Заверяется отметка личной печатью должностного лица, проставляется в пункте «Особые отметки».

Как может выглядит запись:

Завод изготовитель транспорта на территории Российской Федерации оплачивает пошлину и сдаёт необходимые документы, подтверждающие факт оплаты, вместе с паспортом технического средства или самоходных машин в налоговую службу по месту нахождения производителя. В таком случае отметку проставляет налоговая инспекция.

Физические лица и организации, которые не вносили оплату сдают документы (ПТС или ПСМ) в налоговую по месту нахождения или жительства.

Когда ПТС был утерян, похищен или пришёл в негодность, выдаётся дубликат документа. В таком случае пометку в дубликате проставляют сотрудники ГИБДД. Если это самоходная машина – орган Гостехнадзора.

Расчет утилизационного сбора в 2023 году

Утильсбор рассчитывается для каждого ТС исходя из его типа, возраста, мощности и прочих параметров.

Всего есть два основных параметра:

- Базовая ставка – это фиксированная сумма для конкретной категории транспортных средств, например, легкового или грузового авто.

- Дополнительный коэффициент – его значение меняется в зависимости от многих параметров, например, возраста машины, объема двигателя, массы и так далее.

Зная эти значения, можно легко рассчитать утилизационный сбор на любую технику.

Формула расчета утильсбора

Формула выглядит очень просто – достаточно перемножить два главных параметра:

-

УС = БС х К, где

- УС – утилизационный сбор,

- БС – базовая ставка,

- К – коэффициент.

Базовые ставки со времен введения утилизационного сбора не изменилась. На 2023 год они такие же:

- легковые автомобили – 20 тысяч рублей;

- грузовые автомобили и прицепы к ним – 150 тысяч рублей;

- самоходные машины и прицепы к ним, а также спецтехника – 172,5 тысячи рублей.

Что касается повышающего коэффициента, то даже для одной и той же модели транспортного средства он может отличаться. Например, если есть разница в годе выпуска, объеме двигателя и так далее. Полный перечень коэффициентов можно найти в Постановлении правительства № 1350, а уже потом с его помощью произвести расчет утилизационного сбора на конкретный экземпляр.

Размер утилизационного сбора на автомобили и другую технику на 2023 год

Рассмотрим самый частый пример – когда обычный человек покупает автомобиль за границей и привозит его в Россию. Чаще всего условия такие, что утилизационный сбор платит именно он.

Для этого случая при базовой ставке в 20 тысяч рублей применяются такие коэффициенты и итоговые суммы:

Если к легковому автомобилю прилагается прицеп и его грузоподъемность менее 10 тонн, утильсбор платить отдельно для него не нужно.

Для юридических лиц и индивидуальных предпринимателей все немного сложнее и значительно дороже. Тут учитывается не только возраст автомобиля, но и объем двигателя. Например, на электромобили без двигателя внутреннего сгорания таблица коэффициентов выглядит так:

А для классических бензиновых двигателей значения в разы выше:

И, конечно, свои расчеты есть для каждого вида спецтехники. Этих видов очень много, например, за автобус нужно заплатить от 214 тысяч до 1,5 миллионов рублей:

За крупнотоннажный прицеп нужно отдать от 172 тысяч до 1,2 миллионов рублей:

Повышение утилизационного сбора с 1 августа 2023 года

С 1 августа 2023 года правительство повысило размеры утилизационного сбора, а также впервые разделило ставки сбора для разных целей ввоза автомобилей.

Новые тарифы для физических лиц будут такими:

- При ввозе автомобиля для личного пользования с объемом двигателя до 3 литров они не меняются – это те же 3400 рублей.

- За автомобиль с двигателем объемом от 3 до 3,5 литров сбор составит 970 тысяч рублей.

- За ввоз авто с объемом двигателя более 3,5 литров – 1,2 миллиона рублей.

- Если автомобиль сменит собственника в первые 12 месяцев после ввоза, то придется оплачивать сбор и за менее мощные автомобили:

- объем двигателя до 1 литра – 81,2 тысячи рублей;

- от 1 до 2 литров – 300 тысяч;

- от 2 до 3 литров – 844 тысячи рублей.

Пропорционально увеличиваются и коэффициенты за ввоз авто старше 3 лет. Например, если ввезти автомобиль с объемом двигателя от 3 до 3,5 литров старше 3 лет, то придется отдать 1,485 млн рублей.

Новые коэффициенты для физлиц

Для юридических лиц будут действовать те же тарифы, но без льготы на авто с объемом двигателя до 3 литров (льготу получают только физлица). А за ввоз электромобиля придется отдать от 360 тысяч рублей.

Исключение оставили только для жителей Дальнего Востока, которые ввозят автомобили для личного пользования – для них сбор не изменится.

Особенности выдачи ПТС

Когда вы просто приобретаете машину, то при ее покупке вам передается ее паспорт. В основном здесь нет никаких проблем.

Но, вам при купле-продаже, необходимо обратить внимание на следующие аспекты:

- Это оригинал или дубликат ПТС;

- Если дубликат, то выясните причины его выдачи.

Гораздо сложнее получить ПТС, когда машину ввозишь из-за рубежа. Тогда в этой ситуации паспорт выдают таможенные органы.

Это происходит при следующих факторах:

- Когда машина прошла все процедуры по таможенному оформлению. Это характерно для машин, которые привезены для личного использования, транзита, продажи, отказа в пользу государственных структур;

- Если при обращении авто ввозится в федеральную собственность;

- Когда машина ввозится из республики Беларусь и там же она изготовилась;

- При обращении взыскания на транспортное средство по исполнениям, которые появились у собственника;

- Когда машина выпущена в свободное обращение на всей территории России, а ее ввоз осуществился после вывоза в Белоруссию из России;

- После осуществления таможенной проверки, если нет необходимости в таможенном оформлении.

В результате этого, чтобы получить паспорт на машину, нужно обратиться в подразделение таможни, в районе, где прописан или проживает хозяин машины.

Владелец при этом должен подать следующее заявление:

- Указать особенности приобретения машины;

- Товарную позицию и страну, где авто изготовилось;

- Представить подтверждающие документы, на все указанные данные;

- При получении ПТС на машину через таможню, необходимо иметь в наличие экологический сертификат Евро- 4.

После проверки всей документации, сверки номера ПТС, подачи заявления. Таможенный орган выдаст вам ПТС на вашу машину.

Есть возможность оформить паспорт на автомобиль в более легком варианте. Вам нужно обратиться в таможню, получить от них разрешение и заполнить ПТС в электронной копии. После этого сотрудники все тщательно сверят, распечатают, поставят необходимые подписи и печати и выдадут документ вам на руки.

Когда машина ввозится из Белоруссии, то в ПТС ставится печать, что таможенный контроль уже пройдет и дополнительного таможенного оформления не нужно. Все это заверяется печатями.

Ошибочно (излишне) уплаченный УС может быть возвращен или учтен в качестве авансовых платежей на основании п.25 Постановления Правительства РФ №1291.

Для возврата средств в адрес таможенных органов должно быть подано заявление, бланк которого утвержден в Приложении №4 к указанному постановлению.

В расхожих случаях ввоза легковушек частными лицами утилизационный сбор составляет незначительную величину в общей стоимости авто: 3400 – 5200 рублей. В случаях специальной техники этот же параметр может составить уже семизначную цифру, и превысить изначальную цену ТС.

Проблема может заключаться и в ошибочном начислении УС, который необходимо вернуть. Сделать это можно самостоятельно, но в особо сложных случаях лучше обратиться к автоюристу. Первую онлайн-консультацию можно получить бесплатно. Для этого достаточно описать проблему через форму ниже, и дождаться ответа от адвоката.

Была ли статья полезной?

ДаНет

Освобождаются от государственной выплаты в следующих случаях:

- Если транспортное средство было произведено более, чем тридцать лет назад, а также у машины должны быть сохранены двигатель, кузов и рама от производителя. Машина должна использоваться только для личных целей;

- Если владельцем транспортного средства являются государственные служащие других государств, исполняющие свои трудовые обязательства на территории РФ, а также члены их семей. Это правило распространяется на транспортные средства, которые находятся во владении тех же государственных иностранных структур на территории РФ.

- Если владельцем машины является участник программы добровольного переселения граждан России на родину в случае ранее приобретенного автомобиля вне территории РФ.

Стоит отметить, что если владельцы машины, которые приобрели транспортное средство исходя из последних двух условий, выставят на продажу в России, то покупатель должен будет оплатить утилизационный сбор в случае приобретения.