Отличие обособленного подразделения от филиала

В ст. 55 ГК РФ сказано, что любая организация вправе открыть обособленное подразделение на территории России или за ее пределами. Обособленным подразделением (далее – ОП) является отдельный офис, который оборудован рабочими местами. Однако если вы снимаете пару офисов в одном здании, это не ОП, это одно подразделение, так как офисы имеют один адрес

Также нужно обратить внимание: если у вас в собственности есть какое-то помещение, где никто из сотрудников не числится, и вместо стола, стула и компьютера там лежат коробки со старыми документами – это не отдельное подразделение, это помещение со старыми коробками. Согласно ст.11 НК РФ и ст

57 ТК РФ в ОП должны числиться сотрудники и это должно быть зафиксировано в трудовом договоре. То есть, в ОП должны быть и работники, и рабочие места, если что-то из этого отсутствует, то это уже не является ОП (Письмо Минфина от 03.11.2009 № 03-02-07/1-493).

Суть ОП в том, чтобы представлять интересы организации и продвигать ее продукцию. Оно не владеет отдельным имуществом, не может вести деятельность, которую не ведет «голова».

Если организация на УСН, вправе ли она образовать ОП? Да. А вот филиал создать нельзя. Основная разница между филиалом и ОП в том, что филиал может иметь свое собственное имущество.

Роль прибыли в деятельности подразделений

Прибыль подразделений является основным источником финансовых ресурсов для развития и улучшения деятельности организации. Она может быть использована для инвестиций в новые проекты, модернизации оборудования, повышения квалификации сотрудников и других важных направлений развития.

Имея прибыль, подразделения обособленного подразделения могут существовать и развиваться самостоятельно, не завися от финансовой поддержки от родительской организации. Это позволяет им иметь большую самостоятельность в принятии управленческих решений и реагировать на изменения в окружающей среде более оперативно.

Кроме того, прибыль подразделений является показателем эффективности их работы. Чем выше прибыль, тем более успешно они выполняют свои задачи и достигают поставленных целей. Руководство компании использует показатели прибыли для оценки результативности деятельности подразделений и принятия управленческих решений, направленных на улучшение эффективности работы.

Все подразделения имеют одну общую цель — приносить прибыль организации. Их деятельность направлена на получение прибыли, которая является основым источником роста и развития как самого подразделения, так и всей компании в целом.

Как открыть обособленное подразделение

Если вы решили открыть ОП, то фиксировать в Уставе это не нужно. В течение трех дней со дня решения открыть ОП нужно подать заявление на внесение подразделения в ЕГРЮЛ (п.5 ст. 5 Федерального закона от 08.08.2001 № 129-ФЗ), и обязательно в течение одного месяца нужно уведомить налоговый орган об открытии ОП. От головной организации оформляем уведомление и направляем его в ИФНС, к которой приписано головное подразделение.

Рассмотрим, как это делается в программе «1С:Бухгалтерия 8», ред. 3.0.

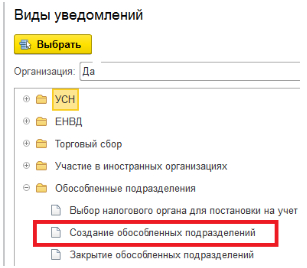

Открываем вкладку «Отчетность», раздел «1С-Отчетность», пункт «Уведомления, сообщения и заявления». Нажимаем кнопку «Создать» и выбираем «Создание обособленных подразделений».

Заполняете уведомление, отправляете его и контролируете этапы отправки. Уведомление о постановке на учет от инспекции, в которой будет зарегистрировано ОП, вы получите по почте.

Далее заводим ОП в базе.

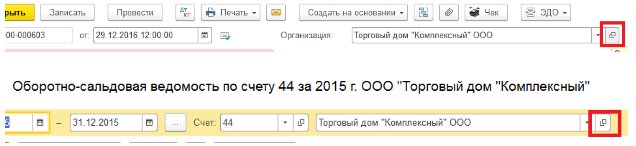

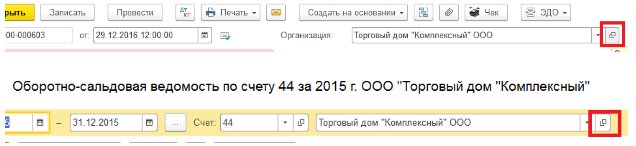

Открываем «Справочники» – «Предприятие» – «Организации», но вы можете войти в организацию из любого документа, например, из «Реализации» или «ОСВ», нажав на кнопку со значком «Раскрывающийся список».

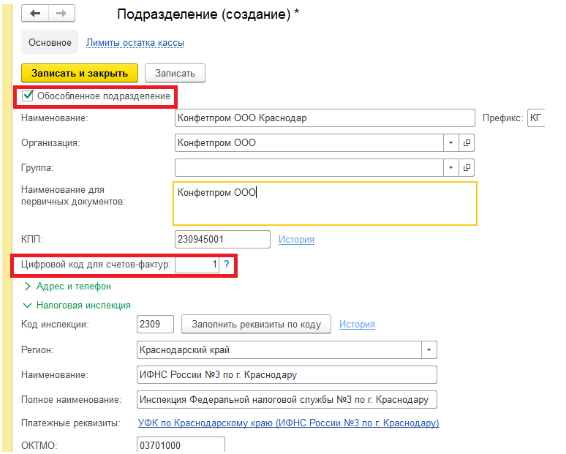

В организации выбираем вкладку «Подразделения», нажимаем «Создать». Отмечаем галочкой, что это обособленное подразделение, затем вносим все нужные данные, обязательно при этом указываем цифровой код для счета-фактуры – он будет указываться в счетах-фактурах, которые выставлены ОП.

НДС

С начала года НДС уже по ставке 20% поступает в федеральный бюджет (Федеральный закон от 03.08.2018 № 303-ФЗ): то есть декларацию отправляет головная организация, и разреза по ОП в ней не будет. Но некоторые нюансы все-таки касаются учета в разрезе подразделений. В счете-фактуре, выписанном ОП, указывается цифровой код – через слеш. Также в счетах-фактурах и УПД указывается КПП обособленного подразделения (Письма Минфина РФ от 18.05.2017 № 03-07-09/30038, от 10.02.2012 № 03-07-09/06, ФНС России от 16.11.2016 № СД-4-3/21730@). Еще одно требование к заполнению: в счете-фактуре по строке 3 «Грузоотправитель и его адрес» должно быть отражено наименование и почтовый адрес обособленного подразделения, от которого выставлен документ (Письма Минфина РФ от 10.02.2012 № 03-07-09/06, от 01.04.2009 № 03-07-09/15, от 04.05.2006 № 03-04-09/08).

Как посчитать долю прибыли по обособленным подразделениям в 2021 году

Юридическим лицам на общем режиме с обособками приходится разбивать прибыль по долям между головной компанией и подразделениями и перечислять налог в бюджет несколькими платежами. Расскажем, как правильно посчитать доли прибыли обособленных подразделений.

Юридическим лицам на общем режиме с обособками приходится разбивать прибыль по долям между головной компанией и подразделениями и перечислять налог в бюджет несколькими платежами. Расскажем, как правильно посчитать доли прибыли обособленных подразделений.

Порядок расчета долей прибыли по обособленным подразделениям

Долю прибыли обособленного подразделения (ОП) в общем объеме прибыли компании считают по формуле:

Разберем, как посчитать каждый показатель.

Для наглядности расчеты будем проводить на примере:

У организации два обособленных подразделения. Общая среднесписочная численность персонала — 100 человек. Из них 40 чел. приходится на головной офис, 35 чел. — на ОП № 1, и еще 25 чел. — на ОП № 2.

Рассчитаем удельный вес среднесписочной численности персонала организации:

- головной офис: (40 чел. / 100 чел.) * 100 % = 40 %;

- ОП № 1: (35 чел. / 100 чел.) * 100 % = 35 %;

- ОП № 2: (25 чел. / 100 чел.) * 100 % = 25 %.

Теперь определим удельный вес остаточной стоимости ОС . Его считают по формуле:

Дополним условие примера:

Остаточная стоимость основных средств в организации — 10 млн. руб. Из них ОС на 5 млн. руб. числится за головным офисом, на 3 млн. руб. — за ОП № 1, на 2 млн. руб. — за ОП № 2.

Посчитаем удельный вес остаточной стоимости ОС по организации:

- головной офис: (5 млн. руб. / 10 млн. руб.) * 100 % = 50 %;

- ОП № 1: (3 млн. руб. / 10 млн. руб.) * 100 % = 30 %;

- ОП № 2: (2 млн. руб./ 10 млн. руб.) * 100 % = 20 %.

Теперь можно рассчитать доли прибыли по головному офису и подразделениям организации.

Дополним условие примера:

Налоговая база по налогу на прибыль за отчетный период в целом по организации составила 1,2 млн. руб.

Рассчитаем доли прибыли:

- головной офис: (40 % 50 %) / 2 = 45 %;

- ОП № 1: (35 % 30 %) / 2 = 32,5 %;

- ОП № 2: (25 % 20 %) / 2 = 22,5 %.

Распределим налоговую базу:

- головной офис: 1,2 млн. руб. * 45 % = 540 тыс. руб.;

- ОП № 1: 1,2 млн. руб.* 32,5 % = 390 тыс. руб.;

- ОП № 2: 1,2 млн. руб.* 22,5 % = 270 тыс. руб.

Региональный налог по ОП

На основе результатов расчета, обособленное подразделение может посчитать сумму налога к уплате в региональный бюджет:

Полученную сумму ОП перечисляет в бюджет по месту своего нахождения. Авансовые платежи по налогу исчисляют и уплачивают в том же порядке.

Напоминаем, что регионы могут устанавливать пониженные ставки по налогу на прибыль .

Особенности распределения прибыли между ОП

Иногда несколько ОП одной компании расположены в одном субъекте РФ. Тогда организация может назначить одно из подразделений ответственным. Это ОП и будет уплачивать налог за все остальные подразделения из своего региона одним платежным поручением.

Только о своем решении нужно обязательно сообщить в налоговую инспекцию.

Сделать это можно двумя способами:

- Подать уведомление с признаком «1» в ИФНС по месту нахождения ответственного ОП. Бланк можно найти в письме ФНС от 26.12.2019 № СД-4-3/26867@.

- Подать такое же уведомление, но с признаком «2» по месту нахождения других ОП этого региона.

Чтобы перейти на новый порядок уплаты налога с 1 января следующего налогового периода, нужно уведомить инспекцию до 31 декабря текущего года.

Сумму регионального налога на прибыль по группе ОП считают так:

Чтобы рассчитать долю прибыли по группе ОП , нужно:

- просуммировать показатели ССЧ и остаточной стоимости ОС по группе ОП из одного региона;

- рассчитать удельный вес показателей в %;

- определить долю прибыли группы ОП в %;

- рассчитать размер доли в рублях.

Возможна другая ситуация: когда само головное предприятие и некоторые из его ОП находятся в одном регионе. Тогда уплачивать налог за эти ОП будет сама организация. И она же подает уведомление в инспекцию по месту своего нахождения.

Как считать доли прибыли при сезонном характере работ

Если у организации сезонная деятельность, то рассчитать удельный вес среднесписочной численности проблематично. Ведь в одном месяце у организации может быть, например, 100 работников, а в другом только 3.

В таком случае нужно определять доли по удельному весу расходов на оплату труда. Это решение нужно согласовать с налоговой службой и закрепить в учетной политике.

Обучение для бухгалтера

Учитесь онлайн не отрываясь от работы. Лучшие подборки вебинаров, полезные статьи и курсы

- #налог на прибыль

- #федеральный бюджет

- #перераспределение налогов

- #региональный бюджет

- #распределение доходов

- #обособленные подразделения

- #распределение прибыли

Как платится налог на прибыль по обособленному подразделению

Исходя из нормативных требований п. 2 стат. 288 НК, уплачивать налог в бюджет субъектов нужно отдельно по ОП и фирме-«голове». Налоговики разрешают платить суммы централизовано, то есть одной платежкой, если и подразделение, и головная фирма расположены территориально в одной местности и подведомственны одной ИФНС. Это же правило верно в случае, когда у компании имеется несколько ОП, расположенных также в одной территории.

Для того, чтобы законно перечислять суммы налога по реквизитам налоговой одного ответственного ОП, налогоплательщик обязан письменно уведомить ИФНС не позднее 31-го декабря перед будущим налоговым периодом. При этом выполнять распределение сумм по ОП не требуется. Но такой порядок должен оставаться неизменным. Если же создается новое подразделение, уведомление подается в 10-дневный период по окончании квартала, в котором зарегистрировано ОП. Формы уведомлений приведены ФНС в Приложении № 3 Письма № ШС-6-3/986 от 30.12.08 г.