Продажа без амортизационной премии

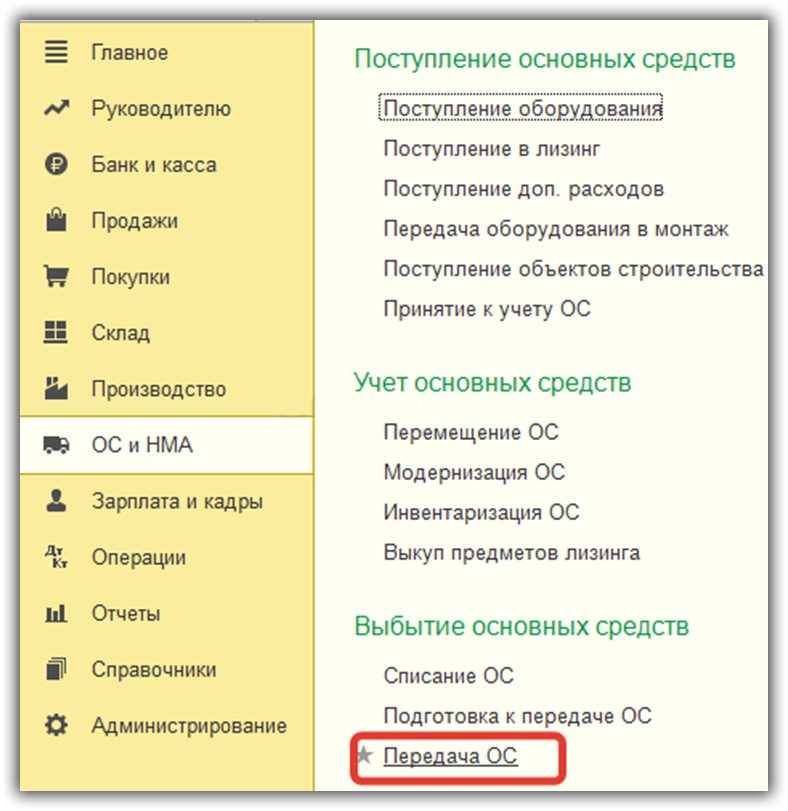

В такой ситуации создается документ «Передача ОС», располагающийся в разделе «ОС и НМА».

Например, компанией было приобретено оборудование стоимостью в 105.000 рублей со сроками эксплуатации в 5 лет (60 месяцев).

Размер начисляемой амортизации составляет 1.750 рублей ежемесячно.

По прошествии восьми месяцев было принято решение данное оборудование реализовать, при этом его продажная цена составила 101.000 рублей.

Для отражения операции необходимо создать документ «Передача ОС».

В шапку нового документа вносятся данные по предприятию, контрагенту и договору с ним, а также местонахождения реализуемого актива и событие ОС. Для последнее графы единственный доступный для выбора вариант «Передача ОС».

В закладке «Основные средства» необходимо добавить новую строку, в которую вносятся данные по оборудованию, включая инвентарный номер, подтягивающийся автоматически.

В графу цена вносятся данные по стоимости объекта, оговоренной с покупателем.

Указываемые счета доходов и расходов выбираются 91.01 и 91.02. Связано это с тем, что данная продажа не входит в основную деятельность предприятия, соответственно и получаемые суммы должны отражаться как «Прочие».

Заполнению также подлежит аналитика по статьям расходов с видом «Реализация основных средств».

После того, как документ будет проведен, программа самостоятельно сформирует необходимый набор проводок, отражающих произошедшее.

В результате они показывают:

- Факт появления дебиторской задолженности в размере стоимости реализуемого основного средства.

- Начисление амортизации за месяц, во время которого произошла продажа оборудования.

- Общая сумма начисленной за эксплуатацию амортизации начислена на счета уменьшения остаточной стоимости.

- Перенесена на счет остаточной стоимости и первичная стоимость приобретения за минусом размера амортизационных отчислений.

- Остаточная стоимость оборудования отнесена в прочие расходы.

- НДС по сделке продажи начислен на прочие расходы организации.

Особенности разницы бухгалтерского и налогового учетов

Для основных средств, введенных в эксплуатацию с начала 2016 года, появилась некоторая особенность: имущество стоимостью свыше 40 тыс. рублей, но дешевле 100 тыс. рублей должно быть учтено как основное средство с начислением амортизации в бухгалтерском учете (ПБУ 6/01), но при этом списано сразу на затраты в налоговом учете фирмы. При данной ситуации в бухгалтерском учете появляются временные разницы, так как на протяжении полезного срока действия объекта его первоначальная стоимость в налоговом и бухгалтерском учете будет различаться, следовательно, прибыль фирмы по налоговому учету становится меньше бухгалтерской прибыли. Возникающее в связи с этим отложенное налоговое обязательство отображается в бухгалтерском учете компании на сч., которое рассчитывается как произведение временной разницы и ставки налога на прибыль (20%).

Одновременно с этим начисление амортизации только в бухгалтерском учете создает вычитаемые отложенные налоговые активы, фиксируемые на 09 счете.

Отражение продажи основных средств на бухгалтерском балансе

Отражение продажи основных средств в бухгалтерском учете зависит от применяемой в организации системы учета:

-

если используется метод начисления, то доходы и расходы от реализации основного средства учитываются в том периоде, к которому они относятся, независимо от фактического поступления или выплаты денежных средств;

-

если же применяется кассовый метод, то доходы и расходы учитываются только после фактического получения или выплаты денежных средств.

Важно помнить, что в любом случае необходимо корректно отразить все операции в бухгалтерской документации, чтобы избежать возможных проблем с налоговой инспекцией.

Проводки на списание основных средств

Выбытие основных средств в бухгалтерском учете отражается следующими проводками: Дт 01 «Выбытие» Кт 01«ОС» – перенесена на счет выбытия первоначальная стоимость ОС. Списание амортизации будет Дт 02 Кт 01 «Выбытие».

При этом сформированная на счете 01«Выбытие» балансовая стоимость списывается в дебет счетов, соответствующих характеру произведенных операций, например:

-

реализация, ликвидация, износ: Дт 91.2 Кт 01«Выбытие»;

-

вклад в УК: Дт 76 Кт 01«Выбытие»;

-

выбытие актива по причине недостачи: Дт 94 Кт 01«Выбытие».

Проводки на выручку от основных средств

Доход от реализации основных средств надо отразить в составе прочих доходов компании.

Бухгалтерские записи по счетам надо сделать следующие:

-

продажа основного средства другой организации: прочие доходы – по кредиту счета 91 «Прочие доходы и расходы» на отдельном субсчете «Прочие доходы»;

-

расходы, связанные с реализацией, – по дебету счета 91 на субсчете «Прочие расходы».

Проводки на затраты для основных средств

Для целей бухгалтерского учета все затраты, относящиеся к основному средству, отражаются проводками по дебету счета 08 в корреспонденции с соответствующими счетами.

Особое внимание следует обратить на порядок отражения НДС в учете: если основное средство планируется использовать в деятельности, результаты которой облагаются НДС, тогда он подлежит возмещению из бюджета; в противном случае суммы НДС, выставленные поставщиком, следует включить в стоимость объекта основных средств.

Моменты, влияющие на учетные записи по реализации ОС

Возникающие при продаже основного средства проводки во многом определяют характерные черты этого вида имущества

Для целей бухучета процесса его реализации важно, что ОС:

- не является имуществом, предназначаемым для перепродажи;

- всегда индивидуализировано как объект;

- как правило, относится к числу амортизируемых;

- может подвергаться переоценке.

ОС не предназначено для перепродажи, но может быть реализовано. Однако такая операция обычно возникает только в силу убедительной причины:

- Объект не используется.

- Его нужно заменить из-за морального или физического старения.

- Имущество распродается в связи с прекращением владельцем деятельности.

К реализации, осуществляемой в связи с ведением основных видов деятельности, продажа ОС не относится. Поэтому финансовый результат от такой операции всегда формируется на счете учета прочих доходов и расходов (п. 31 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н).

Цену продажи ОС продавец и покупатель согласовывают в договоре (п. 30 ПБУ 6/01). Если применяемый продавцом режим налогообложения не делает его неплательщиком НДС, то операция по продаже ОС облагается этим налогом по ставке 20%, и это отразится в стоимости продажи.

Расходная часть в проводках по реализации сложится:

- из остаточной стоимости ОС, при этом месяц продажи станет последним месяцем, за который будет начислена амортизация (п. 22 ПБУ 6/01);

- затрат на предпродажную подготовку.

В отношении ОС, подвергавшегося переоценке, числящаяся в учете сумма дооценки по нему в момент выбытия присоединяется к нераспределенной прибыли (п. 15 ПБУ 6/01).

Бухучет

В бухучете выбытие имущества из состава основных средств отразите на счете 01. Для этого можно открыть отдельный субсчет «Выбытие основных средств». По дебету этого счета отразите первоначальную (восстановительную) стоимость основного средства, по кредиту – сумму амортизации, начисленную за период его эксплуатации:

Дебет 01 субсчет «Выбытие основных средств» Кредит 01

– отражена первоначальная (восстановительная) стоимость выбывающего основного средства;

Дебет 02 Кредит 01 субсчет «Выбытие основных средств»

– отражена амортизация, начисленная за период эксплуатации объекта.

В результате сальдо на счете 01 «Выбытие основных средств» будет отражать остаточную стоимость основного средства.

Проверить данные поможет формула:

| Остаточная стоимость основного средства | = | Первоначальная (восстановительная) стоимость основного средства | – | Сумма начисленной амортизации за период эксплуатации |

Такой порядок предусмотрен Инструкцией к плану счетов (счет 01).

Продажа основного средства без амортизационной премии

В данном случае применяется документ Передача ОС (Меню ОС и НМА – Выбытие основных средств – Передача ОС).

Пример:11.03.2016 – Организацией было принято на учет основное средство ОС 1 первоначальной стоимостью 105 000,00 рублей. Срок использования основного средства составляет 60 месяцев:

30.04.2016 – Начала начисляться амортизация ОС 1 размером 1 750,00 рублей:

13.12.2016 – В связи с возникшей необходимостью основное средство ОС 1 было продано по стоимости 101 000,00 рублей:

Создадим документ Передача ОС:

В шапке документа Передача ОС в 1С 8.3 заполним все необходимые реквизиты:

- Контрагент

- Договор

- Местонахождение ОС (Подразделение, в которое было принято на учет основное средство)

- Событие ОС (в данном документе доступен только один вариант события «Передача ОС»)

На закладке Основные средства открывшегося документа добавим строку, в которой в качестве основного средства укажем объект ОС 1, инвентарный номер объекта при этом заполнится автоматически:

- В поле цена указывается продажная цена объекта основных средств согласно договоренности с контрагентом

- Счета доходов и расходов – это счета прочих доходов и расходов – 91.01 и 91.02, поскольку продажа объектов основных средств не относится к основной деятельности организации (НДС, исчисленный от продажи основного средства, также будет учитываться на счете прочих расходов)

- Аналитика к счетам прочих доходов и расходов также заполняется в поле документа Передача ОС. Это статья прочих доходов и расходов с видом «Реализация основных средств»

В результате проведения документ 1С 8.3 формирует следующие проводки по продаже основного средства:

- Сформирована дебиторская задолженность в размере продажной стоимости основного средства (в БУ и НУ).

- Начислена амортизация за декабрь (месяц реализации основного средства, в БУ и НУ)

- Сумма исчисленной за весь период эксплуатации ОС 1 амортизации отнесена в счет уменьшения остаточной стоимости основного средства (в БУ и НУ).

- Первоначальная стоимость основного средства перенесена на счет остаточной стоимости основного средства, которая будет уменьшена на сумму амортизации (в БУ и НУ).

- Остаточная стоимость основного средства отнесена на счет прочих расходов (в БУ и НУ).

- НДС начисленный отнесен на счет прочих расходов (в БУ).

Реализация ОС: проводки, формирующие прибыль (убыток) от продажи

Опираясь на вышеприведенные правила, покажем проводки по реализации основных средств с использованием счетов бухучета, приведенных в Плане, утвержденном приказом Минфина РФ от 31.10.2000 № 94н:

- Отражена выручка от реализации ОС — Дт 62 Кт 91.

- Начислен НДС с выручки — Дт 91 Кт 68.

- Сформирована остаточная стоимость ОС — Дт 01 «Выбытие» Кт 01 и Дт 02 Кт 01 «Выбытие».

- В расходах по продаже учтены остаточная стоимость ОС (Дт 91 Кт 01 «Выбытие») и затраты на предпродажную подготовку (Дт 91 Кт 60 (70, 69, 10)).

В результате этих записей на счете 91 сформируется итоговый результат от операции реализации, которым может стать как прибыль, так и убыток. Завершающей проводкой для прибыли или убытка от продажи основного средства станет отнесение получившейся суммы на счет 99 при закрытии счета 91 (Дт 91 Кт 99 или Дт 99 Кт 91).

Дополнительной учетной записью окажется списание суммы дооценки по этому ОС при условии наличия такой суммы в учете — Дт 83 Кт 84.

***

Продажа ОС в сравнении с реализацией по основным видам деятельности осуществляется достаточно редко. Записи по формированию финрезультата от такой операции проводятся через счет 91, в кредит которого попадает сумма выручки с НДС, а в дебет — величина НДС и расходы по продаже (остаточная стоимость и затраты на предпродажную подготовку). Одновременно со счета 83 списывается сумма числящейся на нем дооценки по продаваемому ОС.

***

Еще больше материалов по теме в рубрике «Бухгалтерский учет».

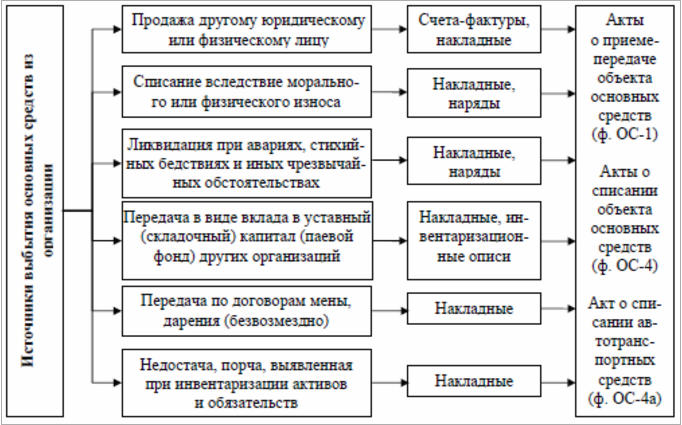

Основные нюансы списания основного средства

Кроме износа основного средства можно выделить и другие случаи его списания:

- Продажа другим организациям;

- Дарение, обмен;

- Кража или хищение;

- Взнос в уставной капитал;

- Ликвидация в силу чрезвычайных ситуаций:

- Приказ руководства, который закрепляет состав инвентаризационной комиссии.

- Акт списания ОС, где указываются причины этого действия.

Не является списанием основного средства когда его перемещают в рамках одного предприятия (между структурными подразделениями). Если основное средство временно не эксплуатируется в силу проведения реконструкционных работ или выполнения дополнительного монтажа, то оно также не подлежит списанию.

Перевод ОС в необоротные активы

Для того, чтобы продать основное средство, необходимо произвести важную учетную операцию: перевести продаваемое ОС в соответствующий раздел баланса, то есть в необоротные активы, предназначенные к продаже.

Условия перевода ОС в необоротные активы:

-

прибыль планируется получить именно от реализации, а не от применения ОС;

-

основное средство полностью подготовлено к реализации, в каких-либо дополнительных операциях с ним надобности нет;

-

ОС будет продано после перевода не позже чем через год, если иное не предусмотрено планом реализации;

-

условия продажи не противоречат актуальным нормативным актам;

-

перевод осуществляется под конкретный договор купли-продажи или в рамках плана реализации, принятого фирмой.

Проводки по основным средствам

В данной статье предлагаю разобраться с основными средствами. Немного пройдемся по ключевым моментам основных средств и рассмотрим проводки.

Основные средства — это дорогостоящее имущество (более 40 тыс. руб.), которое используется в производственной или управленческой деятельности компании, используется для получения дохода, но не для перепродажи. Срок полезного использования более 12 месяцев.

. Имущество, стоимостью до 40 тыс. руб. можно списать на расходы единовременно . В налоговом учете такое имущество не относится к основным средствам. Но все же стоит закрепить это положение в Вашей учетной политике.

К основным средствам можно отнести.

Учет ОС ведется на счёте 01 «Основные средства». Но при этом есть ещё один счёт – 08 «Вложения во внеоборотные активы», на котором надо собирать затраты по приобретению имущества. Сюда могут входить и траты на доставку, и на монтаж, и иные расходы. Покажем это проводками:

Дебет 08 Кредит 60 (76) – покупка ОС у продавца;Дебет 08 Кредит 23 (26,70, 76..) – дополнительные затраты, которые включают в первоначальную стоимость.

После сбора всех трат на покупку ОС, его ставят на учёт – переносят на 01 счёт. В 1С делается операция Ввод в эксплуатацию ОС.

Дебет 01 Кредит 08 – принято к учёту и введено в эксплуатацию ОС.

Если ОС получаем безвозмездно, то используем счёт 98 «Доходы будущих периодов» субсчёт 98-2 для безвозмездных поступлений. Тогда поступление ОС в компании будет выглядеть так:

Дебет 08 Кредит 98-2 – рыночная стоимость имущества, которое поступило безвозмездно.

По общим правилам на том же 08 счёте надо собирать затраты для доведения средства к готовности. После окончательной подготовки и сбора всех затрат надо сделать перенос ОС с 08 на 01 счёт.

Процессу использования основных средств сопутствует процесс постепенного переноса их стоимости на затраты, т.е. амортизация.

Амортизацию начинают начислять с месяца, следующего за месяцем, в котором ОС было поставлено на учет.

оплатили ОС в августе, ввели в эксплуатацию в в сентябре,

значит амортизацию следует начислять с октября.

Есть несколько способов начисления амортизации, причем они отличаются в бухгалтерском и в налоговом учете.

Но для любого из способов начисления амортизации ОС надо знать срок полезного использования данного ОС, т.е. период, в течение которого будет начисляться амортизация.

Этот срок можно взять из:

- Классификации ОС, утвержденной Постановлением Правительства РФ от 01.01.2002г.;

- рекомендаций изготовителя или технических условий (если данного ОС нет в Классификации).

В Классификации ОС в зависимости от срока полезного использования объединены в 10 групп. Кроме того, для ОС, входящих в 8 — 10 амортизационные группы, в обязательном порядке должен применяться линейный метод.

Для каждого ОС выбранный срок полезного использования надо оформить приказом руководителя.

Способ начисления амортизации ОС Вы закрепляете в своей учетной политике.

В бухгалтерском учете начисление амортизации ведется по счету 02 «Амортизация основных средств». Независимо от способа начисления амортизации проводка будет такой:

Дебет 20 (23, 26…) Кредит 02 – начислена амортизация за месяц.

Дебет 01 Кредит 01 – показана остаточная стоимость ОС;Дебет 02 Кредит 01 – показана амортизация, которую начисляли при эксплуатации.

Отдельно надо показать доходы и расходы от продажи имущества:

Дебет 62 (76) Кредит 91-1 – выручка от продажи;Дебет 91-2 Кредит 10 (60, 76…) – показаны расходы, возникшие из-за выбытия ОС.

Остаточная стоимость проданного ОС включается в состав прочих расходов.

Дебет 91-2 Кредит 01 – отражена остаточная стоимость ОС в составе прочих расходов;

Для ликвидации ОС составляется акт. Остаточную стоимость и затраты по ликвидации отражаются в составе прочих расходов.

Дебет 02 Кредит 01 – показана амортизация, которую начисляли при эксплуатации.

Дебет 01 Кредит 01 – показана остаточная стоимость ОС;Дебет 91-2 Кредит 01 – списана остаточная стоимость ОС на основании акта о списании.

Если ликвидация происходит силами самой организации

Дебет 23 (91/2) Кредит 70 (69, 68 ,10. )

Ликвидация с помощью подрядчика

Дебет 91 / 2 К 60 — учтены расходы на ликвидацию, выполненную подрядным способом.

Затраты по ликвидации относятся к внереализационным расходам.

Оприходование материалов, оставшихся после ликвидации ОС

Дебет 10 Кредит 91 «доходы»

Теперь, Вы знаете:

- что относится к основным средствам;

- какими проводками оформить поступление ОС;

- каким способом начислять амортизацию;

- с какого месяца надо начислять амортизацию;

- как определить и утвердить срок полезного использования ОС;

- какими проводками оформить выбытие ОС.

Надеюсь, что данная статья поможет Вам.

Учет ОС в 1С 8.3 Бухгалтерия пошагово

Скачать пошаговую инструкцию оформления примера

.

Приобретение внеоборотного актива

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный

, при котором используется два документа:

- оприходование ОС — документ Поступление (акт, накладная)

вид операции Оборудование

; - постановка на учет- документ Принятие к учету ОС

.

Упрощенный

, при котором используется единый документ:

оприходование и ввод в эксплуатацию ОС — документ Поступление (акт, накладная)

вид операции Основные средства

.

Когда постановка на учет ОС осуществляется одновременно с его оприходованием, то, конечно, удобнее отражать все в одном документе: использовать Упрощенный вариант

. Но он имеет некоторые ограничения.

Разберем покупку основного средства на примере стандартного варианта оформления.

Оформим документ Поступление (акт, накладная)

вид операции Оборудование

в разделе ОС и НМА – Поступление основных средств – Поступление оборудования

.

На вкладке Оборудование

укажите актив из справочника Номенклатура

. Вид номенклатуры

Оборудование (объекты основных средств)

.

Проводки

Проводки:

- Дт 08.04.1 Кт 60.01 — принятие к учету внеоборотного актива;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

Регистрация СФ поставщика

Введите номер и дату входящего счет-фактуру внизу формы документа Поступление (акт, накладная)

и нажмите кнопку Зарегистрировать

.

Как присвоить инвентарный номер основному средству в 1С 8.3

Данные ОС заполните в справочнике Основные средства

. Это можно сделать:

- в разделе Справочники — ОС и НМА — Основные средства

; - непосредственно в документе принятия к учету, например, в документе Принятие к учету ОС

— вкладка Основные средства

.

В карточке обязательно заполните:

-

Группа учета ОС

; - раздел Классификация

; - раздел Сведения для инвентарной карточки

.

Инвентарный номер указывается из документа постановки на учет, это может быть:

- документ Принятие к учету ОС

вкладка Основные средства

графа Инв. номер

; - документ Поступление (акт, накладная)

вид операции Основные средства

графа Инв. номер

.

Инвентарный номер заполняется автоматически порядковым номером введенных элементов в справочник Основные средства

. Если нужно задать другой номер, то отредактируйте графу Инв. номер

вручную.

В карточке ОС этот номер не редактируется и по умолчанию не отображается. Чтобы он отображался, добавьте его по кнопке Еще — Изменить форму

.

В списке элементов формы (левая часть) в группе Шапка

поставьте флажок напротив элемента Инвентарный номер

.

После выполнения этих действий инвентарный номер будет отображаться в карточке основного средства.

Постановка на учет ОС

Постановку на учет основных средств в 1С 8.3 при стандартном варианте отразите документом Принятие к учету ОС

вид операции Оборудование

в разделе ОС и НМА — Поступление основных средств — Принятие к учету ОС

.

На вкладке Внеоборотный актив

введите приобретенный актив до его постановки на учет в качестве ОС.

На вкладке Основные средства

заполните ОС, принимаемое к учету, задайте инвентарный номер.

На вкладке Бухгалтерский учет

отразите параметры начисления амортизации в БУ.

На вкладке Налоговый учет

отметьте, как будет погашаться стоимость в НУ.

Если применяете амортизационную премию, то отметьте флажок на вкладке Амортизационная премия

и задайте ее размер.

Проводки

Документ формирует проводки:

Дт 01.01 Кт 08.04.1- ввод в эксплуатацию ОС.

Принятие НДС к вычету по ОС

Примите НДС к вычету документом Формирование записей книги покупок

в разделе Операции — Закрытие периода — Регламентные операции НДС — вкладка Приобретенные ценности

.

Проводки

Документ формирует проводку:

Дт 68.02 Кт 19.01 — принятие НДС к вычету по ОС.

Начисление амортизации

Ежемесячное начисление амортизации выполните в процедуре Закрытие месяца

операция Амортизация и износ основных средств

в разделе Операции – Закрытие периода – Закрытие месяца

.

Конвейер ленточный введен в эксплуатацию 29 мая. Значит, амортизация в БУ и НУ начисляется с июня.

Проводки:

Дт 20.01 Кт 02.01 — начисление амортизации.

Аналогично начисляйте амортизацию в следующих месяцах до полного погашения стоимости. При выбытии ОС амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача ОС

.

Переоценка ОС

Списание ОС

Когда имущество устаревает, портится или происходит кража, нам надо списать его, то есть снять с учета. Списываем первоначальную стоимость и делаем следующую проводку: Д 01.2 — К 01.1. Далее списываем начисленную амортизацию проводкой Д02 К01.2 и списываем остаточную стоимость Д 91.2 и К 01.2.

Часто нам требуется продать наше основное средство или обменять, внести как вклад в уставный капитал другого общества. К примеру, компания продает оборудование за 359 900 рублей, в том числе НДС 54 900 рублей. Первоначальная стоимость была 650 000 руб. Амортизация начислена в сумме 320 100 рублей по данным бухучета, по налоговому учету 410 000 рублей. При этом делаем проводки:

Лимит стоимости для учета в составе основных средств

Имущество может обладать всеми признаками основного средства. И иметь первоначальную стоимость, равную или менее 40 000 руб. Любой объект в пределах этой стоимостной группы организация вправе учитывать:

- в составе основных средств;

- в составе материально-производственных запасов (МПЗ).

Конкретный лимит стоимости для отнесения имущества к той или иной категории активов установите в учетной политике для целей бухучета.

пункт 5 ПБУ 6/01.

Если стоимостный лимит меняется, его новое значение можно использовать только в отношении основных средств. Которые принимают к бухучету после его корректировки. Такие разъяснения содержатся в письме Минфина от 10.01.2012 № 07-02-06/3.

Что такое основное средство?

Пункт 4 ПБУ 6/01 причисляет к основным средствам :

- активы, которые должны использоваться для выпуска продукции, осуществления работ или оказания услуг, для удовлетворения экономических нужд организации;

- активы, предназначенные для предоставления их в аренду другим предприятиям.

- Первая часть активов, используемых в хозяйственной деятельности, учитывается в проводках на активном синтетическом счете № 01 – Основные средства.

- Вторая часть – активы для сдачи в аренду. Учитываются на счете 03 – Доходные вложения в материальные ценности. Включение таких активов в состав основных средств дополнительно увеличивает базу налогообложения по доходу на имущество компании.

Возрастание стоимости основных средств на балансе как следствие приобретения новых объектов, либо модернизации или переоценки имеющихся, отражается по дебету соответствующих счетов.

Уменьшение стоимости основных средств как результат продажи объектов или выведения их из эксплуатации отображается по кредиту счетов 01 или 03.

- объект предназначается для использования непосредственно в производстве, в ходе выполнения работ либо оказания услуг, для управленческих целей или для предоставления на платной основе сторонним организациям в аренду;

- срок использования объекта превышает 12 месяцев;

- последующая перепродажа объекта приобретшей его организацией не планируется;

- объект проносит экономические выгоды (доход) его собственнику.

Не относятся к основным средствам объекты:

- имеющие срок службы менее 1 года;

- стоимостью до 40 тыс. руб. при любом сроке службы, кроме с/х машин, оружия, строительного механизированного инструмента.

Правильный учёт полученной прибыли или возможных убытков от реализации ОС

Прибыль от реализации ОС возникает в том случае, если разница ЧСР и остаточной стоимостью объекта, положительная. Для налогового учёта прибылью считается только ЧСР, от которой отнимаются остаточная стоимость объекта и затраты на реализацию.

Бывают случаи, когда ОС продаётся в ущерб предприятию – возникает убыток. Его также нужно отразить как в налоговом, так и в бухгалтерском учёте. Отрицательный финансовый результат от реализации объекта констатируется в том случае, когда остаточная стоимость и затраты на продажу превышают ЧСР.

Указанную сумму нельзя учитывать так, чтобы она уменьшила налоговую базу по прибыли. Полученный минусовой финансовый результат нужно равными частями распределить по месяцам, которые остались от даты регистрации сделки до окончания срока полезного использования проданного объекта.