Анализ оборотных средств в балансе

Анализ состояния ОА всегда проводят в контексте их ликвидности, чтобы понять, насколько быстро бизнес сможет продать эти активы и выручить с них прибыль.

Для наибольшей конкретики активы разбивают на категории по уровню риска. Риск — это уровень вероятности, с которой бизнес эффективно реализует тот или иной актив. Обычно он бывает:

- низким;

- малым;

- средним;

- высоким.

Степень ликвидности бизнеса обратно пропорциональна суммам, которые фирма потратила на активы высокого риска. Так, если у нее больше оборотных активов с низким или малым риском, это благоприятно отразится на ликвидности. Если на балансе преобладают ОА среднего или высокого риска — ликвидность предприятия уменьшается.

Работа с дебиторской задолженностью на предприятии

Как установить нормативы для оборотных средств в балансе

Нормирование оборотных средств (активов) — это определение минимальных остатков запасов и производственных ресурсов на складах, которых достаточно для бесперебойной работы предприятия.

Зачем это делают? Во-первых, чтобы «не замораживать» денежные средства в излишках оборотных средств. Например, организации нет смысла хранить 50 единиц сырья, если ежедневно используют 2 единицы, а поставка новой партии занимает 2-3 дня.

Во-вторых, это оптимизирует занимаемые складские площади и сокращает затраты. Есть кейсы, когда компании не контролируют запасы и платят за аренду в 2-3 раза больше, чем при нормировании и хранении оптимального количества производственных ресурсов.

Как устанавливают нормативы? Есть несколько методов:

- Прямой расчет. Ответственные сотрудники анализируют производственные процессы и смотрят, какое количество материалов тратится ежедневно, сколько времени занимает поставка новой партии и т.п. Задача — определить потребности организации и установить, сколько запасов держать на складе.Это самый распространенный метод, который используют начинающие и небольшое организации. Как правило, им недостаточно данных для автоматизации. Так как все делается вручную, метод сопряжен с высокими трудовыми и временными затратами.

- Аналитический — подразумевает расчеты по историческим данным. Специалист смотрит, сколько запасов хранилось в прошлых отчетных периодов, делает поправки на излишки и определяет нормативы. Организации автоматизируют рутинные расчеты — используют сервисы, которые определяют нормативы по статистическим данным. Метод подходит фирмам, у которых преобладают производственные запасы.

- Коэффициентный — схож с аналитическим, так как в расчетах используют данные прошлых периодов. Текущие нормативы рассчитывают с учетом корректирующих коэффициентов — объемы производства, оборачиваемость ресурсов и т.п. По коэффициентам определяют, на сколько изменить нормативы на ближайший период.

- Опытно-лабораторный — нормативы определяют в условиях лабораторных или опытно-производственных исследований. Исследователи получают массивы данных, из которых выбирают наиболее значимые. По последним и определяют нормы оборотных средств. Метод подходит строительным организациям, химическим производствам и добывающей промышленности.

- Отчетно-статистический — подразумевает определение нормативов по бухгалтерской отчетности. Чтобы установить нормативыы, специалисты изучает движение товарно-материальных ценностей в прошлых периодах, сколько сырья тратили на изготовление единицы продукции и т.п. Метод чувствителен к достоверности отчетов. Если в них ошибки, то нормативы будет определены неверно.

Что влияет на нормы оборотных средств:

- период, за который компания изготавливает готовый продукт из сырья;

- процессы передачи запасов от одного подразделения к другому — например, с центрального склада в производственный цех;

- подход к закупкам, объемы партий, длительность поставок.

Таким образом, оборотные активы — это имущество, которое предприятия используют в основной деятельности. К ним относятся запасы сырья, материалов, инструментов, незавершенное производство и т.п. Отличительная особенность — ОА переносят свою ценность на конечный продукт за один производственный цикл.

Баланс: составляющие строки 1230

Остатки оборотных средств отражаются в строке 1230 бухгалтерского баланса. Они суммируются из результатов экономической деятельности получившихся по итогам года на момент 31 декабря.

Получившаяся таким образом сумма отображает общий размер кредиторской и дебиторской задолженности и является совокупным финансовым результатом всей деятельности компании в течение года:

Все остатки оборотных средств на счетах предприятия условно можно отнести к нескольким категориям:

- остатки задолженности по торговым операциям с юридическими лицами;

- остатки задолженности предприятия перед физическими лицами и задолженности физических лиц перед предприятием;

- остатки задолженности перед бюджетом;

- остатки средств после расчетов с дебиторами и кредиторами.

Кроме того, при определении остатков оборотных средств на счету компании особое значение имеют средства, которые вносит в её уставный фонд учредитель.

Остатки задолженности перед юридическими лицами

Как уже было сказано выше, все эти виды задолженности распределены по разным счетам бухгалтерского баланса.

На счёте № 60 фиксируются остатки получившиеся в результате расчетов с поставщиками и подрядчиками. В то же время на счёте № 62 отражаются результаты получившиеся после расчетов с покупателями и заказчиками. По сути, на двух этих счетах отображаются результаты всей работы предприятия.

Остатки задолженности перед физическими лицами

Остатки задолженности перед физическими лицами отображаются на целом ряде бухгалтерских счетов, каждый из которых является составной частью общего целого.

К числу таких счетов относятся счета, на которых отображается заработная плата работников предприятия и суммы, выданные работникам под отчёт.

Остатки задолженности по заработной плате

Остатки задолженности по зарплате, отражающиеся на счёте № 70.

Дебетовый остаток на этом счёте образуется в результате выплаты работникам заработной платы и отпускных за текущий месяц, однако в бухгалтерских документах текущего месяца они ещё не отражены и будут зафиксированы только в отчётах за следующий месяц.

Управление дебиторской задолженностью

Дебиторская задолженность в балансе является важным инструментом для оценки платежеспособности компании и эффективности ее управления. Анализ этой строки баланса позволяет выявить проблемы с оборачиваемостью долгов и принять меры для их улучшения.

Важно следить за своевременным взысканием долгов и принимать меры по уменьшению дебиторской задолженности, например, сокращая сроки отсрочек платежей или предоставляя скидки за раннюю оплату. Для улучшения управления дебиторской задолженностью можно использовать системы автоматизации учета и контроля платежей, а также проводить регулярный анализ платежной дисциплины клиентов

Для улучшения управления дебиторской задолженностью можно использовать системы автоматизации учета и контроля платежей, а также проводить регулярный анализ платежной дисциплины клиентов.

См. также

Бухгалтерский учет

10.01.2024, 10:01 32Кем организуется документооборот в бухгалтерском учете?

Бухгалтерский учет

13.01.2024, 04:51Что делает бухгалтерский учет?

Бухгалтерский учет

12.01.2024, 03:48На каком счете учитывается Дмс?

Знакомимся со статьями баланса 2024 года: их коды и расшифровки

Давайте познакомимся с некоторыми основными статьями баланса 2024 года:

1. Активы

- 1010 – Нематериальные активы. Включает в себя патенты, лицензии, товарные знаки.

- 1100 – Основные средства. Сюда входят здания, сооружения, оборудование компании.

- 1200 – Незавершенное производство. Эта статья отражает стоимость товаров, находящихся в процессе производства.

- 1300 – Запасы. Включает в себя сырье, полуфабрикаты, готовую продукцию, а также товары на складе.

2. Обязательства

- 2010 – Кредиторская задолженность. В эту статью включаются долгосрочные и краткосрочные обязательства компании перед поставщиками и кредиторами.

- 2100 – Заемные средства. Отражает долгосрочные и краткосрочные займы, полученные компанией.

- 2200 – Кредиты банков и прочие кредиторы. Сюда входят обязательства перед банками и другими кредиторами.

- 2300 – Собственный капитал. Эта статья отражает собственные средства компании, включая уставный капитал, резервы и нераспределенную прибыль.

3. Доходы и расходы

- 3000 – Выручка от продажи товаров, работ и услуг.

- 4000 – Расходы на материалы и сырье.

- 5000 – Заработная плата и социальные отчисления.

- 6000 – Прочие операционные расходы.

Примеры кодов и их расшифровки

Код

Расшифровка

1020

Материальные права

2020

Долгосрочная кредиторская задолженность

3050

Доходы от продаж товаров

5005

Отчисления на социальные нужды

Знание кодов и расшифровок статей баланса поможет бухгалтерам правильно составить баланс и обеспечить точность финансовой отчетности компании.

Долговые обороты по счетам: разбираемся в сути понятия

Долговые обороты по счетам играют важную роль в учете и анализе финансовых операций компании. Это показатель, который позволяет оценить задолженность и платежную дисциплину предприятия. Разберемся подробнее в сути этого понятия и способах его отражения в программе 1C:Бухгалтерия.

Что такое долговые обороты по счетам

Долговые обороты по счетам – это совокупность финансовых операций, связанных с задолженностью предприятия перед поставщиками, подрядчиками, кредиторами и другими контрагентами. В рамках учетной системы 1C:Бухгалтерия данный показатель выражается в виде суммы дебета и кредита по соответствующим счетам.

Долговые обороты по счетам формируются в течение определенного периода времени и могут отражать как задолженность компании перед поставщиками товаров и услуг, так и задолженность контрагентов перед предприятием.

Как отразить долговые обороты по счетам в 1С:Бухгалтерия

Для отражения долговых оборотов по счетам в программе 1C:Бухгалтерия необходимо:

- Создать соответствующие счета в плане счетов учета организации;

- Проводить финансовые операции с указанными счетами, записывая их в дебет и кредит в зависимости от характера операции;

- Формировать отчеты, отражающие долговые обороты по счетам, включая баланс и отчет о прибылях и убытках.

Значимость долговых оборотов по счетам

Долговые обороты по счетам являются важным показателем, который позволяет оценить задолженность и платежную дисциплину предприятия. Анализ данного показателя позволяет определить:

- Степень риска для компании, связанную с задолженностью перед контрагентами;

- Эффективность управления финансовыми ресурсами;

- Уровень платежной дисциплины предприятия;

- Возможности для оптимизации финансовых процессов.

Люди также спрашивают

Что попадает в строку 1230 баланса?

Дебиторская задолженность (строка 1230 бухгалтерского баланса) (ноябрь 2023) По строке 1230 бухгалтерского баланса отражается информация о дебиторской задолженности, сформированной по состоянию на 31 декабря отчетного года.

Как заполнить строку 1230 в балансе?

Строка 1230 Дебиторская задолженность = дебетовый остаток по счетам: 60, 62, все субсчета 68, 69, 73, 76 счетов, 70, 71, 75.01 за вычетом дебетового остатка по счетам 73.01 и 76. авп за вычетом кредитового остатка по счету 76.

Как считается строка 1230?

Сумму дебиторской задолженности отражают по строке 1230. Показатель детализируют в зависимости от срока обращения задолженности. Если срок погашения задолженности 12 месяцев и менее – отражают ее в составе краткосрочной. Если же больше 12 месяцев – в составе долгосрочной задолженности.

Как отразить дебиторскую задолженность в балансе?

Дебиторская задолженность отражается по строке 1230 Дебиторская задолженность во втором разделе баланса Внеоборотные активы. В этой строке представлена общая сумма дебиторской задолженности на конец отчетного года, конец предыдущего года и конец года, предшествующего предыдущему году.

Остатки задолженности перед фондами социального страхования

Виды задолженности перед фондами социального страхования

Задолженность перед фондами социального страхования может быть разнообразной. Основные виды задолженности включают:

- Невыплату страховых взносов на обязательное социальное страхование;

- Нарушение сроков уплаты страховых взносов;

- Неправильное начисление и уплата страховых взносов;

- Невыплату пеней и штрафов за нарушение нормативов уплаты взносов.

Последствия задолженности перед фондами социального страхования

Задолженность перед фондами социального страхования может иметь негативные последствия для предпринимателей и организаций

Важно понимать, что такая задолженность может привести к:

- Штрафным санкциям и пени, которые могут значительно увеличить размер задолженности;

- Ограничению возможности участия в государственных закупках и конкурсах;

- Приостановке банковских счетов и блокировке операций;

- Судебным искам со стороны фондов социального страхования.

Методы погашения задолженности перед фондами социального страхования

Для погашения задолженности перед фондами социального страхования необходимо принять ряд мер и действий

Важно учесть следующее:

- Своевременно уплачивать страховые взносы и следить за правильным учетом начислений;

- Оплачивать штрафы и пени в установленные сроки;

- Своевременно принимать меры по рассмотрению и оспариванию неправомерных действий фондов социального страхования.

Остатки задолженности перед фондами социального страхования могут привести к серьезным последствиям для предпринимателей и организаций. Для предотвращения возникновения задолженности и своевременного погашения необходимо вести правильный учет начислений и уплат, а также регулярно контролировать сроки и суммы страховых взносов.

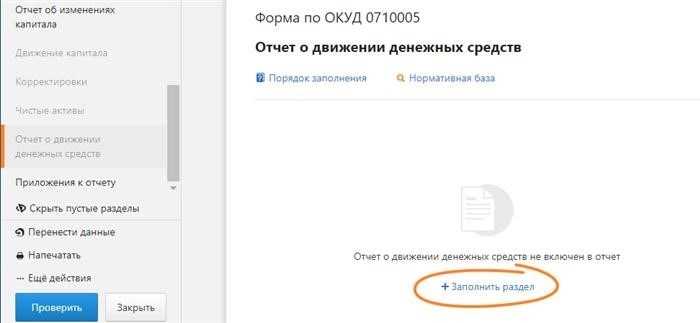

Проводки

Сумма задолженности, возникшей в результате реализации товаров и услуг, отражают проводкой:

Дебет 62 Кредит 90.01 (Выручка)

Рассмотрим пример:

Компания «А» осуществила продажу оборудования на сумму 212 400 руб., в том числе НДС 32 400 руб. Себестоимость изготовления

составила 126 000 руб.

Отгрузка покупателю отражается следующими записями:

- Дебет 62.1 Кредит 90.1 – отражены дебиторка покупателя и выручка от продаж – 212 400 руб.;

- Дебет 90.2 Кредит 41 – списана себестоимость реализованного товара – 154 000 руб.;

- Дебет 90.3 Кредит 68.2 – начислен НДС к уплате в бюджет – 32 400 руб.;

- Дебет 90.9 Кредит 99.1 «Прибыли и убытки» – отражен финансовый результат от продажи товара – 54 000 руб. (212 400 – 32 400 – 126 000).

Таким образом, дебиторская задолженность отражается в балансе по строке 1230 в сумме 212 400. Начисленная сумма НДС к уплате 32 400 руб., прибыль по отгрузке 54 000 руб., с которой уплачивается налог на прибыль. При этом поступления денежных средств от покупателя может еще не быть.

В момент поступления денежных средств от покупателя бухгалтер делает следующую проводку:

Дебет 50 (51) Кредит 62.

Чем поможет

: обеспечить качественный управленческий учет дебиторской задолженности

Чем поможет

: разработать правила переоценки дебиторской задолженности в управленческом учете.

Учет дебиторской задолженности

В бухгалтерском учете дебиторка аккумулируется не на одном, а на нескольких активно-пассивных счетах. О возникновении задолженности свидетельствует появление дебетового остатка по группе счетов расчетов. На каком счете отражается дебиторская задолженность в соответствии с кодировкой Плана счетов (Приказ от 31.10.2000 № 94н):

- 60 или 62 при расчетах с поставщиками или покупателями;

- 68 и 69 – для случаев переплат по налогам, сборам и страховым взносам;

- 70, 71, 73 – для операций по расчетам с наемными работниками;

- 75 при задолженности учредителей;

- 76 для расчетов с разными видами дебиторов.

Если погашается дебиторская задолженность, счет 62 будет участвовать в такой корреспонденции:

Д51 (52) – К62.

Списание долга осуществляется на 91 счет – например, при прощении займа сотруднику составляется запись Д91 – К73.

Списание сомнительной задолженности, которая была включена в состав резерва, происходит проводкой Д63 – К62 (60).

Краткосрочные активы и бухгалтерский баланс

В бухгалтерском балансе краткосрочные активы представлены в активной части и включают такие показатели:

Денежные средства

Денежные средства – это наличные деньги, депозиты в банках, а также краткосрочные финансовые вложения, которые могут быть легко преобразованы в наличные средства.

Товары и материалы

Товары и материалы – это готовая продукция или материалы, которые используются в процессе производства или предоставления услуг и предназначены для продажи или использования в ближайшее время.

Дебиторская задолженность

Дебиторская задолженность – это сумма денежных средств, которую должны платить контрагенты предприятию за товары или услуги, поставленные в кредит.

Прочие краткосрочные активы

Краткосрочные активы отражают текущую финансовую ситуацию предприятия и позволяют оценить его платежеспособность и ликвидность. Они необходимы для обеспечения бесперебойного хода деловой деятельности и обязательств перед контрагентами.

Активный и пассивный состав

Строка 1230 упрощенного баланса отражает активный и пассивный состав предприятия. Активы представляют собой все имущество, которым располагает организация и которое может принести ей экономическую выгоду.

Активный состав включает:

- Основные средства – это долгосрочные активы, предназначенные для использования в деятельности компании, такие как здания, оборудование, транспортные средства.

- Нематериальные активы – это активы, которые не имеют физического проявления, но имеют большую стоимость и значимость, например, патенты, лицензии, товарные знаки.

- Запасы – включают предметы, которые находятся у предприятия для последующей продажи, такие как товары, материалы, полуфабрикаты.

- Дебиторская задолженность – это сумма денежных средств, которую должны предприятию другие организации или физические лица.

- Денежные средства – это наличные деньги, хранящиеся на счетах предприятия в банках, а также денежные эквиваленты, такие как ценные бумаги.

Пассивы – это источники финансовых ресурсов предприятия, то есть источники, из которых формируются активы компании. Они отражают обязательства и капитал организации.

Пассивный состав включает:

- Заемный капитал – это сумма долговых обязательств предприятия перед кредиторами, таких как банки, инвесторы.

- Кредиторская задолженность – это сумма долга предприятию поставщикам, подрядчикам, другим организациям.

- Уставный капитал – это сумма денежных средств и имущества, которая внесена учредителями или акционерами для создания предприятия.

- Нераспределенная прибыль – это нераспределенная часть прибыли предприятия, которая остается после выплаты дивидендов или резервирования части прибыли.

- Резервы и накопления – это средства, которые предприятие откладывает на будущее использование или выплату, например, резервы на налоги и расходы, отложенные налоговые активы/обязательства.

Анализ активного и пассивного состава упрощенного баланса позволяет оценить финансовое состояние предприятия, его ликвидность, финансовую устойчивость и эффективность использования имущества.

Что такое кредиторская задолженность

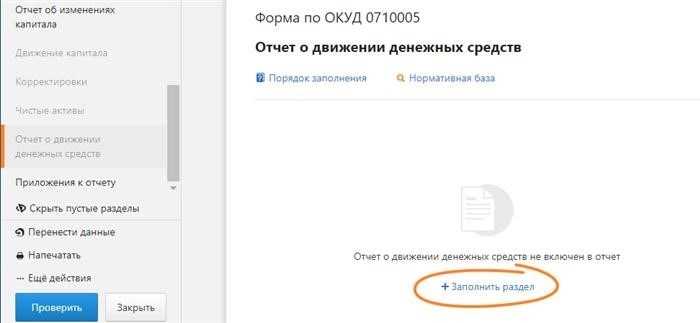

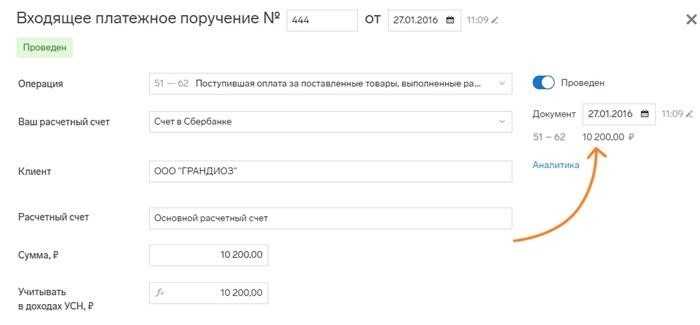

Определение строки 1230 баланса в 1С

Строка 1230 баланса в программе 1С представляет собой информацию о движении средств на счетах организации. Эта строка включает в себя различные обороты по счетам, которые отражают значимые операции предприятия.

Для определения строки 1230 баланса в 1С необходимо учитывать следующие факторы:

- Тип операции. Баланс может формироваться из различных видов операций, включая приходы, расходы, начальные остатки и прочие движения средств.

- Счета, участвующие в операции. Обороты могут быть связаны с разными счетами, такими как счета доходов, расходов, активов или обязательств.

- Период времени. Строка 1230 баланса отображает информацию за определенный период, который может быть задан в программе 1С.

Пример: Строка 1230 баланса для операций по счетам доходов

Если организация имеет операции по счетам доходов, то строка 1230 баланса может включать обороты по следующим счетам:

- Счет доходов от продажи товаров.

- Счет доходов от оказания услуг.

- Счет доходов от аренды.

Для определения строки 1230 баланса в этом случае необходимо выбрать соответствующие счета доходов и указать период, за который нужно получить информацию. Программа 1С выведет обороты по выбранным счетам и суммирует их для формирования строки 1230 баланса.

Дебетовые обороты по счетам

Дебетовые обороты могут быть представлены различными счетами в бухгалтерии. Ниже приведены некоторые из них:

1. Дебетовый оборот по счету «Расчеты с поставщиками и подрядчиками»

Этот счет отражает обязательства компании перед поставщиками и подрядчиками. Дебетовые обороты по этому счету возникают в случае приобретения товаров или услуг на сумму, превышающую задолженность поставщику или подрядчику.

3. Дебетовый оборот по счету «Налоги и сборы»

Счет «Налоги и сборы» отражает суммы, которые компания обязана уплатить в качестве налогов и других государственных сборов. Дебетовые обороты на этом счету возникают при уплате налогов и сборов.

4. Дебетовый оборот по счету «Прочие расходы»

Счет «Прочие расходы» отражает затраты, которые не могут быть отнесены к другим счетам расходов. Дебетовые обороты на этом счету возникают при покупке различных товаров и услуг, не относящихся к основному производству или к расчетам с поставщиками.

5. Дебетовый оборот по счету «Инвестиции»

Пример дебетовых оборотов по счетам

Счет

Оборот

Расчеты с поставщиками

100 000 руб.

Основное производство

50 000 руб.

Налоги и сборы

25 000 руб.

Прочие расходы

15 000 руб.

Инвестиции

10 000 руб.

Дебетовые обороты по счетам являются важным элементом бухгалтерского учета, позволяющим отслеживать изменения в активе и обязательствах компании. Они помогают эффективно управлять финансовыми ресурсами и принимать обоснованные решения на основе актуальной информации.

Строка 1230 упрощенного баланса

Строка 1230 упрощенного баланса включает в себя информацию о долгосрочных финансовых вложениях, которые могут быть представлены в виде следующих активов:

- Ценные бумаги, предоставленные другим органам.

- Ценные бумаги, предоставленные контролирующим органам.

- Ценные бумаги, предоставленные другим организациям.

- Ценные бумаги, предоставленные контролирующим организациям.

- Счета ценных бумаг, предоставленные другим организациям.

- Счета ценных бумаг, предоставленные контролирующим организациям.

Строка 1230 может быть использована аналитиками и инвесторами для оценки и анализа финансового состояния организации и их долгосрочных инвестиций.

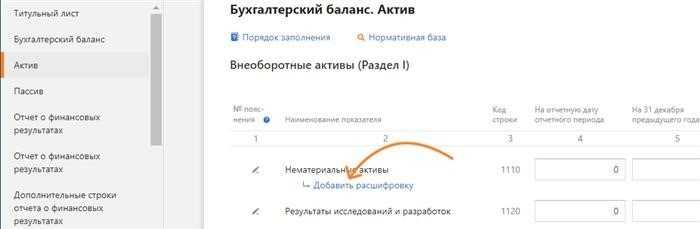

Состав оборотных активов: принцип заполнения

Состав активов по строкам выглядит так:

| Актив | № строки |

|---|---|

| Запасы | 1210 |

| НДС по приобретенным ТМЦ | 1220 |

| Дебиторка | 1230 |

| Финансовые вложения (кроме денежных) | 1240 |

| Денежные средства и их эквиваленты | 1250 |

| Прочие ОА | 1260 |

Поговорим о каждой отдельно.

1210. Запасы

По этой строке отражают сведения о материалах, сырье, издержках незавершенного производства, готовых и отгруженных продуктах, ТМЦ для перепродажи. В нее включают суммарное значение нескольких счетов:

- основное производство;

- полуфабрикаты;

- вспомогательные производства;

- обслуживающие производства;

- затраты на реализацию;

- выполненные этапы незавершенных работ.

Транспортные расходы стандартно включают в остаток нереализованных ТМЦ. Их также можно учитывать по счету «Товары» и включать в себестоимость полученных ТМЦ, если закрепить такой порядок во внутренней политике.

1220. НДС

Здесь отражают налог на добавленную стоимость, который бизнесу предъявили исполнители или поставщики. Например, когда бизнес выступает налоговым агентом и принимает НДС к вычету после его уплаты.

Иногда фирма не принимает НДС к вычету и не учитывает его в затратах по состоянию на конец года. Так поступают в отдельных случаях:

- Если счета-фактуры заполнили с ошибками или задержали их отправку.

- Когда продукция проходит долгий процесс производства.

- Если реализуемые ТМЦ облагаются 0-% ставкой НДС.

Так, в значение строки включают дебетовое сальдо по счету 19, отраженное в учетном периоде.

1230. Дебиторская задолженность

Дебиторка — это сумма долга, которую компании должны заплатить третьи лица или на какую сумму должны поставить товары, работы или услуги:

- оплаты клиентов и потребителей за предоставленные услуги и товары;

- оплаченная заранее работа исполнителей и поставщиков;

- займы, выданные сотрудникам;

- переплата по налогам и взносам и т.д.

В значение строки вносят суммарный результат дебетовое сальдо по счетам 60, 62, 68, 69 и т.д.

Выплаченные авансы, указанные на счетах 60 и 76, включают без учета суммы НДС.

1240. Финансовые вложения

Сюда включат только краткосрочные вложения — ОА, которые погасят или будут использовать в течение года. Например, краткосрочные займы или облигации, которые будут погашены третьими лицами меньше, чем через 12 месяцев.

В строку вносят дебетовое сальдо по счету 58. Фирмы, у которых есть резерв под снижение стоимости вложений, учитывают при этом уже внесенные в него средства.

1250. Денежные средства и эквиваленты

В значение строки вносят сумму нескольких показателей:

- сумму средств в кассе;

- стоимость финансовых документов (почтовых марок, авиа- и ЖД-билетов и т.д.);

- содержимое расчетных счетов;

- суммы на иностранных счетах и т.д.

Здесь же указывают депозиты, но только краткосрочные. Долгосрочные отражают по строке 1170.

К этой сумме прибавляют денежные эквиваленты — это вложения с высокой ликвидностью, которые обернутся в предсказуемую для фирмы сумму меньше чем за три месяца. Так, в значение этой строки включают сальдо счетов 50, 51, 52 и т.д.

1260. Прочие ОА

Все ресурсы, которые не подходят под критерии предыдущих строк, включают в состав прочих. Например:

- НДС при отгрузке продукции, выручку от продажи которой в отчетном периоде не признали;

- размеры недостач, которые не списали с учета и т.п.

Раздел с оборотными активами в балансе выглядит так:

Раздел с оборотными активами в балансе

Раздел с оборотными активами в балансе