Права супругов на вычет

Достаточно часто возникают такие вопросы, о том, могут ли муж и жена получить налоговый вычет с одного объекта. И законодательством предусмотрен положительный ответ.

Достаточно часто возникают такие вопросы, о том, могут ли муж и жена получить налоговый вычет с одного объекта. И законодательством предусмотрен положительный ответ.

Действительно, оба супруга могут получить налоговый вычет, если данное имущество было приобретено ими в браке.

Такое право возникает на основании того, что все имущество, нажитое супругами, признается общим, а соответственно они вместе понесли одинаковые затраты.

Если такой договор регулирует доли, которые предусмотрены каждому супругу, то на основании его, каждый супруг может вернуть только ту часть налога, которая будет соразмерна его доле.

Субсидии

Важным нюансом при расчете суммы возврата является фактическая стоимость уплаченных денежных средств гражданами.

Если в приобретении недвижимой собственности участвовали государственные или муниципальные средства, то с них вернуть налоговый вычет нельзя.

К таким средствам могут относиться следующее:

- Материнский капитал, который выдается семьям при рождении второго ребенка. Одним из целевых направлений его использования является приобретение или строительство жилья.

- Субсидии нуждающимся в жилье семьям, они могут быть многодетными, малоимущими. Размер субсидии составляет от 35 до 40% средней стоимость жилья в регионе, где проживает данное семейство.

- Субсидии военнослужащим и госслужащим в зависимости от стоимости жилья.

- Субсидии несовершеннолетним инвалидам.

- Прочие программы, по которым средства выделяются из муниципального или федерального бюджета.

Один собственник

Нередко случаются такие ситуации, когда происходит оформление ипотеки, банк исключает одного супруга из ипотечного договора, так как тот имеет низкий доход, или временно его не имеет.

Нередко случаются такие ситуации, когда происходит оформление ипотеки, банк исключает одного супруга из ипотечного договора, так как тот имеет низкий доход, или временно его не имеет.

Самым распространенным примером являются женщины, находящиеся в декретном отпуске.

Для того чтобы требуемая ипотечная сумма кредита была одобрена службой безопасности банка, кредитные менеджеры включают только одного супруга с наибольшим доходом.

Соответственно, в дальнейшем происходит оформление прав собственности на жилье только на того супруга, кому был выдан ипотечный кредит.

И тут возникает логичный вопрос, может ли жена получить налоговый вычет, если квартира оформлена на мужа.

Но для этого у жены обязательно должны быть налоговые отчисления за отчетный период, за который она подает декларацию.

Для налоговых органов в этом случае важно следующее:

- Недвижимость должна быть приобретена в официальном браке.

- Супруги в заявлении должны указать, в каком процентном соотношении они будут возвращать подоходный налог за указанный в декларации год.

- Муж должен дать согласие в заявлении на то, чтобы супруга получила возврат налога.

Также может возникнуть ситуация наоборот, когда квартира была оформлена на жену. Может ли муж получить налоговый вычет за жену при покупке квартиры?

Каждый гражданин может получить налоговый вычет только за себя. То есть, если недвижимая собственность была приобретена до брака женой, получить налоговый вычет сможет только она сама.

Муж может выступать только в качестве доверительного лица, если жена сама не имеет возможности представлять свои интересы в налоговых органах по определенных причинам.

Для этого потребуется оформить нотариальную доверенность, чтобы муж мог поставить везде свои росписи за жену и подать от имени представителя декларацию на доходы жены.

Для этого потребуется оформить нотариальную доверенность, чтобы муж мог поставить везде свои росписи за жену и подать от имени представителя декларацию на доходы жены.

Но получателем денежных средств будет непосредственна сама жена, потому что в заявлении нужно будет указать ее банковские реквизиты.

Ничьи другие реквизиты счета указаны там быть не могут.

Если собственник не трудоустроен

Тогда возникает вопрос, может ли муж получить налоговый вычет за жену, если она не работает?

Утвердительный ответ будет только в том случае, если недвижимость была приобретена в браке. В этом случае супруг может вернуть все своим уплаченные налоги за период с момента покупки в течение 3 лет.

Оформление имущественного вычета супругами при совместной собственности: нюансы

При расчете имущественного возврата при покупке квартиры супругами нужно иметь в виду, что:

Сумма расходов, с которой каждый из супругов исчисляет вычет, определяется:

- на основании квитанций и иных банковских документов, удостоверяющих расходы, совершенные конкретным плательщиком;

- на основании соглашения супругов о распределении имущественного возврата.

Например, если объект куплен за 3 млн. руб., то супруги могут договориться о том, что первый оформляет вычет с расходов в величине 2 млн. руб., а второй — с выплат в размере 1 млн. руб. Или — разделить сумму поровну (по 1,5 млн. руб.). Если объект куплен не дороже, чем за 2 млн. руб., то один супруг вправе уступить другому возможность оформить до 100% вычета.

Разумеется, при этом нужно учитывать, не было ли у кого-либо из супругов ранее оформленных имущественных возвратов. Здесь возможны такие ситуации:

- когда у кого-либо из супругов был оформлен вычет на объект, купленный в 2014 году и позднее (возможно, также до вступления в брак).

- когда у кого-либо из супругов был оформлен возврат на объект недвижимости, купленный до 2014 года (как вариант, еще до вступления в брак);

В первом случае супруг в принципе не имеет права воспользоваться правом на вычет по квартире, которая куплена уже в браке — поскольку по объектам, купленным до 2014 года, законом установлена лишь однократная возможность оформить возврат налога (по одному объекту недвижимости).

Во втором случае супруг вправе реализовать свое право на возврат, если ранее он исчислил возврат НДФЛ в сумме, рассчитанной по базе, которая не превышает 2 млн. руб. Вычет по квартире, купленной в браке, будет возможен, таким образом, при наличии неизрасходованного остатка по предыдущему возврату. Отметим, что данный неизрасходованный остаток — при его наличии, не может быть «подарен» супругу. Он — персонифицирован и принадлежит конкретному гражданину.

Остаток по вычету, разумеется, может образоваться и при оформлении налогового возврата по объекту, который куплен супругами в браке — при условии, что сделка совершена в 2014 году и позднее. Если возврат оформляется по квартире, приобретенной супругами до 2014 года, то остатка по вычету не может быть образовано — если его сумма полностью не будет исчерпана по соответствующему объекту недвижимости.

Возврат может быть оформлен как через ФНС, так и через работодателя. В первом случае в налоговую инспекцию каждый из супругов (или только один из них, если они так решили) подается декларация 3-НДФЛ с документами, удостоверяющими право на вычет. К таким документам может прилагаться свидетельство о браке и соглашение между супругами о распределении возврата. Во втором случае в ФНС запрашивается разрешение на вычет — с предоставлением, фактически, аналогичных документов.

При единожды достигнутой договоренности супругов о разграничении расходов, на основании которых каждый из них будет исчислять возврат, осуществить перераспределение таких расходов может оказаться проблематично.

Дело в том, что позиции о недопустимости такого перераспределения придерживается Минфин России. При этом, есть судебные прецеденты (один из которых отражает позицию Верховного суда по рассматриваемому вопросу), по которым можно сделать вывод, что обозначенная позиция ведомства — не вполне соответствует закону. Позиция судей отражена в п. 18 Обзора судебной практики Президиума ВС РФ от 21.10.2015.

С учетом неоднозначного подхода властей и судебных органов к пониманию вопроса о перераспределении сумм расходов по вычету можно рекомендовать налогоплательщикам заблаговременно узнавать в своем территориальном подразделении ФНС о том, не будет ли сложностей с оформлением возврата в рамках подобных сценариев. Уместно, безусловно, ссылаться при этом на позицию Верховного суда.

Следующий сценарий — оформление вычета при разделении объекта между супругами по брачному договору.

Налоговый вычет при продаже квартиры жене

Как уже упоминалось, при заключении договора по продаже между близкими родственниками возвращать НДФЛ запрещено. В их число ст.105.1 НК включает:

- супруга;

- братьев и сестер;

- детей и родителей.

Т.е., если муж продал жилплощадь собственной жене, 13% ему не вернут. Как установил ВС РФ в Определении от 25.07.2017 № 18-КГ17-92, не имеет значения, повлияла ли взаимозависимость сторон на условия сделки или нет.

Важно! Минфин в информации от 13.07.2015 N 03-04-07/40094 пояснил, что супруг и родители другого супруга не признаются взаимозависимыми, пока суд не установит обратное. Значит, по такой сделке вернуть НДФЛ возможно.

Имущественные вычеты после смерти мужа

Порядок предоставления имущественного вычета супруге погибшего рассмотрен в сообщении ФНС от 08.07.2013 № ЕД-4-3/12261. В нем разъяснено, что жена-наследница вправе обратиться за возвратом НДФЛ, даже если нажитая в браке собственность записана на умершего мужа.

Важно! Если супруг скончался уже после того, как начал возвращать налог, невыплаченный остаток к жене не переходит. Учитываются только оставшиеся нераспределенными расходы.. Пример 6

Пример 6

В 2014 г. Павел и Элеонора Дегтяревы приобрели жилплощадь за 3 120 400 руб. и оформили ее на мужа. В 2015 г. Павел погиб, успев обратиться за максимально разрешенным возвратом НДФЛ. Из положенных 260 000 руб. он получил не все. После смерти Павла Мария претендует на 13% с оставшихся незадействованными в вычете супруга 1 120 400 руб., т.е. на 145 652 руб.

Заявление на распределение имущественного вычета (с процентами по ипотеке и без)

Определенная часть жилья закреплена за каждым партнером при покупке и отражена в свидетельстве о праве собственности. После 15 июля 2016 года таким документом является выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним. До 2014 года возврат налога на имущественные активы предоставлялся супругам в зависимости от указанных долей, собственниками которых они являлись. Начиная с указанной даты, порядок изменился – раздел вычета определяется от величины денежной суммы, потраченной каждым из партнеров, но лишь в случаях, когда супруги способны подтвердить эти расходы документально.

В таком случае вычет предоставляется в долях, исходя из реальных расходов каждого супруга. Но, так как супружеское имущество является общим, даже если оно разбито на доли, супруги могут самостоятельно определить, в каких долях каждому из них следует получать вычет. Для этого семейной паре потребуется заполнить соответствующее заявление и направить его в налоговую инспекцию. Правовые принципы заполнения этого документа будут описаны ниже.

Если ни за одним из партнеров не были закреплены доли в объекте жилой недвижимости, то СК РФ утверждает, что это жилье является совместным

При этом неважно, на кого из супругов будет оформлен объект и платежные документы: закон считает, что расходы были осуществлены из совместного бюджета семьи. Соответственно, каждый из супругов имеет право на вычет в том размере, который они определят совместно – в заявлении, поданном в ФНС

Расходы, на которые можно получить вычет, определяются не только в размере фактической стоимости. Если квартира приобретена в кредит, супруги могут получить вычет по процентам, понесенным на ее приобретение и распределить его в соответствии с соглашением между собой. Размер вычета по процентам составляет 3 млн рублей.

Приведем несколько примеров:

|

Форма собственности |

Стоимость объекта и иные условия |

Положенный вычет |

|

Долевая (50%/50%) |

3 млн руб. |

Максимальный вычет 2 млн руб. Каждому по 1 млн руб. Итого к возврату 130 тыс. (1 млн руб./13%). |

|

Долевая (50%/50%), с привлечением ипотеки |

5 млн руб. % по ипотеке 2,6 млн руб. |

Возврат по основной сумме 260 тыс. на каждого партнера (2 млн руб.*13%) от лимита вычета. Возврат по ипотечным % 169 тыс. на каждого партнера (1,3 млн руб./13%) Итого к возврату 429 тыс. руб. |

|

Совместная |

2,5 млн руб. жена не работает |

Муж может вернуть сумму 260 тыс. руб. (2 млн руб. *13%). |

|

Совместная |

6 млн руб. Оба супруга работают |

Каждый может вернуть по 260 тыс. руб. от максимального лимита – 2 млн руб., поэтому заявление подавать не требуется. |

Все будет зависеть от того, оба ли супруга работают, от суммы дохода, от стоимости приобретенной недвижимости и т.д.

Для получения вычета супруги договариваются о долях в устной форме, после чего, вместе с заявлением на получение вычета подают заявление о распределении долей. Заявительный бланк можно подать единожды, определив пропорцию понесенных расходов на всё будущее время применения вычета. Государство не ограничивает партнеров в распределении долей возврата, поэтому процентное соотношение допускается любое: 30% к 70%, 50% к 50%, 100% к 0%. Если один из супругов получил возврат вычета в размере 100%, то второй сохраняет за собой право воспользоваться им со временем при покупке иного жилья.

Если речь идет о расходах на проценты, понесенные по ипотеке, действуют иные правила. Учитывая тот факт, что ипотечные кредиты, как правило, выдаются на длительный период времени, то проценты по нему выплачиваются супругами также не один налоговый период. Следовательно, определить заранее пропорцию понесенных расходов между супругами на весь срок уплаты процентов (весь срок ипотечного кредита) невозможно. Таким образом, супруги при представлении налоговой декларации 3-НДФЛ могут каждый год изменять распределение вновь понесенных расходов на уплату процентов по своему усмотрению.

Существующие ограничения и особенности распределения вычета между супругами

3 ндфл на имущественный вычет для супругов проценты по кредиту

Важно

Согласно обновленному Налоговому Кодексу РФ и мнению контролирующих органов (Письмо ФНС России от 30.03.2016 № БС-3-11/1367@, Минфина России от 29.06.2015 № 03-04-05/37360, от 01.06.2015 № 03-04-05/31428, от 10.03.2015 № 03-04-05/12335) вычет при покупке в долевую собственность распределяется в соответствии с величиной расходов каждого супруга, подтвержденных платежными документами. В связи с этим рассмотрим две возможные ситуации: 1) Оба супруга несли расходы, подтвержденные платежными документами (каждый оплачивал свою долю самостоятельно). В этом случае каждый может рассчитывать на вычет в размере своих понесенных расходов.

Пример: Супруги Левашов П.В. и Левашова И.С. в 2018 году купили квартиру в общую долевую собственность (доля каждого супруга составила 50%). У супругов есть платежные документы, согласно которым каждый супруг заплатил за свою долю по 1.5 млн.руб.

Заполнение 3-ндфл по процентам ипотеки и возможность вычета

Вычет по процентам кредита распределяется в тех же долях, что и основной вычет. То есть, если супруги подали заявление о распределении вычета 75% мужу и 25% жене, то вычет по процентам также будет предоставлен в размере 75% мужу и 25% жене.По кредитам, полученным до 2014 года, размер уплаченных процентов, с которых государство возвращает 13% подоходного налога, не ограничен, по кредитам, полученным после 1 января 2014 года, максимальная сумма таких расходов 3 000 000 рублей (то есть вернуть можно максимум 390 000 руб.) 11 Если вы ранее подавали декларации 3 НДФЛ, то заполняем соответствующие графы. Вычет по предыдущим годам по декларации — вписываем сумму по всем поданным ранее декларациям (сумму, с которой вам возвратили НДФЛ, а не сумму возврата).

Сумма, перешедшая с предыдущего года — из последней поданной декларации. Расходы по погашению кредитов заполняем аналогично.

Процесс получения вычета

Процедуру можно разбить на 3 этапа:

- Сбор документов, подтверждающих право на вычет.

- Оформление запроса в ФНС.

- Ожидание ответа.

Необходимые документы

Чтобы получить имущественный вычет, требуется заполнить декларацию 3-НДФЛ и приложить к ней пакет документов.

Декларация 3-НДФЛ.

В него входят:

- выписка из ЕГРН или свидетельство о праве собственности на жилье;

- договор купли-продажи или долевого участия, если квартира приобреталась на стадии строительства;

- акт приема-передачи недвижимости;

- документы, подтверждающие оплату (расписка продавца или выписка о транзакции из банка);

- свидетельство о браке;

- заявление о распределении вычета между супругами;

- 2-НДФЛ;

- ипотечный договор (справка об уплаченных процентах), если покупка жилья была осуществлена в кредит.

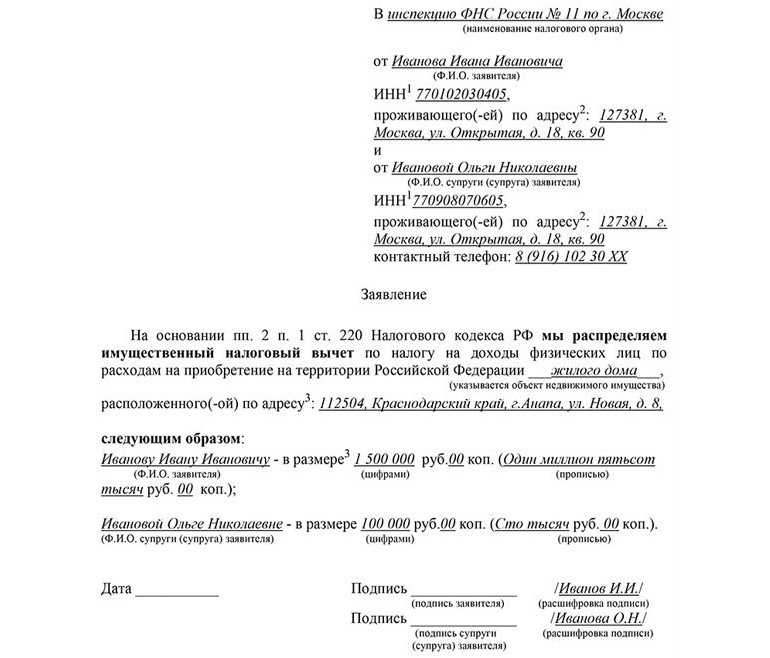

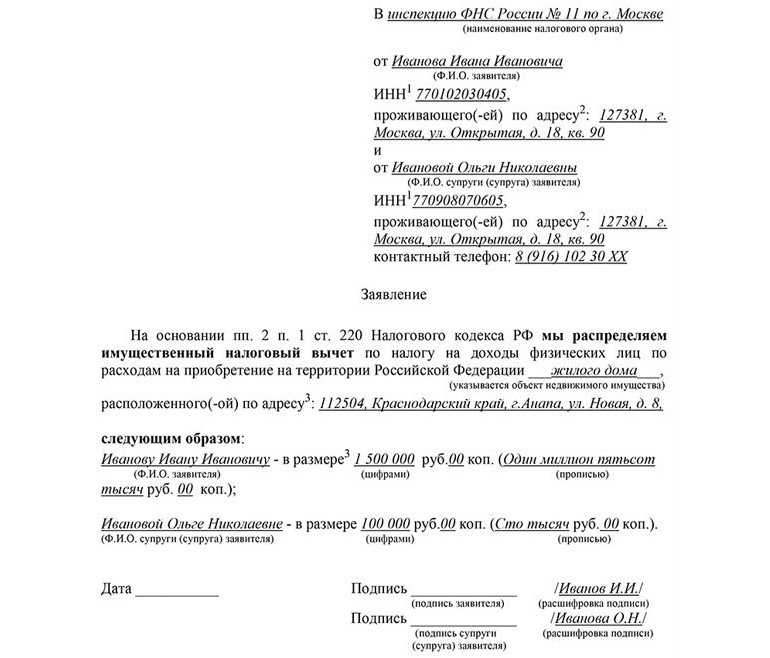

Заявление о распределении долей: пример заполнения

Данный документ должен содержать:

- наименование адресата (номер ИФНС или название компании-работодателя);

- сведения о налогоплательщиках (Ф.И.О., паспортные данные, адрес регистрации, контактные телефоны);

- адрес объекта, приобретение которого стало основанием для получения налоговой льготы;

- ссылку на законодательную норму, дающую право на распределение долей (п. 2 ст. 34 Семейного кодекса РФ);

- долю, которая должна быть назначена каждому из супругов (например, Григорьеву А.Б. — 70%, Григорьевой В.Г. — 30%);

- дату составления;

- подписи обоих супругов.

Заявление о распределении долей.

Порядок оформления и подачи

Самый простой способ вернуть налог — подать документы в налоговую службу через дистанционный сервис. Для этого требуется действовать по следующей инструкции:

- Подготовить пакет документов. Сфотографировать или отсканировать каждый из них. Назвать файлы так, чтобы сразу можно было понять, что это за изображение. Суммарный «вес» всех изображений не должен превышать 20 МБ.

- Скачать с сайта ФНС программу для составления 3-НДФЛ. Заполнить декларацию. Обязательно указать действующий контактный телефон в соответствующем разделе. Если инспектор найдет ошибку, он позвонит и сообщит о необходимости внести исправления.

- Авторизоваться на сайте налоговой службы. Те, кто не имеет «Личного кабинета» на этом сервисе, могут использовать логин и пароль от «Госуслуг».

- Выбрать раздел подачи декларации 3-НДФЛ. Загрузить документ и все изображения.

- Подтвердить отправку простой электронной подписью. При ее отсутствии сервис предложит сгенерировать код бесплатно.

- После завершения проверки и подтверждения права на вычет подать заявление о возврате средств. Для этого нужно нажать на ссылку «Распорядиться переплатой» и указать реквизиты счета, на который следует перевести деньги.

Чтобы избежать этого, можно оформить получение вычета непосредственно у своего работодателя. В этом случае организация не будет удерживать 13% с зарплаты сотрудника. Кроме того, не потребуется ежегодно составлять 3-НДФЛ. Чтобы бухгалтерия могла оформить вычет, необходимо предоставить справку из налоговой службы. Согласно отзывам, процедура ее выдачи в ФНС отработана хуже, чем порядок выплаты по декларациям.

Налоговый вычет при долевой собственности: актуальные вопросы

Вопрос №1.

Семья, состоящая из отца, матери и несовершеннолетней дочери приобрела квартиру. Может ли мать увеличить величину своего вычета за счет суммы, которая полагалась ребенку, если женщина ранее уже получала вычет?

Нет, мать вовсе не сможет получить вычет. Возврат средств с покупки квартиры осуществляется только однажды.

Вопрос №2.

Я купил долю в квартире, стоимость которой составила 2,5 млн руб. Какая сумма будет использована при расчете вычета?

Государство предоставит вычет только с 2 млн руб. Эта сумма является максимальной.

Вопрос №3.

Была приобретена квартира. Новые владельцы подготовили пакет документов, заполнили декларацию и передали все бумаги в ФНС. Когда будет перечислен вычет?

Длительность ожидания зависит от периода, в течение которого будет осуществлена проверка декларации. Максимальный срок перечисления вычета составляет 4 месяца.

Вопрос №4.

Покупка недвижимости была осуществлена с использованием материнского капитала. На какую сумму вычета можно рассчитывать?

Сумма материнского капитала будет вычтена из стоимости доли. Оставшаяся сумма будет использована для расчета вычета ⊕

Вопрос №5.

Можно ли получить вычет, если жилье было куплено в ипотеку?

Да, такая возможность присутствует ⊕

Недвижимость, в том числе – жилая, допускает следующих вариантов приобретения несколькими лицами

:

-

в совместную

, без выдела долей, общую собственность; -

в долевое владение

, с указанием объема доли в праве.

При совместном владении граждане используют одну квартиру солидарно, без официального раздела как объема права, так и ее территории. Каждый из жильцов вправе устраивать согласованный с совладельцем порядок проживания, но без притязания на часть жилплощади.

Так же им вменяется солидарная ответственность за имущественное распоряжение жильем, его эксплуатацию и несение расходов по квартплате и коммунальным платежам.

Продажа своей части права на владение квартирой, в данном случае, не предусмотрена

. По преимуществу, такие формы собственности возникают:

- при приватизации;

- при совместном приобретении квартиры родственниками;

- при оформлении квартиры супругами;

- при получении наследства и т.п.

Долевая собственность предусматривает установленный объем правомочий на жилье. Возникает как в результате выдела долей из совместной собственности, а также, если состоялась покупка доли в квартире, налоговый вычет при этом считается от доли.

В отличие от совместной общей собственности, долевое владение допускает не только разделение лицевых счетов, но и передачи права собственности договором, при отчуждении

. То есть свою долю допустимо как продать, так и осуществить иную имущественную сделку.

Вычет при покупке квартиры супругами и его распределение

При покупке квартиры в совместную собственность закон разрешает распределить сумму вычета между супругами в той пропорции о которой они договорятся

Как оформлена покупка (на одного или на двоих), не важно. Расходы могут быть разделены 50 на 50 или в любой другой пропорции

Например, муж 70% от общей стоимости квартиры, а жена 30%. Или жена 100%, а муж 0%.

Распределять вычет нужно, если квартира стоит дешевле 4 млн. рублей. В противном случае никакого распределения не нужно. В такой ситуации каждый из супругов заявляет вычет в его максимальной сумме — 2 млн

Если же стоимость недвижимости меньше 4 млн., то важно понимать кто из них и в какой сумме получит вычет

Наиболее выгодный вариант предоставить максимальную сумму тому из них, кто получает наибольший официальный доход. Это поможет вернуть в семью деньги по максимуму.

Пример

Муж и жена купили квартиру в совместную собственность. Каждый из них получил право на вычет.

Ситуация 1

Общая стоимость квартиры 5 500 000 руб. В данной ситуации каждый из них вправе заявить вычет в его максимальной сумме — 2 000 000 руб. Соглашение не нужно.

Ситуация 2

Общая стоимость квартиры 3 500 000 руб. В данной ситуации получить вычет по максимуму каждому не получится. Нужно поделить 3,5 млн. между мужем и женой в любой пропорции и оформить Соглашение.

Предположим, что муж официально зарабатывает больше жены. Тогда в его пользу можно распределить максимальную сумму — 2 млн., а жена получит оставшуюся сумму — 1,5 млн. (3,5 млн. — 2 млн.).

Так как жена получила вычет лишь в размере 1,5 млн. она сможет добрать его оставшуюся сумму (0,5 млн.) при покупке другой жилой недвижимости. Например, дачи или дома.

Ситуация 3

Общая стоимость квартиры 1 800 000 руб. Здесь нужно разделить 1,8 млн. между мужем и женой и оформить Соглашение. Например:

- в пользу мужа 1,5 млн., а в пользу жены — 0,3 млн.;

- в пользу мужа и жены по 0,9 млн. каждому и т. д.

Как и в ситуации 2 каждый из них сможет “добрать” сумму вычета при покупке другой жилой недвижимости.

Распределение не имеет смысла, если один из супругов не имеет права на вычет. Например, они им уже пользовался ранее. В этой ситуации его может заявить второй супруг в размере общей суммы расходов на покупку (но не больше 2 млн. руб.).

Особенности налогового вычета при покупке жилья супругами

Дается в размере расходов каждого долевого собственника, но не более 2 млн. руб. каждому долевому собственнику Налоговый вычет по ипотечным процентам при долевой собственности Лимит не установлен Лимит в 3 млн. руб. применяется на весь объект недвижимости Где можно получить вычет? В налоговой инспекции по окончанию календарного годапокупки В налоговой инспекции по окончанию календарного года покупки. С 2015 года — у работодателя (или нескольких работодателей). Нюансы предоставления налогового вычета при покупке имущества в долевую собственность Налоговый вычет при покупке доли в квартиру или квартиры целиком в долевую собственность имеет ряд нюансов.

Размер вычета равен сумме расходов на приобретение доли или долевой собственности.

Основные варианты получения

Определенные ситуации предусматривают дополнительные нюансы, исходя из сопутствующих обстоятельств.

Распределение при общей совместной собственности

При подаче заявления предусматривается равное распределение объемов вычета

. Если один правообладатель утрачивает полномочия на получение налоговой льготы, данное не переходит к другим участникам владения.

Исключение составляют

:

- супруги;

- представители несовершеннолетних детей.

При совместной собственности супругов

Лица, оформившие квартиру совместно и состоящие в законном браке, вправе распределить объемы налогового возврата по усмотрению

, а также – передать друг другу, на основании статьи 35 СК РФ.

СК РФ, Статья 35. Владение, пользование и распоряжение общим имуществом супругов

- Владение, пользование и распоряжение общим имуществом супругов осуществляются по обоюдному согласию супругов.

- При совершении одним из супругов сделки по распоряжению общим имуществом супругов предполагается, что он действует с согласия другого супруга.

Сделка, совершенная одним из супругов по распоряжению общим имуществом супругов, может быть признана судом недействительной по мотивам отсутствия согласия другого супруга только по его требованию и только в случаях, если доказано, что другая сторона в сделке знала или заведомо должна была знать о несогласии другого супруга на совершение данной сделки.

- Для заключения одним из супругов сделки по распоряжению имуществом, права на которое подлежат государственной регистрации, сделки, для которой законом установлена обязательная нотариальная форма, или сделки, подлежащей обязательной государственной регистрации, необходимо получить нотариально удостоверенное согласие другого супруга.

Супруг, чье нотариально удостоверенное согласие на совершение указанной сделки не было получено, вправе требовать признания сделки недействительной в судебном порядке в течение года со дня, когда он узнал или должен был узнать о совершении данной сделки.

В этом случае от них требуются заявления, в которых указывается просьба одного супруга о передачи установленной части получаемого имущественного возврата в пользу другого

.

Скачать заявление о распределении имущественного налогового вычета между супругами: , .

Образец заявления о распределении имущественного налогового вычета между супругами

Так же здесь допускается передача полномочий в том случае, если ранее один из супругов использовал налоговые льготы. Более детально тонкости получения имущественного вычета за супруга мы рассматривали в .

При долевой собственности детей

Если доля оформлена на несовершеннолетнего ребенка, от его имени имущественный

. Если оба родителя исчерпали данную возможность, право на его оформление остается за ребенком до его совершеннолетия.

Для этого в общей собственности потребуется выделить долю, принадлежащую ребенку, тогда право оформления вычета не приобретет срока давности.

При нахождении в декретном отпуске

Если жена имеет долю и находится в декретном отпуске, то она имеет право передать свое право получения имущественного вычета законному супругу

, если он не утратил данных полномочий. В иных случаях, она может оформить вычет:

- из средств, полученных до выхода в декретный отпуск;

- отложить получение вычета до момента выхода из декрета.

Сдвинуть налоговый период на три года назад или на будущие налоговые периоды могут и иные категории граждан, на текущий момент оформления вычета, не являющиеся налогоплательщиками.

Отличия получения при долевой и совместной собственности

Совместная собственность без выделения долей оформляется на основании одного и того же правоустанавливающего документа – договора купли-продажи

. Оформить получение вычета можно опираясь на данный договор. Соответственно, оформление вычета требует согласованных действий совладельцев и одновременного присутствия при подаче заявления.

Для дольщиков такого условия не ставится, в силу правоспособности для участия в продаже самостоятельных частей помещения. Каждый владелец соразмерной доли в праве, может оформлять имущественный вычет при покупке квартиры в долевую собственность отдельно от остальных.

Размер

Налоговый вычет на покупку доли в квартире составляет 13% от общей стоимости жилья

. Эта сумма распределяется следующим образом:

-

При совместной общей стоимости

– предусмотренная для вычета сумма ориентируется не на число участников, претендующих на получение возврата, а на стоимость приобретенного совместно объекта. Допустимая для начисления объема возврата сумма, распределяется в равных пропорциях. -

При долевом владении

распределение объема, допустимого для возмещения покупки объекта, устанавливается соразмерно доле владения.

Например

, квартира стоимостью 1 500 000 рублей, приобретенная в совместную собственность двумя совладельцами, которые не являются близкими родственниками, допускает оформления вычета, исходя из 13% от ее общей стоимости, что составляет 195 тысяч рублей. Каждый собственник вправе претендовать на получение половины стоимости.

Та же картина возникает, если собственники оформили недвижимость в долях по 50% правомочий каждому. Если же один из них, например, получил ¾ доли в праве, а второй ¼, то подсчеты осуществляются следующим образом:

- От общей стоимости объекта (1 500 000) исчисляются ¾ и ¼, что соответствует стоимости части правообладания. Получается соответственно: 1 125 000 и 375 000 рублей.

- Из полученных сумм определяют налог при покупке доли в квартире – 13%, что составляет расчет налогового удержания, начисляемого к возмещению: 146 250 рублей (для ¾ доли) и 48 750 рублей (для ¼ доли).

При этом, максимально допустимая стоимость приобретенной недвижимости, из которой допускается удержание – 2 000 000 рублей

.

Максимальный предел, допустимый для вычета имущественного возврата, полученного до 2014 года, устанавливается на один объект, а не на каждого собственника.

Порядок получения

После оформления сделки купли-продажи, стороны обращаются в местное отделение ФНС с заявлением о начислении имущественного возврата

. При этом соблюдаются следующие нюансы:

- Собственники на основании совместного общего права владения подходят в налоговую инспекцию одновременно и пишут заявления, прилагая документацию.

- Лица, оформившие долевое владение, вправе оформить вычет как одновременно, так и порознь.

Скачать заявление на предоставление налогового вычета при покупке квартиры: , .

Образец заполнения заявления на получение налогового вычета

Начисленная сумма распределяется по налоговым периодам

. В каждый налоговый период заинтересованное лицо вправе затребовать для получения сумму, не превышающую объем налоговых выплат в предшествующем налоговом периоде.

То есть, если с налогоплательщика в 2015 году было удержано 25 тысяч в пользу государства, то в 2016 году он сможет получить в качестве имущественного возврата сумму, не превышающую 25 тысяч.

Оформить налоговый вычет при покупке квартиры в долевой собственности можно ежегодно, до момента полного расчета с покупателем.

Документы

К заявлению ежегодно прилагается налоговая декларация, заполненная по форме 3-НДФЛ

, и пакет документации, состоящий из нижеследующего:

- гражданский договор купли-продажи (оригинал и копия);

- расписка или банковский чек, удостоверяющий оплату;

- свидетельство о собственности (оригинал и копия);

- справка 2-НДФЛ;

- гражданский паспорт.

Налоговая декларация по форме 3-НДФЛ: , .

Так выглядит образец заполнения декларации по форме 3-НДФЛ

Справка о доходах физического лица формы 2-НДФЛ: , .

Образец заполнения справки о доходах по форме 2-НДФЛ

Если совладелец – несовершеннолетний ребенок, к паспорту родителей прилагается его свидетельство о рождении

. Об особенностях получения налогового вычета за ребенка можно узнать .