Какие документы предоставляются в рамках валютного контроля

До 2018 года экспортно-импортные сделки предполагали оформление специального паспорта, в котором указывалась вся актуальная информация по операциям ВЭД. Инструкцией Центробанка №181-И данное требование было отменено, так что сегодня перечень документации, подаваемой на рассмотрение в кредитно-финансовые учреждения, выступающие в статусе уполномоченных агентов, включает в себя все, что служит основанием для транзакции: копии контрактов, акты отгрузки товара или приемки выполненных работ и т. д. При этом не все соглашения обязательно ставятся на учет — правило не распространяется на импорт суммой ≤ 3 млн руб., и экспорт — ≤ 6 млн.

Наш ответ

Экспортные доходы компания отразит в «прибыльной» декларации в периоде отгрузки. В декларацию по НДС эти суммы попадут, когда компания соберет документы, подтверждающие нулевую ставку. Т.е. возможно расхождение между декларациями.

Строго говоря, расхождения между декларациями — это не повод требовать пояснения. Ведь расхождения возникают из-за того, что налоговая база по НДС и по прибыли определяется по разным правилам. А это не ошибка и не противоречие. Но налоговики считают, что в этом случае они вправе требовать пояснения, ссылаясь все на тот же п. 3 ст. 88 НК РФ. И суды с этим соглашаются (Постановление АС МО от 10.04.2017 N Ф05-4411/2017).

Если вы не представите пояснения, налоговики, скорее всего, доначислят НДС или налог на прибыль (в зависимости от того, какой налог, по их мнению, занижен) по результатам камералки. Кроме того, компанию могут включить в план выездных проверок. Об этом сказано в п. 9 Общедоступных критериев оценки риска назначения выездной проверки (Приложение N 2 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@.). Конечно, вы можете написать мотивированный отказ от дачи пояснений. Но безопаснее требование исполнить.

Декларация по НДС

В соответствии с п. 9 ст. 167 НК РФ моментом определения налоговой базы по экспортным операциям является последнее число квартала, в котором собран полный пакет документов, предусмотренных ст. 165 НК РФ и подтверждающих правомерность применения нулевой ставки налога. При этом документы, подтверждающие экспорт, представляются в налоговый орган в срок не позднее 180 календарных дней считая с даты помещения товаров под таможенный режим экспорта (п. 9 ст. 165 НК РФ).

С учетом вышеизложенного в случае сбора налогоплательщиком документов до истечения 180 дней счета-фактуры, выставленные при осуществлении операций по реализации товаров на экспорт, подлежат регистрации в книге продаж в последнее число квартала, в котором собран полный пакет документов.

В случае если полный пакет документов, предусмотренных ст. 165 НК РФ, не собран на 181-й календарный день считая с даты помещения товаров под таможенный режим экспорта, момент определения налоговой базы по таким операциям определяется в соответствии с пп. 1 п. 1 ст. 167 НК РФ. При этом счета-фактуры должны быть зарегистрированы в книге продаж в том налоговом периоде, на который приходится день отгрузки (передачи) товаров. В этом случае налогоплательщику необходимо оформить дополнительный лист к книге продаж в соответствии с разд. IV Приложения N 5 к Постановлению Правительства РФ N 1137.

Указанный счет-фактура подлежит также отражению в декларации по налогу на добавленную стоимость.

Таким образом, операция по экспорту в Армению отражается в декларации по НДС за налоговый период, в котором собраны документы (и в этом случае применяется ставка 0%). Если документы собрать не удалось собрать в течении 180 дней, то отразите реализацию в периоде помещения товаров под таможенный режим экспорта со ставкой 20%.

Декларация по налогу на прибыль

Поставщик, применяющий метод начисления, отражает доходы (выручку) от реализации товаров на дату их передачи, так как в этот момент происходит переход права собственности (п. 3 ст. 271, п. 1 ст. 39 НК РФ, ст. 223 ГК РФ).

Согласно п. 1 ст. 248 НК РФ доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета.

Это справедливо и для экспортных операций. Таким образом, экспортную операцию нужно отразить в периоде перехода права собственности на товар.

Популярные статьи

1

Расчет себестоимости

Расчет себестоимости – очень сложный процесс

Важно не только правильно обобщить все затраты. Надо..

17.03.2020

•

Ольга Воробьева

2

PEST-анализ: что это такое и как его провести на примерах

Стратегический менеджмент – это работа с неопределенностью во внутренней и, особенно, во вне…

23.08.2019

•

Евгения Чернова

3

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно ра…

31.01.2020

•

Ольга Воробьева

4

Система 5S на производстве: секреты успешного внедрения

Термин «5S» стал популярен в 1980-х годах в производственном секторе Японии. В это время успехи ко…

22.07.2019

•

Ильнар Фархутдинов

Как экспортеру списать стоимость приобретенных товаров?

Компания закупает на территории РФ товары, которые затем продает за границу. По правилам бухучета, стоимость приобретения экспортированной продукции должна своевременно списываться. Правила для списания установлены те же, что и для товаров, продающихся на территории РФ.

Метод списания закрепляется в учетной политике. Выбор у экспортеров есть: можно списывать товары по средней себестоимости, себестоимости единицы, себестоимости первого приобретенного товара (ФИФО).

Проводки зависят от момента перехода права собственности на экспортный товар. При переходе при отгрузке делается проводка Дт90.2 Кт41. При переходе права после оплаты товара – Дт45 Кт41, Дт90.2 Кт45.

Экспорт в бухгалтерском смысле – штука тонкая. Нужно учитывать валютные операции, считать курсовую разницу, вести раздельный учет НДС, своевременно принимать входной налог к вычету, рассчитывать налог на прибыль, отражать доходы корректной датой и т.п. Все это требует профессионального подхода, соответствующих компетенций, опыта. Сотрудничество с профильными специалистами снижает налоговые риски, уменьшает вероятность возникновения дополнительных расходов.

Экспортная выручка

Замечание 1

Экспортная выручка для целей бухгалтерского учета признается согласно ПБУ3/2006, где указано, что дата признания дохода устанавливается предприятием самостоятельно.

Признание даты экспортной выручки зависит от даты перехода права собственности на продукцию отгруженную. На момент отгрузки и перехода права собственности на товар к иностранному покупателю в бухучете делается проводка:

- Дебет 62 «Расчеты с покупателями и заказчиками»,

- Кредит 90 «Продажи», субсчет 1 «Выручка экспортная».

В налоговом учете экспортная выручка на дату отгрузки отражается в регистре налогового учета выручки.

Если по сделке не был получен аванс, то на дату перехода права собственности в бухгалтерском и налоговом учете осуществляется пересчет выручки в валюте в рубли по курсу, установленному ЦБ РФ.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

На момент получения экспортной выручки на транзитный счет в бухучете делаются проводки:

- Дебет 52 «Валютные счета», субсчет «Транзитный валютный счет»

- Кредит 62 «Расчеты с покупателями и заказчиками».

Как обосновать правомерность нулевой ставки при экспорте

Комплект документов, которые помогут обосновать пересечение товаром национальных границ, зависит от страны контрагента. Если продажа товара осуществляется в страны-участницы таможенного союза — в Казахстан, Армению, Белоруссию или Киргизию — то действует льготный режим налогообложения и НДС при экспорте рассчитывается по ставке 0%. При торговле внутри ЕАЭС нужно предоставить следующие документы:

- внешнеторговый контракт, подписанный сторонами;

- транспортные и сопроводительные документы сделки;

- таможенные документы на ввоз товара на территорию страны;

- подтверждение импортером косвенных налоговых платежей.

Поступление предоплаты от иностранного покупателя

Поступление предоплаты от иностранного покупателя в 1С 8.3 отражается документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк — Банковские выписки –кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление на расчетный счет по примеру.

Предварительно должен быть заполнен справочник Банковские счета и туда внесена информация о валютном счете Организации, на который поступает оплата от покупателя.

Предоплата в валюте зачисляется на транзитный валютный счет.

Договор с покупателем в валюте должен быть заполнен следующим образом:

- Вид договора – С покупателем;

- Цена в — USD, т.е. валюта, в которой заключен договор;

- Оплата в — переключатель USD, т.е. валюта платежа.

В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливаются счета расчетов с покупателем в поле:

- Счет расчетов — 62.21 «Расчеты с покупателями и заказчиками (в валюте)»;

- Счет авансов — 62.22 «Расчеты по авансам полученным (в валюте)».

Так как оплата покупателем производится в валюте, то в документе устанавливается:

- Банковский счет – транзитный валютный счет в USD, на который поступают денежные средства от покупателя;

- Счет учета – «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма – сумма оплаты в валюте согласно выписке банка;

- Ставка НДС – 0%.

Проводки по документу

Документ формирует проводку:

Дт 52 Кт 62.22 – поступление предоплаты от покупателя на транзитный валютный счет.

В налоговую базу по НДС не включаются авансы, полученные по операциям, которые облагаются НДС по ставке 0% в соответствии с п. 1 ст. 164 НК РФ (п. 1 ст. 154 НК РФ).

Поэтому в нашем примере:

- НДС с авансов не начисляется;

- авансовый счет-фактура не выставляется ( утв. Постановлением Правительства РФ от 26.12.2011 N 1137, Письмо Минфина РФ от 01.2018 N 03-07-08/142).

См. также Продажа валюты

Возврат таможенного НДС при экспорте товаров

Участники ВЭД имеют право на вычет НДС, уплаченный ими при импорте товаров в РФ, только в том случае, если экспортер является плательщиком НДС. Если товары предназначены для операций, которые облагаются НДС, и они приняты к учёту. Вычет может быть осуществлён, если товар предназначается для операций, которые облагаются НДС. Для подтверждения права на налоговый вычет могут потребоваться документы:

- внешнеторговый контракт с иностранным поставщиком;

- счёт на оплату от поставщика (инвойс) счёт-фактура;

- таможенная декларация (копия);

- платёжное поручение выписки банка, удостоверенные дубликаты платежных ордеров.

Перечисленные документы, необходимо хранить в течение четырёх лет.

Нулевая ставка на экспортные операции выгодна, в первую очередь, предприятиям, которые их проводят. Она позволяет экономить на налогах 20% или 10% в зависимости от категории товара. Это очень существенная часть, даже если речь не идет об особо крупных партиях и производствах. Однако есть выгода и для государства. Растущий объем экспорта очень положительно сказывается на экономике. Во-первых: происходит пополнение государственного бюджета за счет иностранной валюты. А во-вторых: идет развитие экономических отношений с другими государствами.

Текущая юридическая практика показывает, что многие российские компании сталкиваются с отказами в возврате НДС по самым разным причинам и, порой, совершенно безосновательным. При приеме деклараций, налоговая инспекция ищет любую возможность для отказа в возмещении налога. Даже малейшая ошибка в заполнении необходимых документов может стать причиной для этого. В настоящее время возврат НДС — это право, а не обязанность налогового органа, поэтому вся вина за несостоятельность процедуры возложена на плательщика, а не на государство.

Подавляющее большинство российских организаций ведет торговую деятельность с нашими ближайшими соседями. Преимущественно это Белоруссия, Казахстан, Армения и Киргизия. Перечисленные страны вместе с Россией образуют Евразийский экономический союз (ЕАЭС). Кроме того Таджикистан является кандидатом на вступление в в ЕАЭС, а Молдавия имеет статус наблюдателя в союзе.

Государства — члены этого союза договорились об установлении единых правил налогообложения экспортных операций. Отметим, что речь идет об НДС — остальные налоги при экспорте компании уплачивают точно так же, как и при реализации в России.

Реализация в страны ЕАЭС и экспорт в прочие государства имеют мало отличий. И в том, и в другом случае применяется ставка НДС 0%, для подтверждения которой налогоплательщик представляет в ИФНС определенный пакет документов.

Какие валютные операции могут проводить хозяйствующие субъекты?

Валютными операциями являются приобретение резидентом у резидента или нерезидента, приобретение нерезидентом у резидента, отчуждение резидентом в пользу резидента или нерезидента, отчуждение нерезидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа (ст. 1 ФЗ от 10.12.2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле»).

Российские организации могут проводить валютные операции, разрешенные действующим валютным законодательством, в том числе приобретать и продавать иностранную валюту, получать валютную выручку от продажи товаров (работ, услуг), приобретать товары (работы услуги) с расчетами в валюте при условии, если поставщик нерезидент, получать займы (кредиты) в иностранной валюте.

Для осуществления валютных операций организациям необходимо выполнять ряд требований:

Учет НДС при проведении экспортных операций

При реализации товаров (работ, услуг) на экспорт применяется «0» ставка НДС. Предприятия, соблюдающие требования законодательства по оформлению операций, имеют право принять к вычету суммы налога, предъявленные поставщиком. Для подтверждения экспорта и получения налогового вычета необходимо:

- Оформить поступление товара (работ, услуг).

- Зарегистрировать счет-фактуру по поставке в книге покупок.

- Выставить счет-фактуру на отгрузку с регистрацией в книге продаж

- Представить декларацию в ИФНС.

- Приложить к декларации пакет документов, перечень которых приведен в ст. 165 НК РФ.

Пример учетных операций экспорта

Предприятие «Морина» заключило контракт на экспортную отгрузку товара. Таможенная стоимость составила 20 000 евро. Сбор составил 0,1%. Себестоимость покупки составила 840 000 (включая НДС в размере 128 135,59) рублей. Расходы на доставку составили 52 000 рублей. Курс евро составил 70 рублей на протяжении всего периода операций. В учете предприятия «Морина» осуществляются операции:

- Отражена поставка товара от российской компании: Дт 41 Кт 60 на сумму 711 864,41 рублей;

- Учтен НДС, выставленный поставщиком: Дт 19 Кт 60 на сумму 128 135,59 рублей;

- Отражена оплата поставщику: Дт 60 Кт 51 на сумму 840 000 рублей;

- Произведено начисление пошлины: Дт 44 Кт 76 на сумму 1 400 рублей (20 000 х 70 х 0,1%);

- Учтена уплата таможенной пошлины: Дт 76 Кт 51 на сумму 1 400 рублей;

- Отражены услуги перевозчика: Дт 44 Кт 60 на сумму 52 000 рублей;

- Произведена оплата услуг: Дт 60 Кт 51 на сумму 52 000 рублей;

- Произведено отражение выручки на дату перехода права собственности: Дт 62 Кт 90/1 на сумму 1 400 000 рублей (20 000 х 70);

- Отражена себестоимость продаж: Дт 90/2 Кт 41 (44) на сумму 763 864,41 рублей;

- Учтена выручка, полученная от покупателя: Дт 52 Кт 62 на сумму 1 400 000 рублей.

- После подготовки пакета документов по экспортной отгрузке сумму НДС в размере 128 135,59 рублей, предъявленную поставщиком товара, можно заявить к вычету.

Возврат налога и применение нулевой ставки

Но дело обстоит иначе, если организация расширяет свою географическую представленность и выходит на внешние рынки. Российские экспортеры не освобождаются от уплаты НДС, но им предоставляется налоговая преференция. Российский экспортер обязуется оплатить налог по ставке 0%. Помимо экспорта, согласно статье 151 Налогового Кодекса, преференция в виде нулевой ставки распространяется на несколько других таможенных операций, связанных с хранением.

Ситуация при продаже товара в России. Если планируется сбыт товара внутри страны, то сумма сделки составит 190 000 рублей, с учетом налога (20%) 38 000 рублей. От такой сделки необходимо перечислить в бюджет страны: 38 000 – 20 000 = 18 000 рублей. Прибыль от рассмотренной сделки — 40 000 рублей. Однако с учетом НДС к уплате чистая прибыль составит 22 000 рублей.

А теперь рассмотрим ситуацию с теми же исходными данными, но в случае продажи за рубеж — например, в Беларусь. Сумма продажи также составляет 190 000 рублей, однако при экспорте, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо нулевой ставки, организация также возвращает входной налог, который был уплачен при закупке. Таким образом, если доход организации составляет 40 000 рублей, можно рассчитать чистую прибыль. Для этого нужно прибавить возмещенный налог и получить величину чистой прибыли в размере 60 000 рублей.

Бухучёт экспорта товаров

Вести бухучёт валютных операций по правилам ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» обязаны все организации-экспортёры, независимо от режима налогообложения. ИП от такой обязанности освобождены.

Учёт операций по валютному счёту

Экспортёрам для расчётов с контрагентами в иностранной валюте нужен валютный счёт. Открыть его можно в уполномоченных банках на территории РФ и за её пределами.

Операции по валютному счёту отражают на счёте 52 «Валютные счета». Это активный счёт. Поступление валюты отражают по дебету счёта 52, а списание — по кредиту. К нему обычно заводят субсчета:

Как отразить выручку от продажи на экспорт

Экспортная выручка в бухучёте — это доход от обычных видов деятельности. Её отражают по дебету счёта 52 датой перехода права собственности на товар к покупателю.

Момент, в который право собственности перейдёт к покупателю, обычно чётко прописывают в договоре. Но можно просто указать в условиях, законодательством какой страны руководствоваться для его определения.

Если право собственности переходит на дату отгрузки и в договоре предусмотрено, что покупатель оплачивает товар после его получения, реализация на экспорт отражается следующими проводками.

При получении предоплаты проводки будут такие.

Когда право собственности переходит после полной оплаты товара, датой поступления платежа нужно сделать две записи.

Если при этом предусмотрена предоплата, проводки будут такими.

Как учесть курсовые разницы

Полученные авансы и предоплату переводят в рубли только на дату их поступления и в дальнейшем не пересчитывают.

Из-за изменений официального курса иностранной валюты к рублю могут появиться курсовые разницы двух видов.

По условиям договора курс валюты может быть фиксированным. Тогда расчёты нужно сделать по этому курсу, а не по курсу ЦБ РФ. Курсовых разниц в таком случае не будет.

Списание стоимости приобретения товара

Одновременно с отражением в бухучёте выручки нужно списать стоимость приобретения экспортированных товаров. Делают это по тем же правилам, что и при продаже товаров на территории России.

Списать можно одним из методов, закреплённых в учётной политике для целей бухучёта:

Если переход права собственности на товары был в момент отгрузки, то списание отражают проводкой Дт 90.2 «Себестоимость продаж» Кт 41 «Товары».

Если право собственности на отгруженные товары перешло к покупателю после их оплаты или выполнения какого-то другого условия (например, пересечения границы):

Прослеживаемость товаров с 1 июля 2023 г

Работаете с импортными товарами? С 1 июля 2023 года начинает действовать национальная система обязательной прослеживаемости товаров. Прослеживаться будут импортные товары согласно утвержденному правительством перечню. Товарам будет присваиваться регистрационный номер партии товара (РНПТ). Операции с товарами согласно РНПТ с помощью электронного документооборота (ЭДО) поступают в систему прослеживаемости. В счетах-фактурах появляются новые реквизиты, а применение ЭДО становится обязательным. Ежеквартально компании обязаны отчитываться в ФНС. Штрафные санкции будут применять с 1 июля 2023 года.

Регистрационный номер партии товара (РНПТ). Каждой партии прослеживаемых товаров в Россию при ввозе присваивается РНПТ. С помощью этого номера ФНС контролирует движение импортных товаров. Регистрационный номер теперь появляется в первичных документах: счетах-фактуры, документах отгрузки, а также в отчете об операциях и декларации по НДС.

2. Инвентаризация остатков и получение РНПТ. Проверьте свои товары в списке прослеживаемых с помощью ТН ВЭД. Если у вас на складе до 1 июля 2023 г. есть товары, подлежащие прослеживаемости, то посчитайте количество и сверьте остатки. Отправьте в налоговую уведомление об остатках для получения РНПТ. Сделать это нужно до реализации товаров. При продаже уже необходимо будет указать полученные РНПТ. Для дальнейшей работы удобно в справочнике номенклатуры сгруппировать товары по ТН ВЭД. Для каждой позиции поставьте признак прослеживаемости и заполните страну происхождения.

Компаниям, которые затрагивает вводимая система прослеживаемости, с 1 июля начинают указывать в первичных документах реквизиты прослеживаемости и предоставлять в налоговые органы сведения об операциях. Поэтому для компаний изменяется порядок предоставления первичных документов, появляется обязанность уведомлять об операциях с прослеживаемыми товарами и сдавать новые отчеты в ФНС.

Товары. Полный список товаров утверждается. В эксперименте участвовали холодильники, автопогрузчики, бульдозеры, стиральные машины, мониторы, электронные интегральные схемы, детские коляски и детские сидения безопасности. Более полная и точная информация в Постановлении Правительства.

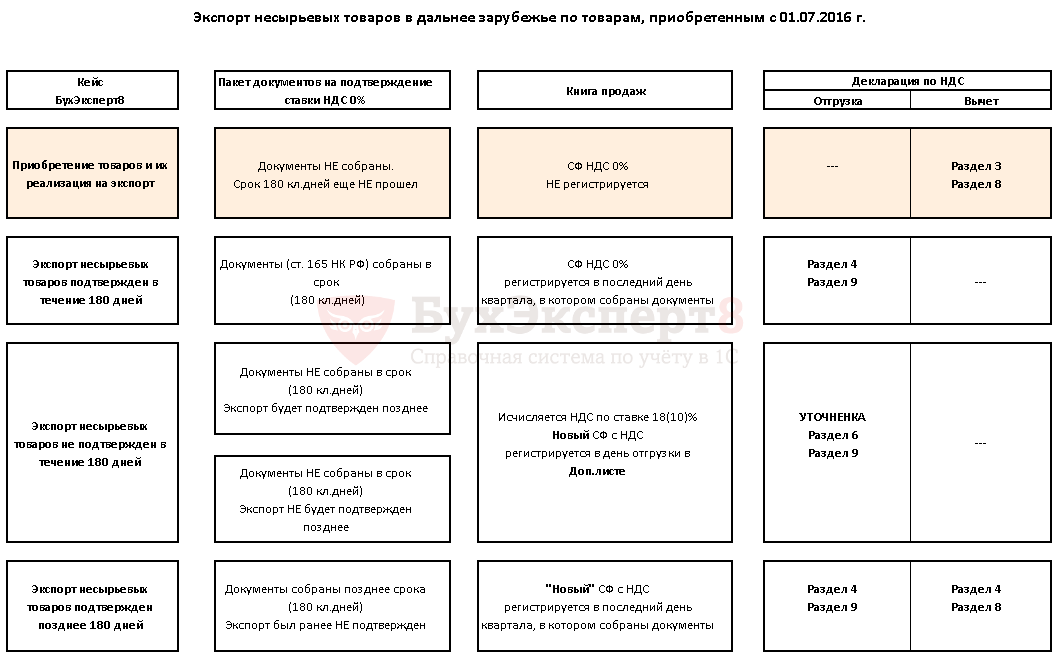

Расчет НДС при экспорте несырьевых товаров в дальнее зарубежье

Далее, на примере рассмотрим разные варианты расчета НДС по экспорту несырьевых товаров, которые были приобретены и реализованы начиная с 01.07.2016 г.

Расчет НДС по экспортным поставкам несырьевых товаров в 1С будет отличаться в зависимости от того, подтверждена ставка НДС 0% документально в срок 180 дней или не подтверждена.

- Экспорт подтвержден в течение 180 дней

- Экспорт не подтвержден в течение 180 дней

- Неподтвержденный ранее экспорт подтвержден позднее 180 дней

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Бухучет экспорта

Экспортные операции нужно фиксировать обособленно от прочих операций. Это отдельное направление деятельности, которое будет облагаться НДС по специальной ставке. Правильный бухучет служит этим целям:

- Контроль над своевременной доставкой продукции иностранным получателям.

- Получение точных данных о статусе операции и местоположении груза.

- Контроль над численной и качественной целостностью груза.

К СВЕДЕНИЮ! Учет осуществляется на основании документации: контракт на поставку продукции, паспорт сделки, таможенные декларации, счет-фактура, накладные, соглашения о страховании груза, декларации, счета контрагентов, акты об исполненных работах.

Расчеты по экспорту обычно производятся в валюте. Для ее использования нужно проделать эти действия:

- Создание валютного счета. Под каждую валюту открывается свой счет.

- Использование счета 52. В рамках операции выполняется эта проводка: ДТ52 КТ62.

- При покупке-продаже валюты используются счета 57 и 91.

- Расчеты выполняются в двух валютах: зарубежной и российской.

- Создание обособленного счета для учета экспортных операций.

Как в налоговом учете отражаются экспортные и импортные операции?

Обособленный счет необходим для этих целей:

- Обособление операций по экспорту от операций, которые будут облагаться НДС по стандартным ставкам.

- Контроль над тем, что иностранные контрагенты произвели оплату в полном объеме (пункт 1 статьи 19 ФЗ №173 «О регулировании» от 10 декабря 2003 года).

- При таком учете проще не начислять НДС по авансам от иностранных контрагентов (пункт 1 статьи 154НК).

- Контроль над сроками, положенными для пользования правом на использование ставки 0% (пункт 9 статьи 165 НК).

- Отслеживание даты перехода прав на товар тогда, когда она не совпадает с датой отгрузки.

Как учесть импортные товары?

У компании возникает необходимость учитывать дополнительные экспортные операции. При этом применяются эти проводки:

- ДТ76 КТ51, 52 и ДТ44 КТ76. Расчеты по пошлинам.

- ДТ45 КТ41, 43 и ДТ90 ДТ45. Учет отгрузки. Эти записи становятся актуальными тогда, когда дата перехода прав собственности не совпадает с датой отгрузкой.

Учет вспомогательных операций нужен также для этих целей:

- Восстановление НДС, который ранее был принят к вычету в стандартном порядке. Актуально это только тогда, когда есть нужда выполнить вычет НДС по нормам экспорта.

- Определение пени по НДС.

- Списание после 3 лет НДС по операции, которая не была подтверждена.

Бухгалтеру нужно следить за тем, чтобы все первичные документы были составлены правильно.

Регистрация СФ поставщика

Для регистрации счета-фактуры поставщика (СФ), необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными из документа Поступление (акт, накладная). Код вида операции –«01» Получение товаров, работ, услуг.

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Как отразить экспорт в декларации по НДС в 1С 8.3

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

данные счета-фактуры, код вида операции «01».

Импортные операции

При импорте вы ввозите товар из иностранного государства для дальнейшего использования или продажи в своей стране. Ввоз товара в любом случае осуществляйте только через таможню.

В бухучете импорта сложный момент — это формирование себестоимости. Не забудьте отнести на себестоимость таможенные пошлины, сборы, затраты на доставку. Если вы привлекали лицо, которое представляло ваши интересы при транспортировке и декларировании груза, то расходы на оплату его труда тоже включите в себестоимость.

Для учета движения импортного товара и формирования себестоимости можно использовать счета 15 или 41.3, открыв к ним субсчета.

Инкотермс 2020

С 2020 года появился новый свод международных правил Инкотермс 2020. Он может применяться с 1 января 2020 года, но можно продолжать пользоваться правилами Инкотермс 2010, Инкотермс 2000 и еще более ранними версиями.

Инкотермс 2020 выделяет 7 правил для любого транспорта и 4 для морских судов. Например, в контракте, предполагающем доставку грузовым автомобилем, можно указать такие правила:

Для морского транспорта можете указать следующие правила:

Получая товар на таможне, вы столкнетесь с необходимостью определить таможенную стоимость. Она послужит базой для определения пошлин, НДС и акцизов. Таможенная стоимость — это стоимость груза по контракту плюс все иные расходы (на погрузку, транспортировку и т.д.).

Импортный НДС

Свои тонкости при импорте есть и в налогообложении. Импортные операции в общем случае облагаются НДС 20% в 2020 году. Если продажа ввезенного товара внутри страны облагается ставкой 10%, то и при ввозе такого товара начисляется соответствующий НДС. При реализации отдельных видов работ (услуг), связанных с импортом товаров, применяется ставка НДС 0%

Важно НДС уплатить своевременно, так как без этого товар не выпустят из зоны временного хранения. За задержку начнут начислять пени

В отличие от внутренней торговли в налоговую базу по НДС входят: задекларированная стоимость товаров, таможенные пошлины и акцизы. Не забудьте воспользоваться своим правом и принять НДС к вычету. Для этого соблюдайте следующие моменты:

Все вышеописанное уместно для ОСНО. При работе на упрощенке принять НДС к вычету нельзя. В зависимости от вида УСН у вас есть два варианта. Первый — на УСН «Доходы» сумма НДС включается в стоимость приобретенной продукции. Второй — на УСН «Доходы — расходы» сумма налога включается в состав расходов для уменьшения базы по упрощенке.

Когда неподтвержденный НДС можно принять к вычету?

Неподтвержденный налог принимается к вычету только после подтверждения. Но это еще не все. Должны быть соблюдены одновременно следующие условия:

-

НДС полностью уплачен на таможне (подтверждающие документы в наличии).

-

Собран пакет первичных документов на товар и транспортировку.

-

Товар принят к учету (оприходован).

-

Операция с товаром является налогооблагаемой.

Не принимается к вычету НДС, если экспортер использует УСН. Учет налога будет разным в зависимости от объекта налогообложения. На УСН «Доходы минус расходы» НДС уменьшает налогооблагаемую базу, поскольку включается в состав затрат. На УСН «Доходы» налог включается в стоимость ОС или товара.