Привлечение юристов

При правильно подходе, даже небольшие финансовые претензии к контрагентам можно увеличить в несколько раз. Главное, чтобы стоимость юристов, которые будут заниматься подобным вопросом, не зависела от размера исковых притязаний. При этом, спор можно полюбовно разрешить мировым соглашением, не доводя до суда. В мировом соглашении, конечно, должна стоять уже не та сумма, которая была заявлена истцом первоначально.

В чем особенность этого метода?

Затраты на консультантов и юристов значительно снижают прибыль налогоплательщика.

К тому же нигде в Налоговом кодексе РФ не прописаны требования к обоснованию различных расходов через сравнение их с доходами, для получения которых они осуществлялись. Так что, размер вознаграждения юристу может быть даже очень большим – никто не сможет придраться. Самое приятное в этой схеме — то, что проводить такие фокусы можно довольно часто.

Что есть «уменьшающие» расходы при определении размера прибыли?

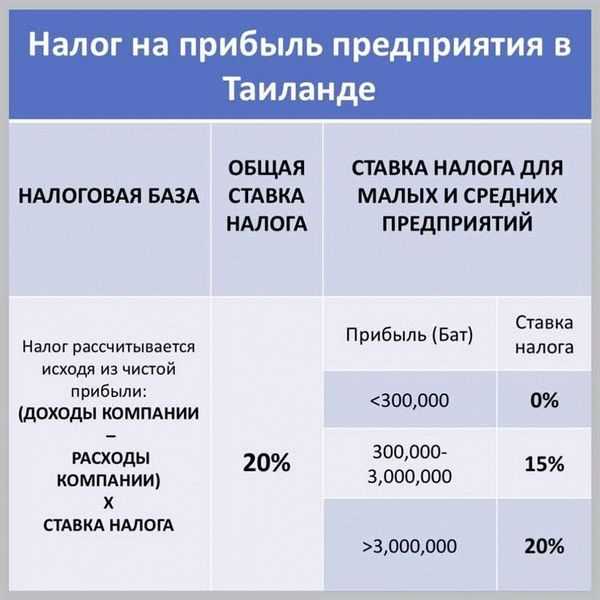

При определении базы по налогу используется формула – доходы минус расходы. Значения является размером прибыли, с которой и выплачивается налог. Понесенные предприятием расходы, какие уменьшают налог на прибыль, должны быть:

- непосредственными участниками хозяйствования;

- подтвержденными соответствующими документами;

- обоснованы с точки зрения вида деятельности.

Расходы при определении базы включаются в нее кассовым методом или методом начисления:

- Метод начисления. Затраты могут быть включены в состав базы в том случае, если списание средств со счетов уже произошло.

- Кассовый метод – учет расходов сразу после их фактического осуществления.

Уменьшающие налоговую базу при уплате налога на прибыль расходы условно можно поделить на две категории:

- Внереализационные.

- Связанные с выпуском или сбытом товара.

Производственные расходы:

- приобретение материалов, оборудования, средств производства;

- затраты на ремонт, техобслуживание, эксплуатацию;

- хранение товара, доставка к месту сбыта и на склад;

- освоение недр, природных ресурсов;

- страхование сотрудников, выплата заработной платы;

- покупка прав на участки земли;

- затраты на обеспечение условий труда;

- командировки работников;

- НИОКР и прочее.

Внереализационные расходы, которые уменьшают налог на прибыль:

- содержание арендованного имущества;

- проценты по ценным бумагам и дивидендам, а также средства на их выпуск;

- отрицательная разница после переоценки имущества;

- судебные издержки;

- услуги банков;

- средства на открытие организации;

- суммы пеней и штрафов и так далее.

Также уменьшают налог на прибыль расходы на благотворительность, установленный размер представительских расходов.

Выбирайте правильную правовую форму

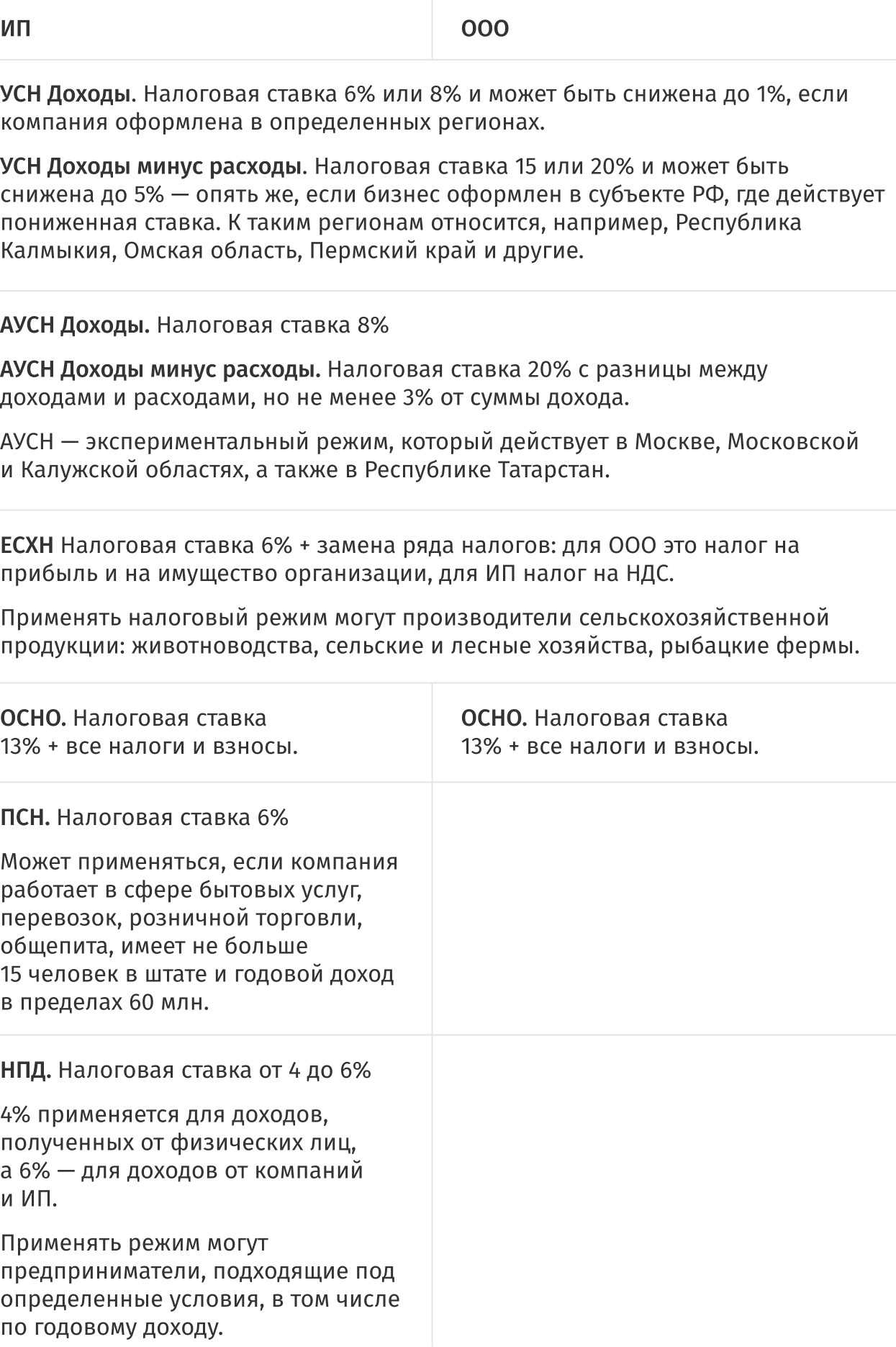

О том, как оградить компанию от дополнительных расходов, стоит задуматься еще на этапе открытия бизнеса, ведь работать можно как индивидуальный предприниматель или как юридическое лицо.

Если обороты пока скромные, не стоит открывать бизнес «на вырост» — с ООО и головной боли больше, и разных дополнительных платежей там набегает прилично.

Выбирайте статус индивидуального предпринимателя если хотите быстро открыть бизнес, не задумываться о бухгалтерском учёте и самостоятельно принимать все решения.

Оформляться, как юридическое лицо имеет смысл, если речь идет про средний и крупный бизнес, привлечение инвестиций или работу с партнерами.

Оптимизировать взносы на работников

Малый бизнес, у которого есть в штате сотрудники, обязан не только платить им заработную плату, но и удерживать НДФЛ, а также уплачивать страховые взносы. Сумма взносов в социальные фонды составляет примерно 30% от зарплаты каждого работника.

Чтобы сократить налоговую нагрузку, следует грамотно подходить к вопросам найма сотрудников. Для решения некоторых рабочих задач без штатных работников не обойтись. Но бывает, что услуги специалиста не требуются постоянно. Например, бухгалтер компании нужен раз в квартал, чтобы подготовить отчёт для налоговой. В этом случае аутсорсинг может быть выгоднее предпринимателю. К примеру, можно привлечь к работе стороннюю организацию или специалиста по договору ГПХ. Это избавит от дополнительной нагрузки в полном соответствии с буквой закона.

Несоблюдение требований налоговой грозит серьёзными штрафами, а это лишние расходы. Сейчас для многих небольших компаний и ИП стало обязательным использование онлайн-касс. Если это требование касается и вашего бизнеса, арендовать или приобрести терминал, а также правильно его подключить можно в МТС Кассе.

Как сэкономить на налогах на зарплату и не переборщить

Согласно законодательным нормам, на работодателей государственных и частных структур накладывается обязанность по уплате страховых взносов с заработной платы. Для компаний с небольшим доходом это серьезная финансовая нагрузка. Неудивительно, что многие из них пытаются тем или иным способом ее снизить, часто прибегая к незаконным методам.

Если рассматривать ситуацию со стороны наемного сотрудника, то его волнует размер заработной платы, но совершенно не интересует сумма налогообложения. Работодатель, в свою очередь, выступает в роли налогового агента и обязан высчитывать с зарплаты сотрудников страховые взносы, размер которых напрямую зависит от общей суммы. Поэтому он постоянно ищет способы, как сэкономить на налогах на зарплату.

Планирование выплаты налогов с заработной платы сотрудников можно условно разделить на две категории: с изменением оснований по выплате или без таковых. Первая категория чаще всего применяется на практике. Это связано с тем, что со стороны государства постоянно ужесточается система налогообложения. При этом происходит сокращение налоговых льгот, что наблюдается в течение последних пяти лет.

Но решение вопроса, как сэкономить на налогах на зарплату, и его возможные последствия не должны быть скрыты от работника. Снижение суммы налоговых взносов автоматически повлечет за собой уменьшение социальных выплат. Применение схем по экономии налогов на зарплату без уведомления об этом работника может вызвать недовольство с отправкой жалоб в государственные органы с просьбой о проверке деятельности работодателя. Информированность работника не исключает полностью риск возникновения такой жалобы. Снизить вероятность риска до минимума поможет постановка перед сотрудниками других целей и задач, которые более значимы, чем снижение налоговых поступлений. Как сэкономить на налогах на зарплату с помощью определенных методов планирования, используя для этого мотивацию сотрудников, рассмотрим на примерах.

Оптимизация бизнес-структуры

Оптимизация бизнес-структуры является одним из эффективных способов уменьшить налог на прибыль в 2024 году. Данный подход предполагает настройку внутренней организации предприятия с целью улучшения его эффективности и устранения ненужных затрат.

Первым шагом в оптимизации бизнес-структуры является оценка текущей ситуации. Необходимо проанализировать все этапы производства и продажи, выявить слабые места и проблемные зоны. Это поможет определить направления для дальнейших изменений.

Вторым шагом является рационализация бизнес-процессов. Это включает в себя автоматизацию трудоемких задач, сокращение бюрократических процедур и упрощение управления. Такие меры позволяют сократить затраты на персонал и повысить производительность предприятия.

Третий шаг — реорганизация структуры компании. Путем объединения или разделения подразделений можно улучшить их взаимодействие и снизить издержки. Кроме того, стоит рассмотреть возможность введения новых подразделений, ориентированных на более эффективное использование ресурсов.

Четвертым шагом следует рационализация системы управления. Необходимо преобразовать структуру управления, установить четкие бизнес-процессы и ответственности, а также создать эффективную систему мотивации персонала. Такие изменения позволят повысить эффективность работы организации и уменьшить издержки.

В целом, оптимизация бизнес-структуры позволяет не только уменьшить налог на прибыль, но и улучшить конкурентоспособность предприятия. Этот подход требует основательного анализа и внедрения изменений, но может принести значительные финансовые и операционные выгоды в долгосрочной перспективе.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

Перенос убытков прошлых лет

Например, в 2021 году инвестор продал акции с прибылью 20 000 рублей. С этой суммы брокер удержал налог 13% — 2600 рублей. Но 2020 год для инвестора был неудачным, он потерял 18 000 рублей. Это значит: в 2021 году можно получить вычет — вернуть 13% от суммы убытков. В нашем примере это 2340 рублей. То есть в итоге налог составит 2600 – 2340 = 260 рублей.

Если 13% от убытка — это больше, чем уплаченный налог на прибыль по инвестициям, то оставшуюся часть вычета можно будет получить в следующий прибыльный год.

Что важно знать о переносе убытков

Правила переноса убытков закреплены в ст. 220.1 Налогового кодекса.

- Перенос убытков работает с ценными бумагами и ПФИ, обращающимися на организованном рынке ценных бумаг.

- Убытки по ценным бумагам можно перенести только на прибыль по ценным бумагам, а убытки по ПФИ — только на прибыль по ПФИ. Перенос между разными категориями финансовых инструментов невозможен: если инвестор заработал на облигациях, он не сможет зачесть убыток по опционам.

- Убытки можно переносить на 10 лет вперед. Сначала учитываются самые ранние убытки.

- Убытки, полученные у одного брокера, можно зачесть при получении прибыли у другого брокера. Учитываются в том числе убытки по счетам у иностранных брокеров.

Как перенести убытки

Чтобы снизить налог на доход по инвестициям за счет убытков прошлых лет, необходимо получить две справки:

- справка 2-НДФЛ за год, в котором инвестор получил прибыль. Справку выдает брокер, в документе указан доход инвестора от продажи ценных бумаг;

- справка об убытках или брокерский отчет — в этом документе указан убыток от продажи ценных бумаг. Этот документ также выдает брокер.

При покупке ETF инвестор приобретает акции, поэтому финансовый результат по ETF может сальдироваться с доходами или убытками по другим ценным бумагам или фондовым ПФИ. Убытки прошлых лет по ценным бумагам, в том числе и ETF, можно перенести только на прибыль по ценным бумагам.

Что еще почитать:

- Льготы для инвесторов: как не платить налог при долгосрочном владении акциями и облигациями

- Инструкция: как получить налоговый вычет по ИИС

Какие расходы являются необоснованными

Согласно ст. 252 НК РФ в расчет по налогу можно включить расходы:

- обоснованные экономически;

- подтвержденные документально;

- выраженные в денежной форме.

Нормы указанной статьи связаны с нормами ст. 346.16 НК РФ, следовательно, критерии относятся как к расчетам по налогу на прибыль, так и упрощенному налогу.

Вопрос: Можно ли принять НДС к вычету, если расходы по налогу на прибыль экономически необоснованны (п. п. 1, 2 ст. 171 НК РФ)?Посмотреть ответ

На практике из сказанного следует, что ФНС вправе не признать экономически обоснованными некоторые расходы, несмотря на отсутствие жестких запретов в законодательстве на включение в расчеты тех или иных видов затрат:

- Затраты, согласно законодательству, не имеющие отношения к экономической деятельности, которую осуществляет налогоплательщик.

- Затраты на оплату услуг консультантов, аудиторов, юристов, рекламных агентств без детализации выполненных работ и использования этих работ в хозяйственной деятельности.

- Материальные расходы, не предусмотренные производственной технологией или используемые сверх технологических нормативов.

Как выявляются экономически необоснованные расходы, осуществляемые с целью уклонения от уплаты налогов?

ТМЦ (работы, услуги), приобретаемые по ценам выше средних рыночных, по аналогичным товарным позициям.

ТМЦ, используемые в производстве продукции, реализуемой в дальнейшем по ценам ниже стоимости ТМЦ. Аналогично — в отношении работ и услуг.

Затраты, не связанные с получением доходов организацией или с намерением их получить.

Расходы, понесенные вне рамок деятельности, направленной на получение дохода, не имеющие цели получения дохода (уменьшения убытка), завышенные, по сравнению с нормативными показателями, не признаются экономически оправданными.

Важно! Налогоплательщик обязан построить свой документооборот так, чтобы из заключенных договоров, первичных документов, учетных регистров, оправдательных, справочных документов было видно, какие товары, работы и услуги впоследствии были включены в расчет налога и с какой целью были понесены те или иные затраты. При проверке ИФНС, прежде всего, обратит внимание на их связь с предпринимательской деятельностью

Воспользоваться налоговыми каникулами

Первые два года после регистрации некоторые предприниматели освобождены от налога на доход. Рассчитывать на налоговые каникулы можно при определённых условиях:

- предприниматель работает по упрощённой системе налогообложения или на патенте;

- в регионе предусмотрены налоговые каникулы, а вид деятельности попадает в перечень льготных категорий;

- соответствующий вид деятельности обеспечивает не менее 70% от всех доходов;

- общая сумма дохода и число работников соответствуют требованиям законодательства.

Каникулы действуют только в отношении налога на доход. Другие налоги и страховые взносы по-прежнему подлежат уплате.

Ответственность за непредставление отчета об операциях с прослеживаемыми товарами

В соответствии с п. 2 Положения под прослеживаемостью признается организация учета товаров, подлежащих прослеживаемости, и операций, связанных с оборотом таких товаров, с использованием национальной системы прослеживаемости товаров. В свою очередь, национальная система прослеживаемости товаров представляет собой информационную систему, обеспечивающую сбор, учет и хранение сведений о товарах, подлежащих прослеживаемости, и об операциях, связанных с оборотом таких товаров.

В связи с изложенным законодательство о национальной системе прослеживаемости товаров не относится к законодательству о налогах и сборах.

Непредставление отчета об операциях с прослеживаемыми товарами и документов, содержащих реквизиты прослеживаемости, не оказывает прямого или косвенного влияния на уплату налогов и сборов налогоплательщиками.

Таким образом, непредставление отчета и документов, содержащих реквизиты прослеживаемости, не является налоговым правонарушением. Поэтому нормы Налогового кодекса, устанавливающие ответственность за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ), и представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения (ст. 126.1 НК РФ), не распространяются на правонарушения в части непредставления отчета и документов, содержащих реквизиты прослеживаемости (Письмо ФНС РФ от 04.10.2021 № ЕА-4-15/14005@).

Вместе с тем на сегодняшний день Минфином подготовлен проект федерального закона о внесении изменений в КоАП РФ, предусматривающий с 01.07.2022 административную ответственность за нарушения законодательства о национальной системе прослеживаемости товаров, в том числе за несвоевременное представление в налоговый орган отчета и документов, содержащих реквизиты прослеживаемости (ID проекта 02/04/07-21/00117901). За непредставление отчета (его несвоевременное представление) предлагается налагать штраф в размере 1 000 руб. за каждый соответствующий отчет.

В рамках переходного периода (не менее года), необходимого для адаптации программного обеспечения, не устанавливаются нормы, предусматривающие ответственность налогоплательщиков за нарушения положений законодательства о национальной системе прослеживаемости товаров. Поэтому предусмотрено, что основные нормы проекта вступят в силу с 01.07.2022.

* * *

При приобретении для собственных нужд ноутбука (запчастей для него), иного товара организации связи в первую очередь нужно выяснить, относится ли данный товар к прослеживаемым. Для этого можно использовать специальный сервис на интернет-сайте ФНС (https://www.nalog.gov.ru/rn77/service/traceability/). Если ноутбук (его компоненты), иной товар подлежат прослеживаемости, то продавец при продаже такого товара после 08.07.2021 в выставленном счете-фактуре или УПД должен привести реквизиты прослеживаемости, включая РНПТ. Если товар, в том числе приобретенный не для перепродажи, а для использования в личных нуждах организации связи, является прослеживаемым, то эта организация-покупатель должна представить в налоговый орган отчет об операциях с товарами, подлежащими прослеживаемости, включив в него сведения о покупке прослеживаемого товара, если:

-

она является плательщиком НДС, а продавец освобожден от исполнения обязанностей плательщика НДС либо применяет специальный налоговый режим (за исключением спецрежима в виде ЕСХН);

-

покупатель применяет специальный налоговый режим (за исключением спецрежима в виде ЕСХН) или освобожден от исполнения обязанностей плательщика НДС.

Крайний срок представления отчета – 25-е число месяца, следующего за истекшим отчетным периодом (кварталом), в котором приобретен прослеживаемый товар.

В переходный период (до 01.07.2022) ответственность за нарушение положений законодательства о национальной системе прослеживаемости товаров, в том числе за непредставление отчета об операциях с прослеживаемыми товарами, не установлена.

Вложения в исследования и разработки

Один из способов законного уменьшения налога на прибыль в 2024 году — это вложения в исследования и разработки. Если ваше предприятие занимается разработкой новых продуктов, технологий или усовершенствованием существующих, то вы можете воспользоваться налоговыми льготами.

В соответствии с налоговым кодексом, вложения в исследования и разработки могут быть учтены при расчете налоговой базы. Это позволяет снизить налогооблагаемую прибыль. Однако, для этого необходимо соблюдать определенные требования и предоставить соответствующую документацию.

Во-первых, важно вести учет расходов на исследования и разработки отдельно от общей бухгалтерии. В вашей отчетности должна быть явно видна статья расходов на НИОКР (научно-исследовательская и опытно-конструкторская работа)

Это позволит органам налоговой службы более точно определить величину вложений.

Во-вторых, необходимо предоставить документацию, подтверждающую проведение исследований и разработок. Это могут быть договоры с научно-исследовательскими институтами, отчеты о проведенных работах, результаты испытаний и т.д. Вся эта информация должна быть четко оформлена и соответствовать требованиям законодательства.

Следует отметить, что налоговые льготы по вложениям в исследования и разработки могут быть доступны не только для крупных корпораций, но и для малого и среднего бизнеса. Главное — документально подтвердить свои вложения и соблюдать все требования налогового законодательства.

Ответы на распространенные вопросы

Вопрос №1. Можно ли учесть затраты на НИОКР с целью уменьшения налогооблагаемой базы по налогу на прибыль, если затраты фактически произведены, но результатов нет?

Главное, что расходы на НИОКР направлялись на получение прибыли. Тогда затраты, подтвержденные отчетами, заключениями экспертов, бизнес-планами даже на непригодившиеся НИОКР можно учитывать для налогообложения прибыли.

Вопрос №2. Будет ли вызывать подозрение налоговых органов оптимизация налогов путем заключения договора о переработке давальческого сырья, если из предприятия выделяются дочерние предприятия, облагаемые налогом по льготному режиму?

Да. Если будет видно, что общие налоги всего предприятия заметно снизились после выделения дочерних предприятий, на которые перекладываются самые сложные стадии производства с целью уклонения от уплаты налогов, не предусмотренных к уплате льготными системами налогообложения. Безопаснее создавать новое предприятие «с нуля» или покупать новое производство.

Как уменьшить налог НДС

Все предприниматели, которые работают на ОСН, обязаны платить НДС. Например, если компания продает товары, делает на них наценку и получает прибыль, она должна уплатить НДС.

Избежать уплаты НДС можно в нескольких случаях:

У юрлица или ИП небольшая выручка. Если за три предшествующих месяца выручка фирмы или ИП от продажи товаров или услуг без учета НДС не превысила два миллиона рублей, в соответствии

НДС можно не уплачивать. Чтобы реализовать это право, нужно подать в налоговую уведомление с выпиской из бухгалтерского баланса.

Контрагенты компании — плательщики НДС. Если частично доход всё же облагается НДС, нужно попробовать увеличить вычеты. Для этого нужно больше сотрудничать с теми, кто платит НДС. В таком случае суммы НДС поставщика можно принять к вычету.

Используются товары с льготной налоговой ставкой. Есть перечень товаров и услуг, на которые распространяется нулевая и пониженная налоговая ставка (10%). Полный список закреплен в

. Чтобы применять пониженный тариф НДС, в наличии должна быть реализуемая продукция или оказываемая услуга. Если предприниматель по ошибке несколько лет уплачивал «полный» налог вместо пониженного, он может обратиться в налоговую и вернуть свои деньги.

Работать без предоплаты или вовремя от нее избавляться. Если налогоплательщик получил аванс, он обязан перечислить НДС с этой суммы в бюджет, в соответствии с п. 2 п. 1

. После отгрузки на всю сумму отгруженных товаров и оказанных услуг придется снова выписать счет-фактуру и оплатить НДС. Чтобы избежать переплат по авансу, нужно сразу переводить его поставщикам. Тогда получается, что продавец не получает деньги, а тратит, соответственно есть возможность уменьшить налог. НДС работает так: если получили много денег, а потратили мало, значит сумма налога будет больше, а если наоборот все потратили, тогда сумма налога будет небольшая.

Как снизить НДФЛ за счет расходов

НДФЛ зависит от суммы, полученной после вычитания расходов из доходов. Выходит, чем выше расходы, тем меньше налоговые отчисления по прибыли. Конечно, не стоит экспериментировать с выдумыванием несуществующих затрат или заключать незаконные соглашения. Махинации с финансами рано или поздно вылезут наружу, налоговики держат ухо востро. В итоге могут присудить штрафные санкции. А вот скрупулезный анализ понесенных расходов сделать не помешает.

Какие расходы может понести организация дополнительно?

- На закупку фирменной одежды, которая передается безвозмездно или очень дешево наемным сотрудникам. Их относят к затратам по оплате профессиональной деятельности.

- Обучающие курсы, которые прошли официально зарегистрированные в штате сотрудники.

- Расходы, касающиеся применения товарного знака, эмблемы. Товарный знак – это солидность фирмы, без него обойтись серьезной компании нельзя.

- Амортизация ОС, оборудования.

- Выплаченные пошлины и налоговые взносы. Сюда не входят НДС и акциз, имущественный налог.

- Другие затраты, уменьшающие базу при подсчете сбора, если они документально подтверждаются.

Методы оптимизации налога на прибыль для юридических лиц

Для юридических лиц также существуют законные методы оптимизации налога на прибыль:

- Создание резервов (равномерное распределение налога на прибыль на протяжении года — позволяет избежать пиковых отчислений во время отпусков, выявления долгов, ремонтов ОС).

- Оптимизация некоторых пунктов налогового учета (выбор метода учета и оприходования выручки и затрат, наиболее выгодного в плане уплаты налогов).

- Перенос налогооблагаемой базы на дочерние компании (прибыль переносится на фирму с льготным режимом обложения налогом на прибыль с обязательным выводом ее оттуда без каких-либо налоговых нагрузок).

- Использование временных различий при исчислении налога и последующее его перемещение на новый период.

- Переход на льготный налоговый режим (так, чтобы налога на прибыль не было, или чтобы был законный способ его не выплачивать).

- Разделение (договора на оказание большого комплекса услуг могут быть разделены на несколько соглашений с учетом необложения налогом на прибыль некоторых работ).

- Оптимизация амортизационных отчислений (утверждение повышающего коэффициента для ОС, работающих круглые сутки, приобретение дорогого оборудования по частям, амортизационная премия).

- Возмещение НДС зачетом в счет налога на прибыль.

- Применение долговых документов (векселей, поручительства и т.д.).

- Корректировка договоров (часть расходов можно отнести на текущий период единовременно).

- Оптимизация учета расходов, разделение на прямые/косвенные.

- Оптимизация затрат на производство (контроль себестоимости).

- Планирование предполагаемой прибыли.

Международные соглашения и договоры

Одним из способов это достичь является использование соглашений о избежании двойного налогообложения. Такие соглашения заключаются между двумя государствами и предусматривают особые правила определения налоговой базы и расчета налога на прибыль для предприятий, осуществляющих деятельность в обоих странах.

Кроме того, на основе международных соглашений часто устанавливаются налоговые ставки на прибыль для некоторых видов деятельности или для компаний, осуществляющих инвестиционную деятельность. Такие ставки могут быть снижены по сравнению со стандартными налоговыми ставками, что позволяет предприятиям снизить свои налоговые обязательства.

Кроме того, некоторые страны активно привлекают инвестиции, заключая договоры о налоговых стимулах для иностранных инвесторов. Такие стимулы могут предусматривать освобождение от налога на прибыль на определенный срок или установку особых льготных ставок.

Интернационализация бизнеса также может быть осуществлена через создание международных холдинговых структур. Это позволяет распределить доходы между различными филиалами и подразделениями компании в разных странах, что может помочь снизить налоговую нагрузку.

Как оптимизировать НДФЛ для ИП на ОСНО

Предприниматель может уменьшить свой доход из-за расходов и заплатить меньше НДФЛ. Есть несколько законных способов, как уменьшить налог при ОСНО.

Применяйте профессиональный налоговый вычет

Благодаря профессиональному вычету, ИП может учесть расходы для расчёта НДФЛ, если они уже оплачены, использованы для целей предпринимательской деятельности и документально подтверждены.

Если ИП по каким-либо причинам не может подтвердить свои расходы, то может использовать вычет в размере 20% от суммы дохода.

При этом нельзя одновременно учитывать подтверждённые расходы и данный вычет.

Поэтому предпринимателю нужно выбрать, что выгоднее — уменьшить доход на 20% или из доходов вычесть документально подтверждённые расходы.

Когда ИП совмещает ОСНО и ПСН, то ему необходимо вести раздельный учёт доходов и расходов. Для уменьшения НДФЛ в таком случае можно принять подтверждённые расходы, связанные с ОСНО.

Применяйте вычеты, положенные физлицам

Предприниматель может уменьшить НДФЛ благодаря стандартным, имущественным и социальным вычетам. Для этого необходимо указать расходы в 3-НДФЛ и приложить подтверждающие документы.

При этом не имеет значения, какой именно профессиональный вычет выбрал ИП — 20% от дохода или вычет всех подтверждённых расходов. Стандартный, имущественный и социальный вычет можно применять в любом случае.

Нюанс: если предприниматель выбрал 20% от дохода, то сначала делает профессиональный вычет, а потом все остальные.

Выбирайте подходящую систему налогообложения

Сэкономить на налогах поможет подходящая конкретно вашему бизнесу система налогообложения.

Ежемесячный доход кондитерской составляет 550 000 ₽. Из расходов (кроме продуктов, разумеется) только аренда помещения — 35 000 ₽. Сотрудников в компании нет — всем занимается сам основатель бизнеса.

- Самым выгодным для такой компании будет ИП на НПД — предприниматель заплатит всего 22 000 ₽ налога (550 000 × 4%).

- Чуть менее выгодный вариант — УСН «Доходы» — 33 000 ₽ налога (550 000 × 6%).

- УСН «Доходы минус расходы» съест 77 250 ₽ дохода (550 000 − 35 000) × 15%

При выборе системы налогообложения рекомендуем посоветоваться с бухгалтером или заранее просчитать все возможные варианты, чтобы выбрать самый выгодный вариант и не переплачивать.