Классификация налоговых рисков

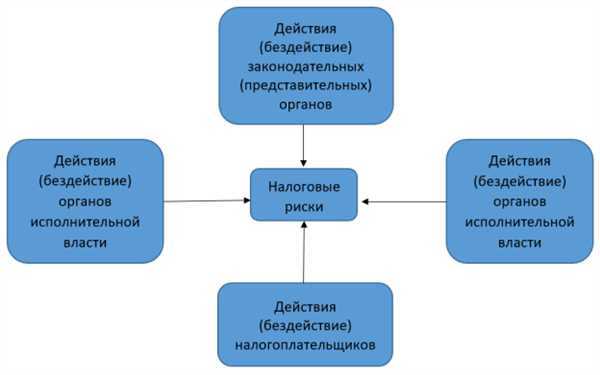

Налоговые риски разделяются на:

- внешние и внутренние;

- непредсказуемые и предсказуемые;

- систематические и несистематические.

Среди иных оснований для разделения рисков присутствуют:

- обладающие риском субъекты;

- вероятностные последствия;

- причины образования.

Еще 3 большие объединения рисков включают риски, наступающие:

- до возникновения спорной ситуации со структурами ФНС (к примеру, при недобросовестности контрагентов, некорректном оформлении выполненной хозяйственной операции);

- в процессе ведения проверки по налоговым перечислениям из-за недостаточности времени, некачественного юридического сопровождения;

- в процессе конфликта с подразделением НС и включающие составление разногласий на акт, обжалование до передачи вопроса в суд досудебное, обжалование в судебном порядке.

На каждом из этапов споров со структурами НС по вопросам обязательных перечислений существуют риски:

- Информационные. Данные риски связаны с недостаточной информированностью, отсутствием законодательного регулирования складывающихся между субъектами отношений. К примеру, ситуация по вычету НДС при заверении счета-фактуры факсимильной подписью ИП не имеет четкого отражения в законодательных или судебных актах.

- Процессуальные. Отражают недостаточность регулирования финансовых процессов в ходе осуществления коммерческой деятельности и образуются при несоблюдении сроков, правил или иных требований, касающихся налоговых норм (к примеру, несвоевременное предоставление декларации о доходах субъекта).

- Окружающие, образующиеся при неравнозначности восприятия норм налоговыми структурами и предприятиями-плательщиками сумм. К примеру, структура НС имеет возможность возложить ответственность на предприятие по истечении законодательно ограниченного срока согласно Постановлению КС РФ (№9, 14.07.2005) о восстановлении сроков давности в отношении юридического лица, совершившего неправомерное деяние. Утверждение не содержит однозначного указания подразумеваемых действий и ситуаций, что провоцирует конфликт мнений.

- Репутационные, связанные с представлением оценочного характера о предприятии в целом. Существование разногласий с проверяющими структурами (независимо от причин возникновения) может оказать негативное влияние на партнерские или спонсорские взаимоотношения организации.

Управление налоговыми рисками

Для обеспечения безопасности в отношении налоговых рисков следует придерживаться определенных правил в процессе осуществления коммерческой деятельности, в том числе:

Избегать действий, вызывающих появление риска, к примеру, в виде заключения сделок сомнительного характера, пользования услугами подозрительных компаний, нарушения положений трудового законодательства.

Предпринимать меры по удержанию риска и его снижению путем определения и изучения последствий риска, их масштабности и критичности для компании.

Особое внимание в организации должно уделяться наличию документов, в том числе дополнительных, касающихся как деятельности компании, так и нормативного и законодательного характера

Подобная документальная обеспеченность поможет в ходе спорных ситуаций с проверяющими структурами.

Важно изучать вступившие в силу судебные решения для возможного их использования в качестве прецедента и определенной налоговой нормы при наличии споров.. В некоторых ситуациях рекомендуется наличие определенной суммы переплаченных средств по обязательным бюджетным платежам использовать для оплаты налога и избежания возникновения долга у организации

В некоторых ситуациях рекомендуется наличие определенной суммы переплаченных средств по обязательным бюджетным платежам использовать для оплаты налога и избежания возникновения долга у организации.

Корректное оформление хозяйственных операций, повышение квалификации исполнителей (бухгалтеров), проведение добровольного аудита и внедрение системы управления налоговыми рисками позволит предприятию эффективно распределять собственные средства.

При этом используемые способы финансовой оптимизации должны обладать правовым и экономическим соответствием. В ряде случаев рекомендуется обращение к НС для получения разъяснений о вероятностных налоговых последствиях или о толковании налоговых норм по конкретной правовой ситуации.

Часть 2Выездная налоговая проверка: суть, задачи и основные аспекты, регламентирующие процедуру назначения и проведения проверки

Основной задачей осуществления выездной налоговой проверки является мониторинг со стороны налоговых органов обеспечения своевременности налоговых выплат, правильности расчета и уплаты налоговых обязательств, выявление фактов несоблюдения налогового законодательства, проверка верности исчислений.

В результате проведения выездных налоговых проверок налоговыми органами одновременно решаются несколько задач, наиболее важные из которых выявление и пресечение нарушений законодательства о налогах и сборах, а также предупреждение налоговых правонарушений. Также выездная налоговая проверка является инструментом для реализации ФНС РФ принципа неотвратимости наказания налогоплательщиков в случае выявления нарушений законодательства о налогах и сборах, который подразумевает неизбежность включения налогоплательщика, попавшего в зону риска, в план выездных налоговых проверок.

Главными отличиями выездной налоговой проверки от камеральной является место ее проведения — как правило, по месту нахождения налогоплательщика и наличием широчайших полномочий в части проведения мероприятий налогового контроля.

Также следует выделить основные аспекты, регламентирующие процедуру назначения и проведения проверки:

| Показатель | Расшифровка показателя |

|---|---|

| Порядок назначения | Назначается решением о проведении выездной налоговой проверки (п.1, 2 ст.89 НК РФ) |

| Место проведения | На территории (в помещении) налогоплательщика. В случае отсутствия возможности предоставить помещение выездная налоговая проверка может проводиться по месту нахождения налогового органа (п.1 ст.89 НК РФ) |

| Срок проведения проверки | В течение 2-х месяцев с момента вынесения решения (по общему правилу) (п. 6 ст. 89 НК РФ) |

| Продление сроков проведения проверки | Срок проверки может быть продлен до четырех месяцев, а в исключительных случаях — до шести месяцев (п. 6 ст. 89 НК РФ) |

| Приостановление срока проверки | Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки на срок не более 6 месяцев по основаниям, предусмотренных п. 9 ст. 89 НК РФ |

| Предмет проверки | Проверка правильности расчета и уплаты одного или сразу нескольких налогов (сборов, страховых взносов) |

| Период проверки | Выездная проверка может охватить три предшествующих года. |

| Периодичность проверки | Выездную проверку по общему правилу не должны проводить больше двух раз за календарный год и нельзя проверять повторно тот же период и налоги |

| Оформление результатов проверки | Акт по результатам выездной налоговой проверки составляется независимо от того установлено нарушение или нет. Срок составления — в течение двух месяцев со дня составления справки об окончании выездной проверки (п. 1 ст. 100 НК РФ) |

Назначение выездной налоговой проверки не осуществляется Инспекцией спонтанно и «на пустом месте», ей предшествует ряд проведенных контрольных мероприятий по выявлению возможных рисков нарушения налогового законодательства и сбора соответствующей доказательной базы, осуществляется так называемый предпроверочный анализ.

«Покайся, налогоплательщик! Тебе скидка выйдет!»

Бессмертные слова М.А. Булгакова представляются наилучшей иллюстрацией заключительной части пункта 12 Общедоступных критериев, где налогоплательщикам, желающим снизить или полностью исключить имеющиеся у них риски, рекомендуется «уведомить налоговые органы о мерах, предпринятых ими для снижения данных рисков (уточнении налоговых обязательств)». При этом, таким налогоплательщикам предложено представить в налоговые органы, наряду с уточненными налоговыми декларациями, некий аналог «покаянного письма», именуемого пояснительной запиской (приложение № 5 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333@).

В качестве «скидки» ФНС России предлагает налогоплательщикам довольно серьезные преференции:

«В случае наличия у налогового органа информации о ведении деятельности с признаками нарушений налогового законодательства, в отношении налогоплательщика, заявившего о мерах, предпринятых им для снижения рисков по пункту 12 Критериев, решение о назначении выездной налоговой проверки принимается только после предварительного согласования с ФНС России».

Трудно сказать, насколько данное положение Концепции обеспечено гарантиями. Однако в целесообразности подобной меры с точки зрения интересов государства можно усомниться. Во всяком случае, на сегодняшний день ее привлекательность очевидна лишь для тех, кто намерен создать своему налоговому органу организационные сложности в проведении в отношении себя выездной налоговой проверки

Готовы ли рядовые налогоплательщики привлечь к себе внимание налоговых органов подобной инициативой, памятуя о том, что она, как известно, может быть наказуема — большой вопрос

Подводя итог сказанному, и даже в какой-то мере вопреки высказанной в адрес Концепции критике, хочется дать ей в целом положительную оценку. Прежде всего потому, что она не только обнажает и систематизирует суть традиционных претензий налоговых органов к налогоплательщикам при оценке налоговой выгоды последних, но и позволяет выработать определенные механизмы защиты. Плохая определенность всегда лучше неопределенности.

Доказательная база риска

Доказательная база риска представляет собой совокупность документов, фактов и информации, которая подтверждает наличие риска в деятельности налогоплательщика. Эта база играет важную роль в процессе борьбы с налоговыми рисками и защите интересов налогоплательщика.

В доказательную базу риска включаются различные документы и материалы, такие как:

- бухгалтерская отчетность;

- производственные и товарно-материальные документы;

- договоры и соглашения;

- корреспонденция с контрагентами;

- документы, подтверждающие сделки и операции;

- служебные записки и отчеты;

- документы, свидетельствующие о реорганизации предприятия;

- документы, подтверждающие выплаты зарплаты и налоговые отчисления;

- документы, свидетельствующие о движении денежных средств;

- и другие документы, относящиеся к деятельности налогоплательщика.

Каждый документ и факт, включенные в доказательную базу риска, должны быть тщательно проверены и документально оформлены. Это позволяет судебным органам или налоговым инспекторам иметь достоверные данные для проведения проверки и принятия решений по налоговым делам.

Важно отметить, что доказательная база риска должна быть надежной и объективной. Все факты и документы должны быть подтверждены соответствующими доказательствами, такими как печати, подписи, сопроводительные документы и т.д

Правильное формирование и поддержание доказательной базы риска является одним из ключевых аспектов успешного управления налоговыми рисками. Документальное подтверждение риска помогает налогоплательщику защитить свои интересы и предоставить объективную информацию о своей деятельности.

Уровень материальности риска

При оценке уровня материальности риска учитываются следующие критерии:

Объем операций

Сумма операций, связанных с налоговым риском, может являться важным показателем. Чем выше сумма операций, тем более материальным будет признан риск.

Степень зависимости от налогового риска

Если налогоплательщик сильно зависит от результатов операций, связанных с данным риском, то риск будет считаться более материальным.

Сложность реализации мер по управлению риском

Если реализация мер по управлению риском требует значительных финансовых и временных затрат, то риск может быть признан материальным.

Оценка уровня материальности риска является необходимой для определения приоритетов в работе с налоговыми рисками и разработки эффективных мер по управлению ими. Также она помогает налогоплательщикам более точно оценить возможные последствия налогового риска и принять обоснованные решения.

Критерии оценки налоговых рисков

Необходимость оценки налоговых рисков у предприятий является причиной проведения подразделениями НС выездных проверок в соответствии с составленным планом (Приказ ФНС РФ №ММ-3-06/333, 30.05.2007).

Отбор предприятий для проведения проверки их деятельности ведется с учетом некоторых для того оснований, в числе которых:

Полученные организацией убытки в течение некоторого периода работы (от 2 лет)

Особое внимание привлекают предприятия, у которых отсутствуют перспективы выхода из убыточного состояния, установившие сотрудникам низкий уровень заработной платы, вычитающие большие суммы по НДС.

Невысокий показатель нагрузки по обязательным платежам, в сравнении со средним результатом, характерным для подобного направления коммерческой деятельности. Расчет коэффициента выводится в процентном соотношении путем деления суммы уплаченных за отчетный период налогов на полученную в том же периоде выручку от реализации, не учитывая НДС.

Значительные размеры вычетов по налогам

Но предпринимаемые попытки переноса суммы НДС, обеспечивающего снижение величины процентной ставки и возможность избежать проверки, могут стать причиной нарушения налогового законодательства.

Предельные показатели при работе по специальным режимам, связанным с налогообложением.

Резкое опережение темпов роста расходов, в сравнении с темпами роста доходов. У проверяющих могут возникнуть сомнения в достоверности указываемых данных, вероятностном их завышении или занижении.

Значительное отклонение — более чем на 10% — показателя уровня рентабельности от среднеотраслевого значения. Уровень рентабельности товаров (в %%) высчитывается делением прибыли от продаж на себестоимость реализованных товаров, а активов – делением прибыли от продаж на валюту баланса.

Низкий показатель заработка сотрудников (ниже среднеотраслевого уровня). В организации возможно сокрытие реально выплачиваемых заработных плат или занижение ставок на доходы граждан и единого социального налога.

Соглашения с перекупщиками или посредниками, в большинстве случаев заключаемые для сокрытия сумм прибыли и уменьшения суммы обязательного бюджетного платежа. Сомнения вызывают договора, положения которых не соответствуют правилам делового оборота (к примеру, безосновательная продолжительная отсрочка оплаты), закупаемая/реализуемая продукция не представляет собой результат предпринимательской деятельности компании, а также ситуации активного сотрудничества сторон при несоблюдении обязательств по сделке одним из участников.

Непредоставление пояснений по полученному компанией уведомлению НС.

Изменение местонахождения и регистрации юридического лица, предпринимаемое для получения отсрочки по времени с целью исправления недостатков деятельности.

Сотрудничество с контрагентами, вызывающими подозрения НС по причине одновременного наличия одинаковых адресов регистрации у нескольких фирм или занятия одним лицом одинаковых должностей (директор, учредитель) в нескольких предприятиях.

Индивидуальные особенности налогоплательщика

Индивидуальные особенности налогоплательщика могут значительно влиять на оценку рисков и выбор налоговой стратегии. Некоторые из основных факторов, которые следует учитывать при проведении самостоятельной оценки рисков, включают:

1. Вид деятельности

Различные виды деятельности могут быть связаны с разными уровнями риска. Например, определенные отрасли могут подвергаться большему вниманию со стороны налоговых органов, в связи с чем риск проверки и возможных налоговых споров может быть выше. При оценке рисков необходимо учитывать особенности конкретного вида деятельности налогоплательщика.

2. Размер предприятия

Масштаб деятельности и размер предприятия также могут влиять на оценку риска. Большие предприятия зачастую обладают более сложной структурой учета и отчетности, что может увеличить вероятность допущения ошибок и налоговых просчетов. Небольшие предприятия, напротив, могут иметь меньше ресурсов для комплексной налоговой аналитики.

3. Налоговая история

Предыдущие налоговые декларации, налоговые проверки и споры со службой налоговой полиции также могут быть информативными факторами при оценке рисков будущих налоговых обязательств. Если налогоплательщик имеет отрицательную историю налоговых споров или проверок, это может снизить его риск перед налоговым органом.

| Критерий | Описание |

|---|---|

| Вид деятельности | Различные виды деятельности могут быть связаны с разными уровнями риска. |

| Размер предприятия | Масштаб деятельности и размер предприятия могут влиять на оценку риска. |

| Налоговая история | Предыдущие налоговые декларации и споры могут быть информативными факторами оценки риска. |

Оценка рисков и принятие решений

Одним из методов оценки рисков является анализ предыдущих данных и трендов. Путем изучения исторических данных можно выявить возможные риски, которые могут повлиять на финансовое состояние налогоплательщика.

Критерии оценки рисков

Для оценки рисков налогоплательщику следует учитывать следующие критерии:

- Правовая ситуация — наличие или отсутствие изменений в налоговом законодательстве, возможные санкции.

- Экономическая среда — состояние рынка, уровень инфляции, валютные курсы.

- Финансовое положение — финансовые показатели налогоплательщика, его платежеспособность, уровень задолженности.

- Конкурентная среда — доля рынка, конкуренция, позиция на рынке относительно других компаний.

Оценка рисков должна быть систематичной и учитывать как внешние факторы, так и внутренние особенности деятельности налогоплательщика. На основе оценки рисков следует разрабатывать стратегии по их снижению и принимать информированные решения, направленные на минимизацию потерь.

Часть 1Актуальность проведения выездных налоговых проверок

Согласно данным, представленным в ежегодных отчетах ФНС и размещенных в открытом доступе на сайте www.nalog.gov.ru, а также данным о количестве завершённых выездных налоговых проверок и суммах доначислений по ним, проcлеживается рост как одного показателя, так и другого, по сравнению с аналогичными периодами 2021 и 2020 годов.

Показатели на данных графиках наглядно демонстрируют, что выездные налоговые проверки не утрачивают своей важности и актуальности с годами. Чем объясняется увеличение количества завершённых выездных налоговых проверок и сумм доначислений по ним сложно сказать однозначно, но это может быть связано с совершенствованием технических возможностей Налогового органа, использование новых информационных систем, алгоритмов и инструментов для анализа данных, изменением подхода ФНС на риск-ориентированный, действовавшим до середины 2020 года мораторием на вынесение решений о выездных налоговых проверках, а может быть и все перечисленные факторы одновременно

Однозначно можно утверждать только то, что тема выездной налоговой проверки, обстоятельства, предшествующие ее назначению и порядок проведения, является актуальной и обязательной для изучения. Для тех, кто осуществляет предпринимательскую деятельность, важно быть готовым к выездной налоговой проверке и знать свои права и обязанности, а в идеальном варианте предупредить и предотвратить ее назначение

Чем объясняется увеличение количества завершённых выездных налоговых проверок и сумм доначислений по ним сложно сказать однозначно, но это может быть связано с совершенствованием технических возможностей Налогового органа, использование новых информационных систем, алгоритмов и инструментов для анализа данных, изменением подхода ФНС на риск-ориентированный, действовавшим до середины 2020 года мораторием на вынесение решений о выездных налоговых проверках, а может быть и все перечисленные факторы одновременно. Однозначно можно утверждать только то, что тема выездной налоговой проверки, обстоятельства, предшествующие ее назначению и порядок проведения, является актуальной и обязательной для изучения

Для тех, кто осуществляет предпринимательскую деятельность, важно быть готовым к выездной налоговой проверке и знать свои права и обязанности, а в идеальном варианте предупредить и предотвратить ее назначение

Часть 7Контрольные мероприятия, проводимые в рамках выездной налоговой проверки

Если все-таки избежать назначения выездной налоговой проверки не удалось, необходимо приготовится к сложному и продолжительному процессу, включающему в себя активное взаимодействие с налоговым органом.

Мероприятия, которые могут быть проведены в ходе ВНП являются обширными, но при этом четко регламентируются Налоговым кодексом РФ.

Так, НК РФ предусмотрены следующие мероприятия в рамках выездной налоговой проверки:

- Привлечение сотрудника УЭБиПК МВД РФ (п.1 ст.36 НК РФ)

- Инвентаризация (п. 13 ст. 89 НК РФ).Инвентаризация проводится с целью проверки достоверности данных, содержащихся в документах налогоплательщика, а также для выяснения иных обстоятельств, имеющих значение для выполнения задач налоговой проверки.

- Опрос (ст. 90 НК РФ).. В необходимых случаях при проведении выездных налоговых проверок проводится допрос свидетеля, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.

- Вызов в качестве свидетеля (ст. 90 НК РФ). Налоговые органы вправе вызывать для дачи показаний любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.

- Осмотр (ст. 91, 92 НК РФ). Налоговые органы вправе осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории.

- Истребование документов (информации) (ст. 93, 93.1 НК РФ). Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы.

- Выемка (ст. 94 НК РФ). Выемка документов и предметов производится для того, чтобы выявить и подтвердить достаточными доказательствами нарушения налогового законодательства.

- Экспертиза (ст. 95 НК РФ). В необходимых случаях при проведении выездных налоговых проверок, на договорной основе может быть привлечен эксперт.

- Получение экспертного заключения (ст. 95 НК РФ). Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.

- Привлечение переводчика (ст. 97 НК РФ). В необходимых случаях для участия в действиях по осуществлению налогового контроля на договорной основе может быть привлечен переводчик.

Но это не означает, что в ходе выездной налоговой проверки обязательно проведут все предусмотренные мероприятия, налоговый орган будет исходить из необходимых, по мнению Инспекторов, мероприятий. При этом каждое из них имеет свои особенности, порядок и специфику, в связи с чем, готовится к ним необходимо заранее, ведь именно результат проведенных мероприятий будет является основой для предъявления налоговых претензий и даже доводы (обстоятельства) изложенные Вами в подтверждение своей позиции могут быть использованы налоговым органом в дальнейшем по своему усмотрению и в свою пользу.

Самостоятельная оценка рисков

Самостоятельная оценка рисков для налогоплательщиков может быть полезным инструментом для определения возможных проблем и улучшения налогового планирования. Она основана на анализе различных факторов и позволяет снизить вероятность допущения ошибок и несоблюдения налогового законодательства.

Преимущества самостоятельной оценки рисков:

1. Избежание непредвиденных финансовых потерь. Проведение самостоятельной оценки рисков позволяет выявить потенциальные налоговые проблемы заранее и разработать план действий для их устранения.

2. Повышение эффективности налогового планирования. Анализ рисков помогает идентифицировать возможности для оптимизации налоговых обязательств и улучшения стратегий налогового планирования.

3. Улучшение взаимоотношений с налоговыми органами

Знание потенциальных рисков позволяет налогоплательщикам обратить особое внимание на правильное и своевременное предоставление документов и информации, что способствует более доверительным отношениям с налоговыми органами

Как провести самостоятельную оценку рисков:

1. Анализ активов и обязательств. Необходимо проанализировать все имущество, сделки и обязательства, связанные с деятельностью налогоплательщика, для выявления потенциальных рисков.

2. Изучение налогового законодательства

Важно хорошо знать налоговое законодательство и понимать его применение для налогоплательщика. Это позволяет идентифицировать возможные расхождения и риски

3. Анализ налогового планирования. Оценка налоговой стратегии и планов помогает выявить возможные проблемы и риски, связанные с налогообложением.

4. Проверка документации и учета. Необходимо убедиться в наличии и актуальности документов, связанных с обязательствами и операциями, а также правильности ведения учета и отчетности.

5. Консультация специалистов. Проведение самостоятельной оценки рисков может потребовать специализированных знаний. Поэтому, при необходимости, рекомендуется обратиться за помощью к профессионалам в области налогового планирования.

Важно понимать, что самостоятельная оценка рисков является вспомогательным инструментом и не гарантирует полного исключения ошибок и нарушений в сфере налогообложения. Однако, она может существенно повысить качество налогового планирования и снизить риски для налогоплательщика

Фактор времени в оценке риска

Во-первых, затягивание решения проблемы или исправление налоговых нарушений может привести к накоплению пени, штрафов и других дополнительных расходов, которые значительно увеличат финансовую нагрузку на налогоплательщика

Поэтому важно быть готовым к оперативному реагированию на выявленные риски и принимать необходимые меры в срок

Во-вторых, риски в сфере налогообложения могут изменяться со временем. Изменение налогового законодательства, определение новых правил и условий проведения налоговых проверок могут повлиять на степень риска и требовать корректировки стратегии по управлению налоговыми рисками.

Также следует помнить, что в современном динамичном экономическом окружении риски могут возникать и меняться значительно быстрее, чем раньше. Быстрый темп развития технологий и международные изменения в налогообложении создают новые риски и возможности для налогоплательщиков

Поэтому важно постоянно отслеживать изменения в налоговом законодательстве и прогнозировать возможные риски

В свете этих факторов, оценка рисков должна проводиться с учетом временного фактора. Разработка и реализация стратегии по управлению налоговыми рисками должны быть гибкими и адаптированы к текущей ситуации.

Риски, связанные с изменениями законодательства

Несоблюдение новых требований может привести к нарушению налогового законодательства, возникновению налоговых обязанностей, штрафов и санкций со стороны налоговых органов

Поэтому важно быть внимательным и вовремя адаптироваться к изменениям в законодательстве, чтобы избежать возможных рисков

| Риск | Описание |

|---|---|

| Неправильное истолкование новых правил | Изменения в законодательстве могут быть сложными для понимания и применения. Неправильное истолкование новых правил может привести к ошибкам в уплате налогов и соответствующим штрафам со стороны налоговых органов. |

| Необходимость внесения изменений в систему учета | Новое законодательство может требовать внесения изменений в систему учета налогоплательщика. Несоблюдение этих требований может привести к неправильному учету и нарушению налогового законодательства. |

| Необходимость привлечения специалистов | Изменение законодательства может потребовать дополнительной экспертной помощи. Налогоплательщику может потребоваться привлечение специалистов, чтобы разобраться в новых требованиях и снизить налоговые риски. |

| Изменение налоговых ставок | Новое законодательство может привести к изменению налоговых ставок. Изменение налоговых ставок может повлиять на финансовое положение налогоплательщика и его способность уплачивать налоги в полном объеме. |

В целом, риски, связанные с изменениями законодательства, подчеркивают необходимость постоянного следить за обновлениями в налоговой сфере и своевременно адаптироваться к изменениям. Это поможет избежать налоговых проблем и минимизировать налоговые риски для налогоплательщика.

Экономический и финансовый контекст риска

Оценка налоговых рисков включает в себя не только анализ правовых и налоговых аспектов, но также требует понимания экономического и финансового контекста, в котором функционирует налогоплательщик.

В экономическом контексте риск может быть связан с нестабильностью рынка, колебаниями цен на товары и услуги, изменением спроса и предложения, сложновозобновляемостью производства и другими экономическими факторами.

Финансовый контекст риска оценивает финансовые возможности налогоплательщика, его платежеспособность, уровень задолженности, структуру активов и пассивов, финансовую устойчивость и другие финансовые показатели.

Как правило, налоговые риски тесно связаны с экономическими и финансовыми рисками. Например, если налогоплательщик работает в отрасли с высокой степенью конкуренции, это может повлечь за собой риск ухудшения финансовых показателей и возникновения налоговых проблем.

Понимание экономического и финансового контекста риска позволяет налогоплательщику принять обоснованные решения, снизить риски и улучшить налоговое планирование. А также предоставляет возможность налоговым органам и консультантам более точно оценить риски при проведении налоговых проверок и анализе налоговых деклараций.