В какой форме должен быть заключен договор с самозанятым?

Как отмечено в Письме ФНС России от 20.02.2019 № СД-4-3/2899@, согласно п. 2 договор с самозанятым лицом заключается посредством направления оферты (предложения заключить договор) одной из сторон и ее акцепта (принятия предложения) другой стороной. При этом договор признается заключенным в момент получения лицом, направившим оферту, ее акцепта (п. 1 ).

В соответствии с п. 1 сделки юридических лиц между собой и с гражданами должны совершаться в простой письменной форме (за исключением сделок, требующих нотариального удостоверения).

Согласно п. 2 договор с самозанятым лицом в письменной форме может быть заключен путем составления одного документа, подписанного сторонами, а также путем обмена письмами, телеграммами, телексами, телефаксами и иными документами, в том числе электронными документами, передаваемыми по каналам связи, позволяющим достоверно установить, что документ исходит от стороны по договору. При этом электронным документом, передаваемым по каналам связи, признается информация, подготовленная, отправленная, полученная или хранимая с помощью электронных, магнитных, оптических либо аналогичных средств, включая обмен информацией в электронной форме и электронную почту.

Письменная форма договора с самозанятым лицом считается соблюденной, если письменное предложение заключить договор принято в порядке, предусмотренном п. 3 (п. 3 ).

Содержащее все существенные условия договора с самозанятым предложение, из которого усматривается воля лица, делающего предложение, заключить договор на указанных в предложении условиях с любым, кто отзовется, признается на основании п. 2 офертой (публичная оферта). При этом в соответствии с п. 3 совершение лицом, получившим оферту, в срок, установленный для ее акцепта, действий по выполнению указанных в ней условий договора (отгрузки товаров, предоставления услуг, выполнения работ, уплаты соответствующей суммы и т. п.) считается акцептом, если иное не предусмотрено законом, иными правовыми актами или не закреплено в оферте.

Как внести самозанятого в программу 1С: Бухгалтерия

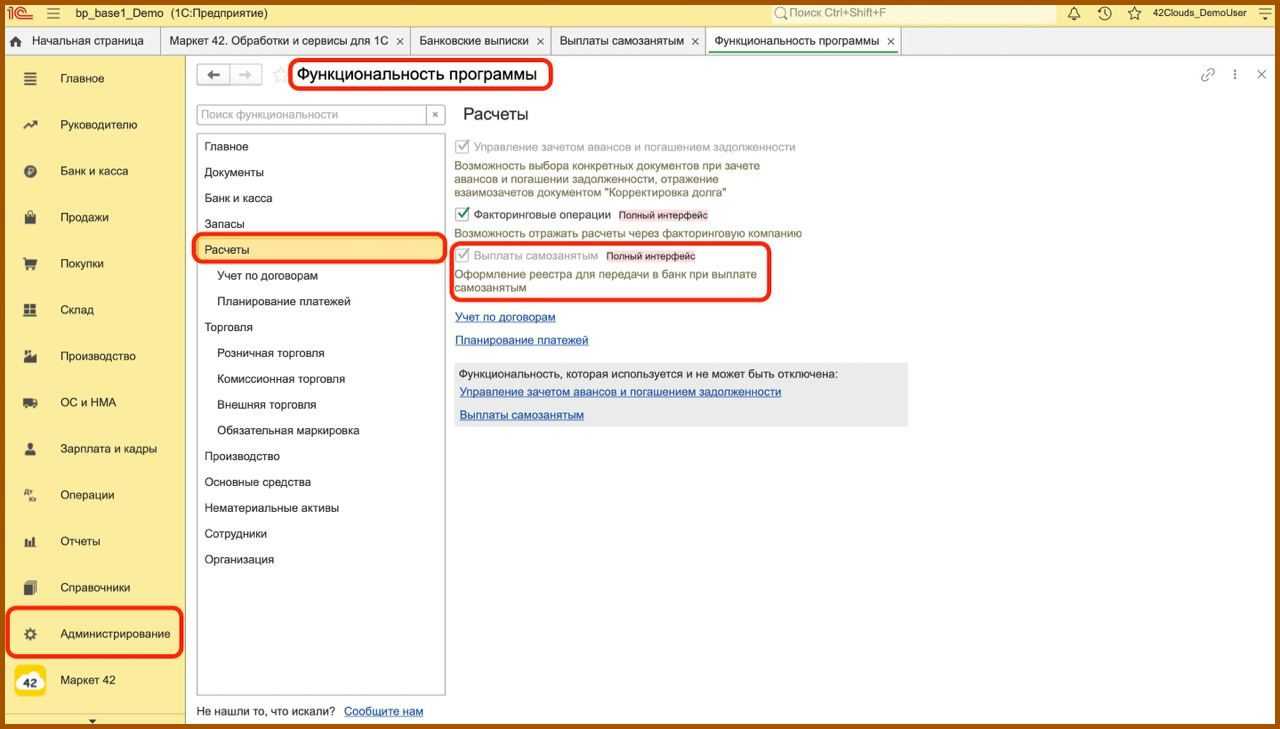

Чтобы включить возможность работы с самозанятыми в программе 1С: Бухгалтерия, перейдите в раздел «Администрирование», выберите пункт «Функциональность». На вкладке «Расчеты» поставьте галочку рядом с полем «Выплаты самозанятым». После того как будет включена данная опция, у вас появится вид контрагента «Самозанятый», а в разделе «Покупки» вы увидите документ «Выплаты самозанятым».

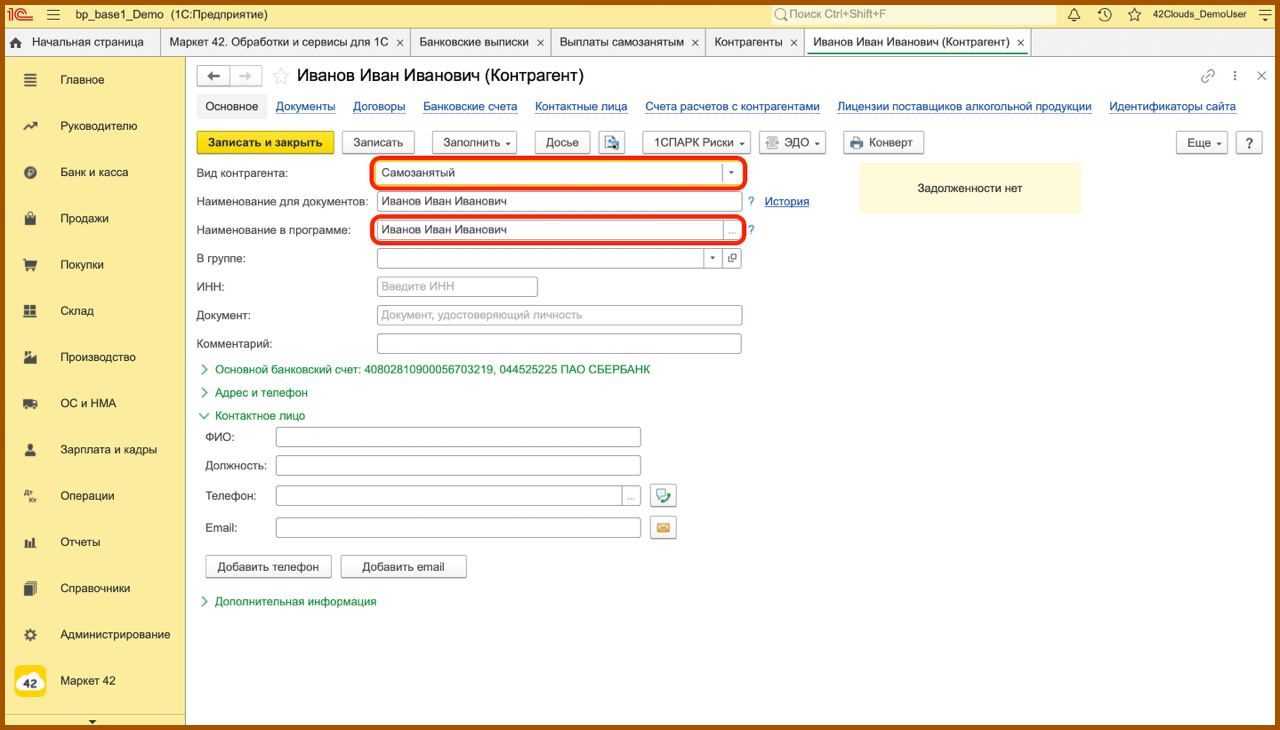

Для того чтобы ввести самозанятого в 1С, перейдите в раздел «Справочники», выберите пункт «Контрагенты», нажмите на кнопку «Создать». В открывшемся документе укажите вид контрагента – «Самозанятый».

Обязательно заполните реквизит «Наименование в программе» и добавьте банковский счет самозанятого.

Особенности налогообложения у самозанятого

Наличие у исполнителя статуса плательщика НПД означает, что организация не должна платить НДФЛ за самозанятого. А также не должна перечислять с его вознаграждения страховые взносы на пенсионное и социальное страхование и подавать отчётность по этим платежам. Он самостоятельно уплачивает за себя только налог на профессиональный доход (НПД).

Но эта схема работает только при соблюдении нескольких условий. Следует убедиться, что исполнитель:

- Имеет актуальный статус плательщика НПД. Подтверждением может быть справка из приложения «Мой налог», предоставленная самозанятым. Или сведения, самостоятельно полученные на специальном сервисе ФНС. Статус следует проверять не только перед началом сотрудничества, но и перед проведением каждого платежа. Если окажется, что статус утерян из-за превышения лимита по доходу (более 2,4 млн. руб.), нужно будет удержать НДФЛ и уплатить страховые взносы с даты, кода был превышен лимит. При этом базой для расчёта будет сумма свыше ограничения в 2,4 млн. руб.

- Занимается видом деятельности, разрешённым для применения НПД. Ограничения по ним утверждены ст. 4 закона № 422-ФЗ.

- Никогда не был штатным работником компании или уволился более 2-х лет назад.

Кроме указанных условий, важно правильно оформить документы о сотрудничестве с самозанятыми гражданами

Проверка самозанятого

Согласно ч. 2 налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 млн руб., не вправе применять специальный налоговый режим в виде НПД.

В силу ч. 19 лицо считается утратившим право на применение спецрежима со дня возникновения оснований, препятствующих его применению в соответствии с ч. 2 указанного закона.

Таким образом, при превышении установленного порога доходов, учитываемых в налоговой базе, физическое лицо утрачивает право на применение спецрежима в виде НПД с даты такого превышения. В отношении доходов, учтенных для целей уплаты НПД до даты утраты права, порядок налогообложения не меняется.

Необходимость переоформления ранее заключенного договора между хозяйствующими субъектами отсутствует, если это не влечет изменений существенных условий договора.

Обратите внимание: при этом на юридическое лицо возлагается обязанность по исчислению и уплате НДФЛ и страховых взносов в отношении физического лица, не являющегося индивидуальным предпринимателем, с даты утраты последним права на применение спецрежима в виде НПД (в том числе с даты превышения дохода 2,4 млн руб.). Как бухгалтеру проверить, является ли физлицо самозанятым на момент совершения расчетов с организацией, возникает ли необходимость при работе с ним удерживать НДФЛ и начислять на его вознаграждение страховые взносы, а также действительно ли сформированные самозанятым чеки отправляются в налоговую?

Как бухгалтеру проверить, является ли физлицо самозанятым на момент совершения расчетов с организацией, возникает ли необходимость при работе с ним удерживать НДФЛ и начислять на его вознаграждение страховые взносы, а также действительно ли сформированные самозанятым чеки отправляются в налоговую?

Кроме того, в целях подтверждения постановки на учет в качестве плательщика НПД, а также информирования о сумме полученных доходов, облагаемых НПД, в мобильном приложении «Мой налог» и в веб-кабинете «Мой налог», размещенном на сайте www.npd.nalog.ru, для указанных налогоплательщиков реализована возможность сформировать в электронной форме следующие справки:

1) о постановке на учет (снятии с учета) физического лица в качестве плательщика налога на профессиональный доход (КНД 1122035);

2) о состоянии расчетов (доходах) по налогу на профессиональный доход (КНД 1122036).

Достоверность сведений, содержащихся в указанных справках, подтверждается электронной подписью налогового органа, сформированной в соответствии с Федеральным законом от 06.04.2011 № 63-ФЗ «Об электронной подписи».

К сведению: ФНС в Письме от 22.04.2020 № ПА-4-6/6729@ указала на возможность использования кредитными организациями названных справок для целей подтверждения статуса налогоплательщика, а также доходов, полученных в рамках применения спецрежима в виде НПД. Полагаем, что и иные организации могут использовать эти справки (Письмо ФНС России от 07.05.2020 № ПА-19-6/111).

Отметим, что названные справки формирует самозанятый. Сделать это он может на дату осуществления расчетов и представить организации, чтобы бухгалтер мог убедиться в отсутствии необходимости при работе с ним удерживать НДФЛ и начислять на его вознаграждение страховые взносы.

На что обратить внимание при выплате денежных средств самозанятым

Обратите внимание на время списания денежных средств с расчетного счета. Убедитесь, что оно произошло позже, и сначала был создан документ «Выплата самозанятым»

Иначе программа будет уверена, что реестр самозанятым полностью оплачен, хотя на самом деле это не так.

Убедитесь, что у документа «Выплаты самозанятым» указано состояние «Подготовлено». Если вы попытаетесь подтянуть реестр с состоянием «Оплачено» в «Списание с расчетного счета», то у вас не заполнится сумма и документ не проведется.

Посмотреть видеоинструкцию «Самозанятые в 1С: заведение, выплаты, проводки» вы можете на нашем канале 42Clouds – 1С Онлайн.

Приятного просмотра!

Гражданско-правовой договор с работником

Физические лица, применяющие спецрежим в виде уплаты НПД, могут оказывать услуги гражданско-правового характера как физическим лицам, так и юридическим лицам и индивидуальным предпринимателям с учетом требований Федерального закона от 27.11.2018 № 422-ФЗ.

Если работник организации зарегистрировался в качестве самозанятого, можно ли с ним заключить договор гражданско-правового характера (ГПХ)? Можно. Только доходы, полученные по этому договору, не облагаются НПД.

В соответствии с пп. 8 п. 2 для целей НПД не признаются объектом налогообложения доходы от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад.

Согласно работодателем признается физическое лицо либо юридическое лицо (организация), вступившее в трудовые отношения с работником. В случаях, предусмотренных федеральными законами, в качестве работодателя может выступать иной субъект, наделенный правом заключать трудовые договоры.

Заключение гражданско-правовых договоров регулируется ГК РФ.

Соответственно, положения пп. 8 п. 2 распространяются на отношения, регулируемые ТК РФ.

К сведению: доходы физического лица от оказания услуг (работ) по гражданско-правовым договорам с его работодателем (бывшим его работодателем менее двух лет назад) не облагаются НПД (Письмо Минфина России от 11.02.2019 № 03-11-11/8019).

Отметим, что в рассматриваемой норме использован термин «работодатель», соответственно, она относится и к юридическим лицам, и к индивидуальным предпринимателям.

Таким образом, работодателям при заключении договоров ГПХ нужно отслеживать, не являлся ли самозанятый гражданин работником организации. С момента его увольнения должно пройти два года. В этом случае никаких налоговых вопросов по договору ГПХ не возникает. Физические лица, применяющие специальный налоговый режим, освобождаются от обложения НДФЛ в отношении доходов, являющихся объектом обложения НПД (п. 8 ). В связи с вышесказанным при заключении указанными физическими лицами договоров на выполнение работ (оказание услуг) с организациями и индивидуальными предпринимателями эти организации и индивидуальные предприниматели не являются налоговыми агентами при выплате доходов по таким договорам (письма Минфина России от 24.01.2019 № 03-11-11/3560, от 29.01.2019 № 03-11-11/5075).

Если же с момента увольнения прошло менее двух лет, то бывший работодатель должен обложить выплаты по договору ГПХ налогами и страховыми взносами в общем порядке, независимо от того, зарегистрирован ли гражданин в качестве самозанятого.

Зачем работать с самозанятыми

- Меньше работы отделу кадров. При приёме на работу физического лица появляется много бумажной волокиты: принять на работу, оформить трудовой договор, включить в штатное расписание, рассчитать зарплату и перечислить налоги, начислять отпускные. При работе с самозанятым достаточно оформить договор и получить чек за оказанные услуги.

- Низкие налоги. Затраты на самозанятого равны нулю. Все налоги они платят сами, зато организация экономит на страховых взносах 30%, подоходном налоге и социальных выплатах.

- Увеличение расходов. Стоимость услуг включается в расходы организации. Бумажный или электронный чек, полученный от самозанятого, можно списать в затраты и снизить налогооблагаемую базу.

Загрузка банковской выписки

Для загрузки банковских документов через сервис 1С:ДиректБанк в списке банковских выписок (раздел Банк и касса) следует нажать на кнопку Загрузить, при этом выводится форма аутентификации в системе 1С:ДиректБанк (рис. 7).

Рис. 7. Загрузка банковской выписки

После успешной авторизации в информационную базу загружаются документы вида Списание с расчетного счета, при этом возможны два варианта загрузки:

-

В выписке банка каждой выплате самозанятому соответствует один документ Списание с расчетного счета на сумму, указанную в реестре выплат самозанятым.

-

В выписке банка каждой выплате самозанятому соответствуют два документа Списание с расчетного счета. В одном документе указывается сумма из реестра выплат за вычетом налога на профессиональный доход. Во втором документе – сумма НПД, удержанного у самозанятого. Второй вариант возможен, если банк по соглашению с самозанятым выступает в качестве уполномоченного лица по уплате НПД (п. 4 ст. 11 Закона № 422-ФЗ).

Использование первого или второго варианта загрузки документов Списание с расчетного счета зависит от конкретного банка. Например, ООО «Бланк Банк» использует второй вариант. Предположим, по условиям Примера ИП Виноградов В.Н. при выплате вознаграждений самозанятым сотрудничает с ООО «Бланк Банк».

В реестре № 30 от 01.12.2022, сформированном документом Выплаты самозанятым, указаны выплаты для двух самозанятых (см. рис. 5). Иванову П.П. положено вознаграждение в сумме 300 руб., соответственно, банк удерживает налог в сумме 18 руб. (300 руб. х 6 %). С вознаграждения Федорова М.Я., составляющего 600 руб., банк удерживает налог в сумме 36 руб. (600 руб. х 6 %).

Предположим, что кроме выплат по реестру № 30 других операций в выписке банка от 01.12.2022 не отражено. В этом случае в учетную систему загружаются 4 документа Списание с расчетного счета на следующие суммы (рис. 8):

-

282 руб. (300 руб. — 18 руб.) – вознаграждение в пользу Иванова П.П.;

-

18 руб. – НПД, исчисленный с вознаграждения в пользу Иванова П.П.;

-

564 руб. (600 руб. — 36 руб.) – вознаграждение в пользу Федорова М.Я.;

-

36 руб. – НПД, исчисленный с вознаграждения в пользу Федорова М.Я.

Рис. 8. Загруженная банковская выписка

При проведении всех документов Списание с расчетного счета от 01.12.2022 формируются бухгалтерские проводки:

Дебет 76.16 Кредит 51

— на общую сумму услуг, оказанных самозанятыми (900 руб.).

Кроме того, вводятся записи в регистр накопления Задолженность самозанятых по реестру с видом движения Расход.

Надо ли менять условия договора с ИП, перешедшим на уплату НПД с другого спецрежима?

ФНС рассматривала этот вопрос в вышеупомянутом Письме № СД-4-3/2899@.

Согласно ч. 9 индивидуальные предприниматели, применяющие спецрежим в виде НПД, не признаются плательщиками НДС (за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ).

Таким образом, если согласно договору стоимость реализации товаров (работ, услуг, имущественных прав) включала в себя НДС, то рекомендуется оформить дополнительное соглашение для урегулирования цены с указанием на то, что ИП с определенной даты уплачивает НПД.

В иных случаях необходимость перезаключать договор между хозяйствующими субъектами отсутствует, если это не влияет на соблюдение существенных условий договора.

Как учитывать услуги самозанятых в БУ и НУ

Самозанятыми называют физических лиц, которые ведут предпринимательскую деятельность самостоятельно: не нанимаясь на работу по трудовому договору и не принимая наемных сотрудников:

- лица применяющие систему налогообложения «Налог на профессиональный доход» (НПД) (Федеральный закон от 27.11.2018 N 422-ФЗ, далее — 422-ФЗ).

- ведущие деятельность в соответствии с п. 7.3 ст. 83 НК РФ (репетиторы, няни, сиделки, помощники по хозяйству).

В данной статье будем говорить именно о плательщиках НПД.

Сделки с гражданами, работающими на НПД, необходимо оформлять в соответствии с ГК РФ:

- возможна как устная, так и письменная форма — простая или нотариальная ();

- письменный договор не требуется, если исполнитель приступит к оказанию услуг сразу после заключения сделки.

Расходы на услуги самозанятого отражаются в зависимости от характера услуг как расходы:

- В БУ — в соответствии с ПБУ 10/99:

-

по обычным видам деятельности — связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг, в т. ч.:

- прямые — затраты, напрямую формирующие себестоимость конкретной выпускаемой продукции (работ, услуг): например, стоимость материалов, зарплата основных рабочих и т. п.;

- косвенные — расходы по основной деятельности, распределяемые на весь выпуск продукции (работы, услуги);

- прочие расходы — не связанные с основной деятельностью организации;

-

по обычным видам деятельности — связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг, в т. ч.:

- В НУ — в соответствии с :

- прямые — расходы, напрямую связанные с процессом производства;

- косвенные — остальные расходы, не относящиеся к прямым и внереализационным расходам.

Документы от самозанятого для подтверждения расходов (Письмо ФНС РФ от 20.02.2019 N СД-4-3/2899@):

- чек ─ электронный или бумажный с указанием наименования товаров (услуг), ИНН покупателя (заказчика) ()

Проверить действует ли статус самозанятого можно с помощью специального сервиса ФНС >>

Если окажется, что самозанятый утратил право на применение НПД во время исполнения договора, то работодатель обязан удержать из его дохода НДФЛ и начислить страховые взносы (Письмо ФНС РФ от 20.02.2019 N СД-4-3/2899@).

Учёт самозанятых в бухгалтерском учёте

В бухгалтерии компании можно учесть только товары, услуги или работы от плательщика НПД, которые уже получены, оплачены и подтверждены чеком. Самозанятые отражаются на счёте 76 бухгалтерского учёта – «Расчёты с разными дебиторами и кредиторами». Допускается также использование счёта 60 «Расчёты с поставщиками и подрядчиками». Но первый вариант более предпочтителен.

Корреспондирующий счёт определяется с учётом характера работ или услуг по такому же принципу как для договоров с обычными физлицами. Например:

Пример. Компания заключила договор ГПХ с самозанятым юристом, который будет представлять её интересы в судебном процессе. Подобные услуги относятся к общехозяйственным расходам. Поэтому начисление вознаграждения будет отражаться проводкой Дебет 26 Кредит 76, перечисление денег юристу на банковскую карту – Дебет 76 Кредит 51

Чек от самозанятого

Плательщик НПД формирует и передает заказчику чек в момент расчёта, если оплата проводится наличными, на электронный кошелек или с карты на карту. Или до 9-го числа следующего месяца, если оплата осуществляется через расчётный счёт. В последнем случае все равно указывается дата получения средств, а не формирования самого документа. Если осуществляется сначала предоплата, а позднее окончательный расчёт, чек формируется на каждый из платежей.

Передача чека возможна несколькими способами:

- в бумажной форме (предварительно распечатав из приложения);

- в электронной форме (в виде изображения документа или ссылки на него, отправленных на электронную почту, через соцсети или смс-сообщение);

- через считывание QR-кода с информацией о чеке с экрана своего смартфона.

Оформление сделки, заключение договора

1.1. Форма договора. Согласно ст. 161 ГК РФ сделки между юридическими и физическими лицами должны заключаться в письменной форме.

В случае, если стороны планируют обмениваться документами по электронной почте или в мессенджерах, то эти каналы необходимо прописать в договоре. При наличии обоюдных возможностей удобно использование сервисов ЭДО, в т.ч. платформ по работе с самозанятыми.

1.2. Правовые ограничения. Самозанятый не может оказывать услуги компании, в которой он работал по трудовому договору в пределах 2х предшествующих лет. Виды деятельности самозанятого не должны попадать в список исключений (ст. 4, 6 Федерального закона № 422-ФЗ от 27.11.2018г.)

1.3. Моменты, касающиеся НПД. Обязательно в договоре прописать следующие пункты: статус плательщика НПД, предоставление выписки о статусе, обязанность физического лица информировать о прекращении права применения режима НПД и ответственность за нарушение этого пункта, обязанность самозанятого сформировать и передать чек заказчику и сроки этой передачи (крайний срок – 9е число месяца, следующего за месяцем оплаты).

1.4. Риски переквалификации в трудовой. В договоре не должны фигурировать термины и понятия трудового права (слова «заработная плата», «должность», «место работы», «режим рабочего времени», «график рабочего времени», «материальная ответственность» и т.д.), иначе прямым следствием будет переквалификация договора в трудовой с последующим доначислением всех налоговых обязательств с момента его заключения. Опасны также регулярные выплаты, в этом случае при наличии возможности необходимо убрать все однотипные формулировки, максимально конкретизировать и разнообразить наименования услуг, работ (Письмо ФНС от 16.09.21г. № АБ-4-20/13183@).

1.5. Работа с персональными данными. Хранение личных данных (копий паспорта) недопустимо. В случае, если личные данные самозанятого используются только в момент заключения и в рамках заключенного договора, не требуется дополнительное согласие на обработку персональных данных. Если же данные планируется передавать в какие-либо инстанции, то потребуется подписание дополнительного документа «согласие на обработку и распространение персональных данных».