Дополнительные возможности

Анализ оплаты

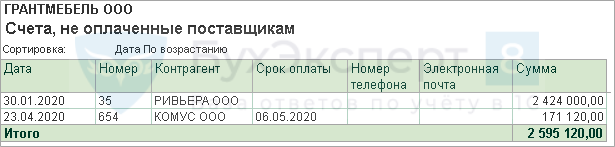

Благодаря информации, содержащейся в документе Счет от поставщика, бухгалтер автоматически сформирует для руководителя отчет, находящийся в разделе Руководителю – Расчеты с поставщиками:

отчет Счета, не оплаченные поставщикам.

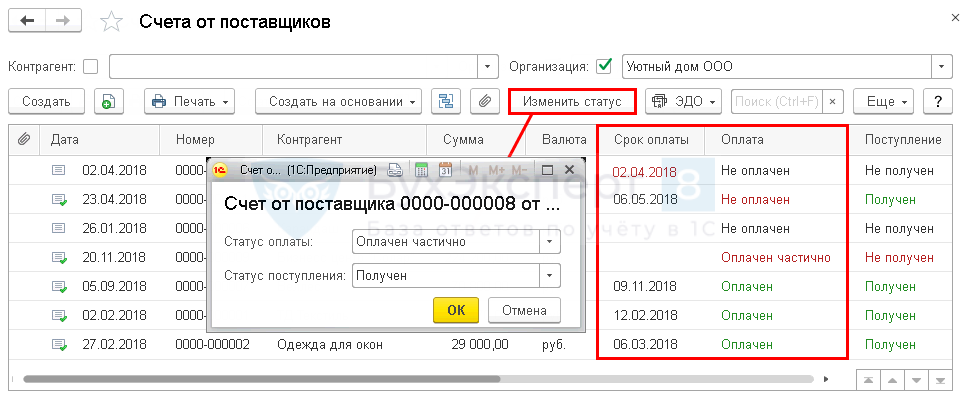

Неоплаченные счета также можно контролировать в журнале документов Счета от поставщиков по графам Срок оплаты и Оплата.

Просроченный Срок оплаты подсвечивается красным. Также красным выделяется статус оплаты в графе Оплата, если ТМЦ (работы, услуги) по счету от поставщика получены и не оплачены или оплачены частично.

Если счет оплачен, но он не указан в документе оплаты (Статус оплаты автоматически не изменен), измените его вручную в журнале Счета от поставщиков по кнопке Изменить статус или непосредственно в самом документе в поле Статус оплаты.

В зависимости от оплаты можете настроить и .

Анализ поступления

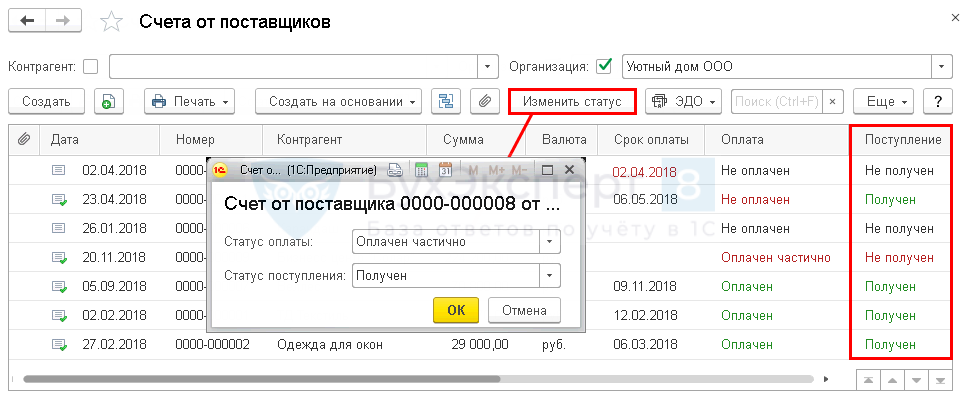

В журнале документов Счета от поставщиков по графе Поступление контролируется поступление ТМЦ (работ, услуг) по счету.

Графа Поступление выделяется красным, если оплата по счету прошла, а ТМЦ (работы, услуги) не отгружены или отгружены частично.

По счетам, по которым прошло поступление ТМЦ, работ (услуг), но не указанным в документах поступления, измените Статус поступления вручную в журнале Счета от поставщиков по кнопке Изменить статус.

В зависимости от Поступления можете настроить и .

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Использование оплаты счетов через Интернет

Следуйте этим рекомендациям, чтобы настроить платежи через свой банк или поставщика услуг.

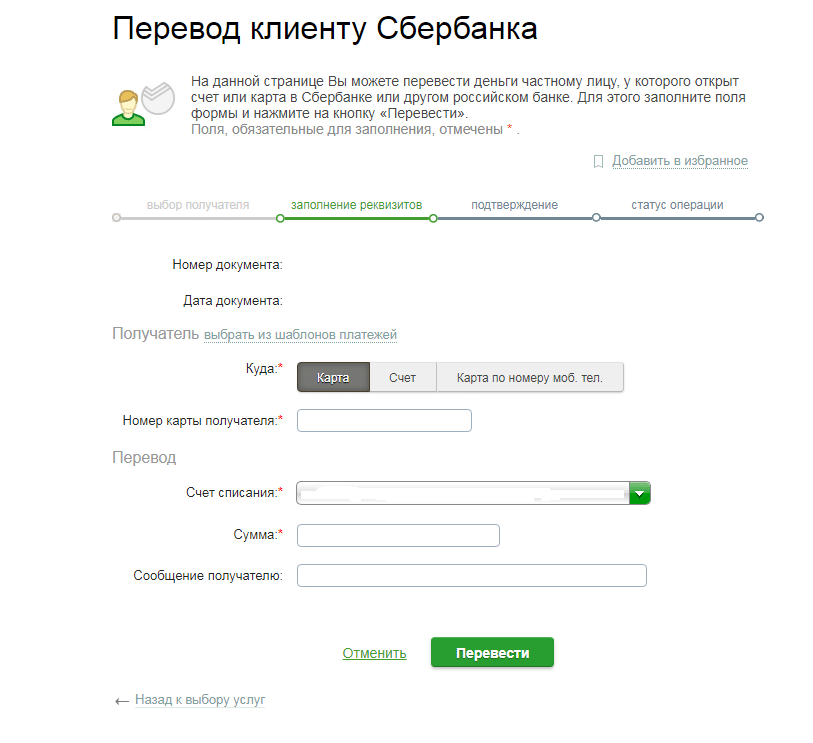

Настройка оплаты счетов через Интернет в банке

Чтобы произвести оплату через Интернет посредством вашего банка, посетите веб-сайт вашего банка и перейдите в раздел «Оплата счетов» на сайте. Нажмите на соответствующую ссылку, чтобы добавить нового получателя, а затем введите название компании-получателя. Вам понадобится копия счета, выставленного вам поставщиком услуг, чтобы вы могли скопировать из счета в информации о плательщике адрес и номер вашего счета, а также любую другую важную информацию. Затем введите желаемую сумму платежа и график и выполните последовательность настройки. После этого, каждый раз, когда вы захотите произвести платеж, просто вводите сумму счета — все остальное сделает банк, сняв деньги с вашего счета.

Настройка оплаты счетов с поставщиком услуг

Чтобы установить оплату счетов через Интернет с поставщиком услуг, вам зачастую нужно будет предъявить аннулированный чек и форму авторизации, чтобы предоставить соответствующей компании разрешение на снятие средств с вашего банковского счета. Вам будет предложено предоставить информацию о банковском счете, такую как номер вашего счета и любые маршрутные номера, связанные с расчетным счетом, либо в форме авторизации, либо отдельно.

В некоторых случаях вы можете предоставить информацию о своей дебетовой карте вместо расчетного счета. Вы также можете предоставить информацию о банковском счете по Интернету без предъявления аннулированного чека. Опять же, вам будет предложено указать сумму платежа и график до завершения настройки оплаты счетов. Обычно дата платежа — это срок оплаты счета для компании. Как только все будет готово и запущено, оплата будет идти непосредственно с вашего банковского счета к поставщику услуг.

Совет: чтобы обеспечить свою безопасность, в индивидуальном порядке проверьте инструкции по платежам через Интернет или требования каждого получателя платежа, будь то банк или поставщик услуг.

Возврат средств

При использовании оплаты по безналу при определенных обстоятельствах осуществляется возврат средств. Возврат по безналу выполняется на банковский счет. Физические лица могут рассчитывать на возврат денег, если нарушены их права в соответствии с ЗЗПП. Возврат между двумя юрлицами осуществляется в соответствии с нормами, указанными в ГК.

Достаточно часто спор удается решить только в суде, если ранее не был заключен договор, регулирующий возврат денежных средств. Стоит отметить, что вернуть деньги за товар надлежащего качества крайне сложно. Рассчитывать на возврат можно, если другая сторона предоставила продукцию или услугу ненадлежащего качества или несоответствующую договоренностям.

Достаточно часто спор удается решить только в суде, если ранее не был заключен договор, регулирующий возврат денежных средств. Стоит отметить, что вернуть деньги за товар надлежащего качества крайне сложно. Рассчитывать на возврат можно, если другая сторона предоставила продукцию или услугу ненадлежащего качества или несоответствующую договоренностям.

Что это такое?

Оплата по выставленному счету – это схема платежей, при которой покупатель получает счет за оказанные ему услуги или поставленные товары и оплачивает его в соответствии с условиями договора.

Часто в такой схеме оплата происходит по факту получения товара или услуги, а иногда по договоренности оплата может быть отсрочена. Схема оплаты по выставленному счету является наиболее распространенной в бизнес-среде и позволяет упростить процесс взаиморасчетов между компаниями.

Для того чтобы использовать схему оплаты по выставленному счету, необходимо иметь договор с поставщиком. В договоре указываются условия оплаты, такие как сумма, сроки и порядок оплаты. После получения счета, покупатель проверяет его на соответствие условиям договора и производит оплату в соответствии с указанными в счете реквизитами.

Косвенные налоги: кто платит, их свойства и виды

Другая форма налогов, в отличие от прямых, имеет отношение к реализации товаров, услуг, работ. Источник его находится в составе другого платежа, который будет производить потребитель. Предприниматель закладывает в стоимость определенную наценку, в которую включает, помимо себестоимости и доли прибыли, еще и часть на уплату налога.

Таким образом, косвенный налог – это платеж, взимающийся с реализации товаров, услуг или выполнения работ, заложенный в виде той или иной надбавки, включенной в цену или тариф.

Плательщиком налога считается собственник предприятия – производитель или организатор оказания услуг, но формироваться налог будет из средств потребителей, то есть на самом деле плательщиком является покупатель товара или услуги. Сам предприниматель в случае косвенного налога выступает налоговым агентом (сборщиком).

ОБРАТИТЕ ВНИМАНИЕ! Существуют варианты, когда косвенный налог не перекладывают на потребителя. Например, изготовитель заложил в цену товара НДС, но такая цена вызвала понижение спроса, и ее пришлось снизить

В таком случае, косвенный налог будет выплачен частично из прибыли предпринимателя, тем самым став в какой-то степени прямым.

Свойства косвенных налогов

Косвенные налоги обладают следующими особенностями:

- полная или частичная включенность – в надбавку может быть включен как весь налог полностью, так и его определенная часть;

- ответственность предпринимателя – на самом деле, предприниматель является посредником между государством и фактическим плательщиком налога, но именно с него спросят за несвоевременность или неполную уплату налога;

- закрытость – потребитель не знает, какую именно сумму из цены товара или услуги он платит государству;

- неуклонность – не уплатить такой налог невозможно, так как потребитель автоматически дает на него средства, заплатив за товар или услугу;

- неравномерность – такие налоги распределяются неодинаково, они вводятся большей частью на товары и услуги, спрос на которые повышен.

Виды косвенных налогов

- Индивидуальные налоги (их еще называют акцизами) – установлены на товары повышенного спроса, чтобы государство могло получить в свой бюджет процент от сверхприбыли реализаторов или производителей. Также ими облагаются товары, неумеренное потребление которых может причинить вред здоровью, чтобы ограничить их реализацию, например, алкогольные и табачные изделия. Распространены они и на некоторые предметы роскоши. Индивидуальный налог представляет собой процент от цены, по которой продается товар.

-

Универсальные налоги – начисляются, исходя из той наценки, которая устанавливается на товар (услугу) на разных этапах ее производства и реализации. Облагаются все товары, кроме отдельно оговоренных социально-значимых групп. Примером является налог на добавленную стоимость.

Не подлежат обложению НДС:

- некоторые медицинские товары и услуги;

- сдача в аренду помещений иностранцам;

- услуги по воспитанию детей дошкольного возраста;

- услуги архивов;

- организация питания в медицинских и образовательных учреждениях;

- пассажирские перевозки внутри города или другой территориальной единицы;

- ритуальные услуги;

- некоторые другие виды услуг, перечисленные в п.9-30 ст.149 НК РФ.

- Фискальная монополия – взнос, который платит физическое лицо или организация за определенные правовые действия государственных органов (оказание ими предусмотренных законом услуг). Примером может служить сбор за лицензию, разрешение, регистрацию, оформление документов, а также налоги с оборота.

Сочетание прямых и косвенных налогов составляет систему налогообложения Российской Федерации.

Основные требования и рекомендации по оформлению счета на оплату

Выставление счета на оплату является важной частью бухгалтерской работы. Правильное оформление счета на оплату позволяет избежать проблем с налоговой и обеспечить свои права и интересы

В данной статье мы рассмотрим основные требования и рекомендации по оформлению счета на оплату.

1. Наименование и реквизиты

В первую очередь необходимо указать наименование юридического лица или ФИО индивидуального предпринимателя, выставляющего счет. Также следует указать полные реквизиты организации или индивидуального предпринимателя: адрес, ИНН, КПП, ОГРН(ИП), банковские реквизиты. Это позволит установить идентичность лица, выставляющего счет на оплату.

2. Дата составления счета

Счет на оплату должен содержать дату составления. Дата должна быть указана полностью (день, месяц, год)

Это важно для учетных и отчетных целей, а также для определения сроков оплаты

3. Номер счета

Каждый счет на оплату должен иметь уникальный номер. Номер счета должен быть проставлен последовательно, без пропусков. Это поможет вести учет и облегчит поиск нужного документа в дальнейшем.

4. Реквизиты получателя

На счете на оплату необходимо указать реквизиты получателя услуги или товара. Это включает в себя наименование организации или ФИО индивидуального предпринимателя, адрес, ИНН, КПП, ОГРН(ИП), банковские реквизиты. Это позволит однозначно определить, кому предназначен данный счет на оплату.

5. Описание услуги или товара

На счете на оплату необходимо детально описать предоставляемую услугу или товар. Это позволит получателю счета понять, за что он платит. В описании следует указать количество, стоимость, единицы измерения и сумму к оплате.

6. Сумма и способ оплаты

Сумма счета на оплату должна быть указана ясно и наглядно. Также следует указать способ оплаты: наличными, банковским переводом, электронными средствами и т.д. Это поможет получателю счета определить, как ему оплатить услугу или товар.

7. Подпись и печать

Счет на оплату должен быть подписан уполномоченным лицом организации или индивидуальным предпринимателем. Также рекомендуется проставить печать организации. Подпись и печать подтверждают право выставления счета и подтверждают его юридическую значимость.

8. Сроки оплаты

На счете на оплату следует указать сроки оплаты. Сроки могут быть разными в зависимости от условий договора или соглашения между сторонами

Важно указать точные даты или сроки, после которых начисляются пени или штрафы за просрочку оплаты

9. Электронная форма счета на оплату

Счет на оплату может быть оформлен в электронной форме. В этом случае он должен содержать электронную подпись, которая заменяет обычную подпись и печать. Это позволяет сократить время на общение и обмен документами и упрощает процесс ведения бизнеса.

10. Счет-фактура и НДС

Если вам необходимо выставить счет-фактуру с НДС, то вам следует обратиться к специалисту по бухгалтерии или налогам. Счет-фактура является обязательным документом при расчете НДС и подлежит подписанию и утверждению со стороны налогового органа.

Важно помнить, что правила оформления счета на оплату могут отличаться в зависимости от юридического статуса организации или индивидуального предпринимателя. Поэтому всегда рекомендуется проконсультироваться с бухгалтером или юристом, чтобы избежать ошибок и проблем с налоговой

Определение и смысл

Оплата по счету — это согласованное между продавцом и покупателем условие платежа, при котором покупатель оплачивает товар или услугу на основании полученного счета.

Счет является документом, который создается продавцом и содержит информацию о товаре или услуге, сумме оплаты, реквизитах продавца и покупателя.

Оплата по счету представляет собой один из наиболее распространенных и удобных способов расчета между предприятиями и организациями. Он позволяет обеим сторонам иметь подробное представление о произведенных покупках и продажах, облегчает контроль за движением денежных средств и учетом расходов и доходов.

Преимуществами оплаты по счету являются:

- Удобство и простота процедуры оплаты;

- Полнота информации о каждой сделке;

- Легкость отслеживания финансовых потоков;

- Возможность отложенной оплаты;

- Облегчение учета расчетов между предприятиями;

- Снижение риска недостаточной оплаты или ее задержки;

- Улучшение взаимоотношений между продавцом и покупателем.

Существует несколько способов оплаты по счету:

- Банковский перевод — покупатель переводит сумму оплаты на счет продавца с помощью банка;

- Платежные системы — покупатель осуществляет оплату по счету с помощью платежных систем, таких как WebMoney или PayPal;

- Электронные платежи — счет присылается покупателю на электронную почту или через системы электронных сообщений, а оплата осуществляется онлайн;

- Оплата наличными — покупатель оплачивает счет при получении товара или услуги;

- Расчетные документы — покупатель осуществляет оплату счета через систему расчетных документов, такую как система ЭРА.

В зависимости от условий сделки и договоренностей между сторонами может быть выбран один или несколько способов оплаты по счету.

Что такое смета

Понятие оплаты по счету

Оплата по счету предполагает, что покупатель самостоятельно осуществляет перевод денежных средств на указанный в счете банковский счет продавца. Для этого покупателю необходимо знать реквизиты продавца, включая банковский счет или реквизиты электронного кошелька.

При оплате по счету важно учесть сроки оплаты, указанные в счете, чтобы избежать задержек в обработке заказа. После оплаты покупатель должен уведомить продавца о факте оплаты, например, отправить скан выписки о переводе или подтверждение совершения платежа

Оплата по счету может быть удобна для покупателей, которым неудобно или невозможно произвести оплату онлайн с использованием банковской карты или электронного кошелька. Она также может быть предпочтительна для крупных сумм или при осуществлении оплаты с корпоративного счета.

Что такое расчетный счет и зачем он нужен юридическим лицам и ИП

Согласно п. 2.3 главы 2 Инструкции Банка России от 30.05.2014, расчетный счет — это банковский счет, который открыт организацией или индивидуальным предпринимателем для совершения операций, связанных с бизнесом.

Говоря простыми словами, суть расчетного счета состоит в операциях, необходимых для нормального ведения предпринимательской деятельности. Он позволяет совершать такие операции как:

-

Уплата налогов и взносов в Пенсионный фонд, Фонд социального страхования.

-

Перечисление зарплаты сотрудникам.

-

Расчёт за аренду помещения, за товары, работы или услуги от контрагентов.

-

Приём платежей от поставщиков и контрагентов.

-

Участие в государственных тендерах.

-

Приём оплаты через интернет-эквайринг.

Юридическим лицам расчетный счет помогает действовать в рамках закона. В своём письме от 24.10.2013 Минфин указал, что организации не имеют права оплачивать налоги, штрафы или пени наличными. Единственный вариант для них — перечисление денег с расчетного счета.

Индивидуальные предприниматели не обязаны открывать расчетные счета. Однако ИП, который открыл счет, обладает несколькими важными преимуществами, а именно:

-

Получает и снимает деньги на выгодных условиях. Комиссии за операции по расчетному счету фиксированы и зависят от тарифного плана. Банки, которые работают с малым и средним бизнесом, обычно предлагают выгодные тарифы.

-

Может принимать оплату от покупателей через интернет-эквайринг.

-

Получает процент на остаток средств по счету. Сколько именно — зависит от тарифа.

-

Чист перед налоговой. По закону предприниматель обязан разграничивать личные финансы и бизнес-финансы. Благодаря расчетным счетам налоговая отслеживает поступления и следит за правильностью уплаты налогов.

-

Может заключать сделки на сумму больше 100 тыс. руб. Согласно , существует лимит наличных расчётов между предпринимателем и юрлицом в рамках одного договора. Если договор заключён на сумму до 100 тыс. руб., можно рассчитаться наличкой. Если сумма сделки больше 100 тыс. руб., разрешена только безналичная оплата.

Например, индивидуальный предприниматель Кирилл заключил договор на поставку товаров сроком 6 месяцев. Оплата в месяц по договору составляет 25 тыс. руб. За первые 4 месяца Кирилл может расплатиться наличкой. А за последние 2 месяца оплата должна идти через расчетный счет. Кирилл может предложить контрагенту заключить несколько договоров вместо одного, чтобы разбить оплату. Но контрагенты редко соглашаются на такие условия. А если налоговая узнает о превышении лимита оплаты наличными, то Кириллу будет грозить штраф до 5 тысяч, согласно ст. 15.1 КоАП. Для организаций штраф суровее: до 50 тыс. руб.

Важно.Самозанятые ИП также могут открывать расчетные счета. Это удобно, если деньги за услуги им перечисляют юридические лица.

Поддержка эквайринговых операций в «1С:Бухгалтерии 8» (ред. 3.0)

Определение момента оплаты

В договоре определение момента оплаты является важной частью, которая должна быть четко прописана. Это позволит избежать разногласий между сторонами и обеспечить соответствие выполненной работы и полученной оплате

Важным моментом при определении момента оплаты является выписка счета заказчиком. Она содержит «условия оплаты», которые заказчик должен прописать для платежей. Заказчик становится плательщиком и обязуется оплатить выполненные работы в соответствии с указанными условиями.

Момент оплаты может быть определен несколькими способами в зависимости от конфигурации договора и порядка выполнения работ.

- Оплата в государственных заказах Казахстана

В государственных заказах Казахстана установлен порядок оплаты поэтапно или по достижении определенных размеров выполненных работ.

Создание договора на оказание услуг

При создании договора на оказание услуг может быть прописана поэтапная оплата. В этом случае работы делится на две или более частей, и каждая часть оплачивается поэтапно при выполнении соответствующего этапа.

Оплата по договору подрядных работ

В договорах на подрядные работы может быть определен момент оплаты после выполнения определенных объемов работ или достижения определенных этапов.

Оплата при выполнении работ по заказу

При выполнении работ по заказу момент оплаты может быть определен в зависимости от согласованных условий с заказчиком. Это может быть оплата при получении или оплата после выполнения и исправленного предоставления работы.

Оплата при поставке товаров

В случае поставки товаров момент оплаты может быть определен как наличный расчет при получении товара, так и безналичный расчет после получения счета.

Необходимость правильного определения момента оплаты в договоре заключается в том, чтобы учесть финансирование работ и обеспечить своевременную оплату.

Для чего необходимо делать бухгалтерские проводки

Бухгалтерские проводки необходимы для регистрации хозяйственных операций и формирования финансовой отчетности. Они позволяют отслеживать движение средств, контролировать выполнение обязательств перед контрагентами и анализировать эффективность работы предприятия.

Кроме того, бухгалтерские проводки помогают соблюдать законодательство и избегать налоговых нарушений. Правильное оформление проводок обеспечивает достоверность информации, представленной в финансовой отчетности, что позволяет принимать обоснованные управленческие решения и снижать риски финансовых потерь.

Переменные и постоянные расходы

В зависимости от того, как затраты

реагируют на изменение деловой активности организации – на

увеличение или уменьшение объемов производства, – их можно

условно разделить на переменные и постоянные.

Переменные расходы возрастают или уменьшаются пропорционально

изменению объема производства, то есть зависят от деловой активности

организации. Их, в свою очередь, можно подразделить на:

- производственные переменные затраты: прямые материалы, прямой

труд, а также часть общепроизводственных затрат, таких как затраты

вспомогательных материалов; - непроизводственные переменные затраты (расходы на упаковку и

транспортировку готовой продукции, комиссионное вознаграждение

посредникам за продажу товара и т.д.).

Постоянные расходы в общей сумме не зависят от объема

производства и остаются неизменными в течение отчетного периода.

Примерами постоянных затрат являются арендная плата, амортизация

основных средств, расходы на рекламу, охрану и т.д.

Смысл в том, что общая сумма постоянных расходов обычно не

зависит от того, сколько именно и какой продукции выпустит компания в

данном месяце. Например, если компания арендовала помещение под

производственный цех или торговую точку, ей придется каждый месяц

вносить оговоренную арендную плату, даже если в одном из месяцев совсем

ничего не будет произведено или продано, но, с другой стороны, если в

этом помещении будут работать круглосуточно, а не по восемь часов в

день, арендная плата от этого выше не станет. Аналогичным образом

обстоит, когда дают рекламу, – безусловно, цель в том, чтобы

продавать больше продукции, но сумма расходов на рекламу (например,

стоимость услуг рекламного агентства, стоимость размещения рекламы на

телевидении или в газете и т.д.) напрямую от количества проданной в

текущем месяце продукции зависеть не будет.

А вот переменные затраты четко реагируют на изменение объемов

производства и продаж. Не произвели продукцию – не пришлось

закупать материалы, платить зарплату рабочим и т.д. Не продал посредник

товары – не надо платить ему комиссионное вознаграждение

(если оно установлено в зависимости от количества проданных товаров,

как это обычно и делается). И наоборот, если объемы производства

увеличиваются, надо закупать больше сырья, привлекать больше работников и т.д.

Конечно, на практике, особенно в долгосрочном периоде, все

затраты имеют тенденцию к повышению (например, может повыситься

арендная плата, увеличиться сумма амортизации вследствие приобретения

дополнительных основных средств и т.д.). Поэтому иногда расходы

называют условно-переменными и условно-постоянными. Но рост постоянных

расходов, как правило, происходит скачкообразно (ступенчато), то есть

после повышения суммы расходов они некоторое время остаются на

достигнутом уровне, – и причиной их роста является либо

повышение цен, тарифов и т.д., либо изменение объемов производства и

продаж сверх «релевантного уровня», приводящего к увеличению или

уменьшению производственных площадей и оборудования.

Как заполнять «Назначение платежа» физическим лицам

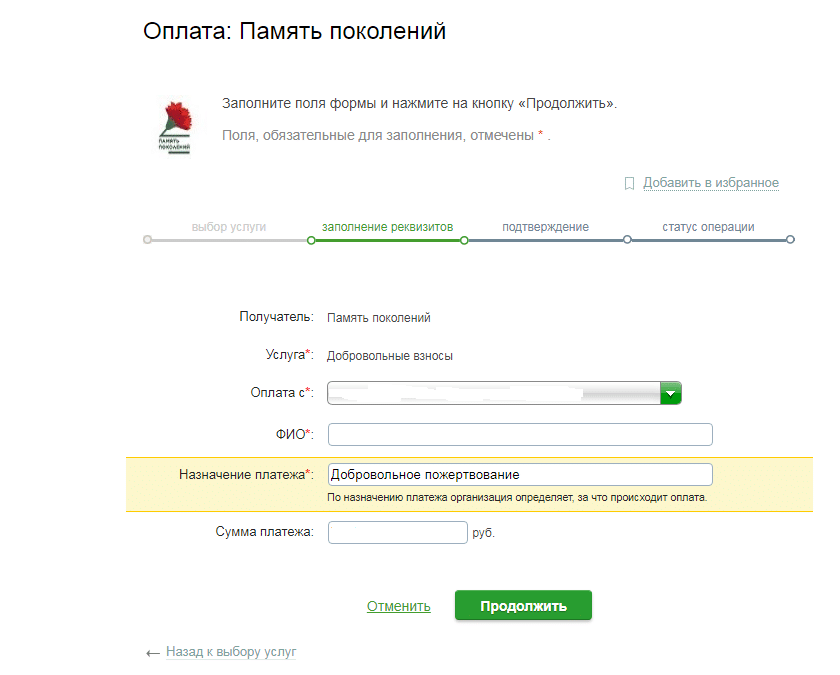

Поле «Назначение платежа» может называться по-разному. Например, в Сбербанк.Онлайн при отправке денег от частного лица в адрес другого человека, поле называется «сообщение получателю». Но это поле появляется только при условии, что получатель перевода – клиент Сбербанка. В противном случае написать сообщение не получится.

Если же клиент делает перевод в счет оплаты налогов, сборов или других услуг, то в поле «Назначение платежа» автоматически прописывается назначение. Например:

Заполнив поле «Назначение платежа», клиент может избежать множества проблем. Например, родственник пересылает вам деньги на обучение. Если сумма будет большая (в зависимости от правил внутреннего контроля банка), то операционист или сотрудник службы безопасности банка может попросить уточнить цель перевода денег и сопутствующие документы.

При условии, что будет указано назначение платежа, банк увидит, что деньги направлены на конкретную цель. Но это все еще не гарантирует, что платеж будет проведен. Чаще всего переводы на сумму более 600 тысяч рублей проверяются. Также подлежат проверке расчеты по оплате недвижимости, сумма которых больше 3 миллионов рублей.

Если клиент хочет заплатить налог, то в назначении платежа должны стоять название налога и период оплаты. То же касается и платных образовательных программ или кружков. В этом случае в назначении платежа необходимо указать ФИО ребенка, название кружка и период оплаты.

Аналогичная ситуация происходит и при условии оплаты налога или счета за кого-то другого. В соответствии с законодательством любой совершеннолетний человек имеет право распоряжаться своими сбережениями как хочет, в том числе оплачивать счета других людей. Но в данном случае в назначении платежа надо прописать, за кого производится перевод, можно указать номер счета/заказа при наличии или другие пояснения.

Очень часто такой способ используют ИП, руководители и владельцы предприятий – так как они имеют право вносить собственные деньги в деятельность как беспроцентные или процентные займы, или как временную помощь.

Поле «Назначение платежа» стоит заполнять, если перевод в пользу другого человека относится к категории обязательных. Например, если плательщик обязан перечислять алименты, арендные или другие платежи. При указании конкретного назначения получатель не сможет сказать, что не получал денег – все подтверждается документами.

Прямые и косвенные затраты

Можно ли составить проводки онлайн

Не можно, а нужно! Существует множество сервисов и программ, позволяющих составлять бухгалтерские проводки в режиме онлайн.

Однако стоит отметить, что использование онлайн-сервисов не исключает необходимости знания основ бухгалтерии и налогового законодательства. Поэтому идеальный вариант – получить профессию онлайн, онлайн найти клиентов и онлайн зарабатывать. Другими словами: сейчас вы на правильно пути, раз читаете статьи про бухгалтерию на нашем сайте!

Хотите зарабатывать из дома, жить в комфорте и уделять достаточно времени семье, хобби и отдыху? Бесплатное 3-х дневное обучение основам бухгалтерии для вас по кнопке ниже!

Какие реквизиты указывают в счёте

Поскольку унифицированной формы документа нет, обязательные реквизиты для него не установлены. Обычно в счёте указывают следующие данные.

Дату формирования документа.

Порядковый номер. Нумерация счетов ведётся с начала каждого календарного года.

Срок действия документа, если он не определён в договоре. Этот реквизит особенно актуален для счёта-оферты, ведь оплата после окончания срока может не привести к заключению договора и деньги придётся возвращать. Если счёт на оплату выставлен в рамках действующего договора, то задержка оплаты может привести к начислению неустойки, пени или штрафа.

Наименования и адреса получателя и плательщика. Они должны соответствовать договору, но в некоторых случаях допускаются исключения. Например, адрес может измениться в связи с переездом, а название – в результате реорганизации.

ИНН, КПП, банковские реквизиты получателя средств

Если реквизиты отличаются от указанных в договоре, это необходимо отразить в счёте отдельно, написав: «Внимание! Изменились банковские реквизиты».

Наименование товаров, работ или услуг. Если выставить счёт на оплату нужно на основании договора, в этой графе вместо перечня товаров или услуг можно указать: «оплата за товары (услуги) по Договору…»

Итоговая сумма для оплаты

Обычно её указывают прописью, чтобы избежать числовых ошибок.

Сумма НДС или его отсутствие.

Название должности лица, которое составило счёт, и подпись с расшифровкой.

Подписать документ может руководитель организации или уполномоченный на это сотрудник на основании доверенности. Также на счёте могут быть две подписи, если это предусмотрено правилами внутреннего документооборота.

В какой срок нужно выставить счёт? Законодательством этот момент не предусмотрен. Обычно счёт формируют одновременно с документами на отгрузку или после подписания акта выполненных работ или оказания услуг. Иногда срок, когда нужно выставить счёт на оплату, может быть предусмотрен договором.

Чтобы ещё больше упростить процедуру отправки счёта, воспользуйтесь специализированным онлайн-сервисом. Документ из сервиса не обязательно скачивать и распечатывать, можно отправить его контрагенту с помощью ссылки любым удобным способом. Программа выставления онлайн-счётов позволяет автоматически сформировать счёта с НДС и без НДС, заполнит по ИНН реквизиты покупателя и продавца, а наименование банка по БИК, проверит правильность указанных данных (ИНН и номер расчётного счёта), верно укажет сумму прописью, позволит поставить подпись и печать. Ниже можно увидет образец созданного в сервисе документа.