Как повысить рентабельность

Расчет любого вида рентабельности позволяет оценить текущую обстановку, выбрать удачное направление для

инвестиций и избежать провала. Успешный предприниматель должен знать целевую аудиторию проекта и

ценность своих товаров и услуг для каждого покупателя. Это позволит установить комфортную цену как для

клиентов, так и для владельцев бизнеса, стремящихся получить высокую прибыль. Приведем несколько советов

по повышению окупаемости проекта:

-

Сократите расходы. Посмотрите, на что уходит значительная часть средств при производстве и

предоставлении товаров и услуг. Оцените целесообразность трат и подумайте над способами их снижения. -

Найдите партнеров. Примерно половина компаний готова предложить скидку на оказание услуг при

долгосрочном сотрудничестве. - Откажитесь от маловостребованных услуг, выберете наиболее перспективные.

-

Увеличьте продажи за счет внутренней мотивации сотрудников с высокими показателями заключения сделок

и реферальной программы. Это позволит снизить маркетинговые расходы и повысить лояльность клиентов. -

Соблюдайте график кредитных платежей, от этого зависит доверие к вашей компании и возможность в

будущем получить заем на выгодных условиях.

Определение понятия

Прибыль — финансовый показатель, который означает разницу между доходами и расходами компании за определенный период времени.

Как считается прибыль

В бухгалтерском и финансовом учете прибыль может быть рассчитана различными способами, наиболее простой из которых — вычет из общего дохода всех расходов и налогов.

Анализ прибыли помогает выявить слабые и сильные стороны компании. Для получения полной информации о состоянии и динамике развития организации учитываются несколько параметров:

- размер. С одной стороны, прибыль сигнализирует о финансовой успешности, а убыток — сигнал к немедленным мерам. Анализ динамики размеров прибыли может предупредить критические ситуации;

- структура. Необходимо понимать, из каких именно составляющих складывается итоговое значение, рост операционной прибыли будет указывать на успешную работу в основной сфере деятельности, но если чистая прибыль при этом снижается, то это может свидетельствовать о том, что есть проблемы с финансовой устойчивостью;

- влияние на рентабельность компании. Рост прибыли может также вызвать опасения, например в том случае, если он сопровождается увеличением расходов, это может сделать неэффективным привлечение кредитов и в итоге ухудшить конкурентные позиции компании.

Виды прибыли

Чистая. Ключевой финансовый показатель, который представляет собой разницу между общими доходами компании за определенный период и общими расходами, включая налоги. Сюда включаются различные доходы и расходы, которые не связаны с основной деятельностью компании.

Валовая. Выражает разницу между выручкой от продаж и себестоимостью производства товаров или услуг, которая включает в себя все затраты, связанные с производством или предоставлением услуг.

Операционная. Прибыль, которая остается после вычета всех операционных расходов из выручки компании. Операционные расходы включают в себя себестоимость продукции, коммерческие и административные затраты.

Маржа. Показатель, который выражает отношение прибыли к выручке. Может быть рассчитана как в процентах от выручки, так и в абсолютных значениях. Высокое значение показателя обычно свидетельствует о хорошей прибыльности бизнеса.

EBITDA. Показатель, который представляет собой прибыль до учета процентов, налогов, амортизации.

Прибыль до/после уплаты налогов

Прибыль до уплаты налогов отражает чистую прибыль компании до вычета налогов, учитывая все доходы и расходы компании, за вычетом налоговых обязательств. Прибыль после уплаты налогов отражает чистую прибыль компании после вычета всех налоговых обязательств, учитывает все доходы и расходы компании, включая налоги на прибыль. Этот показатель является конечным результатом финансовой деятельности компании.

Точка безубыточности

Точка безубыточности (порог рентабельности) – это минимальный объем производства и / или реализации продукции, при котором расходы компании соразмерны ее доходам. Прибыль в этом случае будет равна нулю.

Вычислить можно следующим образом:

Точка безубыточности = Постоянные издержки / (Выручка – Переменные издержки) х 100%, где

- Постоянные издержки – это расходы, которые не зависят от объема выпускаемой продукции. К ним относят оплату труда управленческому составу, арендную плату, платежи по кредитам и т. д.

- Переменные издержки – это расходы, которые напрямую зависят от объема выпускаемой продукции. Это может быть покупка сырья, оплата электричества, транспортные расходы и др.

- Выручка – доход компании от реализации ее товаров и услуг.

Бизнесу важно знать собственную точку безубыточности, чтобы грамотно планировать свою хозяйственную деятельность и не допускать образования убытков. Порог рентабельности позволяет продавать товар по оптимальной цене и давать понимание того, какой минимальный объем производства или продаж необходим для дальнейшего существования бизнеса

Что такое рентабельность

Рентабельность — отношение прибыли к ресурсам, которые вложили, чтобы эту прибыль получить. Она показывает, какую прибыль или убыток получил бизнес от использования этих активов.

Есть много видов рентабельности: рентабельность продаж, рентабельность основных средств, рентабельность товаров, рентабельность персонала и другие. Вид выбирают в зависимости от того, эффективность использования какого ресурса нужно проверить. Подробнее о самых распространённых видах рентабельности расскажем .

Рентабельность — один из главных показателей, по которым можно судить об успешности бизнеса. Чем выше общая рентабельность компании, тем эффективнее она работает и тем она успешнее.

Если рентабельность ниже нуля, бизнес работает в убыток.

Кроме этого, рентабельность рассчитывают, чтобы:

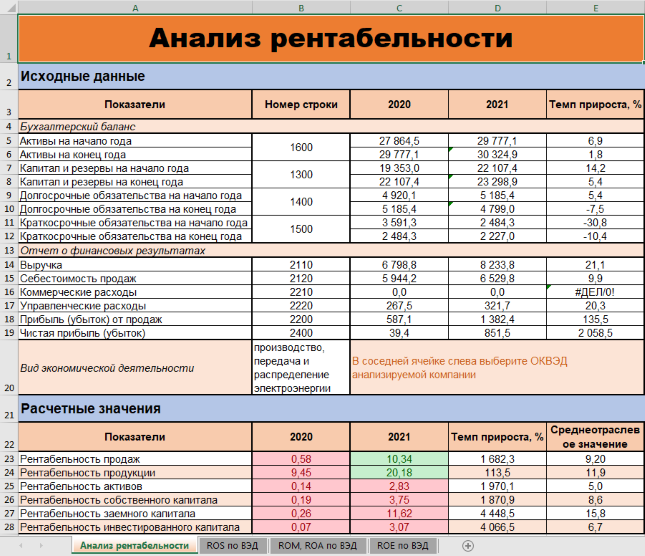

Анализ рентабельности продукции

По какой формуле вычислять. Для рентабельности продукции прибыль нужно делить на расходы по обычным видам деятельности. Причем ФНС считает этот показатель по операционному финансовому результату. Так поступим и мы. Тогда формула окажется такой:

Рентабельность продукции =

= Прибыль от продаж ÷ Расходы по обычной деятельности = 2200 ОФР ÷ (2120 ОФР + 2210 ОФР + 2220 ОФР)

Напомним, что полное наименование данного коэффициента – рентабельность проданных товаров, продукции, работ, услуг. А расходы по обычной деятельности складываются из себестоимости продаж, коммерческих и управленческих.

Как посчитать по данным отчетности. Как и в случае с ROS, рентабельность продукции считается исключительно по данным отчета о финансовых результатах. Вот как это делается.

Таблица 3. Вычисляем рентабельность продукции

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 |

|

Исходные данные, млн. руб.: |

|||

|

– себестоимость продаж |

5 944,2 |

6 529,8 |

9,9 |

|

– коммерческие расходы |

0,0 |

0,0 |

× |

|

– управленческие расходы |

267,5 |

321,7 |

20,3 |

|

– прибыль от продаж |

587,1 |

1 382,4 |

135,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность продукции |

9,45 |

20,18 |

113,5 |

|

= 587,1 ÷ (5 944,2 + 267,5) × 100 |

= 1 382,4 ÷ (6 529,8 + 321,7) × 100 |

× |

Как трактовать значение. Рентабельность продукции – это съем операционной прибыли с каждого рубля, вложенного в основные расходы.

Очевидно, что при расширении производства траты компании растут, но прибыль должна их обгонять. Это покажет, что ресурсы используются интенсивно, то есть их дополнительное вовлечение в оборот компенсируется повышенной доходностью за счет увеличения производительности труда, фондо- и материалоотдачи. Про такие показатели мы рассказывали в статье «Анализ трудовых и материальных ресурсов как способ оценки эффективности бизнеса».

В случае с АО «Янтарьэнерго» так и произошло. Прибыль от продаж за год увеличилась на 135%, и это с лихвой перекрыло рост себестоимости и управленческих расходов. Каждый рубль основных расходов в 2021-м генерировал чуть больше 20 копеек операционного финансового результата. Это существенно превышает среднее значение по виду экономической деятельности, которое в 2019 г. равнялось 11,9%.

Дополнительно поясним отсутствие коммерческих расходов в отчетности компании. Причина не в том, что у АО «Янтарьэнерго» нет трат на сбыт. Просто они выбрали такой способ раскрытия данных, когда коммерческие и/или управленческие расходы прибавляются к себестоимости продаж и отдельно не показываются. Так можно делать на основании п. 9 ПБУ 10/99.

Какие факторы влияют на рентабельность

На прибыльность предприятия воздействует разные факторы — те, на которые нельзя повлиять (внешние) и те, которые полностью зависят от действий собственников (внутренние).

Внешние

- общая экономическая ситуация в стране;

- законодательное и налоговое регулирование;

- наличие ограничений и санкций;

- уровень платёжеспособного спроса и предложения;

- наличие и состав конкурентов на рынке;

- этап жизненного цикла продукта (услуги) на рынке.

Чтобы учитывать внешние факторы, нужно разрабатывать различные сценарии деятельности в зависимости от вероятности их наступления (пессимистичный, оптимистичный, реальный).

Внутренние

- мощность предприятия;

- оснащённость оборудованием;

- современные технологии производства;

- кадровый потенциал;

- производительность труда;

- маркетинговое продвижение:

- логистика и доставка;

- ценообразование.

Необходимо взять под контроль и управление все внутренние факторы. Отслеживать текущие изменения ключевых показателей, провести анализ их влияния на конечную сумму дохода (факторный анализ). Разработать порядок принятия управленческих решений при критическом изменении любого из факторов.

Зачем рассчитывать рентабельность

Владельцы бизнеса рассчитывают рентабельность, когда нужно спрогнозировать прибыль, распределить бюджет,

определить цену выпускаемого продукта, составить бизнес-план, оценить конкурентоспособность компании или

определить ее цену перед продажей.

Инвесторы обращают внимание на этот показатель, чтобы предсказать доход от капиталовложений и не

потратить деньги на убыточное производство. Это касается как вложений партнеров, так и собственных

средств, например, перед запуском стартапа

Расчет потенциальной окупаемости позволяет определить, стоит

ли вкладывать деньги в бизнес-идею и реализовывать проект.

Оценить можно рентабельность не только всей компании в целом, но и ее отдельных активов: капитала,

рекламы, производства, продаж и т. д. Это позволит найти ту отрасль, которая нуждается в оптимизации.

Уровень окупаемости свидетельствует о том, насколько успешен бизнес, а также помогает принимать

эффективные управленческие решения:

- влияющие на увеличение прибыльности компании;

- ведущие к снижению расходов;

- обеспечивающие стабильность работы бизнеса;

- увеличивающие количество продаж;

- повышающие инвестиционный потенциал.

Как рассчитать рентабельность продукции?

Рентабельность реализуемой продукции – очень важный для производственной компании показатель. Он как бы «встроен» в рентабельность продаж. Разница в том, что прибыль в этом случае надо соотносить не с выручкой, а с себестоимостью продукции (этот показатель по умолчанию меньше выручки).

Рентабельность товарной продукции может быть рассчитана как в целом по ассортименту, так и по отдельным видам изделий.

Есть четыре основных формулы расчета рентабельности продукции. Варианты зависят от того, какая прибыль берется для расчета: чистая или прибыль от продаж. То же самое относится к себестоимости: она может быть либо полной, либо только производственной.

Подробнее о расчёте чистой прибыли

Что такое порог рентабельности и как его рассчитать

Порог рентабельности — минимальная выручка, при которой бизнес полностью покрывает свои расходы. По-другому этот показатель называют точкой безубыточности.

Если бизнес достиг порога рентабельности — значит, он отработал «в ноль» и покрыл свои расходы. Всё, что бизнес заработает сверх, будет прибылью.

С помощью этого показателя бизнес планирует, сколько продукции нужно произвести (продать), чтобы не уйти в убыток.

Обычно порог рентабельности рассчитывают в процентах. Вот формула:

ПР = Постоянные затраты / (Выручка − Переменные затраты) × 100%

Постоянные затраты — затраты на производство, которые не зависят от объёма выпускаемой продукции. Это, например, зарплаты сотрудникам, налоги, стоимость аренды, кредитов.

Что такое рентабельность инвестиций: главное

- Рентабельность инвестиций — это показатель, который отражает доходность вложения денег в финансовый инструмент за период.

- Рентабельность инвестиций рассчитывается по формуле: прибыль от инвестиций за период / Стоимость инвестиций * 100%.

- Рассчитывать показатель рентабельности инвестиций нужно, чтобы выбрать наиболее выгодный инвестиционный проект.

- На рентабельность инвестиций влияют различные внешние и внутренние факторы: инфляция, налоговая политика государства, эффективность рабочих процессов в компании и ее технологическое развитие.

- Существует несколько методов расчета рентабельности инвестиций: ROI, IRR и PI. Анализ рентабельности стоит проводить с учетом всех этих методов.

- Методы расчета рентабельности позволяют сравнить, в какой проект или инструмент вложить деньги более выгодно.

- Для повышения ROI нужно постоянно анализировать результаты принятых инвестиционных решений. Если какой-то актив достиг своего максимума и далее будет дешеветь, следует заменить его в своем инвестиционном портфеле инструментом с потенциалом роста.

С помощью сервиса Банки.ру вы можете подобрать вклад или накопительный счет, больше изучить тему инвестиций, выбрать брокера, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Методы расчета рентабельности инвестиций

Основным показателем расчета рентабельности служит ROI. Его преимуществами являются универсальность, простота расчета, адаптивность (ROI можно использовать не только в бизнесе, но и на фондовом рынке, в маркетинге и др.), возможность отслеживать эффективность принятых управленцами решений.

Но у применения ROI есть и минусы: показатель может сильно меняться из-за внешних факторов, таких как инфляция или колебания курсов валют. В итоге он может необъективно отражать фундаментальное состояние компании или бизнеса. Поэтому вместе с ROI лучше использовать и другие коэффициенты, например, IRR и PI.

Внутренняя норма доходности (IRR) — это ставка дисконтирования (соотношение будущего дохода и его нынешней стоимости), при которой инвестор может вернуть все вложения. Чем выше IRR, тем выше доходность компании.

Показатель рассчитывается по следующей формуле:

где:

- CF — прогнозируемый денежный поток за установленный период с учетом рисков;

- t — номер временного периода;

- N — количество периодов;

- IC — сумма изначальных инвестиций.

IRR применяют для сравнения нескольких компаний или проектов, чтобы увидеть, у которого из них будет выше доходность. Также этот показатель используется для оценки рисков при кредитовании: если IRR проекта, к примеру, составляет 20%, компания может взять кредит по более низкой ставке. IRR используется и для анализа бизнес-плана: с его помощью можно рассчитать, какой денежный приток окупит инвестиции за конкретный период времени.

У этого показателя есть несколько недостатков: IRR не учитывает рефинансирование доходов; инвестиции и прибыль в нем отражаются в процентах, а не в валюте, а при дополнительных инвестициях IRR придется рассчитывать заново.

Индекс доходности (PI) — это показатель, который отражает соотношение затрат и выгоды по определенному проекту. Также его называют индексом рентабельности или индексом прибыльности. PI показывает, насколько эффективно используется капитал в инвестиционном проекте или бизнес-плане.

Существует несколько вариантов формулы расчета PI, но самой простой считается следующая:

Где NPV — это текущая приведенная стоимость всех денежных потоков проекта или другой инвестиции, I — начальные вложения. Считается, что инвестировать лучше всего в проекты, у которых PI больше единицы или равен ей. Если же показатель меньше единицы, инвестировать в такой проект не следует.

Рентабельность продаж — значение

Рентабельность продаж используется как основной индикатор оценки финансовой эффективности компаний с относительно небольшими объемами основных средств и собственного капитала. Оценка рентабельности продаж дает возможность объективно взглянуть на состояние дел.

Показатель рентабельности продаж характеризует главный аспект работы компании — реализацию основной продукции.

Далее перечислены варианты изменения рентабельности продаж под влиянием различных факторов.

1. Увеличение показателя Рентабельность продаж.

a) Темпы роста выручки опережают темпы роста затрат. Возможные причины:

- рост объемов продаж,

- изменение ассортимента продаж.

При увеличении количества проданной продукции в натуральном выражении выручка возрастает быстрее затрат в результате действия производственного левериджа.

Составными элементами себестоимости продукции являются переменные и постоянные расходы. Изменение структуры себестоимости может сильно повлиять на величину прибыли. Инвестирование в основные средства сопровождается увеличением постоянных затрат и теоретически, уменьшением переменных затрат. При этом зависимость носит нелинейный характер, поэтому найти оптимальное сочетание постоянных и переменных затрат непросто.

Кроме простого повышения цен на свои товары, компания может увеличить выручку за счет изменения ассортимента продукции. Эта тенденция развития предприятия благоприятна.

b) Темпы снижения затрат опережают темпы снижения выручки. Возможные причины:

- рост цен на продукцию (работы, услуги),

- изменение структуры ассортимента.

В этом случае происходит формальное улучшение показателя рентабельности, но снижается объем выручки, тенденцию нельзя назвать однозначно благоприятной. Для правильно сделанных выводов анализируют политику ценообразования и ассортиментную политику предприятия.

c) Выручка увеличивается, затраты уменьшаются. Возможные причины:

- повышение цен,

- изменение ассортимента продаж,

- изменение норм затрат.

Эта тенденция благоприятна, и дальнейший анализ проводится с целью оценки устойчивости такого положения компании.

2. Снижение показателя Рентабельность продаж.

a) Темпы роста затрат опережают темпы роста выручки. Возможные причины:

- инфляционный рост затрат опережает выручку,

- снижение цен,

- изменение структуры ассортимента продаж,

- увеличение норм затрат.

Это неблагоприятная тенденция. Для исправления положения анализируют вопросы ценообразования на предприятии, ассортиментную политику, систему контроля затрат.

b) Темпы снижения выручки опережают темпы снижения затрат. Возможные причины:

сокращение объемов продаж.

Такая ситуация обычна, когда предприятие сокращает деятельность на рынке. Выручка снижается быстрее затрат в результате действия производственного левериджа. Следует сделать анализ маркетинговой политики компании.

c) Выручка уменьшается, затраты увеличиваются. Возможные причины:

- снижение цен,

- увеличение норм затрат,

- изменение структуры ассортимента продаж.

Необходим анализ ценообразования, системы контроля затрат, ассортиментной политики.

В нормальных (стабильных) условиях рынка динамика выручки изменяется быстрее затрат только под действием производственного левериджа. Остальные случаи связаны или с изменением внешних и внутренних условий функционирования предприятия (инфляция, конкуренция, спрос, структура затрат), или с неэффективной системой учета и контроля на производстве.

Дополнительные показатели для оценки рентабельности

Помимо основных показателей рентабельности, таких как ROI и CAGR, существуют и другие показатели, полезные при оценке финансовой производительности предприятия:

-

Внутренняя норма доходности (IRR): финансовый показатель, используемый для оценки доходности инвестиционного проекта или бизнеса. Он представляет собой среднегодовую ставку доходности, которую инвестор или компания ожидают получить от своих инвестиций. Он рассчитывается на основе потоков денежных средств (доходов и расходов), связанных с инвестпроектом или бизнесом. Он определяет ставку дисконтирования, при которой чистая стоимость денежных потоков становится равной нулю.

- Дисконтированный денежный поток (DСF): метод учитывает время стоимости денег и позволяет оценить чистую приведенную стоимость (Net Present Value, NPV) инвестпроекта или актива. Если NPV имеет положительное значение, то проект или актив считаются привлекательными.

Зачем вычислять показатель рентабельности затрат

Рентабельность затрат всего предприятия в целом выявляют с целью определения экономического состояния компании. Анализ помогает узнать, хватает ли предприятию средств для осуществления работы.

Коэффициент рентабельности затрат филиала или отдела находят с целью выявления эффективности их деятельности. В процессе исследования выясняется, насколько рационально расходуются средства в подразделениях.

Анализ затрат рентабельности продукции проводят для того, чтобы понять, насколько доходы от реализации данного товара покрывают его себестоимость. Но для точного понимания проблемы требуется вычислить и другие коэффициенты.

Как рассчитать рентабельность продукции

Важно регулярно проводить экономический анализ рентабельности продукции, и делать это сразу по нескольким показателям. Это позволит получить масштабную выборку и более конкретные данные

Пример расчёта рентабельности продукции — ООО «Кристалл» по итогам 2021 года показало следующие результаты:

- выручка — 75 млн.руб.,

- себестоимость продукции — 63 млн.руб.,

- управленческие расходы — 4 млн.руб.,

- коммерческие расходы — 6 млн.руб.,

- средняя стоимость ОС — 50 млн.руб.,

- средняя стоимость оборотных средств — 17 млн.руб.,

- инвестиции — 8 млн.руб.,

- увеличение выручки за счёт обновления оборудования (инвестиций) — 3 млн.руб.

Считаем балансовую прибыль:

75 млн.руб. — 63 млн.руб. — 4 млн.руб. — 6 млн. руб. = 2 млн. руб.

Считаем чистую прибыль:

2 млн.руб. — 0,4 млн. руб. (налог на прибыль) = 1,6 млн.руб.

Считаем рентабельность продукции:

1,6 / 63 х 100% = 2,54%.

Рентабельность ОС:

1,6 / 50 х 100% = 3,2%.

Рентабельность оборотных средств:

1,6 / 17 х 100% = 9,4%.

Рентабельность инвестиций:

3 / 8 х 100% = 37,5%.

Рентабельность предприятия:

1,6/ 75 х 100% = 2,13%.

Как видно, показатели рентабельности довольно низкие, кроме показателя рентабельности инвестиций (ROI). Для полной картины необходимо сравнить показатели в динамике — за 2019, 2020 и 2021 годы, выявить основные факторы влияния, и принять управленческое решение.

Формула рентабельности продукции по балансу

Все данные для расчёта рентабельности продукции берутся из обязательной формы бухгалтерской отчётности — Отчёта о финансовых результатах (Форма №2). У ООО «Прогресс» она выглядит следующим образом:

| Показатель | Код | За 2021 год, тыс.руб. | За 2020 год, тыс.руб. |

|---|---|---|---|

| Выручка от реализации | 2110 | 220 500 | 177 800 |

| Себестоимость продаж | 2120 | 170 300 | 149 900 |

| Валовая прибыль | 2100 | 50 200 | 27 900 |

| Коммерческие расходы | 2210 | 12 600 | 4 400 |

| Управленческие расходы | 2220 | 8 400 | 3 600 |

| Прибыль от продаж | 2200 | 29 200 | 19 900 |

| Доходы от участия в других организациях | 2310 | 1 500 | 500 |

| Проценты к получению | 2320 | 1 800 | 1 200 |

| Проценты к уплате | 2330 | 1 000 | 300 |

| Прочие доходы | 2340 | 150 | 100 |

| Прочие расходы | 2350 | 700 | 500 |

| Прибыль (убыток) до налогообложения | 2300 | 30 950 | 20 900 |

| Налог на прибыль | 2410 | 6 190 | 4 180 |

| Прочее | 2460 | 140 | |

| Чистая прибыль | 2400 | 24 620 | 16 750 |

Компания занимается строительством производственных объектов. Нужно рассчитать рентабельность продукции, в данном случае, строительных услуг, и сравнить со среднеотраслевыми показателями. Посмотреть динамику изменений за 2 года.

Формулы расчёта рентабельности продукции по балансу:

Р1 = (строка 2400 / строка 2120) х 100%

Р2 = (2400 / (2120 + 2210 + 2220)) х 100%

Р3 = (2200 / 2120) х 100%

Р4 = (2200 / (2120 + 2210 + 2220)) х 100%.

В результате расчётов получились следующие данные по рентабельности услуг:

| Показатель, % | 2021 год | 2020 год | Изменение |

|---|---|---|---|

| Р1 | 14,46 | 11,17 | +3,29% |

| Р2 | 12,87 | 10,61 | +2,26% |

| Р3 | 17,15 | 13,28 | +3,87% |

| Р4 | 15,26 | 12,60 | +2,66% |

Таблица — расчёт рентабельности продукции

Согласно данным ФНС России, в 2020 году средняя рентабельность проданных услуг по экономической отрасли «Строительство» составила 8,1%. Она считается по формуле Р2 (отношение чистой прибыли к полной себестоимости). У ООО «Прогресс» показатель Р2 в 2020 году равен 10,61%, что больше средней рентабельности по отрасли.

Вывод: компания ведёт прибыльную деятельность по строительству, с ростом показателей рентабельности за период с 2020 по 2021 годы.

Анализ рентабельности: базовые моменты для оценки значений

Согласитесь, важно не только правильно посчитать, но и верно трактовать значения рентабельности. Вот несколько вопросов, которые связаны с оценкой полученных цифр:

- какая динамика ожидается?

- есть ли нормативы, если нет, тогда с чем сравнивать рассчитанные величины?

- в чем измеряется рентабельность?

- может ли она оказаться отрицательной?

Давайте разберемся в этом.

Какая динамика для рентабельности благоприятна. Положительная, с течением времени значение должно расти. Только в таком случае говорят о повышении эффективности бизнеса.

Причина этого в числителе формулы. Раз там прибыль, то очевидно, что ожидается ее увеличение. Причем такое, которое опережает прирост знаменателя. Если финансовый результат увеличивается бóльшими темпами, чем, например, активы, то значит, каждый рубль имущества приносит возросшую отдачу. По аналогии это правило применимо ко всем видам рентабельности.

Есть ли нормы и с чем сравнивать. Норм нет, однако есть ориентиры. Это так, потому что многое зависит от сферы деятельности предприятия. Одно дело – сельское хозяйство и совсем другое – торговля через федеральные сети. Для первого характерны высокие риски: то засуха, то саранча, то свиная чума. А еще низкие закупочные цены от оптовиков. Для второй – огромнейший оборот и высокие наценки. В такой ситуации нельзя установить нормативы по видам рентабельности.

Однако понять, высока ли рентабельность бизнеса и как он смотрится на фоне «соседей» по отрасли, помогают средние значения по видам деятельности. Например, ФНС ежегодно считает их для рентабельности активов и продукции. Затем ориентируется в том числе на них при планировании выездных проверок. Мы писали об этом в материале «Выездная налоговая проверка: в чем суть и когда риски компании растут».

В чем измеряется рентабельность. Традиционный формат – это проценты. Но есть вариант в долях единицы или даже в рублях на рубль. Последний подход, к слову, облегчает трактовку полученных значений. Допустим, цифра 0,2 для рентабельности продаж расскажет, что в каждом рубле выручки 20 копеек приходится на чистую прибыль.

Может ли рентабельность оказаться отрицательной. Да, может. Правда, такие минусовые значения правильно именовать убыточностью. Есть два случая, когда такое происходит.

Первый. Предприятие завершает период с убытком. Это отрицательный финансовый результат. В формулу он попадет с минусом, значит, рентабельность станет отрицательной. Так и появится убыточность активов, продаж, капитала и т.д.

Второй. У организации отрицательны чистые активы или, что почти то же самое, собственный капитал. Такое происходит, когда организация накопила огромный непокрытый убыток, и он фактически «съел» своей величиной уставный, добавочный и резервный капиталы.

Тут есть важный момент, о котором стоит помнить. Рентабельность чистых активов и собственного капитала у таких предприятий может не показывать реальную картину. Предположим, у компании не только отрицательны чистые активы, но и получен чистый убыток. В итоге минусы в числителе и знаменателе формулы сократятся и выйдет положительная величина. Но это обманчивая цифра, слепо и без раздумий доверять ее плюсу нельзя.

Теперь подробнее остановимся на отдельных видах рентабельности.

Как рассчитать порог рентабельности

Порог рентабельности (break-even point) — это уровень продаж, при котором организация «выходит в ноль». То есть, это точка, где общие расходы компании равны её общему доходу.

Для расчёта необходимо обратить внимание на следующие значения:

- Постоянные издержки (fixed costs) — это издержки, которые не зависят от объема продаж. Они включают такие позиции, как аренда помещения, зарплата работников, амортизация оборудования и другие постоянные расходы.

- Переменные издержки (variable costs) — это издержки, которые прямо пропорциональны объему продаж. Они включают сырье, материалы, комиссии от продажи и другие переменные расходы.

- Цена единицы продукта (unit price) — это средняя цена, по которой компания продает свой продукт или услугу.

- Объем продаж (sales volume) — это количество продукта или услуги, которое компания ожидает продать за определенный период.

Формула для расчета порога рентабельности:

Постоянные издержки / (Цена единицы продукта — Переменные издержки)

Это даст вам объем продаж, необходимый для покрытия постоянных издержек и достижения точки безубыточности.

Какие факторы влияют на коэффициент

Показатель рентабельности предприятия зависит от множества факторов, которые в совокупности можно объединить в две большие группы: экзогенные и эндогенные факторы.

Экзогенные (внешние) факторы.

Извне на компанию может повлиять фискальная (бюджетно-налоговая) политика государства, географическое положение предприятия, общий уровень конкуренции на рынке, политическая ситуация в стране и прочие факторы.

Ярким примером экзогенного фактора стал Covid−19, который снизил в первую очередь рентабельность туристического бизнеса и авиаотрасли.

Эндогенные (внутренние) факторы

Эндогенные факторы всегда возникают внутри самой компании. К внутренним факторам, влияющих на финансовый результат предприятия, стоит отнести эффективность маркетинга, ценовую политику, техническое обеспечение фирмы, уровень развития логистической инфраструктуры бизнеса и т. д.

Пример эндогенного влияния.

Низкий уровень оплаты труда рабочих приводит к снижению скорости производимой ими продукции и падению качества товаров. В конечном итоге это влечет за собой снижение прибыльности компании и уменьшение его рентабельности.