Как рассчитать НДФЛ и что необходимо знать для расчета

1. Определение стоимости продажи квартиры

Первым шагом при расчете НДФЛ является определение стоимости продажи квартиры. Для этого необходимо учесть следующие факторы:

- Цена продажи — сумма, за которую вы продаете квартиру;

- Учитываемые расходы — расходы, связанные с продажей квартиры (комиссия агентству недвижимости, внесение доли в капитальный ремонт и т.д.);

- Улучшения квартиры — вложения денег для улучшения качества и состояния квартиры;

- Индексация — возможное увеличение стоимости квартиры в связи с индексацией;

- Накопления — сумма денег, которую вы получили ранее от продажи другой недвижимости.

2. Получение справки о доходах

Для расчета НДФЛ нужно получить справку о доходах за год. В данной справке должны быть указаны все доходы, полученные в течение года. В том числе выручка от продажи квартиры.

3. Определение налоговой базы и ставки НДФЛ

На основе полученных данных и с учетом действующих налоговых ставок, необходимо определить налоговую базу и ставку НДФЛ. Налоговая база рассчитывается путем вычета учитываемых расходов, улучшений квартиры, индексации и накоплений из стоимости продажи квартиры.

4. Расчет и уплата НДФЛ

Кроме того, при продаже квартиры есть возможность воспользоваться вычетом по ст. 220 НК РФ. Для этого необходимо учесть следующие факторы:

- Срок владения квартирой — для применения вычета необходимо прожить в квартире не менее 3-х лет;

- Сумма вычета — размер вычета составляет 1 миллион рублей;

- Выбор момента получения вычета — вычет можно получить непосредственно при сделке или позднее, при подаче декларации о доходах.

Таким образом, расчет НДФЛ является важным этапом при продаже квартиры. Правильный расчет позволит избежать проблем с налоговыми органами и сэкономить деньги.

Нужно ли платить если покупаешь другую?

При продаже квартиры и последующей покупке новой возникает вопрос о необходимости уплаты налога на доходы физических лиц (НДФЛ). В данной статье мы разберем ситуацию, когда при покупке новой квартиры возможен взаимозачет суммы НДФЛ.

Что такое взаимозачет суммы НДФЛ?

Взаимозачет суммы НДФЛ — это механизм, предусмотренный законодательством, который позволяет учесть уже уплаченный налог при покупке нового жилья. Если сумма дохода от продажи квартиры и сумма покупки новой квартиры одинаковы или меньше, то нет необходимости доплачивать налог на доходы физических лиц.

Примеры взаимозачета суммы НДФЛ при покупке новой квартиры

Давайте рассмотрим несколько примеров для лучшего понимания взаимозачета суммы НДФЛ:

- Пример 1: Сумма дохода от продажи квартиры составляет 5 миллионов рублей. Сумма покупки новой квартиры также составляет 5 миллионов рублей. В данном случае нет необходимости доплачивать налог на доходы физических лиц, так как суммы равны.

- Пример 2: Сумма дохода от продажи квартиры составляет 6 миллионов рублей. Сумма покупки новой квартиры составляет 5 миллионов рублей. В этом случае при покупке нового жилья необходимо будет доплатить налог на разницу в суммах, то есть на 1 миллион рублей.

- Пример 3: Сумма дохода от продажи квартиры составляет 4 миллиона рублей. Сумма покупки новой квартиры составляет 5 миллионов рублей. В данном случае нет необходимости доплачивать налог на доходы физических лиц, так как сумма дохода меньше суммы покупки нового жилья.

Зачем нужно знать о взаимозачете суммы НДФЛ?

Знание о взаимозачете суммы НДФЛ важно при покупке новой квартиры. Если сумма дохода от продажи квартиры и сумма покупки новой квартиры одинаковы или меньше, то нет необходимости доплачивать налог на доходы физических лиц

Это позволяет сэкономить средства и упростить процесс покупки нового жилья.

При покупке новой квартиры возможен взаимозачет суммы НДФЛ, что позволяет учесть уже уплаченный налог на доходы физических лиц при продаже предыдущего жилья. Знание этого механизма поможет сэкономить средства при покупке нового жилья и упростит весь процесс.

Налоговые выплаты с разницы между изначальной стоимостью жилья и ценой при продаже

Согласно данным, представленным в Налоговом кодексе страны, граждане имеют право уменьшать доход, полученный от реализации жилья, на затраты, направленные на ее приобретение. Если при приобретении жилья вы уплатили определенную сумму средств, а не приобрели посредством дарения или получения наследства от умерших родственников, можете включить их в графу расходов и платить разницу между ней и полученными от продажи средствами.

Как применяется этот способ

Приведем пример. В марте 2014 года Светлана Ивановна приобрела жилье стоимостью в 3 000 000 российских рублей, в апреле 2016 года жилье продано на миллион дороже. Заплатить отчисление в казну придется с разницы между конечной и начальной стоимостью квартиры, то есть 4 000 000 – 3 000 000 = 1 000 000. Поскольку выплате подлежат лишь 13%, сумма, полагающаяся государству, равна 130 000 российских рублей.

В случае, если сумма последующей за приобретением реализации жилья получится меньшая, чем была изначально, от выплат налога владелец освобождается полностью.

Приведем пример. Бабочкина Марина Леонидовна в 2015 году приобрела однокомнатную квартиру в центре города в регионе России, при этом потратив 2 000 000 рублей, а на следующий год произвела ее продажу. Поскольку Марина Леонидовна хотела как можно быстрее уехать в другой конец страны, квартиру выставила на продажу на 200 000 дешевле изначальной стоимости. Ее купили сразу же. Поскольку госпожа Бабочкина никакой выгоды по итогу не получила, она освобождена от налоговых выплат. Тем не менее, ей все еще вменяется подача декларационного бланка формы 3-НДФЛ.

При утере документов, полученных при совершении затрат на приобретении квартиры, не стоит опускать руки. Обратитесь в кадастровую службу по месту регистрации и попросите «поднять» соответствующую копию договора.

Документы же, подтверждающие совершение платежей, чаще всего можно получить в банке.

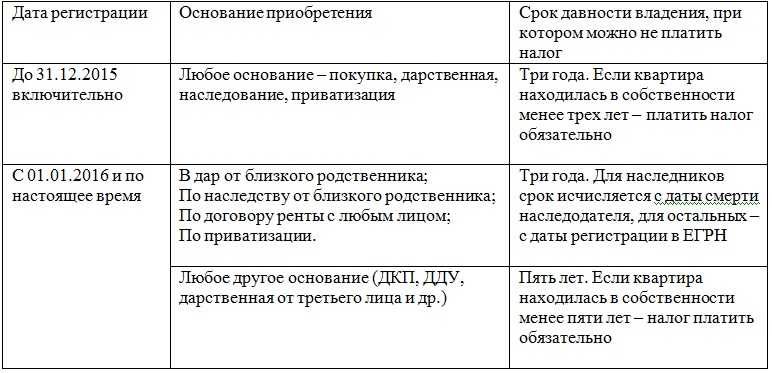

Как узнать, нужно ли платить налог

В выписке из ЕГРН или свидетельстве о праве собственности на квартиру нужно посмотреть дату регистрации права

Обратите внимание – нас интересует не дата заключения ДКП, ДДУ, а дата регистрации записи в Реестре. Эта дата написана в строке «о чем в Едином государственном реестре недвижимости ДД.ММ.ГГГГ сделана запись регистрации №…»

Для наследования напротив – важна дата смерти наследодателя.

- Определить, по какому основанию приобретена квартира – посмотреть раздел «Документ-основание».

- Сравнить дату регистрации и основание приобретения с таблицей ниже и определить срок давности владения, при котором можно не платить налог.

Период обладания считается не в календарных годах, а месяцами, так срок владения квартирой для продажи должен составлять не менее 36 календарных месяцев подряд. Расчет может осуществляться до момента выдачи свидетельства о правах на дом – при открытии наследства и принятии его, рекомендуется рассчитывать время с момента получения свидетельства.

Минимальный срок владения в течение трех лет, может быть определен для объектов недвижимого характера, полученных в результате:

- Наследования от близкого родственника.

- Оформления договора дарения между близкими родственниками для дальнейшего перехода права собственности на квартиру по дарственной.

- Оформления жилища из государственного жилищного фонда в частный сектор, которую удалось приватизировать по специальной программе, продажа такой квартиры после приватизации без уплаты сборов возможна только по истечению минимально установленного периода владения.

- Заключенного договора ренты с обязательствами передачи недвижимого имущества с одной стороны и полным финансовым обеспечением с другой.

Важные изменения 2024 года

К вышеперечисленным четырем статьям добавилась еще одна. Теперь вы имеете законное право не платить налог с продажи квартиры при сроке владения от трех лет, если вы продаете единственное для проживания жилое помещение и участок под ним (если жилое помещение расположено на участке).

Тут стоит отметить два важных пункта:

- Нежилое помещение не относится к данному изменению. За него платить налог придется.

- Жилое помещение (доля в нем) налогоплательщика или его супруга/супруги не считается вторым жильем и его продажа не попадает под налогообложение, если новое жилье (доля в нем) приобретается налогоплательщиком и его супругой/супругом в срок до 90 дней с даты продажи такого жилья.

Основные отличия от предыдущих правил

- Ужесточение ставок налога. В 2024 году ставки налога на продажу коммерческой недвижимости для физических лиц будут ужесточены. Это означает, что владельцы коммерческой недвижимости должны будут уплатить большую сумму налога при продаже своего имущества.

- Расширение категорий налогообложения. Кроме того, новые правила расширяют категории налогообложения. Теперь под налогообложение попадают не только личные продажи коммерческой недвижимости, но и продажи, осуществляемые через ипотеку, лизинг или другие формы финансирования. Это означает, что большее количество сделок будет облагаться налогом.

- Уточнение правил для иностранных инвесторов. Важным изменением в новых правилах является уточнение условий налогообложения для иностранных инвесторов. Иностранные инвесторы теперь должны будут уплачивать налоги в стране, где находится их инвестиционное имущество. Это позволяет более эффективно контролировать налогообязательства иностранных инвесторов.

В целом, введение новых правил налогообложения продажи коммерческой недвижимости для физических лиц в 2024 году приведет к более жесткому контролю со стороны государства и увеличению налоговых выплат. Это может оказать влияние на решение владельцев коммерческой недвижимости о продаже своего имущества и использовании различных финансовых схем для минимизации налогообязательств.

Порядок получения

Что нужно сделать:

— заполнить декларацию по налогам до конца года;

— подготовить бумаги, которые подтвердят продажу жилья.

Если налогоплательщиком заявлен вычет по расходной сумме, то дополнительно требуется предоставить копии документов, подтверждающие расходы:

— кассовые ордера на приход;

— расписки о том, что продавец получил деньги;

— выписки из банка;

— соответствующие чеки.

Бумаги нужно передать в ФНС по месту проживания продавца. При этом важны и оригиналы, и копии.

Оригиналы должен заверить инспектор. Такой пакет документов подтверждает правомерность получения вычета.

Заполнить и подать декларацию можно на официальном портале ФНС или через Госуслуги.

Запрещено использовать два вычета сразу. Перед тем как заполнять документ, нужно определить какой из вариантов будет выгоднее. Владелец сам решает, что ему лучше использовать. ФНС не может принудить применить какой-то определенный способ.

Когда не нужно платить НДФЛ при продаже недвижимости?

|

Недвижимость приобретена в порядке приватизации |

Срок владения более 3 лет |

|

Недвижимость приобретена в порядке наследования от члена семьи и (или) близкого родственника (супруги, родители, дети, дедушки, бабушки, внуки, полнородные и неполнородные братья и сестры, усыновители и усыновленные) |

|

|

Недвижимость приобретена в порядке дарения от члена семьи и (или) близкого родственника (супруги, родители, дети, дедушки, бабушки, внуки, полнородные и неполнородные братья и сестры, усыновители и усыновленные) |

|

|

Недвижимость приобретена плательщиком ренты по договору пожизненного содержания с иждивением |

|

|

Жилая недвижимость (квартира, комната, жилой дом или их часть, доля в праве собственности на такой объект) является единственным жильем продавца на дату регистрации перехода права собственности либо у продавца имеется другое жилье, но оно приобретено в течение 90 дней до даты регистрации перехода права собственности |

|

|

Иная недвижимость |

Срок владения более 5 лет |

С 2019 года данные правила освобождения от уплаты налога при продаже недвижимости применимы также для нерезидентов РФ (независимо от даты приобретения недвижимости).

Срок владения исчисляется с даты возникновения права собственности продавца. По общему правилу право собственности возникает с даты его регистрации в Росреестре

Однако из данного правила есть исключения: при наследовании имущества право собственности у наследника возникает с даты смерти наследодателя, при приобретении квартиры по договору с ЖСК — с даты полной уплаты паевого взноса, при приватизации квартиры до 01.01.1998 года — с даты подписания договора о передаче в собственность, при приобретении долей в праве собственности в разное время с дальнейшим объединением долей в единый объект — с даты приобретения первой доли в праве собственности, при приобретении недвижимости на основании решения суда — с даты вступления решения суда в законную силу.

Важно! В этих случаях не нужно подавать декларацию 3-НДФЛ в налоговый орган и уплачивать налог.

Налоговые ставки

- 13 % — для налоговых резидентов РФ

- 30 % — для налоговых нерезидентов РФ

Налоговый резидент РФ — это физическое лицо, которое находится фактически на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев. Гражданство в этом случае не имеет значения. Статус резидента проверяют на 31 декабря года продажи недвижимости, а не дату продажи недвижимости и не дату приобретения недвижимости. Количество дней пребывания в РФ считается суммарно, а не подряд.

Декларация 3 НДФЛ

Для декларирования дохода от продажи квартиры подходит только форма 3-НДФЛ. Далее подробнее рассмотрим порядок заполнения декларации 3 НДФЛ при продаже квартиры.

Как заполнить

Заполняется форма при продаже квартиры следующим образом:

- от руки печатными буквами черной пастой – данный способ не приветствуется налоговыми органами, поскольку автоматика не всегда может считать такие символы;

- на компьютере с помощью специальной программы, разработанной ФНС России – скачать программу бесплатно можно по этой ссылке;

- онлайн через личный кабинет налогоплательщика.

Рассмотрим, как заполнить через программу. Это очень просто, достаточно следовать нашей пошаговой инструкции:

- Скачать и установить программу. Установка займет не более 10 минут, происходит она автоматически. Инструкцию по установке смотрите здесь. Также рекомендуем ознакомиться с аннотацией к программе.

- Открыть программу. Автоматически появится окно «Задание условий». Здесь нужно указать тип – 3-НДФЛ; выбрать из списка вашу инспекцию, указать признак налогоплательщика «Иное физическое лицо», в доходах оставить галочку на пункте «Учитываемые справками о доходах…», достоверность подтверждается – лично (если представитель будет подавать – то по доверенности).

- Следующая вкладка – «Сведения о декларанте». Заполняем Ф.И.О, ИНН, дату и место рождения, гражданство, паспорт и контакты.

- Далее выбрать «Доходы, полученные в РФ». В окне «Источники выплат» кликнуть на плюс и написать «Продажа квартиры». В следующем поле также нажимаем на плюс, чтобы добавить доход. В появившемся списке нужно выбрать код 1510. Далее идет сумма продажи квартиры.

- Далее поставьте галочку, если квартиру купили после 1 января 2016 года. Станут активными поля для ввода кадастровой стоимости объекта, их тоже нужно заполнить.

- После указываем коды вычетов. 901 – для фиксированного вычета в 1 000 000 рублей, 903 – для доходов минус расходы, 0 – без вычета. В соседнем поле нужно указать сумму вычета.

Далее следует нажать кнопку «Просмотр», которая вызовет заполненную декларацию, которую можно сохранить, распечатать и подать в налоговую.

В качестве альтернативы программе можно использовать личный кабинет налогоплательщика.

Образец и чистый бланк

Чистая форма (продажа менее 3 лет и т.д.) декларации размещена на нашем сайте. Дополнительно доступен реальный пример – образец заполнения можно скачать здесь.

Ниже – перечень страниц, необходимых для подачи налоговой декларации при продаже квартиры. Заполняем 3 НДФЛ так:

- первый лист «Налоговая декларация по налогу на доходы…» – стр. 001;

- Раздел 1. Сведения о суммах налога … – стр. 002;

- Раздел 2. Расчет налоговой базы… – стр. 003;

- Приложение 1. Доходы от источников … – стр. 004;

- Приложение 6. Расчет имущественных вычетов – стр. 005.

Итого готовая декларация займет всего 5 листов. Поле для подписи находится на первом листе.

Налоговый вычет при продаже недвижимости

|

Вычет |

Сумма |

Чем подтверждать |

Когда подходит |

|

Фактические расходы на приобретение недвижимости |

Сумма расходов на приобретение недвижимости |

Договор, платежные документы (расписки/платежные поручения и пр.) |

Если недвижимость покупали за свои деньги и есть документы |

|

Без подтверждения расходов |

1 000 000 Р или пропорционально доле в праве собственности (для жилых домов, квартир, комнат, садовых домов или земельных участков) 250 000 Р или пропорционально доле в праве собственности (для иной недвижимости) |

Подтверждать не нужно, достаточно заявить в декларации |

Если нет подтверждения расходов: документы не сохранились, либо недвижимость получена в дар, в качестве наследства или в порядке приватизации |

Обратите внимание! При получении доходов, начиная с 2017 года, у продавцов, которые приобрели недвижимость безвозмездно, есть возможность уменьшить налоговую базу при продаже недвижимости на сумму, с которых был исчислен и уплачен налог при приобретении (получении) такого имущества (например, при дарении между неблизкими родственниками одаряемый уплачивает НДФЛ с кадастровой стоимости недвижимости, данную кадастровую стоимость, с которой он уплатил налог, он может вычесть из суммы дохода при продаже недвижимости). Кроме того, при продаже имущества, полученного в порядке наследования от любого лица или по договору дарения от члена семьи/близкого родственника продавец может уменьшить налоговую базу на сумму документально подтвержденных расходов наследодателя (дарителя) на приобретение этого имущества, если такие расходы не учитывались наследодателем (дарителем) в целях налогообложения (оформление наследодателем/дарителем вычета в связи с приобретением жилой недвижимости не влияет на право учесть данные расходы).

Заполнение декларации 3-НДФЛ для сдачи в ФНС

Шаг 1: Заголовок декларации

Первым шагом при заполнении декларации 3-НДФЛ является указание необходимых сведений в заголовке документа. В заголовке указывается ФИО налогоплательщика, его ИНН, год, за который подается декларация, и код подразделения налоговой инспекции.

Шаг 2: Раздел А – Общие сведения

В разделе А декларации 3-НДФЛ указываются основные общие сведения о налогоплательщике, такие как дата рождения, пол, адрес проживания и номер контактного телефона. Эти сведения помогут налоговой службе идентифицировать налогоплательщика.

Шаг 4: Раздел В – Расчет налоговой базы

В разделе В необходимо указать расчет налоговой базы – суммы дохода, полученного от сдачи имущества в аренду, и суммы применяемых налоговых вычетов. В этом разделе также указывается ставка налога, которая применяется к налоговой базе, и итоговая сумма налога, подлежащая уплате.

Шаг 5: Раздел Г – Сведения о налоговых вычетах и переходе права собственности

В разделе Г декларации 3-НДФЛ указываются сведения о налоговых вычетах, которые налогоплательщик может применить, а также информация о переходе права собственности на имущество, сданное в аренду.

Шаг 6: Подписание декларации

Заполнение декларации 3-НДФЛ для сдачи в ФНС требует внимательности и точности. Неправильно заполненная декларация может привести к нарушению налогового законодательства и наложению штрафных санкций. Поэтому, рекомендуется обратиться к специалистам или воспользоваться электронными сервисами для заполнения декларации с минимальным риском ошибиться.

Сроки подачи декларации 3-НДФЛ

Предельный срок подачи декларации о доходах – 30 апреля года, следующего за отчетным. Это значит, что 3-НДФЛ за 2024 год должна быть сдана весной 2025 года. Заполнение декларации не должно вызвать затруднений. В ней прописываются данные стороны (налоговой службы, налогоплательщика), сумма дохода и налога.Декларацию в форме 3-НДФЛ можно скачать с официального сайта ФНС. Заполнить и сдать ее разрешается как в бумажной, так и электронной форме. Данные действия не будут считаться нарушениями со стороны налогоплательщика.

При выборе бумажного варианта, пенсионеру стоит помнить, что заполнять его можно лишь черными или темно-синими чернилами. Нежелательно допускать помарки и перечеркивание записей.

В приеме подобного документа сотрудники ФНС откажут на законных основаниях.

Запомнить

- При продаже квартиры надо заплатить подоходный налог 13%.

- Налог не надо платить, если вы: купили квартиру до 2016 г. и владели ею дольше 3 лет; получили квартиру в дар, по наследству или приватизировали после 2016 г. и владеете ею дольше 3 лет; купили квартиру после 1 января 2016 г. и владеете ею дольше 5 лет; сумма сделки меньше 1 млн ₽, платить налог не надо; продали квартиру дешевле, чем купили. Во всех остальных случаях налог надо платить. Льготников нет

- Чтобы не платить налог надо подождать пока истечет минимальный срок владения: 3 или 5 лет.

- Налог надо платить с разницы в цене между покупкой и продажей. Все расходы надо документально подтвердить: предоставить договор купли-продажи, квитанции и расписки. Если продали в убыток, ничего платить не надо.

- Если купили квартиру до 2016 года, налог надо заплатить со стоимости, которая указана в договоре купли-продажи. Написано «6 млн ₽» — платить надо с 6 млн

- Если купили квартиру после 2016 года налог надо заплатить или со стоимости, указанной в договоре или от 70% кадастровой стоимости (в вашем регионе коэффициент может быть другим). Заплатить надо с суммы, которая окажется больше.

- Платить налог надо не с полной стоимости квартиры. Вы можете вычесть из суммы продажи 1 млн ₽ или заплатить налог из разницы между суммой продажи и покупки.

- Нельзя получить вычет, если покупаете квартиру у взаимозависимых родственников.

- Если после продажи, покупаете новую квартиру, можете компенсировать налог вычетом от покупки новой квартиры — уменьшить сумму налога на 2 млн ₽. Сделать так можно раз в жизни. Воспользоваться вычетом могут оба супруга.

- Если после продажи, покупаете новую квартиру, государство вернет 13% от стоимости купленной квартиры, но не больше 260 000 ₽. Выплаты по вычету разделят по годам: каждый год вы получите не больше, чем заплатили НДФЛ за год

- Декларацию 3-НДФЛ надо заполнить до 30 апреля, а заплатить налог — до 15 июля следующего после продажи года/

Если доли квартиры находились в собственности разное время

На практике достаточно часто возникает ситуация, в которой у физического лица — собственника жилья (или другого имущества) одна доля находится в собственности больше или меньше времени, чем другая (другие) доля (части), а жилье (квартира) реализуется целиком.

В Письме от 13 января 2015 г. № 03-04-05/69528 Минфин России рассмотрел аналогичную ситуацию и разъяснил следующее: статьей 235 Гражданского кодекса РФ установлено, что изменение состава собственников, в том числе переход имущества к одному из участников общей долевой собственности, не влечет для этого лица прекращения права собственности на указанное имущество. При этом на основании статьи 131 ГК изменение состава собственников имущества предусматривает государственную регистрацию такого изменения.

В связи с этим моментом возникновения права собственности у участника общей долевой собственности на недвижимое имущество (квартиру) является не дата повторного получения свидетельства о праве собственности на имущество в связи с изменением состава собственников квартиры и размера их долей, а момент первоначальной государственной регистрации права собственности на данную квартиру.

Примечание: согласно пункту НК РФ (в редакции, действовавшей до 01.01.2016) не подлежали обложению НДФЛ доходы, получаемые физическими лицами, являющимися , за соответствующий от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более.

Учитывая изложенное, если квартира находилась в собственности налогоплательщика (независимо от изменения состава собственников и размеров их долей в праве собственности на дом) более трех лет, то доходы от продажи квартиры не будут подлежать обложению налогом на доходы физических лиц.

Аналогичные разъяснения на этот счет даны в Письмах Минфина России от 2 апреля 2015 г. № 03-04-05/18246, от 15 августа 2014 г. № 03-04-05/40976, от 24 июля 2013 г. № 03-04-05/29162, от 10 апреля 2013 г. № 03-04-05/7-368, от 31 июля 2012 г. № 03-04-05/7-904.

Относительно подачи при продаже имущества, находящегося в собственности более трех лет, ФНС России в Письме от 6 апреля 2012 г. № ЕД-3-3/1166@ разъясняет, что физическое лицо вправе не подавать налоговую декларацию по доходам от продажи квартиры со сроком владения ею более трех лет, если иных доходов, подлежащих декларированию, не имеется.

(!) С 1 января 2016 года имущественный налоговый вычет представляется с учетом положений статьи 2171 НК.

Статья написана и размещена 10 декабря 2011 года. Дополнена — 15.12.2012, 19.02.2013, 22.04.2013, 29.12.2013, 28.09.2014, 29.04.2015, 04.02.2016, 19.10.2017

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Остались или появились вопросы? — Обращайтесь.

Почему надо обращаться именно к нам:

-

Наша онлайн консультация — это .

-

Первая консультация (до 10 минут) будет оказана (с учетом ). На этой консультации оценивается ситуация в общем, а Вы сами решаете — стоит ли дальше обращаться за платной консультацией или услугой.

-

Мы оказываем услуги в режиме онлайн (дистанционно), традиционным способом (очно) и по разумным ценам.

-

По мы обладаем необходимыми уровнем знаний и опытом работы (уровнем компетенций), что подтверждается как отзывами о нашей работе, так и ее результатами.

-

Образец заполнения налоговой декларации 3-НДФЛ за 2023 год:

-

доходы от источников в РФ (Приложение 1);

-

расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

-

расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

-

расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Узнать адрес вашей налоговой инспекции:

-

в Санкт-Петербурге (адреса, телефоны, интернет сайты, режим работы районных ФНС);

;

Налог на имущество физических лиц

-

Налог на имущество физических лиц, если имущество находится в долевой собственности

-

Перечень категорий лиц, имеющих право на льготы по уплате налога на имущество

-

Что делать, если уведомление на уплату налога не пришло

Транспортный налог

Ответственность налогоплательщика — физического лица за:

-

несдачу (несвоевременную сдачу) налоговой декларации

-

неуплату налогов (НДФЛ, налог на имущество, транспортный и земельный налоги)

-

неявку в налоговую инспекцию по вызову.

Как правильно написать жалобу на налоговых инспекторов

Кто такие налоговые резиденты и нерезиденты

как получить рассрочку по уплате налога

Как ещё можно использовать налоговую льготу?

Однако не спешите отбрасывать в сторону вариант с налоговой льготой, даже если ваша квартира стоит гораздо больше миллиона рублей. Дело в том, что льгота в миллион предоставляется не на всю квартиру, а на каждого её собственника. Получается, если помещение в равных долях поделено на две (ну, или более, что в данном случае только лучше!) части, на каждой из них удастся сэкономить миллион. Правда, в таком случае перед продажей вам нужно будет договориться со всеми другими собственниками квартиры и очень внимательно отнестись к документам. Впрочем, что это мы! В операциях с недвижимостью к документам всегда нужно относиться особенно внимательно – даже тогда, когда кажется, что они и вовсе не нужны.

Допустим, что вам удалось избежать налоговой выплаты, а вернее, сумма налога, который вы должны выплатить государству, равна нулю. Так вот, даже в таком случае вам необходимо пойти в налоговую и заполнить там соответствующую декларацию. Сроки и правила её заполнения лучше узнавать прямо на месте, тем более что налоговые инспекторы наверняка и сами напомнят вам о ваших обязанностях за пару месяцев до наступления критичной даты. И имейте в виду, что если вы их проигнорируете и в налоговую всё-таки не пойдёте, в будущем вам предстоит раскошелиться не только на пени, но и на ежемесячный штраф. Глупо будет допустить подобную ошибку, раз уж вы так мечтаете сэкономить на налоге.

Какой налог с продажи квартиры в 2024 году

При продаже квартиры каждый гражданин обязан заплатить НДФЛ с той прибыли, которую он получил ( НК РФ). Доходом считается разница между суммой, которая была потрачена изначально на покупку недвижимости и стоимостью, полученной за ее продажу.

Например, гражданка купила квартиру в 2017 году за 4 млн. рублей. В 2018 году она продала ее за 7 млн. рублей. Доход от сделки составляет 3 млн. рублей — именно с этой суммы продавец обязана уплатить налог.

Для имущества, приобретенного до 2016 года, стоимость которого невозможно установить, налог при продаже рассчитывается следующим образом: из суммы, полученной по сделке, вычитается налоговый вычет в размере 1 млн. рублей.

Продавец освобождается от обязанности уплатить налог, если срок владения имуществом:

- 5 лет — если недвижимость куплена с 1 января 2016 года;

- 3 года — если жилье приобретено до 2016 года.

С 2019 года данные сроки владения действуют для всех налогоплательщиков, в том числе и для нерезидентов РФ. Если недвижимость находилась в собственности меньше установленного срока, налоговая ставка составит 13%, независимо от резиденства. Ранее для нерезидентов налоговая ставка составляла 30%, независимо от срока владения имуществом.

Срок владения можно посмотреть в выписке из единого государственного реестра недвижимости (ЕГРН). При этом считать нужно в месяцах: пять лет это 60 месяцев, три года — 36.

Отсчитывается срок владения по следующим правилам:

- Если жилье приобретено по договору купли-продажи или долевого строительства — считать нужно с даты регистрации права собственности.

- Если жилье получено по наследству — срок владения начинается с даты открытия наследства (смерти наследодателя).

Если продать квартиру раньше 3 лет, какой налог возьмут

В том случае, если продается недвижимость, которая была в собственности менее установленного законом срока, налоговая ставка составляет 13%. При этом не имеет значения каким образом недвижимость была получена в собственность.

Например, квартира была куплена в 2017 году. Так как минимальный срок владения для недвижимости приобретенной после 1 января 2016 года составляет 5 лет, если жилье будет продаваться в 2024 году — налог с продажи составит 13%.

Если имущество в собственности более 3-х лет, платить НДФЛ не нужно если:

- жилье было подарено близким родственником (родители, братья, сестра, бабушки, дедушки);

- недвижимость приватизировали;

- собственность перешла по наследству;

- квартира получена по договору содержания с иждивением.

Во всех остальных случаях, чтобы не платить налог нужно быть собственником в течение 5 лет. Субъекты РФ могут самостоятельно снижать минимальный срок владения имуществом вплоть до нуля для всех или некоторых категорий налогоплательщиков ( НК РФ).

Налог при продаже после дарения или наследства

Если гражданин решает продать подаренную или полученную по наследству квартиру, после продажи он будет обязан уплатить 13% НДФЛ. Льготы при продаже наследованного имущества законодательством не предусмотрены, в том числе и для социально незащищенных категорий граждан.

Особенности налогообложения:

- Продавец должен заполнить налоговую декларацию до 30 апреля, а оплатить налог нужно до 15 июля года, следующего за годом продажи.

- Если имущество находилось в собственности более 36 месяцев, продавец освобождается от необходимости заполнять декларацию, исчислять и уплачивать налог.

- Продать жилье, полученное по наследству можно только после оформления права собственности на него.

Продать недвижимость, полученную в подарок от родственника, и не платить НДФЛ возможно также после истечения 3-х лет ( НК РФ). Близкими родственниками в соответствии с НК РФ считаются:

- родители;

- супруги;

- дети и внуки;

- бабушки и дедушки;

- братья и сестры.

Подведем итоги

Освободиться от уплаты налога, вменяемого при продаже жилья, не просто. Не избегайте его незаконными способами, а пользуйтесь вариантами, предусмотренными государством. Лучше всего, на наш взгляд, повременить с реализацией квартиры и дождаться окончания установленного государством срока, после которого не будет нужды не только перечислять в бюджет страны деньги, но и подавать декларацию.

Отдайте предпочтение законным способам уменьшения величины налога

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Заключение

Продажа квартиры предполагает возникновение у продавца определенной суммы дохода. Данный доход в обязательном порядке декларируется самим продавцом от своего имени – автоматически налоговая служба узнать о нем не может. Заполнить декларацию 3-НДФЛ для этих целей каждый может самостоятельно с помощью представленной пошаговой инструкции. Если же возникают вопросы по оформлению – можно обратиться за помощью к дежурному юристу сайта через окно в правом нижнем углу экрана.

Подробнее про налог на недвижимость для пенсионеров, вы можете узнать далее.

Ждем ваши вопросы и будем благодарны за оценку поста, лайк и репост.