Как оптимизировать налог на прибыль: два почти что законных способа

Разберем еще два способа, как можно уменьшить налоговую нагрузку. Сразу предупреждаем: эти способы законные, но рискованные.

→ Перевести ИП в льготный регион. В шести регионах России для ИП на УСН «Доходы» действует ставка 1%. Это республики Калмыкия, Бурятия, Удмуртия, Чечня, Пермский край и Мурманская область.

Чтобы сэкономить на налогах, бизнес можно перевести в один из этих регионов. Но просто взять и начать работать в Бурятии нельзя: налоговая сразу поймет, что это попытка уйти от налогов. Для перевода бизнеса нужно обоснование — например, предприниматель купил квартиру в Бурятии и прописался в ней, затем перевел туда свое дело.

Если всё получится, это еще и упростит ведение бухучета: не нужно считать и подтверждать расходы, а достаточно платить 1% с дохода.

→ Открыть еще один бизнес. Предприниматели, которые приближаются к лимиту по УСН и не хотят платить налог на ОСНО, могут открыть еще одну организацию. Подобное разделение называют дроблением бизнеса, и за это может прилететь от налоговой. Особенно если эти компании будут работать в одном помещении, с одними и теми же сотрудниками и на одном и том же оборудовании.

Но так бывает не всегда: у налоговой не будет вопросов, если предприниматель сможет объяснить, зачем он это сделал, какая деловая цель у него была.

Вообще в любых подобных способах оптимизации важно иметь обоснование для налоговой: зачем компания это сделала. Если обоснования не будет, ФНС решит, что это попытка уйти от налогов

Позволит ли дробление бизнеса законно оптимизировать налоги?

Еще несколько лет назад дробление – разделение компании на несколько юрлиц – было одним из способов вполне легального налогового планирования. Но с годами ситуация изменилась, и дробление стало одной из самых опасных налоговых схем. ФНС не устает выпускать все новые и новые рекомендации нижестоящим инстанциям – как разоблачать искусственное дробление.

В рамках проектов по налоговому планированию нам часто приходится прибегать к такому инструменту законной оптимизации, как дробление бизнеса на несколько юридических лиц. Помимо безопасного снижения налогов, это позволяет решить многие другие, не менее важные для бизнеса, задачи: от диверсификации рисков, связанных с недобросовестными поставщиками, до защиты активов компании от налоговиков и кредиторов в случае непредвиденного банкротства.

Сегодня мы расскажем о том, как безопасно ввести в структуру бизнеса несколько юридических лиц, применяющих «упрощенку», в целях снижения налоговой нагрузки компании – так, чтобы налоговики не увидели в разделении ООО признаков схемы фиктивного дробления и не взялись доказывать умысел руководства компании с целью привлечь к уголовной ответственности.

Само по себе разделение организации на несколько не является криминалом. Между тем налоговики будут искать доказательства того, что разделение плательщик совершил с одной целью – сэкономить на налогах. При наличии каких признаков налоговики должны рассматривать дробление бизнеса как схему ухода от налогов, говорится в письмах ФНС от 13.07.2017 № ЕД-4-2/13650@ , от 11.08.2017 № СА-4-7/15895@ .

Официального прямого запрета на дробление бизнеса нет. А для лиц, практикующих разделение организаций, в УК РФ не предусмотрено статьи. Между тем риск нарваться на претензии ИФНС и попасть на доначисления в последние годы существенно вырос. Дело в том, что в августе 2017 года вступили в силу поправки в Налоговый кодекс РФ, которые серьезно ограничили возможность применения определенных способов снижения налогов. Они коснулись и дробления бизнеса. Подробнее об этом читайте здесь >>>

Уменьшаем налог на прибыль и страховые взносы за счет взносов на добровольное медицинское страхование (ДМС)

Еще один способ уменьшить налог на прибыль и страховые взносы — заключить договоры ДМС сотрудников. Расходы компании или ИП на ДМС включаются в фонд оплаты труда (п. 16 ст. 255 НК РФ), и эти суммы не облагаются страховыми взносами и НДФЛ (п. 3 ст. 213 НК РФ). Чтобы у налоговой не возникло претензий, следует соблюдать правила, установленные законодательством (абз. 1 п. 16 ст. 255 НК РФ).

- Максимально разрешенный размер затрат на ДМС — 6% от суммы расходов на оплату труда (абз. 9 п. 16 ст. 255 НК РФ);

- Вид и порядок предоставления полисов ДМС необходимо прописать в трудовом договоре с работником и коллективном договоре, если он есть;

- Срок договора ДМС — не меньше года;

- Страховая компания должна иметь лицензию.

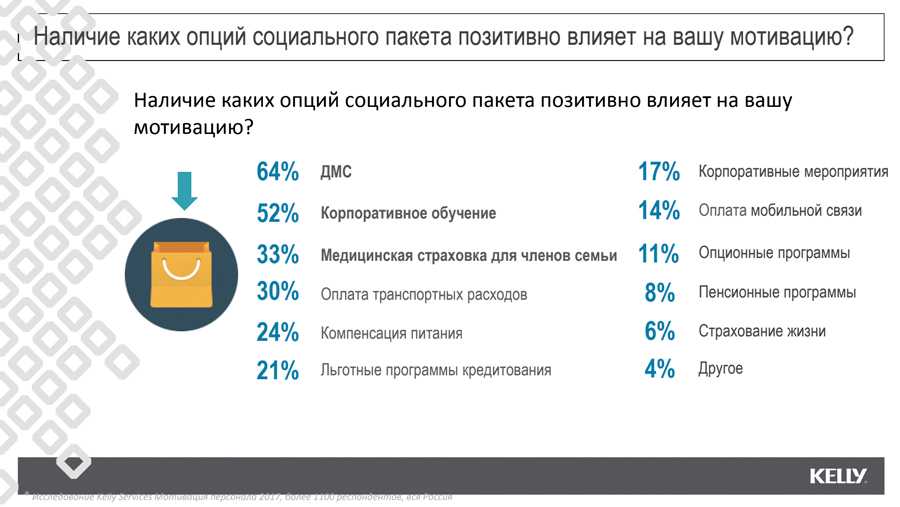

Согласно опросу компании Kelly Services, две трети россиян при поиске работы считают наличие пакета ДМС вторым по значимости фактором после зарплаты. Этот метод не только позволит сэкономить, но и сделать работу в фирме привлекательней.

Почитайте статью о том, как правильно выбрать корпоративное ДМС.

ДМС — после зарплаты, самый мощный мотивационный фактор для сотрудников

Кроме медицинских расходов в полис ДМС можно включить оплату лекарств и диетического питания, санаторно-курортное лечение.

Право на последнее подтверждено письмом Минфина России от 03.03.2014 № 03-03-10/8931. В документе указано, что выплаты по договорам ДМС уменьшают часть прибыли, облагаемую налогами.

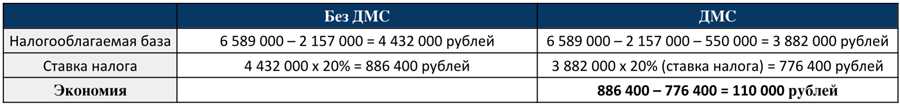

Компания, продающая стройматериалы, заключила договор ДМС сотрудников. По итогам года выручка фирмы — 6 589 000 рублей, фонд оплаты труда — 2 157 000 рублей. Общая сумма страховых взносов по ДМС — 550 000 рублей.

Налог на прибыль компании без учета полисов ДМС:

- 6 589 000 − 2 157 000 = 4 432 000 рублей — налогооблагаемая база;

- 4 432 000 х 20% (ставка налога) = 886 400 рублей — налог на прибыль.

Размер ставки налога с учетом полисов ДМС:

- 6 589 000 − 2 157 000 − 550 000 = 3 882 000 рублей — налогооблагаемая база;

- 3 882 000 х 20% (ставка налога) = 776 400 рублей — налог на прибыль.

Сравнение налогов с учетом ДМС и без ДМС

С полисами ДМС компания не только повысила привлекательность условий для сотрудников, но и на 110 000 рублей уменьшила налог на прибыль.

Как снизить налог: только легальные способы

Применение серых или черных схем опасно для предпринимателя и может привести только к негативу — крупному штрафу или тюремному заключению. Следовательно, ниже рассмотрим только легальные способы экономии.

Как сэкономить на налогах? Варианты следующие:

Выбор подходящего режима выплаты налогов. Наибольшим спросом у налогоплательщиков пользуется ЕНВД или УСН, позволяющие снизить общие расходы в 2-3 раза. ИП отдают предпочтение патентной системе или «упрощенке», ведь при их оформлении предпринимателю удается два года работать без налогов.

Проверка компаньонов

Решая вопрос, как снизить налог, стоит помнить о важности проверки партнеров на факт добропорядочности. Это требование актуально, если предпринимателем выбраны следующие формы налогообложения — единый сельхозналог (ЕСХН), УСН «Доходы» или общая система

В случае признания обмана со стороны партнера, вторая сторона вынуждена выплачивать больший объем налогов.

Сохранение первичных бумаг. Надежность ныне действующей системы не вызывает сомнений. Но даже в налаженной структуре имеются риски потери информации. Единственная возможность защититься — сохранение всех первичных бумаг по каждой проведенной операции. При отсутствии таких документов объем платежей будет выше.

Строгий контроль договоров. У каждого вида сделок имеются индивидуальные условия, без которых соглашение признается недействительным. Главное требование — контроль полномочий субъекта ставить подписи в документах. Если в договоре распишется неуполномоченное лицо, бумага не будет иметь силы.

Подготовка к проверкам. Многие спрашивают, как снизить налог, а впоследствии избежать наказаний со стороны ФНС в процессе выездных проверок. Такое стремление легко объяснимо. Плановые проверки часто заканчиваются наложением дополнительных штрафов или пени. Если проанализировать документацию заблаговременно и устранить факторы риска, многих проблем удается избежать.

Читать также — Полномочия налоговых органов: права и обязательства

Создание корректной учетной политики. Бухучет компании требует внимательного подхода. Причина — множество различных нюансов (амортизации, учета прибыли и затрат, формирования резерва и прочих). Все эти нюансы должны быть пересмотрены с учетом особенностей бизнеса. В результате снизить объем налогов не составляет проблем.

Соблюдение сроков. Самое простое решение, как снизить налог — своевременное проведение платежей. Конечно, речь идет не о непосредственной, а о косвенной экономии, возможности избежать штрафных санкций или начисления дополнительной пени.

Привлечение профессионалов. При отсутствии должных знаний не стоит придумывать, как сэкономить на налогах самостоятельно. Лучше привлечь опытных специалистов, способных определить кратчайшие, безопасные и законные пути для снижения налогооблагаемой базы.

Как влияет форма собственности и система налогообложения

Чтобы платить меньше налогов, нужно прежде всего правильно выбрать форму собственности и систему налогообложения. Разберемся с этим.

Форма собственности: почти не влияет.В целом ИП и ООО платят налоги и взносы одинаково: у них те же ставки по УСН, НДС, налогу на имущество. Но некоторая разница всё же есть: ставка на общей системе налогообложения у ИП — 13%, а с прибыли свыше 5 млн — 15%, у ООО — 20%.

Есть некоторое различие и во взносах. ИП платит взносы за себя, даже если деятельности не ведет. В ООО для владельца бизнеса взносом за себя нет.

Также нужно учитывать, что деньги ИП — это деньги самого человека. После оплаты налогов предприниматель может распоряжаться ими как хочет. Чтобы собственнику ООО после оплаты налогов распоряжаться деньгами, нужно сначала вывести их в качестве дивидендов и… опять заплатить налоги — НДФЛ по ставке 13%. Да что ж такое!

Обычно ИП открывают те, кто хотят работать сами, а ООО — те, у кого есть партнеры. Еще оформить ИП легче, быстрее и дешевле. С ООО сложнее, но ненамного. По опыту, не нужно выбирать форму собственности, ориентируясь только на размер налогов: тут это не главное, к тому же платят ИП и ООО примерно одинаково.

Система налогообложения: влияет очень сильно.С выбором системы налогообложения уже сложнее: это прямо влияет на то, сколько будет налогов. Вот какие варианты есть для предпринимателей и юрлиц:

ОСНО — общая система налогообложения. Ставки такие: 13 или 15% для ИП, 20% для ООО.

На ОСНО регистрируют всех новоприбывших, если те не подали заявление о переходе на другую систему налогообложения. Это самая сложная и дорогостоящая система: на ней работают те, чей доход превысил 251,4 млн ₽, других вариантов просто нет. (Это цифра по состоянию на 2023 год.) По опыту, мало кто хочет работать на ОСНО :—(

УСН — упрощенная система налогообложения. Тут есть два варианта: платить 6% с дохода и не думать ни о чём либо платить 15% от разницы между доходами и расходами.

УСН 6% подходит предпринимателям и компаниям в сфере услуг, у которых мало расходов, а УСН 15% — тем, у кого расходов много. И у тех, и у других доход должен быть не больше 251,4 млн ₽.

Патент — право заниматься определенной деятельностью. Предприниматель разово покупает патент, а затем год работает на нём и не платит налог на прибыль. Патент есть не во всех регионах и не на все виды деятельности.

ЕСХН — единый сельскохозяйственный налог. Подходит только тем компаниям, которые ведут сельскохозяйственную деятельность. Ставка по ЕСХН — 6% от доходов, уменьшенных на величину расходов. В некоторых регионах ставка может быть 0%.

НПД — налог на профессиональный доход. Подходит микробизнесу — например, одному человеку, который оказывает услуги. Ставка — 4%, если работать с физлицами, и 6% — если с юрлицами.

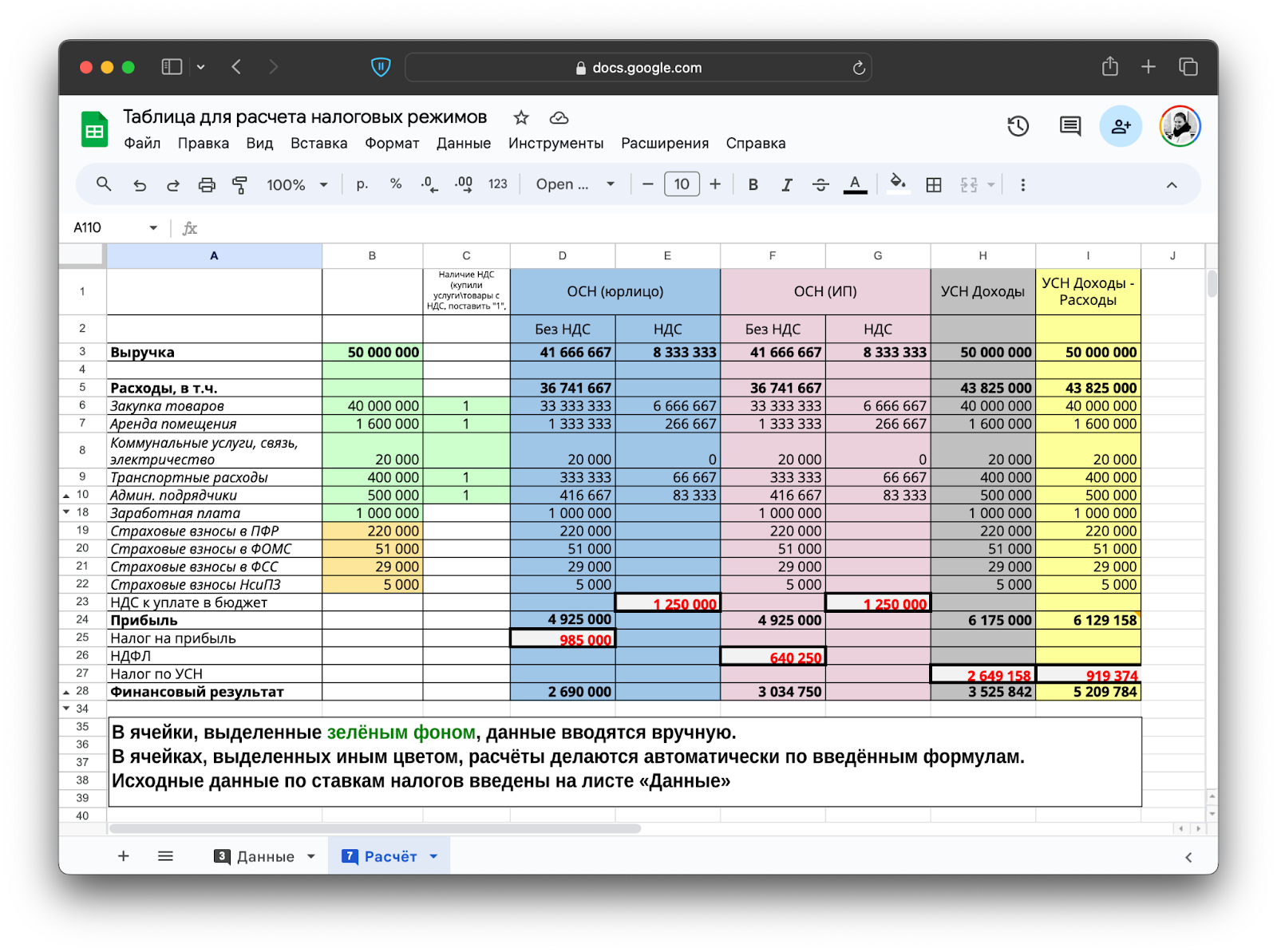

Чтобы правильно выбрать систему налогообложения, нужно для каждой из них рассчитать планируемые доходы и расходы бизнеса и сравнить результат. Финдиры Нескучных для этого используют эксель-таблицу:

В таблицу забивают данные компании, а затем сравнивают итоговые цифры

Систему налогообложения не выбирают один раз и навсегда, а регулярно пересматривают. Например, у компании почти не было расходов и она работала на УСН 6%. Но с открытием нового направления расходы появились, а компания всё так же работает на УСН 6%, хотя теперь выгоднее перейти на ставку 15%.

На сумму налога влияет еще одна штука — учетная политика компании. Дальше поговорим о ней.

Как уменьшить налог НДС

Все предприниматели, которые работают на ОСН, обязаны платить НДС. Например, если компания продает товары, делает на них наценку и получает прибыль, она должна уплатить НДС.

Избежать уплаты НДС можно в нескольких случаях:

У юрлица или ИП небольшая выручка. Если за три предшествующих месяца выручка фирмы или ИП от продажи товаров или услуг без учета НДС не превысила два миллиона рублей, в соответствии

НДС можно не уплачивать. Чтобы реализовать это право, нужно подать в налоговую уведомление с выпиской из бухгалтерского баланса.

Контрагенты компании — плательщики НДС. Если частично доход всё же облагается НДС, нужно попробовать увеличить вычеты. Для этого нужно больше сотрудничать с теми, кто платит НДС. В таком случае суммы НДС поставщика можно принять к вычету.

Используются товары с льготной налоговой ставкой. Есть перечень товаров и услуг, на которые распространяется нулевая и пониженная налоговая ставка (10%). Полный список закреплен в

. Чтобы применять пониженный тариф НДС, в наличии должна быть реализуемая продукция или оказываемая услуга. Если предприниматель по ошибке несколько лет уплачивал «полный» налог вместо пониженного, он может обратиться в налоговую и вернуть свои деньги.

Работать без предоплаты или вовремя от нее избавляться. Если налогоплательщик получил аванс, он обязан перечислить НДС с этой суммы в бюджет, в соответствии с п. 2 п. 1

. После отгрузки на всю сумму отгруженных товаров и оказанных услуг придется снова выписать счет-фактуру и оплатить НДС. Чтобы избежать переплат по авансу, нужно сразу переводить его поставщикам. Тогда получается, что продавец не получает деньги, а тратит, соответственно есть возможность уменьшить налог. НДС работает так: если получили много денег, а потратили мало, значит сумма налога будет больше, а если наоборот все потратили, тогда сумма налога будет небольшая.

Автоматизированная упрощёнка

В качестве эксперимента с 1 июля 2022 года вступила в силу автоматизированная упрощёнка для новых ИП и ООО. В первое время эта система будет применяться в Москве, Московской или Калужской областях и в Татарстане. Действующие организации и ИП в этих регионах смогут перейти на АУСН с 1 января 2023 года.

Отличия от УСН: не нужно платить страховые взносы, вести учёт, подавать декларации и даже считать налог: всё делает налоговая.

Ставки АУСН выше, чем у классической УСН: 8% («Доходы») и 20% % («Доходы-расходы»).

Сейчас АУСН может воспользоваться ограниченный круг предпринимателей, соответствующих строгим критериям:

- выручка до 60 млн рублей в год;

- средняя численность штата — до 5 сотрудников;

- остаточная стоимость основных средств менее 150 млн рублей;

- использование контрольно-кассовой техники при приёме наличных платежей;

- расчётный счёт только в уполномоченном банке.

Банк в новой системе налогообложения становится единым окном для взаимодействия с налоговиками. Общая продолжительность эксперимента, предусмотренная законом, — до 2027 года включительно.

Дробление бизнеса: риски и нюансы

Рассмотренные выше варианты — это схемы дробления бизнеса, разделения компании, применяющей ОСН, на несколько более мелких хозяйствующих субъектов. Можно отдельно выделять производство, опт, розницу и другие бизнес-направления. Сейчас очень распространен аутсорсинг, на который переводят бухгалтерию, кадровую службу, маркетинг и др.

Дробление бизнеса, как способ налоговой оптимизации, потому и распространен, что позволяет экономить на налогах, использовать все возможности «упрощенки» или ЕНВД, а также подконтрольные организации, ИП для минимизации НДФЛ и страховых взносов. Эту «операцию» можно осуществить следующими способами:

- реорганизоваться путем разделения (когда вместо одного юрлица появляются новых два) или выделения (когда из одного юрлица выделяется одно новое);

- создать новые организации;

- зарегистрировать в качестве предпринимателей доверенных лиц (на практике часто это учредитель или директор компании либо их родственники и друзья).

Есть несколько нюансов, на которые следует обратить внимание при дроблении бизнеса, чтобы избежать претензий налоговиков. Ведь по ряду критериев суды могут признать налоговую выгоду необоснованной

Например, если есть единая производственная база, но отсутствуют собственные производственные мощности у подконтрольного лица, работают одни и те же сотрудники, наблюдается согласованность действий и исключительность отношений, при которых созданные юрлица продолжают осуществлять те же операции, что и до преобразования, и не имеют внешних заказчиков (Письмо ФНС от 19.01.2016 № СА-4-7/465@).

Самое главное доказательство обоснованности дробления — это наличие деловой цели, которая четко отвечает на вопросы: что конкретно поменялось после реорганизации и почему бизнес не мог продолжать существовать в прежнем состоянии? Ответы в данном случае могут быть разными: повышение эффективности работы компании, улучшение бизнес-процессов, сокращение затрат, расширение сети сбыта, предотвращение банкротства, минимизация рисков.

Чтобы обосновать наличие деловой цели, следует оформить письменное заключение об экономическом эффекте в связи с дроблением бизнеса и направить для этого в налоговую службу письмо, пользуясь обязанностями налоговых органов, указанными в ст. 31 и 32 НК РФ. При этом стоит помнить, что ФНС не отвечает на сообщения, которые не содержат конкретики и сведений о том, кто направляет запрос.

Грамотное дробление бизнеса подразумевает, что вновь созданные плательщики не являются взаимозависимыми, а адреса создаваемых в результате дробления организаций различаются; счета плательщиков не открыты в одном банке; каждый налогоплательщик располагает отдельной материальной базой и своими трудовыми ресурсами; вновь созданные организации финансово самостоятельны; ценовую политику можно обосновать; документооборот ведется грамотно.

Основные принципы налоговой оптимизации

Основные принципы налоговой оптимизации:

- Анализ законодательства. Первым шагом при налоговой оптимизации является тщательное изучение действующего законодательства в области налогов. Это позволяет выявить все возможности для легального снижения налоговой нагрузки.

- Использование налоговых льгот и льготных режимов. В законодательстве предусмотрены различные налоговые льготы и режимы, которые позволяют снизить налоговую нагрузку. Оптимизация налоговых платежей может быть достигнута благодаря использованию этих льгот.

- Оптимальное структурирование бизнеса. Правильная организация структуры бизнеса позволяет уменьшить налоговую нагрузку. Это может включать создание дочерних компаний, использование холдинговых структур или регистрацию компании в особой налоговой зоне.

- Использование международных налоговых соглашений. Международные налоговые соглашения могут предоставить дополнительные возможности для снижения налоговой нагрузки. Это может включать устранение двойного налогообложения или применение более низких налоговых ставок.

- Учет налоговых последствий при принятии управленческих решений. Налоговая оптимизация должна быть учтена при принятии стратегических управленческих решений. Это позволяет избежать ненужных налоговых платежей и сэкономить на налогах.

Кратко

Чтобы снизить налоговую нагрузку без вреда для компании (и без проблем с налоговой):

Выбирайте форму собственности «по размеру» — нет смысла открывать ООО, если у вас нет сотрудников, пара постоянных клиентов и никаких партнеров.

Уделите особое внимание выбору систему налогообложения — просчитайте разные варианты, посовещайтесь с бухгалтером (можно даже с чужим), прикиньте планы компании на ближайшее будущее.

Проанализируйте налоги и взносы, которые вы платите за сотрудников и при необходимости проведите «чистку» кадров.

Используйте «поблажки», которые предоставляет государство — налоговые каникулы, пониженные ставки, отраслевые льготы.

А вот серые схемы ухода от налогов применять не советуем — опыт десятков предпринимателей, а с недавнего времени и блогеров, показывает: рано или поздно это оборачивается проблемами.

Проводим инвентаризацию расходов на персонал

Рассмотрим еще два способа минимизировать налоги на оплату труда. Речь идет о выплате компенсаций, которые не облагаются страховыми взносами, и использовании ученических договоров.

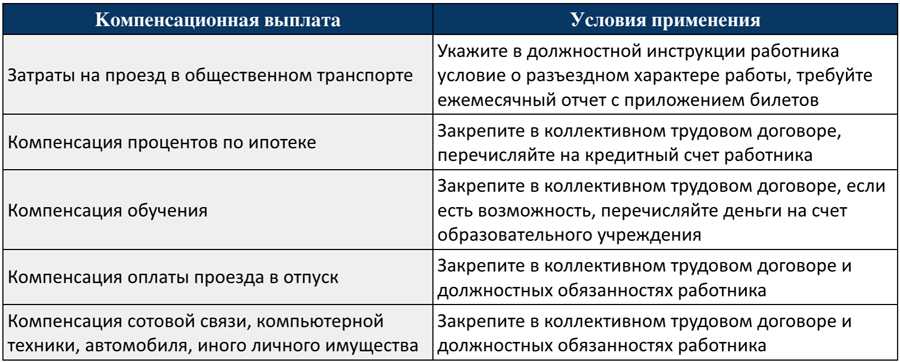

Компенсационные выплаты сотрудникам

Налоговый кодекс позволяет не платить страховые взносы на некоторые виды выплат работникам (пп. 2 п. 1 ст. 422 НК РФ). Заменив часть зарплаты компенсациями, фирма уменьшает расходы.

Важно помнить, что все компенсационные и социальные выплаты должны быть закреплены в коллективном трудовом договоре, который регулирует отношения между работниками и работодателем. Обычно его заключают в больших фирмах — там, где текучка кадров, трудные условия работы и пр

Коллективный договор помогает упростить решение вопросов, в том числе и налоговых споров.

Но на малых предприятиях его редко используют. Если такого договора нет, то положение о выплатах фиксируется в индивидуальных трудовых договорах и должностных инструкциях сотрудников. Это исключит споры с налоговиками при проверках.

Рассмотрим, какие компенсации использует малый бизнес.

Компенсации, которые использует малый бизнес

Компания, торгующая оргтехникой, наняла менеджера по продажам с окладом 60 000 рублей в месяц. То есть, после вычета НДФЛ сотрудник получит 52 200 рублей.

При такой зарплате страховые взносы в месяц составят:

60 000 × 30,2% = 18 120 рублей.

Как сэкономить

Директор узнал, что новый сотрудник платит ипотеку — 15 000 рублей в месяц и получает второе высшее образование — 5 000 рублей в месяц. Работа менеджера связана с использованием личного автомобиля — 3 000 рублей в месяц — и мобильного телефона — 1 000 рублей в месяц.

Компания заменила эти расходы компенсациями. Вместо заработной платы в 60 000 рублей, менеджер получает 36 000 рублей. Компенсации от работодателя составляют 24 000 рублей. Они не облагаются взносами на социальное страхование и НДФЛ.

Работодатель ежемесячно экономит на страховых взносах:

24 000 × 30,2% = 7 248 рублей.

Экономия за год: 7 248 × 12 месяцев = 86 976 рублей.

В свою очередь сотрудник экономит на НДФЛ. Его оклад составляет 36 000, значит, «на руки» он получает 31 320 рублей.

31 320 + 24 000 = 55 320 рублей.

Сотрудник каждый месяц получает больше на: 55 320 − 52 200 = 3 120 рублей.

За год получается: 24 000 × 13% × 12 месяцев = 37 440 рублей.

Использование ученических договоров

Часто на рабочие специальности нанимают сотрудников без образования или опыта. Чтобы сэкономить в сфере торговли, строительства, ремонтов и аналогичных видов деятельности, используйте ученические договоры. По ним новый работник определенное время учится под руководством опытных коллег, а зарплата ему выплачивается в виде стипендии, которая не облагается страховыми взносами.

Законность этого способа подтверждают письмо ФСС () и постановление Президиума Высшего арбитражного суда (№ 10905/13 от 03.12.2013).

Заключая ученический договор, укажите срок, в течение которого сотрудник обязуется проходить обучение. Размер стипендии не должен быть ниже официального минимального размера оплаты труда (МРОТ) по региону.

Федеральный закон устанавливает порядок определения минимального размера труда. В зависимости от уровня прожиточного минимума, областное правительство может изменять размер МРОТ. Сумму можно найти на сайте областного правительства или в статистических печатных изданиях. В Санкт-Петербурге с 1 мая 2018 года установлен МРОТ в размере 17 000 рублей.

Строительная фирма вела работы с апреля по октябрь. На это время дополнительно нанимала каменщиков, штукатуров, кровельщиков — 35 человек, каждый получал по 42 000 рублей.

Ежемесячно бухгалтерия перечисляла страховые взносы на новых работников:

(42 000 рублей × 35 человек) × 30,2% = 441 000 рублей.

Как сэкономить

Теперь представим, что изначально фирма заключала ученические договоры. Это значит, что первые три месяца новые сотрудники проходили бы обучение и выполняли практические работы под руководством бригадиров.

Фирма могла законно сэкономить: 441 000 рублей × 3 месяца = 1 323 000 рублей.

Советы для успешной налоговой оптимизации

Советы для успешной налоговой оптимизации могут помочь вам сэкономить на налогах, соблюдая все законодательные требования. Налоговая оптимизация является легальным способом уменьшить налоговую нагрузку и максимизировать вашу прибыль.

Вот несколько полезных советов:

- Используйте налоговые льготы. Ознакомьтесь с законодательством о налогах и выясните, какие льготы доступны для вашего вида деятельности. Некоторые расходы могут быть учтены в качестве налоговых вычетов или амортизации.

- Вести бухгалтерию. Тщательно ведите бухгалтерский учет всех доходов и расходов. Это поможет вам контролировать свои финансы и правильно распределить налоговую нагрузку.

- Определить оптимальный режим налогообложения. Изучите различные режимы налогообложения и выберите наиболее выгодный для вашего бизнеса. Некоторые режимы предлагают более низкие налоговые ставки или освобождение от некоторых налогов.

- Использовать специальные инвестиционные программы. Некоторые страны предлагают специальные программы, которые позволяют инвесторам получать налоговые льготы или освобождение от налогов при инвестировании в определенные отрасли или регионы.

- Консультироваться с профессионалами. Обратитесь к опытным налоговым консультантам или юристам, чтобы получить профессиональную помощь в налоговой оптимизации. Они смогут дать вам рекомендации, основанные на вашей специфической ситуации.

Следуя этим советам, вы сможете сэкономить на налогах и эффективно управлять своими финансами. Однако помните, что налоговая оптимизация должна быть законной и соблюдать все требования налогового законодательства.

Как оптимизировать НДС

НДС, или налог на добавленную стоимость, — это косвенный налог, который прибавляется к стоимости товара или услуг. Компании выступают налоговыми агентами: они принимают этот налог от покупателей и передают его дальше государству. Вот что мы писали об этом налоге:

НДС в управленческом учете: полное руководство.

Два условия, при которых бизнесу выгоднее покупать с НДС.

С НДС действует правило: сколько компания НДС получила, столько должна отдать. Но предпринимателям часто НДС не хватает, и тогда его нужно доплачивать из своих денег. Так бывает, если компания на ОСНО работала с компанией на УСН, которая НДС не платит. Компания на ОСНО входящий НДС не получила, при этом исходящий должна заплатить как положено.

Часто компании пытаются этот НДС купить у сомнительных фирм. Это незаконно, а еще налоговая с помощью специальной программы легко выявляет такие схемы.

Оптимизировать НДС можно другими способами, например:

правильно выбирать контрагентов — компаниям на ОСНО работать с компаниями на ОСНО, а не на УСН;

регистрировать отдельные юрлица — крупным компаниям, которые работают и с юрлицами, и с физлицами, открыть ООО для юрлиц, а ИП — для физлиц, чтобы не иметь разрыва НДС;

пользоваться льготными ставками НДС — они применяются к определенному перечню товаров.

Также важно работать с компаниями, которые не забывают платить НДС. Разберем на примере ↓. Магазин спорттоваров «Огурец» закупил партию лыж у компании «Томат» по полной стоимости, включая НДС

Этот НДС «Томат» должен перечислить налоговой, так как выступает агентом между «Огурцом» и ФНС

Магазин спорттоваров «Огурец» закупил партию лыж у компании «Томат» по полной стоимости, включая НДС. Этот НДС «Томат» должен перечислить налоговой, так как выступает агентом между «Огурцом» и ФНС.

«Огурец» выставил лыжи на продажу в своем магазине. Товар быстро раскупили, и теперь «Огурец» становится агентом между покупателями и ФНС. Но тогда за одни и те же лыжи «Огурец» заплатит НДС два раза: при закупке товара и при продаже.

Чтобы этого не было, налоговая разрешает зачесть один НДС в счет другого. Но для этого «Томат» должен перечислить НДС налоговой: тогда инспекторы увидят, что налог с этих лыж поступил.

Но «Томат» — нечестный контрагент и НДС не перечислил. «Огурец» же думает, что всё в порядке. Но тут приходит налоговая с вопросом: «Где НДС с лыж?» Огурцу приходится платить НДС еще раз.

Общее правило такое: чтобы не переплачивать НДС, важно работать с нормальными контрагентами, а не с «томатами».

Как выбрать оптимальный налоговый режим

При выборе оптимального налогового режима следует учитывать ряд факторов, которые помогут сэкономить на налогах легально и снизить финансовые затраты.

Во-первых, необходимо оценить вид деятельности предприятия и его объемы. В зависимости от этого можно выбрать налоговый режим, который наиболее выгоден для конкретной сферы бизнеса.

Во-вторых, следует изучить налоговые ставки и особенности каждого режима. Некоторые налоговые режимы предусматривают льготы и освобождения, которые позволяют снизить налоговую нагрузку.

Также стоит обратить внимание на административные и учетные обязательства, которые связаны с выбранным налоговым режимом. Некоторые режимы требуют более сложного и трудоемкого учета, что может повлечь дополнительные затраты на бухгалтерские услуги

Необходимо также учесть возможность будущего развития предприятия и его изменения в объемах деятельности. Налоговый режим должен быть гибким и позволять адаптироваться к изменениям в бизнесе.

Не стоит забывать и о законодательстве. Необходимо быть в курсе всех изменений в налоговом законодательстве и своевременно применять актуальные налоговые льготы и освобождения.

Оптимальный налоговый режим может существенно сэкономить налоговые платежи и увеличить прибыль предприятия. Поэтому выбор налогового режима требует тщательного анализа и консультации с налоговым консультантом или юристом, который поможет определить наиболее выгодный вариант для каждого конкретного бизнеса.

Делаем полезные запасы

Каждая компания имеет право на создание резервов. Предполагается, что они могут пригодиться для оплаты отпусков, вознаграждения за выслугу лет сотрудникам, обновление материально-технической базы и оборудования и т.д. Этот способ дает возможность правильно распределить по налоговым периодам расходы, а ведь именно грамотное обоснование расходов является важнейшей частью исчисления налога на прибыль.

Нужно понимать, что резерв не может повлиять на общий размер суммы налога на прибыль за весь отчетный период, но зато, благодаря ему, можно существенно снизить авансовые платежи.

Для многих предпринимателей это является отличным выходом в тех ситуациях, когда в ближайшем будущем ожидаются большие траты, а уже сегодня нужно заплатить налоги.

Что влияет на итоговые суммы налогов

Оптимизация налогообложения — это законный метод платить меньше налогов. Разберем по порядку.

Любая компания, которая работает официально, платит налоги и взносы: например: налог на прибыль, НДС, НДФЛ с зарплаты работников. Кроме этого, компания перечисляет страховые взносы за сотрудников.

То, сколько налогов и взносов заплатит бизнес, зависит от многих составляющих, например:

от формы налогообложения — так, компании на общей системе платят в федеральный и региональный бюджеты 20%, на упрощенке — 6%;

от региона — в разных регионах могут действовать свои условия по налоговой ставке. Например, ставка по УСН 6% может снижаться до 1%;

от расходов — например, в УСН «Доходы минус расходы» ставка здесь 15%, но она применяется не ко всему доходу, а к разнице между доходами и расходами. Чем больше законных расходов у компании, тем меньше налогов она заплатит;

от льгот — налоговые льготы есть в разных регионах и для разных отраслей. Так, айти-компании до конца 2024 года могут не платить налог на прибыль, а туркомпании на пять лет освобождены от начислений НДС.

Итак, когда предприниматель знает, от чего зависит размер налогов, он может с этим работать — выбирать варианты, при которых не придется отдавать налоговой всю прибыль. Это и есть оптимизация налогообложения.

Читать в Газете Нескучных