Взносы в СФР

В России действует распределительная система. За каждого сотрудника работодатель уплачивает взносы в фонд. За счёт этих денег фонд делает выплаты по больничным, трудовым травмам и беременности. За счёт страховых взносов государство даёт работающим трудовые права.

До 2023 года компании платили взносы отдельно по каждому виду страхования: пенсионному, социальному, медицинскому. С 2023 года всё объединили в один взнос, средства из которого Федеральное казначейство самостоятельно распределяет по трём видам обязательного страхования.

Сразу оговоримся, что размер взносов не поменялся — их просто суммировали. Поэтому ставки остались прежними:

- 30% — основной тариф страховых взносов;

- 15,1% — основной тариф, если выплаты превысили предельную базу по взносам. В 2023 году предельная база повышена до 1 917 000 рублей;

- 15% — пониженный тариф для малого и среднего бизнеса, участников проекта «Сколково» и других инновационных центров;

- 7,6% — пониженный тариф для IT-компаний, производителей электроники, участников свободных экономических зон и т. д.

Информацию обо всех тарифах можно найти на официальном сайте СФР.

Предприниматели и самозанятые граждане также могут платить взносы за себя. В 2023 году для них установлен единый тариф:

- для ИП – 45 842 рублей в год;

- для самозанятого – 42 878,88 рублей.

Как видите, после того, как ФСС перешёл в состав СФР работа по соцстрахованию продолжает выполняться в полном объёме. Отделения фонда работают по тем же адресам, только под другими вывесками. Выплаты ведутся, как и прежде, причём, для оформления большинства из них даже идти никуда не надо.

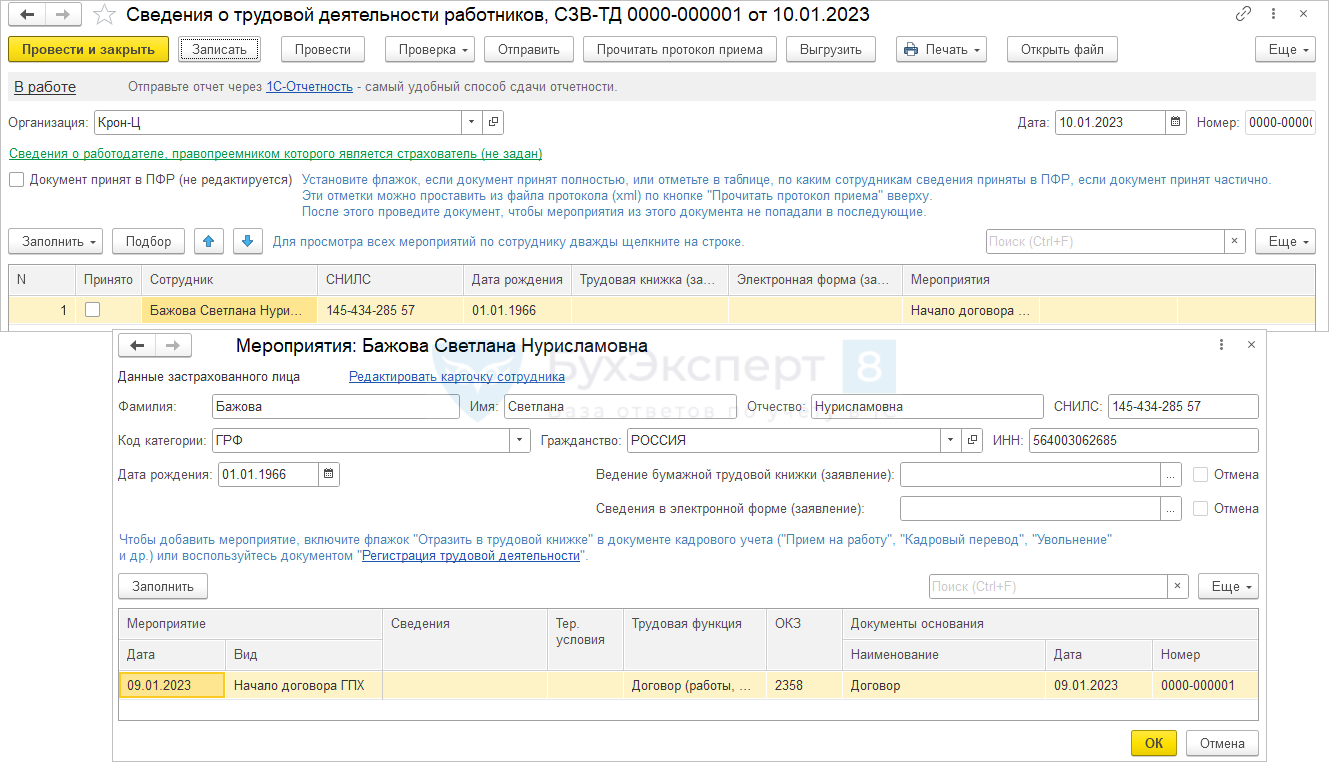

Заполнение мероприятий трудовой деятельности по договорникам ГПХ

По договорникам ГПХ с 2023 года подаются сведения о трудовой деятельности в СФР – вводятся новые мероприятия:

- НАЧАЛО ДОГОВОРА ГПХ

- ОКОНЧАНИЕ ДОГОВОРА ГПХ

В документы Договор (работы, услуги) и Договор авторского заказа (Зарплата – Договоры (в т.ч. авторские)) добавлен флажок Отразить трудовую деятельность. Если он установлен, при проведении документа в регистре Мероприятия трудовой деятельности фиксируются сразу оба мероприятия: НАЧАЛО ДОГОВОРА ГПХ и ОКОНЧАНИЕ ДОГОВОРА ГПХ. Даты мероприятий определяются по значениям полей Дата начала и Дата окончания в документе.

После этого мероприятия попадают в документ СЗВ-ТД и передаются в СФР в составе Раздела 1 ЕФС-1.

Основные нюансы в подаче сведений о трудовой деятельности по договорникам ГПХ.

Нюанс 1. Особенности заполнения сведений об окончании договора ГПХ

Для мероприятия ОКОНЧАНИЕ ДОГОВОРА ГПХ значения реквизитов документа-основания заполняются особым образом:

- Дата документа-основания — дата окончания договора

- Номер документа-основания — номер договора

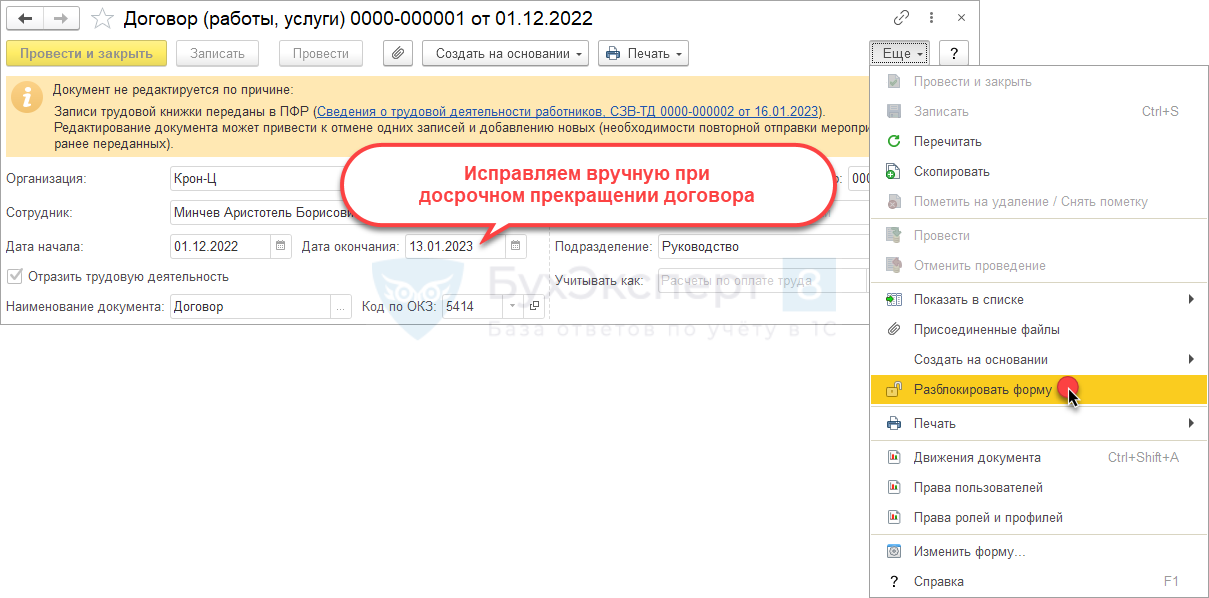

Нюанс 2. Действие договора прекращается досрочно

В этом случае потребуется открыть исходный Договор и исправить в нем Дату окончания. При этом, если по договору уже были переданы в СФР сведения о начале его действия, документ будет заблокирован. Разблокировать Договор можно по команде Еще – Разблокировать форму. После этого можно редактировать значение поля Дата окончания.

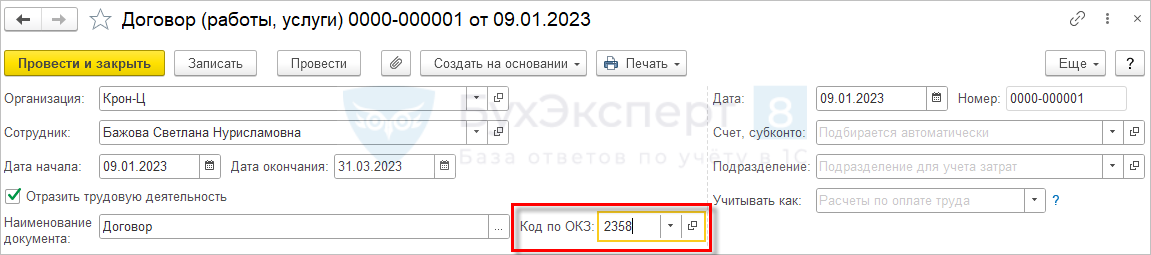

Нюанс 3. Код ОКЗ для договорников ГПХ

Для мероприятий по договорам ГПХ в отчете ЕФС-1 обязательно указывать код ОКЗ. Для этих целей в документах Договор (работы, услуги) и Договор авторского заказа добавлен реквизит Код по ОКЗ. Его подбираем вручную из классификатора.

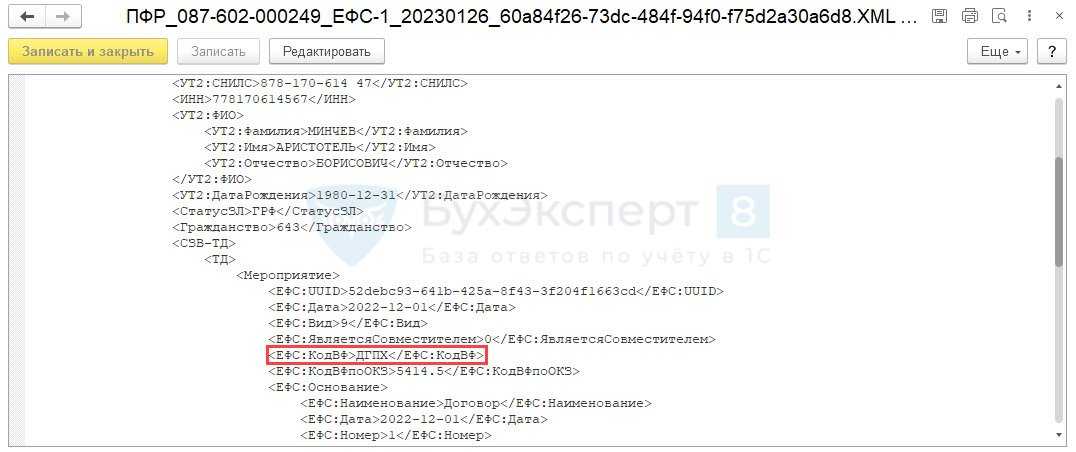

Нюанс 4. Код выполняемой функции для договорников ГПХ

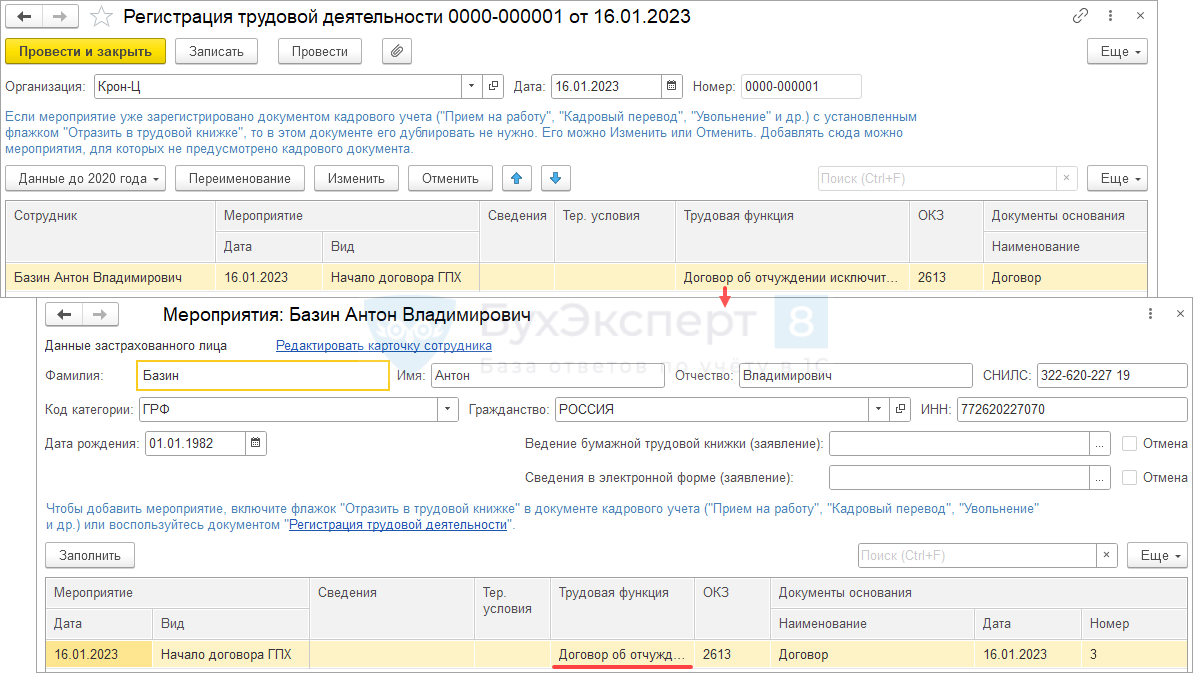

Помимо кода ОКЗ по договорникам в СФР нужно передавать также специальный код выполняемой функции – тег Код ВФ в файле выгрузки ЕФС-1.

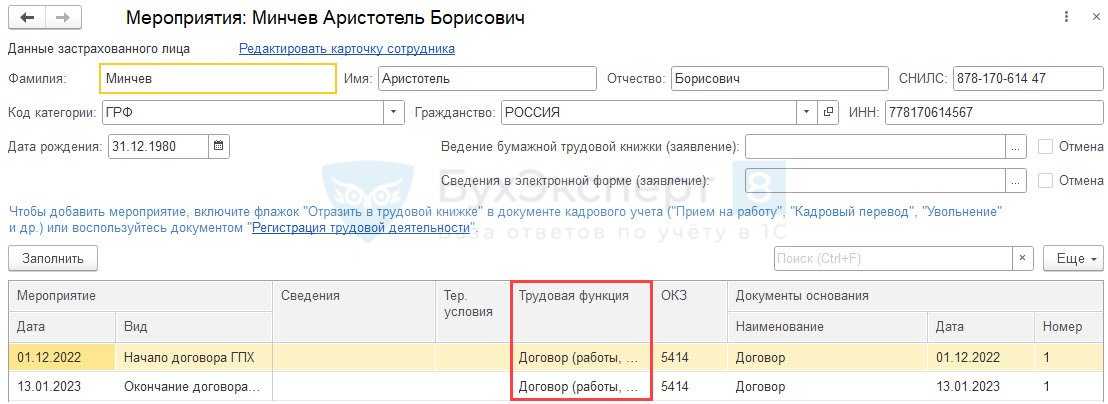

В форме расшифровки мероприятий документа СЗВ-ТД по договорникам ГПХ автоматически заполняется Трудовая функция – отсюда берется код выполняемой функции для файла выгрузки.

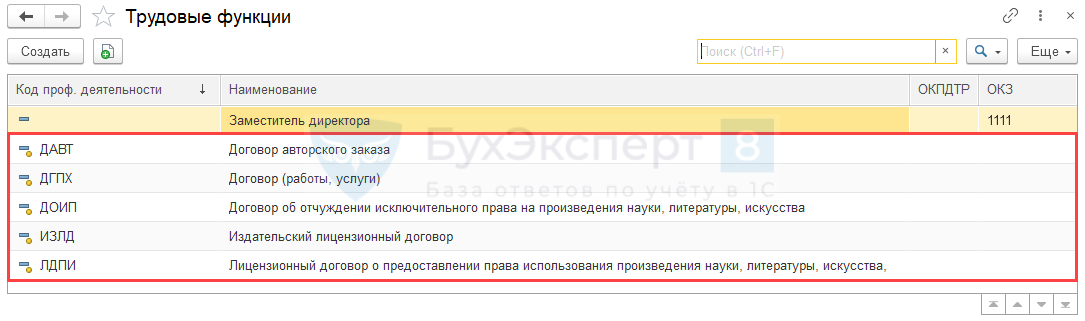

Коды выполняемой функции для договорников ГПХ хранятся в справочнике Трудовые функции (Настройка – Классификаторы) в виде предопределенных элементов.

То, какой код попадет с Раздел 1 ЕФС-1 (документ СЗВ-ТД), зависит от типа документа, которым зарегистрировано мероприятие по договорнику ГПХ:

- Если использовался документ Договор (работы, услуги), в сведения о трудовой деятельности попадает код ДГПХ.

- Если использовался документ Договор авторского заказа, в сведения о трудовой деятельности попадает код ДАВТ.

Если нужно передать мероприятие по лицензионным договорам или договорам об отчуждении исключительных прав (коды выполняемой функции ДОИП, ИЗЛД и ЛДПИ), в ЗУП 3.1 нужно зарегистрировать мероприятие документом Регистрация трудовой деятельности (Кадры – См. также – Электронные трудовые книжки).

Новый фонд пенсионного и социального страхования (ФПСС)

14 июля 2022 вступили в силу отдельные положения Федерального закона от 14.07.2022 N 236-ФЗ «О Фонде пенсионного и социального страхования Российской Федерации», ПФР и ФСС объединили в одну структуру — ФПСС. Фонд пенсионного и социального страхования РФ (далее — Фонд) создаётся в целях осуществления государством пенсионного обеспечения, обязательного пенсионного страхования, обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, социального обеспечения, предоставления мер социальной защиты (поддержки) отдельным категориям граждан, а также в целях осуществления иных государственных функций и полномочий, возложенных на Фонд в соответствии с законодательством. Фонд будет создаваться путём реорганизации Пенсионного фонда РФ с одновременным присоединением к нему ФСС РФ. ФНС России в срок не позднее 1 января 2023 года на основании заявления председателя правления Пенсионного фонда РФ вносит соответствующие записи в ЕГРЮЛ в связи с созданием Фонда и его территориальных органов.

НДФЛ с доходов дистанционных сотрудников за границей

Напомним действующий порядок налогообложения доходов дистанционных сотрудников, работающих за границей (в трудовом договоре указано место работы за пределами РФ). Вознаграждение за выполнение трудовых обязанностей за пределами РФ относится к доходам от источников за пределами РФ (пп. 6 п. 3 ст. 208, ст. 226 НК РФ). Поэтому исчислять и удерживать НДФЛ с таких выплат в пользу сотрудника (резидента и нерезидента), работающего за границей, она не должна. С таких доходов сотрудник-резидент платит самостоятельно по ставке 13 (15) % (п. 1 ст. 224 и пп. 3 п. 1 ст. 228 НК РФ). Доход сотрудника-нерезидента вовсе не облагается НДФЛ в России (ст. 209 НК РФ).

С 01.01.2024 эти правила изменятся. К доходам от источников в РФ будут отнесены вознаграждение и иные выплаты дистанционным сотрудникам, которые заключили трудовой договор:

-

с российской организацией;

-

либо с обособленным подразделением иностранной организации, зарегистрированным в РФ (кроме обособленного подразделения российской организации, зарегистрированного за пределами РФ) (пп. 6.2 п. 1 ст. 208 НК РФ).

Иными словами, доходы дистанционных работников российских организаций облагаются НДФЛ в России, даже если сотрудник работает за пределами РФ. При выплате таких доходов работодатель должен исчислить, удержать НДФЛ и перечислить его в бюджет. При этом налог рассчитывается по ставке 13 (15) % независимо от налогового статуса сотрудника (резидент или нерезидент) (п.п. 3 и 3.1 ст. 224 НК РФ). Таким образом, даже если сотрудник приобретает статус нерезидента, его доход не пересчитывается по ставке 30 %. Соответствующие изменения будут отражены в программах 1С в новых релизах.

Отметим, что ТК РФ не регламентирует порядок заключения трудового договора с гражданином России, проживающим за пределами страны. Нормы ТК РФ не распространяются на граждан, проживающих и работающих в иностранном государстве. Федеральные законы и нормативные правовые акты РФ, содержащие нормы трудового права, действуют только на территории РФ (ч. 1 ст. 13 ТК РФ). Минтруд России разъясняет, что с такими лицами следует заключать договоры гражданско-правового характера (ГПХ). При этом должны учитываться запреты и ограничения, связанные с работой граждан других государств на территории соответствующего зарубежного государства (см., например, письмо Минтруда России от 09.09.2022 № 14-2/ООГ-5755).

При заключении договоров ГПХ с лицами, проживающими за пределами РФ, в большинстве случаев налоговый агент не должен удерживать НДФЛ. По таким договорам в 2024 году по-прежнему будет действовать следующее правило. Если физлицо является резидентом, оно платит налог самостоятельно по ставке 13 (15) % (п. 1 ст. 224 и пп. 3 п. 1 ст. 228 НК РФ). Доход исполнителя-нерезидента вовсе не облагается НДФЛ в России (ст. 209 НК РФ). Однако с 01.01.2025 эти правила изменятся для отдельных работ и услуг.

-

в том размере, в котором оно предусмотрено для сотрудников трудовым или коллективным договором, дополнительным соглашением к трудовому договору либо иным локальным нормативным актом. В то же время необлагаемая величина ограничена. Предел составляет 35 руб. за каждый день дистанционной работы (т. е. дней явки по табелю рабочего времени);

-

либо в размере документально подтвержденных сотрудником затрат.

Это освобождение будет действовать с 01.01.2024.

Представление уведомлений по НДФЛ и уплата налога с 2024 года

С 01.01.2024 организации и индивидуальные предприниматели (налоговые агенты по НДФЛ) должны представлять уведомления об исчисленных суммах по НДФЛ и уплачивать НДФЛ дважды в месяц (законопроект № 448566-8). В отношении налога:

-

исчисленного и удержанного за период с 1-го по 22-е число текущего месяца следует представить уведомление в срок до 25-го числа текущего месяца; уплатить — не позднее 28-го числа текущего месяца;

-

исчисленного и удержанного за период с 23-го числа по последнее число текущего месяца — представить уведомление в срок до 3-го числа следующего месяца; уплатить — не позднее 5-го числа следующего месяца.

В отношении сумм НДФЛ, исчисленных и удержанных за период с 23 декабря по 31 декабря, как и в настоящее время, уведомление нужно подать не позднее последнего рабочего дня календарного года и в этот же срок уплатить налог.

В решениях 1С изменения будут реализованы.

В соответствии с законом № 389-ФЗ в течение IV квартала 2023 года налоговые агенты вправе подавать промежуточные уведомления об исчисленных суммах НДФЛ до истечения 12-го числа текущего месяца, указав в таком уведомлении сумму налога, удержанную в период с 23-го числа предыдущего месяца до 9-го числа текущего месяца. Не позднее 25-го числа текущего месяца следует подать обязательное уведомление, указав в нем сумму исчисленного налога в полном объеме за период с 23-го числа предыдущего месяца по 22-е число текущего месяца включительно.

Уплатить НДФЛ необходимо не позднее 28-го числа текущего месяца. Уведомление за период с 23 по 31 декабря необходимо подать не позднее последнего рабочего дня календарного года (29.12.2023) и в этот же срок уплатить налог.

- Уведомления по НДФЛ: как сдавать в декабре 2023 года и в 2024 году

- Как в 2024 году подавать одно уведомление по НДФЛ вместо двух

- Сроки уплаты НДФЛ с 2024 года

Повышение страховых взносов для отдельных категорий граждан

С 1 января 2024 года вступают в силу изменения в системе страховых взносов, которые затронут отдельные категории граждан. В рамках экономической реформы правительство решило повысить страховые взносы для определенных групп населения.

Одной из категорий, которые столкнутся с повышением взносов, являются работники, получающие высокий доход. Согласно новым правилам, ставка страхового взноса для этой категории будет увеличена. В результате, сумма уплачиваемых взносов значительно возрастет для людей с высоким доходом.

Другой категорией, которую затронет повышение страховых взносов, являются безработные граждане. В соответствии с новыми правилами, безработные будут обязаны уплачивать страховые взносы в большем размере, чем ранее. Это решение направлено на стимулирование поиска работы и активизацию безработных граждан в процессе поиска их следующего трудоустройства.

Также изменения страховых взносов затронут пенсионеров. Правительство решило увеличить ставку на страховые взносы для данной категории граждан, чтобы обеспечить финансовую устойчивость пенсионной системы и развитие социальных программ на будущее.

Все указанные изменения были приняты с целью обеспечения устойчивого развития системы социального обеспечения и соответствуют текущим потребностям общества. Повышение страховых взносов для отдельных категорий граждан поможет обеспечить финансовое равновесие в системе социального обеспечения и создать дополнительные ресурсы для реализации социальных программ и проектов.

Доходы, не облагаемые НДФЛ

Закон № 389-ФЗ значительно скорректировал перечень доходов, которые освободили от НДФЛ. В частности, статьей 217 НК РФ предусмотрено освобождение от НДФЛ суточных при командировках и полевого довольствия для лиц, работающих в полевых условиях.

При этом ничего не сказано об освобождении от налогообложения суточных при разъездном характере работ и надбавок за работу вахтовым методом. Поэтому приходится руководствоваться только письмами контролирующих органов и решениями судов на эти темы, а именно — перечисленные выплаты являются компенсационными и освобождаются от НДФЛ по части 1 статьи 217 НК РФ.

- Как налоговым агентам применять прогрессивную шкалу НДФЛ в 2023 году.

- О суточных при разъездном характере работы

- О надбавках вахтовикам

С 01.01.2024 освобождены от НДФЛ (п. 1 ст. 217 НК РФ): суточные при разъездной работе; надбавки за вахтовый метод работы взамен суточных. Эти выплаты освобождаются от НДФЛ в размере не более 700 руб. за каждый день выполнения указанной работы (нахождения в пути) на территории РФ и не более 2 500 руб. за каждый день работы (нахождения в пути) за пределами РФ. Таким образом, работодатель может в трудовом, коллективном договоре либо локальном акте прописать любой размер суточных (для лиц с разъездной работой) и надбавок (для сотрудников-вахтовиков), но освобождаться от НДФЛ будет сумма в указанных пределах. Отметим, что указанные выплаты также освобождены с 01.01.2024 от обложения страховыми взносами.

В учетных решениях «1С:Предприятие 8» для выбранного вида вознаграждения можно указать, облагается или не облагается доход НДФЛ и/или страховыми взносами. Для этого в карточке Начисления на закладке Налоги, взносы, бухучет нужно установить соответствующий флаг в подразделе НДФЛ и/или Страховые взносы.

От НДФЛ освобождены некоторые прекращенные в 2023 году обязательства физлиц (новый п. 60.3 ст. 217 НК РФ):

-

прощение долга физлицу-покупателю продавцом (иностранной организацией или иностранным гражданином — нерезидентом РФ) по договору купли-продажи акций (долей участия в уставном капитале) российской организации, заключенному после 01.03.2022;

-

прощение долга физлицу-покупателю по упомянутому выше договору купли-продажи иностранной организацией (иностранным гражданином — нерезидентом РФ), которая получила право требования до 31.12.2023 по такому договору;

-

прощение долга физлицу (цессионарию) иностранной организацией или иностранным гражданином — нерезидентом РФ (цедентом) по договору уступки права требования, вытекающего из договора купли-продажи, упомянутого выше.

полученные от личного фонда

Если доход от личного фонда получен его учредителем, его супругом (супругой), детьми (в том числе усыновленными), родителями (в том числе усыновителями), дедушкой, бабушкой, внуками, полнородными и (или) неполнородными (имеющими общих отца или мать) братьями и (или) сестрами, то он освобождается от НДФЛ при условии налогового резидентства РФ налогоплательщика. Если налогоплательщик — нерезидент РФ, то с полученного дохода ему придется заплатить налог.

Если говорить о других категориях физлиц (не названных выше), то освобождение будет действовать при условии, что доход от личного фонда получен после смерти его учредителя. Резидентство получателя дохода значения не имеет, освобождение будет действовать в любом случае.

Расчет взносов на материнство и нетрудоспособность при изменениях в 2024г.

С выплат до 865 000 рублей в год необходимо исчислять:

- 2,9% при применении общих тарифов;

- 1,8% при выплатах для временных иностранцев, за исключением тех, кто имеет статус ВКС;

- пониженные ставки при применении льгот компанией.

Пример № 1. Для изменения условий в 2024г.

Исходные данные:

- фирма использует общие тарифы;

- оклад работника равен 100 000 рублей;

- лимит по пенсионным выплатам составляет 1 150 000 рублей. Он будет исчерпан в ноябре 2024 года;

- лимит по социальным выплата (865 000 рублей) будет исчерпан в сентябре.

Расчет представлен в виде таблицы ниже.

| Месяц | База, руб. | ОПС, руб. | ВНБиМ, руб. | ОМС, руб. |

| Январь | 100 000 | 22 000 | 2 900 | 5 100 |

| Февраль | 100 000 | 22 000 | 2 900 | 5 100 |

| Март | 100 000 | 22 000 | 2 900 | 5 100 |

| Апрель | 100 000 | 22 000 | 2 900 | 5 100 |

| Май | 100 000 | 22 000 | 2 900 | 5 100 |

| Июнь | 100 000 | 22 000 | 2 900 | 5 100 |

| Июль | 100 000 | 22 000 | 2 900 | 5 100 |

| Август | 100 000 | 22 000 | 2 900 | 5 100 |

| Сентябрь | 100 000 | 22 000 | 1 885 | 5 100 |

| Октябрь | 100 000 | 22 000 | 5 100 | |

| Ноябрь | 100 000 | 22 000 | 5 100 | |

| Декабрь | 100 000 | 11 000 | 5 100 |

Отчетность по страховым взносам и персотчетность в 2023 году

Повышение страховых взносов: ключевые изменения

С 1 января 2024 года вступят в силу новые правила взимания страховых взносов, которые могут повлиять на финансовое положение многих граждан и организаций.

Основные изменения, которые стоит отметить:

- Повышение ставок страховых взносов. Согласно новому законодательству, ставки страховых взносов будут увеличены на определенный процент. Это означает, что все застрахованные лица и организации будут обязаны платить больше денег в качестве страхового взноса.

- Увеличение базы налогообложения. С нового года база для расчета страховых взносов будет расширена. Это означает, что страховые взносы будут начисляться не только по заработной плате, но и по другим доходам, таким как дивиденды, проценты от вкладов, арендные платежи и т.д.

- Изменение правил расчета страховых взносов для различных категорий налогоплательщиков. Правительство предлагает пересмотреть систему налогообложения, учитывая специфику каждой группы налогоплательщиков. Например, для малых предприятий могут быть введены льготные ставки, а для крупных корпораций – отдельные правила, исходя из их финансового положения.

Введение этих изменений связано с необходимостью повышения доходов бюджета и устранения дисбаланса в системе страхования. Власти надеются, что эти меры позволят укрепить финансовую устойчивость государства и обеспечить финансирование социальных программ на должном уровне.

Как платить взносы в 2024 году

Мы уже отметили, что отчисления по единому тарифу и взносы на травматизм администрируют разные государственные органы. Платить их также нужно по-разному.

Взносы на травматизм

Перечислить платежи на травматизм необходимо до 15 числа следующего месяца. То есть отчисления за январь нужно перечислить до 15 февраля.

Взносы по единому тарифу

Эти отчисления с января 2024 года уплачиваются строго через ЕНС. Порядок такой:

- до 25 числа подаётся уведомление об исчисленных платежах (КНД 111035), содержащее сумму страховых отчислений, рассчитанную за прошлый месяц;

- до 28 числа нужно пополнить ЕНС на сумму, указанную в уведомлении;

- 28 числа сумма будет списана с ЕНС – взносы будут считаться уплаченными.

Сводная таблица сроков уплаты взносов

В этой таблице мы собрали все сроки уплаты страховых отчислений на 2024 год с учётом выходных и праздничных дней. Напомним, что если последний день срока выпадает на такую дату, то период продлевается до следующего рабочего дня.

Таблица 5. Сроки уплаты страховых взносов в 2024 году

| Месяц | Отчисления на травматизм | Единые взносы |

|---|---|---|

|

За декабрь 2023 |

15 января 2024 |

29 января 2024 |

|

За январь |

15 февраля |

28 февраля |

|

За февраль |

15 марта |

28 марта |

|

За март |

15 апреля |

2 мая |

|

За апрель |

15 мая |

28 мая |

|

За май |

17 июня |

28 июня |

|

За июнь |

15 июля |

29 июля |

|

За июль |

15 августа |

28 августа |

|

За август |

16 сентября |

30 сентября |

|

За сентябрь |

15 октября |

28 октября |

|

За октябрь |

15 ноября |

28 ноября |

|

За ноябрь |

16 декабря |

28 декабря |

|

За декабрь 2024 |

15 января 2025 |

28 января 2025 |

В заключение напомним, что неуплата страховых взносов в установленный срок может послужить причиной привлечения к такой же ответственности, как и неуплата налогов. Например, если это произошло вследствие занижения базы, то штраф составит 20% от неоплаченной суммы. Если же проверяющие посчитают, что это было сделано умышлено, его размер может вырасти до 40%. Это касается взносов обоих видов. Кроме того, за несвоевременную уплату страховых отчислений начисляются пени.

Особенность применения тарифов для иностранцев в 2024г.

К таким гражданам относят тех, кто прибыл в нашу страну для временно проживания и не имеет гражданства. Есть еще и одно условие: они не должны относится к высококвалифицированным специалистам (ВКС).

Размер тарифов для таких сотрудников установлен в таблице

| Вид | Тариф в пределах базы | Тариф свыше базы |

| ОПС | 22 | 10 |

| ВНБиМ | 1,8 | |

| ОМС | нет | нет |

Тарифы для ВКС представлены в таблице ниже.

| Вид | Тариф в пределах базы | Тариф свыше базы |

| ОПС | 22 | 10 |

| ВНБиМ | 2,9 | |

| ОМС | нет | нет |

Изменения в пониженных тарифах на 2024 год

Эти тарифы разработаны для отельных видов деятельности:

- IT- предпряития;

- резиденты ОЭЗ;

- резиденты Сколково;

- НКО на УСН;

- благотворительные организации на УСН и др.

Льготы для таких компания предусмотрены на период 6 лет: с 2024 по 2024 годы.

Ниже отражены данные по измененным ставкам сниженных тарифов в 2024г.

| Льготы | 2024 год, % | 2024 год, % |

| Компании, занимающиеся интеллектуальной деятельностью | ПФР — 13

ФСС – 2,9 ОМС – 5,1 |

ПФР -20

ФСС -2,9 ОМС – 5,1 |

| Компании, которые занимаются внедрением новых технологий | ||

| Компании в сфере информационных технологий | ПФР — 8

ФСС – 2 ОМС – 4 |

ПФР -8

ФСС -2 ОМС – 4 |

| Компании, которые используют УСН и льготы

Аптечные компании на УСН ИП на ПСН |

ПФР — 20

ФСС – 0 ОМС – 0 |

ПФР -22 (10 сверх лимита)

ФСС -2,9 ОМС – 5,1 |

| НКО и благотворительные на УСН | ПФР — 20

ФСС – 0 ОМС – 0 |

ПФР -20

ФСС -0 ОМС – 0 |

| Сколково | ПФР — 14

ФСС – 0 ОМС – 0 |

ПФР -14

ФСС -0 ОМС – 0 |

| Резиденты ОЭЗ | ПФР — 6

ФСС – 1,5 ОМС – 0,1 |

ПФР -6

ФСС -1,5 ОМС – 0,1 |

Продление периода применения сниженных тарифов субъектами бизнеса, которые функционируют в производственной и социальной сферах, не предусмотрено.

Письмо Минфина России от 01 августа 2024 г. № 03-15-06/54260

НДФЛ при досрочном расторжении договора страхования, если были предоставлены вычеты

Особый порядок налогообложения действует при досрочном расторжении договора:

-

добровольного пенсионного страхования, заключенного со страховой организацией;

-

добровольного страхования жизни в связи с дожитием гражданина до определенного возраста (срока) либо наступлением иных событий в жизни гражданина, а также с его смертью;

-

негосударственного пенсионного обеспечения, заключенного с негосударственным пенсионным фондом;

-

обязательного пенсионного страхования, заключенного с негосударственным пенсионным фондом.

Страховые компании (негосударственные пенсионные фонды) выплачивают денежные средства (выкупные суммы) лицу при расторжении договора, выступают налоговым агентом по НДФЛ. При этом в налоговую базу включаются уплаченные гражданином суммы страховых взносов, по которым он получил социальный налоговый вычет по подпункту 4 пункта 1 статьи 219 НК РФ. Налоговый агент может не удерживать НДФЛ с уплаченных страховых взносов, если физлицо представит справку из налогового органа о том, что оно не получило вычет (пп. 2 и 4 п. 1 ст. 213 НК РФ).

С 01.01.2024 налогоплательщик может не предоставлять эти сведения для освобождения от НДФЛ, так как их передаст страховой компании (негосударственному пенсионному фонду) налоговая инспекция (новый п. 1.2 ст. 213 НК РФ).

В учетных решениях «1С:Предприятия 8» законодательные Размеры вычетов НДФЛ, а также их виды в справочниках программы, в частности, Виды доходов НДФЛ и Виды вычетов НДФЛ обновляются автоматически при подключенной интернет-поддержке для пользователей 1С.

Новые стандарты и требования для страховых организаций

С 1 января 2024 года страховые организации обязаны соблюдать новые стандарты и требования, установленные государством. Такие изменения направлены на повышение качества и надежности работы страховых компаний, а также на защиту интересов клиентов.

Одним из основных требований является обязательное наличие лицензии, выданной центральным банком, для осуществления деятельности страховой компании. Это позволит исключить негативное влияние непрофессиональных участников рынка и обеспечить надежность и стабильность работы страховщиков.

Также введены строгие правила по расчету страховых взносов. Теперь страховая премия рассчитывается на основе индивидуальной оценки рисков и уровня надежности страхователя. Это позволит избежать переплаты или недоплаты по страховым полисам и повысит прозрачность процесса.

| Стандарты и требования для страховых организаций: | Описание |

|---|---|

| Лицензирование | Создание единого лицензионного реестра страховых компаний, требование обязательного наличия лицензии для осуществления деятельности |

| Расчет страховых взносов | Индивидуальная оценка рисков и надежности страхователя при расчете страховой премии |

| Финансовые требования | Ужесточение требований к капиталу и резервам страховых организаций для обеспечения их финансовой устойчивости |

| Регулирование договоров страхования | Установление обязательных стандартов и условий для страховых договоров, защита интересов клиентов |

Эти новые стандарты и требования помогут снизить риски для страховых компаний и клиентов, улучшить качество услуг и повысить доверие к страховому рынку в целом. Они будут способствовать развитию отрасли и повышению ее привлекательности для инвесторов.

Расширение возможностей при оплате страховых взносов

С 1 января 2024 года вступили в силу новые правила оплаты страховых взносов. Они предусматривают расширение возможностей и удобство для граждан.

Онлайн-оплата — одно из главных нововведений. Теперь вы можете оплачивать страховые взносы с помощью интернет-банкинга или электронных платежных систем. Это удобно и быстро — вам не нужно стоять в очередях и тратить время на походы в банк.

Мобильные приложения — еще одна инновация, которая облегчает оплату страховых взносов. Теперь вы можете скачать специальное приложение от страховой компании и оплачивать взносы прямо с вашего смартфона или планшета. Это удобно, доступно и позволяет вам контролировать свои платежи в любое время и в любом месте.

Автоматическое списание — это еще одна новая функция, которая позволяет вам забыть о регулярных платежах. Вы можете установить автоматическое списание со счета или кредитной карты, и взносы будут оплачиваться без вашего участия. Это удобно и гарантирует, что вы не пропустите ни один платеж.

Банковские платежные терминалы — еще один способ упростить оплату страховых взносов. Теперь вы можете подойти к любому банковскому платежному терминалу, ввести свои реквизиты и произвести оплату. Это удобно, особенно для тех, кто предпочитает наличные платежи.

Удобство и доступность — главные принципы, которые легли в основу новых правил оплаты страховых взносов. Теперь вы можете выбрать наиболее удобный для вас способ оплаты и не тратить лишнее время и силы на эти формальности. Ведь главная задача страховой системы — защита ваших интересов и обеспечение безопасности.

Предстоящие изменения в системе страховых выплат

С 1 января 2024 года вступают в силу новые изменения в системе страховых выплат. Эти изменения направлены на усиление гарантий и обеспечение более эффективной защиты граждан и их имущества.

Одно из важных изменений касается выплат по ОСАГО. Страховая компания будет обязана осуществлять заявленные выплаты в течение 10 рабочих дней после получения заявления от пострадавшего. При этом будет установлено максимальное время рассмотрения заявления — 30 календарных дней. Если в течение данного срока заявление не будет рассмотрено, выплата производится автоматически.

В случае страхования имущества, страховая компания будет обязана осуществлять выплаты в течение 15 рабочих дней после получения заявления. Если страховая компания не выполнила своих обязательств в указанный срок, она будет обязана уплатить пени в размере 0,1% от суммы выплаты за каждый день просрочки.

Также будет введено дополнительное понятие — «понятие обезличенного достигнутого соглашения». Если имущество, застрахованное у юридического лица, потерпит ущерб в результате страхового случая, страховая компания будет иметь право принять решение о выплате страхового возмещения без получения письменного заявления от застрахованного. При этом, компания будет обязана уведомить застрахованное лицо о принятом решении в течение 5 рабочих дней.

| Тип страховой выплаты | Старый срок выплаты | Новый срок выплаты |

|---|---|---|

| ОСАГО | 15 рабочих дней | 10 рабочих дней |

| Собственность | 20 рабочих дней | 15 рабочих дней |

Частые вопросы

1. Изменится ли регистрационный номер организации после объединения ПФР и ФСС?

В 2023 году будут использоваться старые регистрационные номера. Перерегистрация страхователей в СФР с присвоением нового регистрационного номера планируется к 2024 году.

2. Нужно ли подавать сведения о самозанятых?

Предоставлять сведения о трудовой деятельности самозанятых не нужно. Они не являются застрахованными по ОПС и не станут застрахованными по ОСС по ВНиМ с 1 января 2023 года при заключении договоров ГПХ, так как по ним установлено исключение.

3. Произойдут ли изменения по работе с больничными после объединения ПФР и ФСС?

С 1 января 2023 пособиями по временной нетрудоспособности будет заниматься СФР. На данный момент нет проектов по изменению порядка работы с больничными листами. Они сохранят электронный вид, а передавать документы можно будет по СЭДО.

4. Отправили отчет СЗВ-ТД 09.01.2023 года. Будет ли принят отчет? Какие последствия?

Поступит квитанция с отказом. Необходимо отправлять форму ЕФС-1.

5. Будет ли в сервисе отображаться, что выбрана старая форма отчета за текущий период?

Да, будет.

6. Будет ли штраф, если отправить отчет, нарушив срок сдачи?

Законодательно штрафы регламентированы, но как будут поступать ПФР на местах пока информации нет.

Заполнение и отправка ЕФС-1

Какие взносы нужно платить за физлиц

В 2024 году компании платят такие страховые отчисления:

- Взносы по единому тарифу на обязательное пенсионное, медицинское страхование, а также на социальное страхование от болезней и на случай материнства. Эти страховые отчисления администрирует ФНС. Платить их нужно на единый налоговый счёт, а связанные с ними отчёты подавать в налоговую инспекцию. Уплата этих сумм регулируется Главой 34 НК РФ.

- Взносы на страхование от травматизма и профессиональных заболеваний. Этими отчислениями занимается Социальный фонд России, который с 2023 года объединяет ФСС и ПФР. Платить их необходимо в СФР напрямую, то есть правила перечисления платежей через ЕНС на них не распространяются. Основной регулирующий документ – закон от 24.07.1998 № 125-ФЗ.

Опытный бухгалтер выполнит все требования законодательства

Социальные вычеты по НДФЛ

С 01.01.2024 вычетом на обучение может воспользоваться налогоплательщик, который оплатил обучение супруга или супруги по очной форме обучения в образовательных организациях. Возраст обучающегося значения не имеет. До этой даты вычет на обучение супругов не предоставлялся (см. письмо Минфина России от 29.10.2020 № 03-04-05/94188).

Кроме того, с 01.01.2024 изменится порядок документального подтверждения и предоставления социальных налоговых вычетов по НДФЛ на обучение, на лечение (кроме расходов на лекарства), на пенсионные и страховые взносы, на фитнес. Речь идет о расходах, которые произведены после этой даты. Для такого вычета налоговому органу необходим документ, подтверждающий фактические расходы налогоплательщика, выданный оказывающей услуги организацией или индивидуальным предпринимателем (образовательной, медицинской, спортивной, страховой, негосударственным пенсионным фондом) по форме, утвержденной ФНС России.

Налоговое ведомство разрабатывает форму справки об оплате медицинских услуг, порядок ее заполнения и формат представления в налоговые органы медицинской организацией и индивидуальным предпринимателем, оказывающим медицинские услуги, сведений об оплате налогоплательщиком медицинских услуг, необходимых для предоставления налогоплательщику социального налогового вычета, предусмотренного подпунктом 3 пункта 1 статьи 219 НК РФ (письмо ФНС России от 02.08.2023 № БС-4-11/9898@).

В настоящее время указанные расходы подтверждаются кассовыми чеками, платежными поручениями и пр. Только для подтверждения оплаты медицинских услуг утверждена форма справки приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256 (по нашему мнению, ее могут отменить после утверждения ФНС России новых форм документов). Причем такой подтверждающий документ налогоплательщик не всегда должен самостоятельно предоставлять в инспекцию. Он может обратиться с заявлением в организацию, которая оказывает услуги, чтобы она сама передала в ИФНС документ, подтверждающий расходы налогоплательщика. Если у организации есть техническая возможность, то именно она должна передать в налоговую инспекцию этот документ в электронной форме. В течение 20 рабочих дней после этого он будет размещен в личном кабинете налогоплательщика (новые п. 3.1 и 3.2 ст. 221.1 НК РФ).

Наряду с перечисленными способами вычеты на обучение, на лечение (кроме расходов на лекарства), на пенсионные и страховые взносы, на фитнес можно будет получать в упрощенном порядке по правилам нового пункта 3.1 статьи 221.1 НК РФ. Это возможно при условии, что организации, оказывающие соответствующие услуги, передали налоговой инспекции документ, подтверждающий расходы налогоплательщика.

Отметим, что упрощенный порядок применения социальных вычетов не применяется к расходам, понесенным до 01.01.2024 (см. письмо ФНС России от 02.08.2023 № БС-4-11/9898@). Также отметим, что ФНС России разработала формы документов для применения упрощенного порядка получения налоговых вычетов по НДФЛ. В частности, заявления о получении в упрощенном порядке инвестиционного и имущественного налоговых вычетов по НДФЛ, социальных налоговых вычетов по НДФЛ.

- Стандартные вычеты по НДФЛ: как зарегистрировать в 1С

- Новые коды доходов и вычетов для целей НДФЛ

- Как удержать НДФЛ, исчисленный с натурального дохода, при ближайшей выплате

- Формирование расчета 6-НДФЛ

- Оформление документов и ведение учета по НДФЛ

Объединение ПФР и ФСС

С 1 января 2023 года в России начал работать новый фонд – Социальный фонд России, который объединил в себе функции сразу двух организаций – Пенсионного фонда (ПФР) и ФСС.

С 1 января 2023 года отдельно ПФР и ФСС не существует. Они вошли в состав Социального фонда России. Фото: ВКонтакте

Цель такой оптимизации – упростить жизнь россиян. Ведь теперь не надо ходить по разным ведомствам, чтобы оформить льготу и получить выплату. Так, в 2022 году пенсию по инвалидности назначали в Пенсионном фонде, а за техническими средствами для реабилитации приходилось обращаться в ФСС. Теперь всё оформляет один фонд.

Юридически ПФР никуда не делся, его просто реорганизовали, то есть поменяли название и функции, а вот ФСС ликвидирован. Его как структуры больше нет.

Получается, что простым гражданам не надо волноваться, все взятые на себя обязательства по льготам и выплатам государство продолжит выполнять. Вот только обращаться за ними надо не ФСС, а в СФР.

Объединение двух фондов в один пока не привело к сокращению сотрудников или закрытию отделений, так что найти отделение ФСС можно на старом месте, но уже под новой вывеской.