Возмещение затрат на обучение

В случае расторжения ученического договора по инициативе ученика до окончания периода ученичества, а также в случае отказа ученика от исполнения обязанности по отработке установленного срока, ученик обязан возместить работодателю всю сумму выплаченных ему стипендий и расходы, фактически понесенные работодателем в связи с обучением ученика (ч. 2 ст. 207, ст. 249 ТК РФ).

С досрочным расторжением договора по инициативе ученика и отказом ученика от работы по окончании периода ученичества все предельно просто. Размер стипендий установлен соглашением сторон, и при расторжении договора по инициативе ученика в двух указанных случаях он обязан возместить всю сумму стипендий, выплаченных ему до момента расторжения договора, и фактически понесенные работодателем расходы, в которые включается стоимость услуг образовательного учреждения.

Однако в случае с расторжением договора после поступления на работу, но до истечения срока, предусмотренного договором, возникает разумный вопрос: какую сумму требовать от ученика, отказавшегося отработать предусмотренный ученическим договором срок? Пропорционально неотработанному времени или в полном объеме вне зависимости от времени отработки?

В законодательстве не закреплено никаких правил относительно способа расчета сумм, подлежащих выплате работодателю. Однако Судебная коллегия по гражданским делам Верховного Суда РФ в оставила без изменения решения нижестоящих судов, которые рассчитали сумму, подлежащую взысканию с ученика, исходя из правила пропорциональности. Следовательно, сумма стипендий, взыскиваемых с ученика в таком случае, должна быть обратно пропорциональна времени, которое было фактически отработано учеником по окончании ученичества.

Понятие ученического договора

Работодатель вправе заключать ученический договор как с работником организации, так и с лицом, ищущим работу.

Особенностью такого договора является то, что с работником организации он заключается на профессиональное обучение или переобучение, а с лицом, ищущим работу, — только на профессиональное обучение.

Ученический договор должен содержать: наименование сторон; указание на конкретную профессию, специальность, квалификацию, приобретаемую учеником; обязанность работодателя обеспечить работнику возможность обучения в соответствии с ученическим договором; обязанность работника пройти обучение и в соответствии с полученной профессией, специальностью, квалификацией проработать по трудовому договору с работодателем в течение срока, установленного в ученическом договоре; срок ученичества; размер оплаты в период ученичества.

Также он может включать в себя иные условия, если стороны пришли к соответствующему соглашению. К ним относятся: продление ученического договора; составление графиков проведения итоговых зачетов, экзаменов на территории работодателя, выдача документов об окончании обучения; предоставление дополнительных гарантий при направлении на обучение в образовательные учреждения высшего и среднего профессионального обучения, если ученик уже имеет образование соответствующего уровня (дополнительный отпуск, оплата проезда и др.).

В ученическом договоре должна быть закреплена обязанность работника отработать у работодателя определенное время (ст. 199 ТК РФ).

Если в коллективном договоре организации содержатся условия, касающиеся заключения ученического договора, то они включаются в него как положения информационного характера. Ученический договор также может быть дополнен условиями, предусматривающими улучшение положения учеников (например, о дополнительных выплатах при направлении в командировку и др.).

Работнику, направленному работодателем на обучение в образовательные учреждения высшего и среднего профессионального образования, предоставляются гарантии при условии получения образования соответствующего уровня впервые. Исключение составляют случаи, когда указанные в Трудовом кодексе РФ гарантии сохраняются на основании условий трудового или ученического договора (ч. 1 ст. 177 ТК РФ). Иными словами, если гарантии, предусмотренные Трудовым кодексом РФ, не распространяются на лиц, с которыми заключен ученический договор, но закреплены в нем, то они должны предоставляться работодателем в полном объеме.

Чтобы документально оформить обучение ученичества сотрудника, необходимо: заключить ученический договор; издать приказ о направлении сотрудника на обучение; во время его учебы производить соответствующие отметки в табеле учета рабочего времени; при получении работником новой профессии, повышении квалификации, получении нового разряда отметить это в трудовой книжке.

Основные вопросы по содержанию ст. 198 ТК

Может ли заключаться ученический договор с нанимателем, не являющимся юридическим лицом?

Нет, разобранная статья явно запрещает такую опцию. Данный договор может заключаться лишь с организацией-юридическим лицом. Физические лица, выступающие работодателями в любой форме, не вправе подписывать ученический договор. Причём как с действующими сотрудниками, так и с кандидатами на трудоустройство.

Чем различаются разные формы ученических договоров?

В первом варианте подобный договор заключается с лицом, претендующим на трудоустройство и желающим получить для этого соответствующую профильную квалификацию. В данном варианте договор обычно предусматривает получение им работы, если учебный процесс проходил успешно. Для компенсаций затрат времени и сил нанимателя, произведённых им в ходе обучения, может предусматриваться и обязанность учащегося проработать у него определённое время. Также может быть установлена и обязанность учащегося возвратить стипендию и произвести иные выплаты компенсационного характера, если он отказывается в финале своего обучения от трудоустройства.

Во втором варианте ученический договор заключается между сторонами, уже состоящими во взаимоотношениях найма, и является производным от уже действующих положений трудового договора. В данном сценарии возможна и учёба с отрывом от основной работы.

Отдельно следует отметить, что простое повышение квалификации специалистом не может быть предметом ученического договора. Об этом говорится в многочисленных судебных постановлениях: Апелляционное определение ВС Республики Башкортостан № 33-10703/2017 от 22.05.17 и др.

Какие есть ограничения по использованию сотрудников, заключивших ученический договор?

К данным ограничениям, прямо указанным в главе 32 ТК, относятся запреты на:

- использование учащихся на сверхурочных работах;

- отправление учащихся в командировки, не связанные с их ученической деятельностью;

- бесплатное использование учащихся в текущих работах – им должны обеспечиваться определённые выплаты, в размере не меньшем, чем МРОТ;

- установление дополнительного испытательного срока – для лиц, успешно завершивших обучение.

Возможны и иные ограничения, оговорённые в ученическом договоре и других главах ТК.

Возможно ли по ученическому договору обучение в образовательной организации, а не у работодателя?

Нет, как указывает рассматриваемая статья, такая возможность отсутствует. Т.е. образовательная организация может заниматься обучением сотрудника по направлению нанимателя и за его счёт – об этом прямо упомянуто в регулирующем образовательную деятельность ФЗ №273 от 29.12.12. Но тогда договор будет в формате оказания платных образовательных услуг, что резко отличается от ученического договора.

Какой смысл для трудоустраивающегося заключать ученический договор?

Таких факторов несколько:

- гарантия трудоустройства в случае успешного завершения учёбы;

- получение стипендии – как минимум в размере МРОТ (на практике обычно больше);

- приобретение навыков и знаний практической направленности по интересующей квалификации;

- получение гарантий, положенных для лиц, обучающихся по ученическому договору (основные перечислены в ст. 203 ТК);

- получение дополнительных льгот, оговорённых в соответствующих документах.

Также следует отметить, что на ученика возлагаются и обязанности. Так, его отказ от дальнейшего трудоустройства по неуважительным основаниям может привести к необходимости для него возвращать стипендию и иные выплаты, произведённые ранее в его пользу предприятием.

Страховые взносы

Страховыми взносами в ПФР, ФСС РФ, ФФОМС и ТФОМС облагаются выплаты и иные вознаграждения в пользу физических лиц, если они начислены в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, лицензионным договорам о предоставлении права использования произведений.

Если ученический договор заключен с работником организации, то его можно рассматривать в качестве дополнительного к трудовому договору. Выплата стипендии и оплата труда по нему производятся физическому лицу в рамках уже существующих трудовых отношений, поэтому на такие вознаграждения нужно начислять страховые взносы.

Когда ученический договор оформлен с лицом, которое только претендует на получение должности, — трудовых отношений еще нет, поэтому выплаты по договору взносами не облагаются.

Что касается обязательного страхования от несчастных случаев на производстве, то здесь ситуация следующая.

Физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев, если по указанному договору страхователь обязан уплачивать страховщику страховые взносы. По своей сути стипендия является ежемесячным денежным пособием учащимся и относится к социальным выплатам, поэтому на нее страховые взносы не начисляются.

На выплату вознаграждения на практических занятиях страховые взносы от несчастных случаев также не начисляются, поскольку ученический договор не признается трудовым и соответственно заключившие его лица не отнесены к категории застрахованных.

Как оплачивать обучение по ученическому договору?

В период обучения выплачивается стипендия, которая устанавливается договором и зависит от получаемой квалификации, но не ниже МРОТ (в 2020 году = 12.130 руб.)

В курс обучения могут входить практические занятия. Такая работа оплачивается по установленным расценкам (ст.204 ТК РФ). Расценки можно оформить локальным документом по организации или установить в ученическом договоре.

Если работник совмещает обучение и работу, то за время обучения ему выплачивается стипендия, а за отработанное время – заработная плата.

Ирина Семенова работает в Компании “А” помощником бухгалтера с ежемесячным окладом 22.000 руб.

Ирине предложили должность бухгалтера в этой же компании, но с условием профессионального обучения в течение 3 месяцев: сентябрь, октябрь, ноябрь.

Для этого был заключен ученический договор, согласно которому:

Рассчитайте сумму, которая будет начислена Ирине за сентябрь, если известно, что в сентябре 22 рабочих дня.

Решение

22.000 / 22 * (22 – 10) = 12.000 руб. – оплата труда в период, когда Ирина не проходила обучение

12.000 + 14.000 = 26.000 руб. – сумма, начисленная за сентябрь

База по НДФЛ = 26.000 руб.

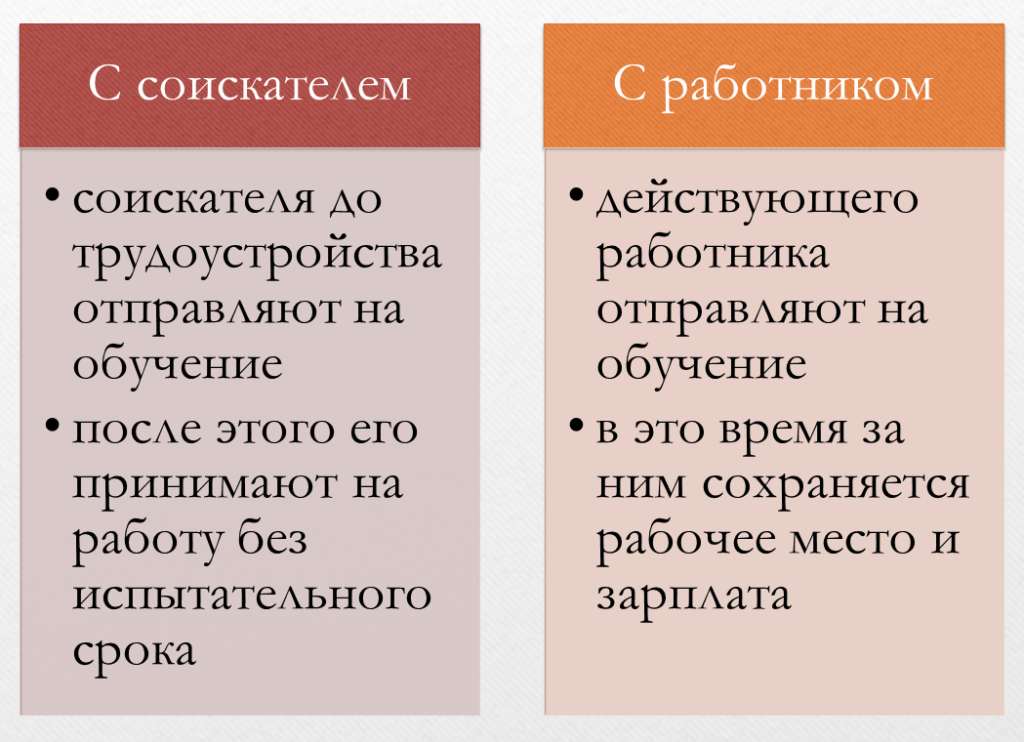

Типы ученического договора

Договор может заключаться с действующими сотрудниками организации или с лицами, ищущими работу. В зависимости от этого условия, формат и текст соглашения меняются – по сути, это разные договоры.

С соискателем

Ученический договор с соискателем, то есть, с человеком, который еще не принят в штат, позволяет организации получить квалифицированного сотрудника с необходимыми навыками. В свою очередь, кандидат на вакансию может быть уверен в том, что после прохождения обучения он будет гарантировано трудоустроен.

Суть договора в том, что соискателя сначала направляют на обучение – в стороннюю организацию или в штате компании, а потом принимают на работу.

Для ученического договора с соискателем характерны следующие особенности:

- компания вправе самостоятельно проводить обучение кандидата;

- соискателя в период прохождения обучения нельзя отправлять в командировки или привлекать к сверхурочным работам;

- после завершения срока действия ученического договора кандидат должен быть принят в штат без испытательного срока.

С точки зрения работника такой вариант привлекателен – он бесплатно получает образование и его сразу принимают на работу на полноценную ставку.

С работником

Ученический договор с сотрудником может быть заключен при заинтересованности работодателя в повышении квалификации или переподготовке кадров. Он является дополнительным соглашением между организацией и специалистом, при подписании которого трудовые отношения не разрываются.

В данном случае уже действующего сотрудника направляют на переобучение или повышение квалификации. Зачастую это вообще обязательное условие – например, на должностях с особыми условиями труда и повышенной ответственностью.

Особенности ученического договора с работником:

- обучение сотрудника возможно только в лицензированных образовательных учреждениях;

- процесс обучения может происходить как без отрыва, так и с отрывом от трудовой деятельности.

За сотрудником сохраняется рабочее место и продолжает выплачиваться зарплата. То есть, вариант тоже неплохой с точки зрения работника – например, после переобучения он сможет лучше делать свою работу, претендовать на премию и повышение в должности.

С иностранным гражданином

Не запрещается подписание ученического договора и с иностранными гражданами, даже в случае, если они не являются действующими сотрудниками, а также при отсутствии у них разрешения на работу.

Это объясняется тем, что соглашение не приводит к возникновению трудовых отношений, а лишь позволяет получить квалифицированный кадр с возможным последующим приемом на работу. Соответственно, к моменту, когда иностранец закончит обучение, у него должен быть документ, дающий право на работу. Это может быть как патент или разрешение, так и РВП или ВНЖ.

Наши услуги

- Налоговое сопровождение

- Вопросы налогообложения

- Консультационное обслуживание

Расширяем кругозор:

-

Налоговые вычеты

- стандартный налоговый вычет на ребенка

- социальный налоговый вычет на ребенка

- получение имущественного вычета

- профессиональные налоговые вычеты по ндфл

-

Увольнение

- увольнение по собственному желанию 2009

- заявление на увольнение по сокращению

- записка расчет при увольнении образец

-

Отпуск

- отпускная прочность

- оформление вызова из отпуска

-

Больничный

оплата больничного уволенному работнику

-

Аудиторские услуги

- ответственность за непроведение обязательного аудита в Краснодаре

- договор на проведение инициативного аудита в Краснодаре

Расходы на обучение

Стоимость любого обучения не является доходом, облагаемым НДФЛп. 21 ст. 217 НК РФ ; Письмо Минфина от 19.11.2015 № 03-04-06/66941

.

Законодательством прямо предусмотрено, что на плату за обучение не нужно начислять страховые взносы:

-

на «несчастное» страхование

при любом виде обучения (при получении профессионального образования, дополнительного профессионального образования или при профессиональном обучени и)п. 13 ч. 1 ст. 20.2 Закона от 24.07.98 № 125-ФЗ;

-

в ФСС, ПФР и ФОМС,

если ваш ученик учился по программа мп. 12 ч. 1 ст. 9 Закона от 24.07.2009 № 212-ФЗ

(далее — Закон № 212-ФЗ);

п. 2 ч. 3 , п. 2 ч. 4 ст. 12 Закона от 29.12.2012 № 273-ФЗ:

- профессионального образования (получал среднее профессиональное или высшее образование);

- дополнительного образования (проходил повышение квалификации или профессиональную переподготовку).

Но отсутствие в списке сумм, не подлежащих обложению страховыми взносами, расходов по программам профессионального обучени я, видимо, является чисто техническим упущением. И на плату за любое обучение взносы начислять не нужно. Нам подтвердили это и в Министерстве труда.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Заместитель директора Департамента развития социального страхования Минтруда России

Плату за обучение можно учесть в прочих расхода хподп. 23 п. 1 , п. 3 ст. 264 НК РФ

,

если:

-

вы отправили человека учиться в российскую образовательную организацию, имеющую лицензи юпп. 18, 19, 20 , 31 ст. 2 Закона от 29.12.2012 № 273-ФЗ

;

-

у вас есть документы, подтверждающие прохождение обучения (например, договор с обучающей организацией, приказ руководителя о направлении работников на обучение, учебная программа образовательного учреждения, сертификат или иной документ, подтверждающий, что сотрудники прошли обучение, акт об оказании услу гп. 1 ст. 252 НК РФ ; Письмо Минфина от 21.04.2010 № 03-03-06/2/77

);

- ученик:

- ваш работник;

- соискатель, в ученическом договоре с которым есть такое условие:

5. Ученик обязан:

5.1. Не позднее чем через 3 месяца после получения диплома заключить с Работодателем трудовой договор.

5.2. Проработать по такому трудовому договору не менее 1 годаТакой срок может быть любым разумным, о котором вы договоритесь с учеником. Но чтобы плату за обучение можно было учесть в расходах, он должен быть не менее годап. 3 ст. 264 НК РФ

в соответствии с полученной квалификацией.

При этом оплата обучения учитывается в расходах так:

-

обучение кратковременное (менее одного отчетного периода), то на дату подписания акта приемки-сдачи оказанных образовательных услу гподп. 3 п. 7 ст. 272 НК РФ

; -

обучение долгосрочное (более одного отчетного периода), то плата включается в расходы ежемесячно равными частям иПисьмо Минфина от 16.03.2015 № 03-03-06/13706

.

Как платить страховые взносы с зарплаты иностранцев

Иностранные работники, трудоустроенные на территории России, также обязаны платить страховые взносы. Ниже представлена информация о том, каким образом можно осуществить оплату страховых взносов с заработной платы иностранцев.

1. Работа со страховой организацией

В первую очередь, иностранцы должны обратиться в страховую организацию, с которой работодатель заключил договор о предоставлении страховых услуг. Страховая компания предоставит необходимые инструкции и документы для оплаты страховых взносов.

2. Работа с налоговыми органами

- Заявление на оплату страховых взносов с указанием периода;

- Справка о заработной плате за соответствующий период;

- Справка о страховых взносах, уплаченных ранее;

- Паспорт иностранного работника.

После предоставления документов, налоговый орган проведет расчет и выставит счет на оплату страховых взносов.

3. Страховые взносы через работодателя

В некоторых случаях, работодатель может принять на себя обязанность оплачивать страховые взносы от зарплаты иностранных сотрудников. В этом случае, иностранцы должны предоставить работодателю все необходимые документы, чтобы произвести оплату.

4. Контроль и своевременная оплата

Важно понимать, что оплата страховых взносов обязательна и должна производиться в соответствии с законодательством. Иностранцы должны контролировать процесс оплаты и своевременно предоставлять все необходимые документы для этого

5. Последствия неправильной оплаты

Следуя указанным выше инструкциям, иностранные работники смогут осуществлять оплату страховых взносов с зарплаты без проблем и в соответствии с требованиями законодательства.

Порядок заключения

Ученический договор с сотрудником является дополнительным к трудовому договору* (ч. 2 ст. 198 ТК РФ).

Ученический договор заключается в письменной форме в двух экземплярах. В нем обязательно укажите конкретную квалификацию, которую ученик приобретет в процессе обучения. Далее в договоре определите обязанности сторон. Администрация организации должна обеспечить ученику возможность обучения. А ученик обязан пройти такое обучение.

Кроме того, укажите в договоре срок, в течение которого ученик обязан проработать в организации по полученной квалификации.

Такой порядок предусмотрен в статьях и Трудового кодекса РФ.

Обязательными условиями ученического договора являются также срок обучения и размер оплаты в период ученичества.* Об этом сказано в статьях и Трудового кодекса РФ.

Учет расходов и выплат по ученическому договору

Работодатель, заключивший ученический договор с физическим лицом, как с ищущим работу, так и с работником организации, обязан выплатить ученику в период ученичества стипендию и оплатить работу на практических занятиях

(ст. 204 ТК РФ). Размер стипендии, определяемый ученическим договором, не может быть ниже установленного Федеральным законом от 24.06.2008 N 91-ФЗ МРОТ, который в настоящее время составляет 4330 руб. в месяц. на счетах учета затрат. Корреспонденция счетов зависит от того, является ли ученик работником организации, с которой заключен ученический договор. Если ученик — работник

, то применяется счет 70

«Расчеты с персоналом по оплате труда» либо 73 «Расчеты с персоналом по прочим операциям», а если нет, то счет 76

«Расчеты с разными дебиторами и кредиторами».

Стипендии, выплачиваемые организацией работнику согласно ученическому договору на профессиональное обучение, не являются компенсационными выплатами (п. 11 ст. 217 НК РФ) и подлежат обложению НДФЛ. Вознаграждение за работу, выполняемую учениками на практических занятиях, на основании п. 1 ст. 210 НК РФ также подлежит налогообложению (пример 1).

Пример 1.

Ученик, ищущий работу, в апреле 2011 г. в рамках ученического договора с 1-го по 15-е число проходил теоретическое обучение, а затем с 16 по 30 апреля — производственное обучение. За апрель ему были начислены: стипендия — 5500 руб.; оплата выполненной работы на практических занятиях — 6000 руб. Ученик имеет право на налоговый вычет в размере 400 руб. (пп. 3 п. 1 ст. 218 НК РФ).

Оформим бухгалтерские записи:

5500 руб.

начислена стипендия ученику;

Д-т сч. 20 «Основное производство»

К-т сч. 76 «Расчеты с разными дебиторами и кредиторами»

6000 руб.

начислена оплата за работу, выполненную учеником на практических занятиях;

К-т сч. 68 «Расчеты по налогам и сборам»

1443 руб. ((11 500 — 400) x 13%)

удержан НДФЛ;

Д-т сч. 76 «Расчеты с разными дебиторами и кредиторами»

К-т сч. 50 «Касса»

10 057 руб. (11 500 — 1443)

произведена выплата из кассы начисленной ученику суммы.

Если ученик, заключивший с организацией ученический договор, по окончании ученичества отказывается от заключения трудового договора без уважительных причин, он обязан вернуть полученную за время стажировки стипендию, а также возместить другие понесенные организацией расходы в связи с подготовкой кадров (ст. 207 ТК РФ).

Когда ученик после окончания учебы к работе приступил, но, не отработав до конца оговоренный срок, увольняется без уважительных причин, он должен возместить затраты, понесенные работодателем при направлении его на учебу (ст. 249 ТК РФ). Сумма рассчитывается пропорционально фактически не отработанному после окончания обучения времени, если иное не предусмотрено трудовым договором или соглашением об обучении. Если размер ущерба не превышает среднего заработка работника и имеется согласие работника, то взыскание производится на основании распоряжения работодателя. В противном случае взыскание возможно только в судебном порядке.

Компенсация части затрат работодателя на обучение признается в составе прочих доходов на дату, когда долг будет признан работником, либо на дату, когда вступит в силу решение суда о взыскании долга с бывшего работника. Если же работник долг не признал и организация в суд по этому поводу не обращалась, то внереализационного дохода у компании не будет (пример 2).

Пример 2.

Ученик возвращает организации сумму полученной им стипендии. Поскольку ее возврат производится не вследствие ошибочного начисления, а в качестве возмещения убытков, корректировка доходов ученика не производится и удержанный НДФЛ ему не возвращается.

Составляются :

Д-т сч. 76 «Расчеты с разными дебиторами и кредиторами»

К-т сч. 91 «Прочие доходы и расходы«, субсч. 1 «Прочие доходы»,

5500 руб.

отражена задолженность ученика по возмещению затрат на выплату стипендии;

Д-т сч. 50 «Касса»

К-т сч. 76 «Расчеты с разными дебиторами и кредиторами»

5500 руб.

в кассу внесена сумма возмещения затрат.

Если после завершения обучения работник не приступил к работе по уважительной причине, то он освобождается от обязанности возмещать расходы, понесенные работодателем.

6-НДФЛ за полугодие 2024 года: вспоминаем важные нюансы

Упрощенная система налогообложения по ученическим договорам предоставляет возможность ученикам получать дополнительные доходы без обязательств по уплате налога на прибыль. Однако, стоит помнить о том, что налоговая декларация по доходам, полученным в первом полугодии 2024 года, все же представляется.

Детали налогообложения для учеников

Согласно Закону РФ «О налоге на доходы физических лиц», ученик может освободиться от налогообложения, если общая сумма дохода, полученного в течение года, не превышает 400 000 рублей. Однако, если доход превышает эту сумму, становится необходимым заполнение и подача налоговой декларации по форме 6-НДФЛ.

Основные моменты, которые необходимо учесть при заполнении налоговой декларации:

- Указание всех источников дохода за полугодие 2024 года (доходы от работы по ученическим договорам, вознаграждения, стипендии и т.д.);

- Включение всех вычетов, на которые ученик имеет право (в том числе вычета на обучение и вычета на детей);

- Уплата налога в случае, если итоговая сумма дохода превышает 400 000 рублей;

- Срок подачи налоговой декларации – не позднее 1 июля 2024 года.

Преимущества ученического договора

- Возможность работать официально по договору;

- Отсутствие обязательств по уплате налога на прибыль;

- Возможность получения вычетов на обучение и детей при заполнении налоговой декларации;

- Отсутствие ограничений по сумме дохода в случае, если общая сумма не превышает 400 000 рублей в год;

- Гибкость в учебном процессе – ученики могут совмещать работу с учебой, не нарушая свое расписание.

Ученический договор – это отличная возможность для учеников получить дополнительный доход и освоиться в сфере трудовых отношений

Важно помнить о налоговых обязательствах и своевременно подготовить и подать налоговую декларацию по форме 6-НДФЛ в случае превышения общей суммы дохода

Как устанавливается размер оплаты по ученическому договору?

Инфо

Например, в форме индивидуального, бригадного или курсового обучения. Об этом говорится в статье 202 Трудового кодекса РФ. Обучение может происходить в виде посещения семинаров, тренингов, прикрепления к ученику наставника из числа опытных сотрудников организации.

Оплата ученичества В период ученичества соискателям и сотрудникам выплачивается стипендия. Ее размер определяется ученическим договором и зависит от получаемой профессии, специальности, квалификации. При этом стипендия не может быть меньше 1 МРОТ. Такие правила установлены в части 1 статьи 204 Трудового кодекса РФ.

В курс обучения могут входить практические занятия в организации. Эту работу нужно оплатить отдельно по установленным расценкам. Об этом сказано в части 2 статьи 204 Трудового кодекса РФ.

Трудовой кодекс РФ не уточняет, в каком документе должны быть установлены эти расценки.

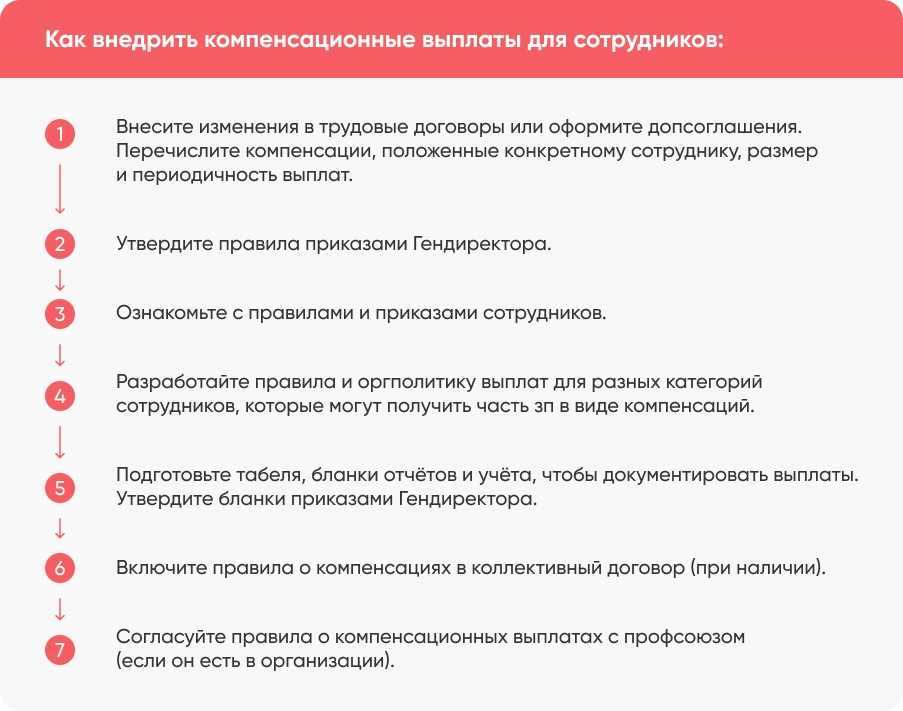

Способ 1. Применять компенсационные выплаты

Суть: Часть заработной платы сотрудника можно заменить компенсационными выплатами. Компенсации не облагаются страховыми взносами. Основание: ст. 422 Налогового Кодекса РФ.

Часть зарплаты можно заменить компенсациями за:

-

Вахтовый метод работы.

-

Разъездной характер работы.

-

Использование личного имущества (мебели, мобильного телефона, оборудования).

-

Обучение и повышение квалификации.

Пример. Владимир зарабатывает 50 000 руб. Страховые взносы за него составляют 50 000 * 30,2 = 15 100 руб. в месяц. Владимир получает второе высшее образование и платит за учёбу 15 000 в месяц. Директор предложил платить Владимиру не 50 000 руб., а 35 000 руб. в качестве зарплаты и 15 000 руб. в виде компенсации за обучение. Владимир согласился. Теперь взносы за него составляют 35 000 * 30,2 = 10 570 руб. Экономия на взносах для компании: 4 530 руб. в месяц, 54 360 в год. Для Владимира есть своя выгода. Компенсации не только не облагаются страховыми взносами, но и не облагаются НДФЛ. Поэтому теперь Владимир получает зп почти на 2 000 руб. больше.

Чтобы внедрить компенсационные выплаты для своих сотрудников, рекомендуем такой алгоритм действий:

Если соблюдать такой порядок действий, то у налоговиков не будет оснований для претензий.

Важно. Компенсации не должны быть фиктивными

Если вы платите работнику компенсацию за разъездной характер работы, значит он действительно постоянно выезжает из города по служебной надобности. И это отражено в трудовом договоре, допсоглашении или в его служебных обязанностях. Такое правило применимо к любому виду компенсационных выплат.

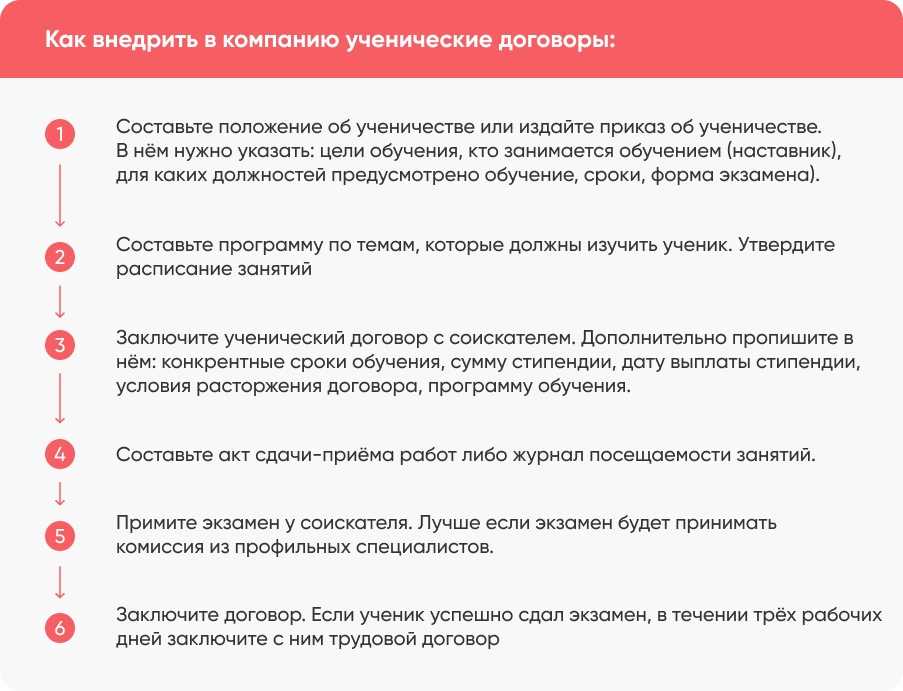

Способ 2. Использовать ученические договоры

Суть: Вместо зарплаты можно платить соискателям стипендии, которые не облагаются страховыми взносами. Основание: Определения Верховного суда, ст. 204 Трудового кодекса.

Если работодатель не уверен в квалификации работника-новичка, разумнее заключить с ним на первое время ученический договор. Ученик обязан соблюдать учебный процесс и сдать экзамен, который подтвердит его навыки. В период обучения он не выполняет трудовую функцию, поэтому не получает зарплату. Вместо зарплаты ему выплачивается стипендия. Налоговые инспекторы однозначно утверждают, что стипендия по ученическим договорам не облагается страховыми взносами. Верховный суд подтверждает, что такая позиция верна.

Пример. Фирма по установке пластиковых окон в связи с расширением наняла трёх новых молодых мастеров. Их общая зарплата за месяц составляет 120 000 руб., по 40 000 руб. каждому. Взносы за них в месяц: 40 000 * 30,2 * 3 = 36 240 руб. Вместо трудовых фирма могла заключить с ними ученические договоры, к примеру, на три месяца. Три месяца новички работали бы под присмотром опытного наставника и получали стипендию. Экономия: 36 240 * 3 = 108 720 руб.

Важно. На период обучения стипендия не должна быть ниже МРОТ, согласно статье 204 ТК РФ. . Порядок действий, чтобы использовать в компании ученические договоры:

Порядок действий, чтобы использовать в компании ученические договоры:

Наш эксперт Анна Попова отмечает два важных положения, касательно ученических договоров:

-

Ст. 200 ТК устанавливает, что ученический договор заключается на срок, необходимый для получения данной квалификации. То есть, закон не содержит предельного срока. Можно заключить договор на один месяц, а можно на один год. И у проверяющих органов не будет оснований для претензий. Но безопаснее выдержать золотую середину. Оптимальный срок для ученичества — от одного до шести месяцев.

-

Не нужно выдавать ученику по итогам экзамена какие-то аттестаты или сертификаты. Если всё же выдаёте сертификат, то обязательно пропишите в нём «Обучение проводилось только для внутренних целей компании. Сертификат не является документом гособразца и не обязывает другие компании его принимать». Такая отметка нужна, чтобы не получать лицензию, согласно ФЗ «Об образовании».

Ученические договоры можно использовать в любых сферах, например, в сфере торговли, строительства, общепита и т.д.